数字金融赋能企业创新: 结构、功能与传导路径

刘伟 戴冰清

摘 要:数字金融作为一种新兴金融业态,具有“普”“惠”的特性,对微观企业创新和宏观经济增长至关重要。本文采用2011—2018年中国上市企业的面板数据和北京大学数字普惠金融指数的省级数据,实证检验了数字金融的发展对企业创新的影响及传导机制。研究发现:数字金融的发展能够显著促进企业创新,但数字金融的不同维度对企业创新的促进作用存在差异。从结构上看,覆盖广度、使用深度均能显著促进企业创新,而数字化程度的促进作用不显著;从功能上看,信贷、投资、信用、支付、货币基金使用指数均能显著促进企业创新,而保险使用指数的促进作用不显著。进一步检验发现,企业债务融资成本在数字金融促进企业创新中发挥中介效应,并且覆盖广度和使用深度也能通过降低企业债务融资成本促进企业创新。此外,分组检验发现距离数字金融中心(杭州)越近的省份,数字金融的发展越能显著促进企业创新;反之,则不显著。研究证实了数字金融影响企业创新具有地理空间上的扩散效应。本文拓展了数字金融与企业创新的相关研究,并为进一步发展数字金融提供了政策参考。

关键词:企业创新;数字金融;债务融资成本;中介效应

中图分类号:F830.49 文献标识码:B 文章编号:1674-2265(2022)03-0039-11

DOI:10.19647/j.cnki.37-1462/f.2022.03.006

一、引言

技术创新是生产力增长和产业结构升级的关键。当前,我国正处于增长动力转换的关键期,创新在促进新旧动能转换、生产力提高和规模经济增长方面发挥着至关重要的作用。此外,创新也是企业的核心业务,研发投资带来的新技术能够有效提高企业的生产力,使企业获得可持续发展的能力。但是,企业创新具有持久性、不确定性和风险高的特点,因此,企业进行创新活动需要大量资金注入。企业着重于利用长期债务和外部股权为发展提供资金(Levine,2004)[1]。而我国金融体系具有规模大、监管弱、管制多的特点(黄益平,2020)[2],强化了企业的融资约束,不利于企业创新活动的开展。

而自2010年以来,G20峰会和世界银行均提出了在发展中国家扩大金融普惠性的倡议,以帮助降低发展中国家和新兴经济体的贫困水平。随着数字金融和金融科技迅速发展,这些新兴金融业态对于减少贫困(刘锦怡和刘纯阳,2020)[3]和促进经济增长(钱海章等,2020)[4]的重要性已经成为政策制定者和学者关注的焦点。实质上,数字金融和金融科技的概念是类似的,都是将电子金融、互联网技术、社交网络服务、社交媒体、人工智能和大数据分析相结合形成的金融服务,使个人和企业能够通过互联网(在线)访问、付款、储蓄和借贷(Ozili,2018)[5]。大数据分析可以跟踪个人和企业的信息,建立信用评分系统,基于这些可量化和可验证的信息,可以向客户提供个性化的服务,这在一定程度上可以降低信息不对称成本和交易成本,有利于解决企业融资难融资贵的问题。

但是,学者们对于数字金融(金融科技)的指标测度是不一致的。李春涛等(2020)[6]提取与金融科技相关的48个关键词,在百度新闻高级检索中分年份搜索城市+关键词,将关键词搜索结果加总得到总搜索量,用这一指标代表金融科技发展水平。郭峰等(2020)[7]利用蚂蚁金服数以亿计的数据,编制了一套北京大学数字普惠金融指数,为我们的研究提供了工具性的基础数据。目前已有多位学者使用该数据研究数字金融对消费(易行健和周利,2018;周天芸等,2019)[8,9]、投资(王娟和朱卫未,2020)[10]、就业(何宗樾和宋旭光,2020)[11]、创业(张勋等,2019)[12]以及城乡收入差距(周利等,2020;倪瑶和成春林,2020)13,14]的影响。但是关于数字金融发展如何影响企业创新的文献还比较少。万佳彧等(2020)[15]研究发现数字金融的发展有助于缓解企业融资约束,从而促进企业创新。喻平和豆俊霞(2020)[16]以中小微企业为研究样本,发现数字金融的发展能够促进中小微企业创新,且主要通过缓解融资约束正向影响中小微企业技术创新。梁榜和张建华(2019)[17]同样采用微观中小企业数据,发现数字金融的发展正向影响企业技术创新,并且数字金融的发展对中西部城市的中小企业具有更强的创新激励效应。以上文献都是从数字金融有助于解决企业融资难的角度来进行研究,而数字金融能否通过解决企业融资贵的问题来促进企业创新?此外,数字金融具有多个细分维度,数字金融的不同维度对企业创新的影响是否存在差异?数字金融具有覆盖广的优势,理论上能够使企业融资脱离地理邻近性的局限(Berger,2003)[18],然而研究却表明数字金融的发展具有很强的空间集聚性(郭峰等,2017)[19]。杭州作为数字金融中心①,其数字金融的发展又会如何影响各地区的企业创新?对于这些问题,还需要进一步探讨。

本文的主要贡献包括以下三点:一是本文运用北京大学数字普惠金融指数与我国上市公司数据相匹配,验证了数字金融对企业创新的影响,以及数字金融不同维度指标影响企业创新的差异,即数字金融的结构效应;二是验证了数字金融影响企业创新存在地理空间上的扩散效应,即距离数字金融中心(杭州)越近的省份,数字金融的发展越能显著促进企业创新;三是通过构建中介效应模型,验证了“数字金融—降低企业债务融资成本—促进企業创新”是数字金融影响企业创新的传导机制。本文拓展了数字金融与企业创新的相关研究,并为推动数字金融进一步发展提供了政策参考。

二、理论分析与研究假说

(一)数字金融对企业创新的整体效应

企业创新是提高综合竞争力的关键,对于获取未来竞争优势具有重要作用。由于企业创新具有高风险性,并且投资具有不可逆性,所以企业的融资能力将会影响企业进行创新活动的意愿。当企业的借贷能力足以支付未来的调整成本,企业则愿意承受创新过程的风险。发达的金融体系能够准确显示创新的预期回报,从而有效地为企业筹集外部资金(King和Levine,1993)[20],这将提高创新活动的效率。对于金融体系发展欠完善的国家,数字金融通过为企业创新提供正规金融机构难以提供的金融服务,成为对正规金融的有益补充,并且通过与现代信息技术的结合重塑了金融形态,极大地拓展了在企业创新中的应用范围、服务方式和应用深度。

一是纠正结构性错配问题,提升企业创新的金融支持。传统金融体系在支持企业创新活动中显现了一些结构性问题:非国有企业金融资源缺乏公平性导致的“属性错配”、制造业难以获得足够支持导致的“领域错配”、成长期企业容易遭遇金融歧视导致的“阶段错配”。数字金融可以有效纠正这些结构性问题,提升企业创新产出(唐松等,2020)[21]。数字金融的发展可以降低获取和处理信息的成本,从而缓解市场摩擦,进一步改善金融资源在空间上的分配,提升金融资源的配置效率(唐松等,2019)[22]。所以,数字金融能够填补传统金融的短板,激发企业创新活力。

二是降低企业非效率投资,优化企业创新资源配置。企业非效率投资行为可以分为投资不足和投资过度两种情况。数字金融的发展不仅可以帮助企业掌握市场信息以克服道德风险和逆向选择,也可以运用大数据处理信息的优势向市场传递良好信号,使得企业做出合理决策,校正非效率投资,优化创新资源配置。此外,王娟和朱卫未(2020)[10]通过降维分解企业非效率投资行为,发现数字金融的作用主要体现在缓解企业的投资不足而非投资过度上。

三是降低企业创新成本,提升创新效率。技术创新是企业的重大战略部署,所以企业在进行融资时不会披露过多的相关信息,容易造成信息不对称。数字金融利用大数据、云计算、区块链、人工智能等技术手段,可以有效跟踪企业信息,为企业建立信用评分体系,降低信息成本。通过整合这些可量化的信息,评估企业的项目前景,有效揭示企业创新的潜在回报,进而为企业创新项目提供资金支持。可见,数字金融的发展能够降低信息不对称程度,提升金融服务和创新活动的效率。

根据以上分析,提出如下假设:

假设1:数字金融能够赋能企业创新。

(二)数字金融对企业创新的结构效应

金融是企业创新的重要外部环境。传统金融体系普遍存在资源配置扭曲的现象,不利于企业创新活动的开展。数字金融作为一种新型金融业态,运用信息技术对传统金融产品及业务模式进行创新,极大地拓展了金融服务的覆盖广度和使用深度,并且数字金融内嵌的数字技术开拓了金融服务的新范畴——数字化程度。数字金融是技术驱动型的金融创新,能够为经济发展提供源源不断的创新活力。

首先,覆盖广度是前提条件,主要体现数字金融服务的覆盖范围。数字技术与金融服务的跨界融合有利于提升金融服务的覆盖广度,使一些传统金融机构难以渗透到的偏远地区能够通过电子设备获取金融服务,降低客户的准入门槛,为企业发展提供良好的金融环境(冯永琦和蔡嘉慧,2021)[23]。

其次,使用深度代表数字金融的实际应用情况,在一定程度上凸显金融服务的种类和质量。数字金融的发展深度越深,金融服务的业务种类越丰富、各类业务的使用频率越高,越能为企业提供更高质量的金融服务,越有利于促进其创新强度的提高。从功能上看,数字金融提供的信贷、信用、支付、投资、货币基金、保险等金融服务,能够提升居民使用金融服务的便利程度,具有扩大居民消费规模和升级消费结构的作用。一方面,消费结构的升级有助于推动产业升级和企业创新,居民消费需求的扩张是拉动创新的重要因素;另一方面,消费总量的增加有助于增加企业的销售收入,进而促进企业创新。

最后,数字化程度是潜在条件,主要体现金融服务数字技术的应用程度,数字技术的应用使得金融服务的成本和门槛降低,使其更加便利。但数字化水平的提升可能会对企业创新具有激励和挤出两种效应(杜传忠和张远,2020)[24]。一是数字金融企业运用的大数据、人工智能等数字技术具备筛查风险和管控风险的能力和动机,对创新行为具有激励作用。二是数字金融企业具有通过资本市场转移风险、减少和监督创新风险的动机,对创新行为具有挤出作用。在这两种相反效应的共同作用下,数字化程度对企业创新的影响还有待检验。此外,我国金融数字化硬件设备的普及力度还远远不够,具有进一步提升的空间,目前来看对创新活动的促进作用可能不会太明显。

覆盖广度和使用深度体现了数字金融的“普”,数字化程度则体现了“惠”,通过上述分析可知,数字金融的不同维度具有各自的相对重要性,我们将进一步深入探究各维度对企业创新的差异化影响。根据以上分析,提出如下假设:

假设2:数字金融促进企业创新具有结构效应,即数字金融的不同维度对企业创新的促进作用存在差异。

(三)企业债务融资成本的中介效应

数字金融运用大数据、云计算、互联网等技术手段,帮助企业克服信息不对称问题,能够有效评估企业创新活动回报和企业还款能力,缓解企业融资约束、拓宽企业融资渠道、降低企业融资成本,从而促进企业创新。

银行体系的信贷资金是企业融资最主要的外源渠道(尹应凯和艾敏,2020)[25],但是银行不是有效的信息收集者和处理者,易产生信贷资源错配问题。传统金融体系对于金融服务的垄断以及银行业的“二八定律”是造成企业融资问题的一个重要原因。而数字金融的发展,改变了银行的资产选择行为(邱晗等,2018)[26],打破了传统银行的垄断性地位,并且削弱了银行在信用中介和支付中介等方面的功能和优势(封思贤和郭仁静,2019)[27]。这在一定程度上促进了银行业的竞争,有利于缓解企业融资约束(Chong等,2013)[28]。

数字金融具有普惠性,提高了金融服务的可得性。数字金融可以为个人或企业提供负担得起、方便且安全的銀行服务(Ozili,2018)[5]。数字金融利用技术手段脱离了传统金融物理网点的限制,扩大了金融服务的覆盖广度。小额信贷、互联网银行等模式的出现,有利于拓宽企业的融资渠道,缓解企业的融资约束(梁榜和张建华,2018)[29],这在一定程度上能够解决企业融资难的问题,进而促进企业创新。

完善的金融体系不仅可以帮助企业缓解外部融资约束,也有助于克服市场摩擦,进而缩小内外部融资成本的差距。较低的外部融资成本会促进企业成长。数字金融的发展,通过帮助企业做出合理的经营决策、减少企业对杠杆撬动融资的需求、协调企业经营管理行为来提升企业内部控制水平、降低企业杠杆率、减少盈余管理活动,进而降低企业的债务融资成本(阮坚等,2020)[30]。此外,数字金融利用数字化范式的现代技术,降低了企业储蓄和投资的交易成本,从而降低了经济中的资本总成本。因此,数字金融的发展能够缓解企业融资贵的问题,增加企业创新活动的资金。

根据以上分析,提出如下假设:

假設3:数字金融能够通过降低企业债务融资成本来促进企业创新。

(四)数字金融对企业创新的扩散效应

数字金融的发展水平跟其周边地区有密切的关系,数字金融发展水平高的城市,其周边城市数字金融发展水平也高,反之亦然(郭峰等,2017)[19]。这表明,尽管理论上数字金融可以脱离地理邻近性的局限,但现实中仍然具有很强的空间集聚性。2004年支付宝上线意味着我国数字金融的开始,2013年余额宝推出标志着我国数字金融的腾飞(黄益平和陶坤玉,2019)[31]。杭州市作为数字金融中心和发源地,其数字金融的发展对周边城市的影响具有正向的溢出效应(郭峰等,2017)[19],因此,其在一定程度上可以带动相邻省份数字金融的发展。即数字金融的发展具有地理空间上的扩散效应(杜传忠和张远,2020)[24],距离杭州越近的城市,数字金融发展状况越好,反之则越差。所以,我们猜测数字金融发展的扩散效应也会体现在影响企业创新上。

假设4:数字金融影响企业创新具有地理空间上的扩散效应,即距离数字金融中心(杭州市)越近的省份,数字金融的发展越能显著促进企业创新;反之,则不显著。

本文的研究框架如图1所示。

三、数据与实证模型

(一)数据来源

本文选取2011—2018年我国A股上市企业为研究样本,将上市公司相关财务数据与省级数字普惠金融发展指数相匹配,研究数字金融的发展对企业创新的影响。其中,实证研究中有关企业创新活动和财务的数据来源于国泰安数据库和同花顺数据库;地区层面的数据来源于《中国城市统计年鉴》;数字金融的数据来源于北京大学数字金融研究中心发布的《北京大学数字普惠金融指数(第二期)》。考虑到数据质量对研究结果的影响,本文对数据进行了如下处理:(1)剔除被ST、*ST等处理的上市公司;(2)剔除金融、保险类企业;(3)为了消除极端值的影响,主要变量经过前后1%缩尾处理。本文运用Stata14.0对数据进行处理。

(二)变量测量

1. 被解释变量:企业创新(Innovation)。具体分为创新投入和创新产出,本文在主回归部分从创新投入的视角,采用研发费用支出占营业收入的比例来表示企业创新;在稳健性检验部分从创新产出的视角,采用(企业专利申请量+1)取对数来衡量企业创新活动。

2. 核心解释变量:数字金融(Index)。(1)指数范围包括我国内地31个省(自治区、直辖市,不含港澳台地区,以下简称省份)、337个地级以上城市(地区、自治州、盟等,以下简称城市),以及近2800个县(县级市、旗、市辖区等,以下简称县域)。(2)这套指数包括数字普惠金融指数(Index aggregate),以及数字金融覆盖广度(Coverage breadth)、数字金融使用深度(Usage depth)和普惠金融数字化程度(Digitization level)。此外使用深度指数中还包含支付(Payment)、信贷(Credit)、保险(Insurance)、信用(credit investigation)、投资(Investment)、货币基金(monetary fund)等业务分类指数。(3)时间跨度:省级和城市级为2011—2018年,县域级为2014—2018年;一级维度指数的时间跨度均为2011—2018年;二级维度指数中,支付、保险、信贷指数的时间跨度均为2011—2018年,货基指数的时间跨度为2013—2018年,投资指数的时间跨度为2014—2018年,信用指数的时间跨度为2015—2018年。在实证检验中为了平衡指数差异,我们对以上各指数均进行了对数化处理。

3. 中介变量:企业债务融资成本(Debtcost)。用利息支出占公司总负债的比例来表示该变量。

4. 控制变量(Control)。企业层面:(1)资产负债率(Lev),采用负债总额占资产总额的比例来表示。(2)企业规模(Asset),采用企业总资产的对数来表示。(3)资本密集度(Density),采用总资产与营业收入的比例来表示。(4)资产收益率(Roa),采用总利润占总资产的比例来表示。(5)企业年龄(Age),从企业创立当年开始计算,采用企业年龄的对数来表示。(6)政府补助(Sub),采用政府补贴的对数来表示。(7)股权集中度(Equity),采用第一大股东所持股份的比例来表示。(8)两职合一(Dual),董事长和总经理两职合一取1,否则取0。(9)审计意见(Audit),出具非标意见取1,否则取0。地区层面:(1)地区发展水平(Gdp),采用地区生产总值的对数来表示。(2)地区科研教育水平(Ei),采用(地区科学+教育支出)占财政预算内支出的比例来表示。表1为各变量的描述性统计。

(三)设定计量模型

为了验证假设,本文借鉴万佳彧等(2020)[15]和阮坚等(2020)[30]的研究,构建如下计量模型:

[Innovationij,t=α0+α1Indexij,t-1+α2Controlij,t+εij,t](1)

其中[i]、[j]分别表示企业、企业所在的省份,[t]表示年份,被解释变量[Innovationij,t]表示在[t]年j省份企业[i]的创新活动。考虑到数字金融与企业创新之间可能存在反向因果关系,因此,在基本回归中,核心解释变量滞后一期,[Indexij,t-1]表示在[t-1]年企业[i]所在省份[j]的数字金融发展水平,[Controlij,t]表示上述控制变量。此外,为了尽可能地减少异方差的影响,在统计检验中我们使用稳健型的聚类标准误。由于不同行业企业的投资倾向不同以及企业创新投入与业务周期和宏观经济变量有关,我们采用双向固定效应模型,控制时间(Year)和行业(Ind)效应。

为了进一步验证企业债务融资成本在数字金融与企業创新之间的中介效应,本文借鉴温忠麟和叶宝娟(2014)[32]的中介效应流程进行检验。

[Debtcostij,t=β0+β1Indexij,t-1+β2Controlij,t+θij,t] (2)

[Innovationij,t=λ0+α′1Indexij,t-1+λ1Debtcostij,t+λ2Controlij,t+δij,t] (3)

其中,Debtcost表示中介变量企业债务融资成本,其余变量均与前文所述一致。方程(1)的系数[α1]反映了数字金融对企业创新影响的总效应;方程(2)的系数[β1]反映了数字金融对企业债务融资成本的影响效应;方程(3)的系数[λ1]是在控制了数字金融的影响后,中介变量企业债务融资成本对企业创新的影响效应。先检验系数[α1]是否显著,再检验系数[β1]和[λ1],若都显著则表明中介效应显著,并且若[β1λ1]和[α′1]同号,属于部分中介效应,中介效应占总效应的比例为[β1λ1/α1]。我们预期系数[λ1]显著为负,即降低企业债务融资成本会促进企业创新,并且[β1λ1]和[α′1]同号。

四、实证结果与分析

(一)数字金融对企业创新的整体效应

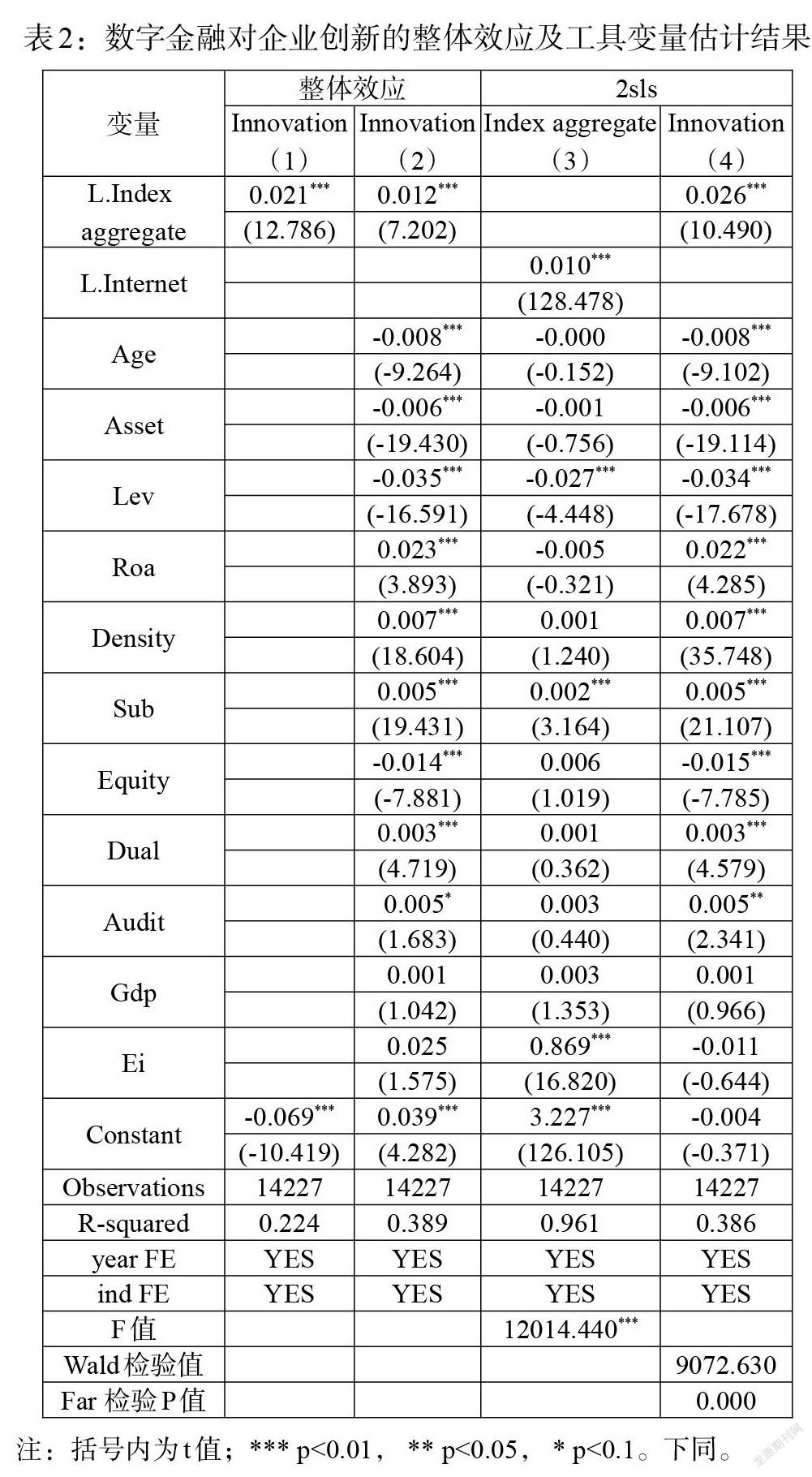

1. 基准回归结果。表2报告了数字普惠金融指数对企业创新的影响。列(1)中是没有控制变量的回归结果,数字普惠金融指数的系数为0.021,在1%的水平上显著为正,说明数字金融的发展正向影响企业创新,初步验证了假设1。列(2)中是包含了控制变量后的回归结果,数字普惠金融指数的系数为0.012,在1%的水平上显著为正。这意味着,当数字金融的发展每提升1%时,企业创新活动将增加0.012%,这在经济上具有重要意义。这一实证结果初步验证了假设1,数字金融能够赋能企业创新。

2. 内生性分析。在上文中,我们初步验证了数字金融对企业创新的赋能作用,但在实证检验中可能存在内生性问题的干扰。一是数字金融与企业创新之间可能存在反向因果关系,即企业创新促进数字金融的发展。本文在实证检验中将核心解释变量滞后一期,这一做法在一定程度上能够减少反向因果问题的干扰。二是遗漏变量可能造成的内生性偏误。尽管模型中已经控制了一系列可能影响企业创新的相关变量,但仍然无法避免遗漏变量带来的内生性问题。因此,为了克服这一问题,本文借鉴谢绚丽等(2018)[33]的做法,采用省级互联网普及率(Internet)作为数字金融的工具变量,数据来源于2011—2018年《中国互联网络发展状况统计报告》。选取依据为:一是数字金融的发展以现代信息技术为载体,因此,互联网使用率与数字金融关系紧密,满足相关性的要求。二是在控制与企业创新相关的变量后,互联网普及率与企业创新之间不存在直接影响路径,满足外生性的要求。因此,互联网普及率是数字金融比较有效的工具变量。

本文运用2sls方法重新对模型进行了估计,表2列(3)和(4)为互联网普及率作为数字金融工具变量的回归结果。模型(3)为工具变量第一阶段回归结果,第一阶段联合F值大于10,表明不存在弱工具变量问题。模型(4)显示数字普惠金融指数的系数在1%的水平上显著为正,再次验证了数字金融能够赋能企业创新。

(二)数字金融对企业创新的结构效应

数字金融包括覆盖广度、使用深度及数字化程度三个一级维度指数,表3为数字金融一级维度指数对企业创新的回归结果。其中列(1)、(2)和(3)为数字金融一级维度指数对企业创新的回归结果。可以发现,覆盖广度和使用深度指数的系数均在1%的水平上显著为正,而数字化程度对企业创新的影响并不显著。可能的原因:一是覆盖广度反映了数字金融服务的覆盖程度,覆盖面越广越有助于企业获得更多的金融服务,为企业提供良好的金融环境。二是使用深度反映了数字金融实际应用情况,使用程度越深表明企业能够获得更高质量的金融服务,满足企业不同的金融需求,越有助于缓解企业融资约束。三是数字化程度对企业创新的“激励”“挤出”两种效应相互抵消,导致影响作用不明显。此外,数字技术的普及和深化具有时间上的滞后性,需要一个渗透性的发展过程,目前的应用在一定程度上不能体现数字金融的智能化、高效率、低成本等优势,因此,数字化程度对企业创新的促进作用不显著。

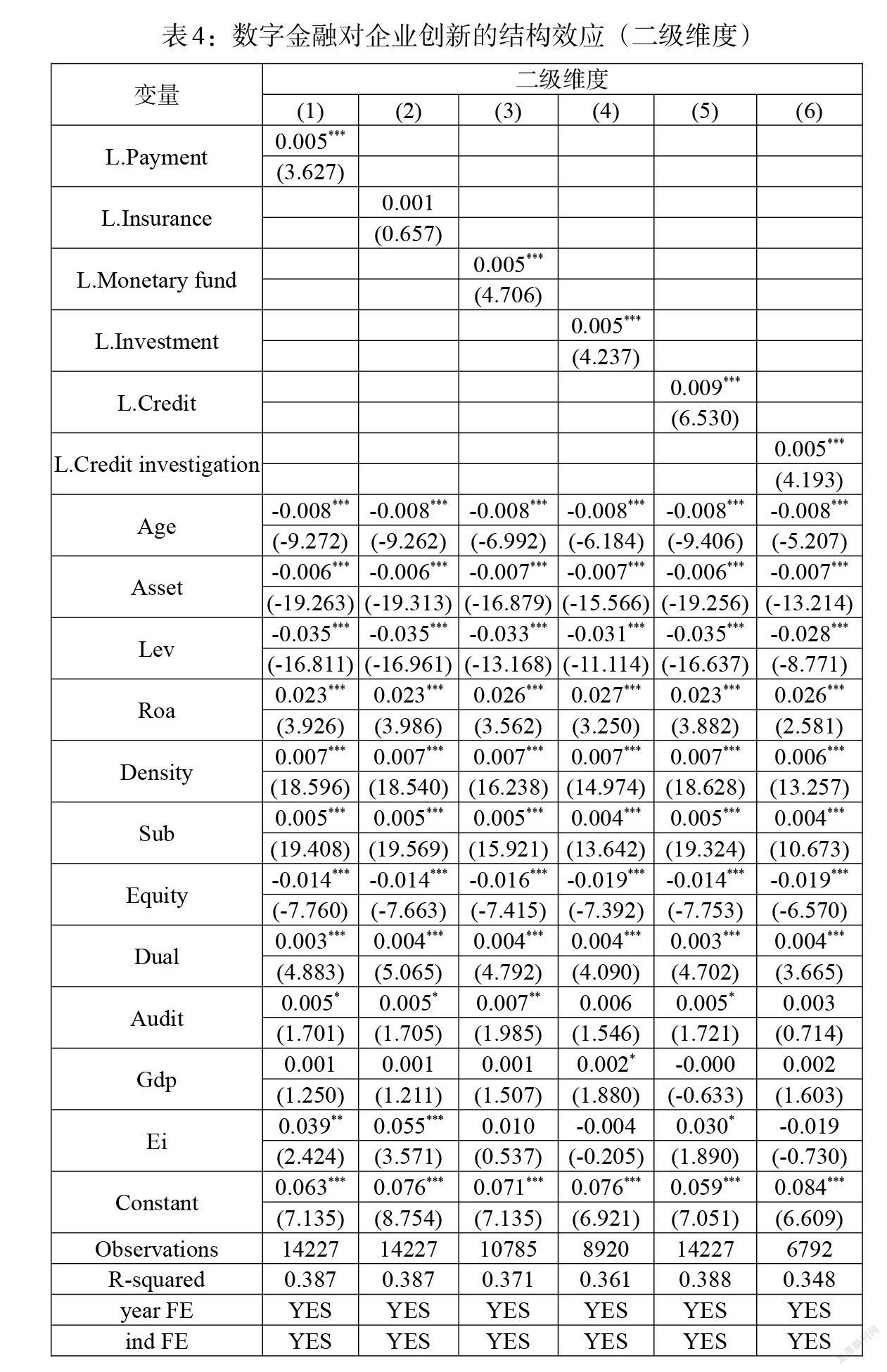

数字金融指数不仅包括3个一级维度指数,而且还涵盖了多种业务形态,具体来说,使用深度指数包括支付(Payment)、信贷(Credit)、保险(Insurance)、信用(credit investigation)、投资(Investment)、货币基金(monetary fund)等业务分类指数。本文将进一步检验数字金融二级维度指数对企业创新的影响效应。表4列(1)—(6)为使用深度的6个二级维度指数对企业创新的回归结果,可以发现除了保险业务指数外,其他业务指数均对企业创新具有显著的促进作用。其中,信贷业务指数对企业创新的影响最大,这可能是因为信贷业务能够为企业创新提供资金,是解决企业融资问题最为有效、直接的办法。

以上分析结果表明数字金融赋能企业创新具有结构效应,即数字金融的不同维度对企业创新的促进作用存在差异,本文的研究假设2得到了验证。

(三)企业债务融资成本的中介效应

本文采用中介效应流程来检验数字金融的发展是否通过降低企业债务融资成本来促进企业创新。首先,检验数字金融能否显著促进企业创新,前文已经验证。其次,检验数字金融对企业债务融资成本的效应。表5列(1)显示数字普惠金融指数的系数在1%的水平上显著为负,表明数字金融的发展能够降低企业债务融资成本。最后,检验企业债务融资成本在数字金融促进企业创新中是否具有中介效应。表5列(2)显示数字普惠金融指数的系数在1%的水平上显著为正,企业债务融资成本的系数在1%的水平上显著为负,这与我们的预期一致。检验结果显示[β1λ1]和[α′1]同号,表明企业债务融资成本在数字金融促进企业创新中能够发挥部分中介效应,并且中介效应占总效应的比例为7.075%。

在上文的研究中我们发现,数字金融的覆盖广度和使用深度指数均能显著促进企业创新,所以我们进一步确定这两个维度的拓展是否都能通过降低企业债务融资成本促进企业创新。表5列(3)—(6)为覆盖广度和使用深度指数的中介效应流程检验,可以发现,数字金融的覆盖广度和使用深度都能通过降低企业债务融资成本促进企业创新,并且覆盖广度、使用深度指数的中介效应占总效应的比例分别为7.075%、8.171%,因此,验证了研究假设3。

(四)数字金融对企业创新的扩散效应

本文选用各省份到杭州市的球面距离为分类标准,将所有样本量分为距离杭州近的和距离杭州远的两部分,分组进行回归,检验杭州数字金融的发展对其他省份企业创新的扩散效应。分类如表6所示。

表7列(1)和(2)报告了数字金融的发展对距离杭州近的省份企业创新的影响。列(1)是没有加入控制变量的单变量回归,数字普惠金融的系数在1%的水平上显著为正。列(2)为加入控制变量后的回归结果,显示数字金融的发展能够赋能企业创新。列(3)和(4)为数字金融的发展对距离杭州远的省份企业创新的影响。相比于距离杭州市近的企业,数字金融的发展对距离杭州远的企业创新的促进作用不太明显,这表明数字金融影响企业创新具有地理距离上的扩散效应,即距数字金融中心(杭州)越近的省份,数字金融的发展越能显著促进企业创新;反之,则不显著。这可能是因为数字金融仍然要依托传统金融和实体经济的发展,对于距离较近的省份,传统金融在省域间的空间溢出效应已经为数字金融的扩散效应做好了铺垫(杜家廷,2010)[34],促使数字金融的发展对企业创新的正向影响比较显著;而地处偏远的地区受限于经济发展水平和数字技术的获取,使得数字金融的扩散效应随着地理距离的增加逐渐变弱,导致数字金融的发展对企业创新的正向影响不太显著。基于以上分析,本文的研究假设4得到了验证。

五、稳健性检验

为了证明本文实证结果的可靠性,本文进行了以下稳健性检验。

1. 被解释变量的替代测度。前文从企业创新投入的角度来衡量企业创新,采用研发费用支出占营业收入的比例来表示。为了验证结果的稳健性,本文基于创新产出的角度,采用企业专利申请量加1后取自然对数来衡量企业创新,用替代的创新产出(Innovation1)来研究数字金融对企业创新的影响。表8列(1)为检验结果,可以发现,数字金融对企业创新具有显著的激励作用,与之前的结论一致。

2. 更换计量模型。在前文我们采用双向固定效应模型进行回归,为了验证结果的可靠性,重新采用随机效应模型进行估计,表8列(2)为检验结果,与之前的回归结果一致。

3. 核心解释变量的替代度量。本文将数字普惠金融指数滞后两期、三期重新纳入回归模型,表8列(3)和(4)为检验结果,表明数字金融的发展能够赋能企业创新。

以上检验结果表明数字金融能够促进企业创新这一结论是稳健的。

六、结论与启示

本文选取2011—2018年我国A股上市企业为研究样本,将上市公司相关财务数据与北京大学数字金融研究中心编制的省级数字普惠金融发展指数相匹配,来研究数字金融的发展对企业创新的影响。研究结论包括以下四个方面:

一是数字金融的发展能够赋能企业创新。采用省级互联网普及率作为数字金融的工具变量进行检验,结果表明上述结论是稳健的。二是数字金融的不同维度对企业创新的影响存在差异。从结构上看,覆盖广度、使用深度均能显著促进企业创新,而数字化程度的促进作用不显著;从功能上看,信贷、投资、信用、支付、货币基金使用指数均能显著促进企业创新,而保险使用指数的促进作用不显著。三是通过构建中介效应模型,验证了“数字金融—降低企业债务融资成本—促进企业创新”是数字金融影响企业创新的传导路径,并进一步确定了数字金融的覆盖广度和使用深度都能通过降低企業债务融资成本来促进企业创新,并且覆盖广度、使用深度指数的中介效应占总效应的比例分别为7.075%和8.171%。四是数字金融促进企业创新具有地理空间上的扩散效应,距离数字金融中心(杭州)越近的省份,数字金融的发展越能显著促进企业创新;反之,则不显著。

基于以上结论,本文的政策启示在于:第一,优化数字金融的发展环境,支持数字金融向纵深发展,在扩大覆盖广度的基础上提高使用深度,完善数字金融的业务功能,为企业创新活动提供更便利的金融服务,从“量”和“质”两方面赋能企业创新。第二,进一步引导与激励大数据、互联网、云计算、人工智能、区块链等新技术进军金融服务业,推动传统金融数字化转型,利用数字化工具解决企业融资贵的问题,最大限度发挥数字金融在降低企业债务融资成本中的效应,提高企业资源配置效率,通过个性化的金融服务助力企业有效开拓市场,塑造新的商业模式,精准赋能企业创新。第三,推动与数字金融发展相关的“新基建”投资,平衡“新基建”投资的区域差异,发挥数字金融发达地区对相邻地区的拉动辐射作用,更好地发挥数字金融赋能企业创新的作用。

注:

①2019年10月29日,经中国人民银行同意,由中国互联网金融协会和世界银行共同支持建设的全球数字金融中心在杭州市正式成立。

参考文献:

[1]Levine R. 2004. Finance and Growth:Theory and Evidence [J].National Bureau of Economic Research,Inc, NBER Working Papers.

[2]黄益平.金融改革的经济学分析 [J].新金融,2020,(05).

[3]刘锦怡,刘纯阳.数字普惠金融的农村减贫效应:效果与机制 [J].财经论丛,2020,(01).

[4]钱海章,陶云清,曹松威,曹雨阳. 中国数字金融发展与经济增长的理论与实证 [J].数量经济技术经济研究,2020,37(06).

[5]Ozili P K. 2018. Impact of Digital Finance on Financial Inclusion and Stability [J].Borsa Istanbul Review,18(4).

[6]李春涛,闫续文,宋敏,杨威.金融科技与企业创新——新三板上市公司的证据 [J].中国工业经济,2020,(01).

[7]郭峰,王靖一,王芳,孔涛,张勋,程志云.测度中国数字普惠金融发展:指数编制与空间特征 [J].经济学(季刊),2020,19(04).

[8]易行健,周利.数字普惠金融发展是否显著影响了居民消费——来自中国家庭的微观证据 [J].金融研究,2018,(11).

[9]周天芸,张政,陈铭翔.数字普惠、城乡差异和家庭金融参与 [J].金融发展研究,2019,(07).

[10]王娟,朱卫未. 数字金融发展能否校正企业非效率投资 [J]. 财经科学,2020,(03).

[11]何宗樾,宋旭光.数字经济促进就业的机理与启示——疫情发生之后的思考 [J].经济学家,2020,(05).

[12]张勋,万广华,张佳佳,何宗樾. 数字经济、普惠金融与包容性增长 [J].经济研究,2019,54(08).

[13]周利,冯大威,易行健. 数字普惠金融与城乡收入差距:“数字红利”还是“数字鸿沟”[J].经济学家,2020,(05).

[14]倪瑶,成春林.普惠金融数字化对城乡居民福利差异影响的对比研究 [J].金融发展研究,2020,(03).

[15]万佳彧,周勤,肖义.数字金融、融资约束与企业创新 [J].经济评论,2020,(01).

[16]喻平,豆俊霞.数字普惠金融、企业异质性与中小微企业创新 [J].当代经济管理,2020,42(12).

[17]梁榜,张建华.数字普惠金融发展能激励创新吗?——来自中国城市和中小企业的证据 [J].当代经济科学,2019,41(05).

[18]Berger A N. 2003. The Economic Effects of Technological Progress:Evidence from the Banking Industry [J]. Journal of Money,Credit and Banking,35(2).

[19]郭峰,孔涛,王靖一.互联网金融空间集聚效应分析——来自互联网金融发展指数的证据 [J].国际金融研究,2017,(08).

[20]King R G,Levine R. 1993. Finance,Entrepreneurship and Growth [J].Journal of Monetary Economics,32(3).

[21]唐松,伍旭川,祝佳. 数字金融与企业技术创新——结构特征、机制识别与金融监管下的效应差异 [J]. 管理世界,2020,36(05).

[22]唐松,赖晓冰,黄锐.金融科技创新如何影响全要素生产率:促进还是抑制?——理论分析框架与区域实践[J].中国软科学,2019,(07).

[23]冯永琦,蔡嘉慧.数字普惠金融能促进创业水平吗?——基于省际数据和产业结构异质性的分析 [J].当代经济科学,2021,43(01).

[24]杜传忠,张远.“新基建”背景下数字金融的区域创新效应 [J].财经科学,2020,(05).

[25]尹应凯,艾敏.金融科技、银行业结构与中小企业融资——基于新结构经济学的视角 [J].上海大学学报(社會科学版),2020,37(02).

[26]邱晗,黄益平,纪洋. 金融科技对传统银行行为的影响——基于互联网理财的视角 [J].金融研究,2018,(11).

[27]封思贤,郭仁静.数字金融、银行竞争与银行效率[J].改革,2019,(11).

[28]Chong T T-L,Lu L,Ongena S. 2013. Does Banking Competition Alleviate or Worsen Credit Constraints Faced by Small- and Medium-Sized Enterprises? Evidence from China [J].Journal of Banking & Finance,37(9).

[29]梁榜,张建华.中国普惠金融创新能否缓解中小企业的融资约束 [J].中国科技论坛,2018,(11).

[30]阮坚,申么,范忠宝.何以驱动企业债务融资降成本——基于数字金融的效用识别、异质性特征与机制检验 [J].金融经济学研究,2020,35(01).

[31]黄益平,陶坤玉.中国的数字金融革命:发展、影响与监管启示 [J].国际经济评论,2019,(06).

[32]温忠麟,叶宝娟.中介效应分析:方法和模型发展[J].心理科学进展,2014,22(05).

[33]谢绚丽,沈艳,张皓星,郭峰. 数字金融能促进创业吗?——来自中国的证据 [J].经济学(季刊),2018,17(04).

[34]杜家廷.中国区域金融发展差异分析——基于空间面板数据模型的研究 [J].财经科学,2010,(09).

Digital Finance Enables Enterprise Innovation:

Structure,Function and Transmission Path

Liu Wei/Dai Bingqing

(School of Economics and Management,Qingdao University of Science and Technology,

Qingdao 266061,Shandong,China)

Abstract:As an emerging financial industry with the characteristics of "universal" and "inclusiveness",digital finance is crucial to micro-enterprise innovation and macroeconomic growth. This paper empirically examines the impact of the development of digital finance on corporate innovation and the transmission mechanism using panel data of Chinese listed firms and provincial data of Peking University's digital inclusive finance Index from 2011 to 2018. It is found that the development of digital finance can significantly contribute to corporate innovation,but there are differences in the contribution of different dimensions of digital finance to corporate innovation. Structurally,the breadth of coverage and depth of use significantly promote corporate innovation,while the promotion of digitalization is not significant; functionally,the credit,investment,credit,payment,and money fund use indices significantly promote corporate innovation,while the promotion of insurance use indices is not significant. Further tests find that the cost of corporate debt financing plays a mediating effect in digital finance for corporate innovation,and that the breadth of coverage and depth of use also promote corporate innovation by reducing the cost of corporate debt financing. In addition,the group test finds that the closer the province to the digital financial center(Hangzhou),the more significantly the development of digital finance promotes corporate innovation; conversely,it is not significant. The study confirms that digital finance affects corporate innovation with a geospatial diffusion effect. This paper expands the research related to digital finance and enterprise innovation and provides policy references for further development of digital finance.

Key Words:enterprise innovation,digital finance,debt financing cost,intermediary effect