乡村振兴战略下农村产权抵押融资风险测度与防范机制

李彩霞 杨菊超

摘要:“十四五”期间,乡村振兴战略全面推进。为缓解制约农业农村发展的资金不足“瓶颈”,农村多元化资金供给格局已基本搭建,并逐步探索开展农村产权抵押融资。农村产权抵押融资一定程度上缓解了农户和新型农业经营主体的资金短缺难题,但随着农村产权抵押融资业务不断拓展,其存在的潜在风险也不容忽视。以天津市的实地调研数据为参照,从省际层面挖掘农村产权抵押融资风险源,采用层次分析法对其进行风险测度结果显示,农村产权抵押融资风险主要受监管体系、抵押物变现和风险补偿机制影响。完善农村产权抵押融资风险防范机制要从筹建风险分担的第三方机构、设立风险补偿池、推进涉农保险业务全覆盖等方面提高抵御风险的能力。

关键词:乡村振兴战略;农村产权抵押融资;风险测度;防范机制

中图分类号:F235.4 文献标识码:A 文章编号:1003-1502(2022)02-0082-12

一、引言

“三农”问题是关系国计民生的根本问题,为此党的十九大报告提出实施“乡村振兴战略”。2020年12月,中共中央、国务院印发《关于实现巩固拓展脱贫攻坚成果同乡村振兴有效衔接的意见》,提出在巩固拓展脱贫攻坚成果的基础上,推动乡村全面振兴。“乡村振兴”成为“十四五”期间农村工作的重点。随着乡村振兴战略的全面推进,农业增量资源配置结构也不断调整和优化,这必然产生较大的资金需求缺口,急需金融的参与和支持,以拓宽农村融资渠道。为缓解制约农业农村发展的资金不足“瓶颈”,搭建农村多元化的资金供给格局,不少地区正逐步开展农村产权抵押融资业务,以全面激活农村金融服务链条,有效推动乡村振兴。

农村产权抵押融资一定程度上缓解了农业经营主体的资金短缺难题,但随着农村产权抵押融资业务不断拓展,其存在的潜在风险也不容忽视。现有研究认为,农村产权抵押融资风险与政策法律环境、参与主体行为、抵押物特征等息息相关,并主要集中于农村土地经营权和农村宅基地使用权抵押融资风险方面[1-4]。从风险类型看,农村土地经营权抵押融资风险涉及法律政策、市场、抵押品变现、估价、信用、抵押物处置及违约贷款补偿风险[4-7];农地经营权抵押融资风险包括法律、信用、操作、市场和道德风险[3]。总之,现有研究大都认为农村产权抵押融资风险具有复杂性。为合理测评农村产权抵押融资风险,学者在研究方法上进行了不断尝试,涵盖定性与定量分析。其中,定性分析包括博弈分析、系统性视角分析等[2,8];定量分析涉及层次分析[5,9-11]、Logistic回归分析[7,12]、结构方程[13]、数理模型分析[14]。相对于定性研究而言,采用定量研究测评农村产权抵押融资风险的参照性更强;并且,鉴于农村产权抵押融资风险评价指标的复杂性,采用层次分析法(AHP)开展其风险定量评价的研究较为集中。综上所述,现有研究多集中于农村土地经营权抵押融资层面,少部分研究涉及农村宅基地使用权和林权抵押融资,尚未形成完整的农村产权抵押融资风险测度研究框架,也未建立完备的农村产权抵押融资风险防范机制。

近年来,天津市始终以习近平总书记对天津工作提出的“三个着力”重要要求为元为纲,农村金融服务质量得以不断提高。从农村投融资实践看,为化解农业农村融资难和融资贵的现实问题,天津市现已成立并运营农村产权交易所、农业融资担保公司等机构,并在农业设施、农村土地承包经营权、水域滩涂养殖权、林权等农村产权抵押融资业务规范方面进行了不断探索和实践,为农业经营主体产业化经营和乡村振兴提供了强有力的资金支持。因此,本文以天津市实地调研数据为参照,采用层次分析法,从省际层面挖掘农村产权抵押融资风险源,并据此提出构建农村产权抵押融资风险防范机制的对策建议。

二、农村产权抵押融资形式与运行模式

(一)农村产权抵押融资的基本形式

农村产权抵押融资的本质是农业经营主体以其拥有的资源资产或其相关权利作为抵押物,向银行申请贷款。抵押融资所涉及的农村产权为农业农村的相关资源资产及相关权利,主要有农村土地承包经营权、农业设施、农民住房财产权、水域滩涂养殖权、林权、集体资产股份、集体建设用地使用权、大型农机具、圈舍和活体畜禽等。

为有效化解農业发展融资难的困境,2014年4月,天津市人民政府办公厅印发《开展农村土地承包经营权、林权、农业设施等确权登记和抵押融资工作的意见》,为全市有效开展农村产权抵押融资业务提供了指导性规范。为拓宽融资渠道,规范水域滩涂养殖权抵押融资业务,中国银行保险监督管理委员会天津监管局和天津市农村工作委员会共同印发《天津市水域滩涂养殖权抵押贷款指导意见》,不断致力于解决农业融资难、融资贵的问题。在此背景下,天津市于2014年12月成功发放首笔“三权”抵押贷款,实现农业设施抵押融资2000万;2015年末,完成水域滩涂养殖权抵押融资1.5亿元;2021年,首笔农村土地承包经营权抵押融资完成,贷款额度50万元。这些农村产权抵押融资业务的顺利开展,激活了农村要素资源,充分发挥了金融机构作用,为推进金融支持乡村振兴提供了宝贵经验。

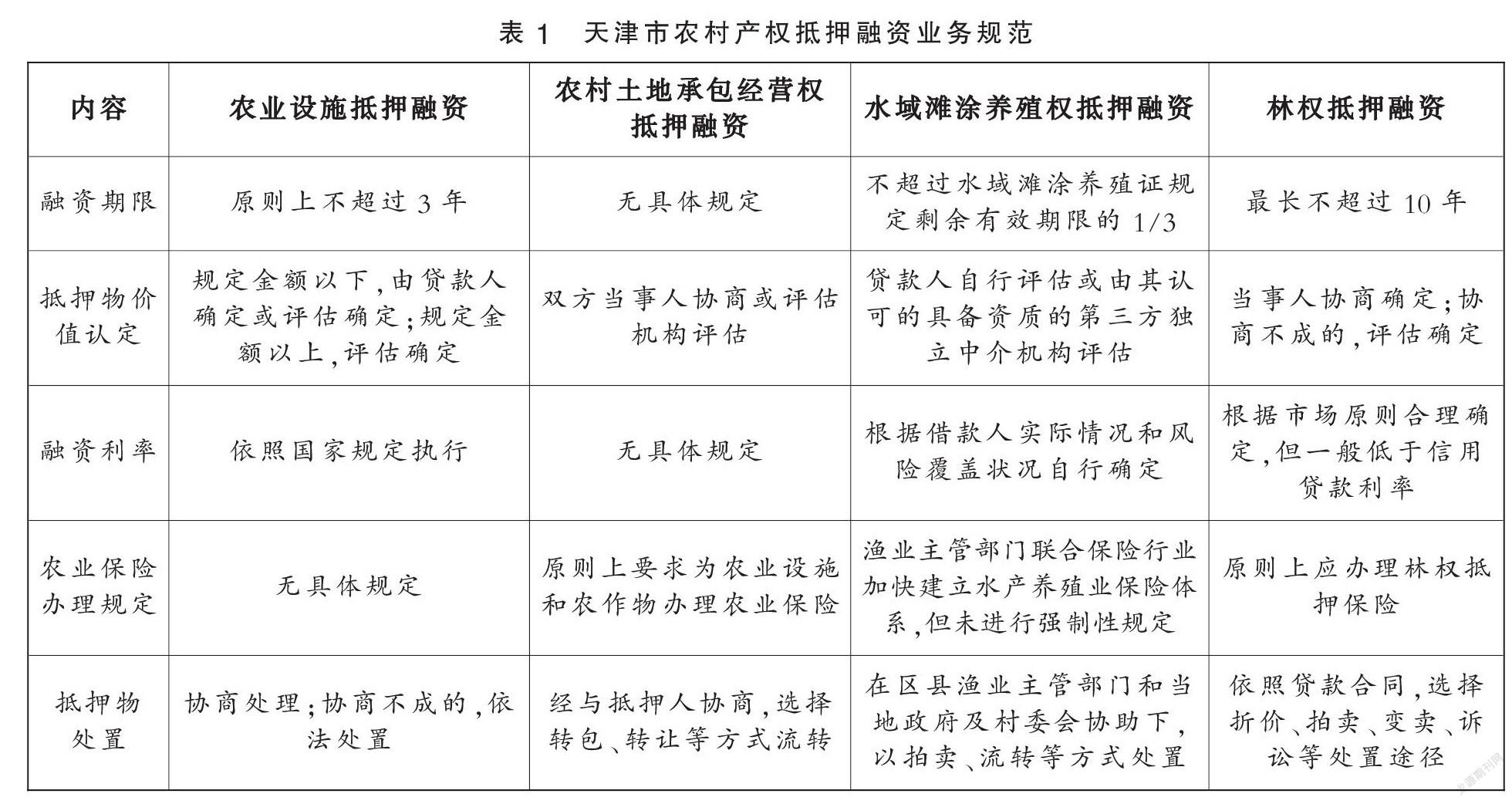

目前,天津市农村产权融资业务范围涵盖四类,包括农业(种植业)设施抵押融资、土地承包经营权抵押融资、水域滩涂养殖权抵押融资和林权抵押融资,其融资规范见表1。其中,农业设施抵押融资仅涉及种植业,可用于抵押的农业设施有日光温室、塑料大棚等,以温室大棚为主;土地承包经营权抵押融资业务中,采取土地承包经营权与农业设施一并抵押的形式;水域滩涂养殖权抵押融资也采取水域滩涂养殖权与其土地一并抵押;林权抵押融资时,一般需将该林木所占地的承包经营权一并抵押。天津市通过不断丰富农村产权抵押融资形式,有效拓宽了农村融资渠道,降低了融资成本,精准解决农业农村发展资金短缺问题,对深入推进乡村振兴战略、全面激活农村金融服务链条具有重要意义。

(二)农村产权抵押融资的运行模式

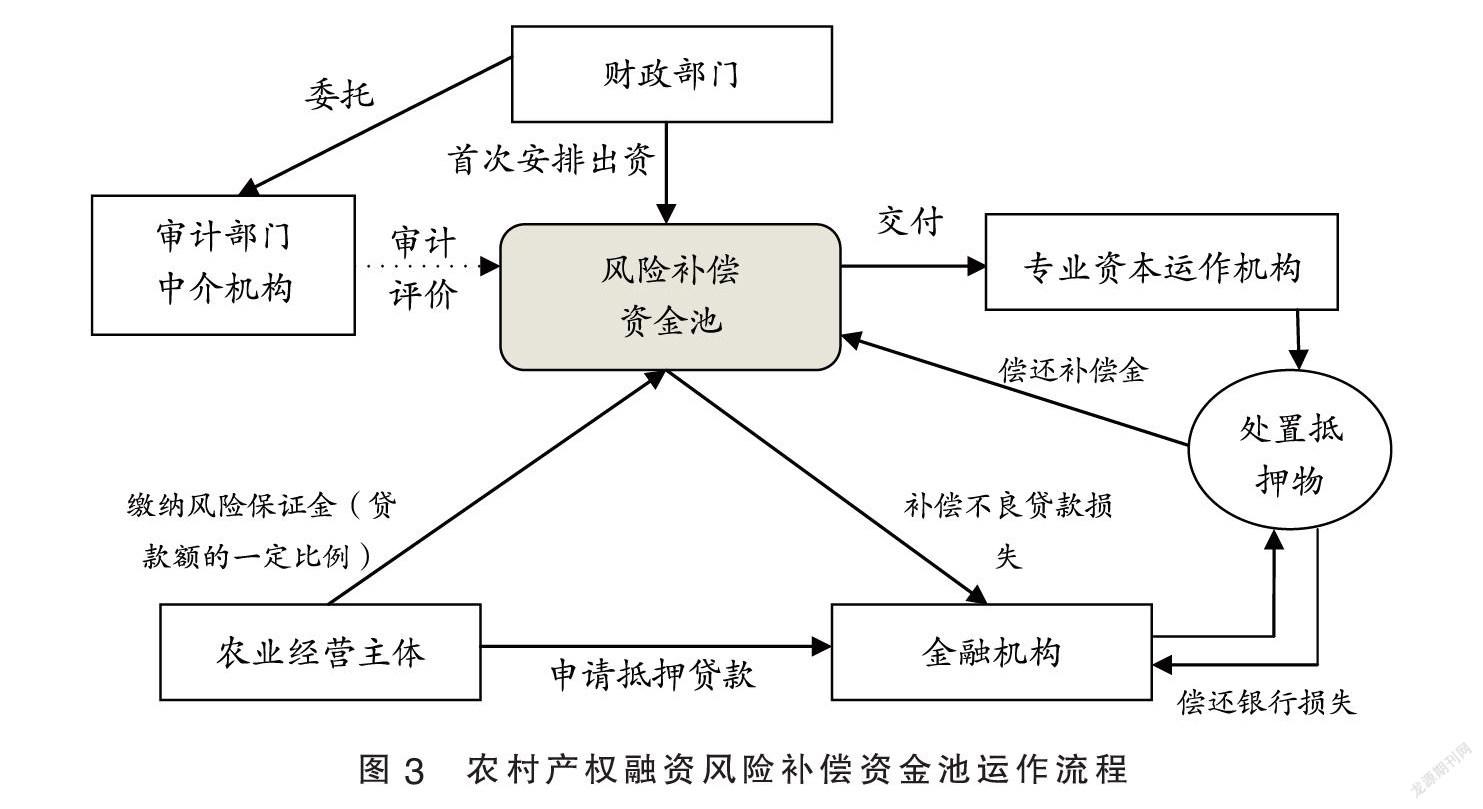

现阶段,天津农村产权抵押融资已形成较为完整的运行模式,涉及确权量化、价值评估、抵押登记、融资担保、流转处置等关键环节(见图1)。确权量化环节,采取确地确权、确股确权等方式,将农村土地承包经营权、农业设施、林权等确权登记到农户或其他经营主体名下。一般农村产权确权量化后,需要一定的证书载体予以记录其拥有的权利,如《农村土地承包经营权证》《集体土地建设用地使用权证》《农村宅基地不动产权证》等。价值评估环节,是对农村产权在估价期日的价值进行估算和判定;根据融资产权的性质和银行的要求,农村产权价值可选择双方协商评估、金融机构自主评估、委托专业评估机构评估、专家小组评估等方式。抵押登记环节,是到所属地农业部门或国土部门办理抵押贷款备案;天津市成立农村产权交易所,是全市农村集体资产资源流转交易服务平台,承担农村产权流转交易信息登记与发布、农村产权流转交易等,目前已建立“三位一体、六统一”的农村产权流转交易服务体系。融资担保环节要求抵押人以其依法拥有的农村产权为借款人向贷款人申请借款提供抵押担保,或者借款人用其依法拥有的农村产权向专业担保公司提供反担保;天津市已于2014年成立国有专业化融资担保机构(即天津农业融资担保有限公司),为涉农主体提供担保融资服务。流转处置是指在农村产权抵押融资发生不良贷款时,对其抵押物进行处置;目前天津市借助天津农村产权交易所开展不良资产的处置,并考虑筹建运营“农业资产管理公司”。整体上,在农村产权抵押融资运行框架下,天津市服务于农村产权融资的政策性农业机构已基本建立,为实施乡村振兴战略、助力农业农村现代化提供了强有力的金融支持。

三、农村产权抵押融资风险识别与衡量

(一)农村产权抵押融资风险识别

近几年,天津市农村产权抵押融资实现了跨越式发展,但随着农村融资实践的不断推进,农村产权抵押融资过程中所隐匿的风险因素也不容忽视。基于此背景,为聚焦科学量化、合理规避农村产权抵押融资风险,参照惠献坡[3]、陈菁泉和付宗平[5]、占治民等[7]、杨彩林等[15]、李川等[16]现有研究成果关于农村土地承包经营权、林权等农村产权抵押融资风险类型的划分和测评,兼顾天津市农村产权抵押融资现实情况,综合考虑指标选择的系统性、典型性、科学性和实用性原则,从政策、借款人、金融机构和抵押物四个维度考量农村产权抵押融资风险,为其风险识别提供宏观与微观视角。

1.政策体系风险

政策体系风险主要源于政策制度的不完备。目前,因天津市农村资产经营管理机构(即“农业资产管理公司”)尚未正式运营,农村产权抵押融资所发生的不良贷款及其抵押物处置难度较大。一旦发生农村产权抵押的不良贷款,信贷银行、融资担保机构将面临较高的融资风险,造成一定程度的损失。此外,林权抵押融资在实施过程中尚面临评估、登记等难点。

2.借款人信用风险

借款人信用风险是指融资主体向银行取得农村产权抵押融资的款项后失信违约,未按约定履行还款义务。信用风险源于信贷双方的信息不对称,比如,部分农业经营主体因缺乏守法和诚信意识,利用银行掌握的信息不全面,逃避还款责任,造成农村产权抵押融资的信用风险。

3.金融机构风险

金融机构风险是因金融机构风险防范机制欠缺或者受信贷人员业务水平所限,对借款人资信水平和抵押物情况估计不足,而导致发放的农村产权抵押贷款存在潜在的风险。

4.抵押物风险

抵押物风险主要源于两方面。一方面,由于农村产权的特质性,不同产权评估标准存有较大差异,但目前尚缺乏专业的农村产权评估机构和人员,致使农村产权的评估结果无法统一、客观,造成金融机构对农村产权抵押的价值难以有效估计;另一方面,一旦融资主体发生失信违约,金融机构需将抵押的农村产权处置,以弥补不良贷款的损失,但农村产权的处置受到诸多限制,变现难度大,从而使银行面临更大的风险。

(二)农村产权抵押融资风险测评模型

为全面测评农村产权抵押融资潜在风险,采用层次分析法挖掘农村产权抵押融资风险源。结合农村产权抵押融资风险的识别,在借鉴当前研究成果的基础上,初步遴选农村产权抵押担保融资风险的影响因素。为化解诸多影响因素的交叉影响,且排除选取样本的主观干扰,综合采取经验法、问卷调查和专家座谈法,获取政府部门、银行、农村产权交易所、农业融资担保机构等实务工作人员以及高校、研究机构等理论专家的实地调研数据,并运用粗糙集理论对其影响因素进行属性约简,确定影响农村产权抵押融资风险的指标维度框架,具体涉及10项关键因素。

1.建立农村产权抵押融资风险层次结构模型

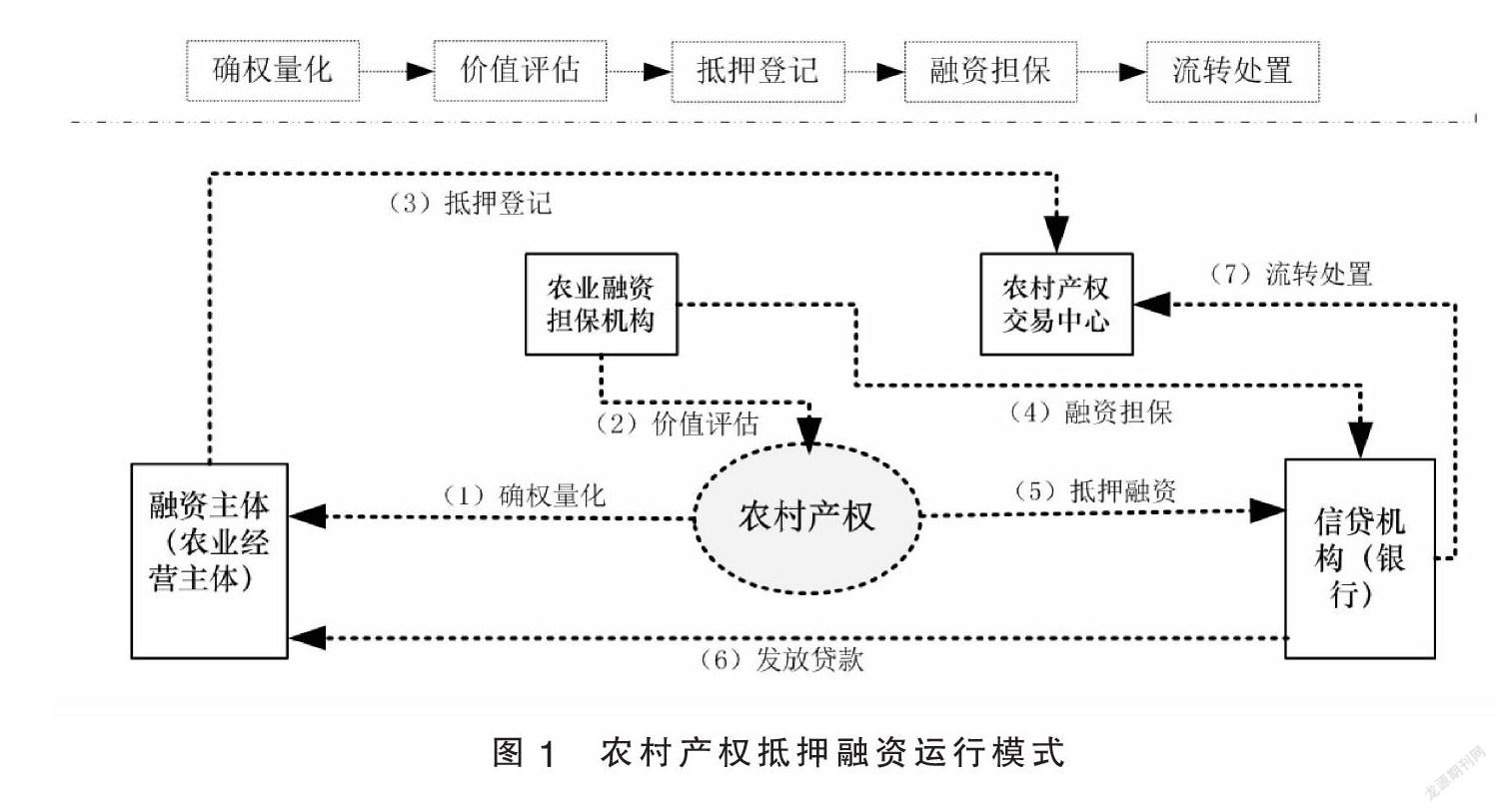

通过建立层次结构模型,将影响因素自上而下分层,上层受下层影响,层内各因素基本上相对独立,最终将决策问题分为目标层、主准则层和分准则层三个层次。最上层为目标层O,即农村产权抵押融资风险情况;主准则层为描述各农村产权抵押融资风险状况的四个组成成分,即政策体系风险C1、借款人风险C2、金融机构风险C3和抵押物风险C4。分准则层是衡量主准则层的具体指标,即产权评估体系完善程度C11、风险补偿机制完备程度C12、监管体系完整程度C13、借款人信用情况C21、借款人经营状况C22、金融机构风险机制情况C31、信贷人員业务水平C32、自然因素对抵押物影响C41、抵押物估值合理性C42和抵押物变现情况C43。构建的农村产权抵押融资风险层次结构模型见图2。

2.构造判断矩阵并赋值

以美国运筹学家Saaty教授于20世纪80年代提出的1—9标度方法为依据,将农村产权抵押融资各影响因素彼此之间的重要性程度予以分级。农村产权抵押融资风险层次结构反映了众多因素之间的关系,在确定影响农村产权抵押担保融资风险的诸因子(Cij)在该因素中所占的比重时,根据实务工作人员和理论研究专家的访谈结果,判断各层次间每两个影响因素的相对重要程度。

鉴于调查对象对农村产权抵押融资风险情况的认知差异,采取了访谈式问卷调查;同时,鉴于实务专家与理论专家对风险因素的理解可能存在一定偏差,判断矩阵赋值根据访谈专家测评的平均值确定。实务专家来自政府部门、银行、农村产权交易所、农业融资担保机构5家单位,共5人,每名实务人员均了解农村产权抵押融资业务;理论专家为高校2名和研究机构1名科研人员,并主要从事涉农融资研究。

基于专家赋值结果,根据农村产权抵押融资风险层次结构模型,构造其判断矩阵,包括主准则层对农村产权抵押融资风险目标的判断矩阵、子准则层对主准则层的判断矩阵。

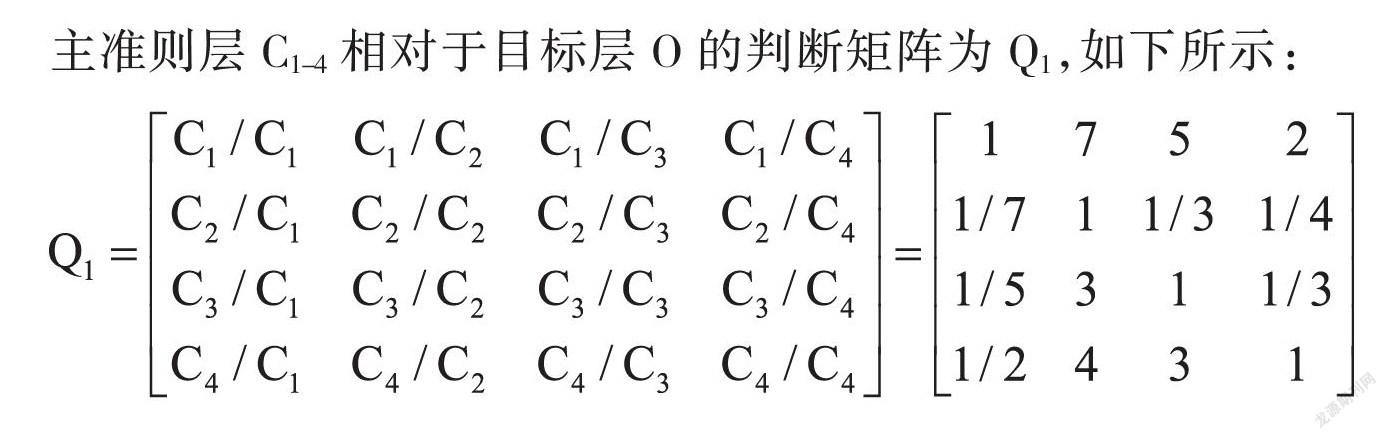

主准则层C1-4相对于目标层O的判断矩阵为Q1,如下所示:

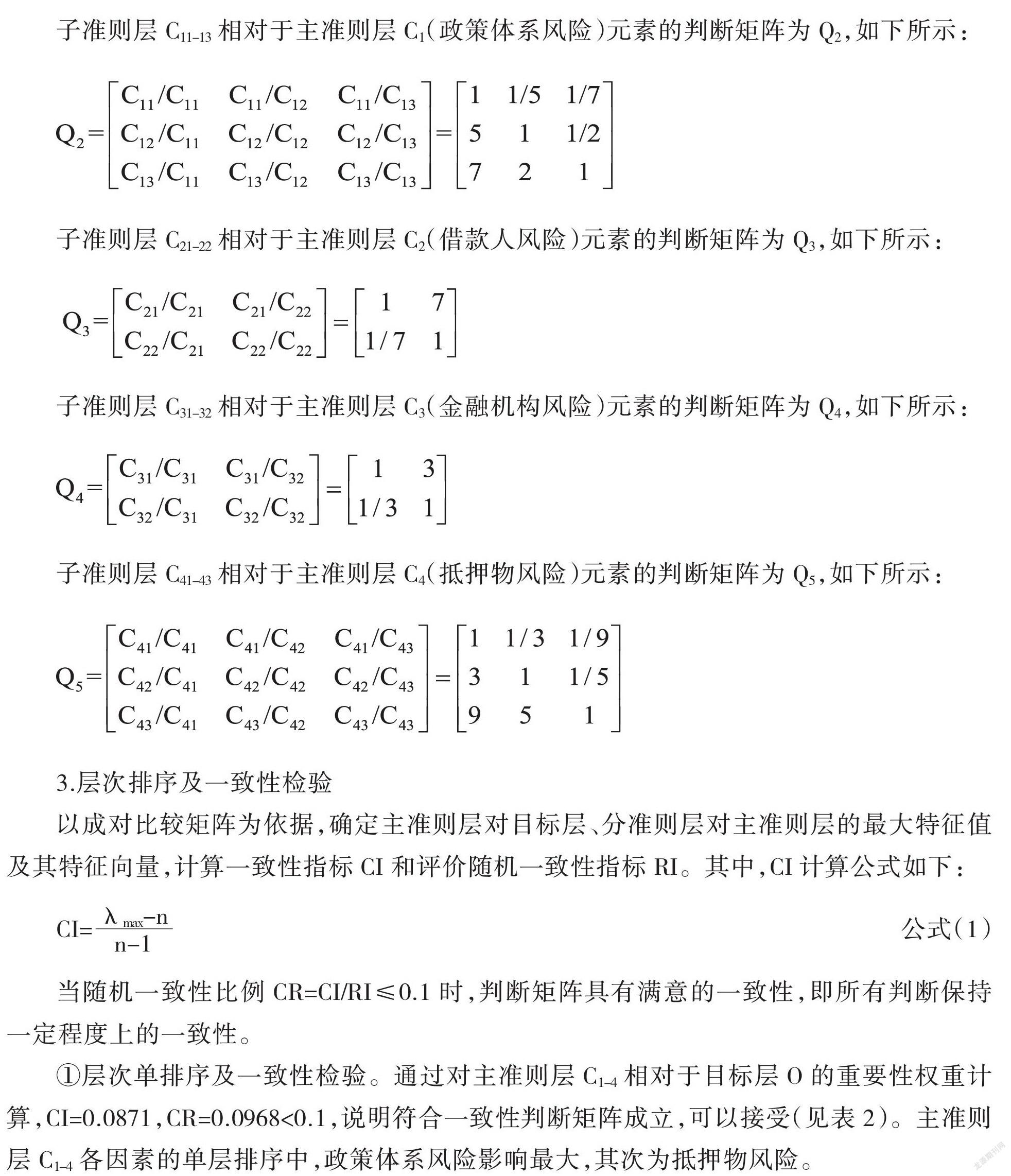

子准则层C11-13相对于主准则层C1(政策体系风险)元素的判断矩阵为Q2,如下所示:

子准则层C21-22相对于主准则层C2(借款人风险)元素的判断矩阵为Q3,如下所示:

子准则层C31-32相对于主准则层C3(金融机构风险)元素的判断矩阵为Q4,如下所示:

子准则层C41-43相对于主准则层C4(抵押物风险)元素的判断矩阵为Q5,如下所示:

3.层次排序及一致性检验

以成对比较矩阵为依据,确定主准则层对目标层、分准则层对主准则层的最大特征值及其特征向量,计算一致性指标CI和评价随机一致性指标RI。其中,CI计算公式如下:

CI=公式(1)

当随机一致性比例CR=CI/RI≤0.1时,判断矩阵具有满意的一致性,即所有判断保持一定程度上的一致性。

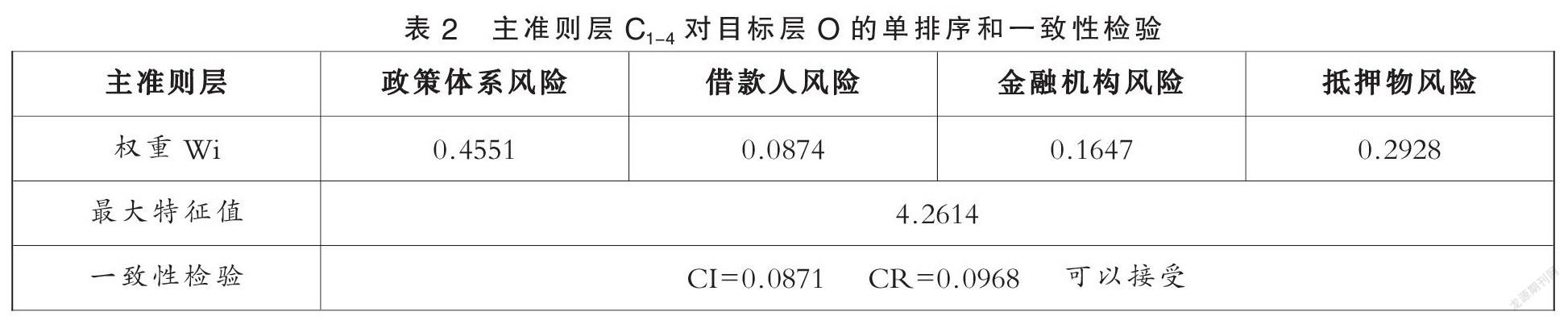

①层次单排序及一致性检验。通过对主准则层C1-4相对于目标层O的重要性权重计算,CI=0.0871,CR=0.0968<0.1,说明符合一致性判断矩阵成立,可以接受(见表2)。主准则层C1-4各因素的单层排序中,政策体系风险影响最大,其次为抵押物风险。

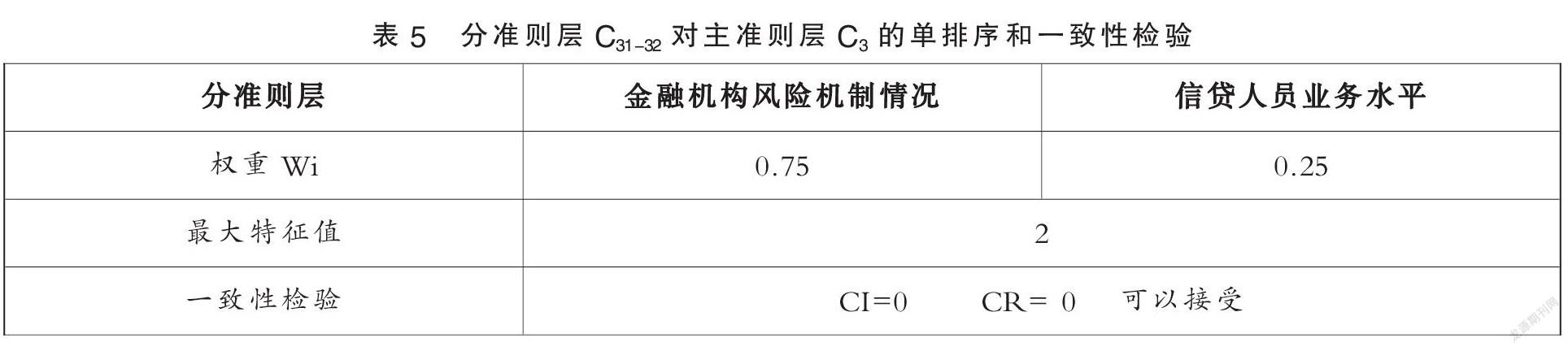

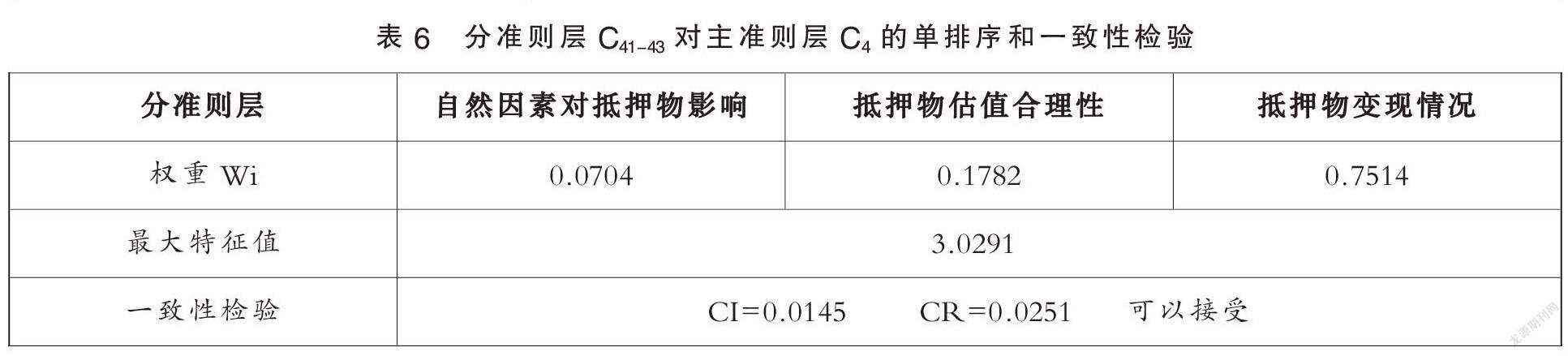

分准则层C11-13、C21-22、C31-32和C41-43单排序和一致性检验情况见表3至表6。CR值均小于1,判断矩阵均保持一定程度上的一致性。

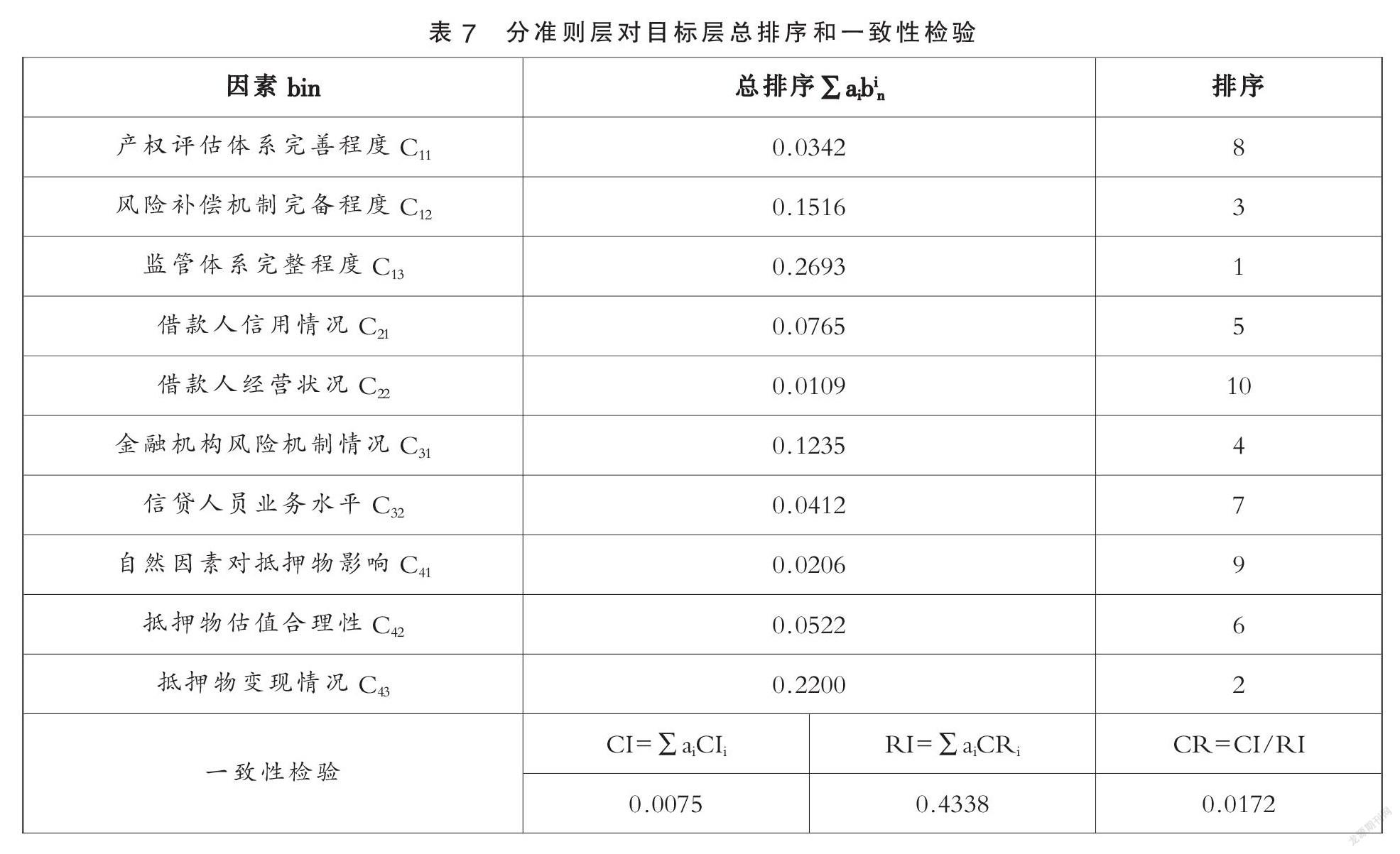

②层次总排序及一致性检验。通过对分准则层C11-13、C21-22、C31-32和C41-43相对于目标层O的重要性权重计算,CI=0.0075,CR=0.0172<0.1,判断矩阵符合一致性。分准则层对目标层总排序情况见表7。

(三)农村产权抵押融资风险测评结果分析

1. 风险测评结果

基于上述层次排序结果,农村产权抵押融资风险中,政策体系风险的重要性程度为45.51%,所占比重最大;其次为抵押物风险和金融机构风险,其重要性程度为29.28%和16.47%。这说明农村产权抵押融资风险主要源于政策体系风险,建立健全农村产权抵押融资政策体系是防范其风险的至关重要因素。

从政策体系风险的分层次情况看,重要性程度比重最大的为监管体系完整程度,其比重占59.17%;其次分别为风险补偿机制完备程度和产权评估体系完善程度,其重要性程度比重分别为33.32%和7.51%。这说明政策体系风险的关键影响因素是监管体系和风险补偿机制。

从借款人风险的分层次情况看,借款人信用情况的重要性程度高于借款人经营状况的重要性程度,前者与后者比重分别为87.5%和12.5%。这说明借款人信用情况是影响借款人风险的主要因素。

从金融机构风险的分层次情况看,金融机构风险机制情况重要性比重为75%,远高于25%的信贷人员业务水平重要性程度。这说明金融机构风险机制是影响金融机构风险的关键因素。

从抵押物风险的分层次情况看,其重要性程度依次为抵押物变现情况、抵押物估值合理性和自然因素对抵押物影响,其比重分别为75.14%、17.82%和7.04%。这说明抵押物变现情况是影响抵押物风险的最主要因素。

2.风险测评结论

由层次分析结果可知,影响农村产权抵押融资风险的三大重要因素是监管体系完整程度、抵押物变现情况和风险补偿机制完备程度,并且三者的重要性程度合计达到64%以上。因此,若控制农村产权抵押融资风险,需从完善政府监管体系、建立抵押物处置机制和健全风险补偿机制入手。相对而言,借款人经营状况、自然因素对抵押物影响和产权评估体系完善程度的重要性合计仅占6.57%,并非影响农村产权抵押融资风险的关键。

上述农村产权抵押融资风险的层次分析仅建立在现有调查研究基础之上,随着农村产权抵押融资机制的逐渐优化和业务模式的不断发展,影响农村产权抵押融资风险的因素必将发生变化,并且各因素的重要性程度也将改变,但农村产权融资风险防范必然无法脱离良好的政策制度环境和健全的风险防范机制。此外,限于研究条件,本文假定在风险总量一定的情况下,采用层次分析法确定农村产权抵押融资风险的影响因子大小,后续研究将探索对不同类型农村产权抵押融资作出风险测度。

四、农村产权抵押融资风险防范机制优化

(一)改善农村产权抵押融资的法律环境与信用环境

农村产权抵押融资是农村金融的重要组成部分。在现有农村金融环境下,不断改善农村金融法律环境,形成农业、司法、金融等部门的协商常态化机制,完善相关司法措施,为农村产权抵押融资业务发展提供公正的法制环境。同时,持续开展城乡全覆盖的社會信用体系建设,尤其要加大农村信用信息系统平台建设力度,逐步建立起信息完整的农户信用档案,形成有利于农村产权抵押融资发展的信用环境。

(二)优化农村产权抵押融资前置程序的风险规避机制

一是健全农村产权融资担保体系。通过直接投资、财政补贴、税收优惠等方式,引导国有融资担保机构加大惠农支农力度,不断扩大农村产权抵押担保融资范围,并鼓励民间资金参股或设立涉农融资担保公司,实现银行、担保机构共担不良资产的损失。同时,引入融合“反担保措施”“农户结对信用担保”等办法,降低融资风险,增强金融机构对农村产权抵押融资业务的参与度。

二是实施抵押资产处置前置委托。在农村产权抵押融资实施前,由借款人、银行和农村产权交易所共同签署抵押资产处置的前置委托协议,一旦借款人发生拒偿贷款行为时,则由农村产权交易所对抵押产权进行及时处置和变现,以偿还不良贷款。

三是强化金融机构的风险研判能力。推动金融机构风险研判水平的提升,包括合理评估农村产权抵押价值、确定授信额度、审核借款人资信状况、设定抵押物处置附带条件等,从根本上实现对农村产权抵押融资风险的有效控制。

(三)构建多维度的农村产权抵押融资的风险化解机制

一是筹建农村产权抵押融资风险分担的第三方机构。在稳步推进农村产权抵押融资的基础上,筹建运营农业资产管理公司,负责对抵押的农村产权进行集中收购、处置,以有效化解农村产权抵押融资风险,形成农村产权抵押融资风险分担中的关键一环。

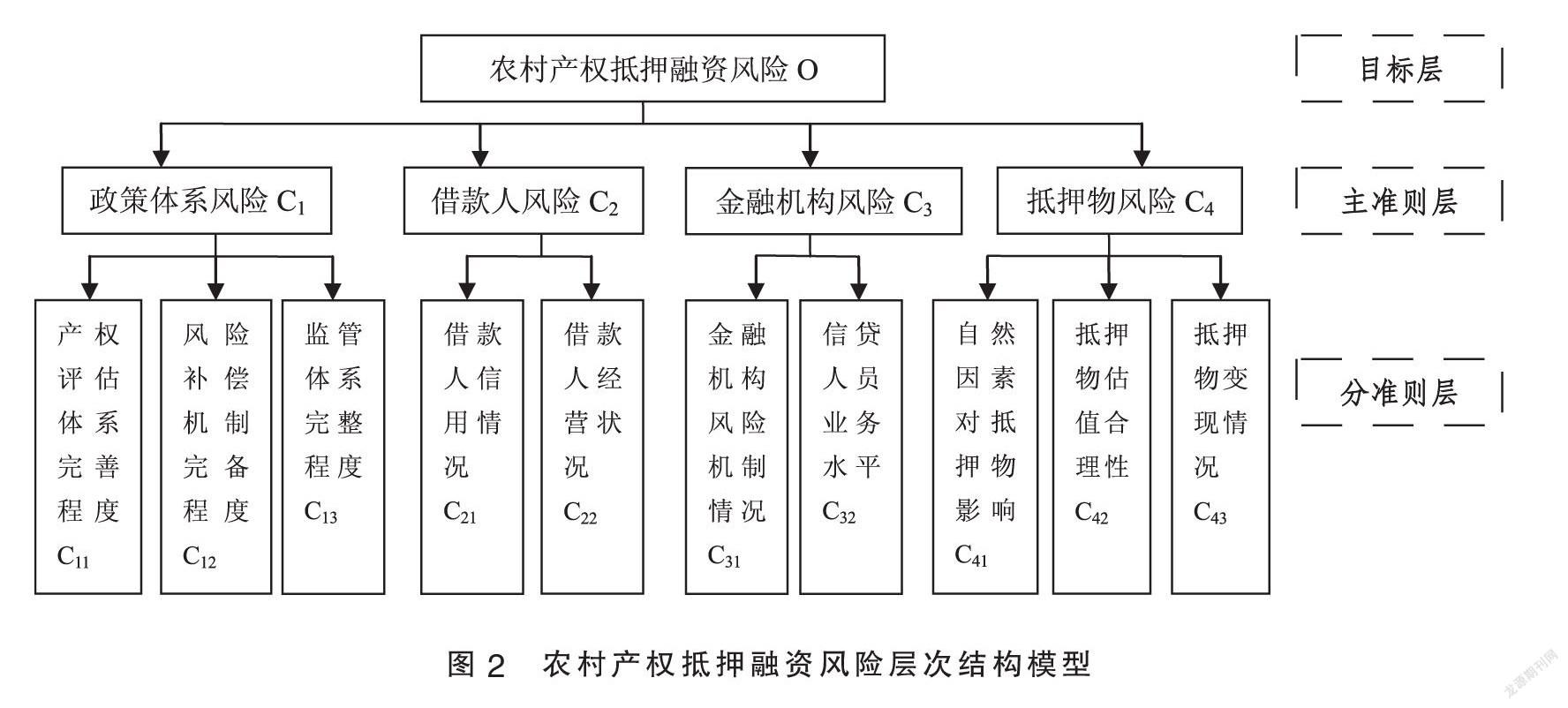

二是设立农村产权抵押融资风险补偿基金。为缓释农村产权抵押融资风险,天津市可考虑设立风险补偿基金(或称为“风险补偿资金池”)。风险补偿资金池由财政注入运行资金,委托专业资本运作机构予以市场化经营;实行专户管理、独立核算、封闭运行,每年按照上年度农村产权抵押贷款余额的一定比例予以补充,定期委托政府审计部门或中介机构对其资金运作情况予以审计和绩效考核,确保资金运作效率。一旦经银行和融资担保公司处置抵押资产后仍出现损失时,由风险补偿池给予一定额度的贷款损失补偿,金融机构仅承担剩余部分损失。具体运作流程见图3。

三是持续推进涉农保险业务全覆盖。探索符合农业特点的农业保险,完善农业保险制度,创新与农村产权抵押融资相关的保险产品,逐步扩大农房、养殖业、种植业、林木保险等险种覆盖面;加强信贷机构与保险部门的合作,将涉农保险投保情况作为农村产权抵押融资中的前提条件,引导鼓励借款主体对抵押资产投保,提高涉农保险的渗透度;进一步完善农业保险大灾风险分散机制,增强农业整体抵御风险的能力。

参考文献:

[1]唐德祥, 周小波, 杨无限. 农村“三权”资产抵押贷款的风险生成、衡量及其防范建议[J]. 江苏农业科学, 2015, 43(1).

[2]丁忠民, 玉国华, 许属琴. 农村产权抵押融资视阀下金融机构风险生成机理[J]. 农村经济,2016(9).

[3]惠献波. 宅基地使用权抵押融资模式、风险及防范策略分析[J]. 农村金融研究, 2016(2).

[4]荆会云.农村承包土地经营权抵押融资的风险揭示与控制[J].财会通讯,2021(12).

[5]陈菁泉,付宗平.农村土地经营权抵押融资风险形成及指标体系构建研究[J].宏观经济研究,2016(10).

[6]史明灿.农村土地经营权抵押融资风险:类型、原因及域外经验[J].江苏农业科学,2018,46(24).

[7]占治民,曾燕珍,谢雨珊,詹雨薇.农户承包土地经营权抵押融资政策风险影响因素经验解释[J].统计与决策,2019,35(3).

[8]皮俊锋,陈德敏.农村产权抵押融资的制度建构——以重庆市地方现状为分析样本[J].江淮论坛,2019(6).

[9]于丽红,李辰未,兰庆高.农村土地经营权抵押贷款信贷风险评价——基于AHP法分析[J].农村经济,2014(11).

[10]惠献波.农村土地经营权抵押融资风险评价[J].价格理论与实践,2015(7).

[11]吴征,蔡连军.农村土地经营权抵押融资风险影响因素分析——基于东海县试点金融机构的实践[J].金融纵横,2016(9).

[12]陈永清.农村土地经营权抵押融资的风险因素分析[J].上海经济研究,2016(7).

[13]刘屹轩, 闵剑, 刘忆.“三权分置”下农地经营权抵押融资风险辨识与评价——基于结构方程模型的实证研究[J]. 宏观经济研究,2019 (1).

[14]张琴,高小玉.农村宅基地抵押融资信用风险防范研究:基于横向监督的视角[J].农业经济问题,2020(4).

[15]杨彩林,曹秋菊,陈胜美.农村土地经营权抵押贷款风险评价及防范——基于贷款供给方视角[J].云南财经大学学报,2021(12).

[16]李川,李建强,龚钰娇,李立娜,陈昊.农村土地经营权抵押贷款风险及防控机制研究[J].中国农业资源与区划,2021(6).

The Measurement and Prevention Mechanism of the Risk

of Rural Property Rights Mortgage Financing under the

Strategy of Rural Vitalization

——Based on the Field Investigation in Tianjin

LI Caixia, YANG Juchao

Abstract: During the 14th Five-Year Plan period, the Rural Revitalization Strategy is promoted. In order to alleviate the "bottleneck" of insufficient funds restricting agricultural and rural development, a diversified capital supply pattern in rural areas has been roughly established, and rural property right mortgage financing has been gradually explored. To a certain extent, rural property right mortgage financing has alleviated the fund shortage problem of peasant household and new agricultural business entities, but with the continuous expansion of rural property right mortgage financing business, its potential risks cannot be ignored. Therefore, based on the field survey data of Tianjin, this paper explores the risk sources of rural property right mortgage financing from the provincial level, and uses the AHP to measure the risk. The risk evaluation results show that the risk of rural property right mortgage financing is mainly affected by the regulatory system, collateral realization and risk compensation mechanism. Accordingly, the paper puts forward risk prevention suggestions to provide decision-making reference for improving the risk prevention mechanism of rural property right mortgage financing, such as founding a third-party institution for risk sharing and establishing a risk compensation pool, and so forth.

Key words: the rural revitalization strategy; rural property right mortgage financing; risk measurement; prevention mechanism

責任编辑:刘 晖