新冠肺炎疫情背景下的东南亚经济体货币寻锚

■ 高明宇

一、引言

受新冠肺炎疫情的影响,美国等发达经济体均重启量化宽松货币政策以对冲经济下行风险。美联储过度宽松的货币政策以及信用下沉,虽然在短期提振了经济,并促进了金融市场稳定,但也对美元的信用和价值带来负面影响。加上欧洲及日本的疫情防控好于美国,欧洲央行及日本央行的货币政策宽松力度不及美联储,上述因素叠加使得美元指数自2020 年3 月份以来不断走低。截至2021年6月上旬,美元指数仍然维持在90 附近的低位。从中长期看,正如2008 年全球金融危机之后所发生的情形一样,美国等发达经济体的非常规货币政策对全球金融稳定的影响将持续较长的时间,美元也将进入弱势周期阶段。

从历史视角看,每一次全球性经济危机的暴发都处于全球货币体系调整的关键时期。2008 年全球金融危机暴发以来,现行的以美元主导的国际货币体系再次遭到质疑,全球货币体系进入新的寻锚期(张广斌等,2018;黄海洲,2016)。但金融危机后美元的根基依然稳固,也未形成彻底改变以美元为中心的国际货币体系的条件。此次新冠肺炎疫情在全球范围内持续蔓延,不仅加剧了长期性经济停滞,也让现行的以美元为主导的国际货币体系的弊端暴露无遗。疫情导致的内外压力使得新兴经济体需要新的货币锚来为本国货币提供坚实支撑。本文通过添加辅助回归的货币锚模型考察东南亚六国货币锚在整个样本期间内的隐含权重,并采用滚动回归获取五种国际货币影响力的时变系数,以此说明东南亚经济体货币寻锚的动态调整过程。

二、文献综述

金本位制崩溃以后,全球货币体系共经历了三次寻锚期:分别是1933—1944 年、1971—1987年、2008年至今(黄海洲,2016)。每次危机过后,全球货币体系都会经历相应的调整。此次新冠肺炎疫情对全球经济造成严重冲击,新兴市场国家的货币大多处于国际货币体系的边缘位置,出于稳定汇率以及本国经济的考虑,将会选择一种或几种国际货币进行锚定。

全球金融危机暴发之后,东亚各经济体就开始寻找除美元外的其他替代货币,以分散美元在亚洲的霸主地位所带来的过度风险承担。新兴市场国家往往是在对外贸易的基础上选择货币篮中的锚货币构成(Click,2009)。中国贸易地位的不断提升使越来越多的学者开始关注人民币被锚定的情况。徐奇渊和杨盼盼(2016)认为全球金融危机以来,美元在东亚货币篮子中的影响力仍起到决定性作用,人民币的影响力小幅上升。“一带一路”倡议实施以来,随着中国与沿线国家经贸合作的不断加深,人民币在该区域的影响力也逐渐增强(丁剑平等,2018)。杨荣海和李亚波(2017)以全球50 个国家的面板数据为研究对象,同样发现人民币已经成为与中国经贸往来密切国家的货币锚。国外学者的研究中,Subramanian(2013)发现人民币在东亚区域的影响力已经超过美元,成为该区域的主导货币,同时也预测人民币有望在21世纪30 年代成为全球多数国家的锚定货币。Henning(2012)基于货币锚模型证明了东亚区域存在人民币区。但Pontines et al.(2014)在对货币锚模型设置辅助回归方程后,结果显示美元在东亚仍然占据主导地位,人民币在一些国家的影响力有所上升,但还没有达到取代美元的程度。此后,Tovar&Nor(2018)选取2011—2015年间的数据,定量分析了人民币、美元以及欧元在全球范围的影响力。研究发现,国际货币体系已经由包括美元和欧元的二极系统(bi-polar system)向包括人民币在内的三极系统(tri-polar system)过渡。得益于中国对外贸易的多元化布局,人民币辐射区域也涵盖五大洲,在东亚、东南亚、西亚、非洲南部、拉丁美洲和大洋洲等区域的影响力较高(高明宇和李婧,2020)。

在新冠肺炎疫情暴发后,有许多研究聚焦于人民币国际化在新形势下面临的机遇和挑战上。Cristina&Ramona(2020)指出COVID-19的流行以及危机后的重建会对国际货币体系改革产生深层次的影响,人民币的国际地位也将上升到与美元和欧元并驾齐驱的位置。张梁雨和马野驰(2020)认为,新冠肺炎疫情对全球生产网络以及国际金融市场产生了强烈影响,得益于我国率先控制疫情后迅速复工复产,实体经济快速复苏,而全球货币市场呈宽松趋势,这些因素为我国利用“一带一路”倡议提升人民币国际地位创造了良好的机遇。此外,面临全球疫情蔓延和经济衰退的威胁,包括美国在内的很多发达经济体都在实施非常规货币政策,基准利率甚至降为负值,债券收益率不断创下历史新低。与此同时,人民币资产回报率总体较高,越来越多地呈现出安全资产特征,并被国际投资者广泛认可和持有,外国投资者持有的人民币资产增加也显著提升了人民币国际化水平(周诚君,2021)。张明(2021)指出由于疫情同样重创了其他主要发达经济体,且疫情结束后美国经济可能率先反弹,加上美元与美国国债的避险资产地位有望继续强化,因此美元的国际地位在本次疫情后可能再度不降反升。

本文的边际贡献如下:刻画了2019 年6 月至今东盟五国(新加坡、马来西亚、泰国、菲律宾、印度尼西亚)及韩国等六个国家货币篮子中锚货币权重的动态变化,通过对比分析人民币、美元、欧元等主要国际货币影响力在疫情前后的变动来说明东南亚各国货币寻锚的过程。此外,有助于理解后疫情时代人民币国际化的具体部署方向,在弱势美元背景下,全球已进入新一轮的寻锚周期,中国应抓住本轮窗口期,借助锚货币的影响力提升人民币国际化水平。

三、新冠肺炎疫情发展对东南亚经贸联系及其货币寻锚的影响

(一)东南亚新冠肺炎疫情发展的简要回顾

如图1所示,东南亚各国的疫情发展相继经历了六波高峰,第一波高峰出现在韩国,2020年2月29日,韩国新增确诊病例达909例。第二波高峰出现在新加坡,同年4月21日,新加坡新增确诊病例达1426 例。第三波高峰出现在2020年 8 月中上旬的菲律宾,2020 年 8 月 11 日,菲律宾新增确诊病例达6638例。相比第一波和第二波疫情,第三波疫情的峰值相对较高,持续时间也较久。但疫情最严重的时期出现在随后的第四波和第五波疫情高峰。2021年1月中下旬,印尼疫情达到高峰,1月30日新增确诊病例达到了14518例的峰值,且新增确诊病例持续多日超过一万例。菲律宾经历了一波疫情高峰后,于2021 年 4 月再次出现疫情回弹,4 月 3 日新增确诊病例重新回到了15280 例。遭受了第四波和第五波最为严重的疫情冲击后,东南亚的疫情经历短暂缓和,目前来看,该区域正出现第六波的疫情。与前面相继出现的五波疫情均由单一国家主导不同,在第六波疫情中,东南亚多个国家的疫情自2021年5月中旬以来均出现反弹。

图1 东南亚六国境内新冠肺炎新增确诊病例情况

(二)新冠肺炎疫情对中国与东南亚国家经贸联系的影响

新冠肺炎疫情所引发的贸易限制举措和禁航禁运管制产生了严重的贸易破坏效应,对全球贸易需求端和供给端造成严重冲击。作为中国的主要贸易伙伴,在国际贸易整体低迷的背景下,中国与东盟贸易实现了逆势增长。根据海关总署数据,2020年前5个月,在对欧盟、美国和日本的进出口下降的情况下,中国对东盟的进出口继续保持增长。东盟也首次超越欧盟,成为中国的第一大贸易伙伴,贸易总值为1.7万亿元,占中国外贸总值的14.7%。2021年前4个月,东盟继续保持中国第一大贸易伙伴地位,中国对东盟进出口1.7亿元,增长27.6%,占进出口总值的14.8%。其中,出口9505.8 亿元,增长29%;进口7650.5 亿元,增长25.9%;顺差1855.3亿元,增长40.2%。

《2021年世界投资报告》指出,2020年,新冠肺炎疫情以及各国为应对疫情采取的封锁限制措施减缓了现有投资项目的进程,叠加经济衰退影响,全球外国直接投资从2019年的1.5万亿美元下降到1万亿美元,降幅达35%。其中,发达经济体外国直接投资下降较为严重,降幅达58%;发展中经济体则表现出较强的韧性,仅下降8%。尽管面临疫情冲击,中国与东盟之间的投资活动仍然表现出上升趋势。2020年,中国对东盟直接投资143.6亿美元,同比增长52.1%,东盟对华实际投资79.5 亿美元,同比增长1%。2021年1—4月,中国对东盟直接投资40.5亿美元,东盟对华实际投资41.5亿美元,同比增长72.1%。

(三)贸易依赖与货币锚选择

贸易规模对货币国际化的影响主要体现在影响国际贸易的计价和结算货币选择上。贸易规模将通过网络外部性渠道影响交易成本的高低,由于存在交易成本,进出口厂商更倾向于使用统一的计价货币对商品进行计价结算,而影响计价货币选择的首要因素便是该国与主要贸易伙伴国之间的贸易总额,此外还受货币在外汇市场当中的交易份额以及金融市场的发展水平等因素的影响。疫情使中国与东盟之间的贸易依赖度不断加深,东盟各国为降低对外贸易过程中产生的交易成本,也开始陆续调整货币篮子中各锚货币的权重,人民币被锚定的程度随之提升。

四、疫情发展与东南亚国家货币寻锚:基于货币锚模型的动态分析

(一)模型选择与数据处理

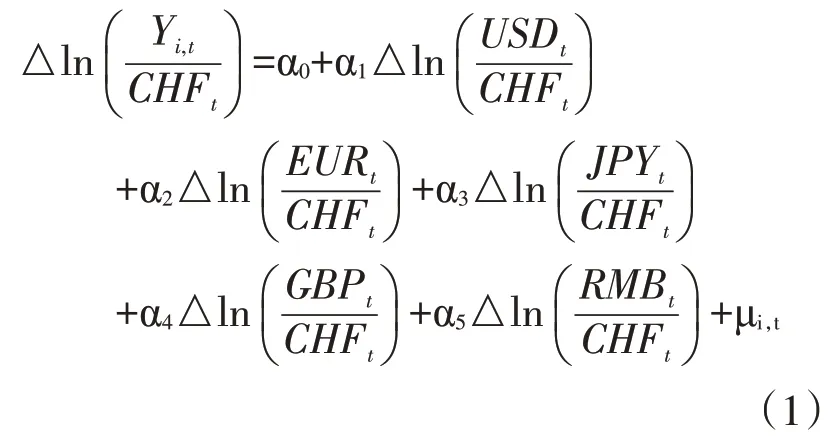

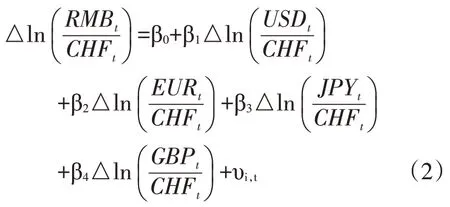

对于一个国家或地区而言,货币当局选择货币篮子中货币锚的主要目的在于降低对外贸易和金融往来中的交易费用。对于锚货币国来说,同样能降低其对外贸易和投资汇兑中面临的各种风险。各国货币当局事实上会采取对一篮子货币进行软盯住的汇率制度,通常篮子中的锚货币构成及权重并不是公开透明的。要想对一国货币篮子的情况进行估算,学者大多采用Frankel & Wei(1994)的外部货币锚模型,该模型最初用于讨论日元区在东亚地区是否已经形成,现在已成为分析货币篮子的基准框架。具体模型设置如式(1)所示:

其中,Y表示选取的某个国家和地区汇率的时间序列,等式右边为货币锚中可能包括的五种锚定货币,依次为美元、欧元、日元、英镑、人民币。上述模型还需考虑的一个问题是基准货币的选取,被选择的货币应该是货币篮子以外的独立浮动货币,且具有价值稳定性,以减少估计结果的偏差。借鉴Frankel&Wei(1994)的做法,并考虑日度汇率数据的可得性,选择瑞士法郎作为基准货币,所有汇率均以瑞士法郎进行换算表示。对样本中的汇率取自然对数(均为直接标价法下的汇率),且各变量取一阶差分以代表各种汇率的变动率。回归结果中的各系数则表示相应货币对东南亚国家货币的影响程度。本文选择的样本区间为2019 年8 月1日至 2021 年 6 月 1 日,数据来自 Wind 数据库。为保证每个国家回归结果的可对比性,本文剔除掉每个时间序列中的缺失值,最终包含215个日度数据。

2010年汇改以后,人民币转向“参考一篮子货币、有管理的浮动”汇率制度,因此人民币汇率的波动会包含其他锚货币汇率的波动因素。为避免多重共线性现象发生,准确刻画人民币与其他锚货币对目标货币的影响,遵循Fratzscher&Mehl(2011)的做法,采用辅助回归取残差值的方法,以剔除掉人民币汇率波动中其余锚货币的影响。同理,本文选择SDR 中的美元、欧元、日元、英镑作为人民币的参考货币,辅助回归方程为:

其中,残差项υ即为排除了其余锚货币影响的人民币自主波动率,可以将该序列作为人民币汇率代入到货币锚模型中。

(二)实证结果及分析

首先对模型中各变量进行单位根检验,检验结果表明各变量均为平稳的时间序列。表1为 2019 年 8 月 1 日至 2021 年 6 月 1 日全样本货币锚模型输出结果。在本文选取的时间范围内,人民币在东南亚货币篮子中的影响力最高,样本中包含的东南亚6 个经济体均将人民币作为主要的锚定货币。回归系数显示,人民币在韩元中的权重高达94.5%,在林吉特和比索中的影响力也超过了80%,且上述回归系数大多是在1%的显著性水平下显著。美元的影响力开始减弱,在6 种货币中的权重均小于人民币,东南亚经济体的汇率变动整体上呈现出“去美元化”的特征。欧元与英镑在部分货币中仍然占据一定的权重,但明显低于人民币和美元的权重。日元在6种货币中的影响力最低。

表1 东亚主要经济体货币锚的隐含权重

注:***、**和*分别表示1%、5%和10%水平下显著。

美元人民币欧元英镑日元常数项权重t值P值权重t值P值权重t值P值权重t值P值权重t值P值权重t值P值样本数调整R2值DW检验值韩元0.194***3.384 0.001 0.945***12.610 0.000 0.181 1.337 0.183 0.171***3.071 0.002-0.049-0.617 0.538 0.000 0.360 0.719 215 0.469 2.363印尼卢比0.273***2.994 0.003 0.568***4.763 0.000 0.244 1.133 0.259 0.387***4.383 0.000-0.236*-1.882 0.061 0.001 0.997 0.320 215 0.223 1.647泰铢0.555***11.239 0.000 0.580***8.993 0.000 0.238**2.042 0.042 0.011 0.238 0.812-0.233***-3.428 0.001 0.000 0.980 0.328 215 0.504 2.075林吉特0.353***9.046 0.000 0.815***16.007 0.000 0.169*1.839 0.067 0.195***5.175 0.000-0.105*-1.958 0.052 0.000 1.403 0.162 215 0.652 2.285新加坡元0.295***10.629 0.000 0.627***17.348 0.000 0.339***5.195 0.000 0.116***4.343 0.000-0.022-0.570 0.570 0.000 0.910 0.364 215 0.704 2.129比索0.631***15.432 0.000 0.852***15.971 0.000-0.061-0.638 0.524-0.042-1.066 0.288-0.007-0.123 0.902-0.000-0.587 0.558 215 0.704 2.388

为关注各货币影响力的动态变动趋势,本文将采用滚动回归的方式对添加辅助方程后的货币锚模型进行回归分析。滚动回归通过选定特定的回归窗口期将样本区间划分为若干连续的子样本,再对每个子样本进行回归,最终得到子样本回归系数的估计值,从而刻画出解释变量与被解释变量之间因果关系的动态特征。本文采取30 天的滚动窗口期,子样本区间依次为2019年8月1日至2019年11月8日、2019年8月2 日至 2019 年 11 月 11 日……2021 年 3 月 24 日至2021年6月1日,回归结果见图2。

图2显示,样本中东南亚六个国家在中国疫情暴发之前始终将人民币作为主要锚定货币,这一期间,人民币的影响力要高于美元、欧元等其他货币。但疫情对东南亚国家货币篮子中的锚定货币的构成产生了冲击。

图2 疫情前后三种国际货币影响力的动态变动趋势

以韩元为例,在中国暴发新冠肺炎疫情前,韩元主要锚定人民币和美元,且对人民币的锚定程度显著高于美元。但随着疫情在中国的发展,韩元对人民币的锚定逐渐下降,美元和欧元有所上升。窗口期30 天的滚动回归结果显示,在 2019 年 11 月 18 日至 2020 年 3 月 20 日期间,人民币在韩国货币篮子中的影响力出现断崖式下跌。与此同时,韩元对美元的锚定程度也显著降低,欧元则成为韩元的主要锚定货币。在这一时期内,中国和韩国正经历疫情发展最为严重的阶段,美国疫情开始暴发,欧元成为危机时刻韩元的避险货币。但随着中国疫情的逐步控制,复产复工的有序推进,韩元重新回到主要锚定人民币的轨道上来。2020年3月20日至2020 年8 月25 日的窗口期开始,人民币的影响力开始上升,进入2021年后,韩元对人民币的锚定程度基本回到疫情暴发前的水平。

印尼卢比与韩元的情况类似,在疫情暴发初期,印尼卢比加强了对欧元和英镑的锚定。在 2019 年 12 月 9 日和 2020 年 6 月 19 日为起点的滚动样本期内,欧元始终是卢比的主要锚定货币。2020 年 6 月 19 日至 2020 年 10 月 14 日的滚动回归结果显示,欧元的影响力开始出现下滑,卢比开始重新锚定人民币,人民币在卢比货币篮子中的权重甚至要超过疫情暴发前。

泰铢寻锚的过程同样可以分为三个阶段:第一阶段是疫情暴发前,人民币是主要的锚定货币,其次是美元;第二阶段是新冠肺炎疫情在各国暴发后,锚货币发生改变;第三阶段是中国率先控制疫情,且经济运行逐渐恢复至疫情前水平后,东南亚国家货币锚同样回到疫情暴发前的情形。泰铢寻锚过程的独特之处在于以下两个方面:在阶段二,泰铢在危急时刻选择的避险货币是欧元和美元,美元在这一时期的权重并未出现明显下降;在阶段三,即后疫情时代,相较于疫情暴发前,泰铢不仅开始主要锚定人民币,且人民币的影响力要高于阶段一。这也说明了在目前东南亚仍然受疫情冲击的阶段,人民币不仅是锚货币,也是泰铢的避险货币。

马来西亚林吉特、新加坡元以及菲律宾比索的寻锚过程有所不同,整体而言,三种货币寻锚过程表现出的阶段性特征并不明显,锚货币虽然随着疫情发展出现一些变动,但多数时期人民币和美元始终是主要的锚货币。其中,在中国暴发新冠肺炎疫情后,人民币对林吉特的影响力不降反升,疫情前林吉特主要锚定人民币和美元两种货币,但疫情后林吉特显著加强了对人民币的锚定程度,且一直持续至今。随着马来西亚疫情在最近一段时期的加重,人民币成为林吉特货币锚中的主要锚定货币。

新加坡元与马来西亚林吉特的情况最为接近,在疫情暴发前,新加坡元主要锚定人民币和美元。疫情暴发初期,人民币和欧元的影响力显著提升。以2020年3月9日为起始日期的滚动回归结果显示,在该时点以后,欧元对新加坡元的影响力逐渐式微,人民币超越美元,成为新加坡货币当局主要的锚定货币。对比疫情前后的新加坡元锚货币构成可以发现,在2020年下半年以来,新加坡元由锚定人民币和美元转向主要锚定人民币,人民币在这一时期的影响力显著高于美元。

菲律宾比索在整个样本期内均将人民币作为主要的锚定货币。在菲律宾出现第一个疫情高峰期间,比索转向对多种国际货币进行锚定,货币篮子中美元和欧元的权重有所上升。但在第二个最为严重的疫情高峰出现时,人民币仍然是比索的锚定货币,且人民币的影响力要高于暴发疫情前的水平。

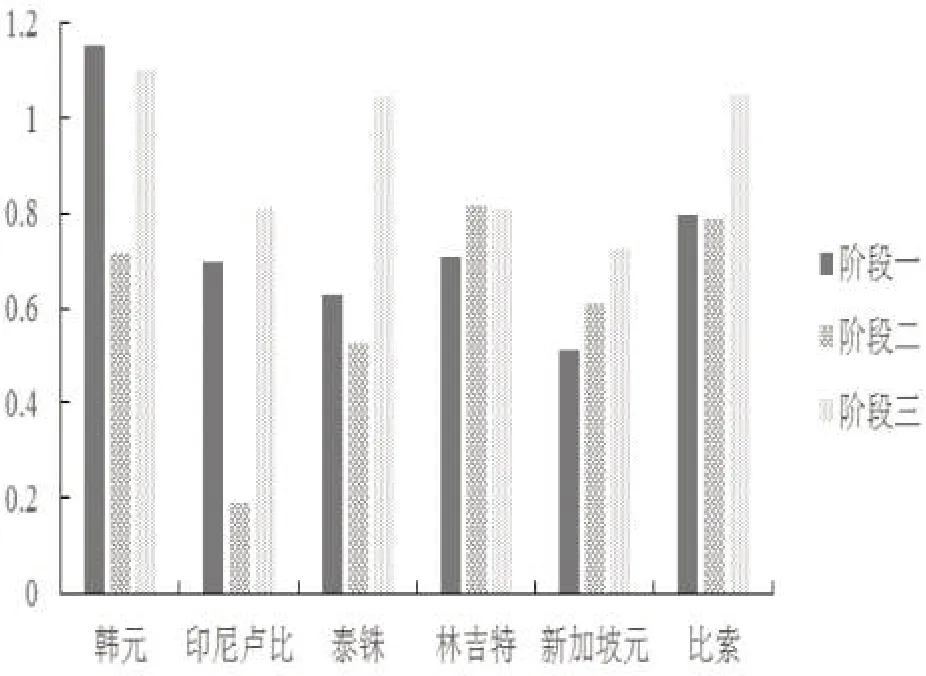

为对比说明疫情前后人民币在东南亚经济体货币篮子中的权重变动,本文依据滚动回归结果中的断点,并结合疫情发展,将东南亚国家货币寻锚的过程划分为三个阶段。如图3所示,阶段1是疫情暴发前的2019年下半年;阶段2基本涵盖2020 年全年,该阶段疫情在中国暴发后随即得到控制,世界各地的疫情此起彼伏;阶段3主要是2021年以来的时期,该阶段中国疫情已得到控制,疫苗也得到普及,海外疫情防控形势愈发严重。

图3 疫情前后东南亚经济体货币篮子中人民币权重对比

从图3 可以看出,受新冠肺炎疫情冲击,东南亚经济体的货币开始重新寻找货币锚。在阶段1,除新加坡元外,人民币在其余5种货币中的权重均超过了0.6。在阶段2,即中国暴发疫情期间,由于国内采取的居家隔离等一系列防控措施以及国外采取的贸易限制等措施,人民币在部分国家的影响力显著下降,欧元、美元主要扮演避险货币的角色。但仍然有部分国家,如马来西亚和菲律宾等国,即便在中国疫情最为严重的阶段,其货币对人民币的锚定程度反而有所上升。在阶段3,疫情在中国得到控制,经济逐步恢复至疫情前水平后,东盟五国和韩国的货币重新锚定人民币。重要的是,进入2021年以来,东南亚国家自身的疫情仍然没有得到有效控制,中国作为最具经济活力的经济体,各国对人民币的锚定程度普遍高于疫情暴发前的水平。

五、主要结论和对策建议

通过上述分析,本文可得到以下主要结论。首先,随着疫情的发展,东南亚各国货币对美元、人民币、欧元等货币的锚定程度随之变动,美元、人民币和欧元在疫情期间均表现出避险货币的属性。在疫情暴发的初期,泰铢和菲律宾比索均显著提升了对美元的锚定程度,印尼卢比和新加坡元则提升对欧元的锚定,该阶段人民币的影响力仅在马来西亚林吉特和新加坡元中出现上升趋势。而当疫情在中国得到控制、东南亚国家疫情此起彼伏,世界进入后疫情时代时,人民币则成为了东南亚经济体主要的锚货币。其次,随着世界经济运行进入后疫情时代,人民币在东南亚国家货币篮子中的权重较疫情前有所上升。虽然中国率先控制住疫情,但国际疫情形势仍然严峻复杂,东南亚及欧洲的疫情仍未得到有效控制。中国经济活力的强劲复苏也使得东南亚国家货币加强了对人民币的锚定,人民币货币锚的职能在后疫情时代得到强化。可以预见的是,随着RCEP的落地实施,中国与东南亚之间的经贸关系将会更为密切,这也将进一步提升人民币在该区域的影响力。区域经济一体化的加深以及人民币国际化的提升不仅稳定了国际供应链,对中国在全球范围内的价值链跃迁也大有裨益。最后,人民币国际化在后疫情时代迎来新的机遇期。不同于2008 年全球金融危机后发生的情形,此次疫情冲击巩固了人民币在东南亚的地位,在东盟五国及韩国的货币篮子中,人民币的权重要显著高于其他货币。在样本期内,逐一审视东南亚各国的货币篮子,会发现在疫情暴发前以及疫情正值施虐的时期,人民币对于美元、欧元都不具有绝对的优势。但进入2021 年后,随着中国经济的强劲复苏以及新冠疫苗在中国的大规模接种,外界对中国经济的信心更加充分,人民币的地位也相应更加牢固。

基于上述分析,本文提出以下对策建议。第一,推动人民币成为锚货币,分担人民币升值带来的成本和竞争力损失。人民币在周边国家和“一带一路”等区域内的影响力已经达到较高的水准,我国需要进一步推动人民币成为相关国家的货币锚,使与中国有密切投资贸易往来的国家尤其是周边国家和“一带一路”沿线国家的货币钉住人民币,使人民币成为这些国家的“货币锚”,从而一起分担人民币升值带来的成本和竞争力损失。第二,完善人民币国际化的金融基础设施建设。从人民币国际化发展的进程来看,金融基础设施建设正发挥日益重要的作用。清算体系、商品市场、金融市场等方面的基础设施需要不断丰富和完善。第三,疫情冲击将加速全球产业链供应链重构,全球产业链和供应链的布局将趋于区域化、本土化和短链化。下阶段我国在全球布局供应链和产业链的过程中,可实施“本币主导”“本币优先”战略,支持、鼓励和倡导市场主体更多地通过使用人民币实现产业对外转移和调整升级,提高我国企业在全球的资源配置效率,提升全球布局的主动性。