大数据分析对金融业的影响

王茹

大数据分析对金融业发展带来了十分有利的作用,推动着金融业的转型发展,但也为金融业发展带来了一些挑战,包括传统信贷业务冲击、支付体系方面的冲击等,金融业应当辩证看待大数据技术,结合行业发展的现实情况对该技术进行运用,趋利避害,以更好地提升行业发展水平。文章就围绕这一方面内容进行了分析,探究大数据技术对金融业的影响,并提出一些金融业使用大数据技术创新发展的措施。

一、大数据分析对金融业发展的影响

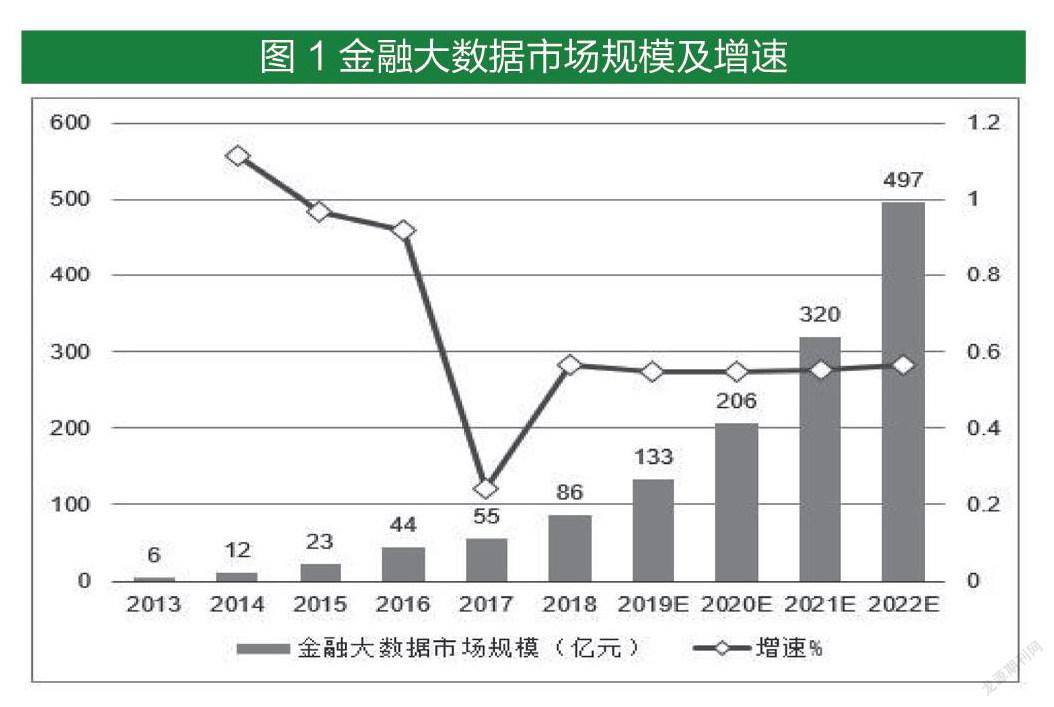

当前我国大数据市场前景十分广阔,根据产业研究院研究报告发现,2016年我国金融业大数据应用规模达到了44.29亿元,年增长率为91.8%;2017年、2018年、2019年金融业大数据应用规模分别为55.86亿元、86.34亿元、133.34亿元,且年增长率持续上升。由此可知,在金融行业中大数据应用规模一直处于增加的状态中,金融业正随着大数据技术的发展而不断发展(具体信息如下图1所示)。但我们在看到大数据分析对金融业带来正面影响的同时,也要看到其对于金融业发展所带来的负面影响,只有辩证看待和分析,才能够使金融业更为科学地发展,真正达到趋利避害的效果。

1.正面影响

(1)实时处理结构化与非结构化数据,提升行业发展效果

金融业发展涉及到诸多数据信息,需要对各种数据进行分析、汇总、计算等,在传统条件下,金融业数据信息处理往往较为滞后,且效率低下,难以为行业发展带来较高的助推力,而在大数据时代下,则可以运用大数据技术对结构化和非结构化数据信息进行处理和分析,不仅能够在短时间内处理更多的数据信息,而且还可以提升处理的效率,降低失误率,这是传统软件无法实现的功能。通过在金融机构日常发展中引入大数据技术,能够对海量数据信息进行集成,在企业、机构内部形成数据库,并从中获取有用的信息,帮助企业更好地规划决策,提升发展效果。且随着大数据时代的到来,金融业发展方向、发展趋势的预测更为便捷,数据分析与预测更为精确,为行业发展提供了较大的助推力,金融机构在改善经营的过程中能够更好地制定营销策略、做好内部管理。

(2)有效开展风险控制,降低行业危机

金融机构本身经营的就是风险,在行业发展中面临着各种各样的风险,如果难以对风险进行科学控制,就会导致行业发展面临困境,无法提升整体发展的有效性。大数据技术作为互联网新时代下的一种先进技术,其能够对各种数据信息进行全面性搜集,挖掘数据信息的深层次价值,还可以对各种数据中的变量关系进行分析,深入剖析数据背后隐藏的风险,并帮助企业、机构等对风险进行识别、提供改善方式和策略等,这就能够使风险管理有更高的效率和效果。此外,金融机构通过在企业内部引入大数据技术,还可以基于机构的现实情况构建大数据分析框架,运用该技术对企业运行的各个环节进行详细归纳,逐一筛查各个环节的运行是否稳定,有无出现异常,一旦分析出异常,会及时发出预警,从而帮助金融机构改善经营管理,对风险进行科学规避。

(3)提升市场营销效果,推动行业转型

当前虽然我国金融业得到了快速发展,但行业所面临的竞争也日趋激烈,各个金融机构都面临着较大的压力,如何适应新时代的发展变化以及客户需求等提升营销效果,成为了困扰很多金融机构的重要问题。而大数据技术为这一问题的解决提供了无限种可能。金融机构可以运用大数据技术对客户的信息进行挖掘,从众多的信息中筛选出有用的,并将其提供给金融机构管理者,管理人员可以通过对这些信息的分析深入了解客户情况,包括客户的个性化消费需求、特征等,从而为其提供针对性的营销服务,帮助机构提升营销效果,推动金融行业的更好发展。此外,还可以通过对这些数据信息的分析,对金融产品进行改革和优化,逐步提升营销效益,这对于行业的转型发展而言也是十分有利的。

2.负面影响

(1)对传统信贷业务带来冲击

大数据技术作为一种新的高科技技术,其在金融领域中的很多方面都发挥了重要作用,推动着金融行业的变革发展,且衍生出了多种互联网金融模式。在信贷业务方面,依托于大数据分析技术,产生了众筹、P2P、小贷等模式,使金融信贷模式表现出多样化发展的局面,提升了整体发展速度。从审批机制方面,通过对大数据分析技术的运用,互联网金融将会对几个关键指标进行重点审核,构建科学、规范的审批模式,从而能够促进整体审批效率的提升。正是因为大数据技术的这些优势作用,推动了互联网金融的快速发展,而传统信贷业务则受制于模式固化、审批流程复杂等因素的影响难以得到持续发展,导致其面临着较大的冲击。

(2)大数据支付体系对同类业务带来冲击

在金融机构发展中支付体系是较为重要的部分,借助于大数据分析技术金融机构可以对支付体系进行健全和完善,且随着客户对支付快捷性要求的不断提升,以及金融商业模式的有效兴起,第三方支付得到了十分快速的发展。近年来,在互联网快速发展的大背景下,互联网支付已经开始降低对传统金融商业的依赖,逐步形成了独有的支付体系。当前我国互联网支付机构所提供的结算业务、转账业务以及虚拟账户存储业务等已经与商业银行的服务高度衔接,如此互联网企业就能够脱离传统金融机构的支付体系,这对于金融机构传统业务的发展带来了十分大的冲击。

(3)信息隱蔽,容易滋生不法交易行为

大数据技术是互联网技术中的一种,其运用于金融行业,不断推动着金融行业的变革发展,使传统的金融业务逐渐向互联网金融业务靠拢,而互联网金融交易具备较高的隐蔽性特征,且用户可以随时随地进行交易,加之互联网交易速度快、能够在很短的时间中开展多次匿名转账交易活动等,所以为不法分子提供了契机。如不法人员可以运用大数据技术对他人账户进行盗取,并开展洗钱交易等,相关监管部门很难及时对非法资金流向源头和完整的交易信息进行寻找,所以加剧了行业的混乱局面。

二、大数据背景下金融业应对措施gzslib202204012023(一)构建数据平台

在互联网大数据背景下,金融行业所面临的难题不再局限于如何搜集用户信息,而是要运用何种方式对海量客户信息进行存储和分析,从中挖掘有用的信息,并根据这些信息对业 务活动进行改革和完善。还需要在繁杂的数据信息中对其逻辑关系进行归纳和整理,对有效信息进行整合,进一步挖掘其中的价值。因此金融企业要积极对思想观念进行转变,在企业发展中积极对大数据技术进行运用,构建科学的大数据分析平台,在处理和存储信息的过程中,不能仅仅局限于结构化数据,还要对影音、图像等非结构化数据信息进行搜集,并做好跨平台数據信息的搜集,如消费者爱好与倾向信息、客户买卖习惯信息等。要通过数据平台对各种信息进行汇总和梳理,在详细探究和分析中找出发展之路、改革之方向,从而取得更好的发展成果,带动行业的长远稳定发展。

(二)与第三方支付接龙

第三方支付具有较大的便捷性,已经得到了很多用户的青睐,金融机构也要看到第三方支付的便利,积极与第三方支付接龙,抢夺互联网用户。如可以对自身的用户资源进行积累,与其他企业开展跨平台的合作,对多种多样的资源进行整合,不断拓展自身的服务范围,如开展代还信用卡业务、代扣天然气费用等。移动端的普及在很大范围内促进了移动支付业务的发展,且这一业务逐渐开始取代网络支付转变为影响力较大的第三方支付手段。加之智能手机的大力普及,越来越多的人员喜欢运用手机支付。金融机构在这种背景下,更应当对互联网技术进行运用,与第三方支付平台开展合作,或者与网络运营商开展合作,对自身独有的资源进行科学运用,为客户提供更为个性化、高端化的服务。此外,金融机构还要对资源进行整合,在对互联网技术手段和第三方支付平台进行运用的同时,对自身的信贷模式进行优化,提升信贷模式的多样性,以更好地提升竞争力。

(三)加快产品创新速度

金融业产品创新关系到行业的长远发展,也影响着行业的综合竞争力,在大数据时代下,信息获取更为便捷,信息分析与挖掘也更为有效,金融机构应当对这一便利进行运用,推动自身产品创新速度的提升,以更好地对迎合消费者需求,提升发展成效。如可以利用大数据技术对市场情况进行分析,对消费者需求信息进行搜集,预测消费者偏好,并在此基础上对产品进行创新,使开发出来的产品更符合消费者预期。还可以运用云计算平台驱动产品创新,通过该技术对大数据信息进行计算,对消费者进行精准画像,并提供针对性的服务。如保险公司可以通过大数据技术和云计算技术对保险精算进行改进,设计出更具有个性化水平的保险产品。还可以对客户价值进行分群,依据不同的客户开发对应层次的产品,实施精准营销等。不过在创新产品的同时,也要做好风险管控,可以构建大数据信息安全系统,或者构建风险预警体系等,及时对风险进行预警,根据具体的风险构建科学的管理模式,切实将风险控制在摇篮中。

结 语