利率市场化背景下中国货币政策工具对国有大型商业银行盈利能力影响的实证研究

李星澳 梁颖 张晨舸

摘要:1986年,我国利率市场化改革萌芽,至2015年基本完成。在此背景下,文章根据2006年第一季度至2020年第三季度的49个季度数据,量化央行沟通措辞并构建央行沟通指数,通过构建面板数据模型分析存款准备金率、利率政策及央行沟通指数对5家国有大型商业银行盈利能力的影响。研究表明,不同类型的货币政策在不同程度上影响了国有大型商业银行的盈利能力,因此,这些商业银行应当采取措施降低货币政策工具对其盈利能力的负面影响。

关键词:央行沟通;存款准备金;利率政策;盈利能力

一、引言

为推动金融体系市场化改革,有效发挥货币政策的作用,中国人民银行先后取消贷存款利率上浮区间的限制。而公布于2019年中国人民银行的第 15 号公告和第 30 号公告,表明贷款市场报价利率形成机制将进一步完善与发展,推进利率市场化进一步发展。

利率市场化的发展导致央行货币政策工具的作用更加灵活,而货币政策的变动往往对金融市场内所留存的货币量及获取货币的成本造成较大影响,并对商业银行的盈利能力造成影响。长期以来,研究者们将法定存款准备金率、再贴现政策及公开市场业务视为最重要的货币政策工具。但是预期管理理论自20世纪50年代发源以来,预期管理政策成为各国央行的新型货币政策,在引导市场预期、维护市场秩序等方面发挥着巨大的作用。

近年来,预期管理政策成为中国人民银行所实施货币政策中的一项重要内容,央行通过发布中国货币政策执行报告等方式来进行市场沟通,影响市场预期,调节金融市场。中国也开始出现学者研究央行信息披露等新型货币政策工具的影响,最为著名的是卞志村和张义(2012),其根据8大措辞类型构建央行信息披露指數并分析其在引导居民预期方面的影响。因此,本论文将货币政策执行报告作为数据来源,研究货币政策影响国有大型商业银行的盈利能力的过程,运用Heinemann and Ullrich的措辞提取法来构建央行沟通指数作为央行预期管理政策的化结果。

新的存贷款基准利率利率虽然停止发布,但仍存在基准利率、市场利率“双轨”运行的现象,而利率市场化改革与央行利率政策往往明显反应于商业银行的存贷款利差,故本文选取五家国有大型商业银行的一年期存贷利差作为反映央行利率政策的指数变量,与法定存款准备金率、央行沟通指数等变量共同作为解释变量构建面板数据模型分析货币政策工具对国有大型商业银行盈利能力的影响。

(一)央行沟通的基本概念

我国央行沟通形式分为书面沟通和口头沟通两种。根据刘琦、何启志(2015)和王书朦(2015)指出,书面沟通可通过《货币政策执行报告》、货币政策委员会会议纪要等执行公告、会议记录形式体现,而后者更侧重于领导人发言、新闻发布会等公开场合发表的呈现形式。本文通过参照卞志村和张义(2012)提出的8大措辞类型的措辞提取法,采用2006年第一季度至2019年第四季度的《货币政策执行报告》为书面沟通的载体,构建中国央行的沟通指数。

(二)构建央行沟通指数

1. 货币政策类型划分

根据《货币政策执行报告》,本文将货币政策类型分为从紧、中性、宽松三种情况。将央行上调存款准备金率或基准利率,降低了银行体系的流动金率的时期作为货币政策的从紧期,反之视为货币政策的宽松期。将央行实施中性货币政策的时期视为货币政策的中性期。

2. 措辞的统计

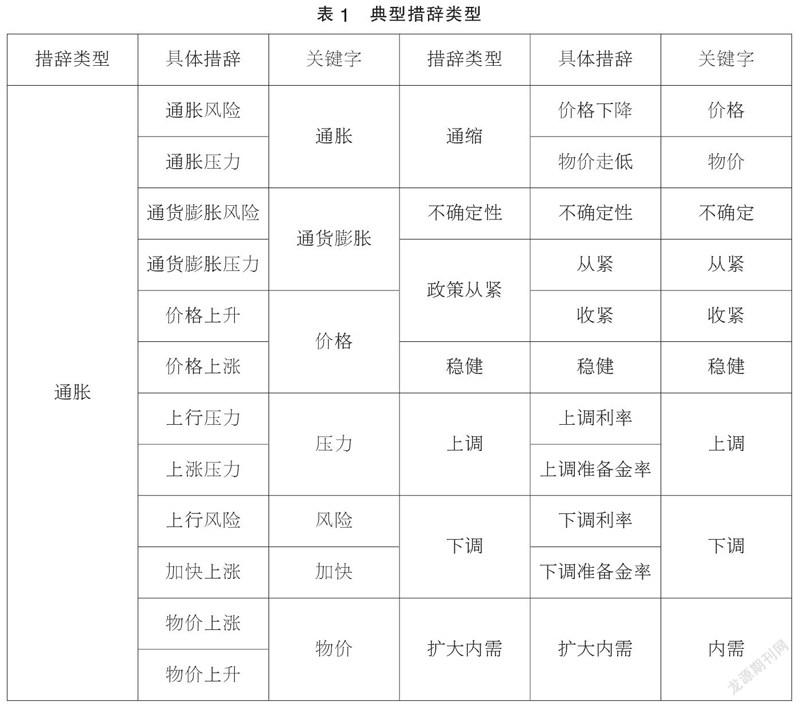

本文通过参考并修正卞志村和张义(2012)的划分方法,提出以通胀、稳健为代表的8大措辞类型,选取部分货币政策执行报告,并对其进行统计与整理。在实际操作过程中,细分措辞类型,确保结果的全面完整性;此外,由于货币政策执行报告中往往并不会直接出现相关词汇,故选取关键字进行搜索并记录与所选典型措辞类型含义相关的词汇出现的频率,如表1所示。

(三)措辞的筛选

1. ANOVA方差分析

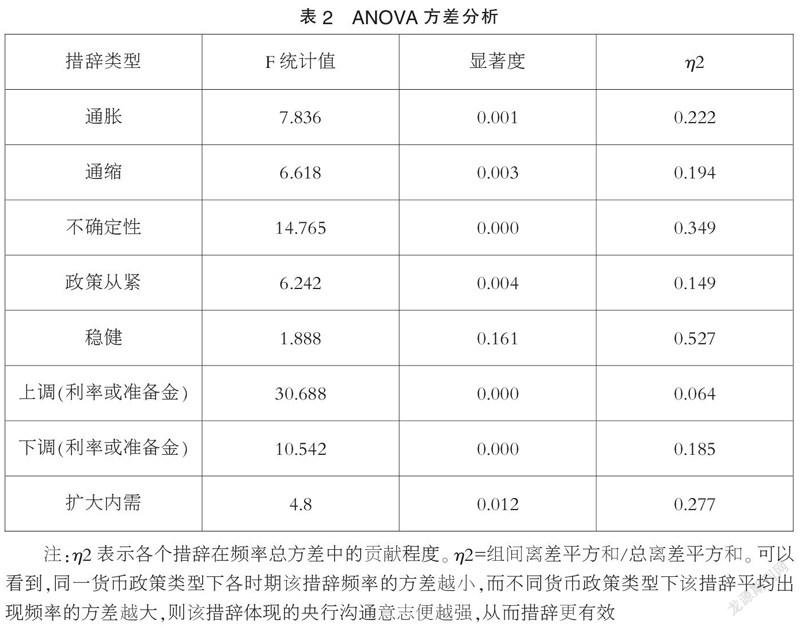

措辞出现频率的高低并不代表有效,本文将不同货币政策类型下出现频率存在显著差异的措辞作为备选。通过ANOVA单因素方差分析对措辞频率进行分析,结果如表2所示。

从表2可以看出,除了稳健,在5%的显著性水平下,其余措辞均显著,筛选出显著的7种措辞进行下一步分析。

2. 有效措辞的筛选

ANOVA分析没有体现出在不同货币政策类型时的两两差异性。为了保证措辞的准确性,在满足显著的条件下,还需考虑措辞的单调性,即:宽松期与中性期的均值差、中性期与从紧期的均值差同正同负时满足严格单调性;或者二者异号且不显著,也满足单调性。比较结果如表3。

其中,类型1、2、3分别代表宽松期、中性期、从紧期。可以看到,除了已经被排除掉的稳健以外,扩大内需的宽松期与中性期的措辞频率平均差显著且为正,并且其中性期与从紧期的措辞频率平均差显著且为负,即不满足单调性,扩大内需也应被剔除。综上,本文最终选取了通胀、通缩、不确定性、政策从紧、上调、下调共6类措辞构建央行沟通指数。

(四)构建央行沟通指数

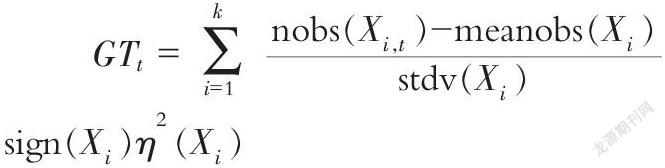

参考Heinemann and Ullrich(2007)提出的指数构建方程构建央行沟通指数的公式:

GTt=sign(X)η(X)

其中,nobs(X)代表不同措辞在不同时期出现的频率,而meanobs(X)代表其不同措辞在全部时期出现频率的平均值,最后,stdv(X)代表不同措辞在不同时期出现频率的标准差。sign(X)为措辞i所对应的正负号,例如:宽松期出现频率高于紧缩期的措辞往往代表央行将实施宽松的货币政策,取为正号,否则则取作负号。η(X)则代表各个措辞所对应的权重。最终结果如表4所示。

二、货币政策工具对国有大型商业银行盈利能力的实证研究

(一)数据来源与处理

本文选取中、农、工、建、交五家国有大型商业银行作为研究对象,选取了2012年第一季度至2020年第三季度共35个季度的数据,数据选自万得数据库与国家统计局官网。样本数据中,由于国内生产总值单位与其余变量相差过大,故对其进行对数处理,此外,运用移动平均法处理资产收益率、国内生产总值及净利差,以消除季节性因素的影响。

(二)模型构建与变量说明

本文构建了以下模型:

ROAt=C0+C1ZBJt+C2JLCt+C3PLt+C4LnGDPt+εt

上述公式中,ROA为资产收益率,ZBJ为法定存款准备金率,JLC为存贷款利差季度增长率,PL为央行沟通指数,LnGDP则表示对国内生产总值求对数后的值。此外,t表示季度,而C0表示常数项,εt表示随机项。

(三)实证分析

1. 模型检验

本文对数据进行单位根检验,验证了数据的平稳性,避免了伪回归的发生。此外,根据Hausman检验和F检验,本文决定采取随机效应模型对面板数据进行回归。回归结果如表5所示。

2. 回归结果与分析

(1)存贷款利差季度增长率的系数为正且显著。实验结果表明资产收益率与存贷款利差具有显著的正相关。商业银行的大多数利润来源于存款利息与贷款利息之间的利息差,因此随着央行利率政策的变动,当存贷款利差扩大且增长率提升时,商业银行的收入不断增加。利率市场化的发展加剧了商业银行之间的市场竞争,使得净利差水平不断收窄,商业银行的盈利能力也随之遭到削弱。

(2)央行沟通指数的系数为正且显著。实验结果表明资产收益率与央行沟通指数具有显著的正相关。实验结果表明央行沟通作为一项预期管理政策,对市场预期的调整与管理发挥了巨大的作用。央行沟通指数的正值往往代表着中国人民银行对市场传递实施宽松型货币政策的意愿,有利于增强国有大型商业银行对未来金融市场的积极预期,刺激其进行放贷行为,而在相关信息传达过后,央行往往实施相应的货币政策,进而使得扩大业务的银行收获颇丰,资产收益率得到有效提高。

(3)法定存款准备金率的系数为正且显著。实验结果表明资产收益率与法定存款准备金率具有显著的正相关。实验结果似乎與多数人固有印象不符,但是事实上,央行往往在经济过热时提高法定存款准备金率,在该过程中,商业银行可贷资金数量下降在某种程度上降低了商业银行对外贷款的风险,降低了其未来的不良贷款率,有助于其盈利能力的提升。除此之外,由于与其他商业银行相比,国有大型商业银行资金更为充足,受法定存款准备金率变化的影响较中小型商业银行更小,这在某种程度上增加了国有大型银行的竞争力,有利于其盈利水平的提高。

(4)国内生产总值的系数为负且显著。实验结果说明,资产收益率与国内生产总值具有显著的负相关关系。事实上,国内生产总值的增加反映了经济结构的优化和相关制度的完善。随着我国经济的发展,虽然国有大型商业银行的利润总额不断提高,但是随着中小型银行的发展,中小型银行对国有大型商业银行造成了较大的竞争压力;除此之外,国有大型商业银行的客户范围较为老套和局限,以国有企业和地方政府为主,对民营企业有着较大排斥,对其盈利能力产生负面影响。由于盈利能力由资产收益率表示,其不仅受到净利润影响,还受制于商业银行的总资产,随着经济的发展,国有大型商业银行的盈利能力的提高与其庞大资产的迅速增加不匹配,从而导致了国内生产总值与国有大型商业银行的资产收益率两者的负相关关系。

三、结论与建议

(一)结论

本文采用2012年第一季度到2020年第三季度共35个季度的数据,通过多次实验分析货币政策对以国有大型商业银行盈利能力的影响。研究结果表明:法定存款准备金率、利率政策及央行沟通均对国有大型商业银行的盈利能力构成显著影响。法定存款准备金率、存贷款利差以及央行沟通指数的系数均为正,可知不同方向货币政策对国有大型商业银行的盈利能力造成不同的影响,而其影响将随着利率市场化的发展而得以加强。

(二)建议

1. 加强金融创新,发展中间业务

在所选取的三个代表不同货币政策的变量中,存贷款利差系数的绝对值最大,对国有大型商业银行盈利能力的影响最大。事实上,商业银行的主要收入来自于存款与贷款之间的利差,而利率市场化的发展导致存贷款利差的不断收窄,不利于商业银行盈利能力的提高。所以,商业银行需要开发新型金融产品,发展中间业务,减少对存贷款利差的依赖,进而减少利率市场化下央行货币政策变动所带来的影响。

2. 关注市场环境,预测政府政策

作为新型的货币政策工具,虽然央行沟通的实施并没有像传统的货币政策一样直接,故而商业银行应持续关注市场,了解中国人民银行等部门为影响市场预期所发布的一系列报告,从而及时了解未来市场预期可能的转变方向,并在适当情况下预测政府未来可能实施的货币政策,进而为其经营策略提供信息支撑,从而提升其盈利能力。

3. 完善风控部门,健全风控机制

为调控宏观经济与金融市场,中国人民银行会不定时调整货币政策,宽松的货币政策为商业银行提供了宽松的的金融环境,但当货币政策由宽松骤然转为紧缩后,商业银行会爆发较大的经营风险。与此同时,利率市场化导致货币政策变动所带来的风险的增加。因此,国有大型商业银行应当健全相应的风险控制部门,并进一步加强对员工的风险培训,实现对其风险意识的提高,并建立相关的监督管理制度。此外,在识别到相应风险后,商业银行应当及时调整其业务方向,积极运用风险分散、风险对冲及风险转移等手段减少相关风险带来的影响。

4. 扩大客户范围,发展普惠金融

随着中国经济的发展,金融业对各行各业的渗透逐渐深入,普惠金融的发展,将为金融业提供新的利润点,与中小型银行相比,国有大型商业银行的业务集中于国有企业和政府部门,这极大地限制了其新的利润增长点的发展。因此,国有大型商业银行应当对其客户范围进行扩展,大力发展普惠金融,在做好风险评估工作的同时,主动向中小企业开展业务,实现对其庞大资产利用效率的提高的目的,从而推动其盈利能力的提高与发展。

参考文献:

[1]石佳.“两轨并一轨”改革加速推进及商业银行对策[J].财经界,2020(23):10-11.

[2]邸超伦.央行沟通对金融市场和宏观经济影响研究[D].天津:南开大学,2019.

[3]卞志村,张义.央行信息披露、实际干预与通胀预期管理[J].经济研究,2012,47(12):15-28.

[4]张泽华,周闯.中国货币政策工具的差异性研究——基于央行沟通、法定存款准备金率、基准利率的对比分析[J].经济问题探索,2019(03):130-141+155.

[5]林建浩,赵文庆.中国央行沟通指数的测度与谱分析[J].统计研究,2015,32(01):52-58.

[6]Heinemann F,Ullrich K. Does it Pay to Watch Central BankersLips?The Information Content of ECB Wording[J]. Swiss Journal of Economics & Statistics,2007,143(02):155-185.

[7]王秋爽.利率市场化对商业银行盈利能力影响的实证研究[J].中国商论,2020(14):35-37.

[8]王畅,时羽.利率市场化对商业银行经营风险的影响研究——以中国建设银行为例[J].北方经贸,2020(07):85-87.

(作者单位:华东理工大学)