国际油运市场2021年回顾和2022年展望

赖声亮 钱宇庭

一、2021年国际油运市场回顾

受到世界百年未有之大变局和新冠肺炎疫情全球大流行交织的影响,当前我国的外部环境更趋复杂严峻。2021年国际油价表现强劲、跑赢通胀,原油成为对抗美联储“放水潮”的最佳大宗商品之一。相较于原油价格的稳健上行,国际油轮运输市场在经历了2020年二季度的疯狂行情后,2021年受到石油海运需求整体不足、老旧船舶拆解加快但不及预期、新造船如常交付、海上浮舱储油及库存双双释放等五大利空因素的压制而持续惨淡。2021年国际油运市场经历了30年以来最为深度低迷的时期,市场风向标VLCC船型TD3C中东至中国航线的全年平均日收益跌破负值。

(一)宏观层面:外部环境更趋复杂和严峻

1.全球经济:受疫情影响,经济恢复不平衡

虽然全球疫情持续反复,但随着疫苗继续普及、更多财政支持政策出台,全球经济在2021年进一步恢复正常,国际货币基金组织(IMF)最新发布的报告显示,全球经济2021年增长5.9%,但全球经济恢复存在不平衡。IMF的报告数据显示,2021年经济发达体增长5.2%,2020年为-4.5%;新兴市场和发展中经济体2021年增长6.4%,2020年为-2.1%。2021年新兴市场和发展中经济体恢复好于发达经济体。从经济运行情况看,国际货币基金组织预测由于疫苗资源在发达、新兴经济体中的不均衡分布,造成了全球范围的复苏不平衡,一些新兴市场和发展中经济体在未来几个月将处于较高的通胀水平,到2022年中将回落至疫情前水平。

2.石油需求/消费:2021年全球石油需求复苏低于预期,但已度过最艰难时刻

石油需求逐步改善预期和原油生产规模缩减帮助油轮市场在下半年改善,但实际效果不及预期;同时,新冠肺炎疫情对石油行业的影响仍然存在,市场普遍认为最快到2022年全球海运石油贸易才可能恢复到2019年的水平。国际能源署(IEA)已下调对2021年和2022年全球石油需求的预测,但表示最新一轮新冠疫情不会破坏需求复苏。在2021年12月的月度石油市场报告中,IEA将2021年和2022年的需求增长预估均下调10万桶/日,分别至540万桶/日和330万桶/日,反映了最新一轮疫情升温对航空业的打击,但快速疫苗接种计划应会削弱疫情的影响。

3.石油产量:OPEC+逐渐恢复产量,全球产量接近疫情前水平

OPEC+达成协议自2021年1月开始,将减产数目自770万桶/日调整至720万桶/日,增加50万桶/日,此外,每月将根据市场状况调整下月产量,每月调整不超过50万桶/日。在2022年1月最新的OPEC+会议上,决定2月依然维持40万桶/日的小幅增产节奏不变,且目前对需求仍持乐观态度。随着国际油价回升,加之OPEC+继续放松减产限制,2022年全球石油供应量有望实现触底反弹。IEA、美国能源信息署、OPEC和中石化等主要机构预计2022年全球石油供应量将同比增加300万~500万桶/日。

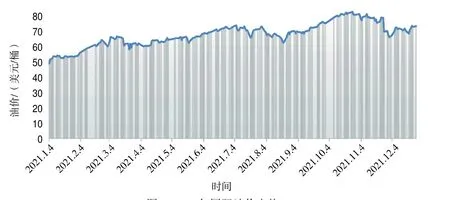

4.油价暴涨:国际油价波动上行,冲破80美元/桶关口

2021年国际油价呈现上行走势,期间虽有适度回调,但整体走势稳健,价格重心稳步上移,见图1。一季度,供需错配拉动了油价上涨行情:一方面OPEC+产油国采取克制增产的策略,另一方面欧美地区疫情控制良好,需求恢复较快。在宽松货币政策的大背景下,供应增量低于需求增量,推动一季度油价震荡上涨。进入二季度,部分印度等地疫情失控,而产油国逐步增产策略重启,供需较一季度适度宽松,再加上伊朗问题等不确定因素影响,导致油价上涨幅度放缓,波动性加大。但后期印度疫情出现明显拐点,欧美需求快速恢复,在供应端并未出现大幅增量的情况下,需求利好以及供需收紧预期推动油价稳步上行。四季度,欧洲能源危机、美国宣布将释放原油战略储备,叠加奥密克戎变异株的影响,使得国际油价再度刷新年内高点。

图1 2021年国际油价走势

(二)2021年油运市场回顾:历史罕见的深度低迷时期

1.整体供需关系:需求有所改善,但基本面进一步恶化

根据德鲁里的分析,2021年原油轮运力需求虽较2020年有所恢复,但程度有限,且运力供给过剩,导致运力利用率大幅降低。成品油运力需求受疫情影响相对原油较小,但供需关系恶化更为严重,载重吨利用率更低。具体变化详见表1。

表1 油轮运力供需关系变化

2.现货运输:市场表现持续惨淡,收益水平深度低迷

在新冠疫苗研发平稳推进和全球新冠疫情反复的共同作用下,全球经济和包括石油在内的大宗商品需求复苏,但进程缓慢。OPEC+减产协议持续进行、原油价格上涨导致商业库存和浮舱运力同步释放,进一步拖累了石油运输需求复苏的步伐。需求端复苏缓慢,供给端供应过剩,导致供应过剩态势加剧,运价持续低位徘徊。2021年,油运市场呈现历史罕见的低迷走势,超大型油轮(VLCC)代表航线中东—中国(TD3C)收益更是深度低迷,徘徊在负值以下,较2020年乃至历史同期的跌幅都十分明显。

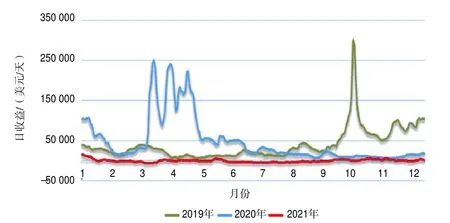

VLCC市场:2021年一季度,OPEC+继续执行减产协议,叠加新冠疫情在海外蔓延影响,中国“春节”也没有给市场活跃度带来太大提升。过剩运力不断堆积叠加油价上涨,使运输成本上升,VLCC市场表现平平,传统旺季的运价走势低迷。二季度后的VLCC市场依然持续疲软,期间运价在短暂的活跃成交带动下虽有提振,但都因缺乏有力支撑且运力严重过剩,仅维持了很短时间,提振过后便回归低位,甚至跌破负值。7月份至今,随着疫苗研发进展和欧洲部分国家逐渐解除封锁,市场对原油需求复苏的乐观预期增强,但部分地区疫情的恶化和反复抑制了需求上涨。2021年1—12月VLCC代表航线TD3C WS平均指数仅35点,经基础费率换算后,与2020年相比下降70%;平均日收益为负值,仅为-518美元/天,2020年为48 179美元/天。见图2。

图2 2019年至今VLCCTD3C日收益

苏伊士(Suezmax)船型市场:持续受到OPEC+原油产量削减和库存释放的影响,市场表现疲软、运价承压。但得益于多个地区尤其是地中海和欧洲区域货源稳定,以及苏伊士运河意外堵塞等,运价得到提振。代表航线西非—欧洲(TD20)2021年平均日收益为3 297美元/天,与2020年相比下降88%。

阿芙拉(Aframax)船型市场:整体表现疲软,同样受到OPEC+减产和欧洲等部分国家“封锁”的影响,以及VLCC船型持续低迷给外贸黑油市场带来的低迷情绪的影响。尽管有利比亚出口增加、挪威需求提升、苏伊士运河意外堵塞等利好因素小幅提振运价,但不足以改善供需基本面,运价依然承压。代表航线科威特—新加坡(TD8)2021年平均日收益仅为1 424美元/天,与2020年相比下降92%。

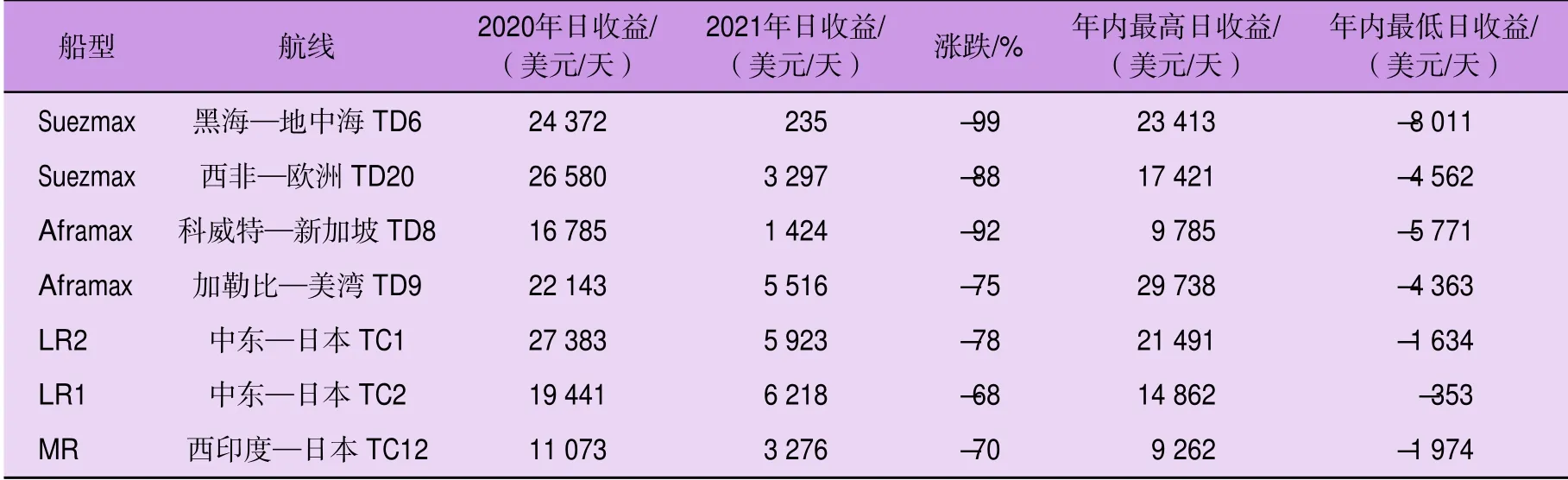

成品油轮市场:在OPEC+减产和疫情封锁的背景下,成品油海运贸易需求改善的进程缓慢,叠加成品油轮浮舱逐渐释放,加重运力过剩态势,令供需关系雪上加霜。虽然苏伊士运河堵塞事件短期提振了成品油轮运价,无奈市场供需基本面没有得到根本性改善,堵塞解除后,市场缺乏有力支撑,运价再次滑落谷底并维持低位徘徊走势。2021年成品油轮市场的整体收益虽较原油轮略好,但较2020年上半年依然有70%左右的跌幅。中小船型的各代表航线日收益表现见表2。

表2 中小船型各代表航线日收益

3.船舶市场:二手船买卖与期租市场逆势火爆

新造船方面,因上半年钢铁价格极其坚挺以及市场对新造船兴趣浓厚,Clarksons数据显示,2021年油轮各船型价格稳步上升,为过去10年高点,目前VLCC新船市场价约1.11亿美金。新签订单数量方面,2021年油轮新签订单共计195艘,为近5年低位。其中VLCC船型新船订单33艘,较2020年整年VLCC订单量下降了21%,低于过去5年的VLCC订单均值。

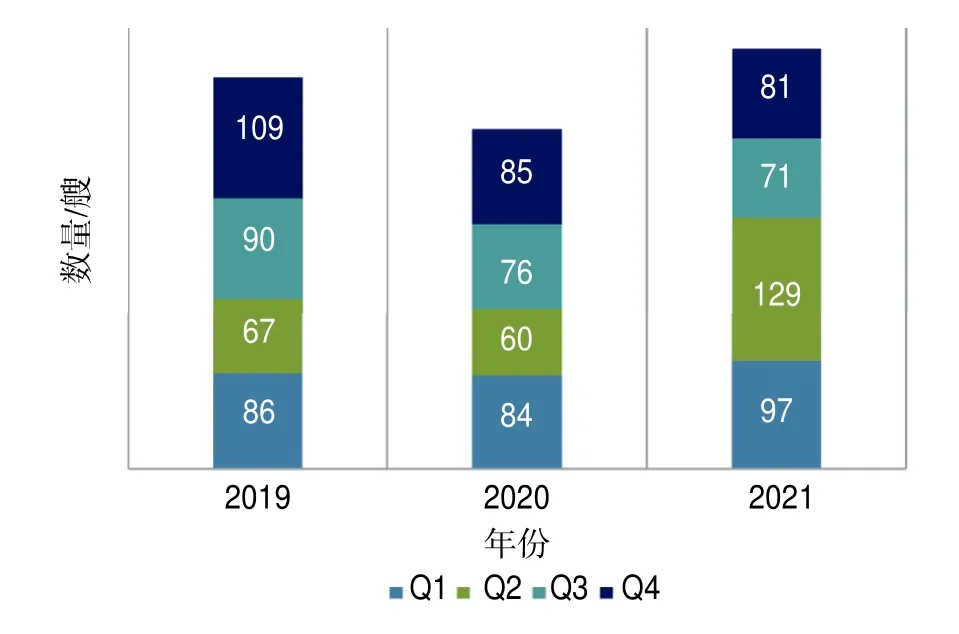

二手船方面,2021年油运市场深度低迷,业界纷纷将油运市场的复苏预期延迟到2022年以后,而油轮二手船交易却反向活跃。无论是Frontline斥资5.66亿美元收购6艘环保VLCC新船订单,还是下半年BW集团旗下的成品油轮航运公司Hafnia收购Chemical Tankers Incorporation的32艘MR油轮,都可见2021年二手船交易的异常火爆。据Clarksons统计,截至2021年12月底,全球二手船市场共交易二手油轮378艘,较上年增长23%。图3 为近三年油轮二手船季度成交量。

图3 近三年油轮二手船季度成交量

探寻二手船市场交易活跃背后的原因,一是由于船舶资产价值增长过快,尤其2021年新船价格猛涨,VLCC新船已较年初增长了2 400万美元,五年二手船价仅增长500万美元,二者价差比率接近历史高点,而二手船价格还处在历史相对低位。见图4。二是由于船台紧张。由于集装箱船和散货船型2021年收益大涨,船厂订单量猛增,船台基本处于饱和状态。三是油轮船东经营策略。如逆周期更新运力,提前布局环保船队以适应未来更清洁的环保要求。此外,也有对未来的市场情绪较高、认为底部周期已接近尾声而看涨市场的原因。综上,从价格上看,目前投资二手船价值空间较高;而从交易节奏来看,活跃的二手船交易已接近尾声,三、四季度的成交量已从近年高点回落至平均值以下,未来二手船交易恐难以延续2021年的火爆态势。

图4 近几年五年二手船油轮与新船价差

拆船市场方面,2021年油轮累计拆船共计184艘,拆解数量超过前两年合计,拆解载重吨数为近18年的次高。拆船市场交易活跃,是二手船市场活跃的重要支撑。拆船市场活跃也是由几个因素叠加而成的,包括市场长期低迷带来的经营压力、与日俱增的环保压力、当前市场上废金属短缺,以及拆船厂间的竞争导致推升了拆船价格,2021年下半年孟加拉国的VLCC油轮报废价格一度超过600美元/轻吨的历史最高水平。

期租市场方面,2021年新冠疫情对需求的影响给市场带来持续压力,OPEC+减产依旧限制原油贸易,导致目前的石油贸易量仍比疫情暴发前的水平低10%。2021年各船型期租水平整体下降,VLCC 1年期期租价格仅为20 978美元/天,低于历史均值,为过去8年的最低水平。伴随着期租价格下降,成交量小幅上涨,根据McQuiling统计,2021年油轮期租共成交269船,较2020年增长了8%,其中原油船期租133艘,成品油船期租116艘。

二、2022年国际油运市场展望

2022年将是后疫情时代十分关键的一年,油轮运输市场低迷态势逐步改善是大概率事件。同时,我们要清醒地认识到,市场变好和好的市场并不是一回事。整体判断,2022年国际油运市场呈现出一定程度的复苏迹象,但仍难言乐观。需求方面,预计石油需求和海运贸易持续回暖,有望达到甚至超过疫情前水平;供给方面,预计新船交付及老旧船拆解同步提升,但全年油轮净增运力加快增长,仅VLCC船舶2022年计划交付运力就达到41艘。各机构普遍预计2022年Brent平均油价有可能维持在当前的高位水平,再加上疫情反复、产油国政策变化、补库存周期不明等因素扰动,运价虽走出底部,逐步回升,但总体维持低位盘整,2022年4季度才能有明显恢复。

(一)全球经济与贸易:复苏势头减弱,全球化与区域化共存

全球经济:IMF在2021年10月预测 2022年全球经济仍保持复苏趋势,中国与世界经济将延续平稳恢复的总基调,但疫情带来的不确定影响以及长期宽松政策带来的负面影响使得复苏势头已经减弱。全球经济依然存在系统性风险,特别是通胀风险。通胀压力在未来几个月可能继续保持较高水平,到2022年中回落至疫情前水平,但通胀加速上升的风险仍然存在,或将推动大宗商品价格上涨。据IMF预测,2022年全球经济增速较2021年下调1个百分点至4.9%,其中,美国下调0.8个百分点至5.2%,欧元区下调至4.3%。

石油需求:2022年消费需求复苏步伐加快。OPEC最新月报预计2022年全球石油日均需求1.006亿桶,比2021年日均增长415万桶,比上月报告高出约90万桶/日,超过疫情前水平。见图5。报告认为,2022年石油需求复苏的步伐更为强劲,随着疫苗接种率的上升,预计疫情将得到更好的控制,经济活动和流动性将支撑石油需求恢复到疫情前水平。与OPEC乐观的预期不同,国际能源署(IEA)和美国能源信息署(EIA)的预期相对谨慎,预计2022年全球石油需求将增加340万桶/日和364万桶/日的水平。

图5 近几年全球石油需求及增量变化

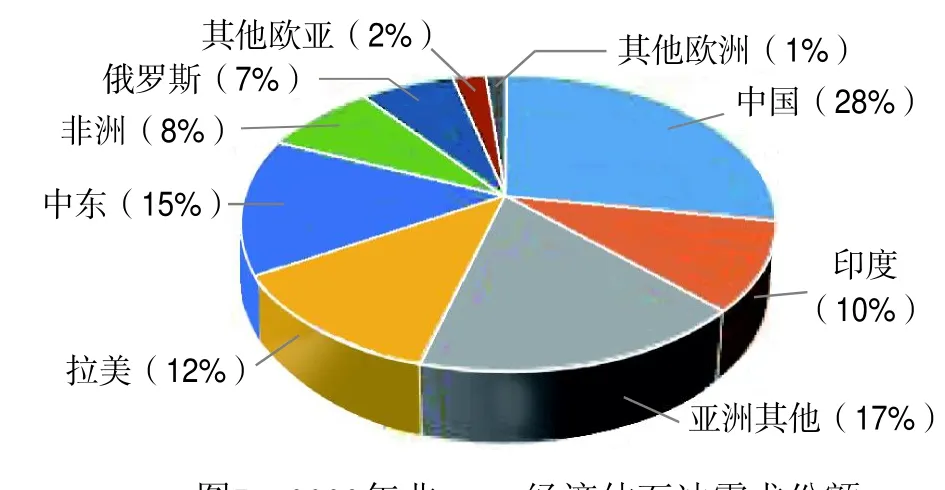

2021年11月份最新预测显示,OPEC将OECD2022年的石油需求预期下调46.30万桶/天,仍较2021年增加184万桶/天。在非OECD地区,由于主要经济体(特别是中国、印度和其他亚洲国家)稳定的经济活动,预计2022年的石油需求将达到5 429万桶/日,同比增长231万桶/天。见图6和图7。

图6 2022年OECD经济体石油需求份额

图7 2022年非OECD经济体石油需求份额

石油供给:2022年石油供给增长后劲更足。据IEA预测,2022年全球原油供应将增加463万桶/日,超过原油需求增速,且预计2022年四季度全球原油供应将达到最近两年以来的高位。受惠于2022年中东地区原油产量上升,预计中东原油供应大幅增长271万桶/日,是全球原油供应增长的主要来源。

(二)全球油轮运输:油轮运力供给过剩基本面有所改善但并不明显

整体来看,2021年原油轮运价已触底,2022年随着需求复苏和运力增长放缓,预计载重吨利用率将上升6个百分点,但由于目前大量油轮的过剩运力需要较长时间消化,预计市场在2022年四季度前很难看到运价明显回升的机会。成品油轮需求方面,2022年吨海里需求同步增长,预计将较2021年上升6.4%,需求上升、库存减少、欧洲能源危机等都利好基本面,但成品油轮的供需关系仍无法恢复至疫情前水平。分船型来看:

VLCC船型:东西部跨区贸易拉升需求,运力增长缓慢,运价预计较2021年有所提升。航线需求方面:中东—远东航线为VLCC主要航线,占全球VLCC需求约45%。2022年亚洲炼厂产能的持续扩张,利好VLCC船型需求。中东—远东运输需求将随着OPEC减产力度的放松而逐渐增加,但中国对地方炼厂进口配额的限制等政策,可能抑制中国原油进口增量。西非—远东航线占全球VLCC需求约10%,受到尼日利亚炼油厂产能扩张、原油出口减少的影响,预计2022年西非市场相对其他市场较为疲弱。美湾—远东航线预计2022年增长约11%,动力来自美国页岩油产量持续增加。此外,中美第一阶段贸易协议持续执行,也有利于支撑美油以VLCC运输出口。运力发展方面:当前15年以上VLCC占总运力比例(载重吨口径,下同)为24%,船龄结构健康,平均船龄为2002年以来最高。新船订单占现有运力比例仅为9.0%,为1998年以来最低。预计至2022年底,全球VLCC总运力将达26 790万载重吨(约870艘),其中全年新船交付1 250万载重吨(约41艘),拆解530万载重吨(约17艘),运力增量环比上涨。

其他中小型油轮方面:Suezmax船型预计市场需求稳中有增,运力供给增速大于需求增速,运价表现低位波动。Aframax船型2022年需求增量看欧洲及跨大西洋航线,运力增速低于需求增速,运价整体回升。

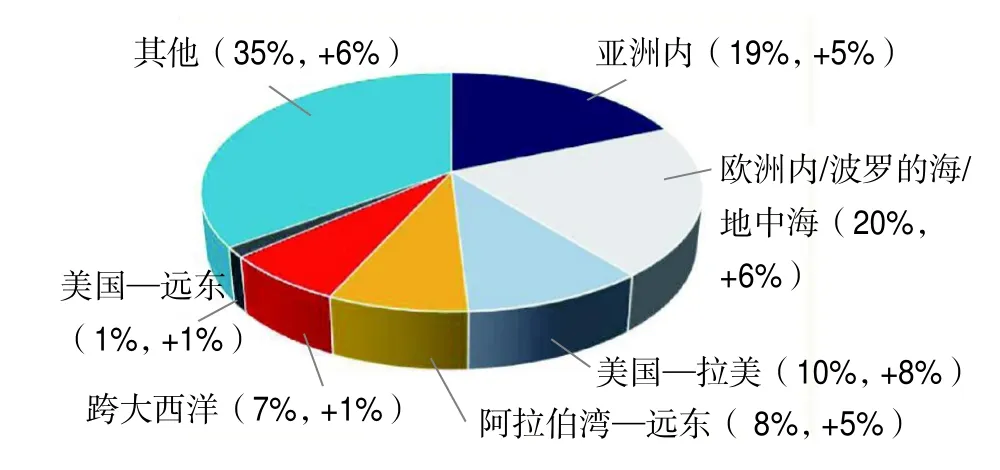

成品油轮方面:(1)LR2船型。2022年,随着日韩等主要亚洲经济体炼厂利用率不断提升,支持以石脑油为原料的运输需求较为强劲,提振LR2船型市场,尤其是中东—远东、美湾—东北亚航线。北美和欧洲地区经济在严格的疫苗接种计划后有所改善,旅游业催生的航油需求有望触底反弹,支撑LR2运价。(2)LR1船型。日本石油需求的上升以及炼油厂产能的提高支撑了中东—日本航线石脑油的进口需求。能源危机提振欧洲的柴油和航空燃料需求,进而推升中东—欧洲航线的运价。石化产品需求的提高使亚洲石脑油的进口保持活跃,炼油厂将以健康的利润率运营,进一步推升LR1船型中东—日本航线需求。(2)MR船型。OECD国家不断上涨的汽、柴油价格将继续支撑MR船型市场需求,欧洲地区持续的能源危机和上涨的燃料价格推动了柴油进口需求。库存紧张导致美国汽油价格持续上涨,有望推进其从欧洲的进口量。亚洲炼油商也在提高产能,日本从印度进口石脑油的需求有望推动西印度—日本航线运价上升。成品油轮各航线需求变化见图8。

图8 2022年成品油轮各航线需求变化

(三)未来油运市场面临的机遇、风险和挑战

疫情反复抑制了石油需求,甚至可能延长复苏的周期,这就需要我们审时度势,及时应对各类机遇、挑战和风险。

机遇

* 在市场低迷和脱碳政策双重压力下,降速航行将成为常态,有利于减少实际运力供给;

* 去库存接近尾声,补库需求将一定程度刺激油品贸易;

* 美伊协议如达成,灰色贸易将大幅减少,初期有利于老旧船拆解;

* 澳洲炼厂关闭将提振印度、东北亚—澳洲的成品油运输需求;

* 智利电力危机将至少延续到2022年上半年,将提振MR TC10日本—智利航线汽油吨海里运输需求。

挑战

* 中国一系列税改、监管政策抑制油品进出口贸易;

* 钦州过驳业务即将结束,内贸油运总量面临下滑;

* OPEC中东国家产量增加并提高亚洲买家市场份额,影响长距离吨海里需求;

* 欧洲炼厂大量关闭将导致该地区石脑油、汽油出口下降;

*伊朗制裁解除后,伊朗国家油轮公司(NITC)船队将逐步回归现货市场,加剧后期运力供给。

风险

* 疫情再次爆发;

* OPEC+政策变化;

* 中东地缘政治;

* 脱碳新政策。