考虑投资者异质信念和目标优先级的投资组合问题研究

金 秀, 李 鹤

(东北大学 工商管理学院,辽宁 沈阳 110819)

0 引言

投资组合理论的核心是在不确定环境下有效配置资产,学者们根据概率论和可能性理论建立了大量投资组合模型。基于随机不确定性,Markowitz首次提出均值-下半方差[1]投资组合模型,Speranza[2]利用下半偏差度量下方风险,Konno等[3]构建均值-下半偏差投资组合模型。根据证券市场历史数据难以获得证券收益率随机分布的准确参数,并且存在投资者心理和行为等不确定因素影响证券未来收益[4]。Zadeh[5]提出模糊集和可能性理论,基于可能性理论,Dubois等[6]定义模糊变量的可能性测度和必要性测度,Liu[7]定义模糊变量的可信性测度,基于可信性测度Zhou等[8]构建模糊投资组合模型。

上述投资组合模型仅以收益最大化或波动风险最小化为单目标,投资者决策时通常考虑多个互相冲突的目标。学者们在模糊投资组合模型中加入资产流动性、熵和市场风险等其他目标[9~11]。资产配置时流动性是不可忽视的投资目标之一[12],流动性水平的改善在一定程度上降低交易成本[13]。高流动性证券有利于投资者根据市场价格变动调整证券持有数量,投资者倾向于购买高流动性证券以获得最大收益。权衡多目标时投资者跟据投资需求和风险态度选择合适的投资组合[14,15]。投资者主观信念存在差异,在相同投资期内,不同主观信念的投资者对同一支股票的期望收益及方差风险的估计存在差异,并且投资者的主观信念能够影响市场流动性和投资者决策行为[16]。权衡多目标时异质信念投资者具有不同的目标偏好,乐观投资者更偏好收益目标,悲观投资者更关注风险目标,因此,构建投资组合时考虑目标优先顺序和异质信念更符合投资者差异化的投资需求。本文试图将投资者异质信念、目标优先级和模糊投资组合模型优化联系起来,构建考虑投资者异质信念的模糊多目标投资组合模型,探究异质信念投资者权衡多目标时的决策行为。

随着金融市场的发展和完善,我国股票市场逐渐形成以主板、中小板和创业板为核心的多层次资本市场体系,越来越多的投资者参与中小板和创业板市场。现有研究表明主板、中小板和创业板市场之间存在波动和流动性溢出效应[17,18],异质信念投资者在目标权衡过程中如何在三个板块之间进行资产配置实现投资目标,这是需要我们解决的问题。在模糊理论框架下研究不同板块市场间的资产配置问题,权衡多目标时引入模糊目标的隶属函数确定目标优先顺序,利用模糊规划思想,建立考虑投资者主观信念和目标优先级的多目标模糊优化模型。进一步,以我国主板、中小板和创业板市场的实际数据为背景,通过CPT-TOPSIS算法运用滚动窗口方法实证分析异质信念投资者的最优投资决策。

相比于现有的投资组合研究,本文的创新性体现在以下两个方面:①考虑投资者的非理性行为和心理特征,推导考虑投资者主观信念的组合模糊收益、模糊收益的下半偏差和模糊流动性,在多目标规划框架下构建模糊投资组合模型。②考虑投资者权衡多目标时差异化的投资需求,在模糊投资组合模型中引入目标优先顺序,允许投资者为投资目标分配不同的重要性和优先级,分析异质信念投资者权衡多目标的投资决策。余文结构安排如下:第二部分简要回顾模糊集的基本知识;第三部分计算模糊目标并构建模糊多目标投资组合模型;第四部分结合中国股市实证检验投资者主观信念和目标优先级对投资决策的影响;最后是结论。

1 预备知识

定义1[6]假设ξ是模糊数,μξ(x)是其对应的隶属函数,F是实数子集,模糊事件{ξ∈F}的可能性与必要性测度分别为:

(1)

(2)

定义2[19]对于模糊事件{ξ∈F},其Me测度表示为:

Me{ξ∈F}=λPos{ξ∈F}+(1-λ)Nec{ξ∈F}

(3)

参数λ主观信念系数,表示投资者不同的主观信念。λ趋近于1时,投资者越乐观;λ趋近于0时,投资者越悲观。当λ=1,Me{ξ∈F}=Pos{ξ∈F},投资者完全乐观,度量模糊事件的最佳情形;当λ=0,Me{ξ∈F}=Noc{ξ∈F},投资者完全悲观,度量模糊事件的最差情形;当λ=0.5,Me{ξ∈F}=Cr{ξ∈F},投资者完全理性,是模糊事件的可信性测度。

定义3[14]已知(ξ-Eλ{ξ})-=min{ξ-Eλ(ξ),0},使用Me测度定义模糊数ξ的均值和下半偏差:

(4)

σ-(ξ)=EMe(|(ξ-Eλ(ξ))-|)

(5)

定理1[20]设任意给定两个模糊数A和B,θ和ψ为任意实数,则有:

E(θA+ψB)=θE(A)+ψE(B)

(6)

2 模糊多目标投资组合模型

以收益、流动性和下方风险为目标,建立考虑投资者异质信念和目标优先级的模糊多目标投资组合模型。假设投资者投资n个风险资产,wi为分配在资产i的投资比例,投资组合权重向量w=(w1,w2,…,wn)T,ξi为资产i的模糊收益率,σ-(ξi)为资产i的模糊收益的下半偏差,ηi为资产i的模糊流动性。

2.1 组合模糊收益

资产i的收益率ξi为三角模糊数,定义为(ri,αi,βi),ri是收益率中值,αi和βi分别是模糊收益率相对于收益率中值的左右宽度,其隶属函数为:

(7)

根据式(4),推导出资产i的模糊收益率ξi的均值为:

(8)

(9)

2.2 组合模糊下方风险

资产i的下方风险由资产i模糊收益率ξi的下半偏差σ-(ξi)衡量,根据式(5),推导出资产i的模糊收益率ξi的下半偏差σ-(ξi)为:

(10)

(11)

2.3 组合模糊流动性

使用换手率衡量资产流动性[10],资产i的换手率ηi为三角模糊数,定义为(ti,ai,bi),ti是换手率中值,ai和bi分别是模糊换手率ηi相对于换手率中值ti的左右宽度,其隶属函数为:

(12)

根据式(4),推导出资产i的换手率ηi的均值:

(13)

(14)

2.4 模糊决策

决策者需要权衡多个决策目标,Chen等[21]提出了模糊目标规划方法,将模糊目标划分为不同的优先级:

优先级1:{G1,g1}g1∈I1

优先级2:{G2,g2}g2∈I2

⋮

优先级m:{Gm,gm}gm∈Im

I1⊂I,…,Im⊂I,I={1,…,p}

I1∩…∩Im=Ø

(15)

其中,I={1,…,p}是模糊目标集合,{G1,g1},…,{Gm,gm}(m≤p)是划分优先级后不相交的模糊目标子集,Gm,gm是优先级m中模糊目标gm,模糊目标的优先顺序可表示为:

μ1,g1≥μ2,g2

⋮

μm-1,gm-1≥μm,gm

g1∈I1,…,gm∈Im

I1⊂I,…,Im⊂I,I={1,…,p}

I1∩…∩Im=Ø

(16)

其中,μm,gm是优先级m中模糊目标gm的隶属度,衡量投资者投资该目标的满意度。

投资者权衡收益(R)、下方风险(Z)和流动性(T)目标时,优先考虑其中一个目标。

(1)组合收益目标的满意度

(17)

(2)组合下方风险目标的满意度

(18)

(3)组合流动性目标的满意度

(19)

参考文献[15],公式(17)~(19)中的组合收益的最大期望值(Rmax)和最小期望值(Rmin)、下方风险的最大期望值(Zmax)和最小期望值(Zmin)、流动性的最大期望值(Tmax)和最小期望值(Tmin)由均值-方差模型的有效边界上投资组合确定。

2.5 模型建立

(20)

(21)

(26)

其中,(20)式表示投资者的目标是期望收益和流动性最大,下方风险最小。(21)式表示各目标的优先级顺序,以收益目标优先级最高为例,各目标的模糊决策关系表示为μR≥μZ,μR≥μT。(22)式~(24)式分别是组合期望收益、下方风险和流动性的模糊决策约束。(25)式表示各资产的投资比例和为1。(26)式给出了每个资产投资比例的约束条件,其中,li>0,卖空限制,ui≤0.5,避免投资组合中单个资产权重过高导致非系统性风险过大。

3 实证研究

基于沪深300指数、中小板指和创业板指使用文献[10]的CPT-TOPSIS交互式算法求解模糊多目标投资组合模型,得到具有不同主观信念的投资者考虑目标优先级的最优投资组合权重及其绩效表现。分析投资者主观信念和目标优先级对投资决策的影响,并与等权重投资组合、风险平价组合和均值-方差组合进行对比。

3.1 数据选取及参数设置

分别选取沪深300指数、中小板指和创业板指代表主板、中小板和创业板市场,样本数据为2018年1月4日至2019年12月6日三种指数的周收盘价及周换手率,数据来自Wind数据库。采用周对数收益率,资产i在第j周的周收益率为ri,j=lnpi,j-lnpi,j-1,其中,pi,j和pi,j-1分别为资产i在第j周和在第j-1周的周收盘价,并对周收盘价进行差分处理得到周收益率。

采用滚动窗口方法进行样本外检验和分析,样本内估计区间为2018年1月5日至2019年12月28日,共计51个周数据;样本外预测期为2019年1月4日至2019年12月6日,共计48个周数据。具体来说:以样本内区间作为第一次估计窗口,预测下一周即2019年1月4日的最优资产配置方案,保持窗口长度51个周数据不变,滚动向前一步预测,共进行48次模型估计与预测,获得各个模型的样本外预测检验结果。参考文献[14],设置公式(3)的主观信念参数λ值等于0.8、0.5和0.2,分别表示乐观、理性和悲观投资者。

3.2 计算过程

在样本估计期内估计的资产模糊收益、模糊下方风险和模糊流动性基础上,在CPT-TOPSIS交互式算法中加入式(21)的目标优先顺序,并求解2.5节的多目标模糊模型,研究考虑多目标优先顺序时异质信念投资者的资产配置问题。计算过程为:

第一步,采用时间滚动窗口分别求解三种投资者(乐观、理性和悲观)考虑目标优先级的投资组合,并计算投资期内投资组合资产投资比例均值。①选择一种投资者和目标优先顺序,设置模型及算法的相应参数,首先利用第1周至第51周的指数收益率和换手率,根据公式(8)、(10)和(13)计算各指数的模糊收益、模糊收益的下方风险和模糊流动性;然后,在MATLAB2016b环境下,使用CPT-TOPSIS交互式算法计算该目标优先顺序下第1期投资组合。②利用第2周至第52周的资产收益率和换手率重复上述操作,计算第2期投资组合,依此滚动,直至第48期投资组合求解结束,得到共48期的投资组合方案。③分别选择其他两种投资者,重复步骤①和②,最终得到三种投资者在目标优先级约束下各48期的投资组合方案。

第二步,计算投资期内最优投资组合的绩效指标。计算三种投资者考虑目标优先级的48期投资组合的资产权重均值,并计算三种投资者不同投资决策的绩效指标,衡量投资期内不同投资决策的绩效表现。

第三步,计算投资期内基准投资组合的绩效指标。求解投资期内风险平价模型和均值-方差模型的最优投资组合权重,并计算等权重投资组合、风险平价组合和均值-方差组合的绩效指标,衡量三种基准投资组合投资期内的绩效表现。

3.3 计算结果与分析

3.3.1 资产特征分析

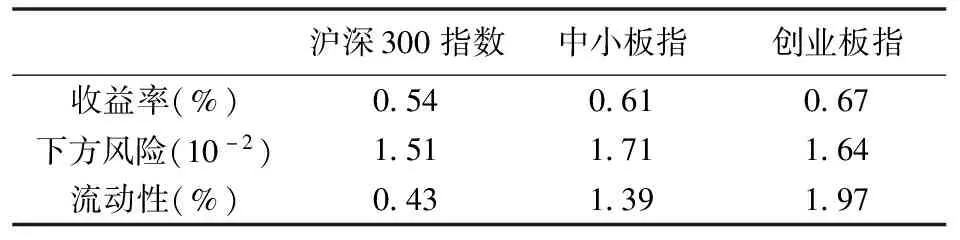

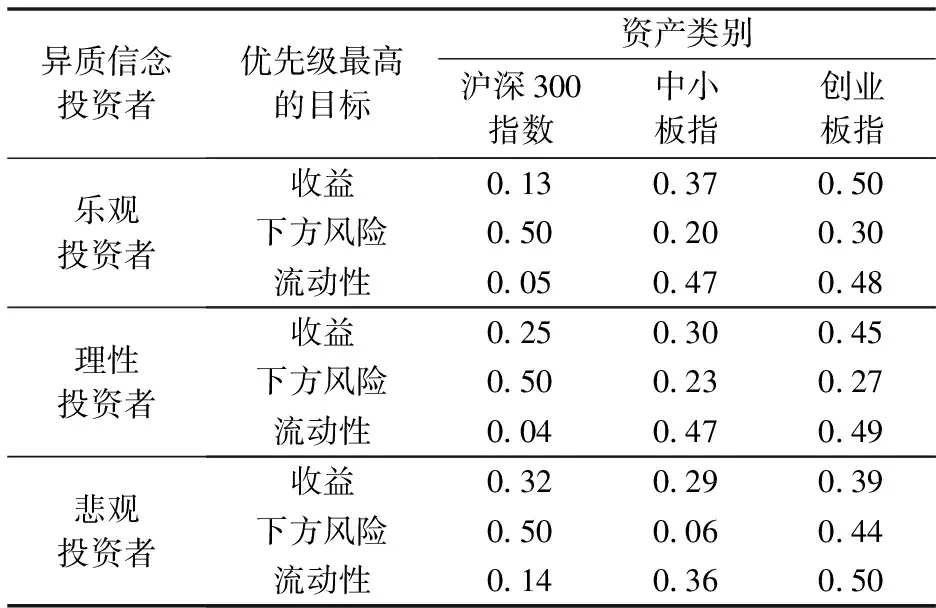

便于后文研究不同主观信念投资者的资产配置结构特征,各市场指数资产的收益、下方风险和流动性特征如表1所示。

表1 股票市场指数的收益、下方风险和流动性

由表1可以看出,三种市场指数的收益、风险和流动性特征存在显著差异。在收益与风险方面,①沪深300指数的收益率和下方风险最低,这是由于沪深300指数反映成熟行业大规模蓝筹股的综合变动情况,具有更高的稳定性;②中小板指数的收益较高、下方风险最大,说明中小板市场的波动风险最大,投资者承担高风险获得高收益;③创业板指数的收益最高、下方风险较大,这说明创业板市场具有高收益、高波动性的特征。

在流动性方面,沪深300指数的流动性最低,中小板指的流动性适中,创业板指的流动性最高,这说明中小板和创业板市场比主板市场成交更活跃、交易更频繁。

3.3.2 最优投资组合权重分析

根据3.2计算过程,得到三种不同主观信念投资者考虑目标优先级的最优投资组合中各资产的平均权重如表2所示。

表2 最优投资组合权重

从表2可以看出,不同目标优先级下的最优投资组合权重不同,且同一目标优先级下异质信念投资者的资产配置结构存在差异。

①收益的优先级最高时,不同投资者的投资组合中创业板指的投资比例最高,这是由于创业板市场的收益最高,异质信念投资者决策时持有收益高的资产,但资产配置结构因主观信念存在差异。乐观投资者投资创业板指、中小板指和沪深300指数的投资比例差异较大,收益较高的创业板指与中小板指共占87%,说明乐观投资者对收益的偏好;悲观投资者投资创业板指、中小板指和沪深300指数的投资比例分别为39%、29%和32%,资产配置结构比较均匀,说明悲观投资者追求高收益时投资选择更加保守;理性投资者居中,资产配置结构介于乐观投资者和悲观投资者之间。

②下方风险的优先级最高时,不同投资者投资沪深300指数的比例均达到投资上限(50%),这是由于主板市场的下方风险最小,异质信念投资者决策时尽可能地规避风险,但组合资产投资比例因主观信念存在差异。乐观投资者投资创业板指和中小板指的投资比例分别为30%和20%;理性投资者的资产配置结构与乐观投资者相似,将部分资金投资于高风险的中小板指;悲观投资者投资创业板指和中小板指的投资比例分别为44%和6%,投资高风险的中小板指比例明显低于其他投资者,反映出悲观投资者比其他投资者更厌恶下方风险。

③流动性的优先级最高时,不同投资者投资创业板指的比例均接近投资上限(50%),这是由于创业板市场的流动性最高,异质信念投资者将更多的资金分配高流动性资产,但资产配置结构因主观信念存在差异。乐观投资者投资高流动性的创业板指与中小板指共占95%;理性投资者的组合中资产投资比例与乐观投资者相似,投资高流动性资产的比例共占96%,说明乐观和理性投资者对流动性的偏好;悲观投资者投资创业板指、中小板指和沪深300指数的投资比例分别为50%、36%和14%,投资流动性较低的主板市场比例高于其他投资者,反映出悲观投资者保守的投资风格。

由上述分析可知,具有不同主观信念的投资者在不同板块市场间进行资产配置时,组合权重存在差异,且资产配置结构受目标优先级影响。异质信念投资者选择不同的投资策略,乐观和理性投资者倾向于持有高收益、高流动性和高风险资产,悲观投资者选择更加保守的投资组合,将较大部分资金投资于低风险资产。

3.3.3 最优决策及绩效比较

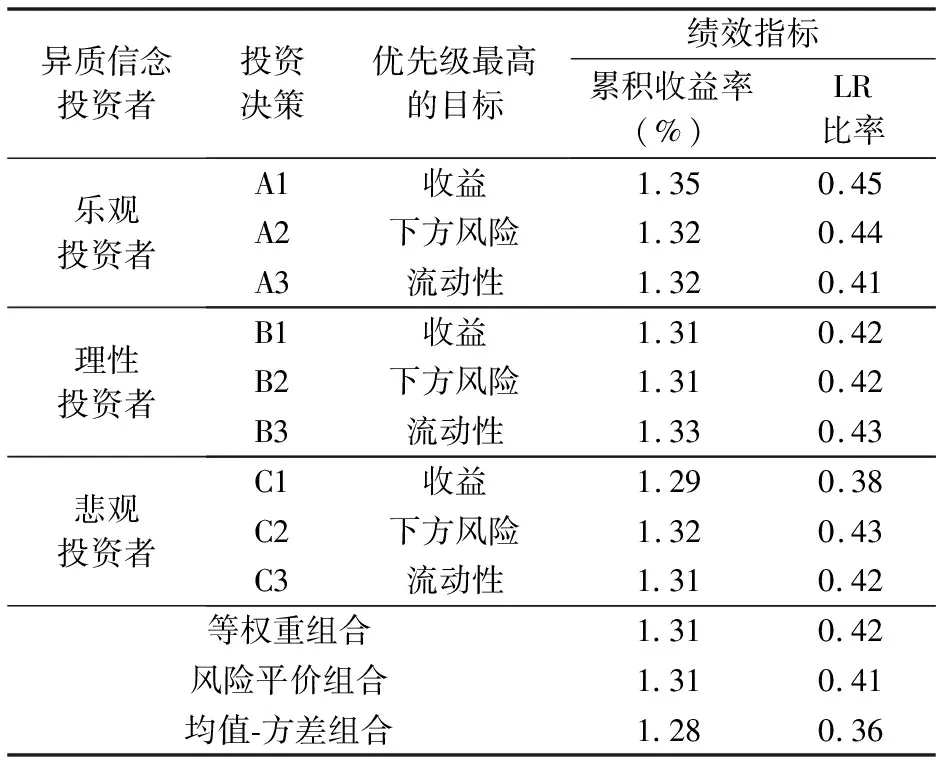

借鉴文献[14],使用资产的模糊超额收益与模糊收益的下半偏差比值衡量投资绩效,由LR比率表示。根据3.2节计算过程,得到三种投资者在考虑目标优先级时投资组合投资期末累积收益率以及投资期内LR比率,结果如表3所示。作为对比,表3还列示了等权重组合、风险平价组合和均值-方差组合投资期末的累积收益率和投资期内LR比率。

表3 最优投资组合绩效表现

从表3可以看出,异质信念投资者的最优决策不同,目标优先级的引入为不同类型投资者决策提供依据。对于乐观投资者,优先考虑收益的组合投资期末累积收益率为1.35%,LR比率为0.45,组合绩效表现优于其他投资决策的绩效表现,说明收益具有最高优先级的投资组合是乐观投资者最优投资决策(A1);对于理性投资者,优先考虑流动性的组合绩效表现最优,组合期末累积收益率和LR比率分别为1.33%和0.43,说明流动性具有最高优先级的投资组合是理性投资者最优投资决策(B3);对于悲观投资者,优先考虑下方风险的组合绩效最优,组合期末累积收益率和LR比率分别为1.32%和0.43,说明下方风险具有最高优先级的是悲观投资者最优投资决策(C2)。

异质信念投资者最优决策的绩效表现存在差异,目标优先级的引入提高了投资绩效。乐观投资者最优决策(A1)的投资绩效最高,符合乐观投资者追求高收益的投资需求;理性投资者最优决策(B3)的投资绩效适中,符合理性投资者稳健的投资风格;悲观投资者最优决策(C2)的投资绩效低于其他投资者,符合悲观投资者保守的投资风格。不同主观信念投资者最优决策的投资绩效都优于随机投资组合。这说明,所建投资组合模型不仅满足异质信念投资者差异化的投资需求,还能获得较好的投资绩效,在实际的投资决策中具有可行性。

4 结论

考虑证券市场的模糊不确定性及投资者的模糊决策特征,以收益、下方风险和流动性为模糊投资目标,引入主观信念刻画不同投资者的心理特征,构建考虑投资者异质信念和目标优先顺序的模糊多目标投资组合选择模型。以我国主板、中小板和创业板市场为背景,使用CPT-TOPSIS交互式算法求解所建模型,从资产配置结构和投资绩效角度评价不同投资者权衡多目标时的组合投资决策。研究发现:异质信念投资者的最优决策绩效表现均优于基准投资组合。投资者选择的目标优先顺序与主观信念有关,不同目标优先级下的最优投资组合结构不同,异质信念投资者的最优投资决策和组合绩效表现存在差异。收益具有最高优先级的投资组合是乐观投资者最优投资决策,乐观投资者的组合绩效表现最佳;流动性具有最高优先级的是理性投资者最优投资决策,理性投资者的组合绩效表现适中;下方风险具有最高优先级的是悲观投资者最优投资决策,悲观投资者的组合绩效表现劣于其他投资者。

研究结果表明投资者主观信念和多目标权衡在投资决策中的重要性,所建模型有助于异质信念投资者在合理控制风险并保持资产良好流动性的前提下,实现资产稳定增值的投资目标;目标优先级满足投资者权衡各目标时差异化的需求,为投资者进行跨市场资产配置和风险管理提供了有益的参考。

——基于三元VAR-GARCH-BEEK模型的分析