国内外货币政策对中国有色金属价格影响研究

曾月阳,李基俊,李 超

(青海民族大学,青海 西宁 810007)

一、引言及文献综述

有色金属是大宗商品的一种,以铜、铝、锌、铅为主,这四类金属的现货产量占整个有色金属行业产量的97%以上,而且它们基本呈现同涨同跌的特征。中国作为最大的有色金属生产和消费国,有色金属价格的变化会在很大程度上影响大多数工业企业。2020年以来各国基本都实行宽松货币政策,通货膨胀预期明显,有色金属价格呈大幅上涨趋势。基于上述背景,对有色金属价格波动影响因素的研究具有极其重要的现实意义。

国内外学者从多角度对大宗商品或有色金属价格波动进行研究并取得了相应成果。AKRAM(2009)指出,发达国家量化宽松政策会导致全球市场流动性增加及大宗商品价格上涨。ANZUINI A等(2009)通过建立涵盖美国联邦基金利率和货币供应量指标的SVAR模型,发现利率下行会助推大宗商品价格上涨,而货币供应量变动对大宗商品价格影响不显著。LANDGRAF S等(2015)认为,“金砖国家”内部货币因素对大宗商品价格影响的显著性在逐步增强。钟美瑞等(2016)通过构建MSVAR模型,发现金融因素可以很好地解释铜价在不同周期的波动特征。成金华等(2017)通过构建PVAR模型,发现四种基本有色金属价格波动均受到国内生产总值和货币供应量的影响。吴丹和胡振华(2020)通过运用分解-合成框架和时变TVP-VAR模型发现铜、铝和锌的价格波动与宏观经济周期密切相关。

总结各位学者研究成果,发现学术界比较认可的有色金属价格影响因素主要是国内货币政策及宏观经济状况这两点。不过依然存在以下问题:第一,各学者对于实际影响有色金属价格的货币政策变量存在争议,部分认可利率变量,部分认可货币供应量。第二,国内学者基本是分析国内的经济因素对有色金属价格的影响,较少结合国外政策变量。但根据实践经验,有色金属价格在不同程度上存在国际联动效应。所以,本文结合国内外货币政策,通过构建VAR模型进行实证分析,以研究国内外货币政策与中国有色金属价格的关联性。

二、影响机制理论分析和模型构建

国内货币政策可分为两个影响变量,即利率和货币供给量;国外货币政策可聚焦美国联邦基准利率。理论上可以从三个角度探讨国内外货币政策对有色金属价格的传导机制。

(一)国内利率水平

利率与大宗商品价格呈反向变动,即利率与有色金属价格也呈反向变动。具体通过以下渠道传导:第一,供给端。利率降低导致大量资金进入市场,供应商预期未来有色金属价格上涨,于是减少当期产量而增加未来产量,从而推高当期价格。第二,需求端。较低的利率水平将减少下游采购商的存货成本,它们会增加对有色金属原材料的采购需求,从而推高当期价格。第三,金融端。大宗商品有抗通胀特性,较低的利率水平意味着潜在通胀压力加大,会增加投资者对有色金属期货等衍生品的持有,从而导致期现两端价格同步上升。

(二)国内货币供应量。货币供应量与有色金属价格呈正向变动,具体通过以下渠道传导:第一,实体经济端。货币供应量增加有利于下游终端产品制造企业扩大产能,增加对有色金属原材料的采购,从而推高价格。第二,金融端。货币供应量增加会有部分流至金融领域,投机性需求上升导致有色金属价格上涨。

(三)美国联邦基金利率

有色金属是国际性大宗商品,国际性大宗商品价格波动往往和美联储货币政策联系紧密,具体传导机制如下:美联储下调美国联邦基金利率,导致美元贬值压力增加;由于国际大宗商品基本以美元标价,从而推高国际有色金属价格并传导至中国有色金属市场。

三、模型构建与实证分析

(一)模型构建

在变量及数据选取上本文选用三个解释变量,以月均SHIBOR利率代表国内利率水平;以M2代表国内货币供应量;以美国联邦基金利率(FFR)代表国外货币政策变化。选用一个被解释变量,以上海期货交易所编制的上期有色金属价格指数(IMCI)代表中国有色金属价格。数据均为月度数据,时间段为2015年1月—2020年12月,对IMCI指数采用月度均值调整。实证采用EViews10.0软件。模型选择VAR模型:

(二)实证分析

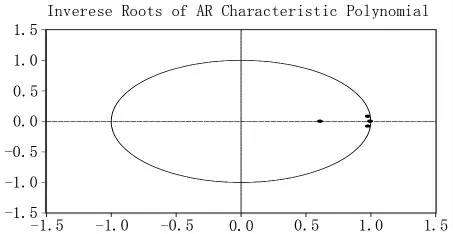

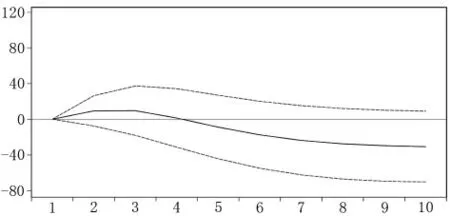

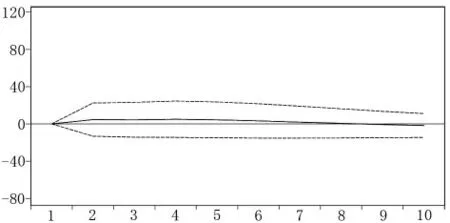

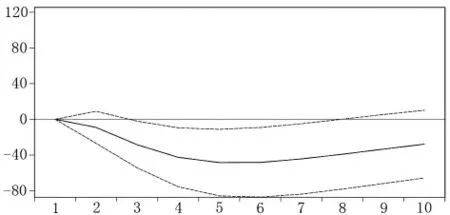

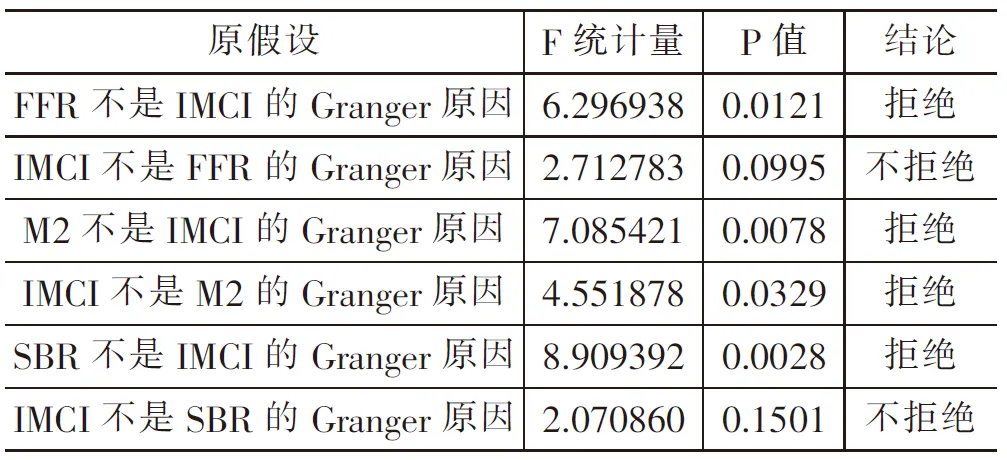

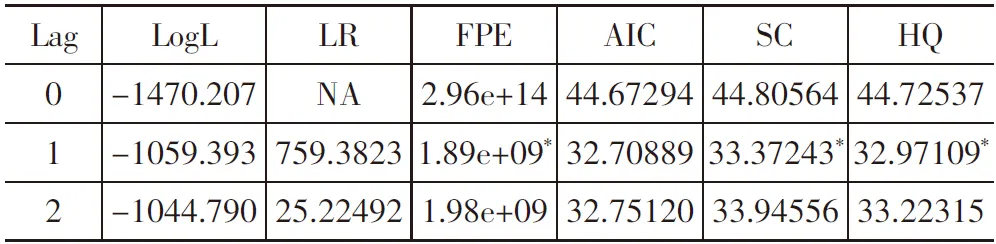

实证分析分为下述几步:一是平稳性检验。先对所有变量进行一阶差分以消除不平稳性,结果显示所有4个变量一阶差分序列在5%显著性水平下为平稳序列(见表1)。二是协整检验。在上述基础上进行协整检验,各变量间至少有两个协整关系,至多有三个协整关系,结果见表2。三是格兰杰因果检验。采用该检验分析我国SHIBOR利率、货币供应量M2、美国联邦基金利率与有色金属指数价格波动的因果关系。SHIBOR利率、货币供应量M2和美国联邦基金利率是IMCI指数的格兰杰原因,所以SHIBOR利率、货币供应量M2及美国联邦基金利率的变化会影响IMCI指数(见表3)。四是确定最优滞后期数。结果显示最优滞后期为2期,因此建立VAR(2)模型(见表4)。五是模型平稳性检验。经过检验,模型具有平稳性且可进行后续脉冲响应分析,见图1。六是进行脉冲响应分析。利用脉冲响应函数,将我国SHIBOR利率、货币供应量M2及美国联邦基金利率作为冲击变量,以上期所有色金属价格指数作为响应变量,依次进行脉冲响应分析。分析结果显示,美国联邦基金利率在样本时间前期与上期所有色金属价格指数呈正相关,但中后期呈负相关;我国货币供应量M2对上期所有色金属价格指数的影响不明显;我国SHIBOR利率与上期所有色金属价格指数呈负相关且影响较显著。结果如图2、图3和图4所示。

图1 模型平稳性检验结果

图2 FFR对IMIC的脉冲响应

图3 M2对IMIC的脉冲响应

图4 SBR对IMIC的脉冲响应

表2 Johansen协整检验结果

表3 格兰杰因果检验表

表4 VAR模型最优滞后期数

四、结论与建议

(一)结论

本文基于VAR模型,通过ADF检验、协整检验、格兰杰因果检验、模型平稳性检验及脉冲响应分析,分析我国SHIBOR利率、货币供应量M2、美国联邦基金利率和我国有色金属价格之间的相关性,得出以下结论:第一,国内外货币政策对我国有色金属价格的影响都具有显著性,国内货币政策影响最大。第二,国内货币政策变量中SHIBOR利率对有色金属价格影响的显著性要强于货币供应量M2,这说明利率的直接下调有助于显著推高有色金属价格。第三,国外货币政策变量对我国有色金属价格也有较大影响,尤其是近年来美国联邦基金利率对我国有色金属价格影响的显著性越来越强,这说明我国有色金属价格和国际价格存在越来越强的联动性,这符合我国大宗商品市场与国际接轨的趋势。

(二)建议

一是对管理机构的建议:首先,相关部门应将有色金属价格调控体系与货币政策脱钩。其次,做好应对国外货币政策不确定的冲击准备,在因国外政策因素导致全球有色金属市场价格大幅波动进而影响国内市场时,积极采取平抑措施。第三,金融部门应立足于实体经济,完善金融衍生品市场建设,开发多种金融衍生产品,帮助实体企业在面临有色金属价格波动时能进行套保活动以降低经营风险。二是对金融行业的建议:第一,期货金融机构要充分发挥期货市场价格发现和风险规避等功能。第二,期货行业要加强对有色金属等大宗商品价格变化的深入研究,探索提高我国大宗商品全球定价影响力的举措。三是对实体企业的建议:第一,对于需要采购有色金属原材料的企业,应及时预判国内外货币政策的变动,及时对原材料存货作出调整。第二,实体企业应充分利用金融衍生品的规避风险功能,积极进行套期保值,规避有色金属价格大幅波动的风险。