异质机构投资者影响了公司债权代理成本吗

——基于PSM和熵平衡匹配法的实证研究

孙立恒 卢 凌 占慧莲

一、引 言

近年来,机构投资者作为新兴的公司治理参与者,成为国内外学术界关注的焦点。许多学者研究了机构投资者持股对公司的影响,如机构投资者持股对公司治理结构、公司绩效、高管薪酬、投资融资、盈余管理、信息披露等方面的影响,得出的研究结论有很大的差异。学者对于机构投资者是否参与了公司治理及其治理的有效性持有不同的观点,现有文献对此也存在着极大的分歧和争议。究其原因,一方面是各国的制度环境及机构投资者本身发展有差异,各国所面临的治理问题不同,机构投资者参与公司治理的程度也存在差异;另一方面是机构投资者作为股东,在投资目的、持股偏好、投资策略等方面存在异质性,导致机构投资者有不同的股东特质。因此,要研究机构投资者的治理作用,首先要对机构投资者的类型进行甄别,区分哪些机构投资者参与了公司治理,再观察这些机构投资者是否影响了公司治理。

在信息不对称情况下,公司股东、经理人、债权人等各方当事人因利益冲突而产生代理问题,并导致公司发生损失,该损失以及为解决代理问题而发生的成本即为代理成本。代理成本是公司治理的研究重点,也是衡量公司治理机制是否有效的重要指标。代理成本按当事方不同又可分为股权代理成本和债权代理成本。机构投资者作为公司股东之一,具有参与公司治理的动力和能力,那么,机构投资者参与公司治理后,是否会参与公司的经营决策,制衡大股东和经理人,缓解其与债权人之间的冲突,降低公司债权代理成本?由于机构投资者投资目的、持股偏好及投资策略等存在异质性,异质机构投资者的治理作用是否不同,从而导致其对公司债权代理成本的影响也存在差异?

本文采用倾向得分匹配法(PSM)和熵平衡匹配法(entropy balancing),根据机构投资者的特征对样本进行分组,将大规模持股的机构投资者设置为实验组,非大规模持股的机构投资者设置为控制组,修正非随机效应,减少选择偏误,检验异质机构投资者与公司债权代理成本之间关系的净效应。本文可能的贡献包括:第一,在倾向得分和熵平衡匹配法的研究框架下,模拟自然科学中的随机试验,规避了以往实证研究中的选择偏误和内生性问题,据此研究异质机构投资者与公司债权代理成本之间的关系,能得到更为准确的效应估计结果;第二,将机构投资者分为大规模持股和非大规模持股两类,分析这两类机构投资者与公司债权代理成本之间的关系,明确异质投资者在公司治理中所起作用的差异,能进一步揭示机构投资者在公司治理中的作用。

二、文献回顾与研究假设

(一)文献回顾

Jensen和Meckling(1976)[1]将债权代理成本定义为股东与债权人之间产生冲突而导致的各种成本和支出。股东或经理人可能以资产替代、投资不足、发放股利和债权稀释等方式掠夺债权人利益(Smith和Warner,1979)[2];在信息不对称情况下,债权人为监督、制定及执行契约而耗费大量成本,导致公司资源配置效率降低,影响公司利润和价值。因此,就需要公司合理利用治理结构和机制,在公司内部进行制度安排,如股权安排、薪酬设计、董事会制度等(Gillan和Starks,2003[3];Cornett等,2007[4])。完善的治理机制可以缓解公司内部股东、管理层与外部债权人之间的利益冲突,减少债权代理成本。张娆(2014)[5]、张洋等(2015)[6]、彭利达(2016)[7]、邓伟和颜亮亮(2019)[8]研究认为,机构投资者是公司治理机制的重要补充,可以凭借股东身份参与公司治理,监督并制衡管理层和大股东,减少侵占债权人利益的行为。同时,Peng(2006)[9]、张纯和吕伟(2007)[10]、黄铮(2015)[11]、胡援成和卢凌(2019)[12]等研究表明,机构投资者与普通投资者相比,有较强的信息收集渠道和分析能力,有利于公司信息传播,减少公司内外信息不对称问题,缓解融资约束,减少公司债权代理成本。

还有研究认为,机构投资者的持股偏好和目的存在异质性,发挥的公司治理作用也存在差异,只有部分机构投资者能够参与公司治理,并影响上市公司治理结构和代理成本(Chen等,2007)[13]。机构投资者集中持股并成为公司大股东,则可能享有公司部分决策权,参与公司治理从而对公司产生实质性影响。Comett等(2008)[14]、许绍双和田昆儒(2009)[15]、杨海燕和孙健(2001)[16]研究表明,机构投资者持股比例越高,其参与公司治理的效果越好。反之,如果机构投资者持股比例分散且低,不能参与上市公司经营决策,则几乎不影响公司治理。因此,机构投资者持股比例低则不具有治理功能,无法约束和监督大股东和管理层,不能缓解公司内部股东、管理层与外部债权人之间的利益冲突。

(二)研究假设

基于以上分析,本文提出如下假设:

H:当机构投资者持股比例较大时,就能参与公司治理,发挥治理作用,减少公司债权代理成本;当机构投资者持股比例较小时,则治理作用不大,不影响公司债权代理成本。

三、研究设计

(一)倾向得分匹配法(PSM)

倾向得分匹配法(PSM)是由Rosenbaum和Rubin(1983)[17]提出来的一种处理研究数据的统计学方法,该方法的思路是:通过随机分组克服选择偏差,使得观测数据尽可能地接近随机试验或准试验,观察某一因素影响另一因素的净效应。具体步骤如下:(1)选择协变量,尽可能将影响解释变量和被解释变量的相关变量包含进来;(2)估计倾向得分,一般使用Logit回归;(3)采用不同的匹配方法进行倾向得分匹配,得出匹配后处理组和控制组的平均处理效应并进行分析。

(二)熵平衡匹配法(entropy balancing)

该方法首先由Hainmueller(2012)[18]提出并应用,其思路是将处理组和控制组协变量的一、二、三阶矩阵作为约束条件,赋予协变量不同的权重并得出最优权重,使加权后的处理组和控制组的分布尽量平衡,实现精确匹配,并对匹配后的样本进行简单回归,解释变量的回归系数即为平均处理效应。

(三)数据来源

本文选取我国A股主板上市公司2008-2018年的年度数据为初始样本,同时为保证样本的完整性和有效性,剔除金融类公司,剔除ST、PT公司,剔除变量缺失的样本,最终共获得9937个观测值。此外,为避免结论受极值的影响,本文对连续变量进行了1%和99%的缩尾处理。变量数据均来自锐思和国泰安数据库,并使用STATA14对数据进行处理和分析。

(四)变量说明

1.异质机构投资者(Inst)

本文首先统计A股主板所有上市公司前十大股东的信息,找出前十大股东中有机构投资者的上市公司。接下来,根据前十大股东中机构投资者的持股比例对这些上市公司做进一步分类。当股东持股比例达到1%,许多公司会对外公布这些股东持股变动情况,2018年颁布的《商业银行股权管理办法》也规定“投资人持有商业银行资本总额或股份总额1%以上、5%以下的,应当在取得相应股权后十个工作日内向银监会或其派出机构报告”,说明股东持股比例达到1%以上就可以视为对公司有较大影响,在参与公司生产经营决策方面有较大的话语权。因此,在前十大股东有机构投资者的公司中,进一步筛选是否有机构投资者独自持股比例达到1%或以上的公司,如有,则假定这些公司的机构投资者对公司决策能产生重大影响,并将其定义为机构投资者大规模持股公司,Inst取值为1;如果公司有机构投资者持股但机构投资者未进入前十大股东名单,或者单家机构投资者持股比例未超过1%,则假定这些公司的机构投资者参与公司治理的动力不足,不参与公司经营决策,故将其定义为机构投资者非大规模持股公司,Inst取值为0。

2.公司债权代理成本(Debtagency)

本文选取我国主板上市公司的资产负债率、非流动负债率和财务费用率来构建公司债权代理成本指标。分别按行业和年度计算公司资产负债率、非流动负债率和财务费用率中值,高于中值的公司为高资产负债率组、高非流动负债率组和高财务费用率组;低于中值的则为低资产负债率组、低非流动负债率组和低财务费用率组。将同时满足高资产负债率、高非流动负债率和高财务费用率条件的公司定义为高债务代理成本组,取值为1;其他则为一般组,取值为0。通过以上方式甄别上市公司,得出高债权代理成本的公司。

3.协变量

通过以往学者对债权代理成本的研究,找出其他影响公司债权代理成本的变量,设置为倾向得分匹配法中的协变量,分别有:财务杠杆率(FL)为公司财务风险变量;非流动负债率(Non)为公司资本结构指标;总资产(Ass)是公司资产规模变量;应收账款比率(Accrate)表示公司信用政策情况;现金流动负债比率(Ope)反映公司偿债能力;市值账面比(PB)衡量公司发展潜力;董事会规模(DirNum)衡量公司治理水平;第一大股东持股比例(CR1)表示公司股权集中程度;公司产权性质(Act)为哑变量,国有性质取值为0,其他性质取值为1;公司所在地(Pro)为哑变量,总部在中西部地区取值为1,东部地区则取值为0。

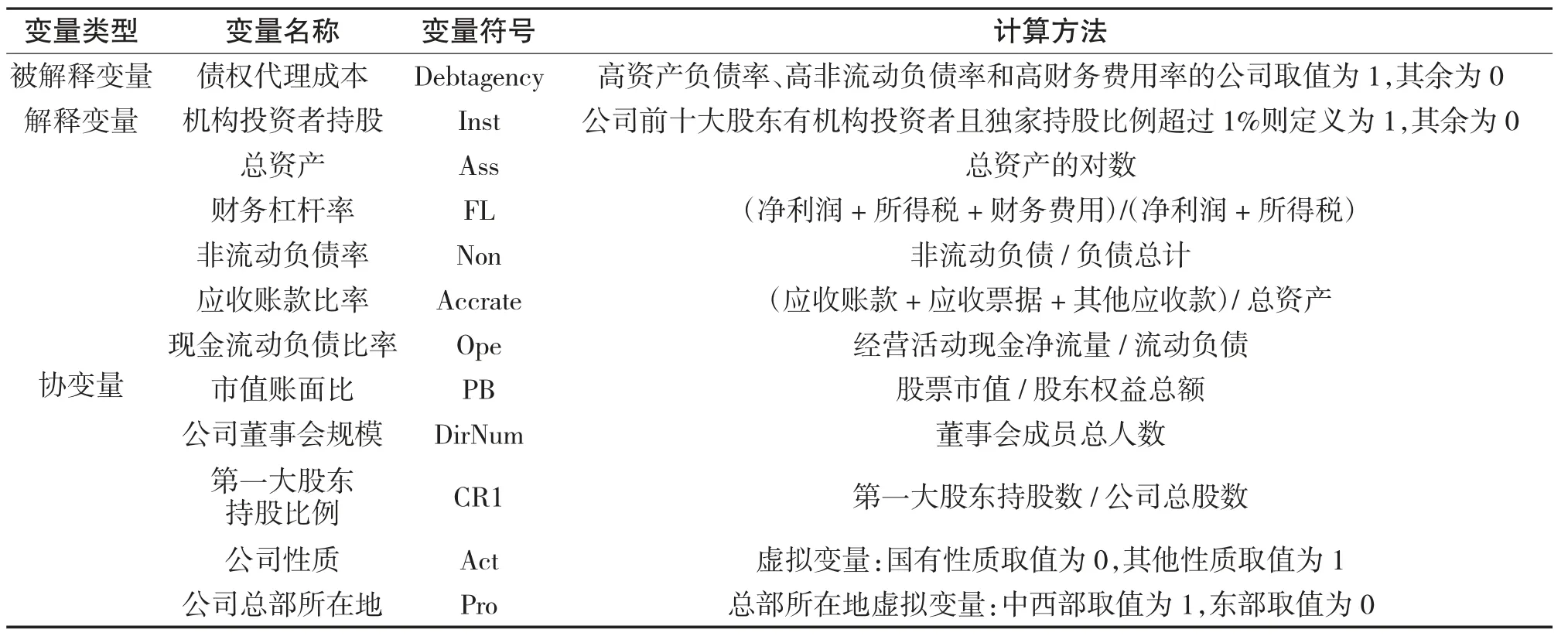

综上,研究变量的选择和释义如表1所示。

表1 变量释义及解释

四、实证结果及分析

(一)倾向得分匹配法(PSM)

1.倾向值估计与平衡性检验

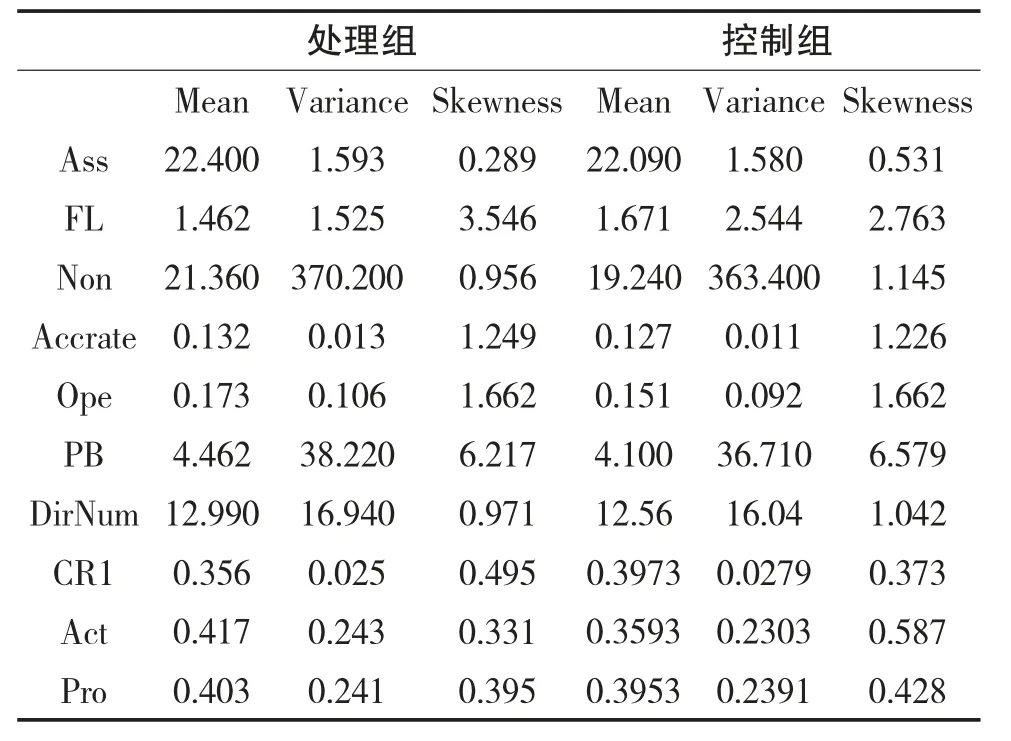

根据匹配得分的原则构建Logit模型,引入机构大规模持股的影响因素(协变量),得到给定条件下公司被机构大规模持股的Logit概率,计算倾向得分的拟合值,具体Logit模型回归结果如表2所示。从表中可以看出,公司被机构大规模持股的可能性与公司资产规模、非流动负债率、应收账款比率、现金流动负债比率、市值账面比、董事会规模和私有性质等呈显著正相关关系;与财务杠杆率、第一大股东持股比例呈显著负相关关系;与公司总部所在地区关系不大。

表2 匹配得分倾向Logit估计结果

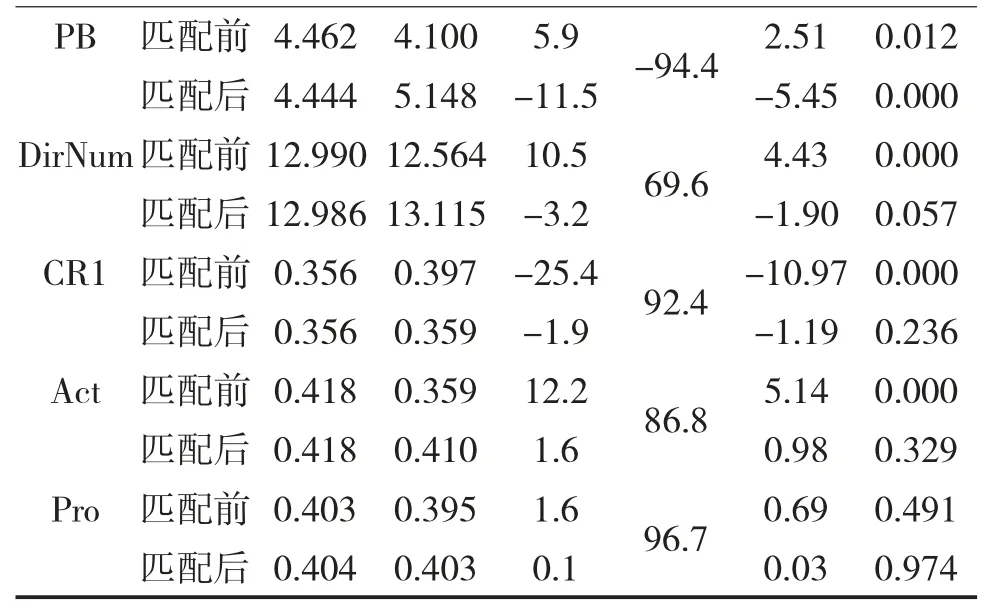

接下来进行平衡性检验。平衡性检验是对匹配结果进行检验,如果匹配后的协变量标准差明显减少,则说明匹配效果较好。因此,首先要观察控制组和处理组的协变量在匹配前是否存在显著差异,然后再观察匹配后差异是否减少。表3列示了最近邻匹配的平衡性检验结果。从表中可以看出,匹配前机构大规模持股和非大规模持股的协变量存在显著差异,但在匹配后大部分协变量的差异消失。匹配后大多数协变量的标准化偏差小于10%,只有市值账面比(PB)的偏差为11.5%,可以接受;且大多数双T检验的P值结果不拒绝处理组与控制组无系数差异的假设,说明匹配过程合理,匹配结果较好。

表3 匹配结果的平衡性检验(最近邻匹配)

PB匹配前4.462 4.100 5.9-94.4 2.51 0.012匹配后4.444 5.148-11.5 -5.45 0.000 DirNum匹配前12.990 12.564 10.5 69.6 4.43 0.000匹配后12.986 13.115-3.2 -1.90 0.057 CR1匹配前0.356 0.397-25.4 92.4-10.97 0.000匹配后0.356 0.359-1.9 -1.19 0.236 Act匹配前0.418 0.359 12.2 86.8 5.14 0.000匹配后0.418 0.410 1.6 0.98 0.329 Pro匹配前 0.491 0.403 0.395匹配后0.404 0.403 0.1 0.03 0.974 1.6 96.7 0.69

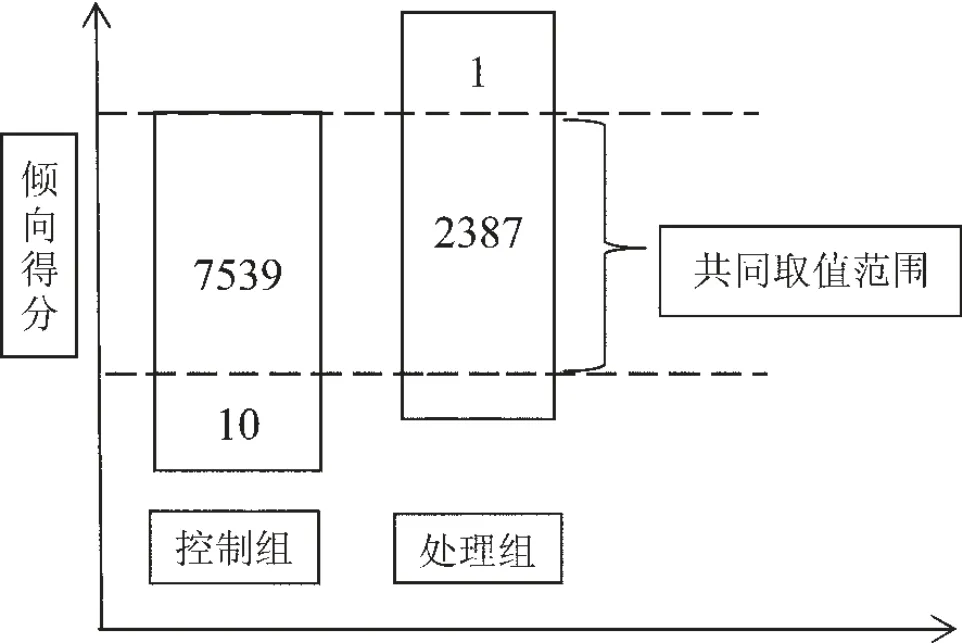

图1 倾向得分的共同取值范围

从图1可以直观看出,本文共有9937个观测值,其中控制组和处理组分别有2387个和7539个观测值在共同取值范围(on support),控制组和处理组不在共同取值范围(off support)的观测值仅分别为1个和10个,说明在进行倾向得分匹配时损失的样本极少,满足重叠假设要求,不影响匹配结果。

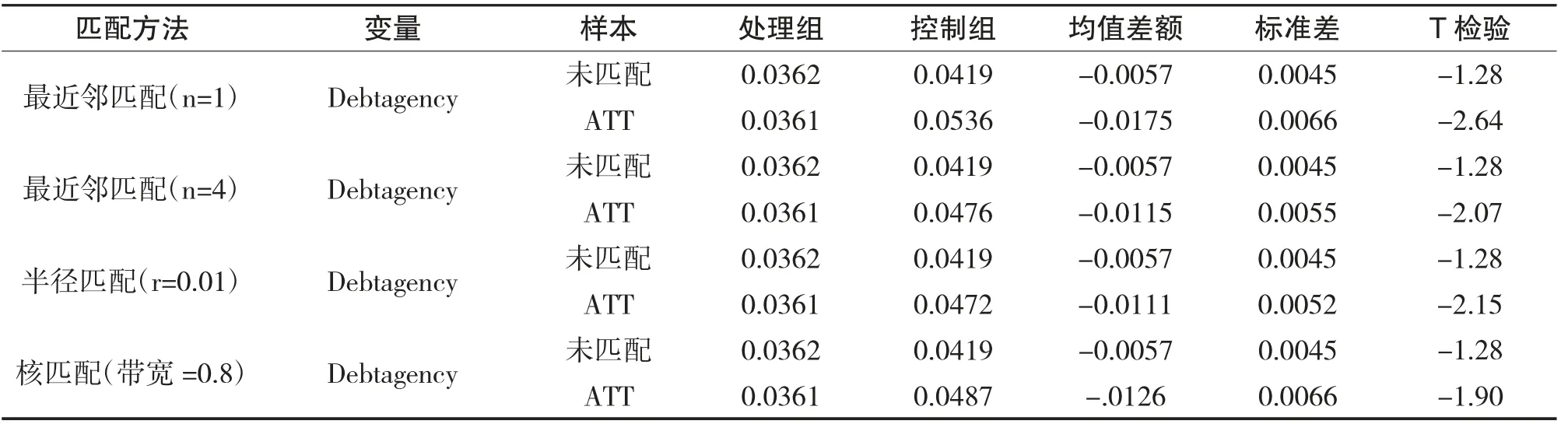

2.机构持股与公司债权代理成本:基于PSM的平均处理效应

通过上述匹配消除样本协变量的显著差异后,接下来检验机构在大规模持股与非大规模持股情况下参与公司治理是否导致公司债权代理成本存在显著差异,分别采用最近邻匹配法(n=1、n=4)、半径匹配法和核匹配法进行匹配并计算平均处理效应(ATT)。表4列出了不同匹配方法下机构持股异质性对公司债权代理成本的净效应结果。以最近邻匹配(n=1)为例,公司有机构投资者大规模持股的债权代理成本比没有机构投资者大规模持股的债权代理成本低0.0175,且在1%的水平上显著,其他几种匹配方法均呈现同样的结果,说明该结论是稳健的,机构投资者参与公司治理有利于改善公司治理结构,减少债权代理成本,假设H得到验证。

表4 机构持股对公司债权代理成本影响的处理效应

(二)熵平衡匹配法

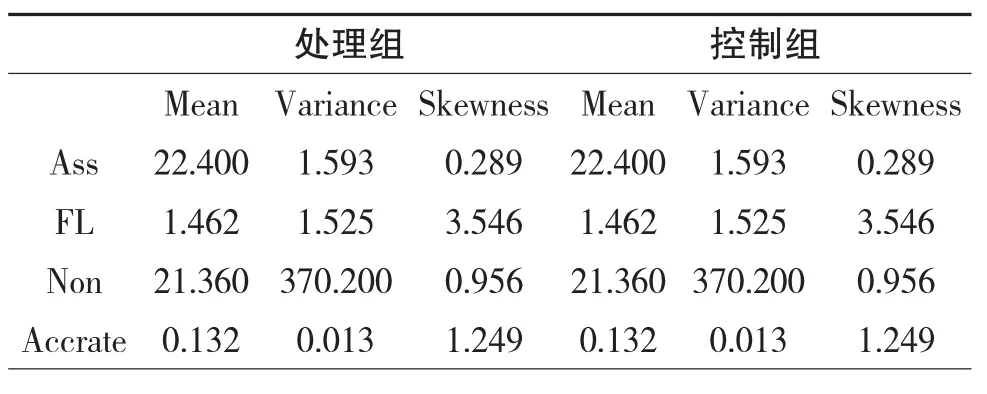

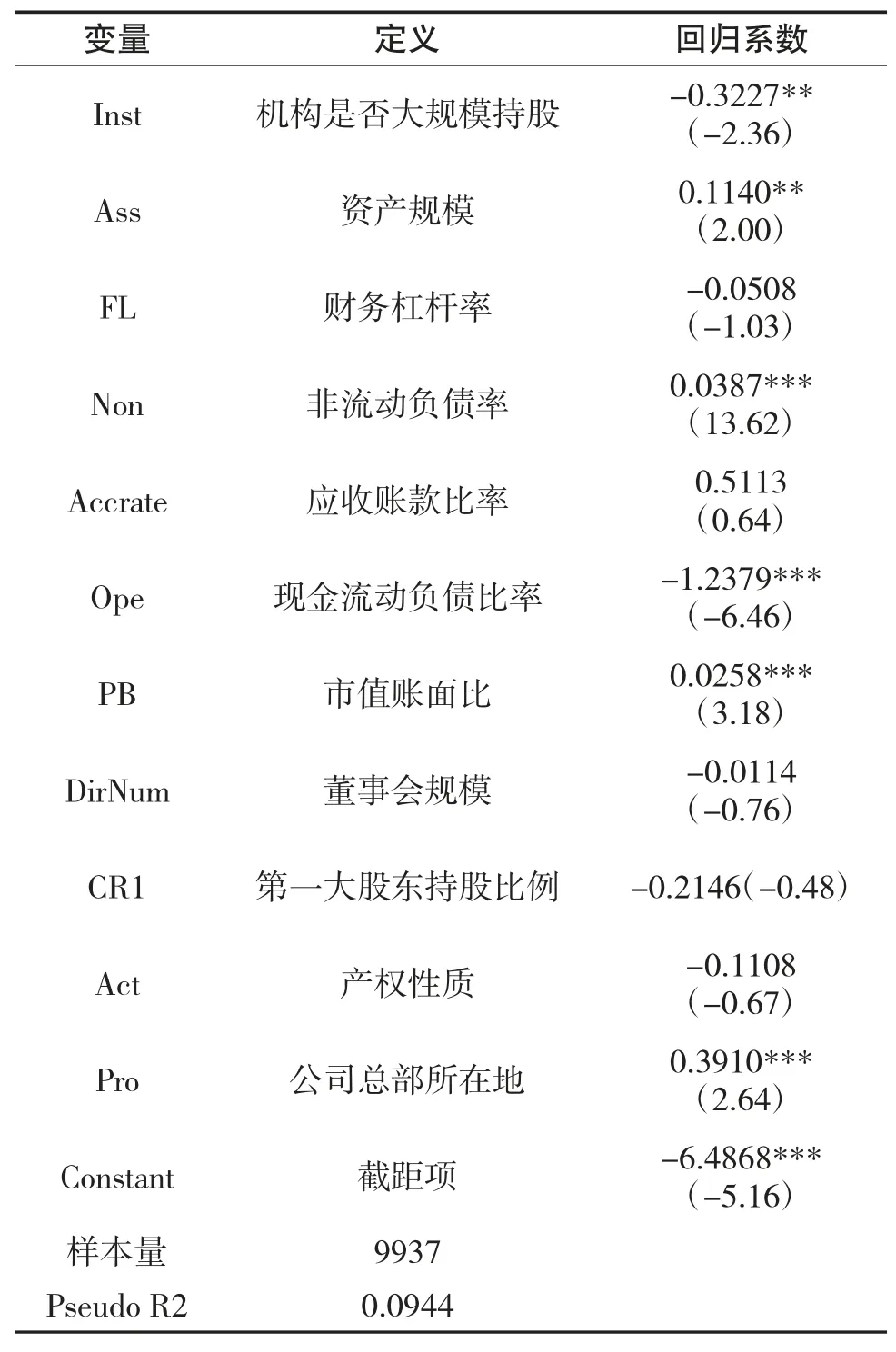

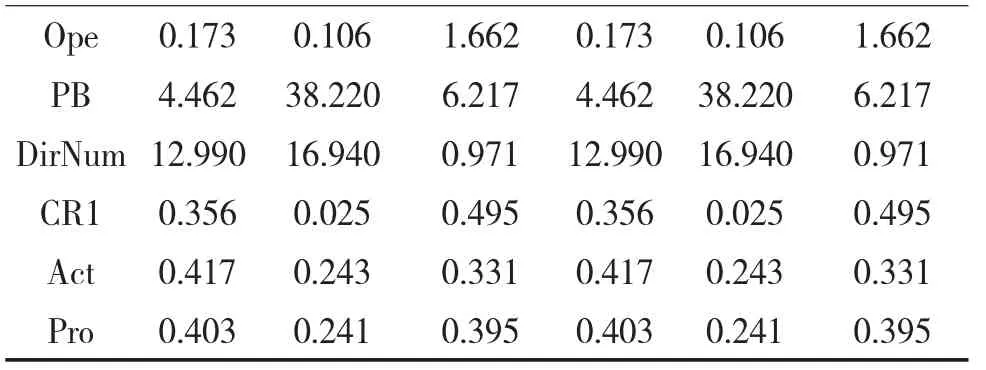

表5和表6分别列示了熵平衡前后处理组与控制组协变量的均值、方差和偏度。从表中可以看出,在熵平衡前,处理组与控制组协变量的三个指标存在差异,在赋予最优权重进行匹配后,控制组与处理组协变量的各指标基本一致。表7列示了熵平衡匹配后的回归结果。从表中可以看出,经过熵平衡匹配后,机构大规模持股系数为-0.3227且在5%水平上显著,说明机构大规模持股与公司债权代理成本呈负相关关系,该结论与前文PSM匹配结果一致,也进一步印证了机构投资者大规模持股有利于减少公司债权代理成本的假设。

表5 熵平衡前处理组与控制组协变量的均值、方差、偏度

表6 熵平衡后处理组与控制组协变量的均值、方差、偏度

表7 基于熵平衡匹配的logit回归分析

Ope 0.173 0.106 1.662 0.173 0.106 1.662 PB 4.462 38.220 6.217 4.462 38.220 6.217 DirNum 12.990 16.940 0.971 12.990 16.940 0.971 CR1 0.356 0.025 0.495 0.356 0.025 0.495 Act 0.331 0.417 Pro 0.403 0.395 0.243 0.241 0.331 0.395 0.417 0.243 0.403 0.241

(三)进一步研究

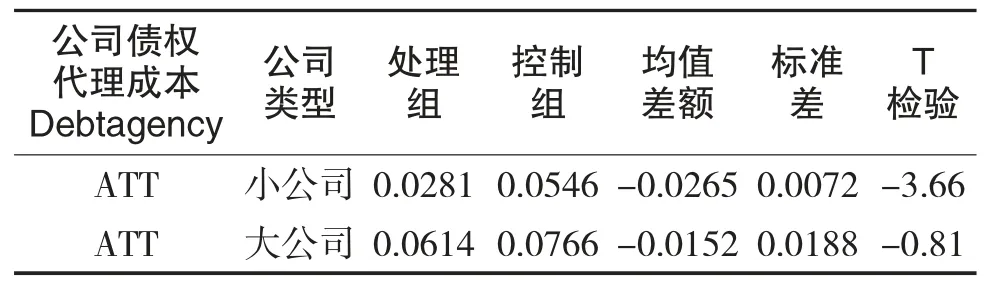

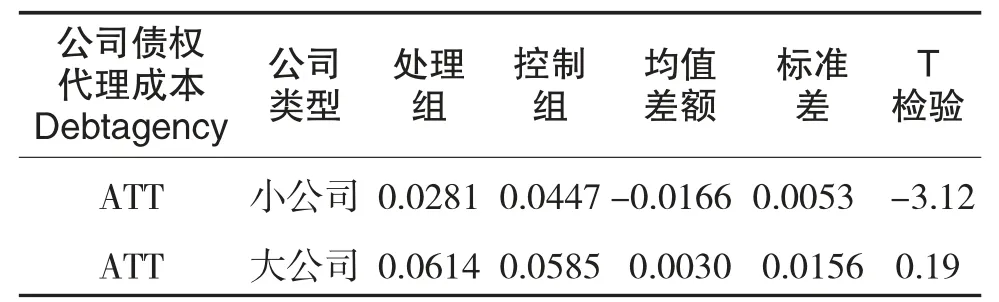

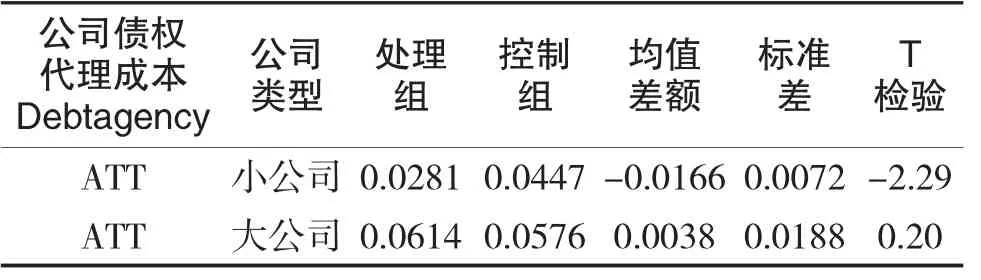

接下来继续采取PSM方法进一步考察机构投资者大规模持股在不同类型公司所发挥的作用是否有差异。将公司规模按行业取行业均值,公司规模大于行业均值水平的为大公司,小于行业均值水平的为小公司,将样本分为大公司和小公司两类,分别在不同公司规模下计算出机构投资者大规模持股的处理效应。表8至表11为处理效应的结果。从表中可以看出,小公司的机构投资者大规模持股行为在减少公司债权代理成本方面的作用更为显著。如表8所示,最近邻匹配法(n=1)下,小公司被机构投资者大规模持股,其债权代理成本比没有被机构大规模持股的小公司低0.0265,且在1%的水平上显著,而大公司机构投资者大规模持股的净效应差异不明显。虽然Eakinset al.(1998)[19]、Pinnuck,(2004)[20]的研究认为机构投资者偏好持有规模大的公司,但是本文的研究结果表明机构投资者可能在小规模公司更能发挥有效的公司治理作用。

表8 区分公司规模类型处理效应:最近邻匹配(n=1)

表9 区分公司规模类型处理效应:最近邻匹配(n=4)

表10 区分公司规模类型处理效应:半径匹配(r=0.01)

表11 区分公司规模类型处理效应:核匹配(带宽=0.8)

五、结论与建议

本文以我国2008-2018年上市公司的数据为研究样本,运用倾向得分匹配法(PSM)和熵平衡匹配法(entropy balancing)建立去除“选择偏差“的模型修正非随机效应,分析了机构投资者持股异质性对公司债权代理成本的影响。研究发现:有机构投资者的公司治理具有异质性,机构大规模集中持股有利于降低公司的债权代理成本,而机构非大规模持股对公司债权代理成本影响不大;机构治理作用在不同类型的公司中同样具有差异性,机构投资者在规模较小的公司中能够更好地发挥公司治理作用。

本文的研究结论进一步区分了异质机构投资者的治理作用,相关部门在制定相关政策法规时,首先要对机构投资者的持股偏好、投资目的及策略等进行甄别,对积极参与公司治理并能够发挥治理作用的机构投资者要大力扶持,要在资本市场中培育成熟的机构投资者,鼓励机构投资者尽可能将有限的资金集中投资于少数公司,从而凭借大量持股在公司决策中享有更多的话语权,参与公司治理,改善治理结构,提升公司整体价值。