金融科技对商业银行绩效的影响研究

吴烔光 王浩斌

随着科技与金融全方面不断的深入结合,金融科技对传统商业银行影响巨大,给商业银行带来转型、带来了机遇。本文通过文献综述的方法,梳理了近年来相关文献,对主要的研究成果进行了总结,随后,选取了2011—2020年我国商业银行的主要数据,通过主成分分析法构造综合评价模型,对过程与结果进行了分析,并总结得到的启示。

一、绪论

(一)研究背景

2019年9月,中國人民银行印发中国金融科技领域第一份全面的规划——《金融科技发展规划(2019—2021)》,其在中国金融科技发展的历程中有着里程碑式的意义。在新一轮科技革命和产业变革的推动下,金融科技的发展速度惊人,随着各项信息技术与金融业务进一步结合,金融科技为金融发展提供了巨大动力。

我国的金融业在科技的助推下取得了巨大的进步。70年代,中国银行引进了第一套理光8型主机系统,标志着我国开启了国内金融电子化发展;20世纪初,我国加入WTO,国内金融市场的竞争格局发生翻天覆地的改变,中国工商银行完成数据大集中工程、中国建设银行建立了国内第一个对海外提供数字电子认证服务中心;2011年人民银行向27家第三方支付公司发支付牌照;2015年,中国工商银行推出“e-ICBC”,传统商业银行大力进军互联网金融;2017年,金融科技委员会成立;2020年数字人民币开展试点测试工作。

(二)文献综述

随着金融科技快速发展,研究金融的方式也不断变化,金融的边界也不断拓展,尤其是近几年金融科技逐渐成为热点话题,从2013年到2020年这七年间,中国期刊网记载的金融科技相关论文从十余篇上升至千余篇。王锦虹(2015)通过构建计量指标体系并分析,得出结论:单纯网络方面的科技对传统商业银行的负债业务产生影响,并没有改变中间业务和资产业务。黄剑、黄锐(2016)根据我国 98 家商业银行9年的数据进行了实证分析,得出结论:金融科技的发展大幅度提高了传统商业银行的盈利能力,同时也导致了风险的不稳定性。中国人民银行广州分行课题组、李思敏(2017)对比了中国与美国金融科技发展历程,总结得出金融科技的服务手段和目的。邱晗等(2018)从金融消费者角度出发,通过理论结合数据分析的防范研究了金融科技对传统商业银行的影响机制。陆龙飞、徐飞(2018)利用Malmquist指数模型计算了我国商业银行7年的效率指数。得出结论:传统商业银行适宜地利用金融科技可以促进自身的健康稳定发展。王应贵、梁惠雅(2018)以国际上主要商业银行9年的成本与收入之比为切入点,总结得出金融科技可以有效降低银行成本并提高银行产出效率。温美琴、曹莉(2019)通过熵值法分析了平安银行个例,总结出金融科技对商业银行财务绩效有积极的影响。武胜楠(2020)根据16家商业银行9年的数据进行了实证研究,采用了固定效应模型。刘孟飞、王琦(2021)将金融科技引入银行存贷款收益模型,通过动态系统GMM方法,对金融科技对商业银行绩效的影响机制进行了实证分析。

二、研究设计

(一)指标选取

一般来说,主成分分析法选取的指标适宜个数为以8至15个,本文参考了较为通用的骆驼评级指标、巴塞尔新资本协议以及银保监会设定的主要监管指标,选取了11个指标构成商业银行绩效评价指标体系,其中包含了信用风险指标、流动性指标、效益性指标、资本充足指标等四个方面,这些数据来自银保监会公布,而金融科技的量化指标用《北京大学数字普惠金融指数(20ll一2020年)》中的数字普惠金融指数代表,详细情况见表1:

本文采用SAS8.1 通过主成分分析的方法进行分析,为了便于分析,所以需要对指标数据进行处理。正指标不需要采取任何处理;逆指标需要同向化处理,具体操作为取数值倒数。

三、实证分析

(一)主成分分析

主成分分析是通过正交变换的方法将一组具有相关性的指标,构建为没有相关性的新指标,新指标替换旧指标,以达到降维的目标,便于后期分析。主成分分析着眼考虑变量的“分散性”信息,主要目的是对原有变量进行“改造”,在不损失原变量太多信息的前提下尽可能地降低原有变量的维数,即用较少的“新变量”代替原有各变量,是将原有较多的指标简化为较少的几个新的综合指标的多元统计方法。假设,有P个指标,将这些指标当做随机变量,记作X1,X2,…,XP,构建新指标F1,F2,…,FK(K≤P),遵循新指标充分反映原指标信息的原则,新指标间互相独立。最为常用的方法是,建立如下的线性组合Fi。

在进行分析前,需要对原有指标之间的相关性进行计算。在这里,本文通用SAS8.1中的factor函数对原有指标进行KMO统计量检验,按照原理,KMO结果介于0与1之间,其数值越高,代表原有指标之间的相关性越强。一般判断标准为:KMO在0.5以下表示极不适合进行主成分分析,而0.9以上表示非常适合。本指标体系下的KMO检验结果为0.9458,非常适合进行主成分分析。

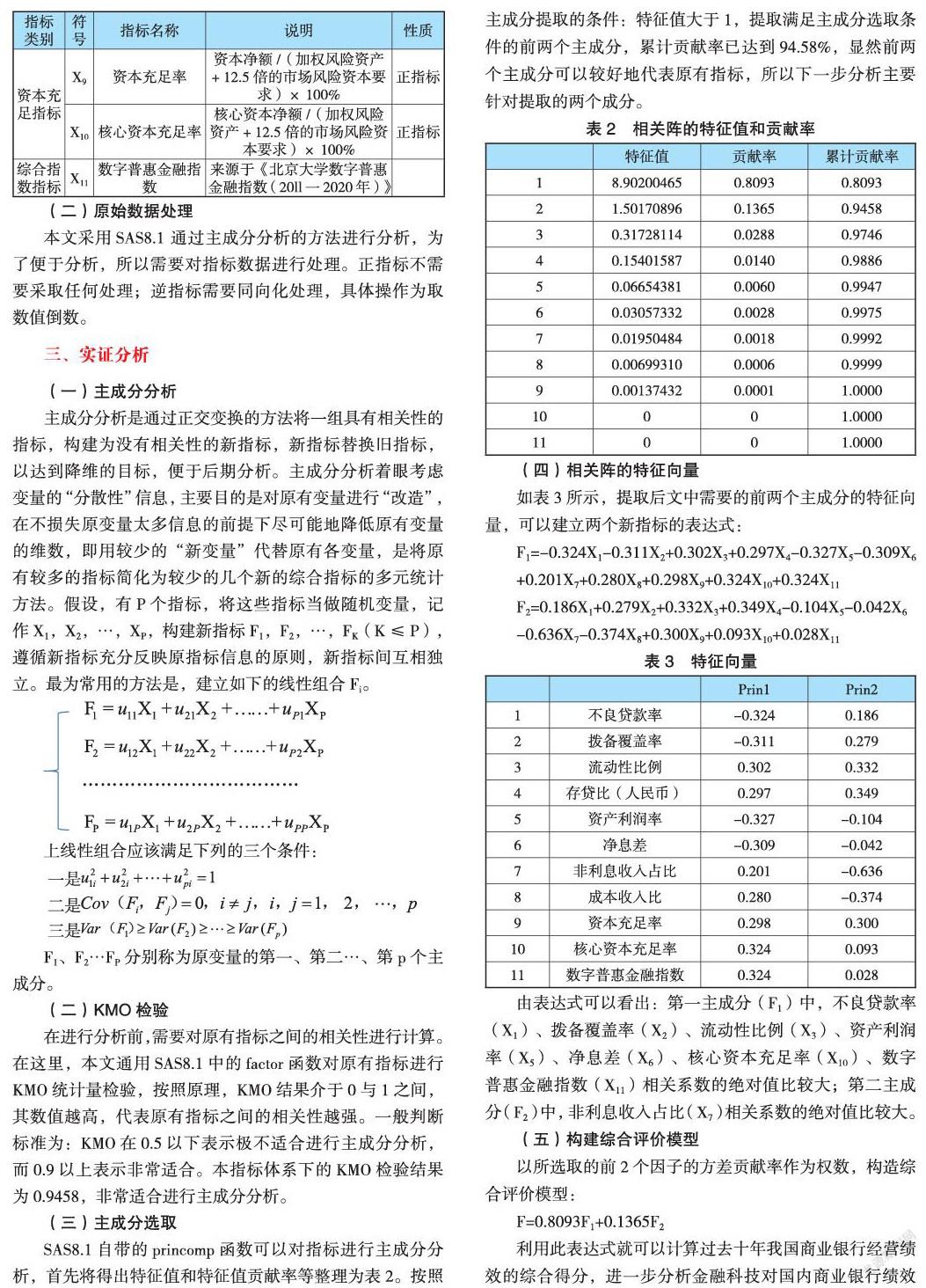

(三)主成分选取

SAS8.1自带的princomp函数可以对指标进行主成分分析,首先将得出特征值和特征值贡献率等整理为表2。按照主成分提取的条件:特征值大于1,提取满足主成分选取条件的前两个主成分,累计贡献率已达到94.58%,显然前两个主成分可以较好地代表原有指标,所以下一步分析主要针对提取的两个成分。

如表3所示,提取后文中需要的前两个主成分的特征向量,可以建立两个新指标的表达式:

F1=-0.324X1-0.311X2+0.302X3+0.297X4-0.327X5-0.309X6

+0.201X7+0.280X8+0.298X9+0.324X10+0.324X11

F2=0.186X1+0.279X2+0.332X3+0.349X4-0.104X5-0.042X6

-0.636X7-0.374X8+0.300X9+0.093X10+0.028X11

由表达式可以看出:第一主成分(F1)中,不良贷款率(X1)、拨备覆盖率(X2)、流动性比例(X3)、资产利润率(X5)、净息差(X6)、核心资本充足率(X10)、数字普惠金融指数(X11)相关系数的绝对值比较大;第二主成分(F2)中,非利息收入占比(X7)相关系数的绝对值比较大。

(五)构建综合评价模型

以所选取的前2个因子的方差贡献率作为权数,构造综合评价模型:

F=0.8093F1+0.1365F2

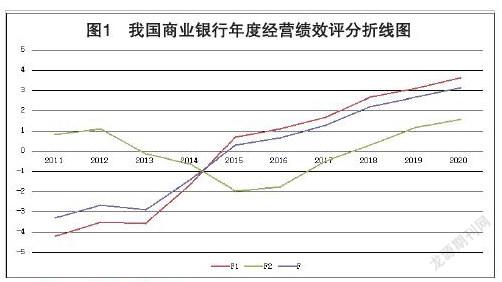

利用此表达式就可以计算过去十年我国商业银行经营绩效的综合得分,进一步分析金融科技对国内商业银行绩效的影响,利用SAS可以得出F1、F2、F的综合评分,如表4:

(六)综合分析

可以绘制出折线图,如图1。结合综合模型得分结果,根据折线图可以明显发现:在2011—2020年这十年间,我国商业银行的经营绩效稳步上升,上升趋势基本与本文构建的F1相似。根据构建的两个主成分表达式和综合模型表达式中,可以得出结论:金融科技发展程度对商业银行绩效的影响为正向影响,即随着金融科技的发展我国商业银行的绩效稳步提升,定量来看:第一主成分中数字普惠金融指数对其影响占到了9.83%,第二主成分中数字普惠金融指数对其影响占到了6.81%,构建的综合模型中数字普惠金融指数的影响占到了8.88%。

四、结论与启示

(一)结论

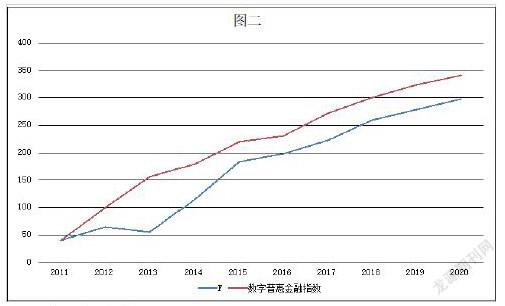

对得出的我国商业银行年度经营绩效评分(F)进行指数化,得到我国商业银行年度经营绩效指数,便于与数字普惠金融指数比较,如图二。我们可以看出我国商业银行年度经营绩效指数的涨幅略低于数字普惠金融指数,说明金融科技在发展过程中,一定程度上对商业银行的绩效产生了正面的影响。根据十年的数据分析,构建了综合评价模型发现金融科技对商业银行绩效的影响占到了8.88%。本文运用主成分分析法构建模型分析了金融科技对我国商业银行绩效的影响,而且得到的分析结果与实际情况大体上一致,证明构建指标体系的合理性。但是,本文仅用了公布数据中的一部分,可能导致分析结果与实际结果依然有部分偏差,而且是否适用于分析单一类型的商业银行等,还有待进一步研究。

(二)启示

1.面对金融行业新格局,商业银行应分析研判局势,大力发展金融科技。积极开发金融科技以农用,总的来说商业银行可采用以下三种方法:一是进行多方合作。商业银行与金融科技公司、高校、研究院等国内外同行合作建设实验室或研发中心等项目。并积极参加国际性金融科技组织,例如:英格兰银行“金融科技加速器”项目,目的是从全球范围内筛选创新能力顶尖的科技公司,科技公司运用英格兰银行提供的非涉密金融数据进行金融科技创新应用研发,通过与顶尖科技企业合作研发的方法,不仅补足了创新技术的短板,并且有效推动了金融科技创新应用的落地实施。二是顺应现代金融消费者需求的特点和变化趋势是我国新生代消费的主力军,我国传统商业银行应该发展以“千禧一代”为主的新生代消费的主力军市场,了解其对于新科技、新金融方面时刻保持着开放的态度,金融服务线上平台提供完善、便捷、高效的金融服务,积极收集新生代消费力的个人偏好,提供个性化服务。三是积极联合成立大数据中心,将大数据资源集中起来有利于提供更加高效的金融服务,商业银行业内成立金融大数据中心,对所有现有数据资源进行处理、整合并共享,同时推动相关规范标准进一步严格,推动大数据资源合规流动,在金融各个细分的服务项目中,加大推广大数据应用的范围。

2.充分发挥市场规模。2008年中国的固定宽带互联网用户规模就已超过美国。截至2020年12月,中国网民规模高达 9.89亿人,互联网普及率达到70.4%,远高于全球平均水平,其中,手机网民规模达9.86亿人。中国的互联网还在不断成长,带来的个人金融业务需求量不容小觑,促使我国在移动支付、互联网理财等细分领域取得了快速进步。商业银行应该通过建立涵盖用户、渠道和产品三个方面的体系,架起三者之间的桥梁,以金融科技为突破口,充分利用云计算、大数据、智能投顾、生物识别等科技提高金融服务的精准性、及时性、全面性,从而吸引潜在用户。

参考文献:

[1]黄锐,黄剑.互联网金融影响银行绩效吗?——基于98家商业银行的面板数据[J].南方金融,2016(1):55-60.

[3]陆龙飞,徐飞.金融科技背景下我国商业银行经营效率研究[J].金融教育研究,2018,31(5):33-39.

[4]邱晗,黄益平,纪洋.金融科技对传统银行行为的影响——基于互联网理财的视角[J].金融研究,2018(11):17-29.

[5]王锦虹.互联网金融对商业银行盈利影响测度研究——基于测度指标体系的构建与分析[J].财经理论与实践,2015,36(1):7-12.

[6]王應贵,梁惠雅.金融科技对商业银行价值链的冲击及应对策略[J].新金融,2018(3):53-58.

[7]温美琴,曹莉.金融科技对商业银行财务绩效的影响研究——以平安银行为例[J].市场周刊,2019(2):83-85.

[8]武胜楠.金融科技对商业银行绩效的影响研究[D].河南大学,2020.

作者单位:吴烔光,中国人民银行白银市平川区支行;王浩斌,中国人民银行白银市中心支行