高管薪酬激励与财务风险

周雨薇

摘要:在本文中,研究在全球疫情环境期间,以2019年制造业上市公司为研究对象,选取Altman(2002[1])的修正Z指数指标来衡量企业财务风险,旨在研究中国制造业上市在疫情环境下,公司股权结构与财务风险之间的关系,以及高管薪酬激励措施对处理公司股权结构与财务风险关系施加的调节性作用;最后本文研究证明了样本上市公司高管薪酬和股权集中度与企业财务风险成正相关,即在存在高管薪酬和股权集中度控制变量的情况下,它仍然保持强大的功能,以及股权集中程度与财务风险负相关。

关键词:高管激勵;财务风险;相关性研究

一、引言

疫情时代,国际疫情和经济状况形态已经呈现分化,面对一边是生命,另一边则是经济情况的衡量,而后疫情时代的经济也受各方面因素影响。企业高层管理人员是参与重大决策和全盘负责某个部门,企业能否成功运转和发展的执行长。管理企业最为核心的部分是管理层,没有管理层,就没有企业未来的战略方向,没有管理层,就没有企业发展的支撑动力,他们是企业重要的资源,对企业决策策略起着不能预计的作用。

所以笔者认为,通过以上的论述,降低疫情对企业造成的附加损害,使大多数国有企业,甚至中小企业恢复到疫情以前的经济水平,除了需要各单位、组织以及政府机构齐心协力,企业高级治理人员的鼓舞政策和心情的调适也成为后疫情期间企业坚持良好运作的重要要素。

二、研究设计

(一)样本选择、数据来源

我们以A股制造业上市公司作为研究对象,最终得到29家样本企业的非平衡面板数据。研究所用数据和资料均主要来源于wind数据库、东方财富网数据库和同花顺披露的公司年报。相干数据的统计和处置、变量的描述性统计剖析以及后续的相关分析在统计工具软件StataSE中完成。

(二)模型设定与变量定义

借鉴Tykvova和Borell(2012)的研究,采纳修正Z指数来权衡企业财务风险,以下即是计算公式:

Z_score=0.717X1+0.847X2+3.107X3+0.42X4+0.998X5+0.682X6

其中,Z_score表示Altman的Z指数,在分析过程中已取负数,更有利于后续的研究结论解释,X1=营运资本/总资产;X2=留存收益/总资产;X3=息税前利润TTM/总资产;X4=当日总市值/负债总计;X5=营业收入/总资产;X6=股东权益合计(含少数)/负债总计。其中Z_score越大,财务上产生的危险越小。

基于前文的文献分析综述(程翠凤,2018)以及本文三个研究假设,高管薪酬激励、股权集中度为解释变量,Z_score为被解释变量,为了验证假设,采用以下模型进行检验:

Z_scoreit=β0+ β1Own1it (1)

Z_scoreit=β0+β1Own1it+β2SALit (2)

Z_scoreit=β0+β1Own1it+β2SALit+β3Sizeit+β4Levit+β5Marit+εit (3)

Z_scoreit=β0+β1Own1it+β2SALit+β3Own1it×SALit+β4Sizeit+β5 Levit +β6Marit+εit (4)

其中,是被解释变量是财务风险,本文用修正Z指数Z_score来表示,解释变量是高管薪酬激励,参考现有文献(辛清泉等,2007;权小锋等,2010),用年报中披露的前三名最高高管薪酬总额的自然对数SAL表示;调节变量是股权集中度(CON),采纳第一大股东持股比例来反映企业的股权集中度,β0是截距项,β1是解释变量和控制变量(包括行业控制变量和年度控制变量)的回归系数,e是随机误差项;为了弄清实证中的因果关系,另加入除自变量以外的一些能引起因变量变化的控制变量企业资产规模(Size)、企业负债水平(Lev)和盈利能力(Mar),参考现有文献(宋天霞,2018),分别用资产总额取自然对数、资产负债率和营业净利率来衡量来表示。

三、实证检验与分析

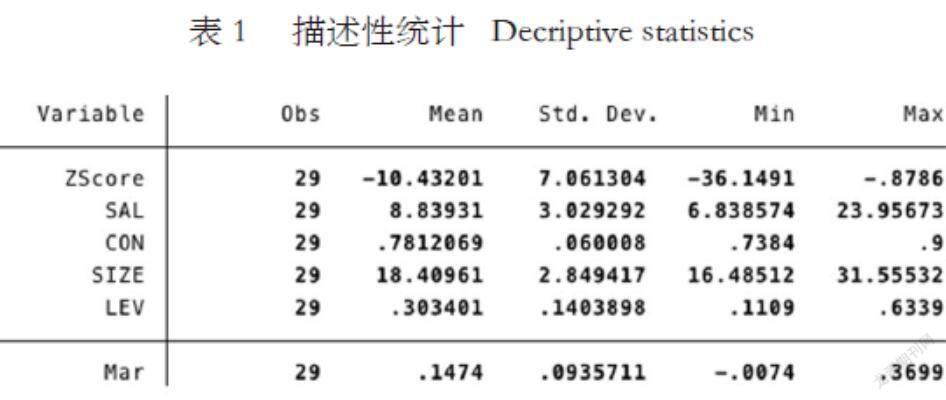

(一)描述性统计分析

本文采纳平衡面板数据开始统计剖析,得到相关变量的描述性和相关性分析结果如表1所示。样本公司在窗口期内的Z-score在-0.8786~-36.1491之间,其均值为-10.43,标准差为7.061304,说明我国上市公司业绩水平参差不齐,变化较大,也间接说明了样本公司的财务状况较差,财务风险较大。样本公司平均第一大股东持股比例在73.8%~90%之间,其均值为78.1%,表明我国各地区投资者持股水平差异较小。

(二)相关性分析

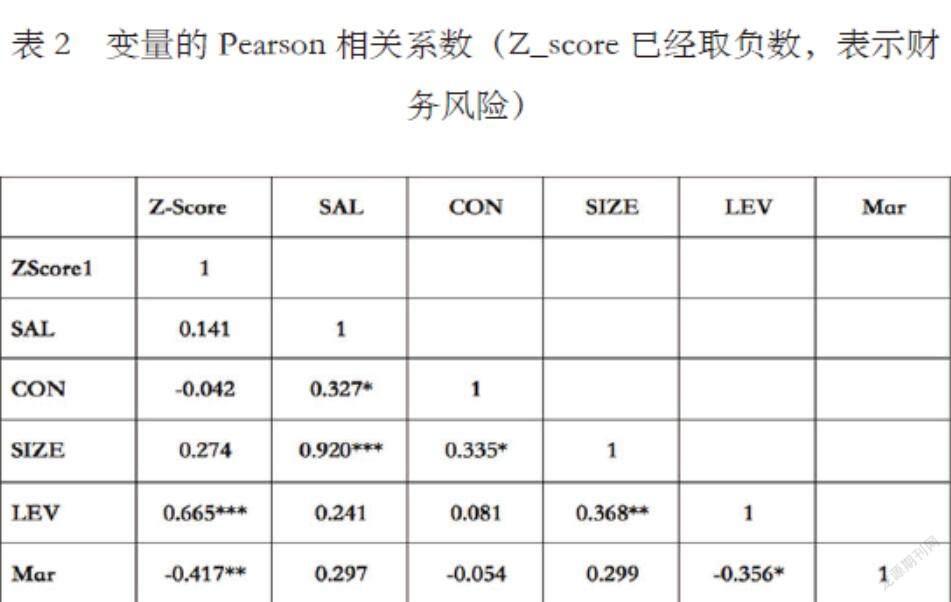

本文在回归分析前首先对主要的变量进行pearson相关性分析,各变量的相关系数及显著性程度见表2所列。

由变量之间的相关系数大小及显著性水平可以初步得出结论:1企业负债水平与财务风险水平在1%的显著性水平下正相关,初步表明样本企业降低公司负债有利于企业降低财务风险。2企业高管薪酬激励与财务风险在1%的显著水平下正相关,表明样本企业高薪酬的高管会导致该公司企业的财务风险会上升。3企业财务风险与经营获利能力在5%的显著水平下正相关,但与股权集中度成不显著的负相关,说明企业经营能力越强,财务风险也就越大。4企业高管薪酬鼓励与股权集中度、企业资产规模规模分别在10%、1%的显著水平下成正相关,表明公司高管随着薪酬鼓励的增加,股权鼓励增加的可能性也在上升,但过高的薪酬鼓励水平会初步导致公司资产总额的缩水现象。

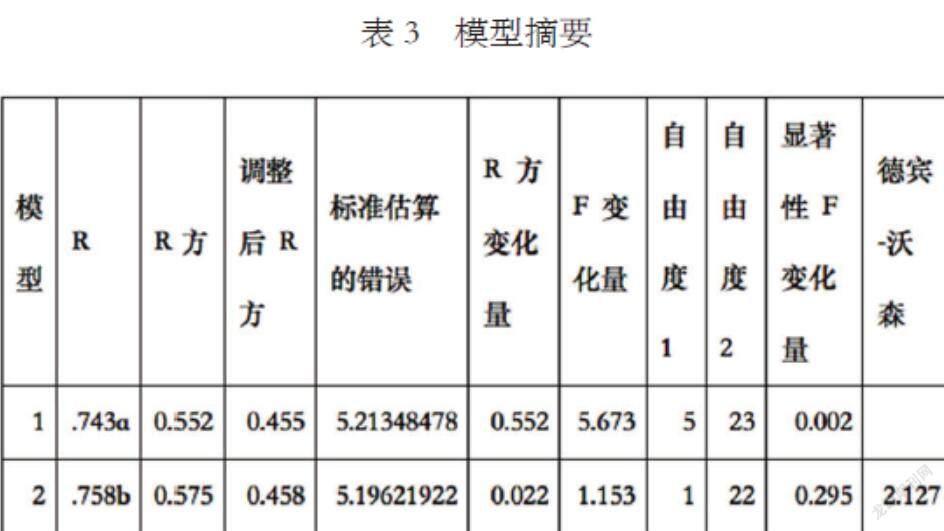

表3对公司年度样本的主要变量进行了分层回归分析,在模型一中的变量较之于模型三中变量多出的就是要考虑的变量SAL*CON,可以看到R方的改变值为0.022,方差分析显著,说明排除其他五个变量的影响,单独由SAL*CON所解释的差异为2.2%,具有统计学意义。表明高管薪酬和股权集中度与企业财务风险成正相关,这表明样本公司里,高管薪酬激励的有效性在一定程度上取决于股权集中度有多少,当股权集中度较高时,高管薪酬鼓励可以在有限的水平条件下发挥较强的激励作用;但是随着股权集中度的持续增加,达到一定水平的高管薪酬激励则会令股权集中度降低,从而使高管的机会主义行为出现,破坏股东权益最大化的目标实现,其激励作用开始逐渐下降,进而导致较高的财务风险。

参考文献:

[1]Altman E I.Bankruptcy, credit risk,and high yield junk bonds[M]. Blackwell Massachusetts,2002.

[2]黄于于.管理层能力对企业发展的影响研究[C].中国管理科学研究院.第十二届中国管理科学大会优秀论文集.中国管理科学研究院:全国科技振兴城市经济研究会,2019:80-82.

[3]Schularick M, A M Talor. Credit Booms Gone Bust: MonetaryPolicy, Leverage Cycles, and Financial Crises, 1870-20080.The American Economic Review,2012,102 (2):1029-1061.

[4]程翠凤.高管激励、股权集中度与企业研发创新战略——基于制造业上市公司面板数据调节效应的实证[J].华东经济管理,2018,32(11):118-125.

[5]辛清泉,林斌,王彦超.政府控制、经理薪酬与资本投资[J].经济研究,2007(08):110-122.

[6]权小锋,吴世农,文芳.管理层权力、私有收益与薪酬操纵[J].经济研究,2010,45(11):73-87.

[7]宋天霞.企业规模、社会责任与绩效的关系研究[D].福建:集美大学,2018.