数字普惠金融发展影响居民杠杆率吗?

黄晓莉 林丽琼

摘 要:随着数字技术更迭推新,数字普惠金融迎来了跨越式发展,其零距离接触长尾客户群体、提供低价便捷的服务,延伸了金融服务半径,满足了中低收入家庭的借贷需求,对居民杠杆率的传导效应不容忽视。本文利用2011—2018年北京大学数字普惠金融发展指数与我国30个省(自治区、直辖市)的相关经济数据,采用固定效应模型实证检验数字普惠金融发展对居民杠杆率的影响。研究结果表明:(1)数字普惠金融发展对居民杠杆率产生正向影响。分维度来看,数字普惠金融发展主要通过覆盖广度和使用深度对居民杠杆率产生正向影响。(2)异质性检验结果显示,数字普惠金融发展对居民杠杆率的影响随着杠杆率分位数水平的上升而下降;数字普惠金融发展对西部地区和中高收入群体影响程度较大。本研究的发现为认识居民杠杆率成因提供了新的证据,也为有关部门分类施策管控居民杠杆率提供了经验证据。

关键词:数字普惠金融;居民杠杆率;固定效应模型;分位数回归

中图分类号:F830 文献标识码:A 文章编号:1674-2265(2021)11-0029-07

DOI:10.19647/j.cnki.37-1462/f.2021.11.004

一、引言

自2007年次贷危机爆发以来,债务成为社会各界关注的重点话题之一。我国总体债务风险可控,但危机之后一系列经济刺激计划和长期以来依靠地方政府融资而后投资的发展模式,使得实体经济杠杆率持续走高,系统性风险隐患累积。为化解系统性风险,2015年中央经济工作会议首次提出“去杠杆”的政策方针,并取得显著效果,但也对居民杠杆率产生一定程度的外溢性(张江涛,2018)[1]。居民杠杆率(债务/GDP)由2015年的39.2%持续上升至2018年的52.1%①,接近IMF(2017)②所认定的65%的债务红线,可能会对经济的稳定增长造成一定影响。为此,2018年12月中央经济工作会议确立了“稳杠杆”的宏观调控基调。2020年为应对新冠肺炎疫情,我国宏观杠杆率由2019年246.5%攀升至2020年的270.1%,增速为9.57%,其中居民部门杠杆率增速为10.87%。相较于政府部门和企业部门,居民部门债务承担能力和风险控制能力更弱,杠杆使用效率更低,因此,居民杠杆率增速越快,则一国发生金融危机的概率越高(纪洋等,2021)[2]。深入剖析居民杠杆率居高不下的内在原因,制定差异化、有针对性的稳杠杆政策以防控系统性金融风险具有重要意义。

近年来,我国数字普惠金融发展迅速。数字普惠金融零距离接触长尾客户群体,提供低价、便捷的服务,延伸了金融服务半径,高效满足了居民日常生活中小额、分散的资金需求。仅就农村人口的金融需求而言,《中国“三农”互联网金融发展报告(2017)》显示,我国“三农”金融缺口高达3.05万亿元。因此,数字普惠金融在满足小额信贷资金需求方面的潜力巨大,其对于居民杠杆率的影响不容小觑。

目前已有关于数字普惠金融发展的研究较多聚焦于微观层面,主要讨论其对居民消费水平(肖远飞和张柯扬,2020;倪瑶和成春林,2020)[3,4]、收入水平(Allen,2016)[5]、创业家庭金融排斥现象(曾之明和汪晨菊,2018)[6]、家庭借贷活动(杨波等,2020)[7]等的影响。与此同时,现有关于居民杠杆率成因的分析大多集中于房价(周广肃和王雅琦,2019;阮健弘等,2020)[8,9]、人口结构(周利和王聪,2017;刘哲希等,2020)[10,11]、收入差距(Ryoo和Kim,2013)[12]、社会保障(张荣霞等,2013)[13]、金融自由化程度(Aron和Muellbauer,2000)[14]等方面,鲜有研究揭示数字普惠金融发展对居民杠杆率的影响机制。为此,本文利用2011—2018年北京大学数字普惠金融发展指数与我国(除西藏自治区和港澳台地区之外)的30个省(自治区、直辖市)(以下简称省份)的相关经济数据,通过固定效应模型探究数字普惠金融发展对居民杠杆率的影响,揭示数字普惠金融发展对居民杠杆率的影响机制,并从居民杠杆率分位数水平、居民收入水平、区域效应三个层面分析数字普惠金融发展对居民杠杆率的异质性影响,为监管部门分类施策管控居民杠杆率提供经验依据。

二、理论分析与研究假说

不少研究均表明数字普惠金融发展能够提高居民获取正规信贷服务的概率,缓解家庭流动性约束,促进家庭参与金融市场。Levchenko(2005)[15]认为金融发展能够优化金融资源配置,帮助那些存在流动性约束的居民借助金融市场平滑当前与未来的消费。杨波等(2020)[7]认为数字普惠金融发展能够提高被正规金融排斥的家庭获取正规信贷资源的概率。傅秋子和黄益平(2018)[16]认为得益于数字普惠金融的蓬勃发展,农村居民借助正规金融获取消费信贷资金的概率增加。适度借贷能够缓解流动性约束,充分发挥信贷增收作用,促进经济发展,但其可能带来的直接负面影响是居民杠杆率的攀升。据此,提出假说1:

假说1:数字普惠金融发展对居民杠杆率具有正向影响。

学者们普遍认为数字普惠金融是一个综合性的概念,其主要包含覆盖广度、使用深度和数字化程度三个维度,因此,数字普惠金融发展对居民杠杆率存在差异化影响。就覆盖广度而言,郭峰等(2020)[17]认为覆盖广度主要体现在支付宝账号数量、用户比例和电子账户绑定银行卡数量等方面。具体而言,数字普惠金融服务覆盖广度的扩大很好地解决了金融机构网点不足、分布不均的困境,促使穷人、妇女和农村人口等弱势群体更容易获得金融服务。同时,得益于大数据、云计算等新型技术的长足发展,数字普惠金融能够运用新型技术积累客户信息,并且更加精准地为客户提供金融服务,進而大幅提升了居民的信贷可得性,推高了居民杠杆率(杨波等,2020)[7]。据此,提出假说2:

假说2:数字普惠金融发展通过扩大覆盖广度对居民杠杆率产生正向影响。

数字普惠金融的使用深度主要反映了用户互联网金融业务的实际使用情况,主要包括数字支付业务、数字信贷业务、数字保险业务等(郭峰等,2020)[17]。因此,数字普惠金融发展对居民杠杆率的差异化影响主要体现在这些互联网金融业务的使用深度上。首先,数字支付业务所具备的便捷、高效、灵活的特征,能够减少交易时间与成本,提高居民消费的频率,增加居民过度消费的可能性;同时,数字支付使用深度的深化促使居民在支付过程中摆脱了现金的约束,从某种程度上降低支付的透明度,弱化现金流产生的心理落差。依据心理账户理论,居民使用数字支付时感受的心理账户损失程度小于现金支付程度,某种程度上助长了居民非理性的超前消费行为,助推居民信贷需求(邹新月和王旺,2020)[18]。其次,数字信贷业务使用深度的深化,一方面,更加有效地帮助居民缓解暂时性的流动性约束和预算约束,从而平滑居民当前与未来的消费;另一方面,其基于数字信息技术实现了居民信贷可得性的大幅提升,促使“借新债还旧债”的观念不断强化,居民信贷需求进一步得到释放(王刚贞和刘婷婷,2020)[19]。最后,数字保险业务使用深度的提升,能够缓解未来预期不确定事件对家庭财务的冲击,减轻负债家庭未来债务刚性偿付的压力,保障了居民家庭财产安全,增强其消费信心,增加其超前消费的可能性。据此,提出假说3:

假说3:数字普惠金融通过提升数字支付、信贷、保险等业务的使用深度对居民杠杆率产生正向影响。

数字普惠金融数字化程度的提升,能够提高金融服务效率、降低服务成本,为居民提供更加便捷、高效的信贷服务,释放居民借贷潜力(曾之明和汪晨菊,2018;杨明伟等,2020)[6,20]。《G20数字普惠金融高级原则》提倡借助移动电话等数字化设备消除弱势群体获取金融服务的障碍。因此,相较于数字化程度较弱的地区,数字普惠金融在数字化程度较高的地区对弱势群体信贷获取的促进作用更强。一方面,数字普惠金融能够借助互联网收集借贷者信息,并依托大数据对借贷者信息进行分析处理以满足借贷者差异化的信贷需求,降低了弱势群体的融资成本和准入门槛。杨波等(2020)[7]研究发现,数字普惠金融发展提高了偏远地区弱势群体获得正规信贷的可能性。另一方面,数字技术促使传统金融服务摆脱了对物理网点的依赖,能够凭借更低成本形成更强的地区覆盖度,为居民提供更加便捷、高效的信贷服务,激发居民借贷意愿(李继尊,2015)[21]。据此,提出假说4:

假说4:数字普惠金融发展通过提高数字化程度对居民杠杆率产生正向影响。

三、数字普惠金融发展影响居民杠杆率实证分析

(一)计量模型

为了实证检验数字普惠金融发展对居民杠杆率的影响,本文构建如下计量模型:

其中,[debtit]为被解释变量,表示[i]省在[t]年的居民杠杆率;[finait]为核心解释变量,反映了[i]省在[t]年的数字普惠金融指数;[controlit]为控制变量的集合;[γi]为个体固定效应;[εit]为随机扰动项。

(二)数据来源与变量说明

本文使用了如下数据:(1)北京大学数字金融研究中心发布的《中国数字普惠金融指数(2011—2018)》;(2)本文中的银行和非银行机构向家庭发放的消费信贷数据来源于中国人民银行发布的区域金融运行报告;(3)控制变量来源于2011—2018年的《中国统计年鉴》和万得数据库。考虑到数据的可得性,本文选择2011—2018年我国30个省份的面板数据进行实证研究。

1. 被解释变量。采用债务与GDP比值测度居民杠杆率(debt),这是目前最常用的宏观杠杆率指标。基于研究的可行性和数据的可得性,参考郭新华和廖知航(2013)[22]研究,采用银行和非银行机构向家庭发放的消费信贷来度量家庭债务。

2. 核心解释变量。参考郭峰等(2020)[17]、王瑶佩和郭峰(2019)[23]的研究,选取北京大学的数字普惠金融指数(fina)进行研究。 该指数由覆盖广度(bread)、使用深度(depth)和数字化程度(digital)三个子指数构成。覆盖广度主要通过支付宝等互联网支付账号覆盖率等来体现;使用深度指用户互联网金融业务的实际使用情况,主要包括数字支付使用指数(pay)、信贷使用指数(credit)、保险使用指数(insur)③等;数字化程度主要考察地区数字普惠金融的便捷性与效率。

3. 其他控制变量。本文控制变量主要考虑以下几个方面:一是经济发展水平(eco)。借鉴刘哲希等(2020)[11]的研究,采用人均GDP增长率衡量各省份经济发展水平。二是人口年龄结构。该因素与生命周期理论相关,不同年龄段的人群消费倾向不同。借鉴周利和王聪(2017)[10]的研究,选取老年人口抚养比(old)和少儿抚养比(child)控制年龄结构对居民杠杆率的影响。三是房价(house)。由于房价是居民杠杆率快速增长的重要原因(周广肃等,2019;阮健弘等,2020)[8,9],本文借鉴阮健弘等(2020)[9]的研究,选取商品房销售平均价格作为房价的衡量指标,其中商品房销售平均价格由商品房销售额与销售面积之比计算得出。四是金融发展水平(fina_level)。居民的信贷可得性与地区金融发展水平息息相关,采用金融机构各项贷款总额与GDP的比值来表示。五是储蓄率(store)。储蓄率是居民偿付债务的重要来源之一。本文借鉴刘哲希等(2020)[11],采用住户部门储蓄存款与GDP之比来衡量。六是社会保障程度(social)。社会保障程度是影响居民部门债务压力的重要因素,借鉴张荣霞等(2013)[13]的研究,以各地区财政支出中社会保障和就业支出与居民可支配收入之比衡量。七是城乡收入不平等(gap)。中低收入家庭会在比较心理效应的驱使下,借助信贷资金来维持或提升自己的社會地位,因此,本文参考梁双陆和刘培培(2018)[24]的研究采用泰尔指数来衡量城乡收入不平等。

(三)影响效应回归结果分析

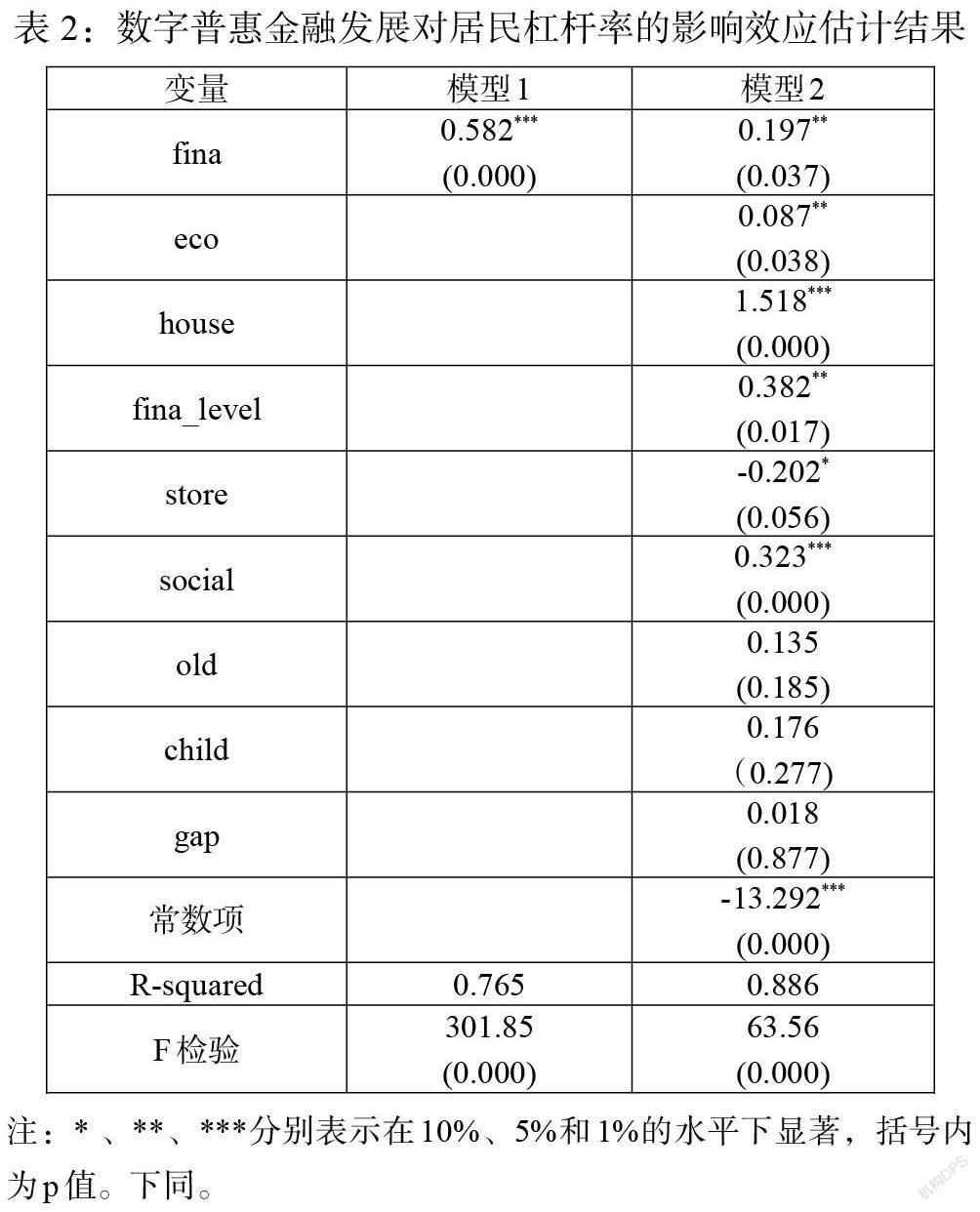

依据Hausman检验结果,本文选取固定效应模型实证检验数字普惠金融发展对居民杠杆率的影响。在表2的模型1中,加入数字普惠金融指数发现,数字普惠金融发展的估计系数在1%的水平下显著正向影响居民杠杆率。在增加控制变量后,数字普惠金融发展的系数估计值为0.197,统计显著性虽有所降低,但仍在5%的水平下显著正向影响居民杠杆率。整体而言,我国数字普惠金融发展确实推高了居民杠杆率,假说1得到验证。

(四)影响机制检验结果分析

本文在控制了影响居民杠杆率的其他因素前提下,进一步利用数字普惠金融指数的一级维度和二级维度指标,从不同维度剖析数字普惠金融发展对居民杠杆率的影响机制,结果见表3。

表3的模型1、模型2和模型3分别为数字普惠金融一级指标覆盖广度、数字化程度、使用深度对居民杠杆率的影响。由实证结果可知:覆盖广度的系数估计值为0.222,在5%的水平下显著;使用深度的系数估计值为0.175,在1%的水平下显著,这说明数字普惠金融发展可以通过覆盖广度和使用深度对居民杠杆率产生显著正向影响,与假说2相符。但数字化程度的系数估计值不具有统计显著性,这说明数字普惠金融发展通过数字化程度对居民杠杆率产生影响的程度有限,拒绝了假说4。就影响效应而言,数字普惠金融发展通过覆盖广度对居民杠杆率产生的影响效应最强,使用深度次之。可能的解释有:一是随着数字普惠金融覆盖广度的扩大,该地区使用互联网电子支付账户的用户数增多,促使该地区更多居民能够享受到数字普惠金融所提供的便捷且实惠的金融服务,有利于提升居民信贷参与积极性。二是数字化程度是数字普惠金融得以发展的重要基石,其对于时空的压缩,大幅提升了金融服务的效率和便捷性。但是由于我国幅员辽阔、地形复杂多样,加之西部地区弱势群体分布较为分散,数字通讯技术基础设施建设面临诸多挑战,导致数字化程度对居民杠杆率的影响有限。三是数字普惠金融使用深度的纵向深化,更能反映出互联网金融服务的质量,有助于边缘金融群体更加平等地享受高品质、多元化的金融业务,有效减少金融排斥。

此外,表3中模型4、模型5、模型6分別为数字普惠金融使用深度的二级指标——数字支付使用指数、保险使用指数、信贷使用指数对居民杠杆率的影响。由实证结果可知,数字普惠金融使用深度的细化指标均对居民杠杆率产生显著的正向影响,其中数字支付使用指数对居民杠杠率的影响程度最大,信贷使用指数次之,保险使用指数的影响程度相对较弱,假说3得到验证。

(五)稳健性检验

为进一步检验模型的稳健性,本文采用多种回归方法对上述模型进行回归:(1)采用混合OLS、随机效应回归;(2)更换被解释变量,采用家庭债务总规模④(lndebt)来替代居民杠杆率;(3)考虑到数字普惠金融可能与居民杠杆率存在互为因果问题,参考邹新月和王旺(2020)[18]、汪亚楠等(2020)[25]的研究,选取数字普惠金融滞后一期(lag_fina)和互联网宽带接入端口数(inter)作为工具变量,回归结果通过了“不可识别”“弱工具变量”检验,说明本文选取的工具变量较为合理。以上结果均显示,数字普惠金融发展对居民杠杆率的影响是稳健的⑤。

四、异质性分析

(一)杠杆率异质性

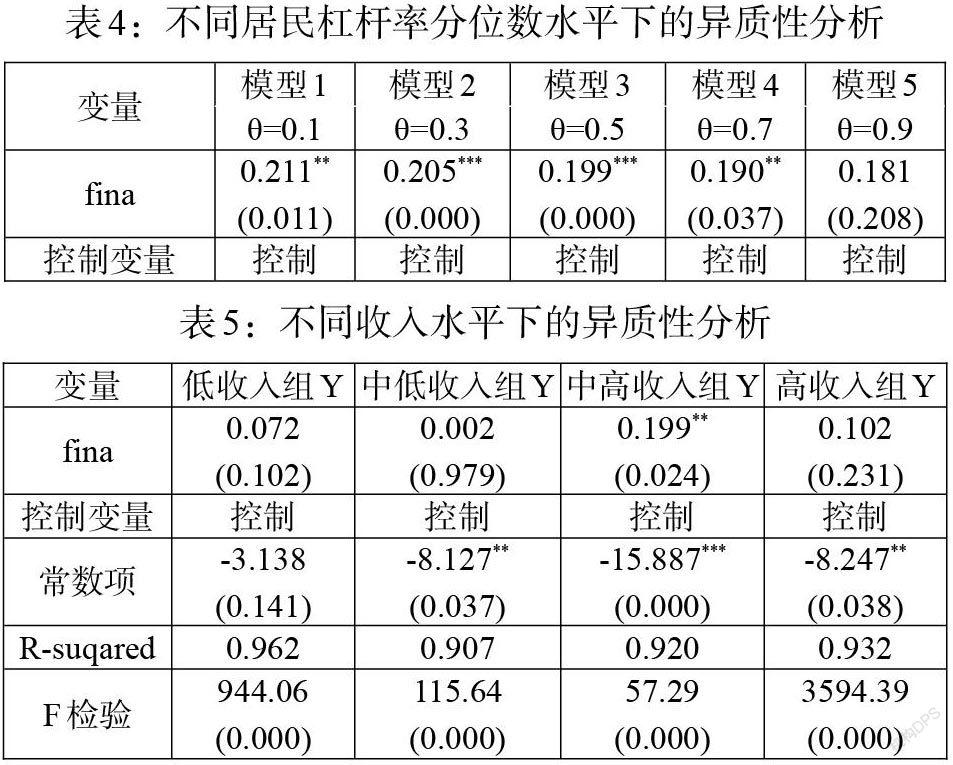

为了更加细致地探究数字普惠金融发展对居民杠杆率的影响,本文将居民杠杆率按照分位数划分为五组(见表4)。根据实证结果:一是数字普惠金融发展系数随着居民杠杆率分位数水平的提升而下降。二是数字普惠金融发展系数能够对处于0.3和0.5分位数的居民杠杆率产生显著正向影响;而在0.9分位数水平下,数字普惠金融发展对居民杠杆率的影响并不显著。这主要是由于高杠杆率家庭可能受到信贷约束,使得其被排除在数字普惠金融的受众群体之外,弱化了数字普惠金融发展对其产生的影响。

(二)收入异质性

收入是居民偿付债务的重要来源,也是金融机构为居民提供信贷资金的重要依据之一。因此,本文进一步探究不同收入层级下,数字普惠金融发展对居民杠杆率的异质性影响。本文借鉴杨沫(2019)[26]将居民人均可支配收入按照分位数划分为四组,分别为低收入组(0.25分位数以下)、中低收入组(0.25~0.5分位数之间)、中高收入组(0.5~0.75分位数之间)和高收入组(0.75分位数以上)。表5实证结果显示,中高收入组的数字普惠金融发展系数估计值为0.199,且在5%的水平下显著,表明数字普惠金融发展对中高收入群体的杠杆率产生显著正向影响;数字普惠金融发展对其他收入组并不具有统计显著性。究其原因:第一,数字普惠金融发展虽然在一定程度上能够缓解偏远地区低收入人群信贷排斥现象,但受制于居民的金融意识、人均收入水平和文化观念,其对低收入群体杠杆率影响的边际效应有限;第二,与低收入人群相比,中高收入人群有稳定且较为充足的收入来源,金融机构更加偏好向其提供信贷资金,与此同时,数字普惠金融发展大幅提升了中高收入人群借贷的便捷性,提高了中高收入人群的借贷欲望;第三,高收入人群本身金融资源获得率相对较高,拥有丰富的资源禀赋,数字化的信贷产品对其边际影响较为有限。

(三)区域异质性

为进一步探究数字普惠金融发展对居民杠杆率的区域异质性影响,本文将我国30个省份划分为东部、中部、西部⑥三大区域,分别进行回归(见表6)。研究结果表明,西部地区数字普惠金融发展的估计系数在10%的水平下显著为正,但东部和中部地区数字普惠金融发展的估计系数并不显著。数字普惠金融发展对居民杠杆率的影响存在较强的区域差异,其对西部地区等较为落后地区居民杠杆率的边际影响更强。可能的解释是西部地区经济与金融发展水平较低,金融基础设施仍比较落后,居民信贷可得性较低,数字普惠金融发展对于金融排斥的缓解效应更为显著。

五、结论与建议

本文采用2011—2018年我国30个省份的经济数据,实证检验了数字普惠金融发展对居民杠杆率的影响机制。研究结果表明:(1)整体上,数字普惠金融发展显著提高了居民杠杆率。(2)影响机制检验表明,数字普惠金融通过扩大覆盖广度、提升使用深度对居民杠杆率产生显著正向影响,但通过提高数字化程度对居民杠杆率产生的影响不显著。(3)异质性分析表明,数字普惠金融发展对居民杠杆率的影响随着杠杆率提升而减弱,数字普惠金融发展有效提升了中高收入群体和西部地区的杠杆率。

综合以上结论,本文认为数字普惠金融发展是居民杠杆率居高不下的重要影响因素之一。一方面,随着我国金融市场渐趋成熟,数字普惠金融的覆盖广度、使用深度将不断向纵深发展,其对于居民杠杆率的影响将愈加快速化、复杂化。另一方面,数字普惠金融发展对居民杠杆率存在异质性影响,其对西部和中低杠杆率地区影响程度较大。因此,数字普惠金融可能是西部和中低杠杆率地区居民杠杆率增速较快的原因之一,合理引导与风险管控较为重要。有鉴于此,本文提出以下政策建议:

一是完善普惠征信体系。根据实证结果,数字普惠金融的信贷指数对居民杠杆率具有显著正向影响,因此,构建范围更广、层次更深的普惠征信体系,从源头防控违约风险至关重要。有关部门应进一步完善相关法规,规范征信数据记录、保管、应用等行为,保护好居民个人隐私,提高数据安全性。运用新兴数字技术创新征信服务模式,加快构建以中国人民银行为中心、商业化征信机构为补充的征信体系,实现覆盖面更广的普惠征信。有关部门应积极推动征信信息交互平台建设,促使各监管部门与金融机构之间征信信息共享,以充分发挥联动监管作用。

二是注重运用数字技术管控消费信贷风险。金融机构应积极运用大数据、云计算等新兴数字技术收集和分析客户信息,构建客户信息收集系统、信用风险评估模型等,紧密结合贷款用途,对客户消费信贷风险进行管控。一方面,利用数字技术采集和分析客户大量的行为数据,构建信用风险评估模型,提高信贷风险识别能力;另一方面,应加强贷后风险监测,搭建大数据贷后风险监测模型,制定贷后风险实时预警评估机制,有效识别授信风险,防范风险累积。

三是制定差异化的消费信贷政策。针对居民杠杆率不高、增速不快区域,合理引导居民借助数字普惠金融缓解流动性约束,提高收入水平,提升生活质量,同时设置风险预警机制,防范债务累积风险。居民杠杆率较高、增速较快区域,应重点关注高杠杠人群债务偿付情况以及中高收入人群杠杆率水平,引导其合理配置家庭资产,改善消费信贷结构,提高杠杆质量。

注:

①数据来源:国家资产负债表研究中心(CNBS)。

②引自IMF于2017年10月发布的 Global Financial Stability Report ( October 2017 ) — Is Growth at Risk?。

③中国数字普惠金融发展指数的使用深度包括支付、货基、征信、保险、投资、信贷6个二级指标,2011—2013年的中国数字普惠金融指数的使用深度不包含货基、征信、投资3个二级指标,因此,本文仅选用支付、保险、信贷3个二级指标。

④为了消除异方差影响,本文对家庭债务总规模取对数。

⑤因篇幅所限,稳健性检验结果无法展示,作者备索。

⑥东部地区包括北京、天津、河北、辽宁、上海、江苏、浙江、福建、山东、广东及海南11个省份;中部地区包括山西、河南、安徽、湖北、湖南、黑龙江、吉林及江西8个省份;西部地区包括陕西、甘肃、宁夏、青海、内蒙古、新疆、四川、重庆、云南、贵州、广西11个省份。

参考文献:

[1]张江涛.中国居民部门加杠杆的逻辑和潜在风险[J].国际金融,2018,(7).

[2]纪洋,葛婷婷,边文龙,黄益平.杠杆增速、部门差异与金融危机——“结构性去杠杆”的实证分析与我国杠杆政策的讨论 [J].经济学(季刊),2021,21(3).

[3]肖远飞,张柯扬.数字普惠金融对城乡居民消费水平的影响——基于省级面板数据 [J].武汉金融,2020,(11).

[4]倪瑶,成春林.普惠金融数字化对城乡居民福利差异影响的对比研究 [J].金融发展研究,2020,(3).

[5]Allen T. 2016. Optimal (partial) Group Liability in Microfinance Lending [J].Journal of Development Economics,121.

[6]曾之明,汪晨菊.数字普惠金融发展与突破:效用及启示 [J].湖南财政经济学院学报,2018,34(2).

[7]杨波,王向楠,邓伟华.数字普惠金融如何影响家庭正规信贷获得?——来自CHFS的证据 [J].当代经济科学,2020,42(6).

[8]周广肃,王雅琦.住房价格、房屋购买与中国家庭杠杆率 [J].金融研究,2019,(6).

[9]阮健弘,刘西,叶欢.我国居民杠杆率现状及影响因素研究[J].金融研究,2020(8).

[10]周利,王聪.人口结构与家庭债务:中国家庭追踪调查(CFPS)的微观证据 [J].经济与管理,2017,31(3).

[11]刘哲希,王兆瑞,陈小亮.人口老龄化对居民部门债务的非线性影响研究 [J].经济学动态,2020(4).

[12]S.Ryoo,Y.K.Kim. 2013. Income Distribution,Consumer Debt,and Keeping up with the Joneses:A Kaldor-Minsky-Veblen Mode [Z].Working Paper Series,Department of Economics,Trinity College.

[13]张荣霞,何影,史晓丹.民生类政府财政支出对居民消费影响的研究 [J].软科学,2013,27(11).

[14]Aron J,Muellbauer J. 2000. Personal and Corporate saving in South Africa [J].The World Bank Economic Review,14(3).

[15]Levchenko,A A. 2005. Financial Liberalization and Consumption Volatility in Developing Countries [R].IMF Staff Papers,52(2).

[16]傅秋子,黃益平.数字金融对农村金融需求的异质性影响——来自中国家庭金融调查与北京大学数字普惠金融指数的证据 [J].金融研究,2018,(11).

[17]郭峰,王靖一,王芳,孔涛,张勋,程志云.测度中国数字普惠金融发展:指数编制与空间特征 [J].经济学(季刊),2020,19(4).

[18]邹新月,王旺.数字普惠金融对居民消费的影响研究——基于空间计量模型的实证分析 [J].金融经济学研究,2020,35(4).

[19]王刚贞,刘婷婷.数字普惠金融对农村居民消费的异质性影响研究 [J].山西农业大学学报(社会科学版),2020,19(5).

[20]杨伟明,粟麟,王明伟.数字普惠金融与城乡居民收入——基于经济增长与创业行为的中介效应分析 [J].上海财经大学学报,2020,22(4).

[21]李继尊.关于互联网金融的思考 [J].管理世界,2015,(7).

[22]郭新华,廖知航.中国分部门债务水平与经济增长的动态关联性分析:1997—2013 [J].当代经济管理,2015,37(6).

[23]王瑶佩,郭峰.区域数字金融发展与农户数字金融参与:渠道机制与异质性 [J].金融经济学研究,2019,34(2).

[24]梁双陆,刘培培.数字普惠金融、教育约束与城乡收入收敛效应 [J].产经评论,2018,9(2).

[25]汪亚楠,谭卓鸿,郑乐凯.数字普惠金融对社会保障的影响研究 [J].数量经济技术经济研究,2020,37(7).

[26]杨沫.新一轮个税改革的减税与收入再分配效应[J].经济学动态,2019,4(7).