新修订准则下与资产相关的政府补助案例分析

徐婷婷

(北京城市学院 北京 100083)

一、引言

2017年修订的《企业会计准则第16号——政府补助》(以下简称新CAS 16)明确,与资产相关的政府补助可以采用总额法或净额法进行会计处理。企业所得税法指出企业收到的财政性资金应计入收入总额,符合条件的允许作为不征税收入,不征税收入支出形成的费用、资产折旧、资产摊销不得在税前扣除。实务中,一方面,对于与资产相关的政府补助会计处理还存在不明晰之处;另一方面,不同性质的政府补助在进行连续所得税汇算清缴时,可能存在处理不恰当的情况。本文结合新CAS 16的规定,采用案例分析法,对与资产相关的政府补助的会计核算、所得税处理进行实务分析。

根据《关于研发费用税前加计扣除归集范围有关问题的公告》(国家税务总局公告2017年第40号)规定,企业收到的研发费用相关政府补助,会计处理如果采用净额法且税务处理按照不征税收入确认,则研发费用按照冲减后的金额计算加计扣除数。新CAS 16规定,企业取得政策性优惠贷款贴息分为两种情形:一是财政将贴息资金拨付给贷款银行;二是财政将贴息资金直接拨付给企业,无论哪种情形,只能采用净额法核算。出于谨慎性原则,本文未考虑收到的资本化研发支出形成的资产相关政府补助,以及收到的资本化借款费用相关政府补助,而是采用了具有一般性、代表性的与资产相关的政府补助案例。

二、总额法下与资产相关的政府补助

(一)应税收入

案例:2018年12月A公司购入环保设备,采购价为500万元(不含增值税),预计使用寿命为5年,净残值为零,采用年限平均法计提折旧。当月,A公司收到相关政府补贴款200万元。假定该项政府补贴款为应税收入,所得税税率为25%。A公司收到的政府补贴款与企业日常活动相关,采用总额法确认。

1.购入、摊销等会计处理。

(1)2018年12月A公司采购环保设备。

借:固定资产 5 000 000

应交税费——应交增值税(进项税额)800 000

贷:银行存款 5 800 000

(2)2018年12月A公司收到政府补贴款。

借:银行存款 2 000 000

贷:递延收益 2 000 000

(3)2019年至2023年A公司每年计提折旧、摊销递延收益。

借:制造费用等 1 000 000

贷:累计折旧 1 000 000

借:递延收益 400 000

贷:其他收益 400 000

2.所得税会计处理。

(1)当期所得税。由下页表1可知,A公司需要在取得应税政府补助当年,将政府补助全额计入当期应纳税所得额,进行纳税调增。在以后期间通过摊销计入其他收益时,进行纳税调减。

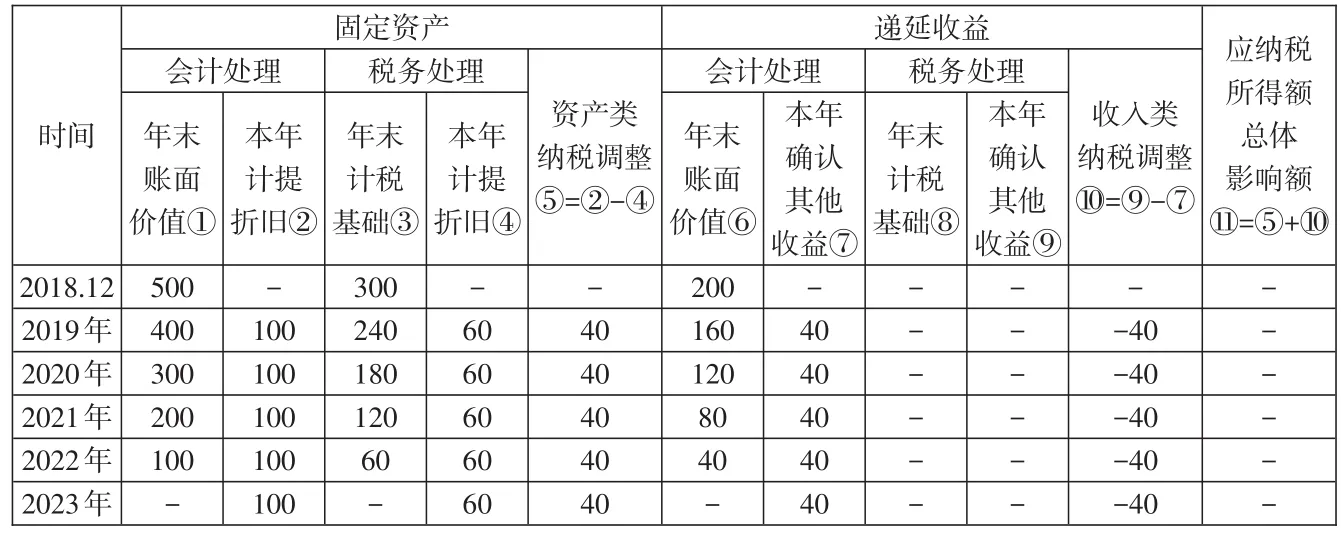

表1 总额法下与资产相关的应税政府补助税会差异表 单位:万元

2018年所得税汇算清缴时,A公司需填报表A105020《未按权责发生制确认收入纳税调整明细表》。在该表第9行“三、政府补助递延收入”、第11行“(二)与资产相关的政府补助”填写税收金额200万元、账载金额0万元、纳税调增金额200万元。

2019年至2023年所得税汇算清缴时,A公司需每年填报表A105020《未按权责发生制确认收入纳税调整明细表》。在该表第9行“三、政府补助递延收入”、第11行“(二)与资产相关的政府补助”填写税收金额0万元、账载金额40万元、纳税调减金额40万元。

(2)递延所得税。由下页表1可知,环保设备中包含的政府补贴款为应税收入,对应的折旧可全额税前扣除,因此该设备相关的固定资产年末账面价值与年末计税基础一致,不产生暂时性差异。同时,递延收益计税基础为0万元,账面价值为扣除每期摊销后的递延收益账面余额,存在可抵扣暂时性差异,期末时满足条件需确认相应的递延所得税资产。

2018年末,A公司需确认递延所得税资产=200×25%=50(万元)。

2019年至2023年末,A公司需每年确认递延所得税资产=-40×25%=-10(万元)。

(二)不征税收入

接上文案例,假设A公司收到政府补贴款为不征税收入,其他条件相同。

1.购入、摊销等会计处理。

(1)2018年12月A公司采购环保设备。

借:固定资产 5 000 000

应交税费——应交增值税(进项税额)800 000

贷:银行存款 5 800 000

(2)2018年12月A公司收到政府补贴款。

借:银行存款 2 000 000

贷:递延收益 2 000 000

(3)2019年至2023年A公司每年计提折旧、摊销递延收益。

借:制造费用等 1 000 000

贷:累计折旧 1 000 000

借:递延收益 400 000

贷:其他收益 400 000

2.所得税会计处理。

(1)当期所得税。由表2可知,A公司在以后年度对取得不征税收入的政府补贴款摊销计入其他收益时,需进行纳税调减。环保设备中包含的不征税政府补贴款部分,对应的折旧不可税前扣除,需进行纳税调增。

表2 总额法下与资产相关的不征税政府补助税会差异表 单位:万元

2019年至2023年所得税汇算清缴时,A公司需每年填报表A105040《专项用途财政性资金纳税调整明细表》,在表中第2列、3列、4列,即本年的“财政性资金”及其“金额”填写200万元、“其中:计入本年损益的金额”填写40万元,从而纳税调减40万元;同时A公司需填报表A105080《资产折旧、摊销及纳税调整明细表》,纳税调增40万元。

(2)递延所得税。由表2可知,关于该环保设备,递延收益年末账面价值大于年末计税基础,产生可抵扣暂时性差异;同时,固定资产的年末账面价值大于年末计税基础,产生应纳税暂时性差异。

表2中①②列、⑥⑦列与表1相同,说明收到政府补贴款此项交易未影响会计利润;由表2中⑪列可知,收到政府补贴款此项交易未影响应纳税所得额,同时此项交易与企业合并无关,根据《企业会计准则第18号——所得税》(CAS 18)第十一、十三条相关规定,本案例中对“递延收益”和“固定资产”产生的相关递延所得税不予确认。

三、净额法下与资产相关的政府补助

(一)应税收入

沿用上文案例,A公司对收到的政府补贴款采用净额法确认,其他条件不变。

1.购入、摊销等会计处理。

(1)2018年12月A公司采购环保设备。

借:固定资产 5 000 000

应交税费——应交增值税(进项税额)800 000

贷:银行存款 5 800 000

(2)2018年12月A公司收到政府补贴款。

借:银行存款 2 000 000

贷:固定资产 2 000 000

(3)2019年至2023年A公司每年计提折旧。

借:制造费用等 600 000

贷:累计折旧 600 000

2.所得税会计处理。

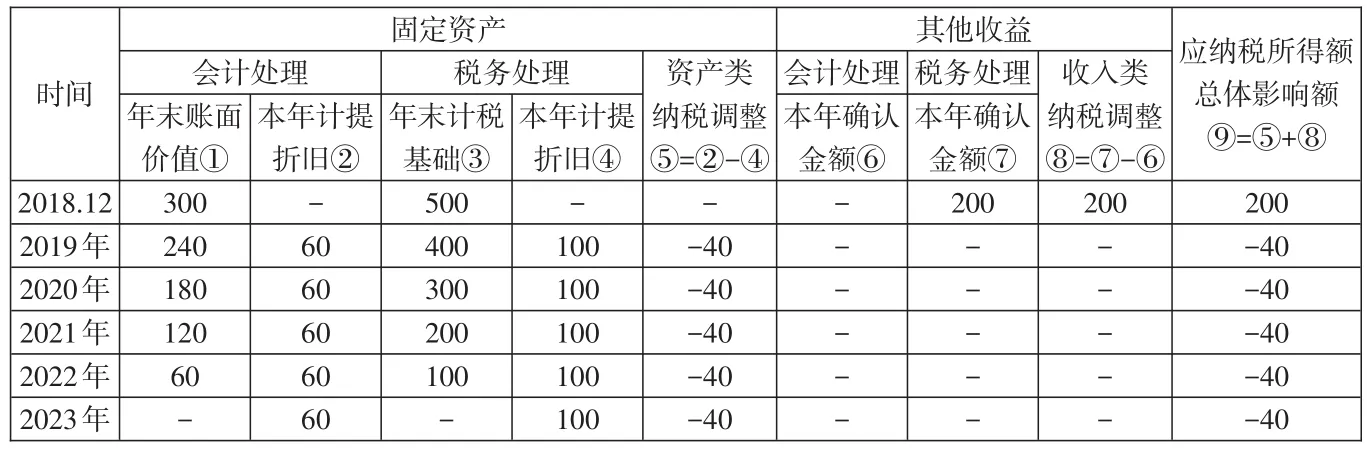

(1)当期所得税。由表3可知,A公司需要在取得应税政府补助的当年,将政府补助全额计入当期应纳税所得额,进行纳税调增。净额法下,A公司取得应税政府补贴款时,直接冲减环保设备的账面价值,而非确认递延收益,会计上不再对该项补助进行摊销逐期计入当期损益,所以A公司以后年度需填报表A105080《资产折旧、摊销情况及纳税调整明细表》,进行纳税调整。

表3 净额法下与资产相关的应税政府补助税会差异表 单位:万元

2018年所得税汇算清缴时,A公司需填报表A105020《未按权责发生制确认收入纳税调整明细表》。在该表第9行“三、政府补助递延收入”、第11行“(二)与资产相关的政府补助”填写税收金额200万元、账载金额0万元、纳税调增金额200万元。

2019年至2023年所得税汇算清缴时,A公司每年需填报表A105080《资产折旧、摊销情况及纳税调整明细表》,该表纳税调减40万元。折旧期满,累计纳税调减200万元。

(2)递延所得税。由表3可知,与环保设备相关的固定资产年末账面价值始终小于年末计税基础,因而产生可抵扣暂时性差异,需在期末满足条件时确认相应的递延所得税资产。

2018年末,A公司需确认递延所得税资产=200×25%=50(万元)。

2019年至2023年末,A公司需每年确认递延所得税资产=-40×25%=-10(万元)。

(二)不征税收入

沿用上文案例,假设A公司收到政府补贴款为不征税收入,且A公司对该项政府补贴款采用净额法核算,其他条件相同。

1.购入、摊销等会计处理。

(1)2018年12月A公司采购环保设备。

借:固定资产 5 000 000

应交税费——应交增值税(进项税额) 800 000

贷:银行存款 5 800 000

(2)2018年12月A公司收到政府补贴款。

借:银行存款 2 000 000

贷:固定资产 2 000 000

(3)2019年至2023年A公司每年计提折旧。

借:制造费用等 600 000

贷:累计折旧 600 000

2.所得税会计处理。

(1)当期所得税。由表4可知,由于A公司收到的200万元政府补贴款满足条件确认为不征税收入,相应的资产折旧不得在税前扣除,因此税法确认每年允许扣除的折旧金额为60万元。净额法下,收到的政府补贴款直接冲减环保设备账面价值,因此会计确认固定资产每年计提的折旧金额为60万元,二者相等,不存在纳税调整。

表4 净额法下与资产相关的不征税政府补助税会差异表 单位:万元

2018年所得税汇算清缴时,A公司需填报表A105040《专项用途财政性资金纳税调整明细表》,在表中第2列、3列、10列,即本年的“财政性资金”及其“金额”和“本年支出情况”的“支出金额”,分别填写200万元;在表中第4列、11列,即本年的“财政性资金”的“其中:计入本年损益的金额”和“本年支出情况”的“其中:费用化支出金额”,分别填写0万元。

(2)递延所得税。由表4可知,与环保设备相关的固定资产账面价值等于计税基础,不产生暂时性差异。

四、总结

本文在新修订的政府补助准则下,对与资产相关的政府补助,采用案例分析法,从税务上的应税、不征税两个角度,重点分析会计核算、所得税处理。案例中,与资产相关的政府补助,若作为应税收入,固定资产折旧可全额税前扣除;若作为不征税收入,固定资产相当于政府补贴款部分折旧不可税前扣除。综合来看,最终对应纳税所得额影响额合计为0。企业获得利益实际上为不征税收入的递延纳税时间价值。另外,与资产相关的政府补助,若作为应税收入,税法规定企业于收到当期一次性纳税,从而存在征税上的时间性差异,企业需要在账务上确认递延所得税;若作为不征税收入,则税务上不确认应税所得,无需纳税,从而不存在征税上的时间性差异,企业无需在账务上确认递延所得税。通过案例对比分析,“总额法”“净额法”两种会计处理方式下,对应纳税所得额、递延所得税的账务处理最终影响结果一致。