郁金香的罗曼蒂克消亡史,一场“美好”的堕落

徐明星 李霁月 顾泽辉

互联网时代,读者并不缺乏信息,但一些真正具有传播价值的内容,却往往淹没于信息洪流之中。力求将最有价值的信息,最有锐度、温度、深度和多维度的思考与表达,最值得阅读的网络优质原创内容,快速呈现给读者,是 《世界文化》的初衷。【“大家”阅读】每期将甄选优秀公众号上所汇聚的中文圈知名学者、专栏作家的最新文章,与读者分享“大家”眼中的“世界文化”。

冲上热搜的话题“零零后炒鞋月入过万”曾引发全网讨论。一款普普通通的日常款运动鞋,通过炒作款式与稀有鞋码而使价格飙升几十倍甚至上百倍,这种现象并不少见。

类似的,单颗荔枝被拍卖出50万高价的新闻也被各大媒体争相报道过。

如果说愿意为了某一件日常物件付出天价的人在少数,那你一定想不到在历史上,整个荷兰乃至整个欧洲的人民都愿意为一朵花而付出万金。这就是所有复盘金融史的人都无法绕过的“郁金香泡沫”事件。

大仲马笔下的“黑色郁金香”,价值十万盾荷币,举国难求。很多人以为这只是大仲马杜撰出来的故事,而现实情况是,当时一株珍稀品种的郁金香,甚至可以换取巴黎市中心的一栋豪宅。许多青年才俊通过向所爱之人赠送郁金香来展示自己的财力与品味。

金融史上影响深远的投机事件不少,但“郁金香泡沫”是无论如何都绕不过去的。它被认为是人类史上第一次大规模的投机事件,通过人为抬高资产价格,最终演变成一场击鼓传花的游戏。

很多人不禁发问,这些跨越千年的“郁金香们”,到底为什么这么贵?

消亡史第一阶段:摇身一变成为奢侈品

16世纪末,郁金香由土耳其传入荷兰,在此之前郁金香一直被土耳其苏丹看作神圣与荣耀的象征,声名显赫的贵族与将军们会穿着绣有郁金香图案的衬衣。在此之前,荷兰人从未见过这样漂亮的花朵。一开始,郁金香仅在花卉爱好者的圈子里受到追捧,随着他们对郁金香的盛赞和传颂,这种罕知且花期较短的植物开始走进公众视野。需要注意的是,这一时期的欧洲女性刚刚从宗教禁欲思想中得到解放,她们开始通过各种方式打扮自己,创造出了一种前所未有的新事物——贵族时尚。高贵典雅的郁金香自然成了这种时尚风潮的一部分,它几乎成为欧洲上流社会女子的必备装饰品。至于绅士们,也非常乐于花大价钱向心仪的女子赠送郁金香,表达爱慕之情。

在这一背景下,郁金香迅速为荷兰女性带来了一次消费升级。此时恰逢荷兰资本快速积累,这种财富效应让以郁金香为代表的奢侈品文化有了得天独厚的生存空间。随着需求量不断上升,郁金香成为很多人眼中的巨大商机。

起初,意识到这一点的是荷兰的花农们,他们开始扩大郁金香的种植规模,尝试更多的种植养护方式,甚至改变郁金香的外观和颜色,那些品相和传统郁金香有明显区别的,因为其稀缺性往往能卖到更好的价钱。之后,一些酒馆、旅店老板也开始加入郁金香交易,他们利用聚客能力,开始参与销售郁金香,并从中获利。

这还不算完,郁金香市场的超高流动性吸引了投机分子,他们通过结成联盟人为控制郁金香的出货量,推高郁金香价格,取得了不菲收益。但即使是这样,郁金香仍然没有被大众认为是一项投机运动,而是顶多被归类为一个蒸蒸日上的奢侈品行业。

消亡史第二阶段:愈加明显的金融属性

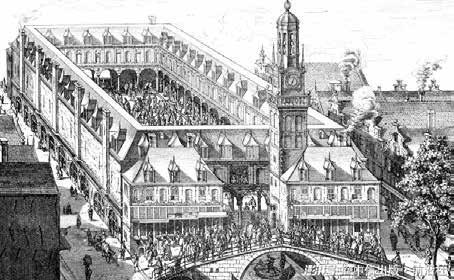

1636年,郁金香正式在阿姆斯特丹证券交易所上市,荷兰政府还为其设置了独立的交易法和公证人。公众投资郁金香的最小单位,也从一株变成了一股,这样的变动大大降低了投资门槛,提高了普通人投资郁金香的积极性。

当郁金香被附加了更为明显的金融属性后,花农和酒馆老板不再满足于种花、卖花,他们转而通过在市场和交易所收购郁金香,低买高卖赚取高额差价。不只是他们,各行各业的散户投资者也加入了这场游戏。

相信会有人感到诧异:他们之中难道就没有一个人意识到自己在进行百无一是的投机行为吗?

其实我们不妨设身处地地想一下,当时的荷兰人根本没有理由拒绝郁金香投资。首先,投资郁金香是资金回报率最理想的生意,这一点所有人都看在眼里。

其次,当时社会的货币体系、商品结构都不成熟,稀缺商品的价格本来就没有合适的参考系。在什么情况下郁金香的价格被高估,在什么情况下郁金香的价格被低估,本就没有定论。人们唯一可以参照的,就是郁金香不断创下新高的价格。

再次,郁金香作为一种上流社会的消费品,其真实需求量和消费周期存在信息盲区。很多交易环节的参与者根本不会佩戴和使用郁金香,更无从得知贵族们的生活习性,他们只是想当然地看好郁金香的行业前景。这一点和当下很多股票投资者几乎没有差别。即使有着强大的投资工具,他们也会对基本面数据视而不知,为心中某个幻影重金押注。

最后,随着郁金香产业链变得复杂,各个环节对其他环节的运作情况不得而知,更不会意识到郁金香热潮已经改变了商品结构,让原本稀缺的郁金香变得供过于求。

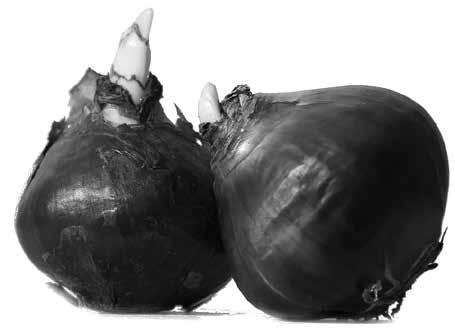

1636年,荷兰人又发明了一项全新的金融工具:期货选择权。这项工具允许投资者对未来的商品进行双向交易,既可以做多又可以做空,同时允许杠杆交易。这意味着,荷兰投资者可以在1636年针对1637年的郁金香球茎下注,虽然1637年的郁金香球茎还无法确定会不会被繁育出来。这项工具赋予了投资者点石成金的能力,因为他们可以对着空气漫天报价,还可以凭借好运气获得收益。

此时,无论投资标的是不是郁金香,都没有什么意义了。在缺少宏观认知的情况下,期货报价几乎成了毫无规律可循的赌博,而这会反过来影响郁金香产业链,让更多人参与种植或囤积郁金香。这个时候,投资郁金香已经变成了一场盲人指挥瘸子通过障碍的黑色幽默。

消亡史第三阶段:一场金融史上的浩劫

1637年2月4日,灾难毫无征兆地出现。郁金香的市场报价突然开始被压低,跌势在几天内看不到任何回头的可能性。接下来的几个月里,即使荷兰政府公开喊话也无济于事。最后,荷兰政府选择通过行政命令强行终止一切郁金香交割合同,而市场的参与者们只能接受手中的合同变成废纸的现实。泡沫破裂,只剩下一片哀嚎……

对于这场郁金香引发的金融劫难,一般观点认为是人性的贪婪催生出巨大泡沫,进而得出17世纪荷兰人贪得无厌的结论。但实际情况果真如此吗?其实只要结合一些线索稍微考量,就会发现这个观点的片面性。

17世纪,郁金香作为东方的神秘花卉流入荷兰后,迅速风靡整个欧洲。为之疯狂的不只是荷兰人,法国也出现了很多夸张的现象:有人愿意用价值数万法郎的啤酒厂去置换珍稀品种的杂交郁金香球茎,这和发生在荷兰的郁金香换豪宅如出一辙。但是要知道,当时种植郁金香已经是一个暴利行业,这些欧洲人选择用收益率相對保守的资产置换珍惜的郁金香球茎,再通过种植球茎之后销售,以此实现资产增值。这种行为和当今卖房炒股、囤积数字货币等冒险性投资没有什么区别,都属于践行富贵险中求的投资哲学。运气好的话,这些郁金香会带来远超啤酒厂、河景房的财富效应。

理解了这层逻辑后,再来看郁金香的定价问题,其实就是在赌郁金香的需求量会继续井喷式增长这一趋势。押注郁金香产业本身也有一定的前瞻性,毕竟郁金香属于花卉种植行业和奢侈品行业。花卉种植方面,郁金香的产出情况比较稳定,明显优于贸易周期更长、不确定性更多的海洋贸易;至于奢侈品方面,在贸易繁荣的大背景下,没有任何理由看衰奢侈品行业的未来发展。在双重利好的叠加下,郁金香球茎的价格才一飞冲天。

究其根本,引发郁金香泡沫的核心原因只有两个:在缺乏监管的环境下进行无节制的市场经济与金融结合探索、超前且不够完善的金融杠杆系统。

先说前者。在这场投机运动中,每个环节的参与者都是全身心投入,却没有人分析过当时的宏观环境。高度发达的金融系统,为产业带来了高光时刻,同时对产业链进行了重塑。无论是最初的参与者的花农,还是逐渐加入的旅店老板、投机囤货者,各职能的规模占比都随着利润流动方向而改变。在金融系统的自平衡中,自然没有谁会察觉到郁金香将从稀缺走向泛滥。

可是说到底,金融系统在当时还是一个新鲜产物。传统贸易,尤其是垄断型贸易中的贸易模型,与投机交易是截然不同的。以荷兰东印度公司为例,在香料贸易中,供需关系非常简单:东南亚的商品与欧洲的需求直接对接,顶多把竞争对手作为一个参考变量。在这样的场景下,东印度公司可以快速感知商品的销售情况,并对未来形成预期,根据这些信息进行主动调控。当需求旺盛时,公司可以加大商品采购量,同时提高售价;当需求放缓时,公司可以把重心放在打压竞争对手上,通过破坏性干预、人为创造稀缺性等方式提振商品价格,改变悲观预期。

而郁金香被引入交易所后,供求关系是一个充满不确定性的模型,其商品数量、总交易规模、参与和退出机制都过于开放。它不像东印度公司的股票,发行之初就已经被限制在一个框架内。郁金香交易偏偏要参考股票的交易范式,把交易单位调整为一股。问题在于,在缺乏监管的条件下,没有办法限制这个特殊的股票的总股本,因此可以视其为一只可以被动无限扩容的股票。这场投机灾难,其实早在交易规则里埋下了诱因。把商品直接搬入证券交易所,这是一个太过于超前的尝试。恰好这样的问题产品又出现在证券投资这种新鲜事物刚刚兴起的节点,再加上投资者日渐高涨的热情以及对官方背景交易所的信任,郁金香产业链开始被资本畸形催化。

郁金香泡沫不是一场基于荷兰人非理性贪婪的灾难,而是现代金融体系与它亲手塑造出的风险的第一次直面对决。结果是金融制度创新败给了自己。其实只要对历史稍加留意,就会轻易得出这个结论。但是在有关郁金香泡沫的实际传播中,其学术意义被弱化,而戏剧性被放大,把结论引向了人性的贪婪这个永恒的批判重心。被欺骗的并非只有17世纪贪婪的欧洲人,还有我们这些从未真正理解郁金香泡沫的现代人。时至今日,郁金香泡沫披上了一件又一件新的外衣,游走在人世间。而它的始作俑者和猎物们,都没有察觉到这个事实。

回顾历史上的种种金融危机,如果每次都以上帝视角草率得出结论,我们就会不断地在一个地方摔倒。

(转自公众号《学人读书》)