经理人缴费基数调整对养老保险基金收入的企业差异分析

张华荣

(广西财经学院 财政与公共管理学院,广西 南宁 530007)

改革开放43年来,我国经历了由社会主义计划经济体制向市场经济体制的转型,经济增长的绩效为世界所公认,被国内外学者称之为“中国奇迹”或“中国之谜”。然而,与经济增长“奇迹”形成鲜明对比的是,我国的收入分配格局也发生了巨大的变化,居民的收入差距在不太长的时期内快速从平均主义盛行的状态转变为收入分配高度不均等的状态。方芳和李实(2015)实证研究发现,在收入差距扩大的过程中,企业员工薪酬差距的扩大尤为明显[1]。若企业高管薪酬的过快增长并非来自其优秀的企业家才能和真实的企业绩效,而是来自一些非市场因素带来的不合理收入分配,其收入的过快增长会产生一定的示范效应,带来其他企业高管薪酬的轮番上升,影响养老保险缴费基数,进而影响养老保险基金收入水平,最终影响公众对社会公平的认可度。

党的十八大后,政府规范组织任命的国有企业负责人薪酬分配,对不合理的偏高、过高收入进行调整。党的十九届四中全会提出“提高劳动报酬在初次分配中的比重”,“合理调节不同群体间分配关系”;“十四五”规划(2020)提出:“提高劳动报酬在初次分配中的比重”,“健全工资合理增长机制”,这表明,国家越来越重视初次收入分配领域的“公平”问题。

鉴于此,本文以企业高收入人群即上市公司经理人为研究对象,基于中国现行基本养老保险缴费测算政策,探究异质性企业间经理人薪金结构差异造成的养老保险缴费基数差异,进而造成养老保险基金收入差异,以其为养老保险制度的可持续性奠定基础。

一、研究设计

(一)样本选择与数据来源

本文使用了上市公司层面的大样本数据,主要来源于国泰君安中国股票市场研究数据库(CSMAR),中国证监会官方网站、官方公布的上市公司年报和相关公告。为避免会计准则处理上的差异以及不同市场环境的差异带来的影响,同时,中国证监会于2005年12月31日颁布并于2006年1月1日开始实施的《上市公司股权激励管理办法》后通过股权激励预案的上市公司,高管最早只能于2007年行权,因此本文选取2010-2019年在沪深两市交易的A股公司作为初选样本,考虑到数据可能出现的错误,在企业观测值的选择上,做了如下处理:(1)剔除同时发放A股、B股和H股的上市公司,保留仅发放A股的沪深两市上市公司;同时,考虑极端值对统计结果的不利影响,剔除生产经营出现了较大的非正常干扰因素的ST和ST*样本公司。(2)剔除经理人人数、年度货币薪金总额、年度激励股权数量等数据披露不详实或者没有披露的数据。(3)剔除每个上市公司职工人数小于经理人总数(包括董事、监事、高管)的数据。(4)对于货币薪金小于零或大于千万元的个别奇异值,将其排除在样本之外。由于商业网站或数据公司提供的新近数据中或多或少有些错误和遗漏,需要抽样与上市公司公布的年度报告进行核对和更正。

(二)养老保险统筹账户基金收入模型设定

根据基金实际征收流程和定义[2],并借鉴邓大松等[3](2015)学者关于养老保险基金收入模拟测算思想,企业职工基本养老保险基金收入(I)可以用以下函数构建:

其中,It,i表示企业职工基本养老保险基金收入,At,i表示该年养老保险缴费人数,Bt,i表示个体养老保险缴费额。企业职工基本养老保险基金收入是一个关于该年养老保险缴费人数At,i和个体养老保险缴费额Bt,i的函数。由于个体养老保险缴费额Bt,i是一个关于统筹账户缴费率c、缴费基数wi,t和工资增长率gi,t的函数;养老保险缴费人数At,i是一个关于劳动人口数总量Lt、城镇化率Ut、就业率Et、养老保险覆盖率Ct和不同收入群体人数比重Hi的函数,所以本文继续对函数(Ⅰ)进行分解:

其中,i=1,2,3分别表示城镇高收入、中等收入和低收入群体。由于本文的研究对象是经过层层遴选出来的优质企业群体上市公司,以及高收入群体的代表—企业经理人;那么养老保险缴费人数At,1,可以表示为企业经理人(包括董事、监事、高管)的规模;养老保险缴费额Bt,1,可以表示为制度缴费率c、经理人缴费基数w1,t和薪金增长率g1,t的函数。所以上述函数可以用如下公式表示:

由公式(3)不难看出,企业职工基本养老保险基金收入就是一个关于经理人规模、缴费基数、制度缴费率的复合函数。由于资金具有货币价值,因而未来的薪金水平还应该考虑通货膨胀率,但是本文将未来薪金折现至基年,二者的作用相抵消,故本文的公式中并未涉及通货膨胀率[4]。

(三)参数设置

养老保险基金收入模型是一个基于多变量的模型,各变量对应的参数设置对模型测度的准确性有着重要作用。本章的参数设置是基于国家有关政策、上市公司统计年报而给出的。具体参数设置情况如下:

经理人规模:本文的经理人包括董事、监事、高管等人数。为后续计算养老保险基金收入做准备,本文剔除掉经理人零持股的样本数,保留同一年度既获取货币薪金又获取股权薪金的样本公司经理人人数。

缴费基数:《职工基本养老保险个人账户管理暂行办法》(劳办发〔1997〕116号)中规定城镇职工基本养老保险以“上年度在岗职工平均工资”为统计口径,并规定了60%-300%缴费基数的“上下限”。基于“经理人缴费基数的基础变量分析”,本文分别选取“在岗职工上年度平均工资300%”作为经理人制度缴费基数,同时以经理人平均货币薪金和平均薪金等作为模拟缴费基数与之进行比较测算。

制度缴费率:当前供给侧结构改革背景下,在降费率过程中提高财务可持续性能够实现降费不减基金收入,降费不减待遇[5]。鉴于此,《关于阶段性降低社会保险费率的通知》(人社部发〔2016〕36号)规定“自2016年5月1日起,城镇职工基本养老保险单位缴费比例超过20%的省(区、市),将单位缴费比例降至20%”。由于2016年5月1日的降费比例对养老保险基金收入的影响存在一定时滞性,所以本文暂不采用2016年5月1日的降费比例,而是以单位缴费率20%作为本文单位缴费率。

二、不同要素密集度企业间养老保险基金收入测算

本文借鉴李晓创等(2013)以资产总额与营业收入比值的自然对数来衡量资本密集度[6],倪晓然等(2016)用员工薪酬对数值/销售收入对数值和员工人数对数值/销售收入对数值等度量劳动密集度[7],共计得到年度样本数为15108个,其中劳动密集型企业为7638家,资本密集型企业为7470家。

(一)不同要素密集度企业间经理人缴费基数三种计算口径与养老保险缴费差值

在不考虑经理人货币薪金增长率较高的条件下,随着上市公司职工工资水平增长,在岗职工最高缴费基数、经理人平均货币薪金、经理人平均薪金水平呈增长趋势,相应以模拟缴费基数和制度缴费基数为基础养老保险缴费绝对差值在不同类型企业间呈现不同变化趋势。以“上年度在岗职工平均工资300%”作为制度缴费基数规定下,劳动密集型企业经理人养老保险缴费在整个8年(2012-2019年)间都低于以“经理人平均货币薪金”作为模拟缴费基数的养老保险费;说明由于最高缴费基数规定,劳动密集型企业经理人养老保险费差值依次少缴 2012年0.025万元/人、2013年1.090万元/人、2014年0.778万元/人、2015年0.762万元/人、2016 年1.000万元/人、2017年0.718万元/人、2018年0.575万元/人、2019年0.536万元/人,数量呈现年平均 23.7%递增趋势;资本密集型企业则呈现出相反的变动趋势,以“经理人平均货币薪金”作为模拟缴费基数的养老保险费在整个9年(2011-2019年)都低于以“上年度在岗职工平均工资300%”作为制度缴费基数的养老保险缴费。这说明,全国统筹的养老保险缴费可能会掩盖不同类型企业间的差别,造成“以高代全”或者“以少代全”问题。

同样,从2011-2019年,资本密集型企业和劳动密集型企业以“上年度在岗职工平均工资300%”作为制度缴费基数缴费都低于以“经理人平均薪金”作为模拟缴费基数的养老保险费。就资本密集型企业而言,由于最高缴费基数规定,经理人养老保险费依次少缴2011年0.173万元/人,2012年1.600万元/人,2013年5.567万元/人,2014年4.647万元/人,2015年3.480万元/人,2016年6.104万元/人,2017年9.526万元/人,2018 年18.749万元/人,2019年18.192万元/人。相比较而言,劳动密集型企业经理人养老保险费少缴量都高于资本密集型企业,依次少缴 2011年3.144万元/人,2012年9.748万元/人,2013年20.8937万元/人,2014年14.246万元/人,2015年13.570万元/人,2016年19.678万元/人,2017年24.936万元/人,2018年47.367万元/人,2019年38.742万元/人。

综上所述,由于我国养老保险缴费没有采用“累进缴费制”,养老保险最高缴费基数规定增强了制度的累退性,特别是劳动密集型企业,以“经理人平均货币薪金”和“经理人平均薪金”为模拟缴费基数养老保险缴费都高于“上年度在岗职工平均工资300%”作为制度缴费基数缴费;同时,无论是资本密集型企业还是劳动密集型企业,以“经理人平均薪金”为模拟缴费基数养老保险缴费都高于“上年度在岗职工平均工资300%”作为制度缴费基数缴费。这种现象给基本养老保险基金收入造成的“负向”效应更明显。

(二)不同要素密集度企业间经理人规模变化与养老保险基金收入测算

无论是资本密集型企业还是劳动密集型企业,经理人规模总体都呈现递增的变化趋势,但不同要素密集度企业间经理人规模年度变化趋势有所不同。其中,2011-2012年、2015-2016年、2019年资本密集型企业的经理人规模要明显大于劳动密集型企业。而基于上文“不同要素密集度企业间经理人缴费基数调整与养老保险基金收入测算”显示劳动密集型企业,以“经理人平均货币薪金”和“经理人平均薪金”为模拟缴费基数养老保险缴费都高于“上年度在岗职工平均工资300%”作为制度缴费基数缴费;同时,无论是资本密集型企业还是劳动密集型企业,以“经理人平均薪金”为模拟缴费基数养老保险缴费都高于“上年度在岗职工平均工资300%”作为制度缴费基数缴费,而随着经理人规模的扩大,基本养老保险基金收入将进一步减少,对基金总量产生“负向”效应。

由表1可知,以“经理人平均货币薪金”作为模拟缴费基数缴费而言,由于最高缴费基数规定,随着经理人规模的扩大,劳动密集型企业养老保险基金收入在连续8年(2012-2019年)间依次少征收2012年0.024亿元、2013年1.294亿元、2014年1.170亿元、2015年1.270亿元、2016年1.640亿元、2017年1.219亿元、2018年 1.132亿元、2019年 1.086亿元,数量呈现年均 31.3%递增趋势。

表1 不同要素密集度企业间经理人规模与养老保险基金收入

而以“经理人平均薪金”作为模拟缴费基数缴费而言,无论是资本密集型企业还是劳动密集型企业,以“经理人平均薪金”为模拟缴费基数养老保险缴费都高于“上年度在岗职工平均工资300%”,这意味着随着经理人规模的扩大,资本密集型企业养老保险基金收入在连续9年(2011-2019年)间依次少征收2011年0.160亿元、2012年1.633亿元、2013年6.874亿元、2014年6.781亿元、2015年5.881亿元、2016年10.024亿元、2017年16.172亿元、2018年35.923亿元、2019年37.396亿元,数量呈现年均 70.4%递增趋势;劳动密集型企业养老保险基金收入在连续9年(2011-2019年)间依次少征收2011年2.701亿元、2012年9.100亿元、2013年24.800亿元、2014年21.432亿元、2015年22.627亿元、2016年32.252亿元、2017年42.337亿元、2018年93.294亿元、2019年78.513亿元,数量呈现年均 90.3%递增趋势。

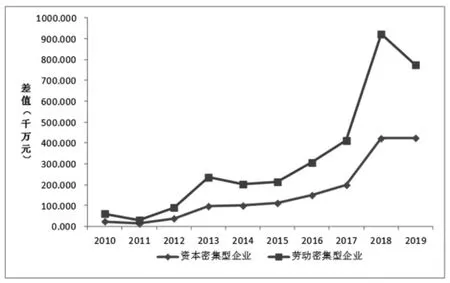

(三)不同要素密集度企业间养老保险基金收入比较分析

由图1可知,无论是资本密集型企业还是劳动密集型企业,以“经理人平均薪金”为缴费基数的养老保险基金收入在10年间(2010-2019年)都明显高于以“经理人平均货币薪金”为缴费基数的养老保险基金收入,且劳动密集型企业养老保险基金收入差值要明显高于资本密集型企业。这说明,经理人薪金结构改变不仅对企业缴费基数产生影响,而且对不同类型企业养老保险基金收入产生重要影响。

图1 养老保险基金收入差值变化趋势(2020-2019)

三、不同产权企业间养老保险基金收入测算

本文借鉴了大多数学者对上市公司产权性质的划分标准,将CSMAR披露的上市公司产权性质中有两种或两种以上类型,按照国企、民营、外资的顺序优先确定企业产权性质,并基于上市公司这个特殊企业群体特点,将民营、外资企业列入非国有企业,共计得到年度样本数为15108个,其中国有企业为5656家,非国有企业为9452家。

(一)不同产权企业间经理人缴费基数三种计算口径与养老保险缴费差值

在不考虑经理人货币薪金增长率较高的条件下,随着上市公司职工工资水平增长,在岗职工最高缴费基数、经理人平均货币薪金、经理人平均薪金水平呈增长趋势,相应以模拟缴费基数和制度缴费基数为基础养老保险缴费绝对差值在不同产权企业间呈现不同变化趋势。以“上年度在岗职工平均工资300%”作为制度缴费基数规定下,非国有企业经理人养老保险缴费在整个9年(2011-2019年)间都低于以“经理人平均货币薪金”作为模拟缴费基数的养老保险费;说明由于最高缴费基数规定,非国有企业经理人养老保险费差值依次少缴 2011年0.415万元/人、2012年0.416万元/人、2013年0.317万元/人、2014年0.285万元/人、2015年 0.273万元/人、2016年0.370万元/人、2017年0.248万元/人、2018年0.270万元/人、2019年0.545万元/人,数量呈现年平均34.88%递增趋势;国有企业则呈现出相反的变动趋势,以“经理人平均货币薪金”作为模拟缴费基数的养老保险费在整个9年(2011-2019年)都低于以“上年度在岗职工平均工资300%”作为制度缴费基数的养老保险缴费。这说明,全国统筹的养老保险缴费可能会掩盖不同产权企业间的差别,造成“以高代全”或者“以少代全”问题。

同样,2011-2019年,非国有企业以“上年度在岗职工平均工资300%”作为制度缴费基数缴费都低于以“经理人平均薪金”作为模拟缴费基数的养老保险费,由于最高缴费基数规定,经理人养老保险费依次少缴2011年6.390万元/人,2012年15.030万元/人,2013年25.097万元/人,2014年16.910万元/人,2015年15.393万元/人,2016年21.974万元/人,2017年27.109万元/人,2018年50.334万元/人,2019年41.224万元/人;同时非国有企业年度少缴量都高于国有企业。相比较而言,2013-2014年、2017-2019年的国有企业以“上年度在岗职工平均工资300%”作为制度缴费基数缴费低于以“经理人平均薪金”作为模拟缴费基数的养老保险费。上述现象说明的一种可能的解释是,国有上市公司承担着除经济目标以外的政策性目标[8],这使得国有企业的经营绩效与企业管理层的努力和才能之间的关系不清晰,削弱了以绩效为基础的薪酬制度的有效性[9],使得其更加偏好于货币薪酬激励机制。非国有上市公司薪金制定是由董事会或股东大会决定,主要依据劳动力市场工资指导线确定,能够较准确地反映人力资本的市场价格,并通过股权激励对公司高管努力工作施以嘉奖。

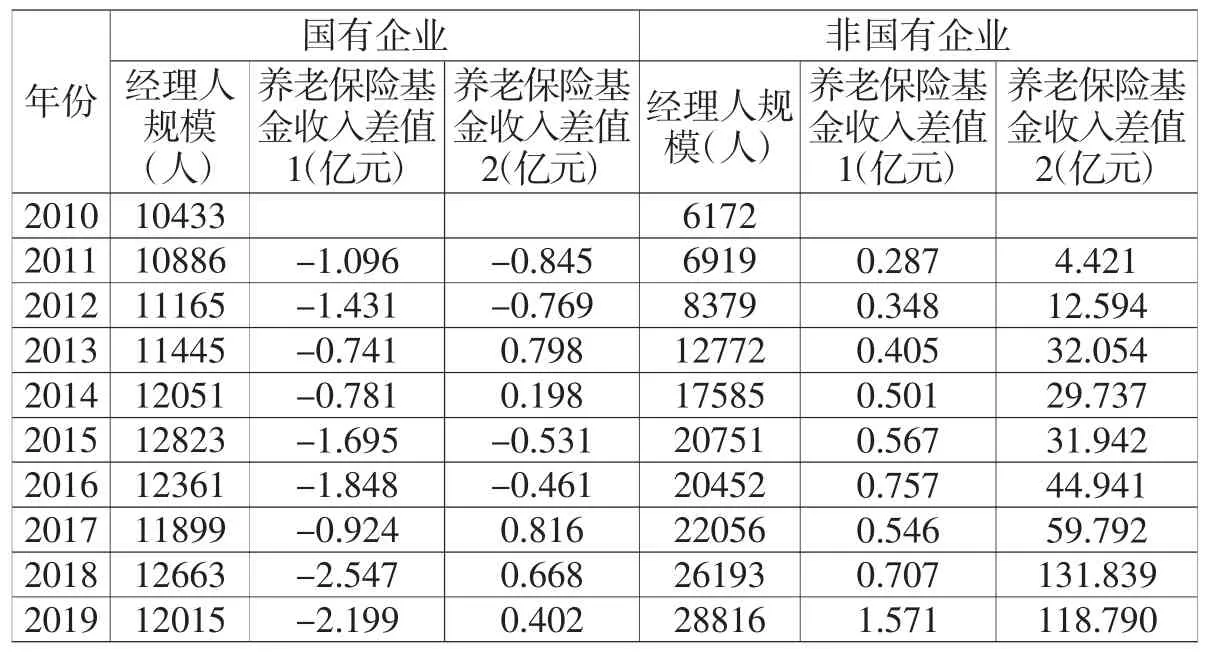

(二)不同产权企业间经理人规模变化与养老保险基金收入测算

无论是国有企业还是非国有企业,经理人规模总体都呈现递增的变化趋势,但不同产权企业间经理人规模年度变化趋势有所不同。其中,2013-2019年非国有企业经理人规模要明显大于国有企业。而基于上文“不同产权企业间经理人缴费基数调整与养老保险基金收入测算”显示非国有企业,以“经理人平均货币薪金”和“经理人平均薪金”为模拟缴费基数养老保险缴费都高于“上年度在岗职工平均工资300%”作为制度缴费基数缴费;而随着经理人规模的扩大,基本养老保险基金收入将进一步减少,对基金总量产生“负向”效应。

由表2可知,以“经理人平均货币薪金”作为模拟缴费基数缴费而言,由于最高缴费基数规定,随着经理人规模的扩大,非国有企业养老保险基金收入在连续9年(2011-2019年)间依次少征收2011年0.287亿元、2012年0.348亿元、2013年0.405亿元、2014年0.501亿元、2015年0.567亿元、2016年0.757亿元、2017年0.546亿元、2018年0.707亿元、2019年1.571亿元,数量呈现年均 23.5%递增趋势;而以“经理人平均薪金”作为模拟缴费基数缴费而言,非国有企业养老保险基金收入在连续9年(2011-2019年)间依次少征收 2011年4.421亿元、2012年12.594亿元、2013年32.054亿元、2014年29.737亿元、2015年31.942亿元、2016年44.941亿元、2017年59.792亿元、2018年131.839亿元、2019年118.790亿元,数量呈现年均 97.9%递增趋势。

表2 不同产权企业间经理人规模与养老保险基金收入

(三)不同产权企业间养老保险基金收入比较分析

由图2可知,无论是国有企业还是非国有企业,以“经理人平均薪金”为缴费基数的养老保险基金收入2在10年间(2010-2019年)都明显高于以“经理人平均货币薪金”为缴费基数的养老保险基金收入,且非国有企业养老保险基金收入差值要明显高于国有企业。这说明,经理人薪金结构改变不仅对企业缴费基数产生影响,而且对不同产权企业养老保险基金收入产生重要影响。

图2 不同产权企业间差异:养老保险基金收入差值变化趋势(2010-2019)

众所周知,我国于2005年12月31日颁布并于2006年1月1日开始实施的《上市公司股权激励管理办法》对经理人薪金结构多元化产生了“正向”推动作用,经理人货币薪金在整个薪金中所占比例逐渐下降,而股权薪金的相对比例不断加大,这种薪金结构的变化将对养老保险基金收入产生极大的影响。但是,我国税务部门对股票期权所得单独课征个人所得税,却完全没有将股票期权所得纳入社保缴费基数文件,导致企业缴费基数远远低于实际的工资总额[10]。同时,我国养老保险缴费没有采用“累进缴费制”,养老保险最高缴费基数为“上年度在岗职工平均工资300%”的缴费机制增强了制度的累退性,对基本养老保险基金收入产生“负向”效应,并且随着经理人规模的扩大,基本养老保险基金收入将进一步减少,对基金总量负向效应更加明显。本文利用中国上市公司经理人的数据也充分证明这一点。

四、结论与启示

本文运用2010-2019年微观企业数据,模拟测算经理人缴费基数三种计算口径下,养老保险基金收入的差异、程度、变化趋势及其在不同类型企业间的演化规律。结果发现:

1.劳动密集型企业和非国有企业,以“经理人平均货币薪金”和“经理人平均薪金”为模拟缴费基数的养老保险基金收入都高于以“上年度在岗职工平均工资300%”为制度缴费基数的养老保险基金收入。

2.无论是资本密集型企业还是劳动密集型企业,国有企业还是非国有企业,以“经理人平均薪金”为缴费基数的养老保险基金收入在10年间(2010-2019年)都明显高于以“经理人平均货币薪金”为缴费基数的养老保险基金收入,且劳动密集型企业养老保险基金收入差值要明显高于资本密集型企业,非国有企业养老保险基金收入差值要明显高于国有企业。基于上述研究结果,本文认为现行缴费基数“上下限”的规定增强了制度的“累退性”,给高收入阶层带来的好处大于给低收入阶层带来的好处,不利于社会公平。特别是单一缴费基数“上下限”统计口径可能会掩盖异质性企业间不同收入群体收入水平,导致养老保险基金收入的“畸多畸少”;而根据企业间高收入群体薪金结构变化引致的薪金水平差异,试行“累进制”缴费机制,分类设置企业缴费基数“上下限”,可以防止收入的“反分配”现象。