成本高企支撑面粉价格市场竞争品牌效应凸显

张春良

(南方小麦交易市场,江苏靖江 214500)

1 2021 年9—10 月国内面粉及麸皮市场回顾

9 月,国内面粉消费步入传统旺季,受“中秋”及“国庆”双节效应提振,面粉市场走货情况好转,面粉企业开工率整体有所回升,小麦成本高企促使企业上调面粉出厂价格。随着大型面粉企业加速扩张和市场争夺,产品价格竞争愈演愈烈,竞争加剧压制利润水平。与中小型面粉企业相比,大型面粉企业上下游议价能力强,又具有全国产能布局的视野,销售半径较大,运输成本也相对较低,所以其开工率远高于中小型面粉企业。

近年来,国内面粉企业的产品种类呈现多样化发展。随着国内餐饮连锁化和城镇化推进,基于对食品安全的考虑,用户更加倾向品牌粮油产品,这导致品牌粮油的需求量增加。城镇化的推进提高了人们健康意识,面粉的家庭消费也增加了对品牌粮油的追求。因成本高企叠加需求改观程度有限,加剧了面粉企业生存难度,面粉市场呈现分化态势,品牌面粉备受青睐,粮油品牌效应凸显。国家发展和改革委员会价格监测中心公布的数据显示,截至10 月下旬,全国36 个大中城市集贸市场和超市富强粉平均零售价格2.77 元/500 g,标准粉平均零售价格2.50 元/500 g;据市场监测,截至10 月底,部分地区面粉企业30 粉出厂价分别是:江苏连云港东海3200 元/t,安徽阜阳临泉3280 元/t,河南焦作武陟3240 元/t,河北保定定州3240 元/t,山东临沂河东3200 元/t。

据统计,2021 年1—9 月,全国工业饲料总产量21840 万t,同比增长16.9%。其中猪饲料产量9508万t,同比增长56.2 %;水产、反刍动物饲料产量分别为1968 万 t、1040 万 t,同比分别增长 13.2 %、13.3 %;蛋禽、肉禽饲料产量分别为2360 万t、6695万t,同比分别下降9.7%、5.2%。据统计,截至10 月29 日,全国瘦肉型猪出栏均价16.02 元/kg,较9 月初的 14.11 元 /kg,上涨 1.91 元 /kg,涨幅 13.54%。国家统计局公布的数据显示,三季度末,全国生猪存栏量43764 万头,同比增长18.2%,其中,能繁殖母猪存栏量4459 万头,增长16.7 %;前三季度,全国猪牛羊禽肉产量6428 万t,同比增长22.4 %,其中猪肉、羊肉、牛肉、禽肉产量同比分别增长38.0 %、5.3 %、3.9 %、3.8 %。中国海关总署公布的数据显示,2021 年1—9 月国内猪肉进口量314 万t,同比下降4.3%;牛肉进口量174 万t,同比增长10.6%。为更好发挥政府猪肉储备调节作用,稳定市场预期,维护猪肉市场平稳运行,10 月10 日商务部会同国家发展改革委、财政部等部门收储3 万t 中央储备猪肉,布局存储在12 个省份。据市场监测,截至10月底,部分地区面粉企业麸皮出厂价分别是:河北石家庄赵县1820 元/t,河南商丘永城1900 元/t,山东临沂河东1900 元/t,江苏连云港东海1880 元/t,安徽阜阳颍东1960 元/t。

2 9—10 月国内面粉市场行情走势影响因素分析

9—10 月,国内小麦价格同比上涨明显,小麦成本高企很大程度上支撑国内面粉市场行情走势,但终端需求改观程度有限加剧面粉企业市场竞争。具体来看主要有以下几方面影响因素。

2.1 国内经济总体保持恢复态势,拉闸限电制约面粉企业开工

国家统计局最新公布的数据显示,初步核算,前三季度国内生产总值823131 亿元,按可比价格计算,同比增长9.8%,两年平均增长5.2%,比上半年两年平均增速回落0.1 个百分点;分季度看,一季度同比增长18.3%,两年平均增长5.0%;二季度同比增长7.9 %,两年平均增长5.5 %;三季度同比增长4.9%,两年平均增长4.9%。1—9 月份全国规模以上工业企业实现利润总额63440.8 亿元,同比增长44.7%,两年平均增长18.8%。2021 年前三季度国内社会消费品零售总额318057 亿元,同比增长16.4%,两年平均增长3.9%;按消费类型分,前三季度国内餐饮收入32750 亿元,同比增长29.8 %,两年平均下降0.6%。

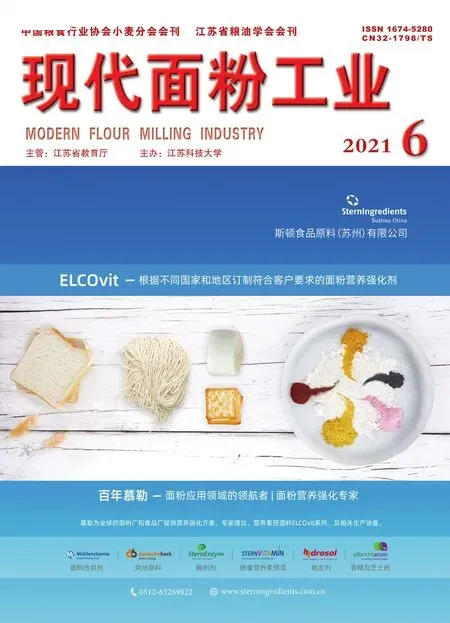

国家统计局公布的数据显示,前三季度全国居民消费价格同比上涨0.6%(图1),其中食品价格同比下跌1.6%;前三季度全国工业生产者出厂价格同比上涨6.7%,工业生产者购进价格同比上涨9.3%。前三季度全国居民人均可支配收入26265 元,同比名义增长10.4%,两年平均增长7.1%,扣除价格因素同比实际增长9.7%,两年平均增长5.1%。前三季度全国居民人均消费支出17275 元,比上年同期名义增长15.8 %,扣除价格因素影响,实际增长15.1 %,比2019 年前三季度增长11.7 %,两年平均增长5.7 %,扣除价格因素,两年平均实际增长3.7%。

图1 2020 年9 月—2021 年9 月全国居民消费价格涨跌幅

据海关统计,今年前三季度我国外贸进出口总值28.33 万亿元,同比增长22.7%。其中出口15.55万亿元,同比增长22.7 %;进口12.78 万亿元,同比增长22.6%。10 月13 日央行公布的2021 年前三季度金融统计数据报告显示,今年前三季度国内人民币贷款增加16.72 万亿元,同比多增4624 亿元;截至9 月末,人民币贷款余额189.46 万亿元,同比增长11.9%,增速分别比上月末和上年同期低0.2 个和1.1 个百分点。

总的来看,前三季度国民经济总体保持恢复态势,结构调整稳步推进,推动高质量发展取得新进展,但当前国际环境不确定性因素增多,国内经济恢复仍不稳固、不均衡。10 月12 日国际货币基金组织(IMF)发布的《世界经济展望报告》,警告全球通货膨胀上行风险加剧,通胀前景存在巨大不确定性。由于食品价格居高不下、油价上涨的滞后效应以及汇率贬值导致进口商品价格上升,一些新兴市场和发展中经济体价格压力将持续。2021 年全球经济有望持续复苏但势头趋缓,预计全年增长率为5.9%,较7 月份预测值下调0.1 个百分点。

受全国性煤炭紧缺、煤价高企、煤电价格倒挂影响,部分省份出现供电紧张局面,不同区域面粉企业受到一定程度影响。10 月20 日国务院总理李克强主持召开国务院常务会议,会议指出要多策并举有针对性加大助企纾困力度,防止大宗商品涨价向下游产业传导使中小微企业承受成本压力,推动中小微企业向“专精特新”方向发展,提升市场竞争力。

2.2 成本高企支撑沿海粮船运费,销区储备麦轮入价同比高企

随着主产区流通市场质优小麦数量持续下降加之麦价上涨,南方销区储备新麦轮入价格同比高企,储备陈麦轮出成交效果好转。9 月2 日广东省储备粮管理总公司采购2021 年产白小麦31750 t,实际成交3000 t,底价2850 元/t(价格类型:散装、仓库堆边交货),成交价2850 元/t。9 月6 日佛山市粮食集团有限公司委托销售2020 年入库白小麦5493 t,全部成交,底价2650 元/t(价格类型:散装、仓库车板交货),成交价2700 元/t;委托销售2020 年入库红小麦5462 t,全部成交,底价2650 元/(t价格类型:散装、仓库车板交货),成交价2660~2680 元/t。9 月6 日云浮市丰收粮食储备库委托采购2021 年产白小麦15184.013 t,全部成交,底价2960 元/(t价格类型:散装、仓库堆好交货),成交价2910~2960元/t。9 月10 日上海市市级储备粮网上竞价采购交易会计划采购20750t 国产小麦,全部成交,其中2021 年国产二等普通小麦最高成交价2730 元/t,最低成交价 2715 元 /t,成交均价 2725 元 /t;2021 年国产二等强筋白小麦成交价2800 元/t。9 月18 日广东省储备粮管理总公司委托采购2021 年国产三级白小麦100743.58t,全部成交,底价2880~2900元/t(价格类型:散装、仓库堆好交货),成交价2850~2890 元/t;销售2018 年国产三级红小麦33000t,全部成交,底价2660 元/(t价格类型:散装、仓库堆边交货),成交价2660~2690 元/t。9 月23日珠海市三灶粮食收储公司委托采购2021 年国产白小麦4027.03t,全部成交,底价2960 元/(t价格类型:散装、仓库堆好交货),成交价 2920 元 /t。10 月19 日广东省储备粮管理总公司采购2021 年国产三等白小麦11000t,全部成交,底价2920 元/(t价格类型:散装、仓库堆好交货),成交价2870~2880 元/t。按照现行成品油价格形成机制,自2021 年10 月22日24 时起,国内汽、柴油价格(标准品,下同)分别提高 300 元 /t 和 290 元 /t;2021 年以来,国内成品油调价已进行二十轮,其中汽油价格总计上调2000 元/t,柴油价格总计上调1925 元/t,呈现“十四涨三跌三搁浅”的格局。据统计,截至10 月底,江苏靖江安宁港至广东5000 t 级小麦船运费75~85 元/t,至福建5000 t 级小麦船运费65~75 元/(t图2)。

图2 江苏靖江安宁港粮食运价指数

2.3 国际麦价明显上涨,国内小麦进口同比“量增价高”

美国农业部10 月全球小麦供需报告预计全球2021/22 年度小麦产量为 7.7587 亿 t,9 月预估为7.8028 亿t,全球2021/22 年度小麦期末库存预估为2.7718 亿 t,9 月 预 估 为 2.8322 亿 t; 其 中 美 国2021/22 年度小麦产量预估为16.46 亿蒲式耳(1 蒲式耳相当于35.238L),9 月预估为16.97 亿蒲式耳,美国2021/22 年度小麦期末库存预估为5.80 亿蒲式耳,9 月预估为6.15 亿蒲式耳;加拿大2021/22 年度小麦产量预估为2100 万t,9 月预估为2300 万t,加拿大2021/22 年度小麦出口预估为1500 万t,9月预估为1700 万t。美国农业部季度库存报告显示,截至9 月1 日,美国所有小麦库存为17.8 亿蒲式耳,同比降低18 %,创下2007 年以来的最低点,因美国小麦产量创下19 年新低。国际谷物理事会预计2021/22 年度全球小麦产量为7.81 亿t;相比之下,上年为 7.73 亿 t。

欧盟委员会发布的月报显示,2021/22 年度欧盟 27 国的小麦产量预测值为 1.32043 亿 t,比2020/21 年度的1.18 亿t 提高11.9%,比五年均值高出 7.9%;维持2021/22 年度(7 月到次年6 月)欧盟普通小麦出口预测数据不变,仍为3000 万t,相比之下,2020/21 年度的出口量为2740 万t。莫斯科的咨询公司IKAR 发布报告,将2021 年俄罗斯小麦产量预测区间缩窄到7500~7560 万t,早先预期范围是 7450~7550 万 t。截至 2021 年 10 月 29 日,美国芝加哥期货交易所美软红冬小麦12 月合约期价报收于773 美分/蒲式耳,较上年同期的604 美分/蒲式耳,上涨169 美分/蒲式耳,涨幅27.98%。美国农业部10 月全球小麦供需报告预计,中国2021/22年度小麦进口预估为1000 万t,中国2020/21 年度小麦进口预估为1062 万t。中国海关总署公布的数据显示,今年1—9 月国内小麦累计进口量为759 万t,同比提高 25.3%。2021 年 9 月 26 日,国家发展改革委发布了2022 年粮食进口关税配额申请和分配细则,其中2022 年小麦(包括其粉、粒,以下简称小麦)963.6 万t,其中90%为国营贸易配额,与上年相同。《中国农业展望报告(2021—2030)》预计未来10年,国内小麦进口量将从展望初期的高位持续回落,预计2030 年降至528 万t;我国全球农产品供应链的管理能力将会显著增强,双循环格局下的农产品贸易更加活跃,贸易伙伴更趋多元。10 月20 日佛山市顺德区储备粮管理有限公司委托采购2021—2022 作物年度美国软质红色冬小麦6000 t,全部成交,底价2960 元/(t价格类型:散装、仓库车板交货),成交价 2960 元 /t。

图3 1997 年以来国内小麦进口情况(单位:千t)

2.4 国内玉米与小麦价差整体缩窄,小麦饲用替代成本优势不断减弱

国家粮油信息中心预计,2021 年国内玉米产量为 27300 万 t,同比增加 1233 万 t,增幅 4.7%,达到历史最高水平。农业农村部市场预警专家委员会10月预计2021/22 年度国内玉米产量为2.71 亿t,比上月预测数下调85 万t,比上年产量仍增加1000万t 以上。单产下调主要是考虑9 月份以来持续阴雨天气对华北夏玉米单产和品质造成一定程度不利影响,预计2021/22 年度国内玉米饲用消费量和工业消费量分别为1.87 亿t 和8200 万t。中国海关总署公布的数据显示,1—9 月国内玉米累计进口量为2493 万 t,同比增长274.5%;1—9 月大麦累计进口数量为861 万t,同比增长85.5%;1—9 月高粱累计进口数量为735 万t,同比增长110.2%。美国农业部10 月全球玉米供需报告预计全球2021/22 年度玉米产量为11.9822 亿t,全球2021/22 年度玉米期末库存预估为3.0174 亿t。其中,中国2021/22 年度玉米进口预估为2600 万t,2020/21 年度玉米进口预估为2800 万t。国际谷物理事会(IGC)将2021/22年度全球玉米产量预测值调高到12.1 亿t,较9 月份的预测值调高100 万t,主要反映出美国产量前景改善。预计2021/22 年度全球玉米期末库存为2.86 亿 t,比上年提高 1000 万 t。

因国内小麦价格高位运行以及玉米市场价格下跌,小麦饲用替代成本优势不断减弱,这一定程度上制约其后期饲用替代需求量。国家粮油信息中心预计2021/2022 年国内小麦饲用消费量3600 万t,较上年下降200 万t。据市场监测,截至10 月底,锦州港地区2020 年产玉米平舱价2650~2660 元/t,广东蛇口港地区15%水分玉米主流成交价2840~2860 元 /t。

2.5 传统销售渠道遭受冲击,电商平台助推面粉走货

“居家消费”和“宅经济”的井喷态势,折射出国内传统外出式消费场景正在向居家消费场景切换,且无论是在消费规模上,还是在增长潜力上,都代表了国内未来服务消费发展的新风向。国家统计局公布的数据显示,1—9 月国内实物商品网上零售额7.5042 万亿元,同比增长15.2 %,占社零总额比重达23.6%。8 月23 日,中国饭店协会与新华网在京联合发布的《2021 中国餐饮业年度报告》显示,高质量发展的“五化”(绿色化、数字化、新零售化、标准化和品牌化)成为餐饮企业未来发展中的重要导向标。除传统销售渠道外,加工企业对直播带货、网红经济等产品营销方式的利用以及在电商渠道的布局进一步增多。

奇台县通过确定奇台面粉特色产业,按照规模化种植、标准化生产、商品化销售的要求,加工适合网络销售的优质产品,建立完善的供应体系,制定农特产品生产加工标准,指导企业、合作社和农户按标准种植、生产、加工、包装,建立网销产品质量追溯体系,建成全国首家面粉类地标天猫官方旗舰店,带动“奇台面粉”系列企业品牌“天山面粉”“麦千金”等14 个品牌通过奇台面粉官方旗舰店、淘香甜、大润发、农村淘宝等渠道销售,通过线上线下“联动”,奇台面粉由最初的“养在深闺无人知”到目前销售覆盖全国31 个省市、销量稳居全网新疆面粉首位,成为新疆面粉知名地理标志品牌。

自上世纪80 年代,恒丰集团开创雪花粉品类至今的30 多年间,雪花粉因其色泽自然雪白、粉质细腻,口感筋道、麦香味浓,早已成为面粉中高质高价的代表;从上游育种、种植,中游生产加工,下游销售的全产业链体系建造,是恒丰集团保障产品品质稳定、健康安全的强大地基。恒丰集团不仅拥有强大的联南贯北的强大物流仓储系统,在销售渠道上线上与线下联合,依托集团深厚的品牌积淀以及过硬的产品品质,推动电子商务业务版块不断发展壮大,进一步带动品牌影响力提升。

3 2021 年国内夏收回顾与麦市后期展望

国家统计局公布的全国夏粮生产数据显示,2021 年全国夏粮总产量14582 万t,比2020 年增加296.7 万 t,增长 2.1%。其中,小麦产量 13434 万t,比2020 年增加258.9 万t,增长2.0%。今年国内主产区新麦质量虽受不利天气等因素影响出现较大范围下降,但由于播种面积增加以及单产提高,国内小麦产量较上年增加。国内主产区部分区域因遭受大风、降雨等不利天气,新麦品质参差不齐,整体品质情况较2020 年下降,呕吐毒素成为市场主体关注焦点。

自5 月下旬主产区夏粮收购以来,由于国内主产区新麦市场价格快速上涨且明显运行于托市收购价之上,今年夏粮收购新麦市场化氛围较为明显,农户等持粮主体惜售以及以饲企为代表的多元市场主体积极入市收购导致麦市购销博弈较为激烈。今年小麦夏收市场化特征表现明显,不同质量小麦市场购销冷暖不一,饲料小麦、制粉小麦以及储备小麦价格呈现多轨道运行,鲁冀麦价走势引领国内,市场主体之间的购销博弈很大程度上影响流通市场阶段性供需格局。据统计,截至2021 年9 月30 日,主产区小麦累计收购量5791 万t,同比增加306.4 万t。其中,河南地区收购量1473.7 万t,江苏地区收购量1051.2 万 t,山东地区收购量 1007.5 万 t,安徽地区收购量693.6 万t,河北地区收购量659.8 万t,湖北地区收购量133.5 万t。相比之下,2016—2020 年同期国内主产区小麦最高收购数量为2016 年的7582万t,最低收购数量为2018 年的5015.2 万t,平均收购数量为6472.8 万t。10 月13 日山东聊城市市级储备(小麦)竞价销售交易会计划销售2018、2020 年产小麦12921.043 t,实际成交9897.043t,最低成交价2620 元/t,最高成交价2640 元/t,成交均价2622元/t。受张家港市粮食购销总公司委托,10 月15 日南方小麦交易市场竞价销售2021 年江苏张家港产红小麦2713.45t,全部成交,底价2530 元/(t价格类型:车船板价),最高成交价2595 元/t,最低成交价2575 元 /t,成交均价 2578 元 /t。10 月 22 日青岛市市级储备(小麦)专场竞价销售交易会竞价销售2018 年产小麦5880t,全部成交,最低成交价2655元 /t,最高成交价 2665 元 /t,成交均价 2657 元 /t。据市场监测,截至10 月底,江苏徐州地区面粉企业普通小麦进厂价2690 元/t,安徽阜阳太和地区面粉企业普通小麦净粮进厂价2680 元/t,河南商丘地区面粉企业普通小麦净粮进厂价2706 元/t,河北邢台柏乡地区面粉企业普通小麦净粮进厂价2760 元/t,山东菏泽东明地区面粉企业普通小麦进厂价2730 元/t。

今年主产区未启动小麦托市收购,这也是自2006 年主产区执行小麦托市收购政策以来的第二次,上一次是2011 年。受主产区新麦市场价格同比大幅上涨以及单产提高等因素影响,农户种粮收益明显提高。安徽省发展改革委成本局对安徽省15 个调查县(区)126 户农户做了定点记账调查数据汇总分析,亩产提高、售价上升,成本基本持平,小麦种植收益大幅增加。据统计,2021 年安徽省小麦平均亩产量为470.43 kg,比去年417.35 kg 增加53.08 kg,增幅12.72%,属丰产年份;安徽省小麦亩均净利润(产值扣除物质与服务费用、人工成本和土地成本的支出)为237.78 元,比去年58.21 元增加179.58 元,增幅308.53%。国家粮油信息中心预计,2021 年我国小麦总产量为13707 万t,2021/22 年度小麦进口量为 800 万 t,消费总量为 14554 万 t,当年新增供给与需求连续第二年存在缺口,有利于消化较高的粮食库存。

由于今年国内小麦产量同比增加以及主产区小麦托市收购未启动,市场小麦供给量同比明显增加,小麦大规模饲用替代很大程度上对麦价走势产生提振效应。上年夏粮收购期间国家临储小麦持续投放市场,且根据主产区新麦市场价格灵活调整周度投放量。据统计,2020 年5 月下旬至9 月底,国家临储小麦累计投放量 3541.0058 万 t,实际成交量205.1658 万 t,周度成交均价 2316~2355 元 /t。2021年国家临储小麦虽较往年投放时间短,但成交量、成交率以及成交价均处于高位。国家临储小麦5 月上旬暂停投放市场后,经国家有关部门研究决定,自10 月20 日起开始投放,仅限面粉企业和饲料养殖企业参与竞买,并承诺所购买的小麦只能自用、不得转手倒卖,有关部门适时开展抽查。据统计,截至10月底,2021 年以来国家临储小麦累计投放数量6892.1834 万 t,实际成交量 2849.4532 万 t,同比增加 1388.5813 万 t。

入秋以来,黄淮海等小麦主产区多次连阴雨过程,影响范围广、持续时间长、累计雨量大,特别是山西等地部分田块积水较重,造成前茬作物生育期推迟,机具因雨不能进地,小麦整地播种困难;农业农村部持续发布农技指导意见,多措并举,确保冬小麦面积保持稳定。据统计,截至10 月底,国家临储小麦剩余库存数量4800 万t 左右,同比下降3600 万t左右,其中苏皖豫地区国家临储小麦剩余库存数量4600 万t 左右,鲁冀地区国家临储小麦剩余库存数量 180 万 t 左右。

10 月14 日国家发展改革委等公布2022 年小麦最低收购价格的通知,2022 年国家继续在小麦主产区实行最低收购价政策,综合考虑粮食生产成本、市场供求、国内外市场价格和产业发展等因素,经国务院批准,2022 年生产的小麦(三等)最低收购价为115 元/50 kg,较上年提高2 元/50 kg。在国内麦价高位运行的情况下,政策支撑力度明显减弱,持粮主体库存小麦成本高企以及用粮企业刚需采购支撑麦价。在国内主产区流通市场小麦供给偏紧的情况下,国家临储小麦投放力度以及小麦投放结构成为影响国内麦价走势的关键。预计后期国内麦价或以高位运行为主,区域间以及品质间因供需格局不一,麦价走势将有所分化。

4 国内面粉市场展望及经营建议

近年来国内人口增速放缓、人口老龄化以及消费结构升级等因素减缓面粉的需求。国内面粉城乡家庭消费出现分化,农村仍在缓慢增长,城镇居民对于食品种类和消费场景拥有更多选择权以及更高消费能力,对于传统主食面类需求不断降低。随着国内居民生活水平的提高,市场对于小麦粉的需求量由“量”向“质”转移。《2021 中国食品消费趋势白皮书》显示,近年随着国内饮食结构不断变化,越来越多消费者选择了线上消费,尤其疫情冲击,进一步加快了食品饮料行业线上消费的发展进程。由于国家扩大内需政策的推进、食品需求刚性以及供给侧结构性改革红利的逐步释放,未来国内食品工业仍将保持平稳增长,产业规模稳步扩大,继续在全国工业体系中保持“底盘最大,发展最稳”的基本态势,产业链纵向延伸和横向拓展的速度加快,大业态发展趋势日益明显。国内食品产业正在从规模型、数量型农产品与食品的初级加工,向质量型、效益型的食品精深制造与创造转变。统计数据显示,2021 年1—6 月全国规模以上食品工业(不含烟草,下同)企业数量同比数量有所回升,但是从业者的数量继续下行;截至6月末,全国规模以上食品企业35682 家,较上年增长3.03%;全国规模以上食品行业企业数量较2017 年12 月历史最高水平下降16.7 %;截至6 月末,全国规模以上食品行业总资产6.85 万亿元,较上年增长8.49 %,占到全部规模以上企业总资产的5.16 %;2021 年1—6 月国内食品行业营业收入4.37 万亿元,同比增长16.68%,利润总额为3070 亿元;同比增长13.43%。

当前国内面粉市场的区域化品牌优势明显,巨头企业(五得利、中粮、益海嘉里等)的品牌优势在全国范围内优势不断扩大。品牌化战略将带来更大的市场和更大的利润空间,但同时也意味着更多的技术、资金等投入,这也是中小型面粉企业难以做到的。五得利具备成本和先发优势,在餐饮粉领域份额领先;南顺具备一流的烘焙粉研发能力,主攻饼屋烘焙领域;益海嘉里布局比较全面,在品牌小包装、饼干领域份额领先;中粮在速冻、工业烘焙领域份额领先,品牌小包装增长明显。随着益海嘉里、中粮产能扩张提速,市场容量最大的餐饮粉是其主要的业务拓展方向,与五得利的竞争日趋白热化。未来加工企业应紧跟消费趋势,提升供给能力,把老品牌优势和新市场需求结合起来,把提升品牌影响力和定制化生产结合起来,满足消费者个性化、差异化、精细化需求。与此同时,加工企业应大力推进食品行业国际对标,鼓励高端制造,提升营养水平,提高科技含量;发挥老字号、驰名商标的带动作用,鼓励发展自主品牌。四季度是国内面粉消费的传统旺季,由于面粉企业下游市场产品竞争较为激烈,为保证产品市场占有率,提价难度较大,这使得小麦加工成本增加难以有效通过下游市场产品来传导,面粉企业面临的经营压力或加大,小麦渠道以及采购成本控制仍为关键。