金融开放和人民币国际化对物价波动的影响

■ 梁宏林 冯 云 裴希鹏

(中国人民银行张掖市中心支行 甘肃张掖 734000)

一、引言

近些年来,我国与多个国家双边合作的不断加深,在为我国经济稳定发展创造良好外部环境的同时,也对我国金融开放不断提出新的要求和挑战。但正如经典的蒙代尔“不可能三角”理论和Rey的“二元悖论”所讲,发展中国家如果要持续推进金融开放,货币政策又要独立自主,往往要主动放开汇率浮动,势必会导致宏观经济金融的波动加剧;在汇率预期出现波动时,人民币国际化导致人民币跨境流动渠道的增加,弱化了外汇管理的有效性,在外汇流出存在严格控制条件下,境内居民绕道将资金转移至海外进行境外换汇,间接加剧了汇率波动;此外,金融开放和人民币国际化的逐渐深化也可能导致诸多国际风险更加容易传导至境内,造成我国物价水平等一系列宏观经济指标出现波动。

2018年,中央经济工作会议提出“六稳”工作,2020年,受新冠肺炎疫情冲击影响,维护社会大局稳定,落实好“六保”任务更是压倒一切的首要任务。“六稳”“六保”不仅是保持我国经济健康持续稳定发展的必要条件,也是着力消除疫情影响,稳定社会大局,最终达成“全面建成小康社会”这一历史性胜利的关键所在。而物价稳定是确保做好“六稳”工作、落实“六保”任务的重要基石。我国金融开放的不断深化和人民币国际化进程的持续加快对我国物价稳定的影响值得深入研究。本文基于现有文献,较为合理地对我国2009-2019年金融开放程度和人民币国际化程度进行估算,并建立实证模型,对二者与我国物价波动之间的动态影响机制进行研究。

二、文献综述

人民币国际化与金融开放二者之间没有较为明确的联系,国际上也没有相应条款要求货币国际化要在金融开放中做出体制安排,亦没有要求一国金融开放需要货币国际化,但货币国际化必然要求一国要有一定的金融开放程度,金融开放也可以反向加快货币国际化进程。同时,人民币国际化的不断深化亦推动了我国金融行业整体的对外开放程度,提升了中国与国际市场之间联系的紧密度,更多的外资以人民币形式流入或流出中国,持续推动人民币国际化进程的高速发展。金融开放与人民币国际化二者相辅相成,是一个互相促进的过程。

金融开放对经济增长的助推作用已经得到了大量学者的研究证实,对汇率的影响机制也得到充分研究,现有文献较多的是从资本流动、区域增长等角度研究金融开放对经济金融的影响,并对我国金融开放内生外源风险进行了深入研究,而直接分析研究金融开放对我国物价水平的影响相关文献较少。此外,国内关于人民币国际化对我国经济金融等方面的研究,更多的是从宏观理论角度,聚焦人民币国际化对跨境资本流动、国际贸易等方面的影响分析,从稳定角度进行风险考量的研究较少。

干杏娣(2011)指出,随着资本管制的不断放松,人民币国际化可能会导致外资大规模流入,极有可能冲击我国金融市场,影响国内经济稳定。通过构建“三元悖论”政策目标指数,杨艳林(2012)研究发现金融开放将增加物价波动性。朱荣华(2018)研究指出,金融开放对经济波动的影响存在短期影响和长期影响,短期内金融开放造成经济波动,但在长期可以熨平经济波动。陆岷峰等(2019)对我国金融开放外源性风险进行压力识别,指出2014-2017年我国金融开放带来的开放外源性风险仍在高位徘徊。

此外,也有学者经过研究得出不同结论。徐天艳(2012)从资产价格角度进行分析,研究得出人民币国际化与我国金融稳定二者之间无明显关系。马勇等(2018)通过构建DSGE模型研究指出,金融开放缺失会造成金融市场的不稳定,但不会对宏观经济稳定产生明显负面影响。郭君默等(2018)从在岸市场和离岸市场的角度研究发现,汇率波动不会对国内物价稳定带来风险。

同时,也有部分学者研究指出,金融开放和人民币国际化二者所处发展进程的不同,对我国经济金融稳定性的影响也不尽一致。殷硕(2016)通过建立实证模型分析表明,人民币国际化对我国物价波动主要是通过汇率-物价传导机制进行影响,汇率与物价存在负向影响,此外,受金融深化程度较低影响,金融深化程度对我国物价波动影响较小。孙焱林等(2019)通过建立平滑转换回归模型表明,金融深化低于某一程度时,会加剧金融不稳定性,但达到这一程度后,可以对金融稳定产生助推作用。

汇率和资本流动是金融开放和人民币国际化对经济金融造成影响的主要通道,人民币汇率和资本跨境流动与经济金融运行密切相关,并与我国经济金融稳定息息相联。现有文献较多是通过这两个渠道,对金融开放和人民币国际化进行间接研究,而鲜有文献研究二者与物价波动之间的直接关系。因此,本文研究主要关注以下几点:我国金融开放和人民币国际化程度近些年有哪些变化?金融开放和人民币国际化的不断深化对我国物价稳定是否会造成显著影响?

三、金融开放和人民币国际化对物价波动的实证分析

本文通过研究金融开放和人民币国际化对我国物价波动的动态关系,进而说明我国物价波动是否受金融开放和人民币国际化的影响以及影响方向及大小。因考虑到金融开放和人民币国际化两个指标都为综合类指标且无近似替代指标,故实证部分先对二者进行估算,然后再构建SVAR模型对他们之间的动态关系进行研究。

(一)金融开放和人民币国际化指标测算

1.金融开放指标测算。(1)模型设定及指标说明。金融开放包括资本的“走出去”和“引进来”,包括货物进出口、人民币境外流通以及我国境内外汇流通等,本文在众多测量方法中借鉴张小波(2012)和陶雄华等(2017)金融开放指标构建方式,基于数据可得性构建我国金融开放指标如下:

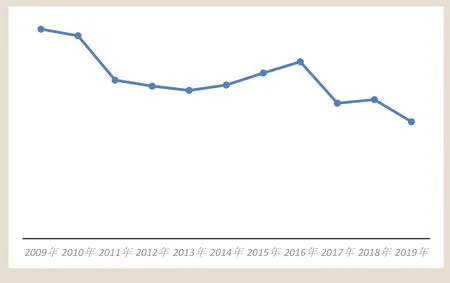

式中, FOt为金融开放程度, a1=0.4,a2=0.3,a3=0.3。FDIt为各月末外商直接投资额; OFDIt为各月末对外直接投资额,因数据可得性,本文将年度数据平均至各月; GDPt为各季度末国内生产总值(现价)平均至各月; FEt为各月末金融机构外汇存贷款总额;TDLt为各月末金融机构各项存贷款总额。样本采用2009-2019年各月末数据,数据来源于国家统计局与中国人民银行网站。(2)我国2009-2019年各年末金融开放程度。由图1可知,2010-2013年我国面临人民币单边升值的预期,我国中央银行采取消除震荡的措施,对外汇市场进行干预,在防止汇率出现较大波动的情况下,汇率市场化的弱化在一定程度上降低了我国金融开放程度,我国金融开放程度2010-2014年有所下降。2015年,IMF执行董事会认定人民币为可自由使用货币,2016年人民币正式加入SDR货币篮子,我国金融开放程度迅速上升。2017年之后,随着中美贸易战等外部因素影响和我国经济金融结构转型升级,我国金融开放进程受到一定程度抑制,金融开放程度有所下降。

图1 2009-2019年各年末金融开放程度估算结果

2.人民币国际化程度测算。(1)模型设定及指标说明。现有文献中人民币国际化指数测算较多使用三种方法:一是基于货币计价单位、交易媒介和价值储备综合测算以衡量人民币国际化程度;二是使用间接测量法,首先测算人民币实现跨境流通之前我国国内货币需求模型,然后以人民币实现跨境流通后货币供给与国内货币需求的差额来代表人民币境外存量规模,再以人民币境外存量规模与货币供给的比值来衡量人民币国际化程度;三是考虑到我国境外人民币存款主要集中在香港、台湾等地区,以此类地区的人民币存量作为衡量人民币国际化程度的指标。综合考量,本文采用第二种方法进行测量。

考虑1996年1月-2008年12月此段时间人民币绝大多数仅在国内流通,境外人民币存量较少,故以此时间段为第一阶段,测算我国国内货币需求函数。2009年人民币国际化正式起步,《跨境人民币结算试点管理办法》的出台标志着我国跨境人民币业务正式开启,境外人民币存款迅速增加,故选取2009年1月-2019年12月为第二阶段,计算我国人民币国际化程度。基于弗里德曼需求函数,结合数据可得性,借鉴余道先(2015)、钱圆圆(2018)等的做法,本文将货币需求函数设定为:

lnMt =b1+b2lnGt +b3lnXt+b4It +b5lnRIt +et模型二

其中,Mt=MOt /Pt表示国内实际货币需求;Gt=GDPt /Pt表示我国实际国内生产总值;Xt =M2t /GDPt表示我国货币化率;其中MOt为我国流通中现金的月末额;Pt为以1996年1月为基期的一般价格水平;GDPt为国内生产总值季度数据的月均值;M2t为广义货币月末额;It为月度通货膨胀率,RIt为以人民银行公布的一年期定期利率减去当月通货膨胀率的实际存款利率。除去通货膨胀率外,为减少异方差,其他变量均采取对数形式。其中通货膨胀率数据来源于全球经济指标数据网,其他数据来源于国家统计局、中国人民银行网站。(2)模型检验与估计。考虑到变量均为时间序列数据,且根据变量时序图可以看出,lnMt,lnGt,lnXt三个变量具有很强的季节性,需进行季节调整,本文采用X-12方法进行季节调整。

现对各时序变量进行单位根检验(其中lnMt,lnGt,lnXt为季节调整后数据),最大滞后阶数参考Schwert(1989)建议的方法,最大滞后阶数选择为13,具体结果见表1。

表1 模型二各变量平稳性检验表

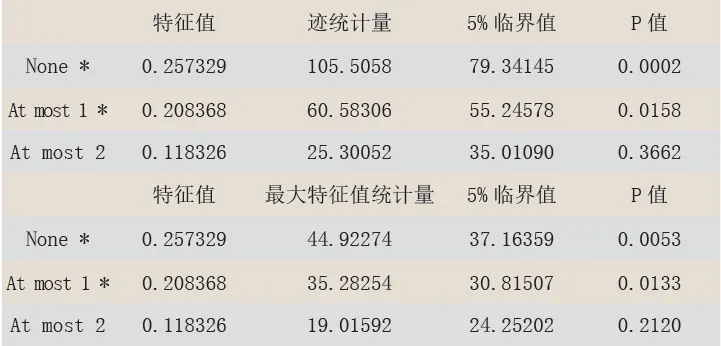

由表1可见,所有变量均为一阶单整序列,故采用包含常数项和趋势项的协整秩迹检验和最大特征值检验,结果见表2。

表2 模型二协整检验表

协整秩迹检验结果表明,模型至少有2个线性无关的协整向量,最大特征值检验也表示,可以在5%水平下拒绝“协整秩为0”和“协整秩为1”的原假设,但无法拒绝“协整秩为2”的原假设。

根据AIC、SC、LR等准则,该模型所对应的VAR表示法的最优滞后阶数为滞后三阶,最优模型估计结果为(上括号分别表示Z值,下括号表示P值):

此外,此误差修正模型仅为估计第二阶段国内实际货币需求,故对模型各解释变量系数大小及与被解释变量之间的关系不作经济意义上的解释。

(3)2009-2019年人民币国际化程度。将我国2009年1月- 2019年12月月度数据带入方程一,估算出此段时间国内货币需求额,再利用国内货币供给和国内货币需求之间的差额得到境外人民币存量的估计值,进而计算人民币国际化程度。由图2可知,受我国汇率市场化程度影响和新兴经济体涌现,人民币在国际市场上出现“撤退”现象,人民币国际化程度自2009年呈现小幅的下降态势。随着人民币汇率连续三天大幅贬值,以及加入“SDR篮子”的利好消息,2015年人民币国际化程度迅速提高。2016年之后,受美联储持续加息、中美贸易战等因素影响,我国央行被迫在外汇市场上购买本币以稳定币值,使得人民币国际化程度有所下降。

图2 2009-2019年人民币国际化程度估算结果

3.金融开放和人民币国际化程度比较。近些年我国金融开放和人民币国际化总体呈现较好态势,但受经济贸易结构调整、金融市场基础设施升级等诸多因素影响,近些年二者增长速度都有所下降。我国金融开放相比部分发达国家起步较晚且时间较短,虽然经过一段时间的高速发展,但受金融基础设施等因素影响,进程变缓。此外,美元与欧元的国际霸主地位由来已久,人民币在短期内还不具备挑战能力,人民币国际化脚步很可能在未来较长时间内保持当前位置和水平,形成“盘整”现象。

(二)SVAR模型构建与变量说明

本文基于前文估算的我国金融开放程度以及人民币国际化程度的基础数据,构建SVAR模型来研究金融开放和人民币国际化对我国物价波动的影响。

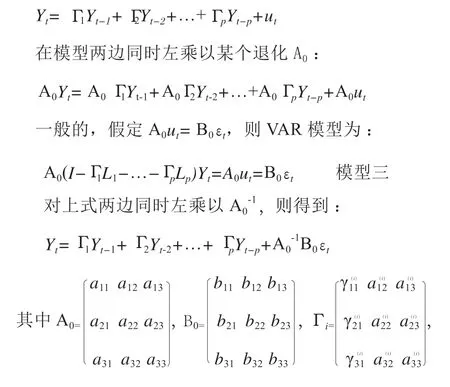

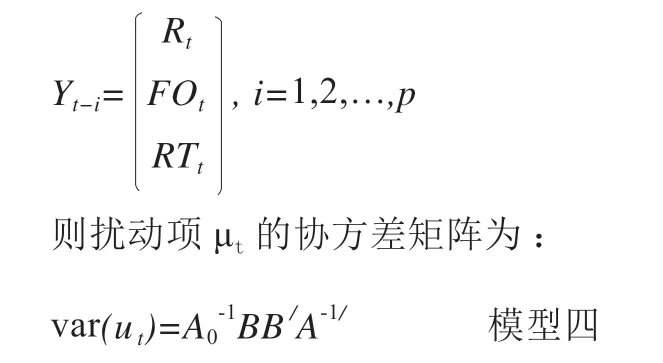

1.模型设定。

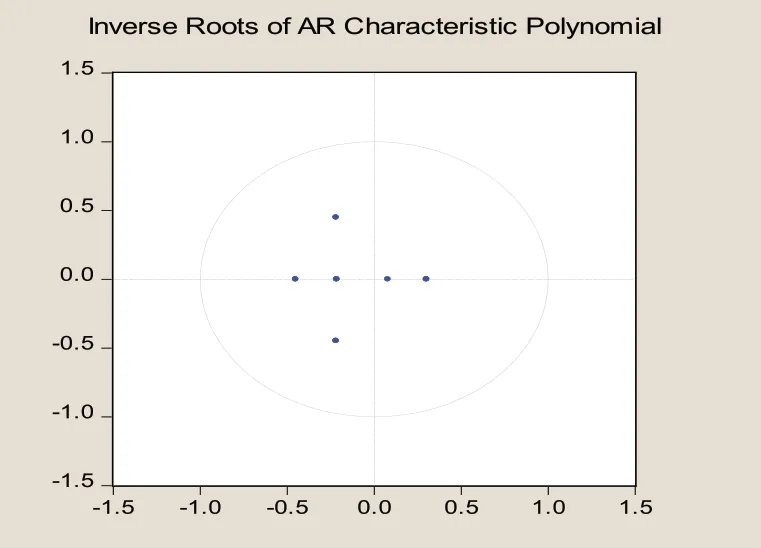

若要识别模型四,至少需要对矩阵施加12个约束,根据常用的乔利斯基分解的思路施加短期约束,本文将矩阵A0设为下三角矩阵且主对角元素均为1,并将B0矩阵设为对角矩阵。因数据为月度数据,依据经济理论中经济变量普遍存在滞后效应,现假定如下:当期的物价波动不受金融开放和人民币国际化当期影响(a21=a31=0),当期的金融开放不受人民币国际化当期影响(a23=0),则矩阵A0和矩阵B0可以写为:

2.变量与数据来源。金融开放程度F0t:以前文估算的我国金融开放程度表示。人民币国际化程度RTt:以前文估算的我国人民币国际化程度表示。物价波动Rt:以我国通货膨胀率月度环比数表示,数据来源于全球经济指标数据网。模型样本采用2009年1月-2019年12月的月度数据,此外,为减少异方差,F0t与RTt均取对数进行处理。

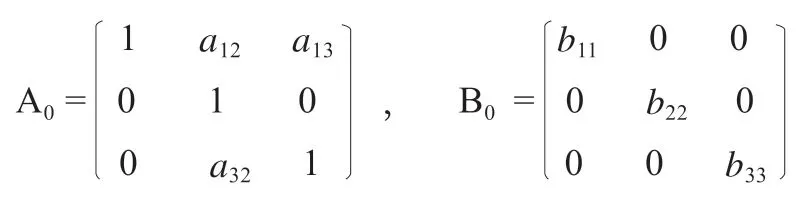

(三)SVAR模型相关检验

1.单位根检验。因各变量均为时间序列,故对Rt , InFOt ,InRTt三个变量做平稳性检验,检验结果表明三个变量均为一阶单整序列,同时进一步的JJ协整检验也表明3个变量不存在协整关系,可以用DRt、DlnFOt和DlnRTt三个平稳变量建立SVAR模型。

表3 模型二各变量平稳性检验

2.最优滞后阶次检验。根据AIC、FPE、LR准则,模型最优滞后阶次选择为滞后2阶,因本文SVAR模型为三变量模型,考虑到样本容量较大,未依据HQIC和SBIC信息准则选择最优滞后阶次为1阶。

表4 SVAR模型最优滞后阶次检验

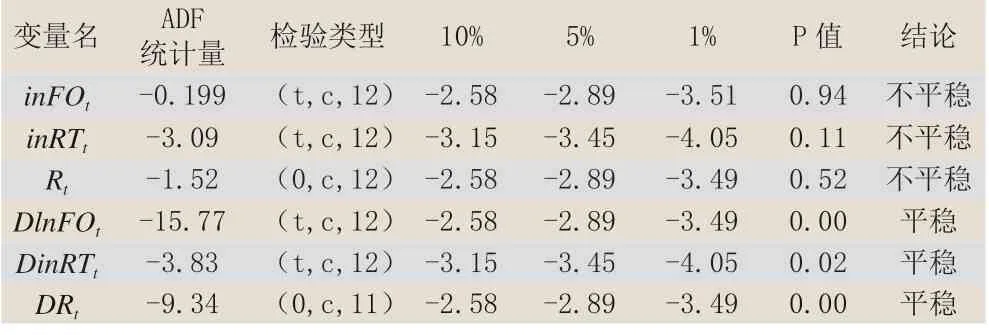

3.稳定性检验。根据图3结果所示,本文所构建的SVAR模型的所有单位根的倒数都在单位圆内,均小于1,满足建立SVAR模型的稳定性要求。

图3 VAR模型稳定性检验

(四)脉冲响应分析

在此SVAR模型的基础上,本文运用脉冲响应函数和方差分解来考察我国金融开放和人民币国际化冲击对物价波动的动态影响①为了满足SVAR模型平稳性要求,模型中变量进行了差分处理,因此相应的单位冲击并不是变量水平上的冲击,而是变量增长率对物价波动的冲击,为了表述方便,仍用“金融开放冲击”和“人民币国际化冲击”此类表述方式。,冲击期设定为10个月。

1.金融开放冲击对物价波动的动态影响。图4给出了物价波动对金融开放冲击的脉冲相应和累积脉冲相应函数中实线部分表示物价波动对金融开放冲击的响应程度,虚线部分为两倍标准差的置信区间。就短期而言,物价波动对于金融开放一个结构性标准差冲击的响应为正,在第二期达到最大值0.0006,随后这种正向响应逐渐减弱,并在第三期达到最小值-0.0003,在第四期响应基本消失。从长期来看,物价波动对金融开放冲击的正向影响具有持久性,其持久影响值为0.0005。这一结果符合理论预期,金融开放的不断深化导致了我国物价波动的风险加大,主要原因在于金融开放意味着资本账户和国际直接投资等领域的不断开放,国际资本的快速流动引起汇率波动,间接影响我国物价稳定,金融开放深化带来股票市场的对外开放,也会对我国物价波动造成一定的冲击。得出结论:金融开放的不断深化短期内对我国物价稳定有正负交替影响,但从长期来看,存在着较小的正向影响,即我国金融开放度的不断深化加大了我国物价水平的波动。

图4 物价波动对金融开放冲击的脉冲响应图和累积脉冲响应图

2.人民币国际化冲击对物价波动的动态影响。图5给出了物价波动对人民币国际化冲击的脉冲相应和累积脉冲相应函数中实线部分表示物价波动对人民币国际化冲击的响应程度,虚线部分为两倍标准差的置信区间。就短期而言,物价波动对于人民币国际化一个结构性标准差冲击的响应为负,在第二期达到最小值-0.0004,随后影响逐渐减小并转为正向影响,并在第三期达到最大值0.0002,在第四期影响基本消失。从长期来看,物价波动对人民币国际化冲击的负向影响具有持久性,其持久影响值为-0.0003。这一结果可解释为:人民币国际化进程不断加快,人民币在全球持有量有所增加,人民币的估价、结算及储备货币等职能在全球愈加重要,币值变得愈加稳固,持续对我国物价波动起到了一个平抑的作用,有利于我国保持物价稳定。得出结论:人民币国际化进程的加快对我国物价波动短期内有正反交替影响,但从较长一段时期来看,人民币国际化水平的提高可以抑制物价波动,有利于我国保持物价稳定。

图5 物价波动对人民币国际化冲击的脉冲响应图和累积脉冲响应图

(五)方差分解

SVAR模型利用方差分解可以考察不同冲击对内生变量的方差贡献度,表5给出了方差分解结果,可以看出:人民币国际化和金融开放冲击对我国物价波动的方差贡献度分别约为1.18%和2.19%②因为内生变量DR为月度通货膨胀率的环比数据做差分,Dlnrt和Dlnfo为人民币国际化和金融开放的增长率,故外生变量对内生变量波动方差的贡献度较低也符合逻辑。,金融开放对我国物价波动的影响略大于人民币国际化。

表5 Dlnfo和Dlnrt冲击对DR波动方差的贡献度

四、研究结论及政策建议

本文基于现有文献度量方法,对我国金融开放和人民币国际化程度进行了估算,以2009-2019年为样本区间,构建SVAR模型对我国金融开放、人民币国际化对物价波动的动态影响机制进行了研究,主要结论如下:

一是通过对我国2009-2019年的金融开放、人民币国际化程度测算,结果表明,近些年我国金融开放和人民币国际化总体呈现较好态势,但受经济贸易结构调整、金融市场基础设施升级、中美贸易摩擦等诸多因素影响,近几年二者发展速度都有所趋缓,人民币在短期内还不具备挑战美元、欧元等国际货币的能力,人民币国际化脚步很可能在未来较长时间内保持当前位置和水平,形成“盘整”现象。

二是从脉冲响应函数分析来看,我国金融开放和人民币国际化对物价波动的影响短期内均较为显著且存在正反交替影响,但影响较小。从长期来看,金融开放的深化对我国物价波动存在正向影响,即对我国物价波动有一个拉升效果,加大了我国物价水平的波动;人民币国际化程度的提高对我国物价波动存在一个长期的负向影响,即人民币国际化程度的提高对我国物价波动起到抑制作用,降低了物价波动,有利于我国保持物价稳定。

三是从方差分解结果来看,金融开放和人民币国际化对我国物价波动的贡献较为稳定,金融开放对物价波动的长期影响要大于人民币国际化。

鉴于以上研究结论,提出以下政策建议:一是继续深化金融开放,不断完善中国金融市场、优化金融服务水平,推动经济健康发展,助力经济金融全球一体化。二是要更加注重人民币汇率改革,不断完善、稳固各项政策制度安排,人民币国际化进程需要持之以恒稳步前行。三是理性看待金融开放与人民币国际化暂时性的“盘整期”,清醒认识到金融开放和人民币国际化的“双刃剑”作用,谨慎处理二者在发展中出现的问题,稳妥推动金融开放和人民币国际化。