我国开放式基金赎回异象研究

■ 刘建和 白 冰 孔 怡

(1.浙江财经大学金融学院 浙江杭州 310018;2.青海民族大学经济与管理学院 青海西宁 810007)

一、引言

我国开放式基金发展十分迅速。开放式基金数量和净值总量迅速增长,截至2019年12月,公募基金份额达13.69万亿,净值规模约14.77万亿元,较年初增长13.29%。开放式基金的数量达6544只,其中股票基金与债券基金的总量占全部开放式基金数量的39.82%,混合基金数量在开放式基金中占比最大,达到39.62%。同时,开放式基金的管理也取得了良好的业绩回报,自首只开放式基金发行以来,尽管市场整体存在较大波动,但仍有如华夏大盘、兴全趋势、博时主题等基金获得了超过10倍的回报率。由于开放式基金可以当天申购和赎回,使得开放式基金相比封闭式基金具有特殊的赎回风险。2019年初,在股市整体上涨和债市高位震荡的行情中,各类基金都迎来了“开门红”,而股票基金和混合基金份额却环比减少,以一月为例,分别减少1.92%和1.39%(见表1),因此这些基金投资者并未能分享之后股市上涨的收益。这种基金业绩越好,净赎回越多的现象,称为“赎回异象”。这种现象不仅损害投资者和基金公司的利益,而且带来流动性风险,不利于开放式基金健康发展。

表1 2019年1月我国公募基金市场数据

为加强开放式基金流动性风险的管理,2018年4月27日,中国人民银行、银保监会、证监会、外汇管理局联合发布《关于规范金融机构资产管理业务的指导意见》(以下简称“资管新规”),打破了刚性兑付。为强化对投资者短期投资行为的管理,2017年8月31日,中国证监会颁布《公开募集开放式证券投资基金流动性风险管理规定》,明确规定基金管理人对持续持有期少于 7 日的投资者收取不低于1.5%的赎回费。2018年9月28日,中国银保监会公布《商业银行理财业务监督管理办法》 (以下简称“银行理财新规”)。作为落实资管新规的重要举措,银行理财新规放开商业银行理财产品不能投资与股票相关公募基金的限制,允许商业银行理财产品通过投资各类公募证券投资基金间接进入证券交易市场,使整个公募基金行业迎来银行这一强有力的新进者。随着大量资金的进入,如何保持资金的长期性和稳定性,减少短期波动,进而防范化解金融风险,更好发挥金融服务实体的作用,成为亟待解决的重要问题之一。

学术界一直在探索基金市场中资金流量与基金业绩表现的内在规律。学者们的研究主要集中在当期和滞后期业绩与资金流量的关系(赎回异象),及资金流量与基金未来业绩的关系(智钱效应)等方面。如果“智钱效应”存在,并且基金业绩可持续,则从基金的当期业绩或者滞后期业绩角度,均可推出净赎回越少基金业绩越好这一结论。换言之,“智钱效应”正好和“赎回异象”相反。值得注意的是,国内外学术界对“赎回异象”的研究结论并不一致。国外学者大部分认为基金净流入量与基金业绩正相关,即基金业绩和基金净流量之间没有“赎回异象”(Ippolito,1992;Fortune & Peter,1998;Keswani & Stolin,2008);仅有少部分学者认为存在“赎回异象”(Warther,1995;Xunan Feng,2014)。而国内学者主要认为基金业绩与净赎回正相关,即存在“赎回异象”(束景虹,2005;汪慧建等人,2007;彭慧等人,2012;王泽博和王星,2017)。同时,若净赎回减小,基金未来业绩变好则存在“智钱效应”(肖峻和石劲,2011;陈永生和杨宁,2011;申宇等人,2013;刘京军和苏楚林,2016)。

但是学术界对“赎回异象”的研究仍值得商榷。第一,在对净赎回的计算中,有的学者使用基金份额,有的学者使用基金净值总额,而使用基金净值总额容易忽视基金投资收益与分红的影响。在业绩判定上,有的学者使用当期业绩,有的学者使用滞后期业绩;第二,学者们的研究对象以股票基金或对基金类型不加区分居多,选取债券基金的较少,且鲜有对混合基金“赎回异象”的研究。而目前我国混合基金与债券基金的数量占开放式基金总量的70%以上,对我国开放式基金市场具有重要影响。在金融“脱虚向实”的大背景下,债券基金与混合基金作为我国债券市场和股票市场的重要参与者,对更好地发挥金融服务实体经济具有重要作用。资管新规后,相较于货币市场基金,债券基金和混合基金将更加注重主动管理能力。第三,部分学者发现我国开放式基金风险存在明显的顺周期性(周琼,2012;刘建和等人,2017),而学者们在对“赎回异象”的研究过程中较少将金融发展程度等宏观因素考虑在内;第四,一些学者使用的数据期限较短,无法排除证券市场走势对净赎回的影响。本文选取2008-2018年我国具有代表性的混合型和债券型基金的季度数据,通过面板数据,引入“金融发展程度”等宏微观变量,分别构建实证模型,研究基金当期和上期业绩是否存在“赎回异象”,并引入基金当期业绩和证券市场走势交叉项,探讨基金当期业绩和净赎回在不同市场环境下的关系,最后从机构和个人投资者角度来探讨是否存在“赎回异象”。研究发现,混合型基金当期、上期业绩不存在“赎回异象”。债券型基金当期基金业绩不存在“赎回异象”,而上期基金业绩存在“赎回异象”。混合型基金净赎回与金融发展程度正相关,且在证券市场走势下降大于36%时存在“赎回异象”,债券型基金和市场情况无关。此外,机构投资者和个人投资者均不存在“赎回异象”,个人投资者对短期业绩更加关注。

本文贡献主要在于:首先,本文引入“金融发展程度”这一宏观变量作为解释变量,提高了实证研究的可靠性和稳健性;其次,本文考虑了当期和上期基金业绩,并选取2008-2018年基金的季度数据,跨越了牛市与熊市,弥补了既有研究的不足;最后,本文以混合型与债券型基金作为研究对象,丰富了研究的范围。

二、假设、模型和数据

(一)假设的提出

国内外学者研究发现诸多开放式基金净赎回的影响因素,包括基金业绩、基金分红、证券市场走势、基金存续期等。其中基金业绩对基金净赎回产生的影响最大。有学者认为当期基金业绩与基金赎回正相关(陈利军和李刚,2007;李增泉等人,2011),也有学者认为净赎回与上一期基金业绩正相关(莫泰山,2013;梁雯和廖宜静2016)。学者们还对其他影响基金赎回的因素进行研究,认为基金规模越大、存续时间越长、分红越多、证券市场走势越好、机构持股比例越高,基金净赎回越低(Sirri & Tufano,1998;任淮秀和汪涛,2007;张霞和朱洪亮,2018;刘阳等人,2016),基金持股集中度越高、基金风险越高、个人投资者比例越大,基金净赎回越高(覃金华等人,2012;冯旭南和李心愉,2013;左大勇和陆蓉,2013),也有学者认为个人投资者存在“赎回异象”而机构投资者不存在“赎回异象”(Xunan Feng等人,2014)。同时,有学者认为金融发展程度越深,则市场越有效率(戴伟和张雪芳,2017)。对基金市场而言,金融发展程度越深,基金的风险越能得到有效分散,进而减少流动性风险,降低净赎回率。由此本文提出以下假设:

第一,基金的当期和上期业绩与净赎回存在“赎回异象”。

第二,基金分红、基金规模、基金存续期、证券市场走势、金融发展程度与基金净赎回存在反向关系;基金持股集中度、基金风险、个人投资者比例与基金净赎回存在正向关系。

第三,“赎回异象”存在于个人投资者中,不存在于机构投资者中。

(二)指标选取

本文以基金净赎回作为被解释变量,基金业绩、基金分红等影响因素作为解释变量(见表2)。由于我国开放式基金的交易费率与管理费率在同类产品中基本一致,且赎回费率随持有期限增加而降低,不便于统计。同时,由于本文的研究数据期限较长,一些基金经理存在变更的情况,因此本文未将基金费率和基金经理能力纳入基金净赎回的影响因素之中。

(三)模型设定

本文通过建立面板数据,引入基金净赎回的影响因素,从多角度对我国混合基金和债券基金是否存在“赎回异象”进行验证。建立模型如式(1)所示。

其中:i表示第i只基金,t表示时间,n表示变量序号,Yi,t表示不同基金的净赎回,Xn,it表示各变量, βn,i表示各变量的系数, αi,t为常数项, μn,i,t表示随机扰动项。研究不同因素对基金净赎回的影响可以考虑选择不同的Xn,i,t作为解释变量。

(四)数据来源

由于部分研究数据来自于基金的季报、中报及年报,因此本文将每个季度定义成一个区间进行研究,共选取了2008年前成立的93只混合基金和29只债券基金,在2008年1月到2018年12月期间共44个季度的数据,其中混合基金4092个观测值,债券基金1276个观测值,数据跨越了熊市和牛市,基本满足所有的研究要求。本文使用的基金净赎回、基金业绩、基金规模、基金分红等数据均来自同花顺iFnd数据库。

三、实证研究

本文首先使用LLC和Fisher-ADF检验面板数据的平稳性,再运用F检验、随机效应检验以及hausman检验确定模型类型,根据检验结果分别构建实证模型,验证基金当期与上期业绩是否存在“赎回异象”,再引入基金当期业绩和证券市场走势交叉项,探讨基金当期业绩和净赎回在不同市场环境下的关系,并从机构和个人投资者角度来探讨是否存在“赎回异象”,最后采用不同的回归方式检验结论的稳健性。

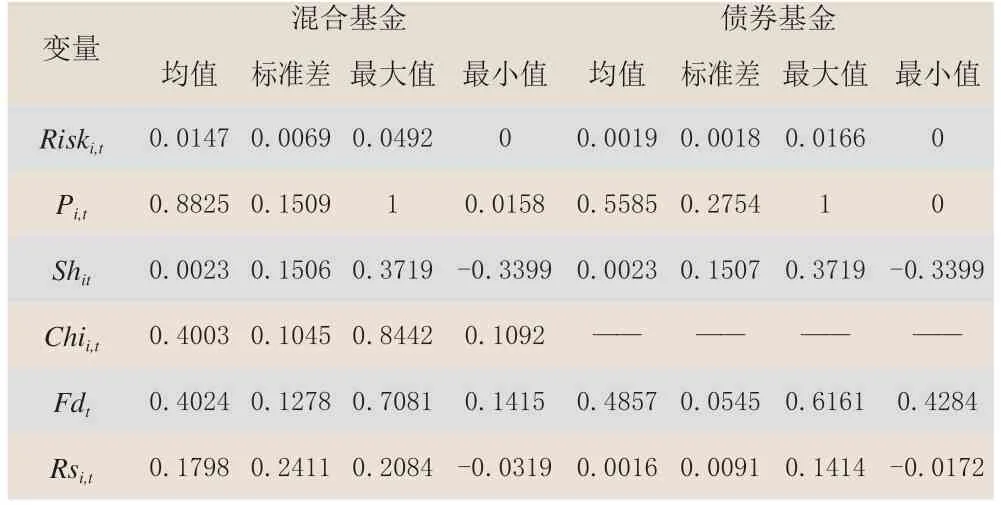

(一)描述性统计分析

表3对我国混合型基金和债券型基金的净赎回与相关影响因素进行了描述性统计,从统计结果看:(1)从总体上,混合型基金表现为净赎回,最大值达0.6809,面临较大赎回压力,个人投资者赎回较大,机构投资者表现为净申购,但存在较大差异;债券型基金表现为净申购,其中机构投资者与个人投资者相比申购现象更明显,但也存在较大差异。(2)从收益率上看,混合型基金略高于债券型基金,债券型基金收益的标准差更小,从风险上看,债券型基金风险也更小。(3)从投资者结构看,个人投资者占较大比重,其中在混合型基金中,个人投资者占比达88.25%。(4)从分红上看,各基金分红存在较大差异,就混合型基金而言,最大值为2.11,最小值为0,债券型基金分红最大值为0.48,最小值为0。

表3 描述性统计结果

续表3 描述性统计结果

(二)实证结果及分析

本文对混合基金和债券基金分别使用LLC和Fisher-ADF方法进行平稳性检验(表略)。LLC和Fisher-ADF检验的结果表明,混合基金各数据均为平稳序列。债券基金除金融发展程度Fdt外均平稳,Fdt一阶差分后也为平稳序列。

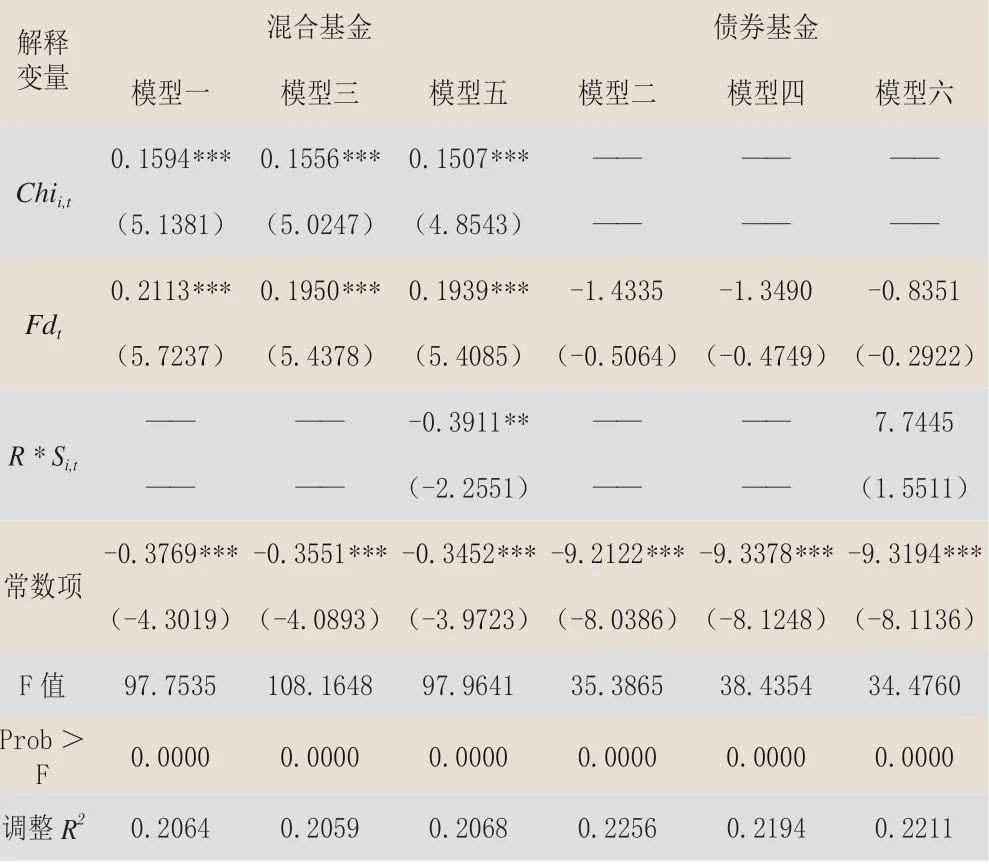

本文综合运用F检验、随机效应检验以及hausman检验确定模型类型(表略)。根据检验结果,对模型一、三、五、七、八、九使用混合回归模型,对模型二、四、六、十使用固定效应模型,结果如表4。

表4 不同期业绩以及不同市场环境的回归结果

续表4 不同期业绩以及不同市场环境的回归结果

根据表4模型一与模型二的回归结果可以看出:(1)混合基金的当期、上期业绩与净赎回均不存在“赎回异象”,说明投资者的投资具有长期性,在基金业绩增长时不会倾向于将基金赎回。债券基金的当期业绩与净赎回不存在“赎回异象”,但其上期业绩与净赎回存在“赎回异象”,回归系数为3.1092,且在1%置信水平下显著,由于债券基金收益与风险较低,投资者在获得一定收益时,将产生“处置效应”,赎回基金。(2)虽然债券基金的“赎回异象”存在于上期业绩中,但从混合基金业绩与净赎回的回归系数看,投资者对当期基金业绩更为看重。因此,本文使用当期业绩对开放式基金的“赎回异象”进行研究。

当抛开上期业绩影响仅研究当期业绩,即模型三与模型四时,发现混合基金和债券基金均不存在“赎回异象”。为研究基金净赎回在不同市场环境下与当期业绩的关系,本文在模型中增加了基金当期业绩与证券市场走势交叉项作为解释变量,即模型五与模型六。根据模型五的实证结果,混合基金的净赎回与当期业绩依然不存在“赎回异象”,基金当期业绩与证券市场走势交叉项系数是-0.3911,和基金净赎回成负相关,并且在5%置信水平下显著。在综合分析交叉项系数与当期业绩系数时发现,在其他因素保持不变时,当证券市场走势降低超过36%时,基金当期业绩系数转为正,且在5%置信水平下显著,此时混合基金存在“赎回异象”。同时,如果证券市场走势升高或降低幅度低于36%时,混合基金当期业绩与净赎回负相关,即“赎回异象”不存在。这可能由于一般基金投资于具有价值的股票,这些股票具有较高成长性。因此,在证券市场走势上升时,面对业绩越好的基金,投资者愿意继续持有而不愿意赎回。在证券市场走势降低大于36%时,购买绩优基金的持有者获利较大,如果发生抛售,或出现系统性风险,投资者出于“处置效应”纷纷赎回该基金。而业绩较差的基金由于其净值已经超跌,因此投资者可能倾向于购买超跌基金等待回升,而之前持有超跌基金的投资者因为大量亏损,而不愿意将该基金赎回。因此,混合基金在证券市场走势下降36%时,会出现“赎回异象”。根据模型六的实证结果,债券基金当期业绩不存在“赎回异象”且在10%置信水平下显著,但基金当期业绩与证券市场走势交叉项的回归系数为7.7445且未通过显著性检验。因此,无法确定在不同证券市场走势下,债券基金净赎回与当期业绩的关系。

此外,根据回归结果,就混合基金而言,其规模与净赎回正相关,且在10%置信水平下显著,与假设相反。一方面由于基金规模过大而造成规模不经济,另一方面,由于基金收取管理费与基金规模挂钩,基金经理出于扩大自己利益的目的而盲目提升基金规模,造成了对基金业绩的忽视。混合型基金的存续期和分红与净赎回负相关,与假设一致,存续期间越长的基金,接受时间的考验越久,一般为业绩优异的基金,投资者对其信息较为了解,出于基金的明星效应,投资者更愿意购买该基金。而基金分红对净赎回的影响程度仅次于基金业绩,基金分红说明其有较高、较稳定的收益,因此会增加投资者长期持有的信心,使其减少净赎回。基金的持股集中度与净赎回正相关,且在1%置信水平下显著,说明持股集中度越高,基金投资分散不足,投资风险增加,使流动性风险发生的概率也增大,同时大幅变动的收益率容易使厌恶风险的投资者赎回该基金。金融发展程度与净赎回正相关,与假设相反,本文认为尽管发达的资本市场能够降低流动性风险,但在我国“羊群效应”的影响更大,随着我国金融市场发展程度的加深,信息传播十分迅速,投资者常常跟风交易,容易产生大量赎回,因此导致基金净赎回与金融发展程度正相关。个人投资者比例与净赎回正相关,与假设一致,个人投资者占比越大,跟风效应越明显。结合我国混合基金大部分由个人投资者持有的实际情况,一旦由于某种原因引发大量赎回的现象,个人投资者容易跟风赎回该基金,从而产生巨大风险。

债券基金除存续期与金融发展程度外,其他结论与混合基金一致。对债券基金而言,由于大多投资于债券,因而收益较低,且收益差距较混合基金要小,转投另一种基金的机会成本较小,投资者可能具有喜新厌旧的心理。债券基金净赎回与金融发展程度负相关,但不显著,这可能是由于债券基金涉及到各种风险对冲工具如:远期合约、利率互换等,使债券基金的对冲效应大于跟风效应。

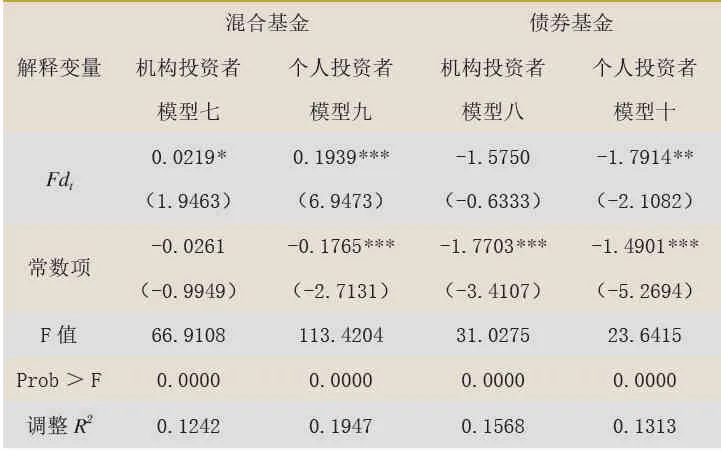

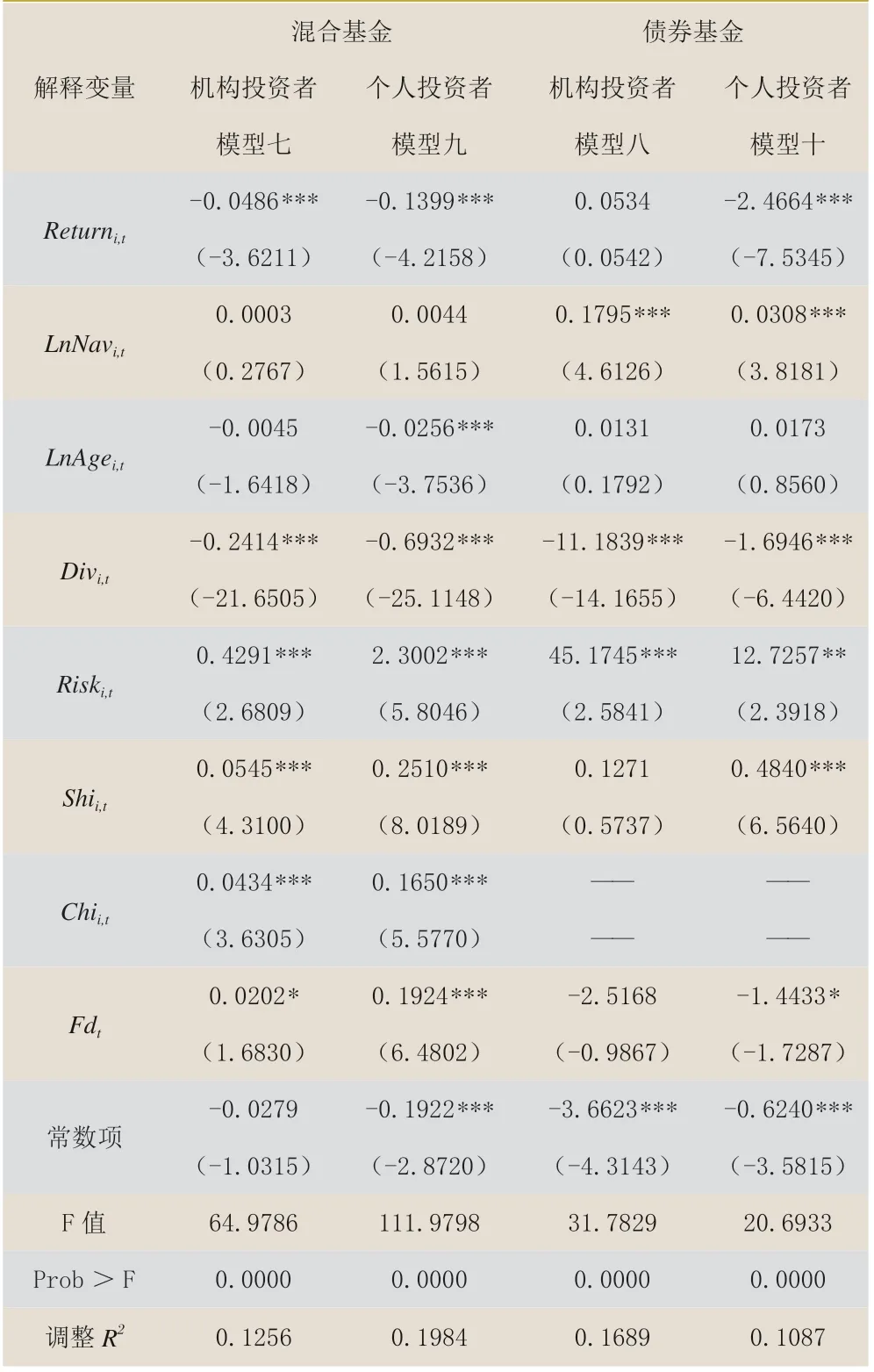

由于个人投资者在我国具有较大比重,其跟风效应会对基金的赎回产生重大影响,因此有必要对机构投资者与个人投资者的净赎回进行研究。本文以机构投资者净赎回与个人投资者净赎回作为被解释变量,相关影响因素作为解释变量进行回归,结果如表5。

表5 机构投资者和个人投资者的回归结果

续表5 机构投资者和个人投资者的回归结果

根据表5,混合基金的机构投资者与个人投资者对当期业绩的“赎回异象”不存在。且个人投资者当期业绩的回归系数远超机构投资者,表明个人投资者会更加倾向于购买短期业绩好的基金,由于机构投资者相较个人投资者具有明显的投研优势,通过对基金调研和分析,率先配置优质基金,同时个人投资者判断基金未来业绩表现的手段有限,更多地表现为追逐短期业绩。对于其余变量,从机构和个人投资者角度分析,与总体没有显著的差别。

债券基金的机构和个人投资者其净赎回与基金业绩都不存在“赎回异象”,相较于混合基金,机构投资者对债券基金净赎回的回归系数尽管变负,但未通过显著性检验。由于债券投资包含更加复杂的理论知识,如久期、同业拆借利率等,个人投资者缺乏相关理论基础,机构投资者则具有明显的优势,能够优先布局业绩好的基金,因而机构投资者对于债券基金短期业绩的追逐更加不明显。

(三)稳健性检验

本文通过改变回归方式的方法进行稳健性检验,对模型一、三、五、七、八和九使用固定效应模型,模型二、四、六和十使用混合回归。根据表6,除了债券基金的机构投资者净赎回与基金业绩的系数由-0.2492变为0.0534未通过显著性检验外,其余模型的回归结果与原模型均无显著变化,但这一变化对研究结论并没有实质影响,即机构投资者对债券基金当期业绩不存在 “赎回异象”。此外,更换模型回归方式后发现,个人投资者对债券基金当期业绩的回归系数为-2.4666且在1%置信水平下显著,与机构投资者相比,个人投资者表现出对基金短期业绩的追逐。通过稳健性检验,本文上述结论稳健可靠。

表6 稳健性检验结果

四、结论与对策建议

本文运用我国2008-2018年具有代表性的混合基金与债券基金季度数据,通过面板数据,从不同期基金的业绩、市场环境以及投资者等角度,对开放式基金是否存在“赎回异象”进行实证研究。研究发现,混合基金当期、上期业绩不存在 “赎回异象”。债券基金当期基金业绩不存在 “赎回异象”,而上期基金业绩存在“赎回异象”。混合基金净赎回与金融发展程度正相关,且在证券市场走势下降大于36%时存在 “赎回异象”,债券基金和市场情况无关。机构投资者和个人投资者均不存在“赎回异象”,同时个人投资者对基金的短期业绩更为看重。此外,本文还发现投资者倾向于赎回分红少、规模大、存续期短、持股集中度高、基金风险大的混合基金和分红少、规模大、存续期长、风险大的债券基金。基于实证结论,本文提出以下建议:

第一,继续完善我国基金市场建设。通过实证结果发现我国基金净赎回与金融发展程度正相关,说明我国基金市场未能充分发挥优胜劣汰的作用,金融资源没有得到有效配置。因此需要继续完善我国基金市场建设,健全信息披露制度,加大对违法违规行为的惩罚力度。此外还要重视宏观经济环境建设。稳定的宏观环境能增强投资者的信心,使他们减少非理性的赎回,这有利于促进我国开放式基金健康稳定的发展。

第二,构建有效的投资者教育体系。由于个人投资者在我国基金市场中占有较大比例,本文通过实证研究发现,个人投资者更加倾向于追逐短期业绩,而长期稳定的资金来源有助于更好地发挥金融服务实体经济的作用。因此应当构建有效的投资者教育体系,培养投资者正确的投资意识,并引入合格的机构投资者,使开放式基金有效发挥金融资源配置的基本职能。

第三,提高基金公司的主动投资能力。本文研究发现,在证券市场走势下降大于36%时存在 “赎回异象”。因此基金公司应当提高主动管理能力,避免盲目扩大基金规模,采取更积极的投资策略,充分利用流动性,提高盈利水平。