TOF业务底层标的策略筛选浅析

王玉刚 蒲冰

作者简介:王玉刚(1983-),男,汉族,山东德州人。主要研究方向:信托业TOF业务发展,宏观分析。

摘要:随着我国金融业发展和监管机构对信托业融资类业务监管力度的加大,作为监管鼓励的TOF业务成为了当前信托公司业务发展的重要方向。由于TOF业务以均衡配置分散风险获取较单类资产更为稳健的收益为目标,其底层标的投资策略筛选对投资业绩起着十分关键的作用,本文以投资组合理论为基础,从资本市场的有效性出发,通过对宏观政策研究和A股市场有效性实证检验来确定选择投资的大类策略,分析了以当前量价因子为主要收益获取来的量化私募配置的可行性和必要性。在风险控制的层面通过应用VaR模型辅助确定底层标的的持仓配比,并指出了当前我国TOF业务底层标的筛选过程中存在的一些问题和不足。

TOF,顾名思义为基金的信托(Tust of Fund),其为FOF(Fund of Fund)一种,具体定位为由信托公司募集资金设立母信托产品,根据投资者的风险偏好,通过投资公募基金、私募产品在内的资产组合,为投资人努力争取获得更加稳定的投资收益。本质上是基于信托架构的大类资产配置策略。基于当前我国金融业发展和国家金融监管机构导向,特别是融资类业务被限制的情形下,TOF类业务成为了信托公司当前拓展业务的重要方向。因此基于对TOF类业务研究,特别是TOF底层标的投资策略的科学筛选和配置成为了该类业务当前的重要内容。

由于目前国内信托公司TOF类业务底层主要投资标的为公募基金、私募证券投资基金,其配置依据的策略理论主要为二级市场权益投资配置理论,即投资组合理论。马科维茨(1952)创立投资组合理论以来,资产配置策略,特别是权益市场资产配置经历了均值方差模型、CAPM(资本资产定价模型),APT(套利定价理论)、有效市场理论等发展阶段。当前笔者在具体分析研究TOF业务实务中也应用了APT、有效市场等投资组合理论辅助对权益资产策略类型进行更加有效筛选。本文主要以有效市场理论为基础来分析当前TOF产品大类底层策略的配置逻辑,以期对当前市场上TOF业务底层标的策略筛选提供有益参考。

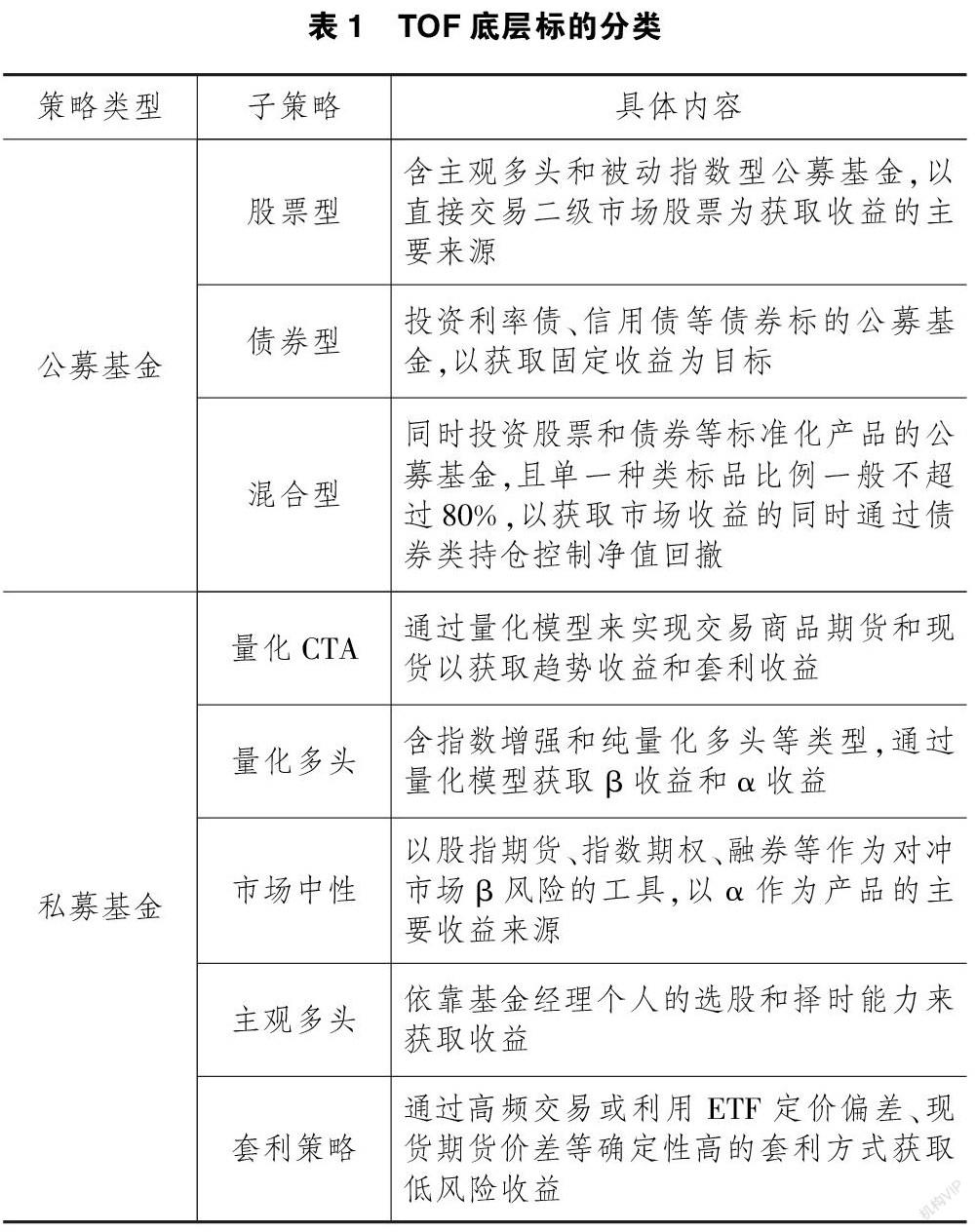

一、TOF产品底层标的策略类型

目前我们了解到市场上在推进的TOF产品的底层投资标的策略类型主要分为:股票型公募基金,债券型公募基金、混合型公募基金、量化CTA策略私募、主观多头私募、量化多头私募、市场中性类私募、套利类私募等。具体的策略分类介绍见表1:

通过上面的策略内容介绍我们可以发现,不同的投资策略之间存在着收益预期和风险水平差异,同时不同的策略之间的相关度也有所不同,低相关或者负相关的策略之间组合可以有效降低风险水平,而恰当的组合比例也可以维持较好的收益预期水平。TOF业务本身就是对上述投资策略类型进行筛选并配置不同的比例权重所建立投资组合,以期通过合理配置实现能够达到目标风险收益水平的投资配置。

二、底层标的的选择

(一)底层标的策略选择

底层标的策略筛选可以从产品风格定位和策略自身适应条件两个层面来决策,综合定性与定量评价指标后确定最终策略选择。

在顶层的产品风格定位层面:TOF产品的底层标的筛选遵循风险收益匹配原则,即基于产品风险风格定位将TOF产品分为低风险、中风险和高风险三个策略,其中低风险策略以低风险、低收益的套利类和高频率策略以及短债公募基金为主,这一类型产品可以作为原有信托非标固收产品的替代品;中风险策略则以市场中性策略为主,以多头类策略(含主观多头策略和量化多头策略)产品为辅作为获取较高收益的来源;高风险策略将多头类策略作为主要持仓以获取高收益(同時也会伴随高风险),同时辅助以较低仓位的中性产品作为控制回撤的主要手段。

在底层策略则身适应条件层面,我们一般掌握以下几个要点:对于套利类策略,主要关注标的的交易量信息、价差大小、波动率高低等套利策略发生效力的前提;对多头策略的选择主要关注宏观经济形势、货币政策以及A股指数点位的历史分位数等信息,从定性和定量两个维度以确定当前指数上涨的概率;而对于量化类私募策略的筛选,由于其主要策略因子为量价因子,因此主要通过跟踪标的市场的有效性来确定配置情况。主观多头类策略作为市场上存续最久的策略,相对有着较为成熟的体系为投资者提供信息,而量化类策略特别是量化类策略私募产品成为了近几年市场上较为活跃的投资标的,根据私募排排网数据,截止到2021年4月初市场上规模达百亿私募已经达到12家。量化类私募因模型研究壁垒相对较高,筛选指标繁多,导致策略筛选难度较大,因此笔者以量化类私募策略为例分析量化类私募策略作为TOF产品底层表的可行性和必要性:

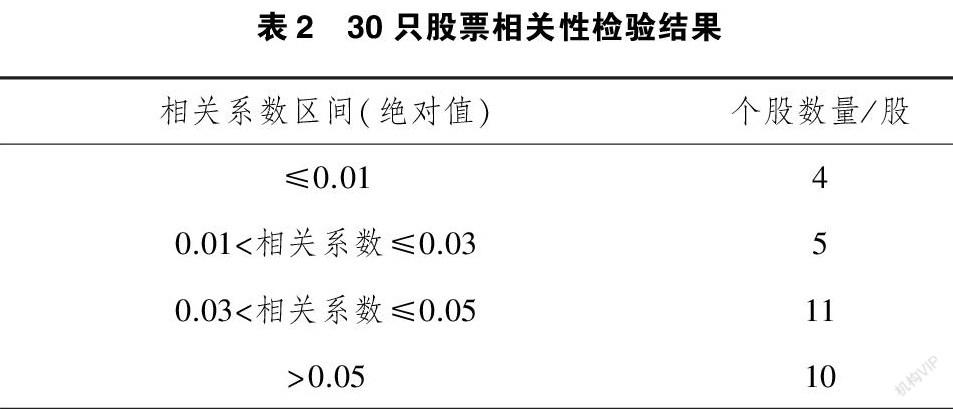

量化策略的逻辑基础为市场有效性理论。基于有效市场理论,资本市场发展分为无效市场、弱式有效市场、半强式有效市场和强式有效市场四个阶段。其中达到弱式有效市场时,技术分析不能发生效力,对其检验的工具主要是随机游走模型和过滤检验。A股市场有效性在满足弱式有效市场之前,以量价因子为主的量化模型才能够发挥效力,因此投资量化类私募前,我们需要对A股市场有效性进行检测。历年来学术界对A股市场有效性进行过多次实证检验,宋颂兴等(1995)对1992年-1994年的上证29只股票周收益率进行了序相关检验,根据其实证结果,认为上证指数已经达到了弱式有效市场;赵尚梅等(2008)运用重标基差(R/S)方法对1990年-2007年上证综指、深圳成指和万科A三个标的日收益率数据(三个标的数据截取时间有差异)进行了实证检验,认为20日以内上述标的的日收益率数据高度相关,60日以上的收益率数据之间则相关度不高;张海龙(2013)也对2008年-2011年上证指数的周收益率进行了序列自相关检验,得出的结论证明A股目前尚未达到弱式有效市场水平。基于学术界目前的结论不统一,我们有必要再进行实证检验。笔者以中证500中指数权重排名前30家(以2021年3月31日收盘价数据为基准)上市公司近4年数据(2017年1月3日-2021年3月31日)的日收益率数据为基础运用随机游走模型进行实证检验,得出如下数据(表2):

基于以上数据,多数个股(26/30)收益的自相关系数并没有明显接近于0,因此我们认可赵尚梅、张海龙等人的观点,即当前A股市场有效性水平尚未达到弱式有效市场水准,以量价因子等技术分析为主要工具的量化类私募依然有一定的获利空间。因此在当前市场中,量化类私募应成为我们重要的配置标的。

(二)风控角度确定底层标的策略配比

对于筛选后确定的底层投资标的,在对几种组合筛选确定最优组合时,从风险控制角度的层面我们可以采用VaR(Value at Risk)模型来确定不同投资组合间的较优选择。杜海涛(2000)对VaR在权益市场的应用进行了实证研究,并证实其对我国权益市场风险管理的良好适用。在具体的VaR应用中,通过对经处理后的底层投资标的净值数据按不同组合确定的权重进行投资组合层面的VaR计算,最终确定风险收益配比契合的投资组合,我们简单以两只私募产品(分别为量化多头策略和市场中性策略)构建不同底层标的权重的投资组合为例,简单的举例说明:分别建立两个投资组合A和B(具体策略配置比例见表3)

基于上述投资组合的投资标的权重,我们对投资组合计算VaR得到的结果如下(表4):

B因为配置了更多的中性产品,在相同的置信水平下,其最大可能损失少于组合A,相比较而言有着更加优异的风控表现,即两个投资组合在风控层面做选择的话,我们选择组合B会更优。

三、问题和不足

我国目前金融业发展尚不完备,信托业中的TOF业务发展刚刚兴起,目前TOF产品底层标的筛选中还存在以下几个方面问题和不足:①目前底层投资标的主要以私募产品为主,私募基金管理人的数据往往来源于私募管理人自身提供,缺乏第三方监督,使得数据可信度降低;②量化类策略往往都有容量上限,特别是当前股指基差较大,对冲成本高,私募类市场中性产品容量有限,且经常出现封盘现象,导致既定的策略设计无法按计划投资;③底层产品开放频率不一致,部分产品开放频率为季度开放、半年开放甚至年度开放,甚至有的底層产品锁定期就达12个月,导致后续TOF产品投资过程中基于风控等原因的调仓都受到限制;④TOF产品初期规模较小,对标的投资往往投向私募基金管理人已经发行存续的产品,且产品运行过一段时间后,其原有的预警止损等风险指标有可能无法发挥作用,给TOF产品设置风险指标或者风险指标有效控制风险带来困难;⑤双层收费带来的费率偏高等问题,作为TOF产品管理人的信托公司一般会收取固定信托报酬(管理费用)和超额业绩报酬,而底层标的产品往往都会收取管理费(无论是公募基金还是私募产品)和超额业绩报酬(主要是私募产品),这会导致TOF产品费率有可能偏高;⑥底层私募产品管理人道德风险问题,尽管目前对底层标的管理人尽职调查已经有相对成熟的模式,但是私募产品的特殊性,特别是信息披露和监管相对公募基金产品较为宽松,导致私募产品管理人“道德风险”问题时有发生,给TOF产品本身带来一定风险。

基于以上几个方面,对底层标的策略筛选我们有如下几条建议:①获取私募基金管理人的产品数据以托管方提供的数据为准,避免数据失真;②对于容量有限且额度不足的中性产品,按相关性和收益风险比等方式提前设定替代产品组合,以保证设定的策略按计划施行;③所选择底层标的产品的开放日应尽可能不低于每月1次,防止底层策略出问题时无法调整仓位等问题出现;④在费率层面,可以发挥金融机构战略合作优势,争取底层投资标的管理人给予最大的费率优惠,同时展示跨品种跨机构配置的特色和优势,让投资者明白小额费率的付出所能获取的超额回报;⑤提升投后管理水平,动态监测所投标的的净值变化,尽可能获取日频净值数据,当产品净值表现与预期差异较大且无合理干扰因素解释时,及时采取调仓等措施控制风险。

参考文献

1.《信托转“标”新赛道:蛰伏十余年TOF风头正劲》王涵 《经济观察报》 2020年10月23日

2.《中国证券市场随机游走实证研究》 赵尚梅、唐杰 《财贸经济》2008(04)

3.《上海股市市场有效实证研究》 宋颂兴、金伟根 《经济学家》1995(04)

4.《对我国股票市场弱式有效性的实证分析》 张海龙 《中国商界》2013(03)

5.《VaR模型在证券风险管理中的应用》 杜海涛 《证券市场导报》2000(08)

6.< Portfolio Selection> Harry Markovitz < The Journal of Finance > Vol.7,No.1 (Mar.,1952)