乡村振兴背景下完善农村金融服务的策略研究

文/张薇(北京工商大学)

近年来,我国不断致力于消除农村金融服务漏洞,农村金融服务机构组织不断健全,新颖的金融产品不断涌现,金融服务农业水平不断增强,在改进农村金融服务方面取得了骄人的成绩,为农村经济发展和全面乡村振兴提供了有力经济支持。

当前,农村金融服务仍然存在供需矛盾突出、服务能力有限等诸多不足,限制了农村经济的发展。加大农村金融服务力度,推进农业农村全面发展,助力全面乡村振兴任重而道远。

一、当前金融服务农村经济现状

(一)农村经济运行情况

从全国来看,第一产业总产值逐年增加,但增长速度比不上二、三产业增长速度,长期以来,农业增长速度低于国民经济其他部门,第一产业占GDP比重呈持续下降趋势,农业增长呈放缓趋势。

(二)农村金融支农情况

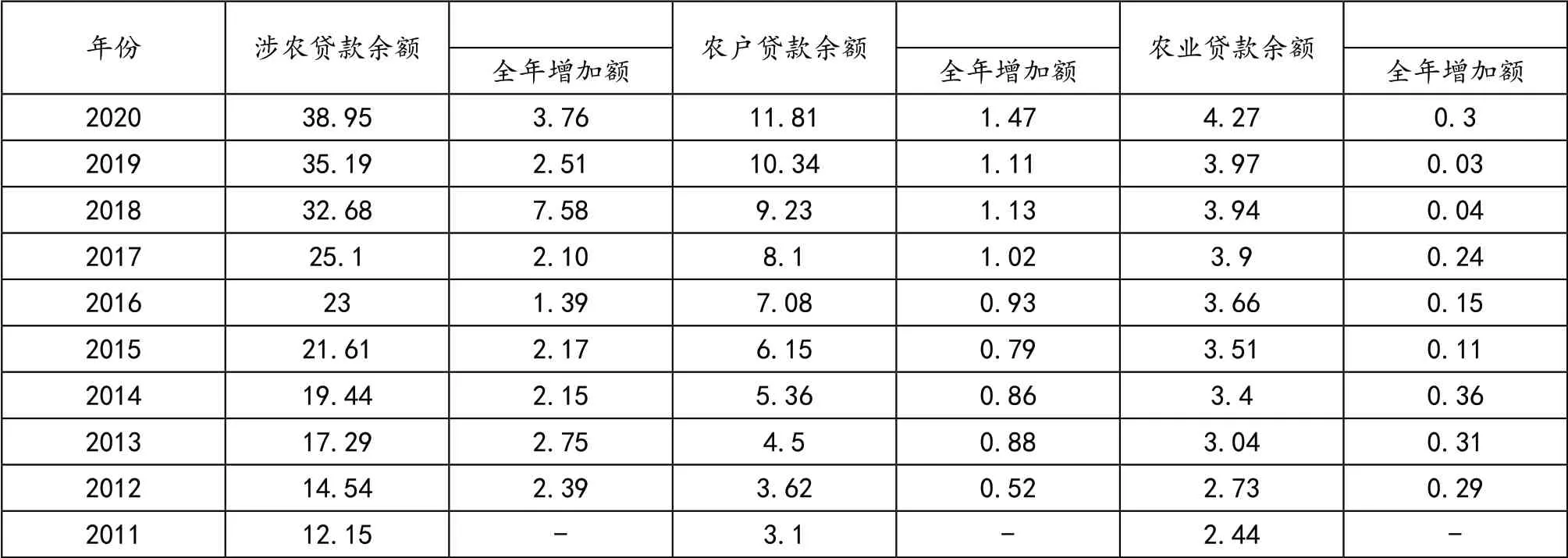

近年来,随着全面乡村振兴工作的不断推进,农村经济水平不断提高,农村资金需求增长较快。在政府对金融支农的大力倡导下,金融机构对农村经济支持力度不断加大,涉农贷款余额逐年增加,涉农贷款占总贷款额保持在22%-23%之间。

随着农业生产不断向规模化、专业化发展,可以预计,未来涉农贷款需求会进一步加大。

二、当前农村金融服务助力乡村振兴存在的问题

(一)风险防患分担机制不健全,造成农村金融服务供需矛盾

一方面,农业生产受气候、温度、降水量等外界因素影响较大,产量具有靠天吃饭的不确定性和农业生产的固有周期性,导致农村生产融资的风险较大;另一方面,当前农业保险发展较为滞后,虽有政府牵头进行的水稻、玉米、油菜、能繁母猪等农业保险,但总体农业保险种类偏少、险种不全,农户大多缺乏风险防患意识,主动参投保积极性不强,造成农业保险的覆盖率低,在农业生产中不能有效地防患分担潜在的风险。由于资本天生具有的逐利性,农村金融机构提供金融服务的目标便是追求盈利,面对农业生产融资的高风险性和回报的不确定性,农村金融机构不会积极主动地满足农户的金融需求,绝大多数金融机构亦不会将自身资金投入农业生产中去,在造成了农村本地资金外流的同时,又无法将外来资金吸引进来,导致农业生产资金需求大于供给,供需矛盾阻碍了农村经济的发展。

(二)信用体系建设不健全,阻碍农村金融法治环境良性发展

一是农村地区长期以来缺乏信用文化,部分农民没有很强的信用意识,信用及法制观念不强,导致农村金融信用风险长期存在。二是农村信用体系建设起步晚、目前尚处于建设期,且极少有专门针对农村地区设立的信用评级机构,导致对农村信用主体征信采集缺乏准确、统一的标准,造成农村信用体系建设进展缓慢、进度滞后,无法为农村经济活动提供有效参考信息。三是农村法制建设不健全,没有建立信用奖惩机制,对待失信行为惩罚不够严厉,对守信行为没有明确的奖励规定,失信成本不够高,失信者得不到应有的惩罚,滋生逃债、赖债现象,不利于农村金融法治环境良性发展。

表1 2006-2020年国内生产总值及一二三产业产值(亿元)

表2 2011-2020年涉农贷款余额(万亿元)

(三)信贷担保机制不健全,制约金融服务的获取渠道

为规避风险,农村金融机构在对农业经营主体安排信贷时,更倾向于以房屋、宅基地、土地等不动产资产作为抵押物,但在农村地区,这些不动产价值都较低,且由于农村的集体所有制,一旦发生失信风险要对这些资产采取强制处置时,仍然存在一些困难,缺乏规范有效的可抵押物。同时,农村地区也缺乏愿意为农民提供贷款担保的专业担保机构,农业经营者和农民的担保需求无法得到满足。在这种情况下,农民很难从正规金融机构筹集到生产经营所需资金,被迫选择民间融资和非金融机构进行融资,导致农村金融服务机构向农业经营主体提供金融服务的渠道受限。

(四)市场竞争机制不健全,不利于农村金融服务优化

农村金融服务机构较少,在农村金融卖方市场的格局下,金融机构缺乏主动服务农村、创新农村金融产品、提升农村金融服务的内生动力。一是金融机构主动服务性差,缺乏有效服务,除了储蓄款业务竞争相对较大外,其他金融产品和服务,比如风险大、报酬率低的惠农贷款业务,农村金融机构往往是能避则避,服务消极;二是金融产品种类单一、缺乏创新,大多农村金融服务机构服务内容停留于传统支付结算、存贷业务上,没有根据农村经济的特点,开发出满足农民实际需求的金融产品,不符合当前农村发展的需要。三是服务模式单一,服务手段落后,依附于实体营业网点、ATM机、POS机开展服务,没有依托互联网、大数据技术,充分挖掘农村金融服务需求,开展个性化服务,提升服务水平。

三、完善农村金融服务的对策建议

(一)健全农村金融风险防控机制

1.加大政府引导支持,推进农业保险多元发展

应充分发挥政府资金在促进农业保险发展上的粘蝇纸效应,通过提高财政补贴参保费用的比例、给予保险公司费用减免和税收减免等,引导保险公司涉足农业保险领域;深挖农业保险产品,创新保险险种,根据地方特色和农业生产实际情况,不断扩大参保农产品种类,适当提高农业保险理赔标准,补足农村农业保险短板,调动农村金融机构服务农业发展的积极性。

2.加强银保合作,建立风险分担机制

农业的高风险性造成了农村金融机构借贷偏好,是导致农村金融供需矛盾的根本原因,化解和分散农业风险是改善农村金融供需矛盾最好方式。

推进农业金融服务机构多元化发展,加强农村金融服务机构的互动效应,形成银行、保险公司、担保公司共同参与控制,共同分析甄别,共同分担风险的农村金融风险分担机制,增强农村金融抗风险能力。

(二)加强农村信用体系建设

1.加快农村信用体系建设,政府牵头多方配合做好顶层设计,尽快建立起全面化、可持续的农村信用体系,实现农村居民、农业经营者、农村企业信息的便捷获得,促进农村信用环境良性发展。

2.建立诚信奖惩机制,加大对失信行为主体的执法力度,例如公开警示、限制出行、限制消费、强制执行等,加大失信成本;对信用良好的主体,鼓励金融机构给予简化办事流程、利率优惠等奖励措施,褒扬引导诚实守信,引导农民诚实守信。

(三)健全农村抵押担保机制

加快在担保抵押机制和融资渠道上的创新,不断丰富信贷品种、扩大担保范围。一是加快农村产权制度改革,积极探索“三权三证”抵押,允许农村居民可以用自身房屋、土地等使用权和承包的山林、草场、水塘等经营权进行抵押,扩大有效担保物范围。二是推进抵押物金融产品创新,试点将农机具、农产品、农业生产设施、农业订单等进行抵押,积极拓宽农村抵押物范围。三是引导鼓励农户与农户之间、农村企业与企业之间联保、互保,共同承担风险,相互提供担保。四是进行制度上的创新,探索让农民入股参股,采用建立商业担保机构的方式,成立具有农村特色的担保公司,入股的农民可以参与经营分红,有偿为农村居民提供担保服务。

(四)完善金融市场竞争机制

1.完善农村金融市场体系建设,从供给侧改善农村金融服务。一方面,充分发挥已有农村金融机构的作用,借助已有农村金融服务网点,积极推行服务创新,打造个性金融服务产品,不断扩大涉农金融服务范围。

另一方面,灵活运用差别化货币政策,引导更多金融机构参与农村金融服务,拓展政策性银行的服务领域,从机构数量和服务宽度上充实农村金融市场,促进农村金融服务机构多元化、多样化,解决金融服务机构不足问题。三是放宽市场准入,实施包容开放的民营非金融机构政策,将合作金融和民间金融作为农村金融服务的重要补充,引导农村民营非金融机构走向规范化、阳光化,促进农村小型金融机构健康发展,激发农村发展内生动力。

2.提高农民自主选择的可能性,从需求方促使农村金融机构改善自身服务。为农村居民提供存取款、贷款、租赁、债券、理财等多种金融服务选择,使农村居民可以自由选择自己喜欢的金融产品和服务机构,从而从需求方促使农村金融机构不断完善自身,提供适合于农村的金融服务。

3.建设互联网金融服务体系,借助互联网、大数据技术,不断推进手机银行、电话银行、网上银行、等支付方式,在为农村居民提供更方便快捷金融服务的同时,利用大数据分析,挖掘农村潜在金融需求,打造出个性化金融产品,促进农业农村融合发展。