科技型企业逆优序融资成因的实证研究

摘 要:本文通过实地调研并结合现有文献研究科技型企业的融资方式和次序,发现由于债务融资中的逆向选择效应和股权融资在资本市场中的投机特征,科技型企业往往呈现逆融资优序理论的顺序进行融资。本文选择在过去五年间披露过银行贷款行为的科技型上市公司及其贷款行为作为样本进行债务和股权融资的实证研究,结果证实科技型企业先股后债融资次序的原因。最后基于结果提出建议,为解决科技型企业融资难题提供参考。

关键词:科技型企业;融资优序;债务融资;股权融资

本文索引:童林辰.<变量 2>[J].中国商论,2021(20):-121.

中图分类号:F275 文献标识码:A 文章编号:2096-0298(2021)10(b)--04

科技型企业是指产品的技术含量比较高、具有核心竞争力、能不断推出创新产品和不断开拓市场的企业,其在提高科技创新能力、推动经济可持续高质量发展、扩大社会就业等方面发挥着重要作用,且发展呈现高风险、高投入、高收益的特征,其对于资金的迫切需求超过一般企业。但是我国资本市场建设较晚,尚不成熟,金融工具比较匮乏,资金供给渠道少,加之产业结构和资本结构不合理造成整个市场的资金短缺,限制了科技型企业的融资渠道和规模。因此,研究科技型企业采用何种方式、以何种次序进行融资是推动科技型企业持续健康发展的重要议题。

国内外对企业融资优序的讨论由来已久,美国金融学家迈尔斯与智利学者迈勒夫基于信息不对称理论最早提出的融资优序理论(1984)认为,最优的融资顺序是内源融资,债务融资,最后才考虑股权融资,认为股权融资会导致外部投资者的逆向选择,造成资金的错配和浪费。对于这一观点是否适用于我国企业,国内学者持有两种相反的看法。一方面,王延伟,曲吉光等[1](2016)认为,我国企业尤其是中小型企业对资金可得性的考虑超过了融资成本本身,因此我国企业的资产结构和生产经营特点更适用于先股后债的融资次序;另一方面,刘薇[2](2011)认为,我国企业的信息不对称产生的交易成本与融资优序理论相符合,因此融资优序理论适用于我国企业融资决策。

本文在综合关于我国企业融资优序现有文献的基础上,结合科技型企业特点,根据作者实地调研情况分析科技型企业的融资困境和实际次序,以此为基础提出关于科技型企业债务融资中逆向选择和股权融资中投机特征的假设分别进行实证研究,得出相应的结论并提出融资建议,为广大科技型企业提供启发,丰富现有的研究内容。

1 理论分析与假设

作者在江苏省南京市选取了涵盖各种规模总计40家的科技型企业作为调研对象,进行了详细的访谈调研。结果显示,科技型企业在技术、管理、产品、市场等方面面临极大风险,所调查的40家企业中有13家小微型企业表示遭遇较大经营困境,4家表示临近破产;绝大多数科技型企业呈现出轻资产的特点,这也使其难以进行抵押贷款,除少数优质上市公司外的其他企业自身信用缺少背书,信用评级较低;由于技术保密度高,导致科技型企业信息不对称严重,加上管理方法不完善、财务信息模糊以及近年来互保联保的风险发酵,难以取得担保。因此受调研的40家科技型企业中有33家表示面向银行融资有困难或利率高,其中19家接受过风投或股票融资的企业表示进行的股权融资具有风险小、成本低、数额大等优点。

其一,我国科技型企业的很多信息具有保密性,造成信息模糊,加上轻资产的特性,引起信息不对称导致逆向选择和道德失范风险[3],迫使银行采取信贷配给,以非利率条件提出要求,而不是提高利率以平衡货币供求,贷款利率和风险不匹配[4]。即使很多科技型公司愿意支付更高的利率,也总有相当一部分企业贷不到款。因此我们提出假设:

假设一:科技型企业固有的信息模糊和轻资产导致的信息不对称引起逆向选择效应,难以获得较高信用评级和高质量的银行贷款,企业经营水平与贷款利率无关。

其二,我国股票市场相当不成熟,呈现出两个明显现象:新股上市股价高以及现金股利分配少[5]。国内科技股更是容易吹捧和吸引非理性投资者的股票,其往往高价发股,低价分利,市盈率高。而科技型企业的高风险与高成长性也吸引了风险偏好的风险投资。以上都导致股权融资的实际成本较低。因此我们提出假设:

假设二:科技型企业在资本市场中高风险与高收益并存的投机特征,能以较低成本吸引到风投融资和股票融资,企业股权融资的资本成本低于贷款基准利率。

2 科技型企业债务融资中逆向选择的实证研究

2.1 研究样本

本部分样本来自有详细公示的沪深两市2015—2019年科技型上市公司银行贷款行为,数据主要来源于CSMAR数据库,部分来自公司年报。2015—2019年上市公司有记录的银行贷款行为总计82123起,披露贷款利率的有1574起,剔除主要数据缺失、非科技型企业、资产负债率为负、所有者权益账面为负的数据,得到归属于科技型企业的贷款行为196起。剔除归属联合贷款行为样本后得到有效样本195起。为了消除极端离群值对实证的影響,对连续变量在1%和99%水平上进行Winsorize处理。

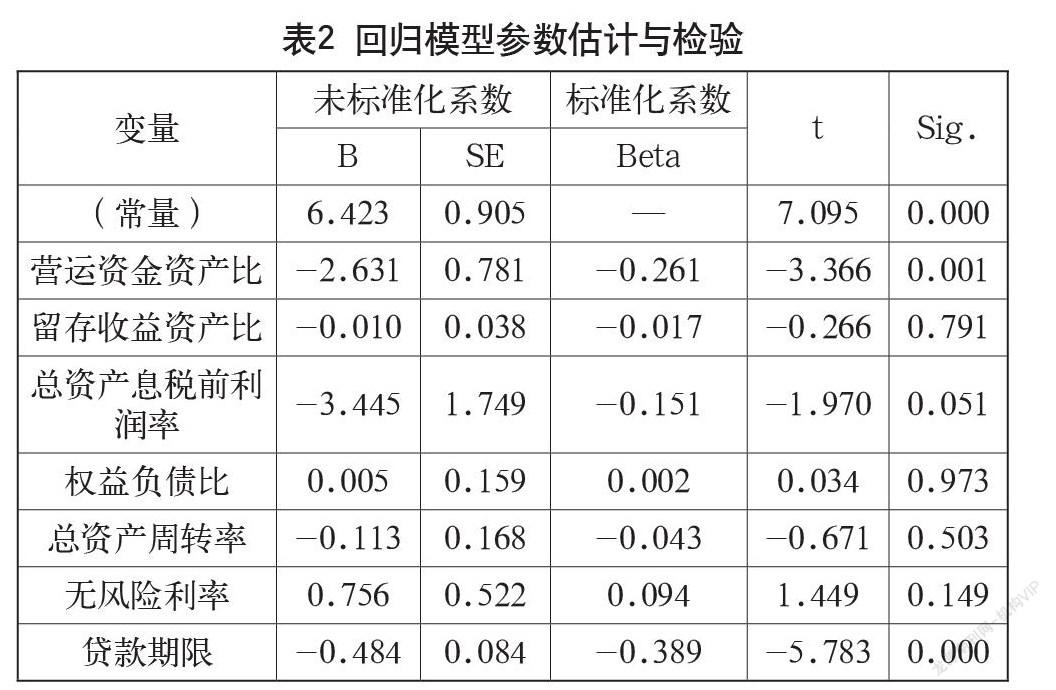

2.2 实证模型与变量定义

对于假设一,可以通过考察企业经营质量与贷款利率之间的关系来验证。本文选择利用阿特曼Z-score模型指标体系来衡量企业经营水平,引入模型变量与贷款利率进行回归分析来检验原假设是否成立,即考察企业经营水平对贷款利率是否有显著影响,如果结果中存在模型预测变量与结果变量无显著关系,则表明逆向选择不存在或者不严重,银行贷款成本与企业经营状况相匹配,反之则说明逆向选择存在。

阿特曼Z-score模型由纽约大学教授爱德华·阿特曼(Edward Altman)在1968年提出,用以衡量企业经营的健康状况。Z-score模型通过运营资金资产比、留存收益资产比、总资产息税前利润率、权益负债比和总资产周转率五项指标,从公司的资产规模、变现能力、获利能力、财务结构、偿债能力、资产利用效率等方面综合反映企业财务状况。其中运营资金资产比反映资产变现能力和规模特征;留存收益资产比反映累积获利能力;总资产息税前利润率反映用全部资产获利的能力;权益负债比反映财务结构;总资产周转率反映营运能力。在此基础上,我们增加无风险利率指标反映宏观因素对贷款利率的影响,增加贷款期限指标反映期限风险对贷款利率的影响。