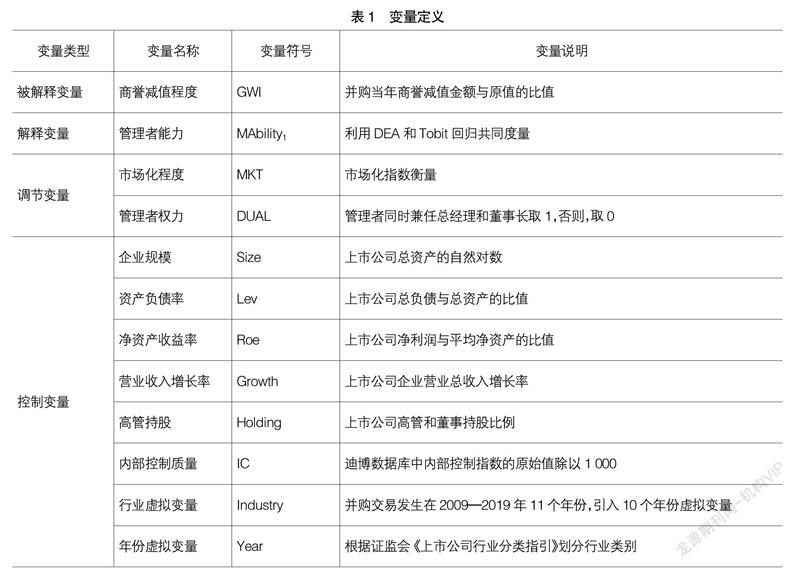

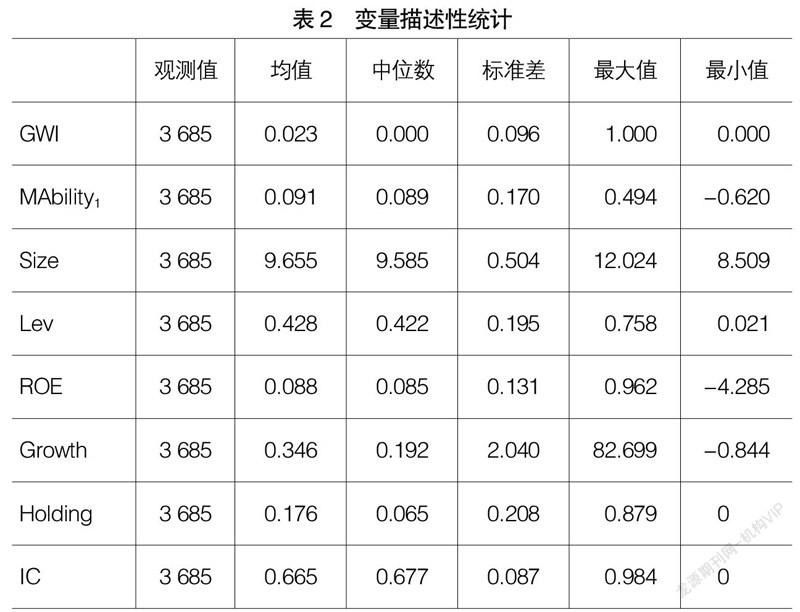

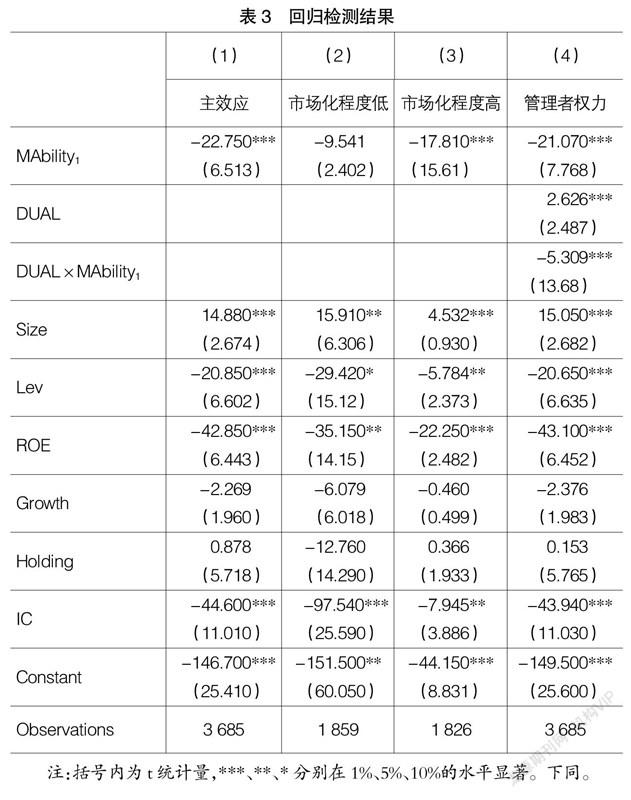

并购方企业管理者能力对商誉减值影响研究

张文宇 徐光华

【关键词】 管理者能力; 商誉减值; 市场化程度; 管理者权力

【中图分类号】 F276 【文献标识码】 A 【文章编号】 1004-5937(2021)20-0079-07

一、引言

随着“十四五”规划的出台,国家经济发展在广度与深度上不断向前优化推进。并购作为一种通过直接购买对方资产的行为,能够较为快速地实现并购方的协同效应和规模效应,越来越成为企业获得优质资产实现企业价值的一种方式。但值得注意的是并购方在并购后产生的商誉减值问题,大有拖累企业整体经营绩效之势。相较于其他资产减值采用折旧、摊销的方式进行,商誉减值则采用减值测试的方法,具有一定的主观性。因此,如何减少商誉减值损失,为企业的并购活动保驾护航,具有一定的现实意义。

以往文献中对商誉减值的研究多集中在准则弹性、盈余管理、审计行业、并购绩效等领域,鲜少关注管理者能力方面。但现有的一些文献已经证明,优秀的管理者对其实现企业价值的有益影响。严汉民等[1]认为,高管特征对企业并购商誉减值会产生影响,即高管团队平均年龄、团队稳定性、具有财务背景的高管人员占比以及非国有企业团队规模都可以有效抑制商誉泡沫的产生。

因此,本文试图通过构建管理者能力与商誉减值之间的联系,即在企业并购的过程中,并购方企业管理者能力越强,其后续经营过程中的并购商誉减值的程度是否会越低?并购交易作為一种市场行为,并购方的市场化程度是否会影响到管理者能力的充分发挥?此外,管理者能力的有效发挥具有一定的主观性,并购方公司高管权力的大小是否会影响到管理者能力的发挥从而对商誉减值产生调节作用?

本文通过选取2009—2019年沪深A股上市公司的非同一控制下企业合并事件,并考虑到并购方市场化程度和高管权力对两者关系的调节作用,对并购方管理者能力与商誉减值两者间的关系进行实证研究。研究贡献主要体现在以下两个方面:(1)本文具有一定的理论意义。以往关于管理者能力的研究多集中在企业绩效、盈余质量、企业投资等方向,本文则将管理者能力的影响细分至商誉减值领域。此外,以往关于商誉减值的研究多集中在财务层面和行业制度层面,本文则通过实证研究发现管理者能力与商誉减值的相关关系,丰富了管理者能力与商誉减值相关领域的研究。(2)当前企业并购过程中出现的商誉减值问题越来越引起市场监管者的关注,如何控制和降低商誉减值带来的风险,本文的研究成果提出了一个全新的视角,并基于此提出相应的建议,具有一定的现实意义。

二、文献回顾

管理者能力在企业绩效方面的研究:Andreou et al.[2]认为管理者能力是一个综合素质能力的总和,这种综合能力的高低直接影响企业经营业绩的好坏。能力高的管理者由于能够在一定程度上弥补信息的不对称性,获得较高的社会信誉度,因此通常对企业的经营业绩具有正向影响。管理者能力在盈余质量管理方面的研究:Demerjian et al.[3]认为管理者能力高低的体现之一在于管理者犯错误的概率。能力高的管理者在处理公司事务的过程中更能够谨小慎微,犯错误的概率相较于能力较低的管理者概率更小。因此,拥有高能力管理者的企业的坏账水平与减值程度相应较低,从而企业有较好的盈余状况。Baiket et al.[4]认为管理者能力的核心体现之一在于其财务信息预测的能力,认为管理者能力与财务信息预测能力呈现正相关关系。即能力越高的管理者,其财务信息预测能力越值得信赖。管理者能力在其他方面的影响研究:Francis et al.[5]认为在进行企业投资时具有高能力的企业管理者更自觉地倾向于选择投资回报率较高的项目,敏锐捕捉对企业有意义的价值项目,从而提升企业价值,实现企业长足的进步与发展。张敦力等[6]认为企业管理者能力的高低在于其投资时存在多大程度的盲目性和冲动性,认为有能力的管理者在进行投资决策时更加稳健,从而达到提升企业利润的目的。

商誉减值的相关文献研究集中在商誉减值形成的客观动因和主观动因。导致商誉减值的客观动因研究包括商誉减值与商誉初始确认金额、收购方股价高估和超额支付对价、并购交易签订的对赌协议数量和生效时间的长短呈现正相关关系[7-9];商誉减值的主观动因研究包括企业在确认商誉减值时会进行人为的提前或推迟。这种人为操纵的原因在于管理者处于业绩压力、管理者的任期变更、公司较大负债的存在[10]。Li et al.[11]认为企业管理者在处理企业事务时具有较高的自由裁量权,而这种权力容易在进行商誉减值测试时诱发管理者进行机会主义行为,损害公司利益。

管理者权力的相关文献研究。Van Essen[12]认为,如果企业权力集中,管理者则拥有制定薪酬规则的权力。由于在职消费的存在,管理者薪酬不会出现大幅度的变动,不会受到企业业绩状况的影响。辛宇等[13]发现,管理者权力与薪酬的关系不仅受到薪酬规则的影响,还受到薪酬组成的影响。如果企业没有良好的内部控制制度,缺乏必要的监管与监督,管理者会在薪酬组成中设置较低标准的薪酬激励制度,从而获得额外收入。Gunicheva[14]认为,管理者权力会影响企业绩效,因为企业管理者可以利用手中权力左右董事的选聘。Karaevli[15]研究发现,管理者的选聘方式会对企业业绩产生影响,即相较于内部晋升通道产生的管理者,外聘的管理者在权力受到限制时会更倾向于调整企业战略发展目标。

三、理论分析与研究假设

(一)并购方企业管理者能力与商誉减值程度

商誉作为企业合并的产物,商誉的减值处理在会计核算中以减值测试的方式进行,因此,管理者的行为具有一定的弹性选择。高层梯队理论认为,在相同经济环境背景下不同管理者对同一经济决策可能由于自身学历、年龄、性别等背景而不同,管理者能力可能与具有一定主观性处理的商誉减值有所关联。信号传递理论则认为,为了解决信息的不对称问题,降低代理成本,企业管理者通过定期报告披露的形式向社会公众传递信息。有能力管理者可能会基于声誉机制,更倾向于谨慎进行并购标的的选择,从而在一定程度上降低企业商誉减值的损失。此外,根据资源整合理论,并购整合活动是整个并购活动中至关重要的一步,对并购结果有着重大影响。过程学派将并购整合视为整个并购过程中最为核心的价值创造环节,并购方有能力的管理者通过并购整合可以将并购动因、经营目标、战略布局三者相互配合,更容易充分发挥自身能力,把潜在的协同效应转化为现实的协同效应,把预期的价值兑现成现实的价值。