私募股权基金投后管理对被投企业绩效影响研究

胡颖

(东兴证券投资有限公司,北京 100033)

随着国内外经济的发展,私募股权投资基金在中小企业融资过程中扮演了十分重要的角色,在中小企业发展壮大、增强资金市场活力、优化资源配置等方面起到了举足轻重的作用。根据清科私募通数据表明,截至2020年末,我国登记备案的股权类基金管理人超1.6万家,累计投资金额已超10万亿元。2020年,中国股权投资市场投资案例7559起,投资总金额8871.49亿元,同比上升16.3%。

2021年伊始,国内经济增长恢复常态。国家统计局数据显示2021年上半年我国国内生产总值532167亿元,同比增长12.7%。与此同时,2021年上半年我国股权投资市场就发生4000多起投资案例,披露投资金额已超4000亿元,同比上升76.3%。截至2021年6月,947家创业板上市公司披露的年报和一季度报表数据显示,平均实现净利润1.34亿元,同比增长42.13%,净利润增速达近年来最高水平;平均营业收入达20.76亿元,同比增长6.9%。

上文数据可见,经济的不断恢复,我国股权投资市场与创业板上市公司业绩都呈现出上涨趋势。然而,我国资本市场完善性不足,信息不对称现象明显,股权投资机构在入股是否真正能队企业的发展发挥作用还不可知,因此为了探究股权投资机构入股后的具体作用,本文对股权投资机构的投后管理对参投企业绩效的具体影响展开研究。

一、研究现状及理论分析

私募股权投资基金由来已久,至今发展已有几十年,我国起步较晚,也就近20年的事情。王广凯(2017)认为私募股权投资基金在近代经济发展,中小企业融资中发挥了重要作用,无论是从专业服务,投后管理,先进管理经验的传递都为企业提供了发展助力。私募基金能发挥出这样的作用我们先看一下它的具体运作流程,蒙柳燕(2007)认为私募股权基金的具体流程包括:资金筹集、标的选择、尽职调查、估值评价、投后管理,项目退出等环节。因此,募、投、管、退是基金投资过程中最重要的四大环节,其中管即投后管理是四大环节之一。

私募股权投资机构投后管理的主要内容是把控“管”这一环节。投后管理,是指基金管理人对基金出资后进行的一系列操作,充分利用自身资源,对投资企业进行赋能。我国私募股权基金投资后管理整体水平不高,那么如何衡量私募股权投资机构投后管理对企业绩效的影响。范硕(2014)将对我国股权投资基金与国外比较,表明我国股权投资基金采用的产融合作方式是投后管理服务的一种方式,知名投资机构善于综合产业资本与金融资本的优势,共担利润与风险。龙勇等(2010)针对投后管理的模式之项目监控和增值服务,研究了两者对企业治理等方面的影响,发现越多的投资机构参与对投资企业上市表现会更好,更容易提高IPO过会率。投后管理与被投资企业绩效有何关系,本文拟通过整理现有学术界研究成果,采用科创板上市企业的具体数据进行实证研究,探索私募股权基金对企业绩效的具体影响。

二 、研究假设

私募股权基金的发展,对企业的影响在于其价值创造的过程。在基金投资过程中,投资人、管理公司、被投企业三者都扮演了重要角色,他们最终的目的是收获共赢,共赢的背后是资金与投后管理等因素进行了价值创造。股权投资机构是资金和投后服务的提供者,企业业绩增长的过程就是私募股权投资基金的价值创造过程。投后管理的开展,在整合被投企业的各项资源和提供综合服务、改善公司治理水平等方面都起到了一定的作用,从而有利于企业提高综合竞争力。

不同股权投资机构的投后管理的标准不一,不同企业提供的增值服务及投后的侧重点不一样,对企业的累计影响也不同。如何衡量投后管理,综合现有研究成果,本文从投资机构的数量和实力着手。本文将从投资机构的数量、综合实力对参投企业绩效的影响来研究私募股权投资机构的投后管理对企业绩效的影响。因此提出如下假设:私募股权投资基金投后管理与参投企业绩效正相关。

假设1:私募股权投资机构股东数量与参投企业绩效正相关。

假设2: 私募股权投资机构综合实力与参投企业绩效正相关。

三、实证分析

(一)样本设计与数据来源

本文选取 2017-2020 年创业板上市公司作为样本进行研究,借鉴实证论文惯有做法,本文对样本进行了筛选,最终得到 538个有效样本,样本处理过程考虑因素如下:考虑了2019年后科创板注册制改革的影响,17-20年四期数据满足数据的稳定性;本文对数据头尾进行0.5%Winsor 处理;剔除 ST、PT 导致的财务数据的异常;使用的统计软件为 SPSS22.0,数据来自上市公司年报及 WIND数据库,清科私募通,投中网等。

(二)变量的定义

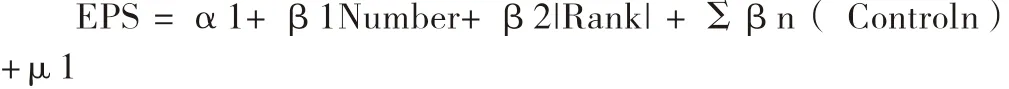

(三)模型构建

(四)实证检验结果

1.描述性统计

表4-2 描述性统计表

表4-1描述性统计对主要的三个变量进行了分析,结果显示:有效样本538个,具体给出了创业板上市公司具有机构投资者的数量统计分析,以及进入样本的机构投资者排名情况和对应的每股收益的描述。统计结果显示,所选样本当中,具有机构投资者Number的企业平均数为6.58,中位数为7.12,标准差为0.624,最小值为0,最大值为25家,结果表明创业板上市公司中机构投资者数量大小不一,有的上市企业甚至没有机构投资者,而有的创业板上市企业包含25家机构投资者,差异较大。机构投资者的排名也有一定差异,平均值在-26.38,中位数位-30.25,即平均排名在26名左右,标准差为13.268,最大值也就是最高排名为1,最小值也是最小排名为126,可见投资机构排名差异较大。EPS的最大值311.82和最小值4.82相差较大,都在可以解释的范围内,可见创业板上市企业盈利能力差距十分大。

表4-1 变量统计表

2.回归分析

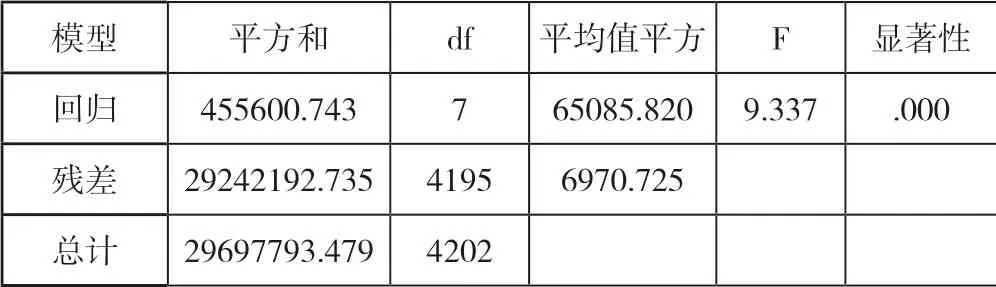

表4-3 私募股权投资机构投后管理与参投资企业绩效的实证研究之模型显著性检验a

a.自变量: F

模型的F检验的显著性P值均为0.000,表明控制变量模型和包含自变量的模型均是线性显著的。同时更深层次的说明运用模型来衡量私募股权投资机构投后管理对参投资企业绩效的影响是有效的。

表4-4 私募股权投资机构投后管理与参投资企业绩效的实证研究之模型系数a

模型中加入投资机构数量Number,其系数显著性t检验P值为0.000,标准化系数为0.006,显示当标准化的机构投资股东数量增加一个单位,标准化的EPS则增加0.017个单位,即投资机构数量对企业绩效在1%的显著,印证了假设1。结果表明创业板上市公司中机构投资者越多,公司绩效也会有所上升。模型继续加入了投资机构排名,可以看出其对公司绩效也存在显著影响,此时机构排名对EPS的标准化系数提高为0.09,标准化系数上升了0.073,投资机构排名对参投企业绩效同样存在正向影响。

四、结论与建议

研究结果表明:投资机构的数量、综合实力对参投企业绩效存在正向影响,从而印证了私募股权投资基金的投后管理对参投企业绩效存在着正向的影响的假设。私募股权投资机构在完善参投企业内控及健全治理机制起到一定的积极作用。投后管理规范化企业运营、有效控制风险、促进投资项目良性发展、实现超额收益的退出地发挥着重要作用,因此也促进中小企业的逐步发展,提高企业的收益水平。

研究建议:市场经济的发展应积极鼓励私募股权投资基金参投中小企业,为鼓励创新创业发挥作用,为中小企业的发展提供资金支持。私募股权投资机构也应不断提高投后管理水平,要求企业定期报送财务报表,不定期进行现场调研、提供增值服务。