中国高技术产业空间格局演变特征研究

何龙斌,何 协,杨婉楹

(1.陕西理工大学经济管理与法学学院,陕西 汉中 723001;2.日本神户大学经济学研究科,日本 神户 657-8501)

高技术产业是引领经济增长的先导产业和决定国家竞争力的关键行业,是影响国家战略安全和竞争力的核心要素。高技术产业发展能够产生强烈的乘数效应,有效带动相关产业的发展,目前已经成为中国经济和社会发展、经济结构战略性调整的重要力量。在工业化和信息化时代,高技术产业的重要性更加突出,发达国家普遍将高技术产业视为命脉,努力构建和维持其竞争优势。国际金融危机后,美国、德国等纷纷吸引高端制造业回流,中美贸易摩擦发生后,美国限制对中国出口芯片等高科技产品,进一步印证了高科技产业的重要性。深入研究中国高技术产业的分布格局和演变趋势,可以更好地优化区域高技术产业空间布局,为有针对性地制定发展战略和政策提供科学依据,同时对完善产业区位理论具有启示意义。

1 文献综述

自20世纪80年代起,随着高技术产业成为各国互相竞逐的资本和提高国家竞争力的基础,国内外相关研究也逐渐增多。从研究学科角度看,早期研究大多从区域经济学和产业经济学的角度探讨高技术产业的发展问题,近年来随着地理学和科学学学科学者的加入,开始出现从地理经济学、科学学的角度对高技术产业发展的研究成果。因此,从研究内容看,主要集中在3个方面:①高技术产业发展的经济学规律与影响。高技术产业具有传统产业所不具备的关联经济性、速度经济性和范围经济性[1],高技术产业创新能力存在显著的空间集聚效应和空间溢出效应[2],产业集聚引发的金融外部性和技术外部性对我国高技术产业发展具有重要的影响,应进一步推进高技术产业集聚和专业化分工[3],而知识与技术外溢效应会促进经济结构优化和产业升级,提升生产要素效率,进而促进经济增长[4]。②高技术产业发展的科学学规律及评价。研究发现中国R&D资本存量与高技术产业发展存在显著的正线性相关关系[5]。此外,专利保护强度的提高、区域科技人才集聚与高技术产业发展之间也存在着显著的正向互动关系[6-7]。中国高技术产业的研发效率整体偏低,但呈现稳步上升状态,行业间效率差异有逐步缩小趋势[8]。③高技术产业发展的空间布局演变规律。多数学者通过产业集聚指数(EG)、区位熵指数和全局Moran’s I方法等对区域发展差异与空间集聚程度进行分析。研究认为,中国区域高技术产业发展差异整体上继续缓慢扩大,出现高水平和低水平趋同俱乐部强化的趋势[9]。高技术产业及大部分细分行业集聚处于较高水平,产业集聚呈倒U形发展趋势;东南沿海地区是高技术产业集聚水平最高的地区,总体呈自东向西、自沿海向内陆递减的梯度分布态势[10]。

总体看,我国高技术产业的相关研究成果较为丰富,但在空间布局演变的研究上仍有一些不足。①缺少以七大地理区和省级区域相结合为研究对象,并依此揭示与刻画区域产业时空演变特征的研究;②研究方法上尚缺少从更直观的营业收入、从业人数等指标在产业中占比的比较研究,也缺少对产业集聚评价进行相互印证的对比研究。

2 数据来源与研究方法

2.1 数据来源

本文对高技术产业的概念界定,依据于国家统计局《高技术产业(制造业)分类》(2017)。按照该分类规定,高技术产业包括医药制造业,航空、航天器及设备制造业,电子及通信设备制造业,计算机及办公设备制造业,医疗仪器设备及仪器仪表制造业,信息化学品制造业6类细分行业。鉴于信息化学品制造业缺少统计数据,因此本文所指的高技术产业为不包括信息化学品制造业的其他5类细分行业。

本文所采用的原始数据主要来源于《中国高技术产业统计年鉴》《中国统计年鉴》《中国科技统计年鉴》,以七大地理区和省区为研究对象,以2000—2018年为时间跨度,通过面板数据进行空间格局分析。七大地理区为华东、华南、华中、华北、西北、西南、东北地区,均未包括港澳台地区。其中华东地区包括上海、山东、江苏、安徽、江西、浙江、福建;华南地区包括广西、广东、海南;华北地区包括北京、天津、河北、山西、内蒙古;华中地区包括河南、湖北、湖南;西南地区包括重庆、四川、贵州、云南、西藏;东北地区包括辽宁、吉林、黑龙江;西北地区包括陕西、甘肃、青海、宁夏、新疆。

2.2 研究方法

本研究的空间格局演变包括两个层面:①高技术产业的总体空间演变;②细分产业的空间布局演变。对于高技术产业的总体空间演变,本文主要通过计算2000—2018年总体产业企业数、从业人数、营业收入和利润在整个制造业中的占比变化情况,判断总体产业变化和布局演化,并通过计算空间基尼系数、行业集中度等判断其集聚趋势。对于细分产业的空间布局演变,本文主要从2000年、2005年、2010年、2015年、2018年5个断面,计算七大地理区各细分行业的企业营业收入和从业人数在全国的占比,分析5个高新技术子产业的区域空间布局演化。之所以选择企业营业收入和从业人数占比两个指标进行比较研究,其目的是考虑到有些行业营业收入并不一定反映产业规模,两大指标可以相互补充,并可据此估算人均劳动产出率。对产业空间集聚的测算,本文采用常用的3种计算方法,即行业集中度、空间基尼系数和区位熵,3种方法相互补充、相互印证,从而保证结论的可靠性。

(1)行业集中度(Concentrion Ration of Industry)。行业集中度通常用规模最大的几个省(市、自治区)有关数值(如生产额、就业人数、营业收入等)占整个行业的份额来度量。公式为:

式中,CRn代表高技术产业的集聚度,n取为5,分子代表规模最大的5个省(市、自治区)高技术产业的营业收入,分母代表全国高技术产业的营业收入。2018年全国GDP前5的省(市、自治区)占全国GDP的比重为40.29%,据此基本可以确定CR5>0.4,表示产业处于集聚状态,CR5为0.4~0.5表示低度集聚,0.5~0.6之间表示中度集聚,0.6~1之间表示高度集聚。

(2)空间基尼系数(Space Gini Coefficient)。洛伦茨(Lorenz)在研究居民收入分配时,创造了解释社会分配平均程度的洛伦茨曲线。基尼(Gini)依据洛伦茨曲线,提出了采用基尼系数计算收入分配公平程度的方法。克鲁格曼(Krugman)等利用洛伦茨曲线和基尼系数的原理和方法,构造了测定行业在空间分布均衡程度的空间基尼系数,并以此研究美国制造业集聚程度[11]。公式为:

式中,G为空间基尼系数,Si是i省(市、自治区)高技术产业占全国该产业营业收入的比重,Xi是该省(市、自治区)工业增加值占全国工业增加值的比重。G=0时,产业在空间分布是均匀的,G 越大(最大值为1),表明产业的集聚程度越高。

(3)区位熵(Location quotient)。区位熵是生产的地区集中度指标,也称专门化率,由美国经济学家哈盖特(Haggett)首先提出并用于区位分析中,用以衡量某一区域要素的空间分布情况,反映某一产业部门的专业化程度以及产业集聚水平[12]。公式为:

LQij=(qij/qj)/(qi/q)

式中,LQij为j地区的i产业在全国的区位熵,qij为j地区的i产业的相关指标(如产值、就业人数等),qj为j地区所有产业的相关指标,qi为全国范围内i产业的相关指标,q为全国所有产业的相关指标。本文中qij取值七大地区各区高技术产业主营收入,qj取值七大地区各区规模以上工业企业主营业务收入,qi取值全国高技术产业主营收入,q取值全国规模以上工业企业主营业务收入。一般而言,当区位熵大于1时,认为j地区的某一产业集聚水平较高,在全国具有优势,反之当小于1时,认为集聚水平偏低,在全国来说具有劣势。

3 产业总体空间格局演变

3.1 产业发展

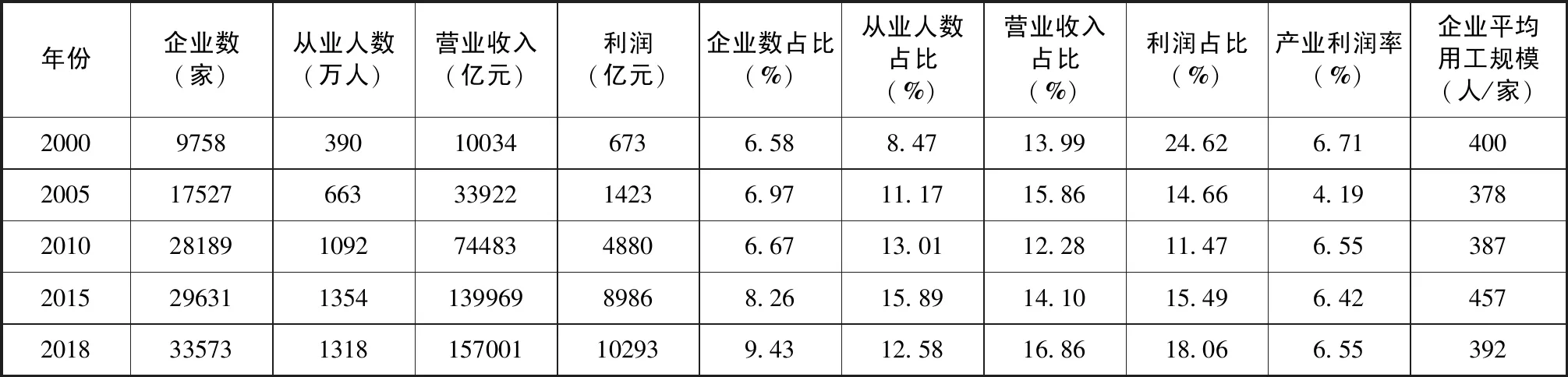

2000—2018年,中国高新技术产业企业数从9758家增加到33573家,增长了244.06%,从业人数从390万人增加到1318万人,增长了237.95%,营业收入从10034亿元增长到157001亿元,增长了14.65倍,利润从673亿元增长到10293亿元,增长了14.29倍,见表1。从绝对数上看产业规模和产业利润都实现了大幅增长,甚至营业收入和利润增长幅度远大于企业数和从业人数的增长,但通过研究企业数、从业人数、营业收入和利润占全国制造业的比例可以发现,企业数和从业人数占比都发生了较大增长,但营业收入占比增长幅度较小,利润占比甚至下降。研究期内,企业数占比增长了43.31%,从业人数占比增长了48.52%,但营业收入占比仅提高了20.51%,而利润占比却下降了26.64%。19年间高技术产业利润率基本保持不变,企业平均用工规模小幅变动。2000年高技术产业利润率为6.71%,2018年为6.55%;而企业平均用人规模在2000年是400人/家,到2018年为392人每家。显然,经过19年的发展,高技术产业的整体规模实现了较大增长,但利润水平并没有得到大幅提升,人均劳动产出率下降,大部分高技术产业的企业还是中小企业,规模不大,仍然缺乏竞争力,甚至处于产业链低端。

表1 2000—2018年中国高技术产业基本情况

3.2 区域分布

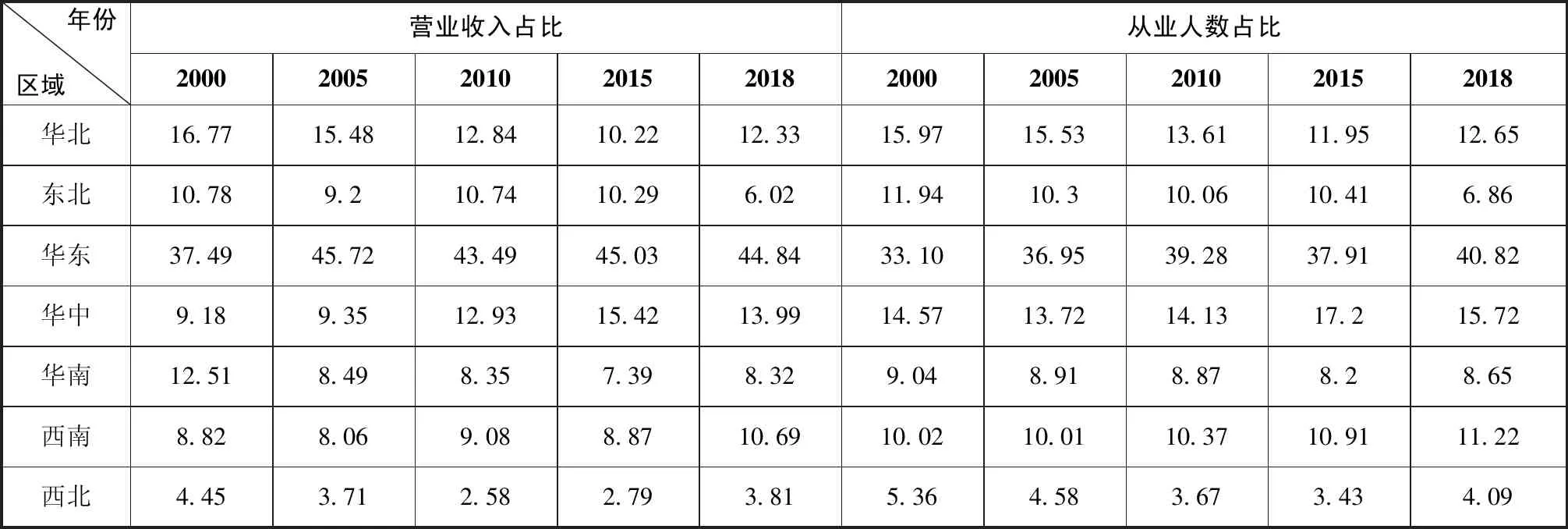

计算七大地理区的高技术产业企业数、从业人数、营业收入和利润在全国高技术产业中的占比见表2。对比2000年和2018年的情况可以发现:①华东地区和华南地区仍然是中国高新技术产业的主要分布区域,而且还呈现出向这两大地区进一步集聚的趋势。2018年华东地区企业数、从业人数、营业收入、利润占比比2000年分别提高3.99%、7.59%、2.72%和7.34%,在所有七大区域中占比最高。而居于第2位的华南地区,其企业数、从业人数、营业收入和利润占比增长更明显,比2000年分别提高了36.30%、40.04%、15.33%、9.52%,但相对华东地区,其高技术产业的总体利润水平在下降。②华北地区和东北地区的高新技术产业呈现出衰退趋势。19年间,华北地区企业数、从业人数、营业收入和利润占比分别下降了8.94%、5.27%、11.54%、17.99%;东北地区企业数、从业人数、营业收入和利润占比分别下降了4.39%、6.63%、4.14%、0.38%。③华中地区和西南地区高技术产业呈现出一定的增长趋势,但总体占比不大。19年间,华中地区企业数、从业人数、营业收入和利润占比分别提高了2.08%、2.07%、4.76%、3.25%,西南地区企业数、营业收入和利润占比分别提高了1.71%、4.45%、4.32%。④西北地区高技术产业在全国占比较小,而且19年间总体上变化不大。⑤2000年七大地理区中,华南、华北地区营业收入和利润占比均高于其GDP全国占比,但到了2018年变为华南、华东地区营业收入和利润占比均高于其GDP全国占比。

表2 七大地理区2000/2008年高技术产业情况 单位(%)

3.3 集聚趋势

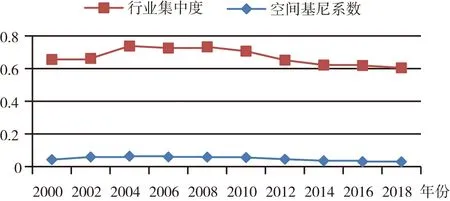

2000—2018年的19年,高技术产业无论是空间基尼系数还是行业集中度都经历了从低到高再降低的演变过程,如图1所示。2000年空间基尼系数为0.0433,行业集中度为0.658。2004年空间基尼系数升高到0.062,行业集中度也升高到0.7382,都达到了最高点。从2004年开始,这两个指标都开始下降,到了2018年二者分别降到0.0302和0.608,两个指标的走势完全一致。由此可见,中国高技术产业呈现出先分散再集聚再分散的倒U形发展态势,虽然总体上处于下降趋势,但仍处于较高集聚水平。这一结论与封伟毅等(2020)的研究结论也相一致[13]。进一步研究七大区域高技术产业区位熵发现,研究期内华南地区高技术产业区位熵最低值1.6,大多时期高于2,并显著高于其他地区,具有明显优势;西南地区经过19年的发展,高技术产业区位熵从2014年开始高于1,具有一定的产业优势;华东地区高技术产业区位熵长期位于1附近,但近年呈现下降趋势;其余地区高技术产业区位熵普遍不高,但华中地区近年有上升趋势,而华北、东北、西北地区有下降趋势,尤其是华北地区下降明显,如图2所示。

图1 中国高技术产业集中度变化趋势

图2 2000—2018年七大地理区高技术产业区位熵变化

4 细分产业空间格局演变

4.1 医药制造业

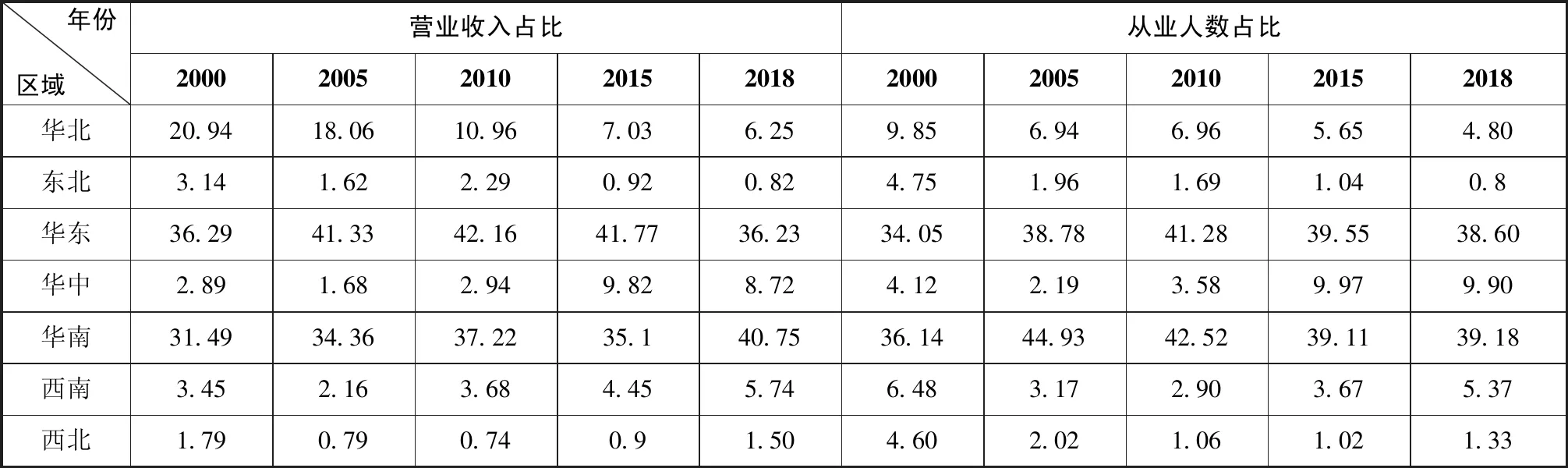

医药制造业是高技术产业中的第二大细分行业,2018年营业收入和从业人数在高技术产业中占比均超过15%。该行业是一个事关民生的行业,市场竞争较为充分,营业收入可以反映其产业规模,见表3。从营业收入占比看,2000—2018年七大地理区医药制造业在全国的占比排序已经由华东、华北、华南、东北、华中、西南、西北地区变成华东、华中、华北、西南、华南、东北、西北地区。华东地区仍然保持绝对首位地位,占比增加且远高于其他地区,华中已取代华北占据第2位。华中和西南地区医药制造业的营业收入占比增长幅度最大,分别增长了52.40%和21.20%。东北和华北地区营业收入占比下降幅度最大,分别下降了44.16%和26.48%。在变化趋势上,东北、华中、西南地区保持继续上升趋势,其余地区呈下降趋势。从从业人数占比与营业收入占比的变化看,华东地区从业人数占比增长幅度明显小于与营业收入占比增长幅度,而华南地区正好相反,这表明华东地区人均劳动产出率在上升、华南地区人均劳动产出率在下降。进一步分省研究表明,2000年营业收入全国占比前10名分别为广东、江苏、浙江、上海、河北、山东、湖北、黑龙江、天津、北京,而2018年变为江苏、山东、广东、浙江、四川、湖北、北京、河南、江西、湖南。河南、江西、湖南三省和四川营业收入占比大幅上升是华中、西南地区营业收入占比排序提升的主要原因,而河北、天津和黑龙江营业收入占比大幅下降是华北和东北地区营业收入占比排序下降的原因。从行业集中度看,2000年营业收入前5的省市占全国比重CR5为42.70%,2018年为43.71%,可见,虽然医药制造业的产业空间布局发生了新的变化,但产业集聚程度总体偏低的格局未变。

表3 2000—2018年七大地理区医药制造业营业收入和从业人数占比 单位(%)

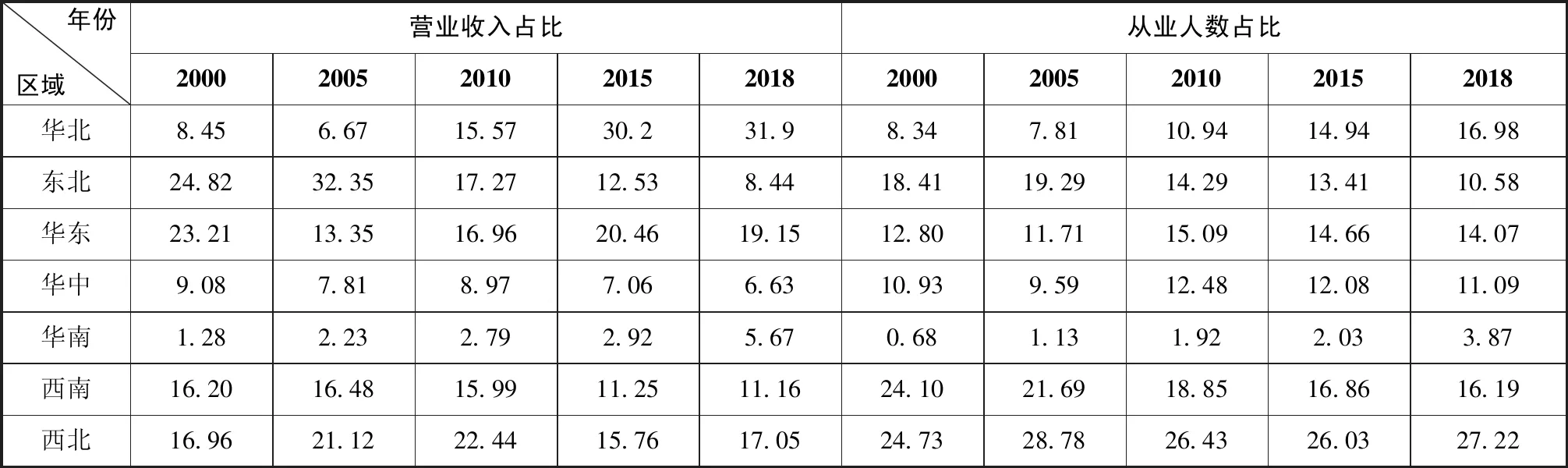

4.2 航空航天器制造业

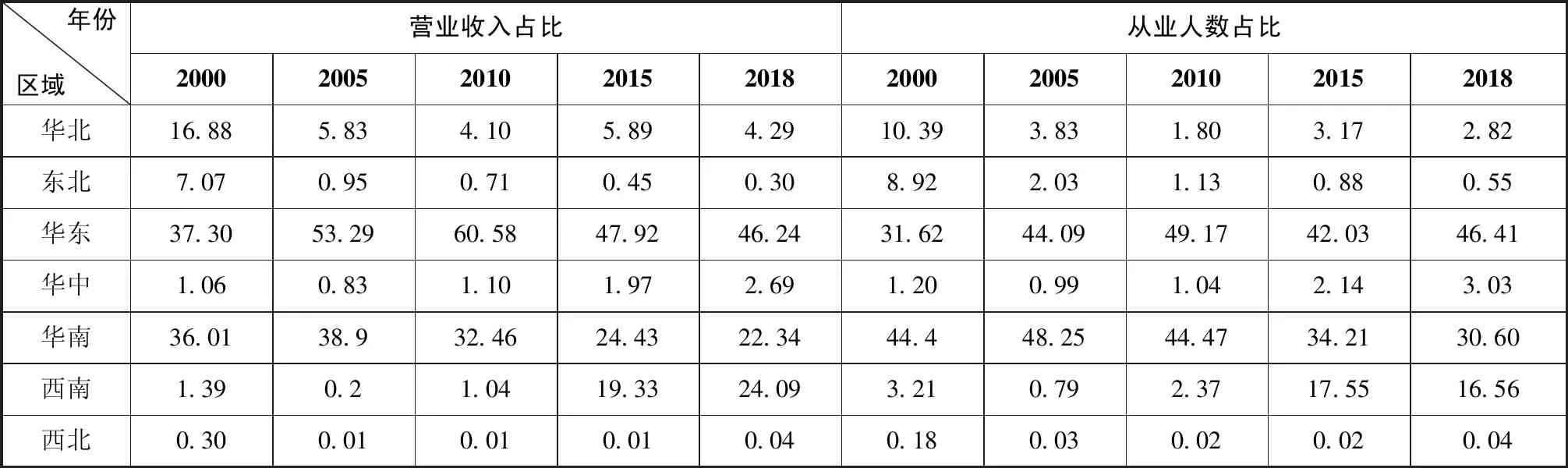

航空航天器制造业是高技术产业中产业规模最小的细分行业,具有明显的军工产业特性,市场化程度偏低,因此营业收入并不能准确反映产业的空间分布,基于此,本文选择从业人数占比来判断该产业的空间格局演变,见表4。从从业人数占比看,2000—2018年七大地理区中,航空航天器制造业在全国的占比排序已由西北、西南、东北、华东、华中、华北、华南地区变成西北、华北、西南、华东、华中、东北、华南地区。西北地区仍保持首位地位,华北取代西南地区居第2位,西南地区降为第3位,三大地区从业人数占全国的60.39%。华南和华北地区的从业人数占比均有增长,增长幅度分别达到469.11%和103.59%,但华南地区从业人数占比仍很小,七大区中居末位;西北、华东地区从业人数占比略有增加,华中地区从业人数占比维持不变,东北、华南地区占比下降。在变化趋势上,华北地区上升趋势明显,东北地区下降趋势明显。结合营业收入占比来看,西北地区从业人数占比增长幅度高于营业收入占比增长幅度,表明该地区人均劳动产出率下降;而华北地区从业人数占比增长幅度小于营业收入占比增长幅度,表明该地区人均劳动产出率有所提升。进一步分省研究表明,2000年航空航天器制造业从业人数全国占比前10分别为陕西、黑龙江、江西、辽宁、贵州、四川、江苏、北京、湖南、湖北,而2018年变为陕西、辽宁、四川、北京、贵州、天津、上海、河南、江苏、广东。天津、北京从业人数占比大幅上升是导致华北超越西南地区居第2位的原因,黑龙江从业人数占比大幅下降是东北地区占比排序下滑的主要原因。从行业集中度看,2000年从业人数前5的省市占全国比重CR5为61.06%,2018年这一数据为60.74%,可见,航空航天器制造业的行业集中度偏高,且多年来比较稳定。

表4 2000—2018年七大地理区航空航天器制造业营业收入和从业人数占比 单位(%)

4.3 电子及通信设备制造业

电子及通信设备制造业是高技术产业中产业规模最大的细分行业,2018年营业收入和从业人数在高技术产业中占比均超过62%。该行业市场化程度高,营业收入和从业人数占比均可反映产业规模见表5。从营业收入占比看,2000—2018年七大地理区中,电子及通信设备制造业在全国的占比排序已由华东、华南、华北、西南、东北、华中、西北地区变成华南、华东、华中、华北、西南、西北、东北地区。华东地区的首位地位已被华南地区取代,但仍居第2位,两大地区营业收入占全国的76.98%。华中和西南、华东地区的营业收入占比均有增长,其中华中地区增长幅度高达201.73%。其余地区营业收入占比下降,特别是华北、东北地区下降幅度均大于70%。在变化趋势上,华南、西南和华中地区保持继续上升趋势,华北、东北地区呈下降趋势。从从业人数占比看,除华北和华东地区外,其余地区从业人数占比增长幅度均小于营业收入占比增长幅度,表明这些地区人均劳动产出率提升。进一步分省研究表明,2000年营业收入全国占比前10分别为广东、江苏、上海、北京、天津、浙江、福建、山东、四川、辽宁,而2018年变为广东、江苏、浙江、河南、上海、福建、山东、江西、北京、四川。广东营业收入占比大幅上升是导致华南取代华东地区首位位置的主要原因,河南、江西营业收入占比大幅上升是导致华中地区营业收入占比排序提升的主要原因,而北京、天津和辽宁营业收入占比大幅下降是华北和东北地区营业收入占比排序下降的主要原因。从行业集中度看,2000年营业收入前5的省市占全国比重CR5为75.18%,2018年营业收入前5的省市占全国比重CR5为68.28%。可见,电子及通信设备制造业的行业集中度也偏高,但伴随着产业空间布局发生变化行业集中度趋于下降。

表5 2000—2018年七大地理区电子及通信设备制造业营业收入和从业人数占比 单位(%)

4.4 电子计算机及办公设备制造业

与电子及通信设备制造业类似,电子计算机及办公设备制造业也是市场化程度较高的行业。2018年该行业营业收入和从业人数在高技术产业中占比分别为12.87%和10.17%,见表6。从营业收入占比看,2000—2018年七大地理区中,电子计算机及办公设备制造业在全国的占比排序已由华东、华南、华北、东北、西南、华中、西北地区变成华东、西南、华南、华北、华中、东北、西北地区。华东地区仍保持首位地位,西南取代华南地区居第2位,三大地区营业收入占全国的92.67%。华中和华东、西南地区的营业收入占比均有增长,其中华中地区增长幅度高达153.77%。华东地区营业收入占比在2010年度一度增长至60.58%,其余地区营业收入占比下降,特别是东北、西北、华北地区下降幅度均大于70%。在变化趋势上,西南和华中地区保持继续上升趋势,东北、华南呈下降趋势。从从业人数占比看,西南地区从业人数占比增长幅度远远小于营业收入占比增长幅度,表明该地区人均劳动产出率大幅提升;而华南地区相反,表明该地区人均劳动产出率有所下降。进一步分省研究表明,2000年电子计算机及办公设备制造业营业收入全国占比前10分别为广东、江苏、北京、福建、上海、辽宁、天津、山东、四川、黑龙江,而2018年西南取代华南地区第2名的位置,安徽营业收入占比大幅上升是华中地区营业收入占比排序提升的主要原因,而北京、辽宁营业收入占比大幅下降是华北和东北地区营业收入占比排序下降的原因。从行业集中度看,2000年营业收入前5的省市占全国比重CR5为84.76%,2018年营业收入前5的省市占全国比重CR5为74.51%,可见,电子计算机及办公设备制造业的行业集中度一直很高,但伴随着产业空间布局发生变化行业集中度也有下降趋势。

表6 2000—2018年七大地理区电子计算机及办公设备制造业营业收入和从业人数占比 单位(%)

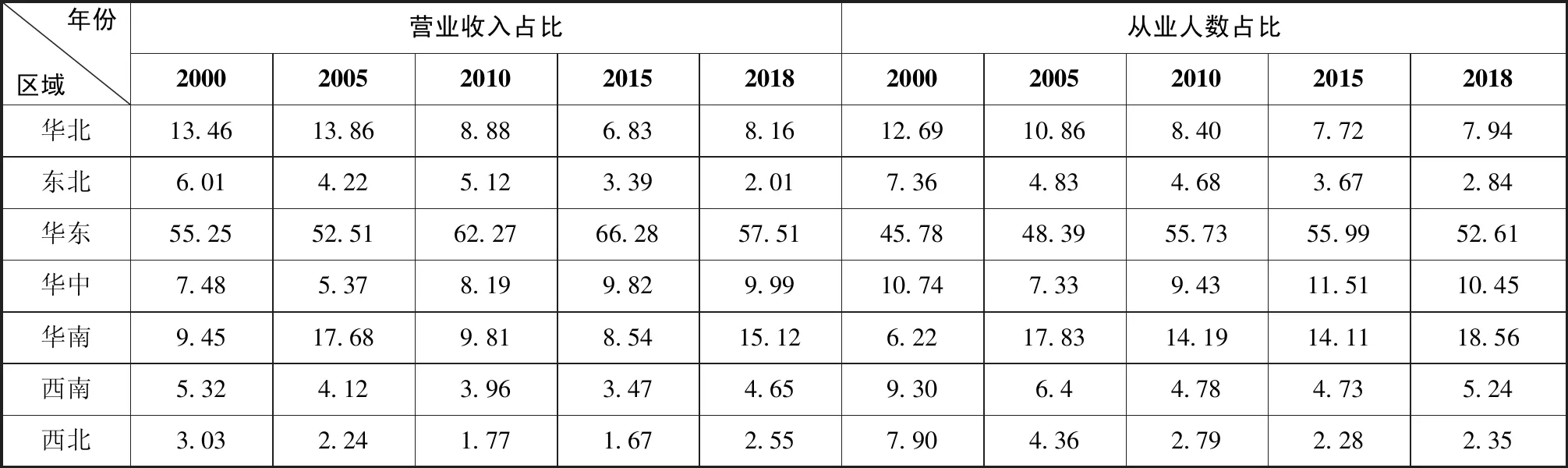

4.5 医疗设备及仪器仪表制造业

2018年医疗设备及仪器仪表制造业营业收入和从业人数在高技术产业中占比分别为6.24%和8.48%,见表7。从营业收入占比看,2000—2018年七大地理区中,医疗设备及仪器仪表制造业在全国的占比排序已由华东、华北、华南、华中、东北、西南、西北地区变成华东、华南、华中、华北、西南、西北、东北地区。华东地区仍保持首位地位,占比是第2位华南地区的3.80倍;华南取代华北地区居第2位,华中地区进入第3位,前三大地区营业收入占全国的82.62%。华南和华中地区的营业收入占比均有增长,增长幅度分别达到60%和33.55%;华东地区营业收入占比维持不变,其余地区营业收入占比下降,东北下降幅度较大,下降66.55%。在变化趋势上,华南地区上升趋势明显,东北地区下降趋势明显。从从业人数占比来看,华南地区从业人数占比增长幅度远远高于营业收入占比增长幅度,表明该地区人均劳动产出率大幅下降;而华中、西南、西北地区从业人数占比增长幅度均小于营业收入占比增长幅度,表明该地区人均劳动产出率有所提升。进一步分省研究表明,2000年电子计算机及办公设备制造业营业收入全国占比前10名分别为江苏、浙江、上海、北京、广东、山东、辽宁、湖北、重庆、天津,而2018年变为江苏、广东、浙江、上海、山东、河南、北京、湖南、四川、湖北。广东营业收入占比大幅上升以及北京、天津营业收入占比下降是导致华南取代华北地区居第2位的原因,河南营业收入占比大幅上升是华中地区营业收入占比排序提升的主要原因。从行业集中度看,2000年营业收入前5的省市占全国比重CR5为64.81%,2018年营业收入前5的省市占全国比重CR5为66.10%,可见,医疗设备及仪器仪表制造业的行业集中度偏高,且伴随产业空间布局发生变化行业集中度还在进一步提升。

表7 2000—2018年七大地理区医疗设备及仪器仪表制造业营业收入和从业人数占比 单位(%)

5 结论与探讨

5.1 主要结论

(1)总体看,中国高技术产业发展规模不断扩大,但利润水平并没有得到大幅提升;总体产业的集聚度较高,但经历了“低—高—低”的演变过程,呈倒U形发展趋势;空间布局上以华东、华南地区为主,华中、西南地区为辅,总体上呈现南强北弱、东强西弱的格局。从总体产业的动态演变看,研究期内,华南、华东地区高技术产业发展优势突出并保持向上,西南、华中地区稳中有进,东北、华北地区衰落明显,西北地区基本不变。

(2)分行业看,经过19年的发展,医药制造业在空间上以华东地区为主,但全国多个核心区域并存;航空航天制造业在空间上以西北为中心,西南、华北为重点;电子及通信设备制造业在空间上以华南、华东地区为主,双核特征明显;电子计算机及办公设备制造业在空间上以华东、华南、西南地区为主,有“双核”演变为“三核”的趋势;医疗设备及仪器仪表制造业在空间上以华东地区为主,单核特征突出。五大子行业集中度,除医药制造业较低外,其余总体偏高,从高到低依次为电子计算机及办公设备制造业、电子及通信设备制造业、医疗设备及仪器仪表制造业、航空航天制造业。

(3)从省级层面看,江苏、山东、广东、浙江、四川是医药制造业的最大集中区,陕西是航空航天制造业的最大集中区,广东、江苏是电子及通信设备制造业的最大集中区,江苏、广东、重庆、四川是电子计算机及办公设备制造业的最大集中区,江苏、广东、浙江是医疗设备及仪器仪表制造业的最大集中区。河南、江西、四川、重庆、湖南、安徽在研究期内至少有1个子行业营业收入占比排序明显上升,北京、天津、辽宁、黑龙江、河北在研究期内至少有1个子行业营业收入占比排序明显下降。

5.2 相关讨论

(1)高技术产业区域布局的主要影响因素与机制是什么?高技术产业的区域分布绝不是偶然的。不同细分行业产业布局的影响因素显然不同,比如医药制造行业的空间分布与区域的自然禀赋有一定的关系,也与当地政府的产业政策有关。航空航天制造业的空间布局,显然与国家的战略规划和政策引导有重大关系。而电子及通信设备制造业、电子计算机及办公设备制造业则与地理区位和产业集群效应有密切关系,也与地方政府的产业政策有密切关系。这些影响因素如何影响产业集聚?如何利用这些因素合理规划产业布局?这是值得研究的一个新问题。

(2)科研投入的产出效率对高技术产业发展的影响有多大?根据国内外对高技术产业的定义,高技术产业是指研究开发投入高、研究开发人员比重大的产业。那么,研发投入高、研发人员比重大的地区一定可以成为高技术产业的集中区吗?利用《2019年中国科技统计年鉴》相关数据可以计算得出,2018年中国七大地理区域高技术产业营业收入和利润占比与R&D研发投入经费占比及研发人员占比并不一致。总体看,华南地区的营业收入和利润占比远高于其科研经费和研发人员占比,而华北、东北地区营业收入和利润占比远低于其科研经费和研发人员产品。结合本文研究得出的“北方地区高技术产业衰退、总体南强北弱”这一系列结论,这是否意味着科研投入的产出效率是高技术产业发展的决定性因素?这个问题值得进一步研究和探讨。

(3)高技术产业的非均衡分布是否会加剧区域经济发展的差距?高技术产业发展能够产生强烈的乘数效应,可有效带动区域相关产业的发展,与此同时,高技术产业也因存在显著的产业集聚特性而形成马太效应[14]。本文的研究结论表明,高技术产业的发展在我国是不均衡的,高技术产业营业收入和利润在全国的占比只有华南、华东地区超过其GDP占比。高技术产业5个子行业营业收入占比超过GDP占比的,华东、华南地区各有3个,西南、华北、东北地区各有2个,西北地区有1个。这种高技术产业发展的不均衡,是否会导致区域经济发展的不平衡,加剧区域经济发展的差距,甚至影响某些区域发展的可持续性,也值得我们进一步研究。