我国农村商业银行经营效率研究及预测

董树功 吴圣略

摘 要:农村商业银行是农村金融发展的核心,是服务“三农”、推动乡村振兴战略的可靠保障。以30家农村商业银行为研究对象,运用改进DEA分析方法及灰色预测模型,对其经营效率进行分析及预测。研究表明,我国农村商业银行全要素生产率呈稳步上升趋势,受技术效率与技术进步效率影响较大,在未来保持稳步增长态势,不同地区生产率差异呈收敛趋势。技术效率始终保持相对稳定状态,在临界值1上下浮动,受纯技术进步效率影响较大,地区差异对其影响较小。在此基础上提出合理调整规模、加强金融创新等政策建议。

关 键 词:农村商业银行;经营效率;全要素生产率;DEA模型;灰色预测法

中图分类号:F832.35 文献标识码:A 文章编号:2096-2517(2021)04-0027-11

DOI:10.16620/j.cnki.jrjy.2021.04.003

一、引言

随着经济蓬勃发展,城乡经济二元化结构矛盾日益凸显,制约农业效率提高、农村环境改善、农民收入增长。农村经济发展是破解“三农”问题的着力点与突破口, 农村商业银行在促进农村经济发展、实现乡村振兴战略中起积极推动作用。2020年中央“一号文件”鼓励农村商业银行扩大农村普惠金融改革试点,推进农产品期貨期权上市,推出免抵押、可持续、低利率普惠产品。新时代背景下,作为农村金融机构重要组成部分的农村商业银行,应积极探索发展新思路,推动普惠金融、互联网金融发展和金融供给侧结构性改革,为实现乡村振兴提供更高水平的金融服务与金融支持。

现有农村商业银行以政策性为导向、商业性为主体、惠农性为基础,与其他农村金融机构互为补充,是新时代实施乡村振兴战略、发展普惠金融的主力军和做好“三农”工作的重要抓手,囿于管理体制、产品创新、历史条件等限制,其经营效率、资源配置效率与其他性质的商业银行相比较低,已成为长期困扰农村商业银行与农村金融市场发展的阻碍。 农村商业银行效率低下主要表现在三个方面:一是不良贷款率居高不下, 风险管理水平有待提高。我国农村商业银行面临着大量操作风险、市场风险、信用风险,囿于技术条件、资金水平,无法有效通过证券化、保险等方式化解防范,致使农村商业银行不良贷款率居高不下。根据《中国金融统计年鉴》显示,2020年农村商业银行不良贷款率高达4.09%, 远超大型商业银行的1.39%和股份制银行的1.64%。二是资金需求供给不匹配,外流严重。根据观研天下颁布的《2020年中国农村金融市场分析报告——市场规模现状与发展趋势分析》显示:截至2019年6月末, 全国涉农贷款余额达34.24万亿元,其中农户贷款余额仅为9.86万亿,与农村经营主体需求存在较大资金缺口。涉农贷款额度较小、期限较短与农业资金回收周期不同步,造成信贷供需周期错位。此外,农村商业银行因其趋利性质,将大量吸收的农村资金通过票据购买,资金拆借转移至发达城市地区, 致使农村大量资金外流。第三,农村支付系统不完善。农村商业银行营业网点分布散落,农村居民享受金融服务不便,手机银行、网络银行普及率不高,大大限制农村商业银行效率提升[1]。此外,农村商业银行科技领军人才、尖子人才严重不足,科技人员占比不足5%,金融工具单一、支农功能弱化、金融服务滞后等问题同样阻碍农村商业银行效率的提高与支农惠农成效的发挥。

本文以30家农村商业银行2014—2019年的数据为样本, 采用改进版DEA模型与灰色预测模型,对我国农村商业银行经营状况、效率差异、未来业绩进行计算, 有利于明晰农村商业银行经营效率, 厘清效率影响因素,加快其内部体制改革,对服务“三农”、助力乡村振兴、缩小城乡差距,促进我国农村金融机构乃至农村经济发展具有重要意义。

二、文献综述

金融机构经营效率是衡量在一定的金融资源投入下,金融机构产出的效率,综合反映了一个金融机构的核心竞争力、可持续发展能力。现阶段,关于金融机构效率的研究主要集中在效率测度方法的选择与影响因素的分析。

在效率测度方法选择上,国内外大多数学者运用DEA-Malmquist模型(数据包络法) 及其改进模型来测度金融机构经营效率。Malmquist指数是衡量相同类型的多投入、多产出决策单元是否有效的非参数统计方法,具有持续反映变量效率指标变化情况的优点。Wheelcok等(1999)运用Malmquist指数对1984—1999年美国商业银行的效率进行测度,认为规模效率较低导致在此期间美国商业银行的效率处于下降状态[2]。常露露等(2016)以山东地区为例,借助DEA模型,得出不同产权结构金融机构效率存在明显差异,国有大型商业银行效率值低于股份制银行的结论[3]。Tsolas等(2015)考虑了不良贷款率因素的影响, 将其代入DEA模型对希腊银行业效率进行测度,与确定型模型相比得出了更加精确的结果[4]。莫媛等(2020)进一步改进DEA模型,采用三阶段模型,发现金融发展存在地区不平衡性,农村金融效率在江苏地区表现出由南至北依次递减的梯级分布特征[5]。除DEA模型以外,还有部分学者运用非径向EBM-Undesirable模型研究, 认为农村金融机构经营效率总体水平较高, 但起伏较大,农商行效率高于农信社[6]。庞金波等(2020)借助SFA方法研究发现,东、中、西部科技金融效率均值存在差异,各区市科技金融发展不均衡[7]。综合上述学者观点不难发现,现有农村金融机构经营效率研究尚未形成统一的结论。一方面是由于模型选择不同,另一方面是于技术限制、历史包袱等原因导致模型投入产出指标选取不同。

农村商业银行的经营效率受众多因素影响,大部分学者采用实证研究分析其影响机制,研究视域主要集中于以下几个角度:第一,资产规模。多数学者认为农村商业银行是追求规模经济效益的金融机构,资产规模越大,其经营效率越高[8-9]。部分学者持相反的观点,认为农村商业银行不存在规模效应, 资产规模可能对农村商业银行效率呈负向作用[10]。第二,流动性。流动性的增强,有助于提高商业银行偿债能力,降低商业银行经营风险,提高其经营效率[11-12]。第三,经济发展水平。部分学者指出农村商业银行经营效率与经济发展水平呈正相关,经济发展水平越高,其经营绩效越高,不同地区的经济发展水平对其影响程度不同[13-14]。王俊芹等(2010)则认为经济发展水平越高,农村信用社支农功能弱化的倾向越严重,改革效率越低[15]。第四,资金配置能力。资金配置能力越强,创造收益越多,越有利于农村商业银行效率的提高,存贷比是反映资金配置能力的主要财务指标,对农村商业银行的效率存在显著影响[16-17]。第五,政策支持。农村商业银行出于政策需要承担大量低收益项目,作为补偿,政府给予政策补贴,有效提高其经营效率[18]。此外,杠杆率、员工薪酬、财务绩效、人才质量、权益净利率与服务能力都在一定程度上影响着银行经营效率[19-23]。

综上所述,现阶段关于金融机构经营效率及影响因素的研究已较为成熟,研究的视角已经从全国整体、省际层面深入到县域,但鲜少涉及经营效率预测领域。DEA模型虽已被广泛应用于金融机构效率的计算中, 其研究方法与研究内容仍有待完善。本文运用改進DEA模型,对具有代表性的30家农村商业银行效率进行测度,在此基础上采用灰色预测模型对其效率进行预测, 并提出针对性建议,为提高农村商业银行经营效率,更好发挥服务“三农”功能提供理论支持。

三、农村商业银行经营效率测度

数据包络法(Date Envelopment Analysis,以下简称DEA)是由著名运筹学家Charnes和Cooper于1978年提出的一种评价相同部门间相对有效性的理论模型。DEA最先应用于公共部门与非营利组织效率的评价, 后来Sherman和Gold首次应用于研究银行业的效率。该模型能够分析不同时期决策单元变化,剔除技术进步因素后,能得到更为准确的结果[24-25],广泛运用于商业银行、科技成果转化、农业生产等效率测算[26-29]。本文采用DEA模型中的Malmquist的指数模型对30家农村商业银行经营效率进行计算,进而分析其资源配置效率的动态特征。

(一)DEA-Malmquist模型简介

DEA模型的构建:向量X=(x1,x2…)定义为投入指标,向量Y=(y1,y2…)定义为产出指标,并将决策单元效率公式做如下设定:

其中,u表示k×1维产出权重向量,v表示k×1维产出权重向量,在规模报酬不变的条件下模型(CCR模型)如下所示:

其对偶规划如下所示:

当?兹=1时,说明决策单元处于效率前沿,0<?兹<1说明决策单元处于无效率状态,CCR模型就是通过?兹值来判断决策单元是否有效率。 由于现实生活中农村商业银行的规模报酬是可变的,简单使用CRR模型会把其技术效率与规模效率混为一谈, 故本文采用假设规模报酬可变的BCC模型。BCC模型就是在CRR模型的基础上, 新增∑?姿i=1约束条件,其表达式为:

全要素生产率是衡量单位总投入的总产量的生产率指标, 反映了当期效率与上期效率的关系,如果全要素生产率的值大于1,说明与上一期相比银行效率有所提高,反之相对效率下降。技术效率反映一家金融机构实际产量与最大可能产量的比值,当技术效率的值大于等于1时,说明该银行对投入要素利用达到最优, 当技术效率值小于1时,说明该银行对投入要素的利用还有待优化。全要素生产率涵盖技术效率、技术进步效率、生产效率等一切经济变量的效率,主要受技术效率与技术进步效率影响,本文采用全要素生产率衡量农村商业银行经营效率。技术效率除了受纯技术效率的影响,还受规模效率影响。

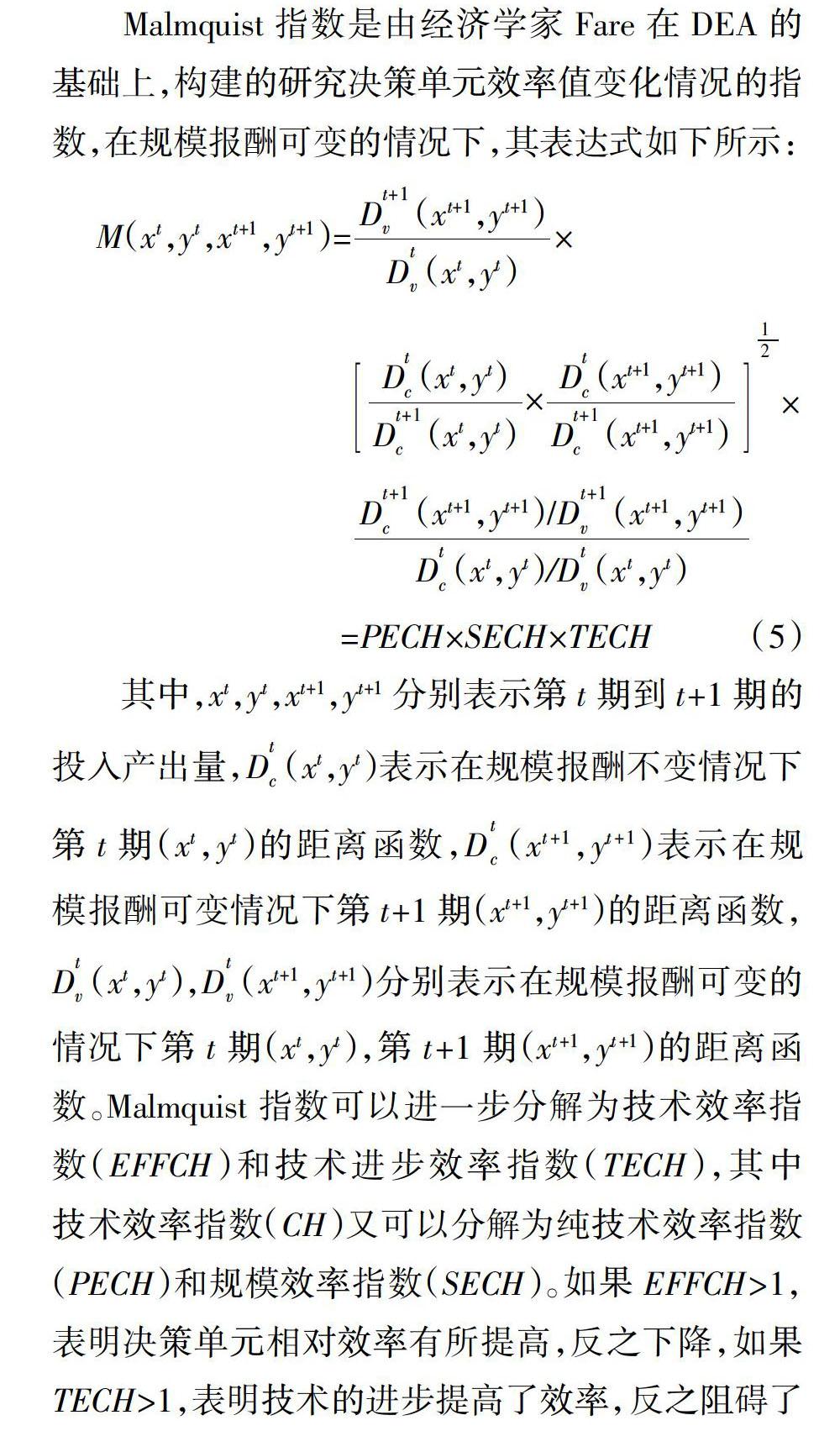

Malmquist指数是由经济学家Fare在DEA的基础上,构建的研究决策单元效率值变化情况的指数,在规模报酬可变的情况下,其表达式如下所示:

=PECH×SECH×TECH (5)

在规模报酬可变的情况下第t期(xt,yt),第t+1期(xt+1,yt+1)的距离函数。Malmquist指数可以进一步分解为技术效率指数(EFFCH)和技术进步效率指数(TECH),其中技术效率指数(CH)又可以分解为纯技术效率指数(PECH)和规模效率指数(SECH)。如果EFFCH>1,表明决策单元相对效率有所提高,反之下降,如果TECH>1,表明技术的进步提高了效率, 反之阻碍了效率。全要素生产率指数=EFFCH×TECH,如果全要素生产率指数大于1,表示效率得到提高,反之表示效率下降。

(二)数据选择与来源

目前对于商业银行投入-产出指标的选取主要有三种方法:一是生产法。生产法将银行视为存贷款业务的生产者,注重商业银行收益状态。二是中介法。中介法将银行视为融通资金的中介,忽视了商业银行对外金融服务职能。三是资产法。资产法将银行视为存贷款业务的所有者,该方法在现实中有较多限制[30]。合理选择投入-产出指标是准确计量金融机构效率的关键, 根据数据的可获得性、代表性、可操作性,本文综合生产法和中介法选取投入-产出指标。投入指标分别为:存款总额,体现农村商业银行负债规模,是其经营的先决条件;固定资产, 综合反映农村商业银行投资规模、 比例、速度;营业成本,反映了农村商业银行日常支出。产出指标为:贷款总额,是农村商业银行最为重要的资产与收入来源;净利润,反映银行整体盈利能力的高低;利息收入,反映银行短期经营资产或负债成果。各指标描述性统计见表1。

本文选取了财务信息披露完整、具有代表性的30家商业银行作为分析样本,样本银行分别为:北京农商银行、成都农商银行、佛山农商行、广州农商行、贵阳农商行、杭州联合农商行、合肥农商行、江苏苏州农商银行、江苏紫金农商行、青岛农商行、厦门农商行、上海农商银行、天津农商行、无锡农商行、武汉农商行、义乌农商行、中山农商行、珠海农商银行、大连农商银行、鄂尔多斯农商银行、晋江农商银行、池州九华农商银行、西宁农商银行、芜湖农商银行、安徽石台农商银行、扬州农商银行、石狮农商银行、长春农商银行、延边农商银行。其中,东部地区17家,中部地区5家,西部地区5家,东北部地区3家。

从资产规模的角度,本文选取的样本有北京农商银行、 广州农商银行等资产规模超过5000亿元的大型农商银行共3家; 有诸如佛山农商银行、杭州联合农商银行等资产规模在1000~5000亿元的中型农商银行共11家;有类似中山农商银行、厦门农商银行等资产规模在500~1000亿元的小型农商银行共16家。从银行的法人层级来看,有重庆农商银行、上海农商银行等省级银行,还有诸如义乌农商银行、武汉农商行等市级银行。

本文选取了2014—2019年30家农村商业银行存款总额、贷款总额、固定资产、营业成本、净利润、利息收入数据,数据均来自WIND数据库、Ifind网站。

(三)实证分析

运用DEAP2.1软件,计算得出30家商业银行2015—2019年的全要素生产效率、技术效率指数、技术进步效率指数、纯技术效率指数和规模效率指数,由于篇幅限制,本文仅展示全要素生产率与技术效率,计算結果如表2所示。

1.全要素生产率

从整体来看,我国农村商业银行的全要素生产率均值仅有北京农商银行、合肥农商银、青岛农商银行、厦门农商银行、 上海农商行等11家商业银行达到1以上,仅占样本银行的36.67%,说明我国农村商业银行的全要素生产率仍有很大提升空间。同一时期不同农村商业银行的全要素生产率相差较大,2016年义乌农商银行与中山农商银行的全要素生产率相差值达到了0.554,2015年佛山农商行与厦门农商行的差值也达到了0.523, 这种情况在2017年后逐渐得到了好转。 农村商业银行全要素生产率呈稳步上升趋势, 在2015—2019五年内由0.954上升至1.033,增幅达8.28%。由图1可知,在2016年后技术进步效率指数和技术效率指数与全要素生产率指数走势较为贴合,这表明在我国技术与技术进步在一定程度上推动农村商业银行全要素生产率的提高,同时也说明早期全要素生产率较低主要是由于缺乏技术与技术进步的推动。农村商业银行在今后的发展改革中要大力开发新型金融产品,引进先进技术与经营理念,从而推动效率提升。

从个体来看,厦门农商银行与芜湖农商银行的全要素生产率在所有样本银行中维持着较高水平,均值分别达到1.106与1.101, 西宁农商银行的全要素生产率在2015—2018年提升近119.8%,这与其提高中间业务收入、 创新产品与服务密不可分。武汉农商银行全要素生产率始终维持在1以下,其技术效率与技术进步效率均处于较低状态,因此可以从技术进步、 管理水平着手提升其全要素生产率。

从地区来看(见图2),发展初期东部地区的全要素生产率为0.984, 略高于其他三个地区的0.972、0.900、0.928。囿于金融开放程度、技术创新水平、从业人员素质等因素, 截至2019年东部农村商业银行生产效率仍然高于其他地区。随着乡村振兴战略的推进与中西部、 东北部农村商业银行转变经营理念、变革技术创新,我国各个地区农村商业银行全要素生产率呈收敛式增长, 增幅分别达到了11.29%、6.2%、7%和7.88%。

2.技术效率

从总体来看,30家商业银行的技术效率年均值基本都大于1,只有2016年略小于1,说明我国农村商业银行的整体技术效率较好, 要素利用率较高, 这主要是由于农村信用社改制为农村商业银行,在国家政策扶持下,发展速度迅猛,产出能力提升产生的。由图3可知,技术效率、纯技术效率与规模效率均在临界值1上下浮动, 技术效率与纯技术效率、规模效率走势一致,说明在今后的发展中规模大小与技术进步仍然需要各家银行着重关注。

从个体角度来看,不同地区农村商业银行的技术效率相近,在1边缘上下浮动,22家农村商业银行的技术效率均值大于1, 占样本总量的73.3%, 其中厦门农商行、重庆农商行、青岛农商行近五年内都保持较高的技术效率值。这不仅是厦门、重庆经济蓬勃发展的体现,更是厦门农商行、重庆农商行积极创新、优化盈利结构、优化资源配置的结果。无锡农商行、武汉农商行、义乌农商行近五年的技术效率均值分别为0.952、0.907和0.966,显著小于1,这主要是由于投入产出比例不合理, 资源配置未达到最优,导致纯技术效率较低。

从地区角度看(见图4),我国不同地区农村商业银行技术效率差异性较小,维持在1附近,仅有2016年出现一定波动,经济欠发达的西部地区技术效率甚至一度高于其他地区, 说明技术效率受地区历史包袱、经济发展和管理困境影响较小。

四、农村商业银行效率预测

灰色预测法是一种利用既含有已知信息又含有不确定的信息对系统行为的特征值发展变化进行预测的方法, 该方法基于随机的原始时间序列,利用一阶线性方程,预测未来发展趋势,已广泛应用于金融、农业、旅游、碳排放等领域,具有重要的理论研究与实践价值[31-32]。鲜少有学者采用灰色预测模型对农村商业银行效率进行预测, 基于此,本文采用灰色预测模型, 以2014—2019年30家农村商业银行全要素生产率值作为样本数据,对其发展态势进行预测, 以期为农村商业银行的发展提供前瞻性政策意见。

(一)模型构建

设有h个变量X1,X2,X3,…,Xh,组成初始的数列,即:

建立白化形式的微分方程:

相应微分方程的解为:

其中,记参数列为a=au,a=(BTB)-1BTY,且:

传统GM(1,1)对于数据要求较高,指数效应不明显的数据采用GM(1,1)灰色预测,可能会得到偏离现实的结果,本文基于前人研究,引入缓冲算子对原始数据进行处理以提高结果的精度[33]。修正后的一阶缓冲算子为:

(二)实证分析

从整体看来(见图5),基于2015—2019年的原始数据所反映的潜在规律来预测2020—2022年我国农村商业银行全要素生产率,结果显示在未来全要素生产率呈稳步上升趋势, 年均增长率达2.25%,到2022年全要素生产率均值达1.113。我国农村商业银行预期全要素生产率内部差异性较大,处于低效率的银行可以积极学习高效率银行的先进理念与经验,共同推进我国农村商业银行发展,更好推动“乡村振兴”战略的实施。

从个体来看,北京农商银行、九华农商行、上海农商银行、珠海农商银行等在未来仍然保持较高的生产效率;成都农商银行、广州农商银行、杭州联合农商银行、苏州农商银行、天津农商银行、武汉农商银行、义乌农商银行这七家农商银行未来的全要素增长率在现有技术、人员、管理等条件下呈下降趋势,尤其是武汉农商银行和义乌农商银行其全要素生产率在2022年仅为0.781和0.727,为此要加快经营理念转变与技术创新,扭转下降趋势。

从地区来看,东部地区农村商业银行效率走势与全国农村商业银行走势较为贴合,说明东部地区农村商业银行在全国占主导地位,对其他地区农村商业银行起引领作用。随着中西部地区崛起,与发达地区差距逐步缩减,中西部地区农村商业银行预期效率远超其他地区, 预计到2022年达1.22与1.18。 东北部预期效率始终徘徊在1附近, 为此东北部地区农村商业银行要顺应“振兴东北”时代潮流,积极进行金融产品创新,吸引高素质人才以不断提高其效率。

五、结论与建议

(一)主要结论

本文采用改进DEA模型与灰色预测模型,综合分析预测我国30家农村商业银行全要素生产率、技术效率,得出如下结论:第一,我国农村商业银行全要素生产率呈稳步上升趋势,整体仍有较大提升空间。不同农村商业银行的全要素生产率存在较大差异,东部地区农村商业银行在初期显著高于其他地区,随着银行体制的改革,不同地区的效率差异呈收敛趋势。 全要素生产率的走势在2016年后与技术效率、技术进步效率贴合。第二,我国农村商业银行技术效率呈波动上升趋势, 总体维持在1附近。技术效率走势与纯技术效率较为贴合,效率的高低与规模大小不一定呈正相关,技术效率受地区差异影响较小。第三,我国农村商业银行未来发展态势良好,全要素生产率均维持在1以上,在现有技术条件下,部分农村商业银行未来业绩走向不容乐观,应加快整改速度以适应乡村振兴的步伐。

(二)政策建议

1.合理调整规模。我国农村商业银行作为金融体制改革的新产物,成立时间尚短,市场规模较小,可以通过提升业务质量、 吸收大量存款和发行债券、增资扩股等手段适度扩大规模。目前,我国农村商业银行处于规模扩张时期, 追求拓宽业务范围、跨区域设立分支机构等, 由于自身经营能力限制,往往会出现机构臃肿、人员冗杂、规模效率与技术效率不匹配、资源配置不合理等问题。农村商业银行应避免盲目扩张,保持合理规模,在发展前景良好的地区集中资源,加强宣传力度,提高自身品牌知名度,扩大存款规模,保证乡镇和农村营业网点的覆盖率。

2.加速金融创新。金融创新和技术革新是提高农村商业银行全要素生产率的重要途径。农村商业银行要加快改革步伐, 推进农村小额贷款业务发展,发展农产品期货与农业保险,构建起投资多元、服务高效、功能完善的农村金融服务体系。此外,金融产品在开发的过程中需考虑风險因素,在金融监管机构规定的法律范围内进行金融创新,建立农村商业银行信用评级体系及动态调整机制,完善风险防范、规避与转移机制。由于农村商业银行成立时间较短,自身基础薄弱,应该在市场竞争与合作中学习同行先进的管理理念与运营技术,不断提高自身金融创新能力和核心竞争力。

3.明确发展重点。传统的银行业资产业务资金消耗量大,农村商业银行难以通过此类业务提升利润率和经营业绩。因此,适合农村地区的中间业务和表外业务是农村商业银行的发展重点。

4.加强金融服务人员队伍建设。针对农村商业银行服务对象的受教育程度和具备的金融意识等特点,农村商业银行需要通过日常培训、定期考核等手段加强金融服务人员队伍建设,督促员工保持终身学习的习惯, 并通过提供良好发展平台吸引高学历、高素质人才,以提高从业人员专业与职业素养,推动农村商业银行全要素生产率的提高。

5.明确独特地位。为了使我国农村商业银行更好地服务三农和中小微客户, 发挥支农惠农的功能,应考虑在税收政策、专业立法、监管体系等方面给予一定的政策倾斜,为农村商业银行的发展营造良好的政策环境。 一是在农村商业银行成立发展初期, 提供税收优惠政策, 鼓励农村商业银行壮大发展;二是放宽农村商业银行投资融资条件,允许更多民间资本流入农村商业银行, 进一步扩充其实力;三是将执行准备金率低于10%的农村商业银行列为重点关注对象,实行精准“输血”缓解其经营困境。

参考文献:

[1]邓奇志.功能视角下我国农村金融效率的现实审视及优化路径[J].农村经济,2010(5):52-55.

[2]WHEELOCK D C,WILSON P W.Technical Progress,Inefficiency and Productivity Change in US Banking,1984-1993[J].Journal of Money,Credit and Banking,1999,31(2):212-234.

[3]常露露,吕德宏.基于DEA的不同产权结构金融机构效率差异研究——以山东区域数据为例[J].区域金融研究,2016(12):50-54.

[4]TSOLAS I E,CHARLES V.Incorporating Risk into Bank Efficiency:A Satisficing DEA Approach to Assess the Greek Banking Crisis[J].Expert Systems with Applications,2015, 42(7):3491-3500.

[5]莫媛,陈张霞,易小兰.金融资源观视角下农村金融效率评价——以江苏省为例[J].区域金融研究,2020(2):47-54.

[6]邓晓娜.农村金融机构经营效率测算及影响因素的空间计量分析——兼论农村金融机构改革[J].金融监管研究,2020(2):51-66.

[7]庞金波,李杨薇,赵丽娟.基于PP-SFA方法的我国科技金融投入产出效率研究[J].科技管理研究,2020(21):217-224.

[8]林春,王伟.基于财务视角对政策性银行经营效率的研究[J].金融发展研究,2015(11):57-62.

[9]宋波,华桂宏.农村商业银行支农效率的影响因素研究——以江苏省为例[J].南京社会科学,2019(8):22-28, 35.

[10]宋磊,王家传.山东省农村信用社产权改革绩效评价的实证研究[J].农业经济问题,2007(8):70-75.

[11]姚凤阁,李婕妤,路少朋.农村商业银行经营效率及影响因素研究[J].统计与决策,2017(5):161-165.

[12] WORTHINGON A C.Determinants of Merger and Acquisition Activity in Australian Cooperative Deposit-taking Institutions[J].Journal of Business Research,2004,(57):47-57.

[13]贾蕊蕊,刘海燕,郭琨.中国农村商业银行经营绩效及其外部影响因素分析[J].管理评论,2018,30(11):26-34.

[14]黄惠春,杨军.县域农村金融市场结构与农村信用社绩效关系检验——基于GMM动态面板模型[J].中国农村经济,2011(8):63-71.

[15]王俊芹,宗义湘,赵邦宏.农村信用社改革的绩效评价及影响因素分析——以河北省为例[J].农业技术经济,2010(6):82-88.

[16]张珩,罗剑朝,牛荣.产权改革与农信社效率变化及其收敛性:2008—2014年——来自陕西省107个县(区)的经验证据[J].管理世界,2017(5):92-106.

[17]曹廷求,段玲玲.治理机制、高管特征与农村信用社经营绩效——以山东省为例的实证分析[J].南开管理评论,2005(4):97-102,108.

[18]周威皓,刘俊奇.我国农商行全要素生产率影响因素分析——基于微观和宏观二维视角[J].技术经济与管理研究,2016(10):79-83.

[19]梁敏,魏晓琴,袁成全.我国商业银行杠杆率对银行效率的影响研究[J].金融理论探索,2018(3):24-35.

[20]周汝卓.我国银行业经营效率的实证研究[J].统计与决策,2013(9):162-165.

[21]CORNETT M,ERHEMJAMTS O,TEHRANIAN H.Greed or Good Deeds:An Examination of the Relation Between Corporate Social Responsibility and the Financial Performance of US Commercial Banks around the Financial Crisis[J].Journal of Banking and Finance,2016,70:137-159.

[22]林春,王伟.基于财务视角对政策性银行经营效率的研究[J].金融发展研究,2015(11):57-62.

[23]高云峰.中国村镇银行的运行效率及影响因素研究——基于省级面板数据的分析[J].投资研究,2016,35(2):78-86.

[24]李延春,杨海芬,赵邦宏.基于DEA方法的村镇银行效率评价指标体系构建[J].西南金融,2012(7):28-30.

[25]邓雪,陈创杰,沈璐,等.基于Malmquist-DEA模型的科技金融绩效评價——以广东省为例[J].科技管理研究,2020(21):64-72.

[26]周四军,胡瑞,王欣.我国商业银行效率DEA测评模型的优化研究[J].财经理论与实践,2012,33(6):17-21.

[27]毕功兵,梁樑,杨锋.商业银行DEA效率评价投入产出指标选择研究[J].管理评论,2009(6):10-16.

[28]孙涛.我国老工业基地科技成果转化效率评价研究——以东北地区为例[J].中国软科学,2020(1):164-170.

[29]李强,庞钰凡,汪玥.基于DEA模型和Malmquist指数的农业生产效率评价研究——以吉林省为例[J].技术经济,2020,3(9):135-143.

[30]卜振兴.我国上市商业银行效率评价研究[J].西南民族大学学报(人文社会科学版),2014(8):119-126.

[31]阎虎勤. Python 财务数据分析讲义[M]. 厦门: 厦门国家会计学院,2020.

[32]梁枫,沙英.金融机构贷款灰色预测GM(1,1)模型研究[J].经济问题,2014(1):58-61.

[33]赵杭莉,孙印法.基于灰色预测模型的中国大豆市场供求分析[J].商业研究,2015(3):58-63.

Research and Forecast on the Operating Efficiency of

Rural Financial Institutions in China

Dong Shugong, Wu Shenglue

(School of Economics and Management, Tianjin University of Technology and Education,

Tianjin 300222, China)

Abstract: Rural commercial banks are the core of rural financial development and a reliable guarantee for serving the issue of“agriculture, countryside and farmers” and promoting rural revitalization strategies. This paper takes 30 rural commercial banks as the research object, uses improved DEA analysis method and grey forecast model to analyze and predict their operating efficiency. The research shows that Chinas rural commercial banks total factor productivity is steadily increasing, which is largely affected by the efficiency of technical efficiency and technological progress. It will maintain a steady growth trend in the next three years, and the difference in productivity in different regions is converging. Technical efficiency has always maintained a relatively stable state, fluctuating above and below the critical value 1, which is greatly affected by the efficiency of pure technological progress, and regional differences have little impact on it. On the basis of this, it puts forward policy recommendations such as rationally adjusting the scale and strengthening financial innovation.

Key words: rural commercial bank; operating efficiency; total factor productivity; DEA model; grey forecasting method

(责任编辑:李丹;校对:龙会芳)