研发费用加计扣除对企业创新激励的实证研究

张景龙

(南京财经大学,江苏 南京210023)

一、引言与文献综述

随着近年来贸易保护主义抬头,高新技术壁垒不断加剧,企业之间竞争日趋激烈,技术创新对于提升企业核心竞争力、打破发达国家的技术壁垒具有重要作用,有利于推动我国转型升级实现跨越式发展,保持经济的中高速发展。基于此,我国实行了一系列的税收优惠政策,其中对于企业创新产出激励最具代表性的就是研发费用加计扣除政策。我国发布了《关于提高研究开发费用税前加计扣除比例的通知》(财税〔2018〕99号),其中规定企业开展研发活动中实际发生的研发费用,如果未形成无形资产计入当期损益的,按规定据实扣除的基础上,在2018年1月1日至2020年12月31日期间,按实际发生额的75%在税前加计扣除;如果形成无形资产的,则依据无形资产成本的175%在税前进行摊销。2018年实行的加计扣除政策放宽了适用范围,而不是仅仅用于科技型中小企业,彰显出国家对企业研发投入的重视程度。该项政策出台后,可以降低企业的纳税额,盘活企业经营现金流,还可以缓解企业的融资约束,增加企业创新的动力和提高企业的资金使用效率。

关于税收优惠政策对企业创新产出的激励效果,不同的学者持不同的观点。一种观点认为税收优惠政策对企业创新激励具有正向作用,陈洋林等(2018)研究发现,税收优惠政策使得企业的创新产出明显增加,同时降低了企业的资金成本,缓解了企业资金周转困难的问题。陈远燕等(2018)认为税收优惠政策是政府对企业和相关行业的扶持,企业能够以较低的成本获得更多资金支持,从而在一定程度上缓解融资约束困境。储德银等(2016)从研发投入和创新产出两方面来考察税收优惠的效果,研究发现,税收优惠具有正向激励效果。在投入方面,研发投入的创新激励效果比人力资本投入的创新激励效果更加显著;而在产出方面,税收优惠政策对于企业专利产出的增加具有间接促进作用。然而部分学者则认为税收优惠政策对于企业研发投入的创新激励作用并不显著,张同斌和高铁梅(2012)提出税收优惠政策促进要素投入对行业产出产生间接影响,若行业资本要素的生产率增加比要素成本的增加较少时,可能会阻碍要素流动性较大、技术提升缓慢行业的发展。吴祖光等(2017)通过经济学实验研究方法,得出不同的税收优惠政策具有不同的激励效果,要素投入的激励措施虽然某种程度提高了研发投入水平,但由于企业在研发要素投入后就可以获得政策优惠,弱化了企业提高创新水平的积极性。冯海红等(2015)由非动态面板门限回归建模方法研究得出,税收优惠政策的力度对企业研发投入的效果具有很大程度的影响,在最优的政策优惠区间,税收优惠能够促进企业研发投入;但在最优优惠区间之外,政策的促进效果就会减弱,甚至具有负向激励作用。

现有研究关于R&D税收优惠政策对企业的创新激励作用的研究证据和结论并不统一,本文以2018年实施的研发费用加计扣除政策作为研究的政策事件,使用双重差分模型(DID)研究加计扣除政策对企业创新产出的激励作用,结合企业自身的特征,从企业不同的产权性质和不同的行业特征两个方面来探讨加计扣除政策对企业创新激励的异质性,为弥合因企业异质性因素导致的企业创新差异提供了经验依据。

二、加计扣除政策的创新激励机制分析

在当今经济飞速发展的时期,经济发展的转型升级、产业结构的调整都依赖于经济社会的技术进步和企业的创新。内生增长理论曾指出,技术进步能够促进一国经济的增长,企业创新产出的提高有利于我国的技术进步。然而由于企业的创新具有正的外部性,企业自身的收益低于社会的收益,这就会挫败企业研发投入的积极性,导致企业的研发投入不足,低于社会的最优投资水平。因此,政府进行干预就变得尤为重要,政府可以对企业实行税收优惠政策来弥补企业的损失,其中加计扣除政策就是最为公平、优惠力度最大的税收优惠政策。

加计扣除政策对企业创新激励的作用表现在以下几个方面:第一,加计扣除政策降低了企业的税基,间接增加了企业的资金流,使得企业有较高的投资动机,进而提高企业的创新产出。第二,加计扣除政策是政府对企业研发投入的鼓励和扶持,对风险投资者和金融机构具有利好效果,解决了企业创新的信息不对称问题,促进了资本市场对企业研发更大的扶持,减轻了企业的融资约束,从而刺激企业创新产出的提高。第三,税收优惠通过提高企业研发投入的力度,使得企业研发新产品、获得核心技术,进而拓展市场获得更多的市场份额,高利润的获得进而刺激企业加大研发投入,提高创新产出。

但是,若是研发费用加计扣除政策的提高超出了最优政策税收优惠的力度,政策的激励作用减弱,甚至产生负向激励作用。主要是因为政府对企业的税收优惠过大,企业将会获得较多的税收返还,此时对企业尤其是非国有企业来说就会产生“挤出效应”,企业的创新激励得到了满足就没有更大的激励去增加研发投入,从而去提高创新产出。

三、模型设定与变量定义

(一)模型设定

本文的政策背景是《关于提高研究开发费用税前加计扣除比例的通知》,2018年1月1日开始实行,针对享受加计扣除政策的企业是一种“自然实验”,适宜使用双重差分模型进行分析,这种方法很大程度上规避了政策变量作为解释变量存在的内生性问题。本文以享受到该政策的企业作为处理组,其余作为对照组,然后将企业分为四组子样本,分别为加计扣除政策实施之前的处理组、加计扣除政策实施之后的处理组、加计扣除政策实施之前的对照组、加计扣除政策实施之后的对照组,使用Treat和Period两组虚拟变量来区别这四组子样本。其中,Treat=1表示享受加计扣除政策的企业,Treat=0表示未享受加计扣除政策的企业,Period=1表示该政策实施之后的年份,Period=0表示该政策实施之前的年份。根据以上定义,能建立以下双重差分模型来验证加计扣除政策对企业创新产出的激励作用:在该模型中,lnPatent是本文的被解释变量创新产出,Period×Treat是Period和Treat的交叉项,Period和Treat表示对照组和处理组,X表示一系列控制变量,其中包括总资产收益率(Roa)、资产负债率(Lev)、企业规模(lnsize)、研发支出(RD)、固定资产密集程度(FA)、企业所得税率(lntax)、企业上市年限(lnage)等。

(二)变量定义

表1对各变量进行了具体的定义。

表1 变量定义

四、实证结果分析

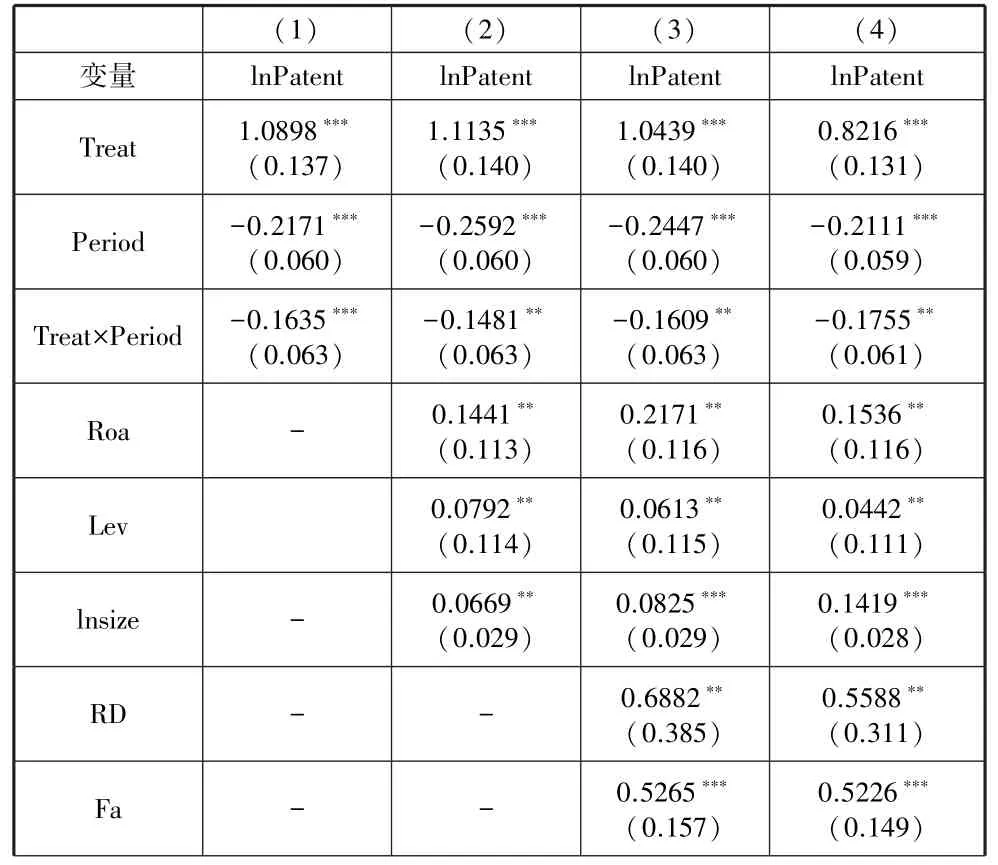

(一)提高加计扣除政策对企业创新产出的影响

本文以专利申请数量的对数作为因变量进行分析,表2是通过双重差分模型检验加计扣除政策对企业创新产出的激励效应,模型中控制了年份固定效应。从模型(1)中可以得出,在不加入控制变量时,在被解释变量为专利申请数量时,交叉项的系数为-0.1635,在1%的水平上显著为负,加计扣除政策对企业创新产出的提高具有负的净效应,加计扣除政策的实施对企业的创新产出平均减少0.1635个单位。在加入控制变量后,模型(2)~(4)中交叉项的系数均显著为负,且均在5%的水平上显著。在加入所有的控制变量时,交叉项的系数为-0.1755,且通过了1%水平的显著性检验,加计扣除政策的实施平均使得企业的创新产出降低了0.1755个单位,表明该政策对企业的创新产出具有显著的负向激励效应。

表2 计扣除政策实施效果的DID估计

续表

(二)异质性分析

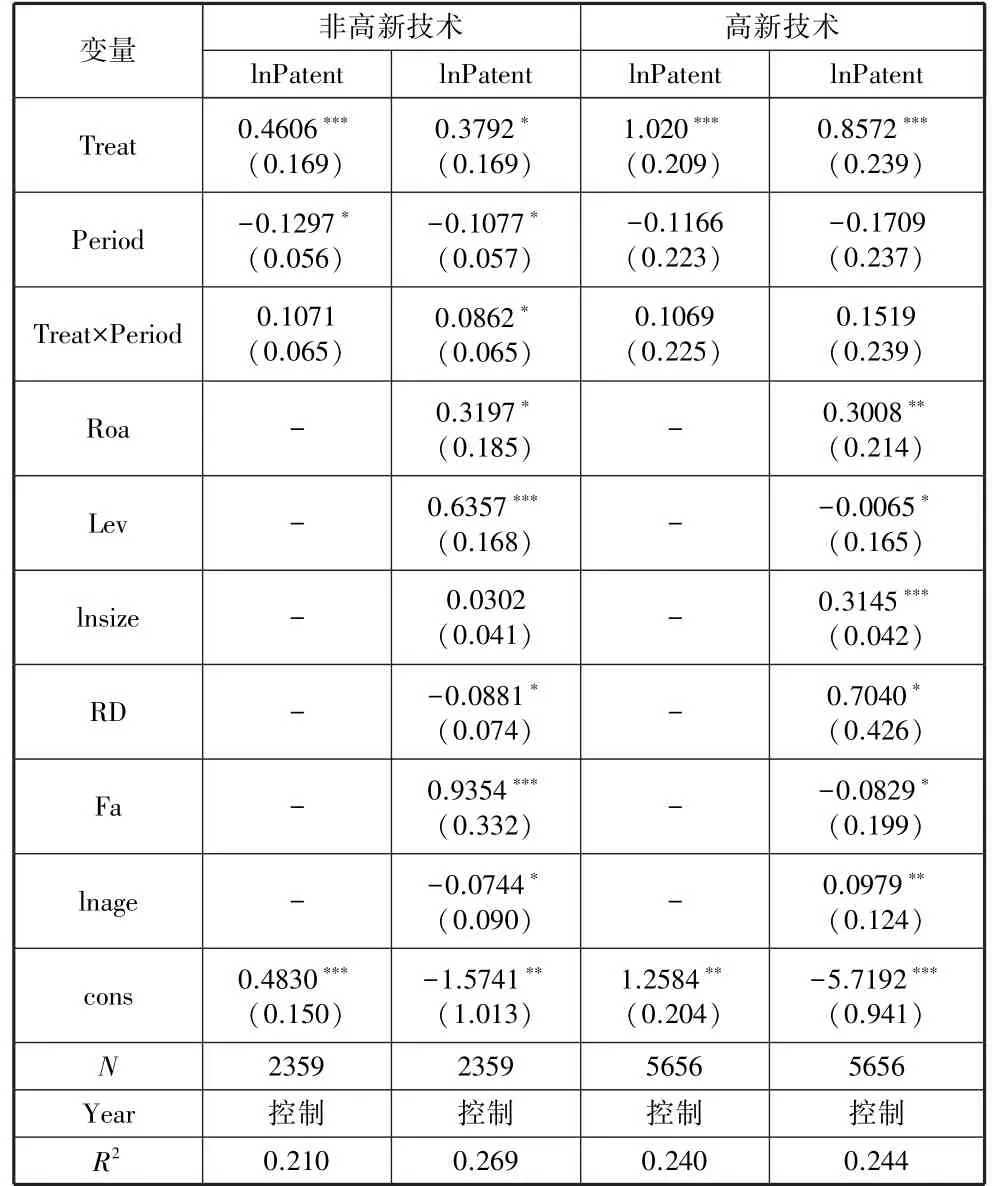

1.行业的异质性分析

不同行业对加计扣除政策的受惠程度不同,因为高新技术企业本身就享受企业所得税优惠,有效边际税率相对较低,所以加计扣除政策对高新技术和非高新技术企业的影响具有差异性。本文分别对高新技术企业和非高新技术企业进行回归分析,回归结果如表3所示。从中可以得知,Treat×Period的系数为负,且通过了显著性检验,表明进一步提高加计扣除政策对非高新技术企业的创新没有显著激励作用,加计扣除政策对高新技术企业的影响无显著作用。在其他条件保持不变的情况下,加计扣除政策平均降低了非高新技术企业的创新产出0.0862个单位。究其原因,可能是因为非高新技术企业的有效边际税率较高,融资比较困难,前期加计扣除政策的影响已经最大化,非高新技术企业的创新动力不足,继续提高加计扣除比例使得政策的激励效果较弱,甚至出现了负向激励作用。

表3 行业异质性

五、结论与启示

在我国经济转型发展的大背景下,为了实现从“中国制造”向“中国创造”的历史性转变,实行了一系列税收优惠政策,特别是希望通过进一步实行研发费用加计扣除政策的改革来激励企业加大研发投入,提高我国企业的创新水平,增强国际竞争力。本文针对企业研发费用加计扣除政策这一准自然实验,使用双重差分模型来检验该政策实施的效果。由实证结果可得,进一步提高研发费用加计扣除比例政策改革之后,企业的创新产出没有得到有效提高,表明加计扣除政策对企业的创新产出水平具有负向激励作用,且该结论通过了一系列稳健性检验,可见研发费用加计扣除比例不是越高越好。本文进一步发现,加计扣除政策的实施效果具有异质性,不同行业的企业所享受到的政策效果具有差异性,非高新技术企业获得税收优惠负向激励作用比高新技术企业更加显著。

鉴于此,我国为提高加计扣除政策对企业创新激励的作用,应完善税制结构,优化税收优惠政策,提高国家治理水平。结合上述结论,本文给出以下几点建议:第一,实行适度的税收优惠政策。研发费用加计扣除比例不宜提高过多,应保持在合理区间(比如50%~60%)才能最大化优惠政策的效用水平。第二,政府应该根据不同行业特征来设定差别化的研发加计扣除政策。应给予不同类型和不同地区的企业实行差别化的税收优惠,使这些企业获得更大的税收优惠激励效果。第三,加强国家治理提高政府服务水平。政府应贯彻落实市场在经济活动中的决定性作用,减少政府对市场的干预,打造一个优质的服务型政府,为我国企业的发展营造一个良好的营商环境,引导企业实现创新性发展,激发企业的创新活力,最大化税收优惠政策的实施效果,实现从创新投入向创新产出的转变。