财务转型升级背景下业财融合路径的探讨

韩真真

【摘 要】在大智移云时代,财务转型升级背景下,传统的财务管理职能转化为战略财务、共享财务和业务财务三大模块,企业进行业财融合具有一定的紧迫性。本文从量化业务、流程再造、风险扫描三方面构建了业财融合路径,最后针对企业如何实现业财融合给出建议。

【关键词】业财融合;财务转型;流程再造

随着互联网、大数据、移动云时代的到来,传统的财务管理已经不能满足企业的需求。传统财务管理职能包括资金、税务和会计等方面的管理,从形式上看较全面系统,但是实质上各管理模块相互分离,再加上传统的财务管理没有将信息化技术纳入其中,使得其不能有效的挖掘财务数据。传统的财务管理虽然也有相应的预算、控制、决策分析等职能,但由于依据的信息一般是历史信息,时效性不足,动态性不足,缺乏全局观。因此,做出的决策指导性较差。在大智移云时代,财务管理进行了转型升级。转型升级后的财务管理纳入了战略管理、共享管理和业务管理,本文聚焦业务管理,探讨了业财融合的诞生,构建了业财融合路径,最后为业财融合顺利推行给出了几点建议。

一、业财融合诞生

1.传统的财务管理职能。

传统的财务管理职能主要管理资金、税务以及会计。这三方面组成了三大模块,每一模块又包含不同的内容。资金管理模块除了包含现金管理,还包含投资和筹资管理;税务管理模块主要包括纳税申报和筹划;管理会计模块包含内容较广泛,包括预算、分析、内控、成本、绩效等方面。从形式上看传统的财务管理职能很全面、很系统,但是具体应用到企业中发现这些模块相互分离,缺乏协作,不利于企业高效管理。

2.转型后的财务管理职能。

转型后的财务管理职能同样分成了三部分,即战略财务、共享财务和业务财务。战略财务是以企业战略为出发点,加强风险管理,以价值创造为目的的管理;共享财务管理与战略财务管理相比较,更具有规范性,共享财务是将所有的财务人员进行集中,负责整个集团的财务管理,可以在战略财务下设共享财务,也可以直接外包;传统财务管理表面分为资金、管理会计、税务三大部分。看似相互关联,形成了一个整体,但是传统财务管理与业务没有连接,脱离业务,而业务财务管理基于企业价值链或市场商业环节,将财务人员分别派驻到具体业务单元中,形成了营销业务财务、研发业务财务、生产业务财务、商贸业务财务等,只要属于企业价值链的一部分,都可以形成业务财务。由此可见,业务财务融合是企业聚焦关键业务环节,通过整合将财务延伸到前端,实现业务与财务融合,业财融合不是静态的、片面的,而应该是动态的、全方位的。

二、业务财务融合路径

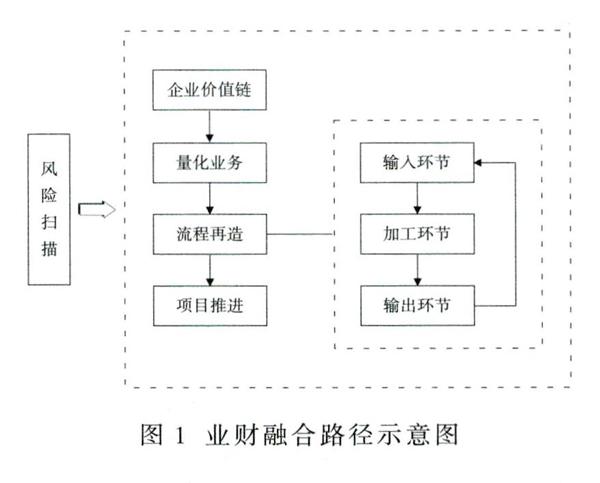

企业实现业财融合的目的是优化资源配置,帮助企业提升整体效益。因此,构建业财融合路径应从企业价值链出发,优化流程,聚焦可以创造价值的领域,将业务与财务进行融合,精准的利用企业资源。通过业务数据和财务数据的打通,实现流程的全链打通。财务管理和业务统一,可以促使实现业务跨企业、跨部门核算,方便财务管理。业财实现融合可以灵活应对突发事件导致的经营活动,并且能真正提供决策支持。本文从量化业务、流程再造、风险扫描这三个方面构建业财融合路径,首先以企业价值链为基础,将财务理念融入战略规划、采购、投资、管控、营销、客户管理等业务流程中,用财务管理工具及风险控制办法对所处业务流程中的控制点进行一一剖析,达到业务量化;基于业务财务在完成对业务的量化和指标化后,梳理发现的问题,依据财务人员的专业知识,给出相应的财务管理建议。与此同时,财务人员应积极配合业务人员梳理流程,删减不增值部分,进而实现项目推进;而在整个流程中都离不开风险管控,财务人员深入了解业务后,运用税法、经济法等財务知识解决传统会计无法实现的问题。这三方面是环环相扣的,既能推进公司整体效益提高,又能提升业务与财务的融合度,具体路径如图1所示。

1.从企业价值链出发,量化业务,重构业财融合内容。

推进业财融合,首先应以企业价值链为出发点,根据企业基本活动和支持性活动,分别量化出增值和不增值的经营活动。业财融合过程中应借助大数据技术,对每一关键业务进行精准管理。以商贸流通企业为例,商贸流通企业在整个销售过程中,财务人员主要参与发货阶段、开票阶段和回款阶段。发货阶段负责签订各项协议,审核销售单,根据销售单发布出库指令,并审核出库单;开票阶段是根据发货阶段审核的销售单和出库单开具增值税专用发票或增值税普通发票,确定赊销时间点;回款阶段负责账期内应收账款的收回,以及采用哪种收款方式等。由此可以看出,传统的财务人员与业务是脱节状态,财务人员只关注单据收回、审核情况,对于销售过程中可能发生的风险不进行考虑。

2.从内部延伸到外部价值链条进行流程再造。

流程再造主要从输入、加工、输出三个环节,从内部延伸到外部价值链条进行再造。首先输入环节消除原始凭证人工传递流程。业务发生时涉及的原始单据通过影像设备等扫描上云,实现无纸化传递。这样财务部门可以实时获取业务凭证,监控业务发生的流程。加工环节是利用智能化的技术实现报表自动生成,使得业务对接流程具有一定的还原性及可视性。输出环节运用数据挖掘等技术生成可视化数据,并进行分析。业财实现融合不仅确保财务数据真实有效,而且还可以提供外部价值链的相关信息,帮助企业分析市场,预测销售趋势等。同时,对输出的结果进行反馈,不断调整输入环节的业务流程,依据输入环节业务流程变化调整加工环节,形成环环相扣的闭环。

3.风险扫描嵌入业财融合。

风险管理基于事前预防、事中控制、事后反馈,是一种防范企业风险的决策管理方式。将风险扫描嵌入业财融合,识别量化业务和流程再造过程中存在的风险,及时发现潜在风险,并对其进行分析与评价,根据风险类型确定相应的防范措施。比如承接项目的业务,财务人员可以利用税法、经济法、风险管理等知识评估并分类该业务中可能发生的风险,进而可以确定该项目是否可以承接。而且还可以运用虚拟仿真技术模拟项目收益状况等,将风险扫描嵌入业务融合一定程度上可以保证将运营风险降至最低。

三、实现业财融合的建议

1.建立业务财务融合机制和团队。

企业构建业财融合,一方面需要建立融合机制,将业务与财务实现融合是一个长期的过程,而且业财融合不是某一方面的融合,而是一个全业务流程的系统工程,企业需建立相应的机制确保业财顺利的融合。另一方面应建立业财融合团队,该团队应有兼顾业务与财务方面的人才,明确职责分工。建立业务财务融合团队可以集思广益,是业财融合的保障。

2.树立财务主动服务意识。

财务部门除了是企业的职能部门外,一定程度上也是服务部门。在企业日常经营中为企业经营管理决策提供数据支撑,扮演着服务的角色。财务人员应树立主动服务意识,拓展传统职能,主动对接业务,从传统的财务核算角色向解决业务问题转变,从财务会计向管理会计转变,实现转型升级。财务部门应与业务部门形成管理合力,进而共同为企业创造价值。

3.提高沟通协调能力。

业财融合有效推行除了需要建立相应的机制和团队外,还需要加强财务部门与业务部门的沟通。良好的沟通有助于发现业财融合中存在的问题,及时防范,及时处理。财务部门与业务部门的良好沟通体现在:一方面,财务人员应参与业务拓展、营销策略等业务中去,并将专业的财务词汇转换成业务人员易理解的方式表达。另一方面,业务人员向财务人员反映业务情况,有财务方面的需求及时沟通,财务人员也应根据業务情况评估可能涉及到的财务问题,进而业务财务之间形成联动沟通机制,为企业实现业财融合提供良好的支撑。

4.突出财务风险管控优势。

在业财融合推进过程中,应注重风险的防范,财务人员应深入业务前端,将风险管理意识融入业务流程,建立风险预警,将风险管控从业务末端向业务前端和业务过程延伸,层层传递,严格把控风险。

参考文献

[1]汤谷良,夏怡斐.企业“业财融合”的理论框架与实操要领[J].财务研究,2018(2):3-9.

[2]陆兴凤.基于业财融合的新型财务信息化系统构建思考——以新零售为例[J].财会月刊,2018(9):98-102.

[3]张庆龙.业财融合实现的条件与路径分析[J].中国注册会计师,2018(1):109-11.

(作者单位:青岛理工大学琴岛学院)