我国房地产企业融资问题探析

石密艳 孟繁兵

[摘 要]房地产行业作为高负债行业,获得充足的资金是发展和生存的基础,但企业融资难、融资成本高、融资结构不合理的现象尤为突出,这些严重影响了房地产企业的发展。文章通过分析我国房地产企业融资现状,建议采取降低企业风险、加强金融创新、健全房企融资体系等措施,规范房地产企业融资问题。

[关键词]房地产企业;融资结构;金融创新

[DOI]10.13939/j.cnki.zgsc.2021.08.078

房地产产业是我国国民经济的支柱产业,对经济社会发展起着重要作用。目前,经济进入“新常态”,我国经济发展面临许多机遇和挑战,房地产作为资金密集型行业需要投入大量资金,维持企业发展和运作。房地产企业资金使用周期长,内部融资很难满足自身需求。2019年高翔宇在选取我国165家房地产上市公司为研究样本中,对2018年房地产企业融资状况进行研究,发现货币资金增速较前两年降低26.75%,说明房企正面临严重的资金短缺[1]。因此,房地产企业融资问题亟须解决。文章通过分析我国房地产企业融资现象,找出房地产企业融资问题,提出相应的对策及建议。

1 我国房地产企业融资现状

房地产企业的每个产业链环节都需要投入大量资金,保障融资渠道畅通,一直是房地产企业需要解决的问题。

1.1 资金需求方面

企业融资类型按是否有金融机构的介入,分为直接融资和间接融资,间接融资主要以银行贷款为主,直接融资主要为股票融资、债券融资、定金及预付款等。

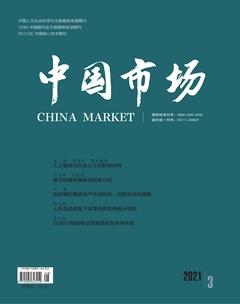

从图1中可知,我国房地产企业开发投资总额从2010—2019年处于稳步提高的态势,到2019年房地产开发投资总额达到了132194.26亿元,如此巨额的资金总量,企业可通过资本市场拓宽融资渠道进行大量融资,维持企业项目运营。房地产开发投资总额同比增速从2010年的33.16%下滑到2015年的0.99%。主要因为国家为了调控房价攀升、抑制经济过热,出台了一系列收紧信贷和抑制房地产发展的政策,使得2013—2015年增长速度有较大幅度的下降。从2016年开始房地产开发投资总额同比增长速度出现了小幅上升,这期间国家为促进房地产市场的发展,出台了一些利好政策,如通过降首付、降利率、减税费、放宽公积金贷款政策等一系列宽松政策,刺激市场需求。

1.2 融资规模方面

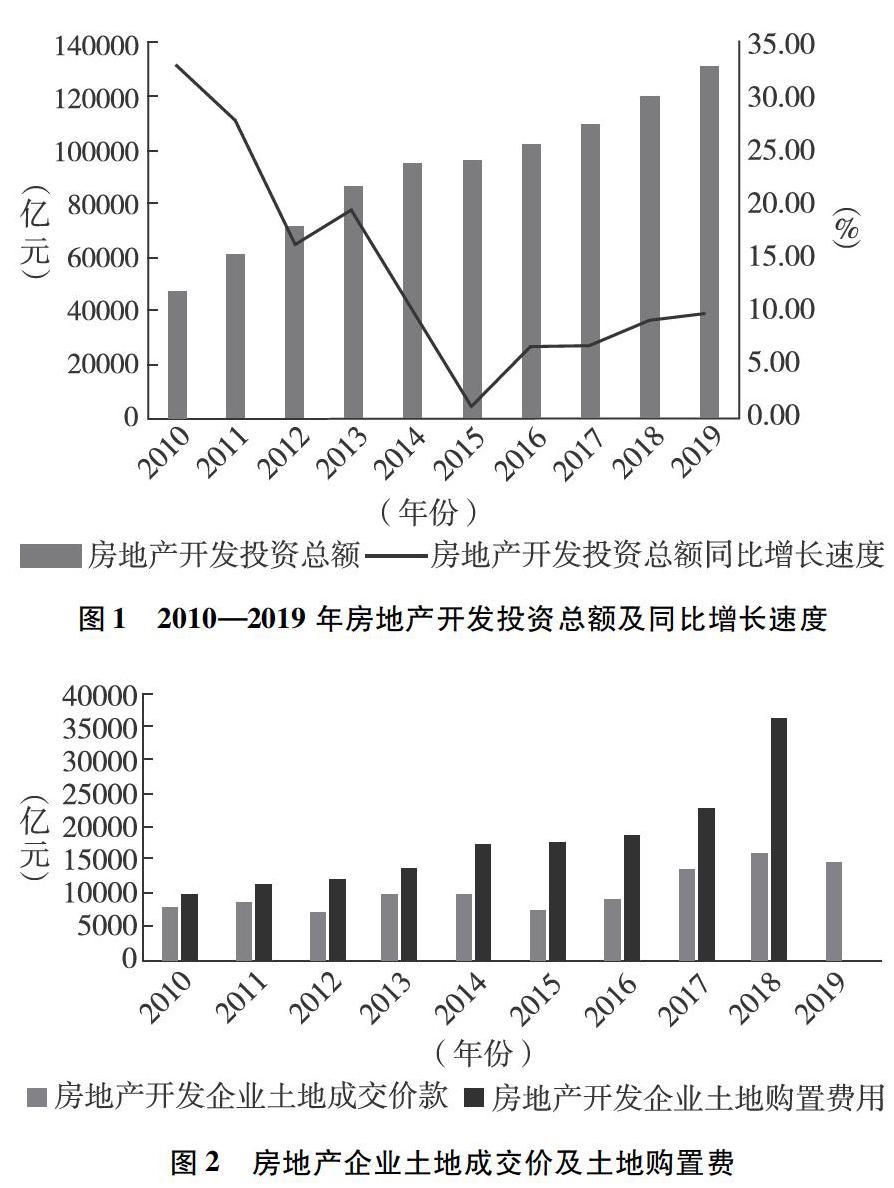

2010年以来房地产融资规模实际到位资金从2010年的72944.04亿元上升至2019年的178608.59亿元。图2中,2010—2019年土地成交价款不断增加,2014年突破了1万亿,之后略有下降,2019年达到14709.28亿元;土地购置费平稳中略有波动,2018年土地购置费上升至36387.01亿元,由此带来的是房地产开发前期的投入越来越大,导致房企对资金的需求量也大幅攀升。

1.3 融资方式方面

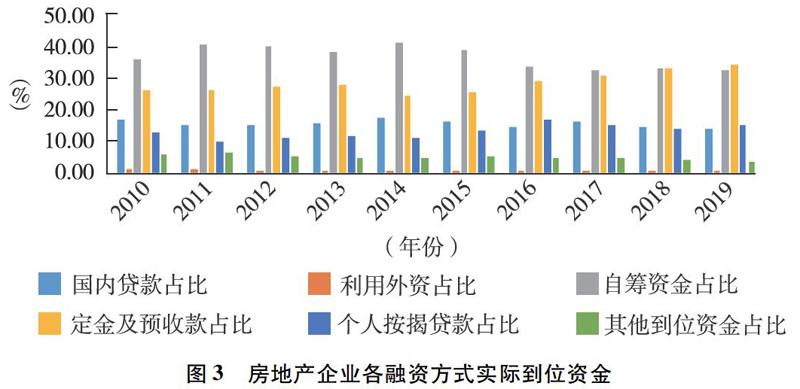

从图3可知,在各种融资方式中,外资占比最低,从2015年开始利用外资的数额呈下降趋势,近十年的融资总量为4046.25亿元,融资规模不大,主要是在股市震荡、人民币贬值、中美贸易摩擦等情況下,致使外资对我国投资环境不看好,资金外流,造成对房地产企业的投资减少。其他融资方式中,在2019年房地产融资实际到位资金中国内贷款占14.13%、自筹资金占32.56%、定金及预收款占34.35%、个人按揭贷款占15.27%。从数据上看,银行贷款的比重并不高,但房地产企业的自筹资金主要来自销售收入,而销售收入大部分源于消费者的购房按揭贷款,而收取的定金及预收款也属于间接银行贷款,使得银行向房地产企业提供了将近70%的资金来源。近年来,我国房地产企业的资产负债率近十年来一直处于上升的趋势,均高于70%,说明我国房企融资结构不平衡,负债占比较高。

2 我国房地产企业融资存在的问题

2.1 融资结构不合理,大部分为债权融资

根据融资优序理论,企业在筹资过程中,内部融资优于外部融资,债权融资优于股权融资,间接融资优于直接融资,但从房企资金来源看,大部分资金为债权融资,股权融资、内源融资较少。2018年房企的负债合计达到了674333.36亿元,资产负债率为79.1%,房地产企业的贷款使用存在“短贷长投”现象,在这样的情况下,容易出现资金链断裂问题。

2.2 融资方式单一,主要是银行贷款

房地产企业的融资渠道比较单一,银行贷款一直是房地产企业主要资金来源。而房地产企业的融资易受国家政策和银行房贷政策的影响,如果国家加大宏观调控力度,紧缩货币流量,就会对房地产企业的运行造成较大影响。由于2016年和2017年出现“购房热、炒房热”现象,国家在2017年出台 “房子是用来住的,不是用来炒的”的房产政策,进行限贷限售,这在一定程度上加大了房企融资的难度。

2.3 融资体系不完善,直接融资占比低

房地产企业的发展关乎国民经济的方方面面,房地产企业资金需求量较大,但直接融资的比重较低,一方面是因为我国金融市场体系发展不健全,相关的法律机制不完善,与此相关的公司法、银行法等法律条文对房地产信贷的条款涉及较少,有些房产企业为了获得资金不惜伪造信用资质、骗取信贷审批;另一方面是政府对房地产企业采用股权融资等间接融资方式设置的门槛较高,融资手续复杂,融资时间较长,延缓了房地产企业融资速度,影响了房地产企业的发展。

3 我国房地产企业融资对策及建议

3.1 提升企业自身实力,降低财务风险

作为负债率较高的企业,也伴随着高风险。因此,为了降低信用风险,增强企业自身实力,一方面,房企应规范企业内部制度,合理安排债务期限结构,保证资金安全性和流动性;另一方面,银行在对房企的贷款审查中应健全相关的信用制度、惩戒机制和追回机制等,提高房企失信惩罚力度。还可以通过引入第三方征信机构,合理评估企业的信用资质。

3.2 拓展融资渠道,加强金融创新

房地产企业应不断创新融资方式,发挥规模经济作用,主动参与政府支持项目,获得更多国家优惠政策,比如可借助“一带一路”政策,引进外资,拓宽融资途径。同时提升自身软实力,形成品牌效应。除此之外,依托资本市场,加强股权融资。例如发展REITs融资方式,REITs是房地产信托机构通过发放受益凭证的方式,向委托人募集资金,进而向房地产企业进行投资。信托机构以受托人的身份接受投资者即委托人的委托,通过管理、运营房地产相关投资,发挥其专业优势,将个人或机构投资者的闲散资金聚集起来,投向房地产项目。对房地产信托投资基金专业的集中管理使得在提高营运效率的同时,也有效地降低了投资风险[2]。与其他融资方式相比,信托产品的发行方式比较灵活,可以上市流通。因此,发展REITs对拓宽房地产企业融资方式具有重要意义。

3.3 完善融资市场体系,保证房企融资通道顺畅

房地产企业对我国国民经济的健康发展发挥了重大作用,完善的相关法律制度是其获得有效融资的保证。在顶层设计方面,政府在房企融资中也扮演着重要角色,但除了银行贷款,诸如房地产信贷、股权融资等融资方式政府或法规限制都比较大。由于这些约束,使得房地产企业在融资时往往不能及时获得资金,因此就需要国家出台相关法律法规规范房企的融资手段。同时,通过利率、价格等行政手段,加强对房地产市场的监管,为房地产市场创造良好的融资环境。

4 结论

总之,房地产行业是事关我国经济发展的支柱型行业,为促进其健康发展,解决融资难问题就显得尤为重要,通过企业、政府等相关部门通力合作,健全房企融资机制,降低财务风险,建立多层次的融资体系,发挥资本市场作用,从而促进房地产企业的健康可持续发展。

参考文献:

[1]高翔宇.房地产上市企业融资策略研究:以万科为例[D].烟台:山东工商学院,2019.

[2]YAT H,STEPHEN H.Financing real estate development using bonds in Asian[J].International Journal of Strategic Property Management,2011,15(4):340-355.