不良资产处置:资产管理行业的下一片蓝海

□ 张永文 曹佳佳

近年来,不良资产处置行业处于快速变革时期,逐渐发展成为资产管理行业的万亿级蓝海。我国不良资产处置的现状格局如何,典型模式有哪些?钢铁企业面临哪些机遇,在不良资产处置可持续发展之路上如何探索?我们一起来关注。

不良资产处置的行业现状

通常情况下,不良资产是指由于特殊原因而被持有或需处置变现的实物及金融资产,因过度的信用风险、市场风险、流动性风险等而导致价值显著降低,作为典型的反经济周期产品,具有变现需求急迫、升值空间巨大等特性。

我国不良资产的市场规模

不良资产存量情况。首先,商业银行不良贷款存量规模增加。截至2021 年一季度末,根据中国银保监会公布数据,商业银行不良贷款余额2.79 万亿元,较上季末增加867.73 亿元;商业银行不良贷款率1.80%,较上季末下降0.04%。2011 年末商业银行不良贷款余额仅有0.43 万亿,不良贷款率为1.00%,近10 年来整体规模出现大幅攀升。其次,主要行业的不良贷款同样呈现不同程度的增加。通过分析2008-2017 年wind 金融数据库公开统计的20 个行业之中不良贷款余额较大的农林牧渔业、采矿业、制造业、建筑业、房地产业、批发和零售业以及个人贷款等7 个行业数据发现,截至2017 年底,该7 个行业的不良贷款余额均达到历史最高点,不良贷款比率均呈现出上升趋势。最后,随着非银金融机构在社会融资活动中扮演的角色愈发重要,信托、券商资管、基金子公司等产生的“类信贷”资产也助推不良资产存量规模不断提高。

我国不良资产处置流量情况。不良资产处置的流量由两个主要原因形成:一是银行由于政策或者收益的考虑,并不一定会把当年全部的不良贷款处置掉;二是银行处置不良贷款的方式是多样化的。我国不良资产处置绝大部分来源于银行业不良贷款,尤以四大AMC(中国华融资产管理公司、中国信达资产管理公司、中国东方资产管理公司、中国长城资产管理公司)处置流量为主。四大AMC 的处置方式又多采用直接转让,以中国华融为例大致可推算四大AMC 的处置流量。中国华融2019年不良资产存量5518.14 亿元,同比增加188.68 亿元,当年新增收购1911.41 亿元,可见2019 年当年仅处置了1722.73 亿元。公开数据显示,中国华融的市场占有率约50%,可以估算整个AMC 市场全年收购处置量接近3822.82 亿元,2019 年全年仅商业银行带来的不良资产存量近2.41 万亿元,从银行流通到AMC 的处置流通量仅占全年不良资产余额的15.86%。四大AMC 的处置能力预计未来一段时间内将逐渐达到饱和状态,在不良资产存量规模不断提高的情形下,剩余市场容量将激发行业活跃度。

行业进入快速发展期

我国不良资产处置行业经历过一段特殊的时间段,1999 年四大AMC 成立,到2007 年财政部对四大AMC 分账核算之后,AMC 才开始市场化运营。2013 年的4 万亿元政策过去之后,我国GDP 增速放缓,银行的不良贷款率攀升,不良资产处置行业开始活跃起来。发展到2019 年,不良资产处置的市场流通量接近1 万亿元,此时商业银行不良贷款率达1.86%,不良贷款余额近2.4万亿元。实证表明,不良资产率与GDP 增速呈现显著负相关性,在当前新冠疫情和严峻的国际宏观经济形势下,不良资产处置行业将迎来爆发式增长。

不良资产处置的市场格局

目前,我国不良资产市场呈现出“4+2+N”的组成格局,主要为四大AMC、地方持牌类AMC(原则上每省不超过2 家)及非持牌参与机构。

四大AMC:临危受命,不良资产处置的龙头

我国组建四大金融资产管理公司(中国华融对接工商银行,中国信达对接建设银行和国家开发银行,中国东方对接中国银行,中国长城对接农业银行)在处置国有大型银行不良贷款方面起到了至关重要的作用,为我国商业银行的健康发展作出了巨大贡献。

地方持牌类AMC,有效协同和补充地方市场空白

目前,我国宏观经济正处在增长换挡期、结构调整阵痛期、前期刺激政策消化期的“三期叠加”下,“新常态”将促使不良资产规模不断增加,结构发生显著变化,整体呈现出更加零散化、碎片化的特征。

不良资产规模的大幅上升,若仅依靠四大AMC 的处理,不仅会降低不良资产的处置效率,而且会提高相应的处置成本。相比较而言,地方AMC 更多集中在小额分散的区域不良资产上,较好地填补了四大MAC 的地方市场空白,并可与之形成协同效应。

2012 年以来,我国颁布了一系列法律法规支持地方持牌类AMC 的发展,目前地方持牌类AMC 累计已扩容至56 家。

不良资产处置的N 种可能性

除了四大及地方持牌类AMC 外,非持牌类资管公司、各种民间资本投资机构、互联网平台以及个人投资者等均不同程度参与进来,为不良资产处置的价值发现、再投资等提供了N 种可能性。

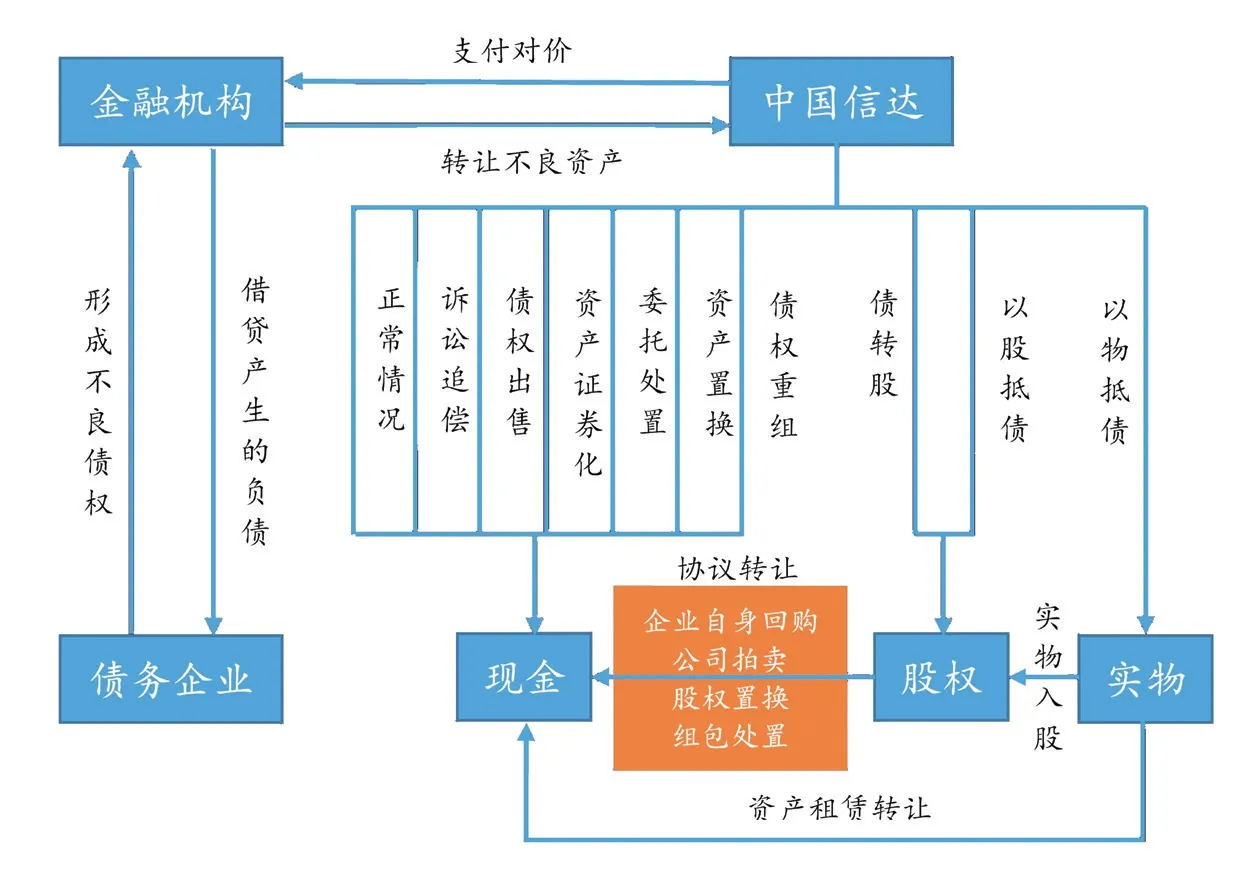

不良资产处置的典型模式

我们对常见的不良资产处置方式进行了梳理总结,主要包括诉讼追偿(债权人端)、传统处置(AMC 端)、债务重组、债转股、不良资产证券化等。下面重点介绍后四类处置模式。

传统类业务

传统类业务是指不良资产管理公司直接继承原有的债权债务关系,收益主要来自最终实际收回的现金流与债权收购成本之间的差额。传统类业务在收购时并没有确认处置方式及未来的现金流,因此处置的灵活性和弹性更大,该类业务的处置周期一般为2-3 年。

重组类业务

重组类业务是指不良资产管理公司在收购不良资产时就已经通过协商与原有的债权人和债务人达成债务重组方案,因此未来的处置方式、现金流都相对可以确定,重组类业务的处置周期一般为1-2 年。重组类业务的不良资产供应方主要为非金融类企业,此类业务因未来处置方式与现金流相对确定、绝大部分有担保,因此收购成本相对较高。

债转股:重新挖掘、提升企业价值

债转股是指通过一定程序将特定国有企业对银行的债务转化为企业股权的行为。目前,主要手段有先股后债的基金模式和发股还债模式。先股后债的基金模式,即由银行实施主体、转股企业、社会资金成立基金,然后以基金形式入股企业,置换出企业债权。银行实施债转股大部分采用该模式。发股还债模式,最大优点为便捷有效、实施成本低,流程主要是企业参与定增,募集资金用来还贷。南钢股份债转股采取的便是该模式。

不良资产证券化:重启处置新篇章

次贷危机后,我国不良资产证券化于2009 年被叫停,直至2016 年上半年央行才牵头各部委出台了多个文件,以推动资产证券化发展。2016 年、2017 年,启动两轮500 亿元额度试点;2019 年11 月,监管部门启动第三轮不良资产证券化试点,国务院再度审批1000亿元不良资产证券化额度。截至2019 年底,全年不良资产证券化的发行规模为143.49 亿元,发行总单数为29 单。未来,不良资产证券化将继续作为不良资产处置、盘活存量的重要工具。

传统类处置业务流程图

地方持牌类AMC 在处置不良资产中的多种创新

目前,地方持牌类AMC 在处置不良资产中采取的“以物抵债+租赁市场租赁”,与银行合作的卖出回购、买断反委托,通过券商发行资管计划的银银互持、分级持有,合作成立处置基金等创新型方式,有效丰富了不良资产的处置手段。

钢铁企业在不良资产处置蓝海中大有可为

钢铁企业的机遇

从整个不良资产处置行业来看。一方面,我国不良资产处置行业规模超万亿,市场处置能力不足,市场前景及发展潜力巨大;另一方面,我国在面临供给侧结构性改革、产业升级、结构调整以及复杂多变的国际贸易等宏观环境下,经济增速放缓,不良资产处置行业将迎来快速发展期。

从细分行业来看。钢铁被国家列入“两高一剩”行业,大量过剩产能亟待解决,业内沉淀了大规模的固定资产,无效或者低效的资产规模庞大,不良资产处置在钢铁行业来说已是迫在眉睫。

四大AMC 在不良资产处置领域的丰富经验,加上地方持牌类AMC 与时俱进的创新型处置手段,众多市场参与者赋予的高活跃度,都给钢铁企业进行不良资产处置带来机遇。

打造市场化处置的专业平台

处置思路方面。可借鉴并创新市场上成熟有效的模式,例如通过与四大AMC 等不良资产处置机构合作,共同探索成立不良资产处置基金,以化解公司内部“僵尸企业”,出清、处置长期亏损企业,将内部不良资产打包出表,既能盘活内部不良资产,又能降低企业的资产负债率。

未来市场化开拓方面。由于市场风险及专业化程度的限制,可充分借助四大AMC 等优秀机构的专业背景及丰富从业经验,引入其作为战略股东参股资产管理公司,或者成立专门的不良资产处置平台公司,以助力钢企在不良资产处置方面更好地前进,树立企业在不良资产处置方面的先行优势,将不良资产处置建设成由“出血点”向“利润点”转化的特色平台。

山钢集团初涉蓝海开启探索之路

山钢集团虽然在市场化不良资产处置方面尚未正式开局,但随着旗下山钢金融控股(深圳)有限公司于2018 年6 月27 日成功完成烟台冶金宾馆“僵尸企业”出清,盘活了原已多年处于闲置状态的7000 多万元资产并创收4700 多万元的直接经济效益,之后又于2019年12 月成功化解莱钢建设临沂不良债权,标志着山钢集团已经开始了对不良资产处置领域这一万亿蓝海市场的探索。

近期以来,山钢集团内部通过对权属公司的实地考察、充分调研及财务数据摸底,已制定相关配套的不良资产、闲置资产处置管理办法,从规范认定到处置效率等方面提供了有力的制度保障;山钢集团旗下山钢金融控股(深圳)有限公司资产管理板块平台以成功案例为基础,正在致力于不良资产处置的平台建设、经验总结、实践探索以及队伍建设和人才储备方面的工作,一幅契合山钢集团实际的不良资产处置探索实践蓝图已在谋划。

钢铁行业不良资产处置业务探索方面,其他钢企同样在谋篇布局。2018 年9 月13 日,中国宝武钢铁集团、中国东方、马钢集团投资有限公司共同发起设立的华宝冶金资产管理有限公司,成为国内首家专注于冶金行业的专业化资本运作平台,其未来也将聚焦于钢铁行业不良资产处置业务。