中日制造业服务化测度及其对产业国际竞争力的影响

——基于国际投入产出的分析

刘珊珊

随着经济全球化的深入发展,全球价值链(Global Value Chain,简称GVC)分工背景下,传统制造业企业逐步将重心由生产型制造向服务型制造转移,制造业服务化发展趋势日渐凸显,成为“中国制造2025”“德国工业4.0”的核心理念。

中国制造业自加入WTO 以来,依托土地、劳动力等低成本优势迅速嵌入全球价值链,获得了长足发展,但随着要素成本的提高,中国“粗放式”嵌入全球价值链的分工模式难以为继,面临被低端“锁定”和“固化”的困境[1]。近年来日本制造业在世界市场的影响力有所下降,但相关研究表明其国际竞争力和GVC 地位均高于中国[2][3]。在制造业“微笑曲线”上、中、下游投入生产性服务,以拓展研发、设计、营销、售后等服务,推动制造业服务化,提高产品附加值进而提高制造业国际竞争力,是日本制造业战略转型最为突出的特征[4]。因此,分析中日制造业发展态势的共性与差异,比较中日两国制造业国际竞争力的优势与不足,有助于为我国深化制造业服务化发展战略、加速产业结构转型升级、实现价值链攀升提供理论借鉴。

制造业服务化这一概念最早由范得默维(Vandermerwe S)和拉达(Rada J)两位学者提出[5],随后学者们围绕制造业服务化进行了大量研究。黄群慧和霍景东(2014)利用WIOD 提供的投入产出数据测算了全球主要经济体的制造业服务化水平,发现创新能力、经济自由度是推动一国制造业服务化的重要因素[6]。吕云龙和吕越(2017)从贸易增加值视角测算了中国出口产品的制造业服务化水平,并构建模型分析了制造业服务化水平对其国际竞争力的影响[7]。彭水军等(2017)运用MRIO 模型的增加值核算及分解方法研究了中国制造业转型升级的特征,发现中国国内服务增加值显著提高了制造业出口增加值,中国制造业服务化转型呈现出“以国内服务替代国外服务”的趋势[8]。王厚双和盛新宇(2020)利用直接消耗系数比较了中日制造业整体及不同细分制造业行业服务化水平,结果发现,相比日本制造业服务化水平,中国低位徘徊且微弱下降,同时中日两国制造业对国外进口生产性服务业的依赖程度都较低[9]。任同莲和齐俊妍(2020)通过对42 个国家18 个制造业行业实证检验发现,国内生产性服务投入和国外生产性服务投入均有利于制造业国际竞争力的提升,且国外生产性服务投入对制造业国际竞争力的提升作用大于国内生产性服务投入[10]。

本文首先从生产性服务投入角度,借助世界投入产出表测算中日两国制造业服务化水平,基于生产性服务类别差异、制造业技术密集度差异等角度,比较了2008 年金融危机前后两国制造业服务化发展特征;其次,基于增加值贸易核算中日两国以显示性比较优势指数表征的制造业国际竞争力水平。

本文可能的创新之处,一是鲜有文献涉及中日两国制造业服务化水平测度及比较其差异化特征,本文力求弥补现有研究的不足和未涉及之处;二是采用最新公布的WIOD 数据库,从完全消耗系数视角,用制造业出口中内含的生产性服务占比测度中日两国制造业服务化水平,用服务化程度对中日两国制造业参与全球价值链的特征进行重新审视;三是结合最新文献研究成果,基于增加值视角核算中日两国以增加值显示性比较优势指数为表征的制造业国际竞争力水平,探究中日制造业服务化水平及其对制造业产业国际竞争力的影响。

一、研究设计

(一)制造业服务化测算

本文基于WIOD-WIOTs 的完全消耗系数测算制造业服务化水平,借鉴已有研究[11],构建一个N 个国家G 个部门的世界投入产出模型,对世界投入产出表分解计算,完全消耗系数矩阵可以表示为:

其中,A 为直接消耗系数矩阵,代表各国各行业间的直接消耗关系。I 为GN×GN 的单位矩阵,(I−A)−1为里昂惕夫逆矩阵,B 为完全消耗系数矩阵,其中各元素即为完全消耗系数。

目前学术界主要使用基于投入产出表测算的完全消耗系数测度制造业服务化水平[12],直接消耗是指某部门一单位产出需要直接消耗所有部门的产品或服务的数量,直接消耗系数可以表示为:

aij是制造业部门j对生产性服务部门i的直接消耗系数,其中xij为制造业j生产过程中对生产性服务部门i的直接消耗量,xj为制造业的总投入。除直接消耗外,制造业部门j生产一单位产出还需对服务部门i产生间接消耗。完全消耗系数是指某一部门每生产一单位产出,需要直接和间接消耗各部门的产品或服务的数量,是直接消耗系数和间接消耗系数的总和。具体公式可以表示为:

式(3)等号右边第一项是制造业部门j对生产性服务部门i的直接消耗系数,第二项是第一轮间接消耗,第三项是第二轮间接消耗,依次类推……完全消耗系数更能全面反映制造业部门与服务业部门之间的数量关系。本文基于WIOD 公布的中日投入产出表计算得出2000-2014 年18 个制造业部门和整体制造业对生产性服务业的完全消耗系数,由此来反映制造业对生产性服务业的依赖程度,以此衡量制造业投入服务化水平。

(二)制造业国际竞争力测算

现有多数研究运用显示性比较优势指数(Reveales Comparative Advantage Index,简称RCA 指数)衡量一国或部门的国际竞争力,随着价值链分工“碎片化”程度不断提高,国际分工主导形式由产业间分工逐渐向产业内分工转变、由产业内分工逐渐转为产品内不同工序分工,此时基于总量贸易的传统RCA 指数容易造成计算结果偏差,原因在于:一是基于总量贸易的传统RCA,包含了大量重复计算部分;二是对于部分企业或部门,尤其是处于相对下游的企业或部门,总贸易额中包含了部分国外增加值;三是总贸易额中还包含了国内其他行业增加值。因此,基于总量贸易计算的传统RCA 不能满足度量各国产业内各工序环节竞争性和互补性要求。

为解决这一问题,本文基于增加值贸易视角,剔除国外增加值和国内重复计算部分,重新核算得出增加值显示性比较优势指数[13]:

RCAVAir 表示r 国i部门基于增加值贸易计算得到的显示性比较优势指数,表示r国i部门出口的国内增加值,表示r国的总增加值出口,表示全球i产业出口包含的国内增加 值表示全球所有产业出口的总增加值。当大于1 时,说明国家在该行业具有比较优势,竞争力越强,较多从事产品研发、设计等高附加值环节,反之,当小于1 时,说明国家在该行业处于相对劣势,其出口以最终产品为主,较多从事组装加工等低附加值环节。

(三)数据说明与样本选择

本文主要数据来源于WIOD 在2016 年公布的世界投入产出数据(WIOTs)中的中日国家投入产出表(NIOTs)。借鉴相关文献研究,选取C5-C22共18 个制造业行业[14]。同时,将制造业按技术密集度划分为低技术密集型制造业(C5、C6、C7、C8、C9、C22)、中低技术密集型制造业(C10、C13、C14、C15、C16)、中高技术密集型制造业(C11、C12、C18、C19、C20、C21)和高技术密集型制造业(C17)[15],以进一步研究不同行业制造业服务化水平和产业国际竞争力。

根据世界投入产出表中关于服务贸易的行业分类,剔除中国和日本未涉及的行业,选取与制造业生产密切相关的13 个生产性服务业作为制造业服务化样本。本文涉及的具体行业名称和代码见表1。

表1 行业代码、名称及分类对应表

二、中日制造业服务化水平比较分析

(一)中日制造业服务化水平整体比较

依据前文测度方法,首先从整体层面对2000-2014 年中日制造业服务化水平进行测度,中日制造业服务化水平及其变动趋势见图1。

从图1 看,样本期内,中国制造业服务化水平从期初的36.2%上升至期末的37.9%,而日本的制造业服务化水平从期初的32.7%下降至期末的31.9%,中日两国制造业服务化水平并未取得显著进步。但样本期内中日两国制造业服务化变动趋势却存在显著差异。

2000-2014 年中国制造业服务化水平基本呈现先降后升的“U”型趋势,这种“U”型变化趋势大致以2008 年金融危机爆发年份为分界点,具体而言,2000-2008 年中国制造业服务化水平呈明显下降趋势,2008 年以后呈快速上升趋势。2000-2014 年日本制造业服务化水平呈波动变化趋势,整体来说相对稳定,基本保持在30%以上,但2012 年以来,日本制造业服务化水平呈微弱的下降态势。2000-2012 年日本制造业服务化水平明显高于中国,2012 年中国制造业服务化水平超过日本,此后差距逐渐拉大。

(二)中日细分制造业行业服务化水平比较

本文进一步测算2007 年和2014 年中日制造业细分行业服务化水平,结果如表2 所示。

表2 中日制造业细分行业服务化水平(单位:%)

首先,金融危机前,以2007 年为例,中国有8 类制造业服务化水平较高,保持在30%以上。家具及其他制造业服务化水平最低,仅为19.6%。日本大部分制造业行业服务化水平均高于中国,大部分日本制造业行业服务化水平超过30%,其中纺织服装和皮草制造业、纸和纸制品制造业、医药制造业、基本金属制造业和家具及其他制造业的服务化水平均超过40%。金融危机后,以2014 年为例,中国制造业服务化水平明显提高,其中化学原料及化学制品制造业、橡胶塑料制造业、计算机及其他电子设备制造业、电气机械及器材制造业及汽车、挂车和半挂车制造业服务化水平最高,均超过40%;家具及其他制造业的服务化水平最低,仅有27.472%。2014 年日本制造业服务化发展趋势与中国相反,多数制造业行业服务化水平显著下降,其中纸和纸制品制造业、化学原料及化学制品制造业、基本金属制造业、电气机械及器材制造业、家具及其他制造业服务化水平最高,均超过35%,石油加工、炼焦及核燃料加工制造业的服务化水平最低,仅有6.667%。

其次,中国各细分行业制造业服务化水平均有不同程度的提升,其中食品制造、饮料和烟草制品业、纺织服装和皮草制造业、化学原料及化学制品制造业、橡胶塑料制造业和汽车、挂车和半挂车制造业五个制造业行业的制造业服务化水平增长最快。而日本除汽车、挂车和半挂车制造业外,其余制造业部门制造业服务化水平均呈现不同程度的下降。在细分行业内,中日制造业服务化发展具有一定相似性,相对其他行业,中日在化学原料及化学制品制造业、橡胶塑料制造业和电气机械及器材制造业领域,均处于领先水平,而木材加工及木竹藤、棕草制造业和印刷业和记录媒介制造业服务化水平较低。值得注意的是,中国的汽车制造和交通运输制造业服务化水平均高于日本。

(三)生产性服务行业异质性视角下中日服务化水平比较

本文将生产性服务业划分为五类:批发零售服务业(C29、C30)、仓储运输服务业(C31、C32、C33、C34、C35)、信息通讯服务业(C39、C40)、金融保险服务业(C41、C42)和专利科技服务业(C47、C49),进一步测算了不同类型生产性服务对中日制造业细分行业服务化水平的贡献程度,结果如表3 所示。

表3 考虑服务行业异质性的日本制造业服务化水平(单位:%)

中日制造业服务化水平具有一定的相似性,两国制造业生产性服务投入中,占比最高的都是批发零售服务业,其次是仓储运输服务业。批发零售服务和仓储运输服务对制造业的贡献主要集中在产品制造和销售环节;信息通讯服务、金融保险服务和专利科技服务等主要用于融资、研发、设计、技术支持等环节,对制造业服务化的贡献度相对较小。

2007 年至2014 年,中日两国生产性服务对制造业贡献度变化差异较大,其中中国除信息通讯服务业外,其他生产性服务对制造业服务化的贡献度均有不同程度的上升,而日本除专利科技服务外,其他生产性服务对制造业服务化的贡献度均有不同程度的下降。具体来看,中国批发零售服务化贡献率增长最高,其次是金融保险服务业,而金融保险和专利科技服务化水平发展较为缓慢。日本专利科技服务对制造业服务化贡献率增长最高,批发零售服务化水平的下降程度最高。

中日两国不同类型生产性服务业对制造业服务化的贡献率不同,中国的批发零售和运输仓储服务化水平均高于日本,而日本的信息通讯、金融保险和专利科技服务化水平均高于中国。这或许是由于中国主要从事价值链下游的组装加工和批发销售环节,而日本作为发达国家,其信息化建设和科学技术均处于领先水平,处于价值链研发、设计的上游环节,因此其信息通讯和专利科技服务对制造业的贡献度更大。

同样基于生产性服务行业异质性视角对中日制造业细分行业制造业服务化水平进行测算,并对2014 年的情况展开分析,结果见表4。

表4 考虑服务行业异质性的中日制造业细分行业服务化水平比较(单位:%)

中日制造业行业不同类型生产性服务化水平上存在一定相似性。2014 年,中日制造业细分行业服务化主要表现在批发零售服务业和仓储运输服务业,其中批发零售服务化水平最高。在具体细分制造业行业不同类型生产性服务化水平上,中日之间存在一定差异。

批发零售投入对象领域,中日食品制造、饮料和烟草制品业、纺织服装和皮草制造业、化学原料及化学制品制造业、橡胶塑料制造业、电气机械及器材制造业和汽车、挂车和半挂车制造业的服务化水平较高。中国的石油加工、炼焦及核燃料加工制造业和汽车、挂车和半挂车制造业服务化水平大幅领先日本。

仓储运输投入对象领域,中日纸和纸制品制造业、化学原料及化学制品制造业、非金属矿物制品业和基本金属制造业服务化水平较为领先,且中国各制造业细分行业的仓储运输服务化水平均高于日本。

信息通讯投入对象领域,中日两国信息通讯服务化水平均较低,日本作为发达国家,各制造业行业服务化水平相对高于中国。中日两国在信息通讯服务化领域涉及的相似领先行业最多,如印刷业和记录媒介制造业、医药制造业、非金属矿物制品业、金属制品业、计算机及其他电子设备制造业、电气机械及器材制造业和机械设备制造业等,另外,日本医药制造业信息通讯服务化水平极为突出,高达7.78%,较同类型其他制造业已拉开明显差距。

金融保险投入对象领域,中国细分制造业行业服务化水平基本维持在7%左右,日本基本维持在3%左右,除医药制造业外,中国各制造业细分行业的金融保险服务化水平均高于日本。中日化学原料及化学制品制造业、金属制品业、计算机及其他电子设备制造业、电气机械及器材制造业和机械设备制造业服务化水平处于领先地位。另外,中国基本金属制造业的服务化水平高于日本。

专利科技投入对象领域,除石油加工、炼焦及核燃料加工制造业外,日本各制造业细分行业的专利科技服务化水平均高于中国。其中化学原料及化学制品制造业、计算机及其他电子设备制造业、电气机械及器材制造业、机械设备制造业、汽车、挂车和半挂车制造业和交通运输设备制造业在中日两国发展较快。日本医药制造业专利科技服务化水平远高于中国。

三、产业国际竞争力测度及其受到制造业服务化的影响

(一)中日制造业国际竞争力水平整体比较

依据前文所述的测度方法,我们首先分别从整体和细分行业两个层面,对中日制造业国际竞争力指数进行测度。表5 报告的数据是基于贸易增加值核算的2000-2014 年中日制造业国际竞争力指数,其中包括整体层面上的国际竞争力指数和细分行业按技术要素密集度特征划分的四个组别,即低技术密集型制造业、中低技术密集型制造业、中高技术密集型制造业和高技术密集型制造业。

表5 2000-2014 年中日制造业国际竞争力(单位:%)

首先,从整体层面来看,2000-2014 年,中日制造业国际竞争力水平均大于1,且2000-2012 年中国制造业国际竞争力大于日本,2013年日本制造业国际竞争力超过中国。2000-2014年日本制造业国际竞争力指数呈稳步上升趋势,而中国制造业国际竞争力则呈现先升后降的倒“U”型趋势,这种倒“U”型变化趋势大致以2008 年金融危机爆发年份为分界点,具体而言,2000—2007 年中国制造业国际竞争力指数呈明显上升趋势,这一变化可能与中国加入WTO 有关,入世后随着国际贸易自由化和国内改革程度的加深,国内企业积极参与国际分工,低成本优势实现制造业规模的快速扩张,中国制造业国际竞争力不断提升,然而金融危机后,传统制造业低附加值弊端显现,中国制造业国际竞争力指数呈明显下降趋势,原因可能为以下两个方面:一是全球价值链分工的深度调整对中国粗放的经济发展模式造成巨大冲击;二是中国国内因素的变化,“人口红利”逐渐消失,国内生产要素成本提高,中国经济进入“新常态”。

其次,进一步比较不同技术要素密集度的中日制造业行业国际竞争力,可以发现,具有不同技术密集度特征的行业国际竞争力表现出不同变化趋势。

中国制造业国际竞争力指数总体与技术密集度水平呈负相关,突出表现为中国制造业行业的国际竞争力除高技术密集型制造业,总体上按照低技术密集型、中低技术密集型、中高技术密集型的顺序呈下降趋势。而日本制造业国际竞争力指数似乎表现为与技术密集度呈正相关。

从技术密集型特征看,低技术密集型制造业层面,中国的国际竞争力指数均大于1 且多数年份大于1.5,而日本低技术密集型制造业的国际竞争力指数均小于1。另外,2009 年以后,中国低技术密集型制造业国际竞争力指数呈下降态势,而日本低技术密集型制造业国际竞争力略有提升,但仍处于相对劣势。中低技术密集型制造业层面,中国国际竞争力显著小于日本,且差距不断扩大。中高技术密集型层面,除2010 和2011 年外,中国制造业国际竞争力指数均小于1,处于相对劣势,而日本则仍大于1,且其国际竞争力指数不断提高。而在高技术密集型制造业,中国和日本的国际竞争力指数均大于1,但日本的国际竞争力明显高于中国。

从变化趋势来看,尤其是2008 年以后,中国制造业国际竞争力的提升速度在高技术密集型制造业领域表现更为明显,本文的高技术密集型制造业即计算机及其他电子设备制造业。在中低技术和中高技术密集型制造业行业,尤其是中高技术密集型制造业,中国国际竞争力较弱,说明中国技术密集型制造业主要是以进口国外中间品进行加工组装的方式融入全球价值链,而在低技术密集型和高技术密集型制造业领域,中国以中间品供应方角色融入全球价值链的趋势已较为明显。日本的制造业国际竞争力提升速度在中低技术、中高技术及高技术密集型制造业领域均表现明显,2014 年日本高技术密集型制造业国际竞争力指数高达2.048,显然日本制造业更加健康稳步发展。

(二)中日制造业细分行业国际竞争力比较

表6 报告的是基于贸易增加值核算的2000-2014 年中日各制造业细分行业国际竞争力指数。

表6 中日制造业细分行业国际竞争力(单位:%)

从动态变化来看,比较金融危机前的2007年和金融危机后的2014 年,七年间,中日两国制造业行业显示性比较优势指数变化差异明显,其中中国有超过半数制造业国际竞争力指数出现下滑,主要体现在中低技术密集型制造业和中高技术密集型制造业领域。而日本仅有两个行业的RCAVA 指数下降。换言之,在中低技术和中高技术制造业领域,中国大多数行业的国际竞争力下降,这种情况可能进一步证实了在比较优势的作用机制下,快速全面地融入全球价值链分工体系,使得更多资源向低端环节涌入和集中,中技术和中高技术制造业资源配置不足制约了价值链升级和附加值创造能力,其国际竞争力越来越弱。

中日两国细分制造业行业的国际竞争力存在一定的相似性,两国在橡胶塑料制造业、非金属矿物制品业、基本金属制造业、计算机及其他电子设备制造业、电气机械及器材制造业和机械设备制造业的国际竞争力均处于相对优势,而在医药制造业领域,其国际竞争力处于劣势状态。

中国在食品制造、饮料和烟草制品业、纺织服装和皮草制造业、木材加工及木竹藤、化学原料及化学制品制造业以及家具及其他制造业上存在显著优势,这五个制造业行业中,除化学原料及化学制品制造业外,其余均为低技术密集型制造业。日本在金属制品业、机械设备制造业、汽车、挂车和半挂车制造业和交通运输设备制造业具有较强竞争力;值得注意的是,前文研究已知中国的汽车、挂车和半挂车制造业在批发零售服务化、仓储运输服务化和金融保险服务化水平均高于日本,而信息通讯服务和专利科技服务化水平低于日本,但日本的汽车、挂车和半挂车制造业的RCAVA 指数高达3.5 左右,远高于中国的0.5 水平,由此推测,制造业服务化与国际竞争力之间不存在必然的正向相关关系。

(三)制造业服务化对于产业国际竞争力的影响

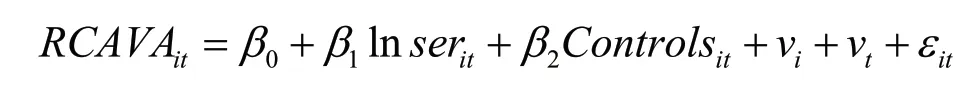

为进一步探究中日两国制造业服务化水平与产业国际竞争力的关系,在中日两国行业层面建立如下的计量模型进行简单回归:

i表示制造业部门,t表示年份,vi和vt分别表示行业和时间固定效应,εit为随机扰动项。被解释变量为基于增加值贸易核算的国际竞争力指数,核心解释变量 ln serit为制造业服务化水平。Controlsit为控制变量,包括(1)行业资本密集度(lnkl),用固定资本存量与行业就业人数之比表示;(2)行业劳动生产率(lnpro),用行业增加值除以行业就业人数表示;(3)行业工资水平(lnwage),用员工报酬除以员工人数表示;(4)行业出口密集度(lnex),用行业出口总额与行业总产值之比表示。以上控制变量数据均来自WIOD(2016)公布的社会经济账户数据(SEA),回归结果见表7。

由表7 可知,中国制造业服务化的估计系数显著为正,而日本制造业服务化的估计系数显著为负,借鉴已有文献研究方法[16],进一步研究发现制造业服务化与国际竞争力水平之间并非简单的线性关系,而是存在显著的倒U 型关系①利用常用的统计方法将制造业服务投入和制造业国际竞争力数值均先加1,再取对数进行回归,回归系数为-1.5490,且在1%的水平上高度显著。,表明生产性服务投入在一定程度上能提升出口产品附加值,提高制造业国际竞争力,但超越一定的阈值后,生产性服务投入不利于制造业国际竞争力水平的提升。可能的原因在于,一方面,向更高的国际竞争力攀升时,进口中间品容易受到其他国家开放度、关税等因素的控制和约束,服务业化的效应会部分消减;另一方面,日本近年来经济增长放缓,然而更高的生产性服务投入意味着更高级别的技术创新,但高新技术创新等需要较大的资本投入,且技术创新成果转化也需要时间积累,因此短时间内更高的生产性服务投入可能无法迅速提升国际竞争力,甚至有可能抑制产业国际竞争力的提高。

表7 制造业投入服务化对产业国际竞争力影响的回归结果

区分细分生产性服务类别后发现,对中国而言,仓储运输、信息通讯和专利科技服务化水平均能显著提高中国制造业国际竞争力水平,而批发零售服务化和金融保险服务化对制造业国际竞争力水平提升的促进作用不大。对日本而言,制造业国际竞争力水平的提升主要依赖于金融保险服务化和专利科技服务化,批发零售和仓储运输服务化对中日两国制造业国际竞争力提升作用有限。日本信息通讯服务化系数显著为负,进一步研究发现,信息通讯服务化与国际竞争力之间存在U 型关系②利用常用的统计方法将信息通讯服务投入和制造业国际竞争力数值均先加1,再取对数进行回归,回归系数为3.7988,且在1%的水平上高度显著。,表明信息通讯服务投入对制造业国际竞争力的促进作用存在门槛效应,前文研究可知日本信息通讯服务化水平明显低于中国,跨越门槛后,信息通讯服务能显著提高制造业国际竞争力。无论是中国还是日本,专利科技服务化对制造业国际竞争力的促进作用明显大于其他类型生产性服务,说明产业国际竞争力的提升更多地依赖专利科技服务要素投入。前文研究已知,2011 年以来日本虽然整体制造业服务化水平有所下降,但其专利科技服务化水平远高于中国且持续上升,这一结论在一定程度为日本制造业国际竞争力持续高于中国提供了解释。

四、结论与政策建议

本文从生产性服务投入角度,借助WIOD最新公布的2000-2014 年世界投入产出表,测算中日两国制造业服务化水平,比较金融危机前后中日两国制造业服务化特征,并基于增加值贸易核算中日两国以增加值显示性比较优势指数表征的制造业国际竞争力水平,得到如下研究结论。

第一,样本期内,中国制造业服务化水平整体上落后于日本,2012 年以后,中国凭借较高的批发零售和仓储运输服务化水平,整体制造业服务化水平超越日本,但国际竞争力却低于日本;第二,从细分生产性服务投入行业类型来看,无论是中国还是日本,两国批发零售服务化和仓储运输服务化水平均处于领先地位,中日两国制造业对服务的消耗更多的集中于产品运输、销售环节,而中国的信息通讯服务、金融保险服务和专利科技服务化水平显著低于日本,尤其是专利科技服务化水平;第三,样本期内,日本制造业国际竞争力指数稳步上升,而中国制造业国际竞争力则以2008 年为分界点,呈现先升后降的倒“U”型趋势,整体上落后于日本,在中高技术密集型制造业领域,日本国际竞争力明显领先于中国;第四,制造业服务化与国际竞争力水平之间并非简单的线性关系,而是存在显著的倒U 型关系,中国制造业投入服务化与产业国际竞争力之间存在正相关关系,而日本制造业投入服务化与产业国际竞争力之间存在负相关关系。此外,信息通讯服务投入对制造业国际竞争力的促进作用存在门槛效应,且产业国际竞争力的提升更多依赖专利科技服务要素投入。

基于中日制造业服务化和国际竞争力的比较分析,主要政策建议如下:首先,强调不同类型生产性服务投入均衡发展,尤其注重高级生产性服务如信息通讯和专利科技服务化水平的提升,加大制造业生产过程中主要用于通讯、研发、技术支持等环节的生产性服务业投入,提高制造业生产加工等各个环节的产品附加值,从而夯实制造业攀升全球价值链的国内产业基础;其次,加快推进服务贸易自由化进程,开放本国生产性服务贸易,引进国外先进的生产性服务贸易。一方面,促进进口生产性服务替代、弥补短期国内服务对制造业生产供给的不足,另一方面,通过技术溢出渠道和产品多样化渠道,使得服务贸易成本降低,倒逼本国生产性服务业的发展升级,提高经济增长质量、促进产业结构升级;最后,坚持创新驱动发展,提升科技创新体系和科技研发实力,着力发展研发、设计、信息、咨询等新兴服务业,推动制造业智能化、服务化,实现价值链攀升、提高制造业国际竞争力。