上市公司现金流质量分析

——以SXZ公司为例

张洪霞 顾福珍 孙伟

1 引 言

对上市公司现金流量进行分析是公司各利益主体的必选项目。因此企业在正常运作的过程中,不仅要重视经济的收益,更应该加强对现金流的风险管理工作,从现金流量质量、资本结构质量、资产质量和利润质量等4个维度,提高公司的管理质量和治理效率,有效规避企业的经营等风险(张新民等,2019[1];陈佩,2018[2]);但是一些企业的传统思维是财务管理重成本、重利润、重资产管理,却忽视了现金流量管理,导致企业出现较大问题(赵嘉颖等,2020[3]);还有学者指出完善财务预警模型、加强现金流风险管理(邓旭东等,2018[4];吴一丁等,2020[5];闫骏强,2019[6])。面对变化的财务环境,如何加强日常现金流管理,有学者认为,财务柔性较低的企业,现金股利支付对投资现金流敏感性的强化作用得到显著依赖(李静祎,2020[7]);分析师现金流预测的签发以及签发次数对企业行为有影响(夏同水等,2020[8];汤湘希等,2020[9]);公司过度投资后的粉饰行为引起现金流操控行为(郭慧婷等,2020[10]);有学者认为相比于应计会计盈余,经营现金流具有更多的信息含量,对股价崩盘风险具有更强的解释力(曾爱民等,2020[11]);还有学者从辽河油田资金配置政策的改进入手,提出现金流量管控方案(徐境苡等,2020[12]);对费用粘性,有学者认为费用粘性产生的条件是自由现金流,自由现金流量对公司费用粘性有影响,内部控制质量对自由现金流量和费用粘性关系发挥作用(王晶晶等,2020[13];王小波等,2019[14]);有学者结合房地产上市公司现金流量管理现状、管理层能力等研究其对现金流量的影响(严志华,2019[15];杨燚等,2019[16])。随着会计准则的变化,理论界和实务界对于现金流量表的列报一直存在较多的争议,有学者认为按照资产负债观改革后利润表的逻辑关系对现金流量表进行相应改革,以业务模式和合同现金流量特征判断金融资产分类,反映相关金融资产经济特征的现金流量属性等(林玲,2018[17];乔鑫等,2020[18];应唯,2020[19])。

可见理论界和实务界都十分重视现金流量分析,她可为相关利益主体提供重要信息。但传统的比率计算分析如现金流量比率等仅是两个项目数量上的大小反映,没有对现金流量这个项目进行深入质量分析,如经营现金流量充足性、投资现金流量战略吻合性等,没有现金流量构成及内部贡献分析,很难揭示其变化的实质,更难以有效地为各利益主体提供服务。

2 上市公司现金流量质量分析指标设计

根据上市公司现金流量的构成,现金流量质量分析指标设计围绕经营活动、投资活动和筹资活动展开[20]。

2.1 经营活动现金流量质量分析指标设计

经营活动产生的现金流量是指在某一会计期间由企业自身的生产经营活动所带来的现金流入量和流出量,可从现金流量充足性、合理性和稳定性等方面设计计算指标。

(1)经营活动现金流量充足性分析指标

企业是否有足够的经营活动现金流量来满足正常的运转和规模扩张需要,可通过计算经营活动净现金流量和公司核心利润等指标进行分析。

(2)经营活动现金流量合理性分析指标

企业经营活动现金流入是否顺畅、现金流出是否合理及现金流入流出是否匹配、协调等,可通过计算营业收入、营业支出及商业债权、商业债务等指标进行分析。

(3)经营活动现金流量稳定性分析指标

公司各会计期间的经营活动现金流量规模是否存在剧烈波动状况及是否存在异常变化情况,可通过计算销售商品及劳务的现金流入量和营业收入指标进行分析。

2.2 投资活动现金流量质量分析指标设计

(1)投资活动现金流量的战略吻合性分析指标

通过对购建固定资产、无形资产和其他长期资产基础性投资分析,权益性和债权性投资扩张性投资分析,闲置性资金短期收益性投资分析等,判断企业投资活动的现金流量与企业发展战略吻合性,可通过计算对内对外投资现金流出量与现金流入量指标进行分析。

(2)投资活动现金流入量的效益性分析指标

要关注构建固定资产、无形资产和其他长期资产支付的现金与效益性关系,可通过计算构建固定资产、无形资产和其他长期资产支付的现金和核心利润等指标进行分析。

2.3 筹资活动现金流量的质量分析指标设计

(1)筹资活动现金流量的适应性分析指标

筹资活动现金流量与经营活动和投资活动现金流量适应性可通过分析经营活动和投资活动现金流量之和,进而确定筹资;可计算经营活动和投资活动现金流量及筹资活动现金流量指标进行分析。

(2)筹资活动现金流量的多样性分析指标

筹资主要考虑成本问题,多样性筹资要比单一性筹资减低成本空间大,分析筹资多样性可通过计算一定时期不同筹资方式筹资数量指标进行分析。

(3)筹资活动现金流量的恰当性分析指标

筹资活动现金流量的恰当性是要分析是否存在超过实际需求的过度融资,可通过计算筹资活动净现金流量指标并结合企业发展规划进行分析。

3 SXZ公司现金流量质量分析

3.1 SXZ公司基本情况

SXZ公司成立于1997年,于1998年在上海证券交易所挂牌交易,注册资本66189万元,公司是集铜、金、银等多金属的探、采、选及新能源开发与利用的大型资源性企业。主要业务涉及矿产资源板块及新能源汽车板块,包括矿产资源业务、融资租赁业务以及新能源汽车制造业务等,主要产品及劳务分别为矿粉、融资租赁和客车等。

3.2 SXZ公司三大现金流量质量分析

3.2.1 经营活动现金流量质量分析

(1)充足性分析

SXZ公司2015-2019年经营活动净现金流量和公司核心利润计算结果见表1:

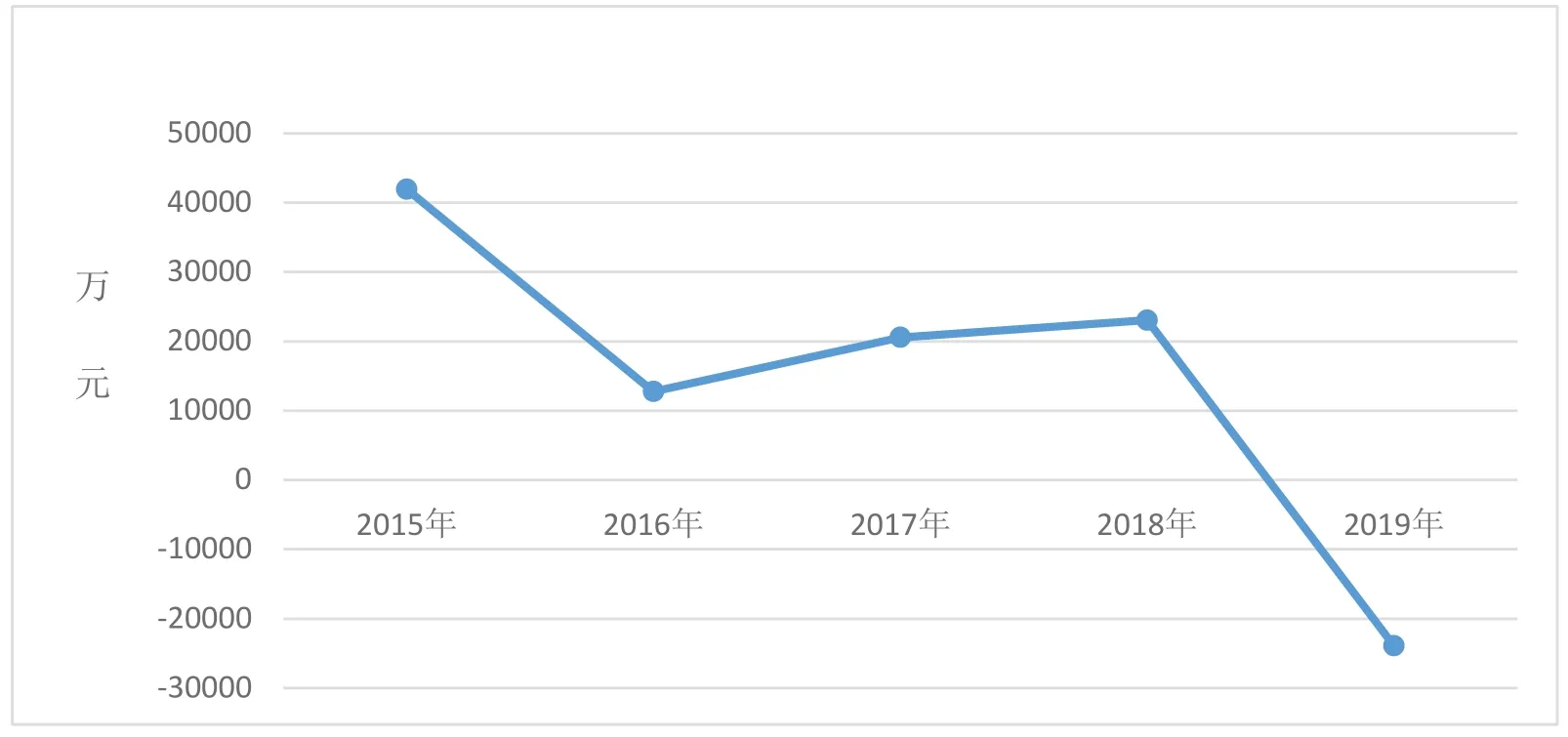

从表1中可以看出,2016年和2019年,经营活动产生的现金流量净额为负,即企业通过经营活动取得的现金流入甚至无法弥补当期现金支出的需求,充足性严重不足;2015年、2017年和2018年,经营活动产生的现金流量净额为正值,表象较为充足;但核心利润2015年到2018年这四年均为负,从表面上看符合小于同期的经营活动净现金流量要求,但这种小于极其不合理,2019年核心利润虽然转正,经营活动净现金流量有为负,且绝对值冲高,说明经营活动净现金流量方面存在严重问题。根据表1计算可得经营活动净现金流量与核心利润差额趋势图,可进一步分析,具体见图1。

图1 经营活动净现金流量和核心利润差额趋势

从图1-1中可得出,除了2019年,经营活动净现金流量和核心利润差额均为正值,似乎满足了差额大于0的要求,但从实质来看,经营活动净现金流量和核心利润都出了严重问题,且走势不利。

(2)合理性分析

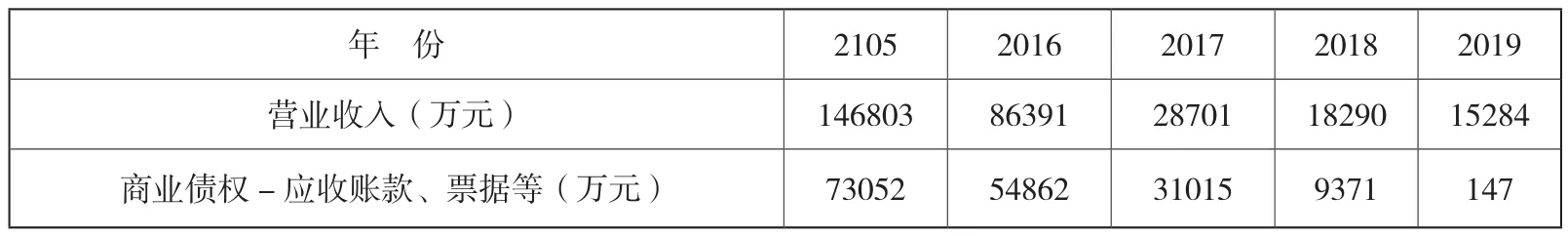

营业收入是上市公司现金流入量的重要来源,商业债权是影响营业收入收现的主要构成,SXZ公司2015-2019年营业收入和商业债权计算结果见表2:

表2 经营活动现金流入量和商业债权

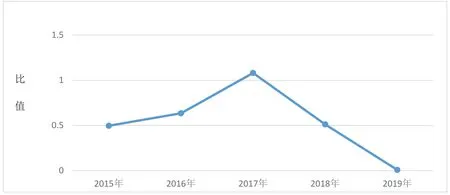

从表2可以看出SXZ公司2015-2019年营业收入在下降,商业债权也在下降,但要深入分析反映企业资金收回的情况,体现经营活动现金流入的顺畅性、合理性,需计算商业债权与营业收入的比值,根据表2计算可得其比值及趋势见图2。

图2 商业债权与营业收入的比值变化

从图2可以看到,从2015年-2017年商业债权占比上升,SXZ公司营业收入收现能力下降,这说明公司回款能力下降、现金流入能力下降;2017年-2019年商业债权占比下降,似乎对应收现能力有所提升,但结合表2分析SXZ公司对应营业收入总量也在下降,其营业收现能力出现了问题。

(3)稳定性分析

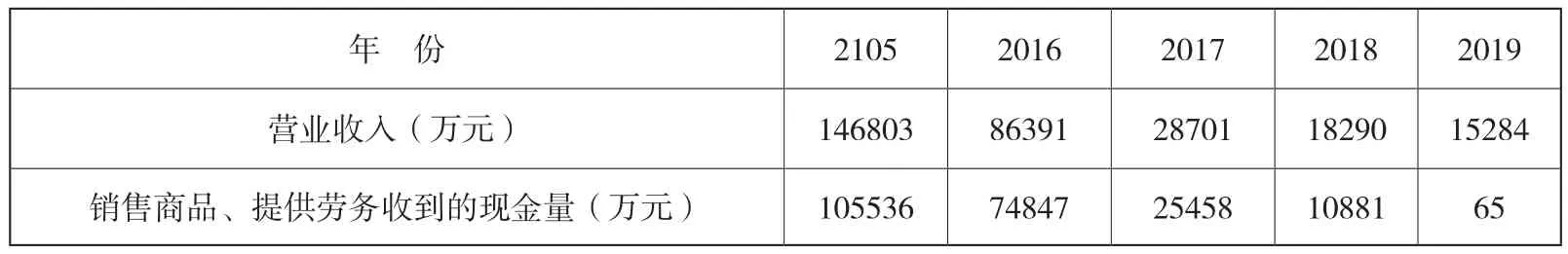

SXZ公司2015-2019年营业收入和销售商品及劳务的现金流入量计算见表3:

表3 营业收入和销售商品及劳务的现金流入量

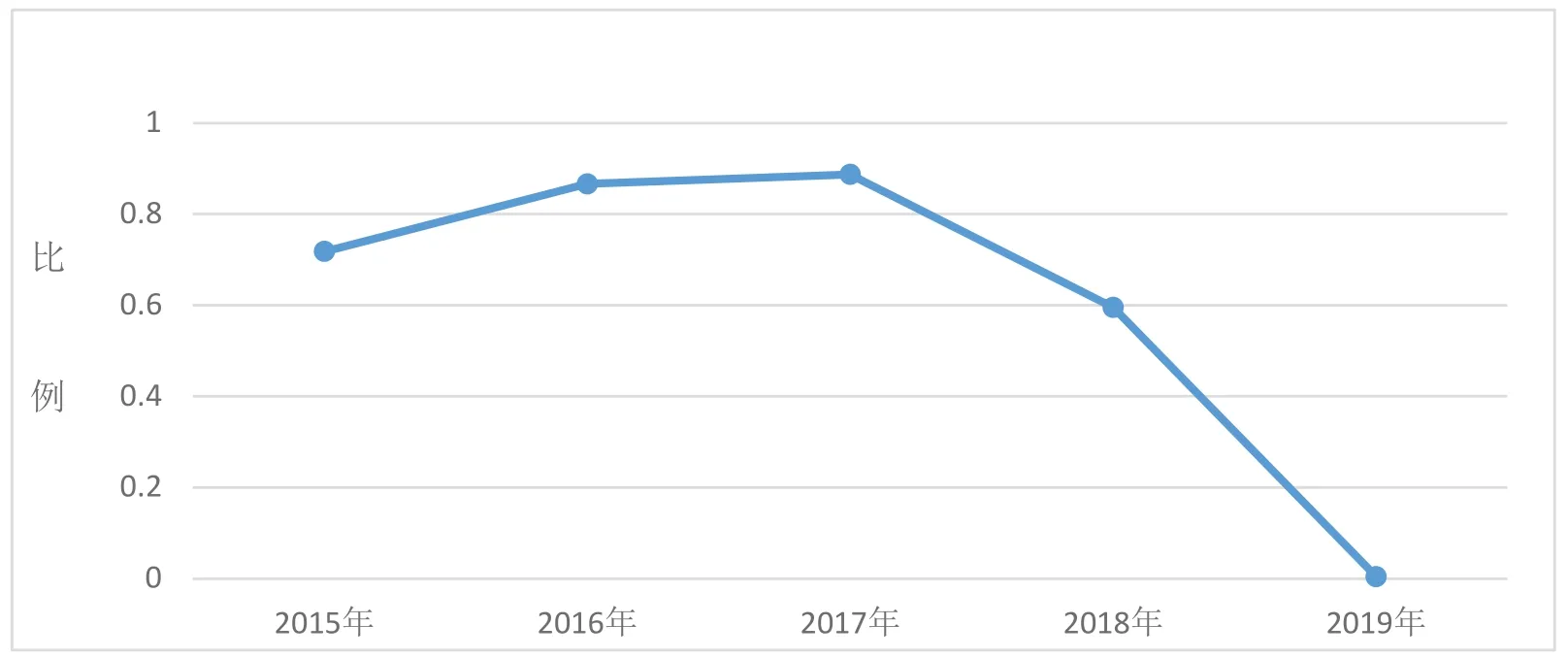

从表3可以看出SXZ公司2015-2019年营业收入和销售商品及劳务的现金流入量均呈下降趋势,现金流入量稳定性不足,其程度可见图3销售商品及劳务的现金流入量与营业收入的比值趋势。

从图3看到2015年-2107年销售商品及劳务的现金流入量与营业收入的比值是上升的,销售商品及劳务的现金流入量稳定较好;但2017年-2019年又快速下降,结合表3可见销售商品及劳务的现金流入量稳定变差。

图3 销售商品及劳务的现金流入量与营业收入的比值

3.2.2 投资活动现金流量质量分析

(1)战略吻合性分析

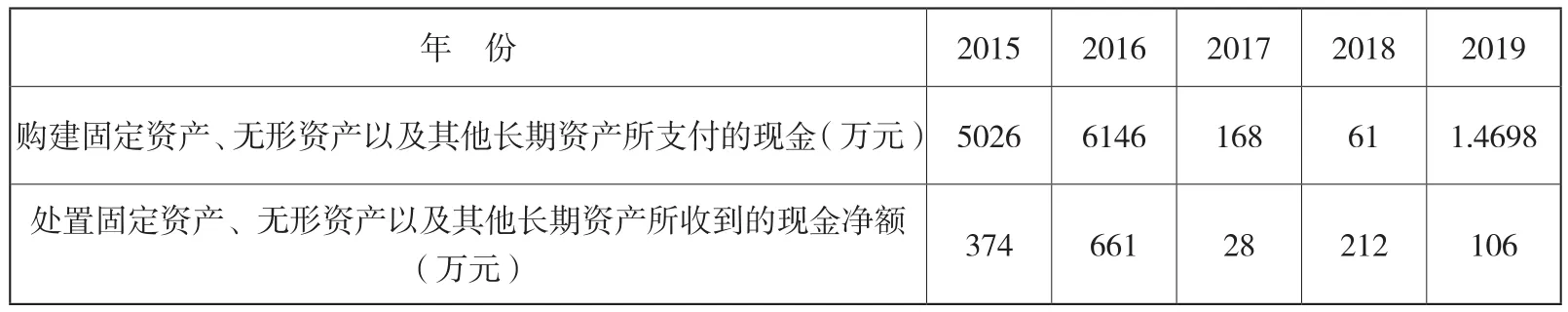

SXZ公司对内投资战略吻合性分析,SXZ公司2015-2019年购建、处置固定资产、无形资产以及其他长期资产所支收的现金流量计算见表4:

表4 对内投资现金流情况

从表4中可以看出,2015年到2017年SXZ公司在“购建固定资产、无形资产以及其他长期资产所支付的现金流量”远大于“处置固定资产、无形资产以及其他长期资产所收到的现金流量”,公司在走扩张张略,试图通过扩张战略改变公司盈利和现金流情况;2018年至2019年正好相反,但投资和处置数额较小产生不了明显效果。

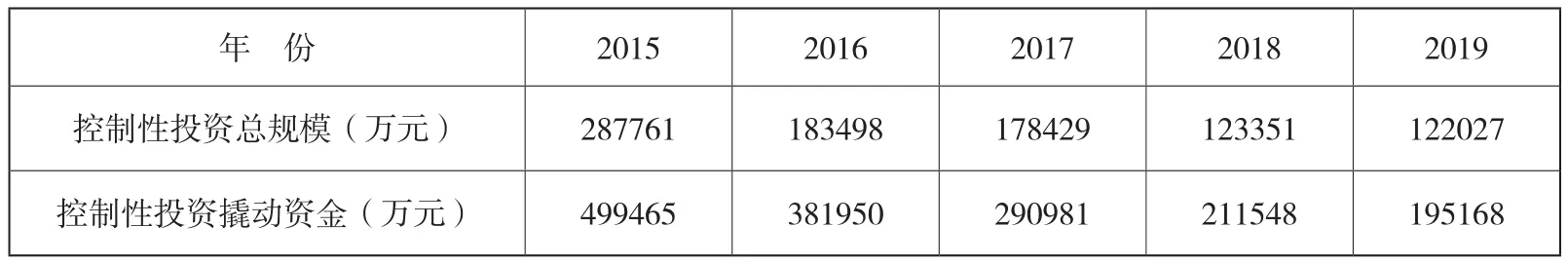

SXZ公司对外投资战略吻合性分析,SXZ公司2015-2019年长期股权等控制性投资和控制性投资撬动的现金流量计算见表5:

表5 控制性股权投资及撬动现金流量

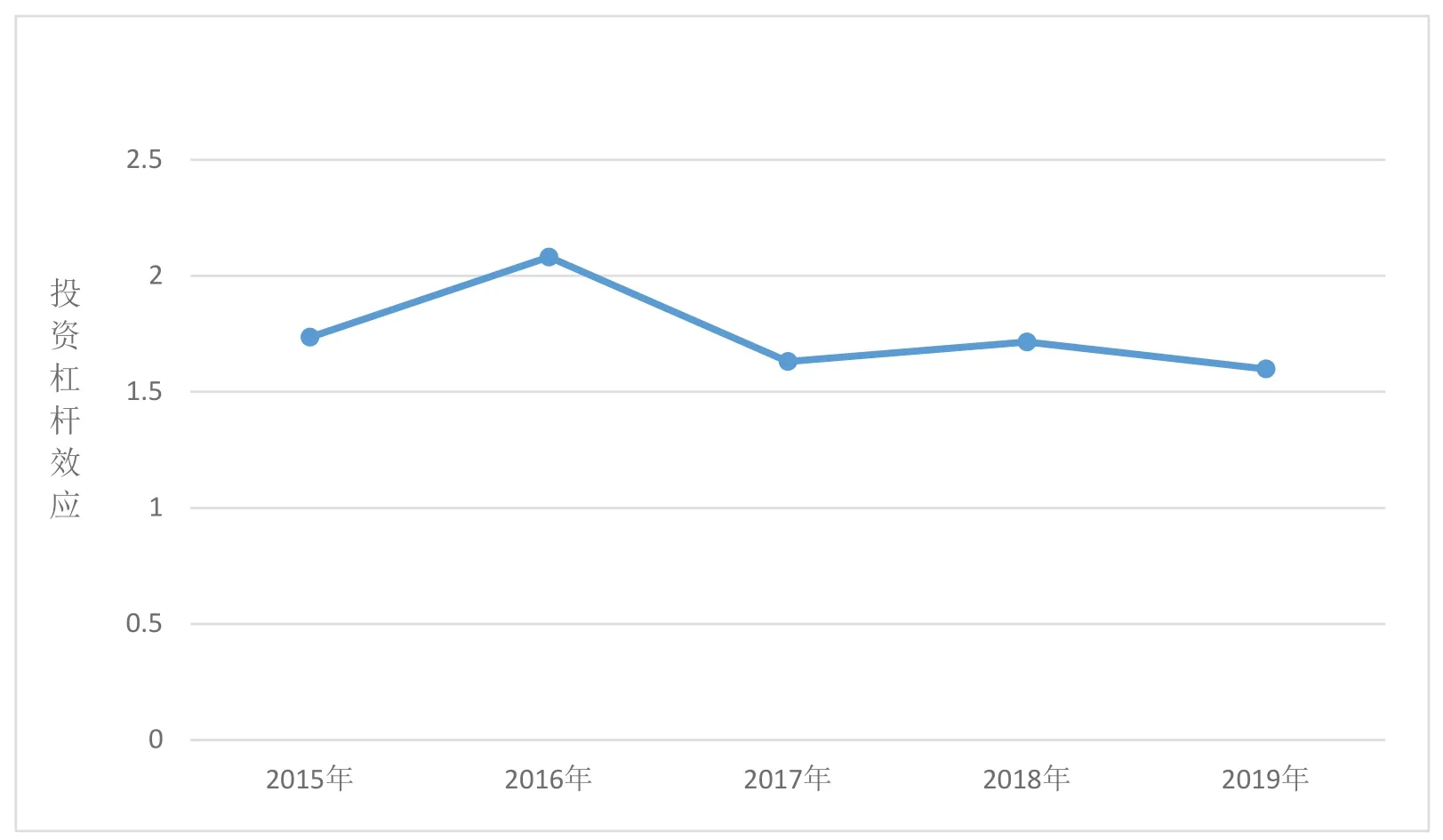

通过表5两组数据对比分析,我们可以得出西部资源公司的对外控制性投资规模在下降,似乎对外投资也在收缩控制,但控制性投资撬动的投资规模增大,对外投资起到了一定的杠杆效应,具体杠杆效应见图4。

图4 控制性投资撬动的投资规模杠杆效应

从图4中可看到SXZ公司2015-2019年控制性投资撬动的投资规模杠杆系数均高于1.5,效果还是比较明显,尤其是2015至2016年上升较快,但2016至2019年又下降且较快,这和公司对内投资走势能呼应上。

(2)效益性分析

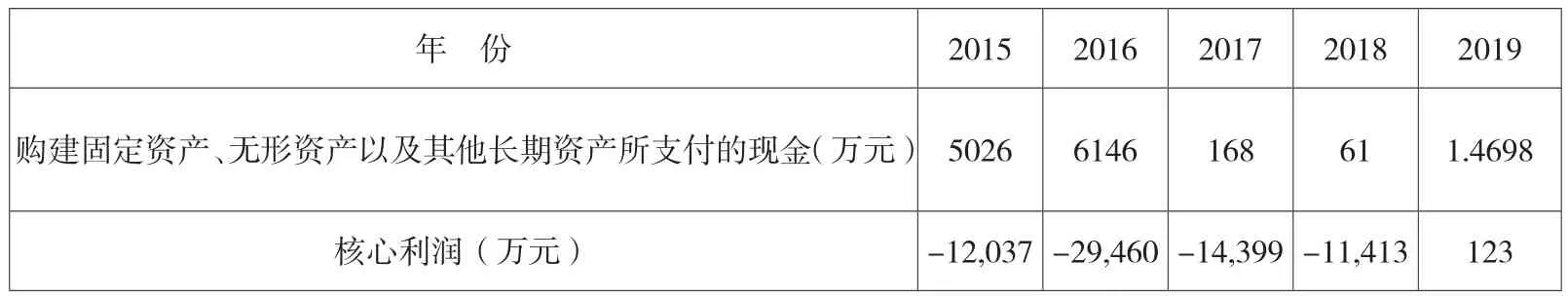

SXZ公司2015-2019年购建固定资产、无形资产以及其他长期资产所支出的现金流量和和公司核心利润计算结果见表6:

表6 投资现金流出和核心利润情况

从表6中可看到,SXZ公司的核心利润从2014年到2018年连年为负,尤其是2016年比2015年多投资1000多万元、已累计投资超过1个亿,2016年核心利润却比2015年多增负1倍还多,说明该公司的投资短期内公司盈利能力不强、效益较差,尽管2019年公司的核心利润为正,这可能与前期投资积累有关,但数额太小,作用不明显。

3.2.3 筹资活动现金流量的质量分析

(1)适应性分析

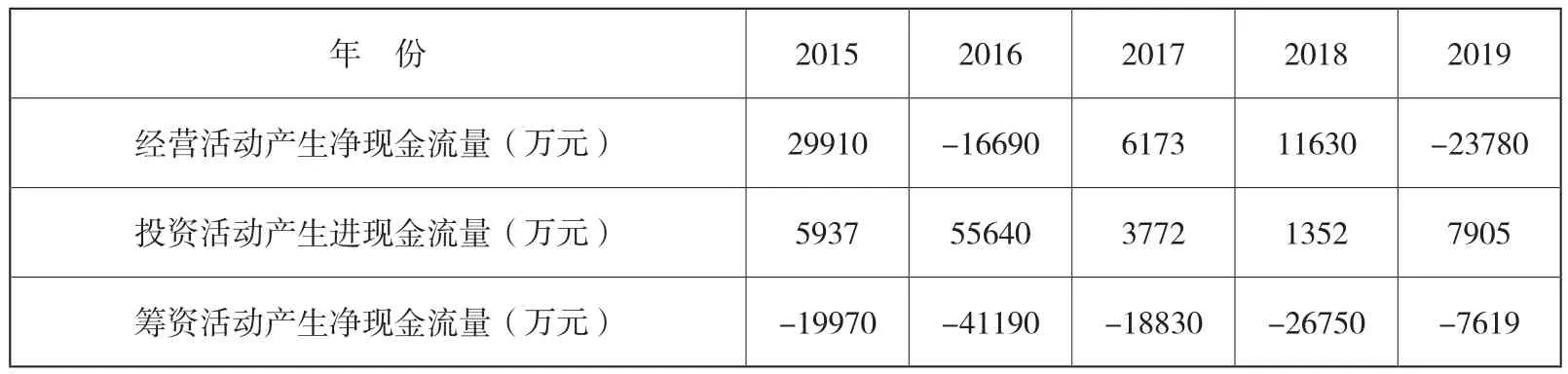

SXZ公司2015-2019年经营活动产生净现金流量、投资活动产生进现金流量和筹资活动产生净现金流量见表7:

表7 经营活动、投资活动和筹资活动净现金流量情况

从表7中可以看出2016年、2019年经营活动和投资活动净现金流量合计为负,说明需要外来现金满足公司经营与投资需求,可是筹资活动净现金流量不仅没有补上这个负的差额,反而加大了这个差额;2015年、2017年和2018年经营活动和投资活动净现金流量合计为正,从逻辑上分析可以不筹资或少筹资,但实际上是对应筹资净现金流量确是较大负值。这说明公司以前筹资形成的负担较大,累积的负担在这期间显现了,所以SXZ公司2015-2019年资活动产生的现金流量没有良好的适应性。

(2)多样性分析

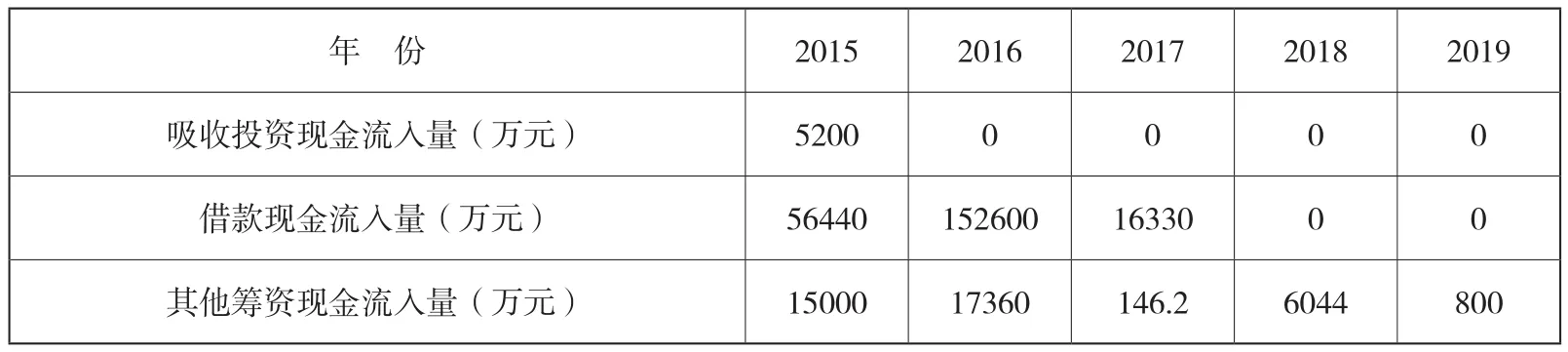

SXZ公司2015-2019年主要筹资方式现金流情况见表8:

表8 各种筹资方式现金流量情况

从表8可以看出SXZ公司2015-2019年最主要筹资方式是银行借款,其中2015年和2016年借款累计近21亿,企业财务风险等压力较大,这也是表7筹资活动净现金流量一直为负的原因;该公司其他筹资和吸收投资等是辅助,占比不高,筹资结构不合理。

(3)恰当性分析

从表7可以看出SXZ公司2015-2019年没有融资闲置依据,资金都满足不了公司基本需求,不存在过度筹资情况,但从这5年情况看筹资没有满足经营和投资的需求,筹资恰当性不足。

4 SXZ公司现金流量质量存在问题及提高质量建议

4.1 SXZ公司现金流量质量存在问题

一般情况下,定量分析某公司现金流量质量后,还要计算或找出该公司所在行业相应指标的均值或中间值进行对比,找出问题并提出解决措施;SXZ公司在定量分析中已发现明显存在如下问题:

(1)经营活动现金流量质量问题

SXZ公司经营活动净现金流量2016和2019年没有满足大于0的要求、其他三年虽然大于0,但对应核心利润均为负值,且经营活动净现金流量和核心利润发展趋势不利,充足性存在严重问题;分析期内营业收入在下降,2015年-2017年商业债权占比上升、2017-2019年商业债权占比下降且下降幅度较大,但营业收入也大幅下降,营业收现能力出现了不足致使经营活动现金流量合理性出现了问题;2015-2019年公司营业收入和销售商品及劳务的现金流入量均呈下降趋势,现金流入量稳定性不足,尤其是2017年至2019年快速下降,销售商品及劳务的现金流入量稳定变差。这是由于该公司采取扩张战略所致,如较快速增加新能源汽车制造业务、融资租赁业务以及营业收入下降引起的,快速扩张业务司需要足够的资金支持,然而营业收入近五年呈下降趋势,产生了叠加效果所致。

(2)投资活动现金流量质量问题

SXZ公司对内、对外投资在战略吻合性方面较好,这与公司实际的经营战略相符,西部资源公司从2014年开始通过业务扩张,增加新的业务如新能源汽车制造业务、融资租赁业务等;但在效益性方面,SXZ公司的核心利润从2014年到2018年连年为负,尽管2019年公司的核心利润为正,但数额太小、难以产生明显效果。说明该公司的内、外投资短期内公司盈利能力不强、效益较差,至少在目前来看投资战略有问题。

(3)筹资活动现金流量质量问题

SXZ公司2016年、2019年经营活动和投资活动净现金流量合计为负,筹资活动净现金流量不仅没有补上这个负的差额,反而加大了这个差额,其他三年也不匹配,2015-2019年筹资活动产生的现金流量没有良好的适应性;筹资方式最主要是银行借款,筹资方式比较单一、结构不合理且缺乏多样性,其中2015年和2016年借款累计近21亿,企业财务风险等压力较大,且未能及时、足额地筹集相应数量的现金,保证了企业的正常周转;SXZ公司2015-2019年没有融资闲置依据,不存在过度筹资情况,但从这5年情况看筹资没有满足经营和投资的需求,筹资恰当性不足。

4.2 提高SXZ公司现金流量质量建议

(1)提高经营活动现金流量质量

SXZ公司分析期内经营活动产生的净现金流波动过大,说明这样的上市公司存在较大的经营风险,在2019年经营活动更是出现较严重问题,必须提高现金流质量来保障经营活动净现金流量的充足性、合理性和稳定性:一是要选好有市场需求的产品及服务业务,无论是原有还是新拓展的业务,这样能确保销路,减少存货积压和加快回款;二是提高各类技术和管理人员的能力,如提高销售人员销售能力增加销售和回款、提高财务人员资金管理能力减少资金缺口和预算失误等;三是提高资金利用效率,加强成本费用的控制,提升核心利润水平。

(2)提高投资活动现金流量质量

SXZ公司在抓好投资现金流量战略吻合性同时,应提高公司投资现金流量效益性:一是谨慎选择投资对象,主要从投资风险和获利能力两方面去分析投资对象;二是防止过度投资导致资金链断裂;三是完善投资计划,做到事前评估,事后监督。

(3)提高筹资活动现金流量质量

SXZ公司要处理好筹资活动现金流量质量的适应性、多样性和恰当性,一是提高财务预算的预判能力,适时适量筹资、减少运营资金需求缺口;二是拓宽融资渠道,增加股权筹资,如增加员工持股和投入资本筹资等;三是控制筹资规模,防止过度筹资。

5 结 论

总之,上市公司无论是拓展还是收缩业务,一定要从经营活动、投资活动和筹资活动等方面关注现金流量质量,并选择恰当指标进行质量分析,如不能甄别问题症结,还需借助行业相应指标均值进行分析,这对上市公司可持续经营尤为重要。