“十四五”期间全球铜供需形势展望

林博磊,闫卫东,郭 娟,苏 宇,于江薇

(自然资源部信息中心,北京 100036)

2020年,新冠肺炎疫情肆虐全球,为应对疫情,维护公民健康安全,世界各国采取了不同程度的封锁和隔离措施。受此影响,全球制造业、交通运输、消费市场等遭受重创,全球经济陷入二战以来最严重的衰退[1-3]。在这种艰难的全球大环境下,中国积极应对,率先实现经济复苏,成为全球唯一GDP正增长的主要经济体。受疫情影响,全球铜矿勘查投入下降,开发项目遭到停滞或取消,产量减少,铜矿市场剧烈震荡。与此同时,铜的抗菌功能被挖掘,含铜抗疫产品得到开发应用。随着各国加大绿色经济支持力度,铜的消费量将大幅上升,供不应求的局面将持续。本文在综合分析全球铜供需现状基础上,对铜重点消费领域和新应用的发展前景进行了展望,并对“十四五”期间推动铜需求增长的主要因素进行了分析。

1 全球铜市场总体供需形势

1.1 全球铜矿勘查预算下降,矿山铜产量小幅下滑

2019年全球铜矿勘查投入为23.19亿美元,同比增长11.84%,2020年受新冠肺炎疫情影响,减少5.46亿美元。 因疫情而采取的封锁措施迫使一些大型铜矿山建设项目投资推迟或暂停。 其中,智利的23个项目受到疫情影响而推迟,总投资额440亿美元,包括斯宾塞(Spence)铜矿、印卡(Inca)铜矿项目等。同样,秘鲁、南非、刚果(金)等国的一些铜矿山建设项目也受到不同程度的影响。 秘鲁2020年上半年矿业投资下降了25%,特罗莫克(Toromocho)、安塔米纳(Antamina)和克拉维科(Quellaveco)等铜矿项目投资明显减少。 中国铜矿勘查投入已连续5年下降,由2014年最高56.19亿元降至2019年的6.30亿元[4]。

根据国际铜研究小组(ICSG)和中国有色金属工业协会统计数据,2020年全球矿山铜产量为2 051.7万t,与2019年相比略微下降。由于采取了严格的防疫措施,中国铜矿开发受疫情影响较小,矿山铜产量稳中有升,2020年中国矿山铜产量为167.3万t,与2019年同期相比增长了3.9%。

1.2 全球精炼铜市场供需总体偏紧

精炼铜方面,2020年1—10月份全球产量为1 965.63万t,与2019年同期相比增长2%。其中,中国835.87万t,增长9.9%。2020年1—10月份全球精炼铜消费量为2 079.89万t[5],同比增长5.9%;同期,中国的精炼铜消费量为1 215.96万t,同比增长18.2%。总体来看,全球铜产业在疫情期间一直保持着较为稳定的发展态势,主要原因是由于中国经济复苏的带动,无论从生产端,还是消费端,中国都有着较大幅度的增长。

1.3 全球铜矿贸易格局发生变化,中国铜精矿进口维持平稳

受新冠肺炎疫情等因素影响,全球铜贸易格局发生较大变化。尽管2020年智利铜矿出口量下降,但出口额较2019年仍增长8.3%。与此同时,智利2020年含铜产品出口额增长了2倍,出口产品主要是新冠肺炎疫情防疫用的含铜面料和日用品,这些创新性的高附加值产品对于铜在疫情防控的新用途开辟了广阔的空间。 世界第二大铜出口国秘鲁2020年铜矿出口量减少22.7%,出口额下降了17.7%。澳大利亚、赞比亚、刚果(金)等国铜矿出口也受到疫情以及贸易政策的影响。

由于中国快速控制住了疫情的发展,加之中国的冶炼产能在全球占比较高,因此2020年铜精矿的进口量并未受到明显影响。中国海关统计数据显示,2020年中国铜精矿进口量2 177万t,与2019年同期相比下降1%,精炼铜进口量为467万t,增长31.55%,出口量为21.2万t,下降32.91%[6]。 2020年,中国电力、热力生产固定资产投资同比增加17%,交通运输业增加1.4%,房地产业增加5%,再加上人民币升值超预期、国外消费疲软、国内废铜供应紧张等因素,导致中国精炼铜的消费量和进口量均大幅增长(表1)。

表1 2020年中国铜产品进出口情况Table 1 Import and export of China’s copperproducts in 2020

1.4 铜价全年走势先抑后扬

2020年全球铜价呈现先抑后扬走势,受新冠肺炎疫情在年初爆发的影响,国际铜价大幅下跌。LME铜期货价格由2020年初的6 165美元/t震荡下跌至3月底的4 617.5美元/t,下降幅度高达25.1%。随后铜价开始一路攀升,2020年12月份最高价达到7 984美元,与全年最低价相比,涨幅高达72.9%[7](图1)。

图1 2020年铜现货价格走势图Fig.1 Copper price trend chart in 2020(资料来源:LME)

虽然年初新冠疫情开始爆发,但是对于全球铜产量并未造成太大影响,受影响矿山的产量仅占全球预计总产量的1.5%。世界最大铜生产国智利2020年产量与2019年基本持平,约为580万t。需求端方面,2020年第一季度由于中国采取了严格的防疫措施,海外市场也呈现出萎缩局面和恐慌情绪,市场出现了铜供应严重过剩的情况,导致铜价快速下跌。2020年第二季度,随着中国疫情得到有效控制,市场经济活动逐步恢复,尤其是电力、基建、家电等行业的表现都好于预期。虽然新冠肺炎疫情依旧在全球肆虐,但是中国的需求逐渐恢复抑制了铜价的持续下跌。2020年下半年,以美国为首的主要经济体出台数万亿美元的经济救助措施,导致全球货币流动性宽松,美元价格指数持续低迷;秘鲁铜矿山受新冠肺炎疫情和国内政局影响产量下降;中国经济数据表现抢眼等综合因素的推动下,国际铜价持续走高。

2 未来影响铜市场的因素分析

2.1 宏观经济依然存在不确定性

IMF 2021年1月发布的《世界经济展望》[8]数据显示,2020年全球经济萎缩,发达经济体GDP增长率为-4.9%,新兴和发展中经济体为-2.4%,中国是唯一正增长的主要经济体。 2021年,全球经济预计增速将达5.5%,其中发达经济体增长4.3%,中国经济增幅为8.1%。这一预测仍有相当大的不确定性,如果在疫苗和治疗方法方面取得进展,各国积极配合,提供更多的政策支持,则经济形势将得到改善。反之,如果疫情持续反复或者疫苗的表现低于预期,将会对全球经济发展以及整个铜市场产生关键的影响。

2.2 全球铜精矿产量增长缓慢

在疫情可以得到有效控制的大前提下,目前正受影响的秘鲁拉斯班巴斯(Las Bambas)矿山和拉丁美洲其他矿山的产量可能会得到有效恢复。另外,刚果(金)的卡莫阿-卡库拉(Kamoa-Kakula)矿山,智利的克夫拉达布兰卡(Quebrada Blanca)矿山和斯宾塞(Spence)矿山预计将于2021年投产,俄罗斯的乌多坎(Udokan)矿山和秘鲁的克拉维科(Quellaveco)矿山将于2022年投产,蒙古国的奥尤陶勒盖(Oyu Tolgoi)铜矿将于2023年完成扩建。这些项目如果可以顺利投产,预计全球每年将增加11.1万t的铜精矿产量。国内方面,未来几年铜精矿产量也会有小幅提升,城门山铜矿和玉龙铜矿扩建工程预计未来两年内完成,将增加5万t的年产量,但是这些增量短期内无法改变全球供应紧张的局面。

2.3 铜的应用领域扩大,需求将持续增长

铜的应用领域广泛,既包括电力、空调制冷、交通运输、电子、建筑、军工等传统领域,也包括风力发电基础设施和新能源电动车等新兴领域。传统领域的铜消费近些年来随着全球GDP的增长,呈现出正相关关系,消费波动幅度较小。在新兴产业方面,风力发电和新能源汽车领域的发展将大幅带动全球铜消费。在新能源汽车领域,中国“十四五”期间将加速发展新能源汽车产业;美国重新加入《巴黎协定》,积极推动新能源汽车生产,大力发展新能源,扩大公共交通投资;德国延长电动汽车补贴政策;英国从2030年起将禁止销售新的汽油车和柴油车。在可再生能源领域,风电已经成为装机容量仅次于水电的可再生能源技术。

另外,在全球新冠肺炎疫情大流行的背景下,铜在抗菌方面的功能被挖掘,拓展了新的应用领域。由于铜合金表面具有天然抗菌自消毒功能,能够消除99.9%的有害细菌和病毒,加拿大已经在高乘交通车上测试铜覆膜抗微生物的性能;智利开发出一种名为铜帖的贴纸,被应用在日常生活用品和建筑物表面;一种名为Aircop的含铜喷雾正被用在圣地亚哥的垃圾收集器上,另外一种名为铜甲的产品也被用于智利大学新冠病毒病区;含铜的3D打印口罩,电梯和ATM机按钮等产品已广泛投入使用。未来类似的含铜防疫产品在得到充分论证后,将会广泛应用于人们的日常生活中,而带动的全球铜需求也值得关注。

3 “十四五”期间全球铜资源需求预测

本文通过部门预测法,对未来铜需求可能存在的增长点进行分析,使用相关领域权威发展报告的数据,包括国际能源署的《Global EV Outlook 2020》[9]、全球风能委员会发布的《Global Wind Report 2019》[10]和国际可再生能源署发布的《Future of Wind》[11],以及前人的研究成果作为参考依据,经计算得出未来新增铜需求量,并以此估算“十四五”期间全球新增铜需求量。

3.1 铜消费结构

铜的应用领域非常广泛,各国的消费结构也不同。美国地质调查局统计数据显示,美国铜消费领域主要为:建筑(43%)、电力(21%)、交通运输(19%)、消费品(10%)、工业机械设备(7%)等。作为全球铜的主要冶炼/精炼和消费国,中国将是全球铜需求增长的主要驱动力。中国精铜的主要消费市场集中在电力、空调制冷、交通运输、电子和建筑等领域,其中,电力行业消费量最高,约占中国精铜消费总量的52%(图2)。

图2 中国铜消费结构图Fig.2 Copper consumption structure in China

3.2 全球主要铜消费领域铜需求分析

受新冠肺炎疫情大流行导致全球经济增长持续放缓、地缘政治不确定性增强等诸多因素的影响,铜主要需求国传统应用领域不会有较大幅度的增长。其中,欧元区经济和制造业持续疲软,亚洲地区日本和韩国将持续维持低增长态势,美国的经济复苏也有较大的不确定性。以上国家和地区未来五年对于铜消费的带动性不强。“十四五”期间,新兴市场和发展中经济体对全球经济增长的贡献率将提高到70%以上。

从消费领域来看,国外近几年来基础设施投入较少,铜消费量一直趋于平稳,但不排除美国在未来几年大规模投入国内基础设施建设的可能;电子通讯行业近年来发展较为迅速,更新换代的频率也较高,但是市场趋于饱和;家电消费品受人口增长限制,未来预期涨幅空间较小;交通运输领域受新能源汽车发展,未来用铜量会持续上升。近几年来,全球精炼铜消费量一直维持在1.5%左右的较低增幅区间,预计未来五年不会有较大改变,增幅主要依靠风力发电和新能源汽车领域拉动。

3.3 全球风力发电领域铜需求分析

根据全球风能委员会发布的《2019年全球风能旗舰报告》显示,截至2019年底,全球累计风电装机容量超过650 GW,较2018年增长10%。而新增装机容量中,中国为3.6 GW、欧洲为2.7 GW、美国为1.6 GW。根据IRENA预测,2021—2025年期间,全球有望新增541 GW的风电装机容量,年均增长率在10.6%~19.8%之间,据测算,风力发电机组每兆瓦用铜量为2.5~6.4 t(发电机1.1~4.0 t;电线0.7~1.0 t;变压器0.7~1.4 t)[12],按照该新增趋势,到2025年,全球风力发电新增用铜量将达到135万~346万t,均值为240.8万t(表2)。

表2 2020—2025年全球新增风电装机容量及用铜量Table 2 Global wind power installed capacity andcopper demand from 2020 to 2025

3.4 全球新能源汽车领域铜需求分析

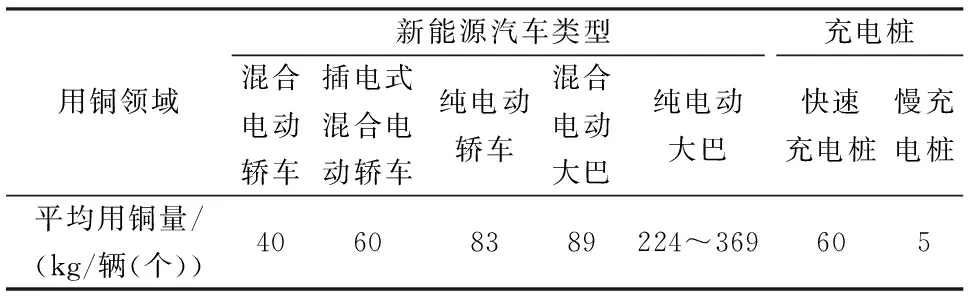

新能源汽车所使用的电机、电线和充电桩都需要铜。大多数内燃机汽车用铜量不过23 kg/辆。但是,混合电动轿车、插电式混合电动轿车、纯电动轿车等新能源汽车的用铜量远高于传统内燃机汽车(表3),平均新能源电动车的用铜量为94 kg/辆。 另外, 快速充电桩平均含铜量为60 kg/个, 慢充电桩为5 kg/个。

表3 不同新能源汽车与充电桩的平均用铜量Table 3 Average copper consumption of differenttypes of new energy vehicles

根据《World EV Outlook 2020》预测,全球在2025年将达到年销售1 400万辆新能源汽车,累计销售5 000万辆新能源汽车的目标;全球新能源汽车领域的铜需求量将从2020年的22.3万t增加到2025年的130.2万t,年均增速30%,平均每年新增约21.58万t铜金属量。同时,本文将预测数据与全球其他机构的预测数据进行对比分析,其中,IDTechEx预测2025年新能源领域铜需求为120万t,Glencore预测值为118.3万t,与本文所得预测结果基本类似。本文预测结果符合新能源汽车领域发展的客观规律,具有一定的参考价值(表4和图3)。

图3 不同机构新能源汽车用铜量需求预测数据对比图Fig.3 Comparison of copper demand forecast data innew energy vehicles from different institutions

表4 2020—2025年全球新增新能源汽车销量及用铜量Table 4 Global new energy vehicles sales and copper demandfrom 2020 to 2025

3.5 未来中国铜需求分析

近年来,中国铜消费增长主要由电力部门、交通运输和电子产品等行业带动。2020年,电力部门精炼铜消费量为584万t,同比上涨5.4%;交通运输行业铜消费量为115万t,同比增长11.65%;电子产品行业精炼铜消费量为114万t,同比增长48.1%。总体来看,近几年中国精炼铜消费量增长幅度为0.81%~13.88%。“十四五”期间,铜消费或将继续维持低增速模式,预计年均增长率在4%左右,增长驱动力主要来自于新能源汽车产业和风力发电设施建设(表5)。

表5 2012—2020年中国精炼铜消费结构Table 5 Consumption structure of refined copper in China from 2012 to 2020 单位:万t

目前,中国仍以火力发电为主,风力发电、水力发电、太阳能发电、核能发电的比重在不断提高,水电占比为12.36%,核电为4.41%,风电为5.95%。未来将进一步提高清洁能源比例,预计未来五年中国风力发电基础设施的投入也将大幅增长。据统计,2020年1—11月,国内电力设施投资总额同比增长23%[15],增幅主要来自于铜消费较高的风力发电和水力发电设施。2020年1—11月,中国发电装机容量21.2亿kW,同比增长6.8%,其中风电2.4亿kW,同比增长17.5%,增速远高于全球风力发电新增装机容量的平均增速[16]。据全球风能理事会《2019年全球风能旗舰报告》预测,截至2025年底,中国风力发电累计装机容量为350.9 GW,占全球新增装机容量的65%,年均增长率处于6.2%~10.4%之间,预计届时中国风力发电新增用铜量将达到87.75万~225.00万t(图4)。

图4 2025年前中国风电累计装机容量及投资增速Fig.4 Wind power cumulative installed capacity andinvestment growth of China before 2025

中国新能源汽车产业发展自2001年起,但受到技术发展、政策扶持、市场接受度等综合因素的影响,直到2014年整个市场才开始高速发展[17]。新能源汽车的销量也从2011年的0.82万辆高速上升到2019年的120.6万辆,占汽车销售总量的比例也由0.04%上升至4.70%。2020年1—11月,尽管受新冠肺炎疫情影响,仍累计销售110.9万辆,同比增长3.9%[18]。在政策的支持下,未来几年新能源汽车将保持稳步增长,到2025年,新能源汽车将占新车总销量的20%左右,销售规模约为500万辆。如果保守估计中国新能源汽车销售市场约占全球新增销售量的50%,仅新能源汽车产业未来五年至少会增加铜需求量53.95万t。

另外,2020年1—11月中国房地产开发投资12.9万亿元,同比增长6.8%;空调设备产量同比下降8.8%,预计2021年在消费市场的带动下,增速会回升。根据《国民经济和社会发展第十四个五年规划和2035年远景目标纲要》,未来将会在铜密集消费领域扩大投资,包括扩大和升级电力设施、5G通信设施,鼓励和扶持新能源电动车领域的发展等。这些领域稳定的增长性发展趋势将会带动未来中国的铜需求量。

“十四五”期间中国铜需求量将以4%的平均增幅上涨。截至2025年底,中国精炼铜需求量将达到1 456万t, 增量主要由风力发电和新能源汽车等两个领域带动,其中,风力发电新增需求为20.12万t,新能源汽车新增需求为54万t,截至2025年底,合计新增铜需求量为74.12万t。

表6 “十四五”期间中国铜需求量预测表Table 6 Forecast of copper demand in China duringthe 14th Five Year Plan period

4 全球铜供应形势展望

未来5年,在全球经济发展和政治环境没有较大波动的前提下,预计全球铜市场将稳定发展,并持续处于供应紧缺的大环境下。全球供应量的增加主要依靠中国冶炼能力的提高,其他国家的产能提升幅度有限。在风力发电设施和新能源汽车领域蓬勃发展的带动下,全球铜需求量有稳定的增长趋势。“十四五”期间全球新增铜需求量主要在风力发电设施建设(30.95万t)和新能源汽车(107.9万t),截至2025年底,合计增长需求量约为138.85万t,平均年度增幅为29.5%。在需求不断增高的发展态势下,全球铜供需环境将维持供不应求的局面,供应短缺不断扩大。根据标普对于整个铜供需市场的预测,认为未来几年全球铜供应量会持续维持紧张的局面。标普(S&P Global Intelligence)认为2025年全球铜供应量为2 743.6万t,需求量为2 748.6万t,供应短缺5万t[19]。

表7 2021—2025全球铜主要领域新增需求表Table 7 Global copper supply and demand balance from 2021 to 2025 单位:万t

2021年是“十四五”规划的开局之年,中国将继续构建国内大循环为主体、国内国际双循环相互促进的新发展格局,风力发电基础设施和新能源汽车产业将是重点发展行业,未来对铜的需求有较好的市场预期。其次,未来几年全球铜矿的产量无法得到有效释放,供应短缺风险加大。

虽然对“十四五”期间铜市场的发展保持乐观的态度,但是未来市场的发展依然面临很多不确定的因素,这些因素包括全球经济是否会全面复苏、后疫情时代何时到来、新冠疫苗的效果是否符合预期、各国政府是否会持续维持量化宽松的货币政策等。除此之外,中美贸易争端、美元价格指数的走势等因素都将在一定程度上影响铜市场的发展前景。

在未来全球铜供需明显偏紧的大背景下,更应该认识到矿产资源是经济发展的原材料,只有充分保障原材料的供应,才能够稳步推进社会和经济的发展。目前中国铜产业面临的最大问题就是资源保障程度跟不上产业的发展速度。如何提高中国铜资源保障能力、降低铜资源供应风险的问题需要广泛关注和思考。

5 结 论

1) 2025年,全球铜需求量将达到2 517万t,新增铜需求主要在风力发电设施建设(30.95万t)和新能源汽车(107.9万t),合计增长需求约为138.85万t。

2) “十四五”期间,中国铜需求量将以4%的平均增幅上涨。截至2025年底,中国精炼铜需求量将达到1 456万t,其中,风力发电和新能源汽车领域在此期间新增需求量74.12万t。

3) “十四五”期间,全球铜供需将维持供不应求的局面,供应短缺不断扩大,应适度提高中国铜资源保障能力,降低中国铜资源供应风险。