基于合约与现货联合竞价的发电侧竞价策略

王 鑫,宋云鹏,陈 闳

(浙江华云信息科技有限公司,杭州 310007)

0 引言

2015 年,《关于进一步深化电力体制改革的若干意见》(中发〔2015〕9 号文)及配套文件指出,电力市场由中长期市场和现货市场组成,并引入发电企业等新兴市场主体参与电力市场[1]。电力市场可以分为两个阶段,第一个阶段是仅开展中长期交易的电力市场,以《电力中长期交易基本规则(暂行)》[2]文件为指导,广东、浙江、云南、山西等省均建立了电力中长期市场。第二个阶段是现货试点的中长期市场,2018 年《南方(以广东起步)电力现货市场实施方案》(粤经信电力函〔2018〕209 号)发布,广东开始建立电力现货市场,中长期电能量合约转化为差价合约,根据交割日的日前市场价格进行差价结算;同年,《浙江省电力体制改革综合试点方案》(浙发改能源〔2017〕862号)指出,浙江电力市场主要由现货市场和合约市场构成,其中,合约市场交易种类主要是中长期差价合约。

目前,国内中长期电力市场发展较为成熟,发电企业的竞价策略较为成熟。但下一步,电力市场将过渡到电力现货市场,发电企业的竞价策略将发生显著变化。发电企业将在现货市场上购买电力,同时为了锁定收益和规避风险,按照其风险偏好或收益偏好参与中长期电力市场。

目前,国内外对发电侧竞价策略的研究主要侧重于发电企业的购电策略。文献[3-9]介绍了考虑中长期的合约发电商日前竞价行为模型。文献[10-15]主要介绍了典型国家的差价合约种类、适用场景、竞价模型以及差价合约在不同市场起到的作用。文献[16]介绍了国内电力差价合约分解的理论与方法。

与国外成熟电力市场不同,国内的差价合约只允许电力市场主体参与,不允许纯市场投资者参与。当前市场由现行中长期市场向差价合约方式过渡,由于差价合约方式与现货价格联系紧密,可能对市场主体的收益产生影响,并引起交易策略的变化等。

本文首先介绍电力现货市场的基本购电流程,其次基于合约与现货市场建立针对差价合约的发电企业联合竞价策略模型,并进行算例计算,分析发电商在中长期和现货市场组合竞价的各种交易策略效益,为市场主体特别是发电企业参与未来现货市场,根据其自身特征制定竞价策略提供一定的参考。

1 电力现货市场交易机制

电力市场包括中长期市场和现货市场,国内各省份电力中长期市场的建设模式大同小异,基本上都是借鉴广东经验并结合各自省份情况建立适合的中长期电力市场。

从各省中长期电力市场规则来看,各省中长期市场基本模式是一致的[2],发电企业、售电企业、电力用户等市场主体参与电力市场,交易方式主要有双边协商、集中竞价和挂牌交易等。

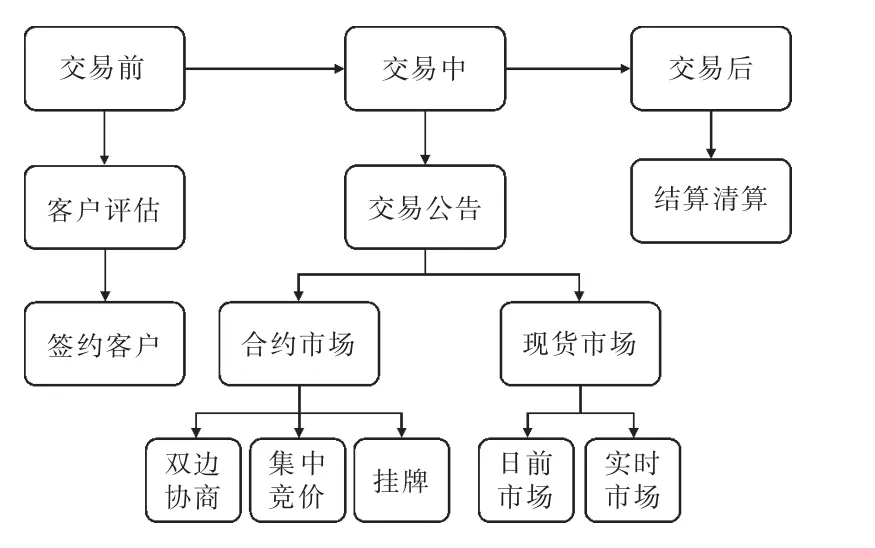

根据广东省电力中长期交易规则,发电企业参与电力市场可分为交易前、交易中和交易后,包括电力用户的签约、交易出清、结算等。在现货模式下,交易品种的性质为差价合约。差价合约不需要考虑实际出力及实际发电量,不需要进行安全校核,没有偏差考核。发电企业的收益与现货市场的价格强相关,现货价格的高低以及实际发电量对发电企业将产生较大影响。电力现货市场模式下的基本购电流程如图1 所示。

图1 电力现货市场基本购电流程

2 发电企业竞价策略模型

现货模式下,中长期电力市场转化为差价合约,对发电企业的竞价策略产生一定影响。

由于以差价合约的形式来参与电力市场,发电企业的竞价策略将发生一定的变化,差价合约仅具有金融结算意义,而且与现货市场价格密切相关。本文构建了基于合约与现货联合竞价的发电侧竞价策略模型。

发电企业根据其代理用户的总用电量和用电负荷特性来制定竞价策略。根据广东电力市场规则,可采用双边协商、集中竞价和挂牌的方式参与电力市场。

参加双边协商的机组收入Rsb:

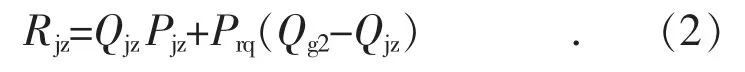

参加集中竞价的机组收入Rjz:

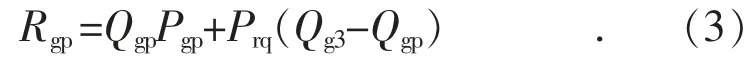

参加挂牌交易的机组收入Rgp:

式中:Qsb为双边协商电量;Psb为双边协商电价;Qjz为集中竞价电量;Pjz为集中竞价电价;Qgp为挂牌交易电量;Pgp为挂牌交易电价;Prq为日前市场电价;Qg1为参加双边协商机组的实际发电量;Qg2为参加集中竞价机组的实际发电量;Qg3为参加挂牌交易机组的实际发电量。

由公式(1)—(3)可知,发电企业在电力市场的总收入由三部分构成,即双边协商、集中竞价和挂牌的收入之和。

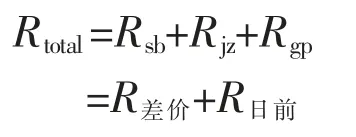

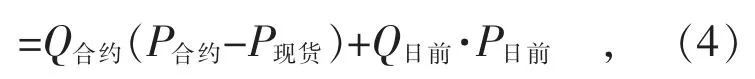

发电企业的总收入Rtotal:

式中:R差价为差价合约收入;R日前为日前市场收入;Q合约为差价合约电量;P合约为差价合约价格;Q日前为日前市场电量;P日前为日前市场价格。

需要指出,发电企业可以选择性参加双边协商、集中竞价或挂牌交易的部分或全部。举例说明,当发电企业仅选择参加双边协商,此时Q合约=Qsb,P合约=Psb,Q日前=Qg1,P日前=Prq,则Rtotal=QsbPsb+Prq(Qg1-Qsb)。当选择其他方式时同理。

一般来讲,在电力市场,双边协商分为年度双边协商和月度双边协商,集中竞价为月度集中竞价,挂牌交易为周度挂牌交易。

双边协商由市场主体之间自主协商交易电量、电价,形成双边协商交易初步意向后,经安全校核和相关方确认后形成交易结果。合同签订效率较低,透明度低,由于合同提前签订时间较长,市场主体对收益期望较低,价格风险较小。

集中竞价由市场主体通过交易平台申报电量、电价,交易机构进行市场出清,经调度机构安全校核后,确定最后的成交对象、成交电量和成交价格等。由于集中竞价一般在双边协商之后进行,负荷预测准确率提高,故市场主体对收益期望较高,价格风险较高。

挂牌交易是指由市场主体通过交易系统进行挂牌、摘牌操作形成交易结果。挂牌交易一般为周度,市场主体可以根据天气和市场需求等进一步提升负荷预测率,故市场主体对收益期望最高,价格风险最大。

一般来讲,虽然现货市场价格波动剧烈,但是总体来看,根据天气情况和用电负荷不同,工作日、周末和法定假期的现货市场价格走势虽然有一定的差异,但基本也是分为峰谷平,峰时段价格最高,谷时段价格最低,平时段价格中等。故在不同的时间段,应合理分配合约电量。

由于各类型交易品种的周期与竞价方式不同,各交易品种的收益期望和价格风险有一定差异,发电企业需根据其代理用户的负荷特性、市场周期、市场供需、政策变化等综合因素,结合现货市场的价格变化规律,制定其在各个交易品种的交易电量,合理分配电量,从而使得其利益最大化、风险最小化。

3 算例

以广东电力市场为例,由于中长期各交易品种的数据尚未公开,为简化计算,假设合约市场仅开展双边协商的差价合约,不开展集中竞价和挂牌的差价合约。即在Q合约=Qsb+Qjz+Qgp中,Qjz=0,Qgp=0。此时Q合约=Qsb,P合约=Psb,Q日前=Qg1,P日前=Prq。假设发电机组成本为P成本,总的成本为R成本,总的利润为R利润,则:。

发电机组n 在t 时刻的出力约束为:

发电机组的发电量为:

针对某一个发电企业,在式(5)中,P成本为固定值,因此发电企业的目标是实现R利润最大化,R利润与Q合约、P合约、P日前和P成本紧密相关。发电企业根据现货价格变动与利润之间的关系,合理确定其在合约市场与现货市场的报价策略。

合约交易的基本策略:鉴于现货节点电价的不确定性,购售电双方均有通过合约锁定一部分现货中标电量价格的动机。由于在合约电价的行程过程中,购售双方是相互制约的,因此购售双方都不会把全电量锁定在合约上。购方不可能在很低价位、售方不可能在很高价位锁定很大的电量,购售双方只有二者价格期望水平接近才有可能在一个折中价格水平达成交易。发电侧合约的营销策略主要是保本微利,除非现货市场出现异常价格波动,才可能出现因为合约带来的巨额盈亏。

3.1 发电企业合约+现货交易盈亏场景分析1

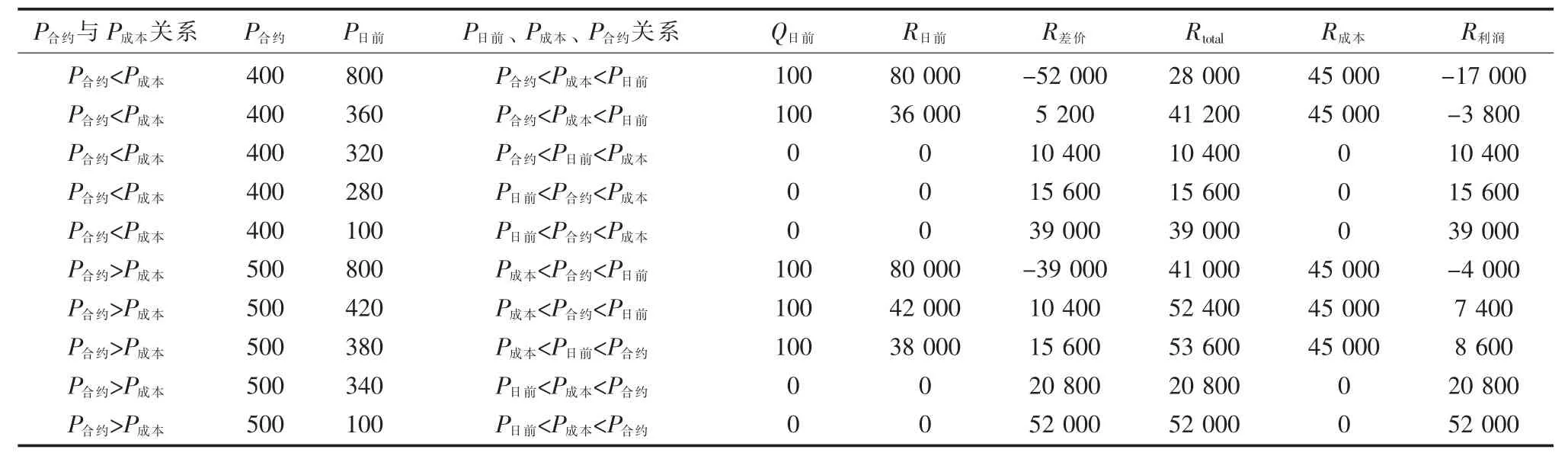

假设某发电企业的机组最大出力60 MW,合约分解电量70 MWh,发电成本450 元/MWh,该发电机组在日前市场按照发电成本450 元/MWh报价(如表1 所示)。

场景分析:

由于日前价格与成本的差额决定现货收益,合约价格与日前价格的差额决定差价收益,故可知:当合约价格高于成本,即使日前价格上升导致合约价格和日前价格倒挂,其利润也均为正;当合约价格低于成本,在日前价格上升到大于合约价格时,如果现货收益不能弥补差价损失,则为负利润;如果日前价格很高,现货收益能覆盖差价损失,则为正利润。

3.2 发电企业合约+现货交易盈亏场景分析2

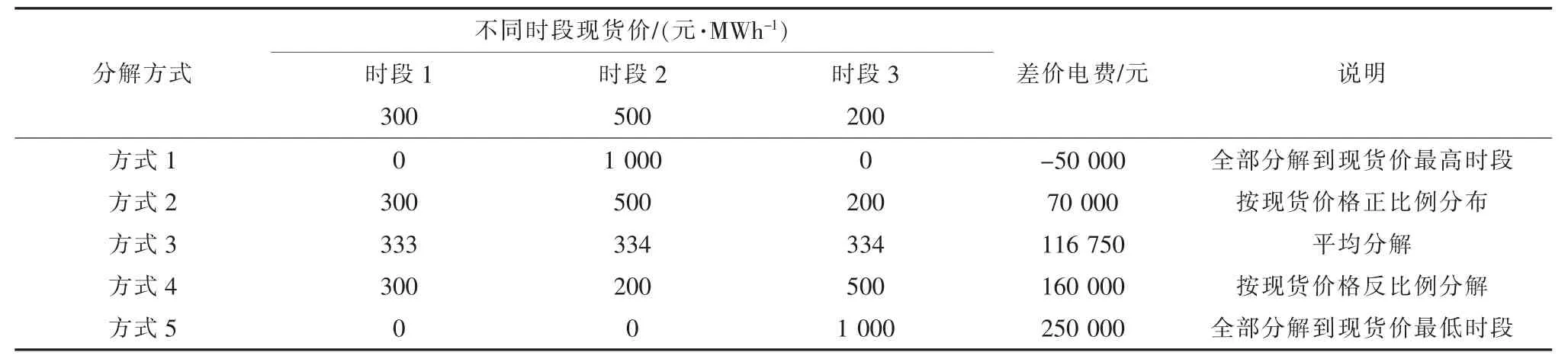

假设某发电企业的机组最大出力60 MW,合约分解电量130 MWh,发电成本450 元/MWh,现货价格450 元/MWh,该发电机组在现货市场按照发电成本450 元/MWh 报价(如表2 所示)。

场景分析:

由于日前价格与成本的差额决定现货收益,合约价格与日前价格的差额决定差价收益,故可知:当合约价格高于成本,在日前价格上升导致合约价格和日前价格倒挂时,当日前价格略高于合约价格时,现货收益仍可以覆盖差价损失,利润为正;若当日前价格波动到很高,现货收益增长低于差价合约损失增长,则利润为负。

当合约价格低于成本,在日前价格上升到大于合约价格时,如果P日前 由式(4)可知R日前=Q日前·P日前,合约分解方式对现货市场市场的收益没有影响。 每时段价差电费为R差价=Q合约(P合约-P日前)。 假设合约价450 元/MWh,合约量1 000 MWh,则合约分解方式对发电商收益影响如表3所示。 由表3 分析可知:尽可能将合约电量分解到日前价格低的时段,此时差价电费最大;尽可能将合约电量分解到日前价格高的时段,此时差价电费最小。 国内电力市场仍处于起步阶段,现货市场还未正式运行,需要针对合约与现货联合竞价的发电侧竞价策略进行研究分析。现货模式下的中长期电力交易为发电企业应对电力现货市场价格波动风险提供了风险规避手段,但也对发电企业参与电力市场提出了更高的要求。不仅要求发电企业在现货市场根据自身情况及用户代理情况制定相应的竞价策略,也要求发电企业在中长期交易市场合理制定交易策略,更加合理地制定交易品种的竞价组合,以获得最大收益。发电侧需要深刻领会现货市场差价合约结算的原理,牢固树立按照边际成本报价的观念。现货市场有比较完备的机制限制高价,并通过核定发电成本来限制市场力,因此在现货市场中不能盲目报高价,或者联合报高价,需要深刻理解在现货市场模式下,总的收益是由现货收益和差价收益两部分组成的,发电只决定现货收益,然而合约的量和价对整体的收益至关重要,要确立合约价格与现货价格的差值是收益的关键的理念。 表1 P日前、P成本、P合约三者关系(合约分解出力小于日前中标电量时) 表2 P日前、P成本、P合约三者关系(合约分解出力大于日前中标电量时) 表3 合约分解方式对发电商收益的影响3.3 合约分解方式对发电商收益的影响分析

4 结语