我国IPO长期表现的实证研究

——基于Fama-French五因子模型

(嘉兴学院经济学院金融学 浙江 嘉兴 314000)

一、文献综述

Ritter(1991)通过研究美国1975-1984年上市的1526家公司发现,IPO上市后3年收益率比规模、经营模式、行业类别相同的上市公司低了约27.39%。这种现象被Ritter称之为IPO长期弱势。随着该理论的提出,经济界学者尝试证明该理论在世界范围内股票市场的适用性。Loughran和Ritter(1995)研究表明投资者长期投资收益不佳,发行5年后,投资首次公开发行的上市公司的年收益率仅为5%,而投资增发的上市公司也仅为7%。Stehle,Ehrhardt和Przy-borowsk(2000)利用BHAR模型对德国1960-1992年的187家首次公开上市公司和584家增发上市公司进行实证研究,研究发现德国公司上市3年后平均超额收益率比规模相近的公司低了6%,这个结果远低于美国IPO长期弱势(Loughran和Ritter,1995)和德国IPO长期弱势(Ljungqvist,1997)。他们认为造成这个结果的主要原因是计算累计超额收益率时采用了规模相近组合而不是市场组合。

Giudici和Paleari(2001)利用BHAR模型度量长期超额收益对1985年至1999年在意大利证券交易所上市的150家公司进行研究。研究发现IPO上市1年后高于基准收益率,而上市后2年、3年远远落后于基准收益率。他们认为长期弱势在工业类上市公司表现尤为显著,同时,他们也发现IPO长期表现和初始投资者出售新股显著负相关,这说明有些投资者对IPO拥有信息优势。Foerster和Karolyi(2000)利用CAR模型、BHAR模型以及OLS回归方法度量长期超额收益,对1982-1996年333家来自亚洲、拉丁美洲和欧洲等35个国家利用存托凭证在美国上市的公司进行研究,研究结果表明,上市发行3年后长期表现弱于其本国可比公司的市场基准 8%~15%。

随着越来越多影响IPO长期表现的因子被发现,学者对计算精准度提出更高的要求。国内研究IPO长期表现开始于20世纪90年代,并且多利用国外理论进行实证研究,但与国外研究者普遍得到的IPO长期表现弱势的结论不同。杜俊涛、周孝华和杨秀苔(2003)通过实证研究发现新股上市表现长期弱势,其原因在于我国股票市场初始回报率过高,发行规模过大。

胡清彦和李硕(2019)利用事件研究法,日历时间法进行实证研究,发现流通股比例、初始回报率与新股长期弱势存在显著相关。刘玉灿和韩冠楠(2013)利用Fama-French三因子模型对我国IPO长期表现进行实证研究,结果表明在控制市场、规模以及账面市值比因子之后IPO长期表现强势。

二、理论模型

Fama-French三因子模型中,除了使用β因子评估资产风险外,还用与资本化相关的SMB和HML因子进行描述。因此,本文旨在构建一个包含Fama-French三因子的五因子模型,以解释中国市场IPO的长期表现。

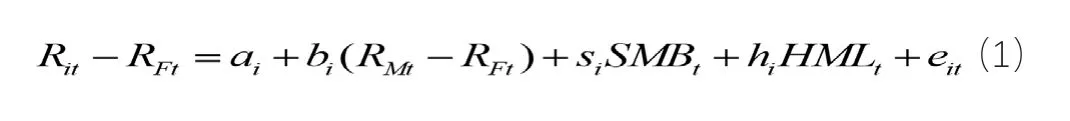

(一)Fama-French三因子模型

本文根据Fama和French构建投资组合的方法,定义和计算各个风险因子:规模因子(Size)按照t年初每个股票的市值(ME)把所有股票分为小规模(small)50%、大规模(big)50%;账面市值比因子(HML)从高到低排序后,分为低HML(low)30%、中等HML(neutral)40%和高HML(high)30%。按照上述分法,构造Size-HML6个投资组合S/L,S/N,S/H,B/L,B/N,B/H)。

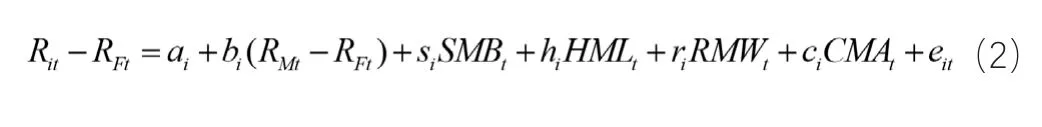

(二)Fama-French五因子模型

Fama和French在三因子模型的基础上增加了盈利能力和投资模式两个因子,构建出Fama-French五因子模型,模型表示为:

根据Fama-French五因子模型对风险因子的处理方法,定义和计算盈利能力和投资模式。

1.按盈利能力因子(OP)从高到低排序

分为高盈利能力(robust)30%、中等盈利能力(neutral)40%和低盈利能力(weak)30%。结合Size的分类方法,构造Size-OP 6个投资组合S/R,S/N,S/W,B/R,B/N,B/W)。

2. 按投资模式因子(Inv)从高到低排序

分为保守投资模式(conservative)30%、中立投资模式(neutral)40%、激进投资模式(aggressive)30%。结合Size的分类方法,构造Size-Inv 6个组合S/C,S/N,S/A,B/C,B/N,B/A)。

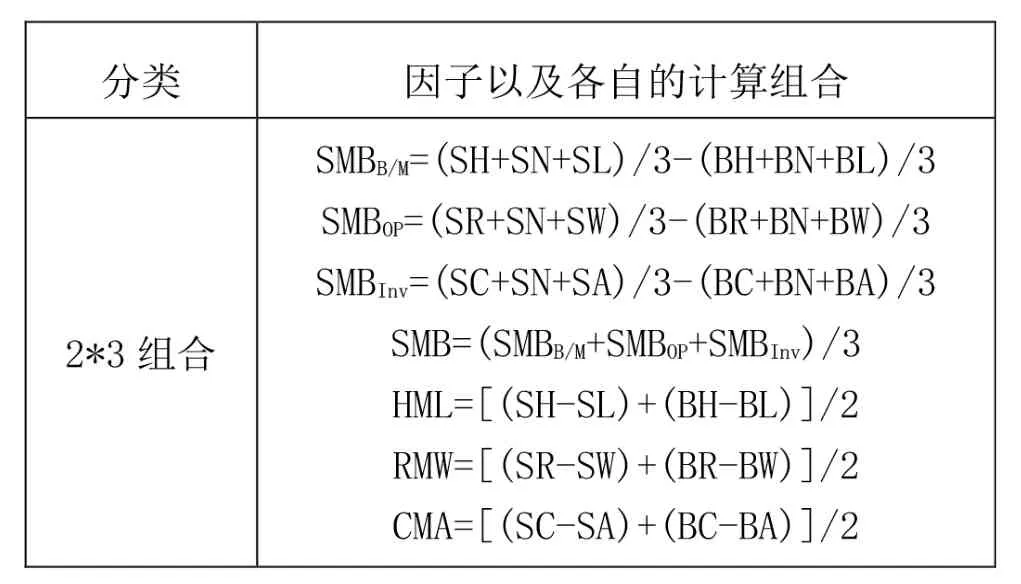

3.变量的计算方法

对所有规模(Size)、账面市值比(B/M)、盈利能力(OP)、投资模式(Inv)处理后的样本进行大小排序。组合变量的计算方法如表1所示。

表1 组合变量的计算方法

三、数据来源与指标说明

本文利用五因子模型对沪深证券交易所上市并首次发行的股票进行实证检验。所选样本时间段为2009年1月至2014年12月,选择该段时间原因如下:第一,为了保证回归数据的一致性,样本周期相对较近,避免了2000年以前股票市场发生的结构变化。即沪深证券交易所暂停连续两年亏损的公司上市,并修改了特殊待遇股的保证金上下限规定。其次,这段时间跨度为60个月,这段时间足以确保测试模型的稳定性和有效性。第三,样本时期包括熊市和牛市,涵盖了相对全面的市场表现。本文使用的数据来自CSMAR(中国股票市场与会计研究)数据库和中国上市公司财务报表数据库。为了更好地构建投资组合,本文的样本不包括以下类别。

1.投资组合构建时因刚上市或停牌等交易数据不完整的股票;

2.账面市值比(B/M)为负的股票;

3.市场价值(ME)为负的股票;

4.盈利能力(OP)为负的股票;

5.特殊处理的股票(ST,PT,*ST等);

6.金融类股票(银行、证券、保险)。

基于初始数据剔除不符的股票,从而获得有效股票56只。为了研究方便,这里提出“研究年”的概念。上市公司首次发行股票的第一个研究年为其上市后有完整交易数据的第1年(1月1日-12月31日)从而可以推出第2、第3及其他的研究年。

四、IPO长期表现的实证分析

Fama和French(2016)基于红利贴现模型(DDM)在三因子模型中加入盈利能力和投资模式两个因子,以此构建出了更好度量平均收益率的五因子模型。国际已有学者以Fama-French五因子模型为基础对不同国家的IPO长期表现进行研究,我国学者则多数基于Fama-French三因子模型研究中国股市的IPO长期表现,因此,本文利用Fama-French五因子模型对我国IPO长期表现进行实证研究。

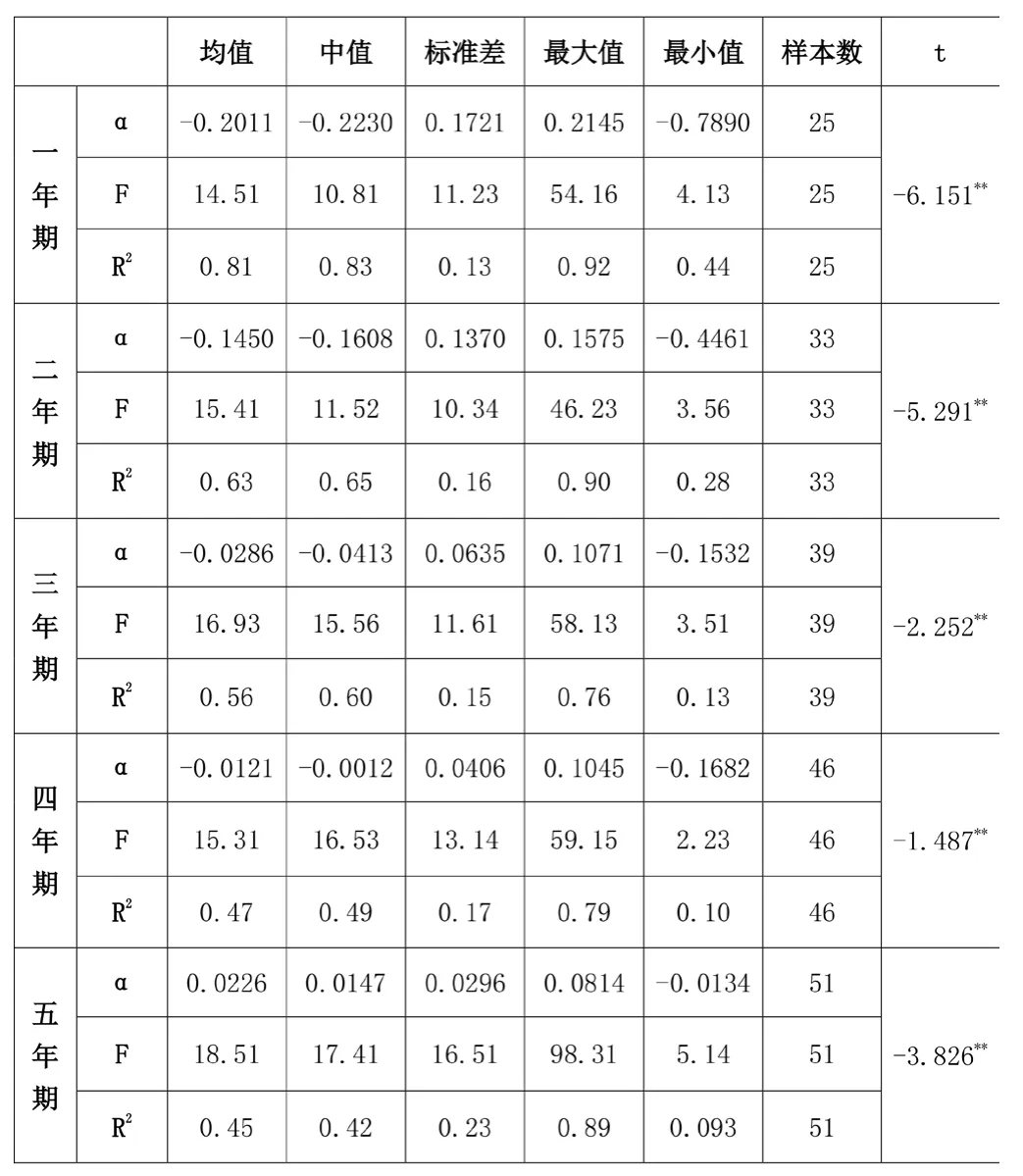

Bai和Zhang(2004)采用市场投资组合的方法,将样本分为10组,发现不同时期发行的IPO长期绩效并不明显高于非IPO。同时,他们根据Fama-French三因子模型将341家上市公司按照上市时间分为6个投资组合,得出在中国股市发行的IPO长期绩效要高于非IPO的结论。综上所述,Bai和Zhang(2004)对我国IPO长期表现没有得出一个确切的结论,就此本文在Fama-French五因子模型的基础上,对样本数据进行回归分析来研究我国股市的IPO长期表现。我们对每一只股票进行回归,并对其结果进行F检验,从而使结果更接近现实。在一到五年中不能通过F检验的回归结果剔除,然后对截距项平均值 分别进行t检验,回归结果见表2。

表2 Fama-French五因子模型回归结果

由表2的F值可得,新股长期回报率与市场回报率、SMB、HML、RMW、CMA之间显著相关。虽然调整后的R2其均值呈递减的趋势,但其最低值也达到了0.45,这与李志冰,杨光艺,冯永昌和景亮(2017)的研究结果相符,即Fama-French五因子模型对中国股市的研究是有效的。此外,一到五年期截距项α的F检验都是显著的,均值大部分为负,说明一到四年期的大盘回报率均高于新股的回报率,而长远来看,新股回报率得以改善,与杜俊涛,周孝华和杨秀苔(2003)的发现一致,即中国与国外一样普遍存在着IPO长期弱势的现象,但其弱势程度逐渐改善,甚至出现走强。

五、研究结论

本文选取2009年1月到2014年12月沪深证券交易所新上市的公司作为样本,分别按Size-B/M,Size-OP,Size-Inv3种方式构建投资组合,并且以2*3组合法考察中国A股市场。经实证检验,本文得出以下结论。

由Fama-French五因子模型的回归结果可得,调整后R2的最低值为0.45,表明Fama-French五因子模型对中国股市的研究是有效的。同时,就本文的实证研究得出,我国IPO领域存在长期弱势现象,且弱势程度随时间延长而逐渐改善,这一规律足以证明我国IPO股票不宜长期持有。相较于未发行企业,投资IPO所获得的收益明显不高。这一点充分说明了我国现阶段IPO市场有效率低下,资源分配严重失衡。

从前文研究分析结论来看,我国的确存在着十分严重的IPO长期弱势现象,同时,这一现象的出现是由多方面的原因所致,改编这一现状,任重而道远。另外,这一结果也充分说明我国现阶段证券市场信息效率低下,严重制约了投资者的利益获取,并在一定程度上遏制了资源配置效率的提升。