水环境综合整治PPP项目会计核算及涉税处理分析

[摘 要]近年来,政府对水环境综合整治PPP项目的推进不断加快,文章以PPP 项目会计核算和涉税处理现状为依据,从建设、运营、移交三个阶段分析水环境综合整治PPP 项目会计核算和涉税处理方式。

[关键词]水环境综合整治;PPP项目;会计核算;涉税处理

[中图分类号]F285 [文獻标识码]A [文章编号]1008-7656(2021)01-0093-04

一、引言

目前,PPP(Public–Private–Partnership)项目运作包括BOT(建设、移交、运营)、ROT(重构、运营、移交)、BOO(建造、拥有、运营)、OM(委托运营)等模式,其中,BOT 指项目公司承担新建项目设计、融资、投资、建设、运营、维护等服务,合作期满后项目基础设施权利等无偿移交给政府的模式,社会资本方通过政府付费或使用者付费收回投资并获得合理回报。

“绿水青山就是金山银山”,随着政府对生态环境保护的重视和大力推进,水环境综合整治项目已成为政府强制推行PPP模式的核心领域。综合整治BOT项目的合作期限通常为10至30年,是政府获得社会资本方提供持续、稳定的建设和运营污水处理厂、海绵城市、绿色景观等设施服务一种有效模式。综合整治BOT项目涉及会计核算和涉税处理主要为建设、运营和移交阶段,文章以此为切入点进行探讨。

二、PPP项目会计核算和涉税处理现状

根据《财政部关于印发〈企业会计准则解释第2 号〉的通知》(财会〔2008〕11号),项目公司不应将BOT项目按固定资产进行核算和管理。同时,《关于印发〈政府和社会资本合作项目财政管理暂行办法〉的通知》(财金〔2016〕92 号文)规定项目资产可以法定或约定的方式约定权属。上述文件通知对会计核算作了原则性规定,而要将“收入准则”和“金融工具确认与计量准则”结合起来作详细的操作,还需要进一步细化分析。

当前,关于BOT项目会计核算,有较多专家学者开展了探讨,起到了很好的借鉴作用,但是仍缺乏顶层设计和结合具体行业的会计核算,在核算方面存在模棱两可的地方:一是金融资产或无形资产的口径确认问题,金融资产模式下是按包括未实现融资收益建造投资成本还是按不包含未实现融资收益建造投资成本;二是不同行业金融资产模式下利息收入如何核算问题;三是混合模式下收到政府补助会计核算问题;四是不同政府付费性质会计核算问题;五是混合模式下提供建造服务模式下收入与成本的确认问题;六是金融资产和无形资产混合模式下如何合理分别确认问题;七是混合模式下资产如何摊销问题;八是涉及到保底水量且水价调整情形下金融资产和无形资产确认问题等方面。

另外,缺乏统一税收文件对水环境综合整治BOT项目中不同政府付费性质税率和享受相应税收优惠政策进行具体明确,例如政府付费通常包括可用性服务费和运营维护费,同时为鼓励社会资本方开展适当商业开发如生态停车场、体育公司等项目向使用者收取费用。由于项目可用性服务费、运营维护费、使用者付费性质不同需要单独核算涉及到适用何种增值税税率问题;建设期收到政府补助是否要缴纳增值税问题;运营期结束后将基础设施无偿移交给政府是否需要纳税等问题,当前并无相应税收文件进行指导,无形中增加了项目公司会计核算难度和税收风险。

三、水环境综合整治PPP项目相关会计核算分析

根据《企业会计准则解释第2 号》的规定, 基于需求风险的分配方式不同,可以将社会资本方对于基础设施所拥有的权利划分为三种确认模式:金融资产模式、无形资产模式和混合模式[1]。对于PPP协议中约定社会资本方不需要承担建设、运营等风险,向政府收取固定或确定金额可用性服务费,或者政府承担具有保底性质付费金额,确认为金融资产模式。对于PPP协议中约定社会资本方需要承担建设、运营等风险,按照绩效考核方式,在运营期内收取不固定或不确定付费金额,实质上以建造服务换取特许权服务收费权利确认为无形资产模式。对于PPP协议中既约定政府承担具有一定保底性质付费金额,又约定超出部分按照绩效考核方式收取金额确认为混合模式。

(一)建设阶段会计核算分析

对于PPP项目建设阶段,项目公司按协议约定提供建造服务应当按照《企业会计准则第15号——建造合同》收取或应收对价的公允价值计量确认收入与成本费用[2]。项目公司在确认收入的时候需结合PPP协议约定风险分配方式分别确认金融资产(按照《企业会计准则第22号——金融工具确认和计量》)或无形资产。项目建设过程中如涉及到借款利息,项目公司还应按照《企业会计准则第17号——借款费用》的规定进行相应账务处理。对于PPP协议中约定项目公司不提供实际建造服务,而是将协议中约定的子项目建造发包给具有施工资质的公司,项目公司不需要确认建造服务收入;应当按照PPP协议以及工程总包合同规定,项目公司依据具体情况确认为金融资产或无形资产。建设阶段的会计核算如表1所示。

(二)运营阶段会计核算分析(见表2)

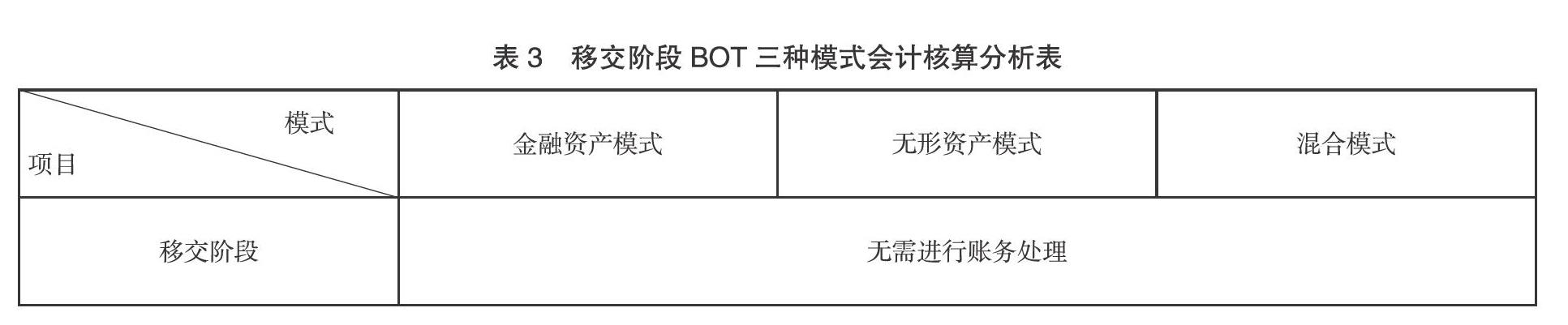

(三)移交阶段会计核算分析(表3)

四、水环境综合整治PPP项目涉税处理分析

(一)建设阶段涉税处理分析

水环境综合整治PPP项目的特点是占地面积大、投资额度大,注册资本资金一般为总投资20%~30%,剩余资金缺口大都通过债务融资解决,建设阶段涉及主要税种包括如下。

1.印花税

项目公司根据PPP合同约定在一定时间注册成立,社会资本方实缴注册资本金时,项目公司按税法规定次月缴纳资本金印花税。同时,政府会要求社会资本方在三至六个月内提供银行融资授信证明或合同,相应地会产生借款合同印花税。此外,项目公司通常不具备施工资质,亦会签署工程总承包合同,产生施工合同印花税。

2.耕地占用税

项目一般具有占用土地面积大的特点,可能会涉及占用菜地、水田等耕地,会产生耕地占用税纳税义务。

3.城镇土地使用税

项目会建设污水处理厂,涉及到相關建设用地,会产生城镇土地使用税纳税义务。

4.房产税

建设污水处理厂涉及办公、设施用房,会产生房产税纳税义务。

(二)运营阶段涉税处理分析

水环境综合整治PPP项目回报机制特点决定,项目付费需单独核算,包括可用性服务费、运营维护费、使用者付费,运营阶段涉及主要税种包括如下。

1.增值税

运营维护费为合作期内污水处理、海绵城市、管网等工程提供运营服务,可能会涉及到享受资源综合利用增值税70%即征即退优惠政策。

2.企业所得税

如满足相应条件,项目公司可享受下列企业所得税优惠政策。(1)满足财政部三部门《关于公布环境保护、节能节水项目企业所得税优惠目录(试行)的通知》(财税〔2009〕166号)内公共污水处理项目的条件,即可享受企业所得税三免三减半的政策。(2)如项目公司购置并实际使用《环境保护专用设备企业所得税优惠目录》等规定的专用设备的,可按设备投资额的10%从项目公司当年应纳税额中抵免;如当年不足抵免的,可在以后5个纳税年度结转抵免。(3)如项目公司满足以《关于公布环境保护节能节水项目企业所得税优惠目录(试行)的通知》中符合相关标准产品取得的收入,可减按90%计入当年收入总额。

3.城镇土地使用税和房产税

项目公司污水处理厂建设会涉及到城镇土地使用税和房产税的纳税义务。

4.环保税

PPP项目合同通常约定一级A水质排放标准。根据环保税法相关规定,对依法设立的城乡污水集中处理、生活垃圾集中处理场所向环境达标排放的应税污染物暂予免税。项目公司水质排放如能达到相关标准,则能享受环保税减免;否则需要缴纳环保税[4]。此外,一旦水质排放不达标,不仅会受到环保部门的行政处罚,而且相应会影响到增值税的征退优惠。

(三)移交阶段涉税处理分析

水环境综合整治PPP项目通常合作期满后会无偿移交给政府,项目公司从建设—运营—移交阶段仅拥有使用权,故不会涉及产权变动。另外,项目公司移交给政府污水处理厂等设施属于基础设施,根据财税〔2016〕36号文规定,无偿转让无形资产或者不动产视同销售无形资产或者不动产,但用于公益事业或者以社会公众为对象的除外[5]。

五、结束语

水环境综合整治项目逐步已成为政府强制推行PPP模式的核心领域,故需健全和完善PPP项目会计核算政策和涉税处理政策,一方面,出台针对社会资本方的会计核算规定,有助于更好地指导实务工作并提高会计信息质量;另一方面,可增进税务机关与社会资本方征纳税双方的理解与共识,降低财税风险,助力水环境综合整治PPP项目的平稳运行。

[参考文献]

[1]李林.浅议BT业务会计处理[J].现代营销(学苑版),2013(2):2-6.

[2]王静宜.PPP模式下杨家溪项目的会计处理问题研究[D].北京:北京林业大学,2017.

[3]孟惊雷,修国义,樊千.不同资产模式下PPP项目会计核算之比较[J].财会月刊,2018(2):2-6.

[4]薛娟.论增值税立法的法际协调——以减少税际差异为视角[J].税法解释与判例评注,2019(5):2-6.

[5]杜松.中小建筑施工企业财务核算研究[J].纳税,2020(6):1-4.

[作者简介]邓小勤,广西开放大学校长办公室科员,研究方向:PPP项目会计核算及分析。

[责任编辑 吴珍琳]