金融结构、研发投入与区域经济高质量发展

刘 波 胡宗义 龚志民

Innovation-driven development is the basic feature of high-quality economic development. How to solve financing difficulties in the process of innovation is the main fulcrum of financial support for high-quality economic development.However, the strengths of financial support for innovation financing vary with different financial structures. Taking the macro data of 31 provinces and autonomous regions from 2008 to 2017 as samples, we set the financial structure as financing structure and banking structure, quantify the level of high-quality development of the economy through total factor productivity, and evaluate the impact of financial structure on high-quality development of the regional economy with R&D investment as the intermediary variable. The empirical study shows that the mediation effect of banking structure on high-quality economic development through R&D investment is significant, but the mediation effect of financing structure is not significant, and the positive effect of direct financing on increasing R&D investment needs further improvement.

一、引 言

党的十九届五中全会指出“坚持创新在我国现代化建设全局中的核心地位”,创新是引领发展的第一动力,是实现经济高质量发展的动力源泉。创新是系统性工程,需要劳动、信息、知识、技术、管理、资本的协同。在国民经济体系中,虽有大量机动灵活的中小企业,但主导国计民生的是资金需求量大的资本密集型企业,以及具有较高技术创新风险和产品创新风险的创新型企业。因此,有效的金融体系应与企业的创新能力、风险特征与资金需求特征相匹配,既需要为中小企业提供小额短期贷款的中小银行,也需要为大企业提供大额度短期融资的大银行,同时也需要能够有效分散技术创新风险和产品创新风险的资本市场。①林毅夫、孙希芳、姜烨:《经济发展中的最优金融结构理论初探》,《经济研究》2009年第8期。党的十九届五中全会提出“坚持以服务实体经济为方向,对金融体系进行结构性调整”,“大力提高直接融资比重,改革优化政策性金融,完善金融支持创新的政策,发挥资本市场对于推动科技、资本和实体经济高水平循环的枢纽作用”。②刘鹤:《加快构建以国内大循环为主体、国内国际双循环相互促进的新发展格局》,《人民日报》2020年11月25日,第6版。人才和资金是创新的两大支柱,充沛的资金能够发挥“筑巢引凤栖”的作用,解决人才短缺的难题,故创新活动高度依赖于金融系统。推动金融供给侧改革、构建与创新驱动相适应的金融结构,是实施“创新驱动发展战略”的当务之急。因此,明确金融结构、研发投入与经济高质量发展之间的关系,对于推动经济高质量发展具有重要现实意义。

金融是现代经济的核心,经济高质量发展离不开金融体系的协同,解决创新过程中的融资难问题,是金融助推经济高质量发展的主要支点。金融体系能否通过科技创新撬动经济高质量发展,与金融结构密切相关。资金融通主要有以银行为中介的间接融资和以资本市场为载体的直接融资两种,资本市场能够提供比银行更完备的风险管理,对科技创新的风险容忍度更高,因而金融市场具有更强的创新推动作用。在经济发展的各个阶段,与之相匹配的最优金融结构亦不相同。十九大报告指出“我国经济已由高速增长阶段转向高质量发展阶段”,金融结构应随着经济发展模式的转型而调整,服务于经济高质量发展。已有文献主要从宏观层面直接讨论金融结构对经济高质量发展的影响,分析最优金融结构是否存在,鲜有文献将研发投入作为媒介,剖析金融结构促进经济高质量发展的机理以及异质性。鉴于此,将研发投入为中介变量,分析金融结构作用于经济高质量发展的传导机理,量化分析金融结构影响经济高质量发展的效应及其异质性,对于深入理解金融结构与经济发展之间的关系具有重要理论意义。

二、研究综述

(一)金融结构的内涵

金融结构的概念源自于戈德史密斯(Goldsmith)的《金融结构与经济发展》,他将金融结构定义为金融工具与金融机构的相对规模,林毅夫等则将金融结构具体为金融体系内部各种不同的金融制度安排的比例和相对构成。①林毅夫、孙希芳、姜烨:《经济发展中的最优金融结构理论初探》。预设的研究背景不同,金融机构的内涵亦有所不同。按照融资方式,金融结构可以界定为直接融资与间接融资的比例构成②李振、陈忠阳、朱建林:《金融结构、金融波动与经济增长》,《金融论坛》2018年第5期。;按照融资期限的长短,可以界定为短期的货币市场和长期的资本市场③张成思、刘贯春:《最优金融结构的存在性、动态特征及经济增长效应》,《管理世界》2016年第1期。;按照融资行为是否受金融法律法规监管,可以界定为正规金融与非正规金融;按照金融市场中的主要力量,可以分为银行主导型与市场主导型④叶德珠、谢陈昕、黄允爵:《中国最优金融结构的动态特征研究》,《金融经济学研究》2020年第4期。。除此之外,还能从金融行业竞争度以及金融机构规模的分布界定金融结构。在实证研究中,直接融资占比、银行业竞争度是量化金融结构的主要方式。⑤钱水土、李正茂:《金融结构、技术进步与产业结构升级》,《经济理论与经济管理》2018年第12期。自金融结构的概念提出以来,最优金融结构是否存在一直备受关注。如果金融能够契合某个国家或者某个时期实体经济发展的需要,则此时的金融结构是最优的⑥Song F,Thakor A V,“Financial System Architecture and the Co-evolution of Banks and Capital Markets”,The Economic Journal, Vol.120 No.547 (September 2010),pp.1021-1055.、⑦Demirgüç-Kunt A,Feyen E,Levine R,“The Evolving Importance of Banks and Securities Markets”,World Bank Economic Review,Vol.27 No.3 (April 2013),pp.476-490.,诸多文献对最优金融结构是否存在进行了定量研究⑧叶德珠、曾繁清:《“金融结构—技术水平”匹配度与经济发展》,《国际金融研究》2019年第1期。。

(二)金融结构、技术创新与经济高质量发展的逻辑关系

经济高质量发展是创新驱动的内涵型增长⑨习近平:《在经济社会领域专家座谈会上的讲话》,《人民日报》2020年8月25日,第2版。,企业的融资约束问题会制约企业研发投资,从而会妨碍经济高质量发展的大局⑩张璇、李子健、李春涛:《银行业竞争、融资约束与企业创新》,《金融研究》2019年第10期。。因此,金融结构如何作用于技术创新是金融结构影响经济高质量发展的关键。已有文献主要从直接融资与间接融资的角度切入,讨论金融结构影响技术创新的机制与渠道。

面对具有高度不确定性的创新行为,间接融资与直接融资所持的态度不同。商业银行是间接融资的主体,商业银行普遍存在“抵押物崇拜”。11彭澎、肖斌卿等:《银企关系、抵押与贷款利率决定》,《江苏社会科学》2016年第2期。研发类项目的投资周期较长,收益具有较高的不确定性,同时也存在突出的信息不对称问题,因而商业银行为研发类项目融资的积极性不高。①Beck T,Levine R,“Industry Growth and Capital Allocation:Does Having a Marketor Bank-based System Matter?”Journal of Financial Economics,Vol.64 No.2 (May 2020),pp.147-180.直接融资以资本市场为载体,相比商业银行,资本市场不仅能为投资提供更高的回报率,而且具有更强的风险分散能力,还能够通过信息披露减少信息不对称②Stulz R M,“Financial Structure,Corporate Finance and Economic Growth”,International Review of Finance,Vol.1,No.1(March 2000),pp.11-38.,研发类项目高风险与高收益并存的特征契合资本市场的内核③周开国、卢允之:《金融结构与国家创新:来自OECD国家的证据》,《国际金融研究》2019年第3期。。风险投资、天使投资等股权投资方式能够容忍早期失败,从而使得此类股权融资方式具有较强的创新孵化能力④Hall R E,Woodward S E,“The Burden of the Nondiversifiable Risk of Entrepreneurship”,American Economic Review,Vol.100,No.3 (June 2010),pp.1163-94.、⑤Chemmanur T J,Loutskina E,Tian X,“Corporate Venture Capital,Value Creation,and Innovation”,The Review of Financial Studies, Vol.27,No.8 (May 2014),pp.2434-2473.。

虽然较多已有研究认为直接融资的发展有利于促进技术创新,但也有文献认为间接融资同样有利于技术创新。首先,商业银行为了维护长期的合作关系,搜集内部信息、监管企业的动机就更强,并期望与企业建立长期稳定的银企关系。⑥Boot A,“Relationship Banking:What do We Know?”Journal of Financial Intermediation, Vol.9,No.1(January 2000),pp.7-25.其次,企业家为了防范丧失企业控制权,更愿意采用债券融资,而非股权融资。⑦Brown J R,Martinsson G,Petersen B C,“Do Financing Constraints Matter for R&D?”European Economic Review,Vol.56,No.8(November 2012),pp.1512-1529.然而,间接融资对技术创新的积极作用会因银行业竞争度的不同而存在异质性。“市场力量假说”认为,银行业竞争不利于形成长期稳定的银企关系,垄断性银行市场结构反而有利于缓解信息不对称,从而有助于为企业的创新行为融资。⑧Di Patti E B,Dell’Ariccia G,“Bank Competition and Firm Creation”,Journal of Money,Credit and Banking,Vol.36,No.2 (April 2004),225-251.“信息假说”则持相反的观点,银行业竞争度越高,在竞争压力驱动下,商业银行承担风险的动机越强,从而更加有利于创新型企业获得融资⑨Benfratello L,Schiantarelli F,Sembenelli A,“Banks and Innovation:Microeconometric Evidence on Italian firms”,Journal of Financial Economics,Vol.90,No.2 (November 2008),pp.197-217.、⑩吕铁、王海成:《放松银行准入管制与企业创新》,《经济学(季刊)》2019年第4期。、11戴静、杨筝等:《银行业竞争、创新资源配置和企业创新产出》,《金融研究》2020年第2期。。

已有文献在讨论金融结构与研发投入、经济发展之间的关系时,多从直接融资占比或者银行业结构中的一个维度切入。在研究直接融资占比对研发投入的影响时,如果不将银行业结构考虑在内,会降低研究结论的可信度。在研究银行业结构对研发投入的影响时,如果不考虑直接融资占比,同样会影响研究结论的可靠性。鉴于此,本文在分析金融结构影响经济高质量发展的问题中,同时将直接融资占比与银行业结构作为核心变量。

三、研究设计与实证研究

(一)计量模型的构建

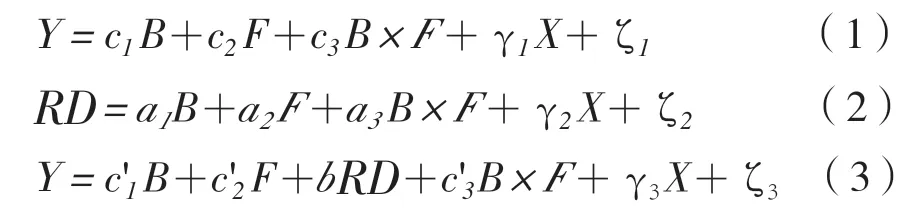

长期以来,中国以间接融资为主,直接融资为辅,因而银行业结构对企业融资的影响会更为突出。如果企业难以从商业银行获得足够资金,必然会倒逼企业通过资本市场进行直接融资;反之,如果在资本市场上融资的门槛较高,企业也会更多地通过商业银行获取资金。基于此,研发投入是金融结构作用于经济高质量发展的中介变量,直接融资占比与银行业结构是金融机构的两个维度。因此,直接融资占比与银行业结构之间存在调节效应。故在实证研究中,采用有中介的调节效应模型,具体如(1)—(3)所示:其中,Y为经济高质量发展的量化指标,B为银行业结构变量,F为按融资方式划分的金融结构变量,RD为研发投入变量,X为控制变量。由此可得银行业结构对经济高质量发展的总效应为c'1+b(a1+a3F),中介效应为b(a1+a3F),ba3为间接调节效应,c'3为直接融资占比的直接调节效应。直接融资占比对经济高质量发展的总效应为c'2+b(a2+a3B),中介效应为b(a2+a3B);银行业结构的直接调节效应与间接调节效应为c'2、ba3。如果c'1、c'2不显著,则为完全中介效应;如果c'3不显著,ba3显著,则调节效应完全通过中介效应影响经济高质量发展。

在实证研究中,逐步检验回归系数(又称“逐步法”)是检验中介效应、调节效应最为常用的方法,假设检验H0∶bai(i=1,2,3)是逐步法的核心步骤。然而,逐步法也存在两个方面的不足:一是逐步法的第一类错误率低于设定的显著性水平,二是逐步检验的检验功效比较低。①温忠麟、叶宝娟:《中介效应分析:方法和模型发展》,《心理科学进展》2014年第5期。鉴于此,Sobel给出了一种直接针对假设检验(H0∶bia,i=1,2,3)的检验方法②Sobel M E,“Asymptotic Confidence Intervals for Indirect Effects in Structural Equation Models”,Sociological Methodology, Vol.13 (1982),pp.290-312.,模拟研究表明,Sobel检验的功效高于逐步法。然而,在统计量的推导过程中,需要假设服从正态分布,事实上,即使和都服从正态分布,两者的乘积也不服从正态分布,因而Sobel检验存在较为突出的局限性。③方杰、张敏强:《中介效应的点估计和区间估计:乘积分布法、非参数Bootstrap和MCMC法》,《心理学报》2012年第10期。针对Sobel检验的不足,研究者相继提出了乘积分布法、Bootstrap方法和MCMC法;其中,Bootstrap方法在实证研究中备受青睐。需要特别说明的是,本文以面板数据为样本,面板数据模型的类型可能会对核心变量的显著性产生影响,中介效应、调节效应是否存在,依赖于变量的显著性。鉴于分步法直接通过系数的显著性来判定效应是否存在,且出现第一类错误的可能性较低,因而在本文的实证研究中,主要采用分步法检验中介效应与调节效应是否存在。

(二)变量选择与赋值

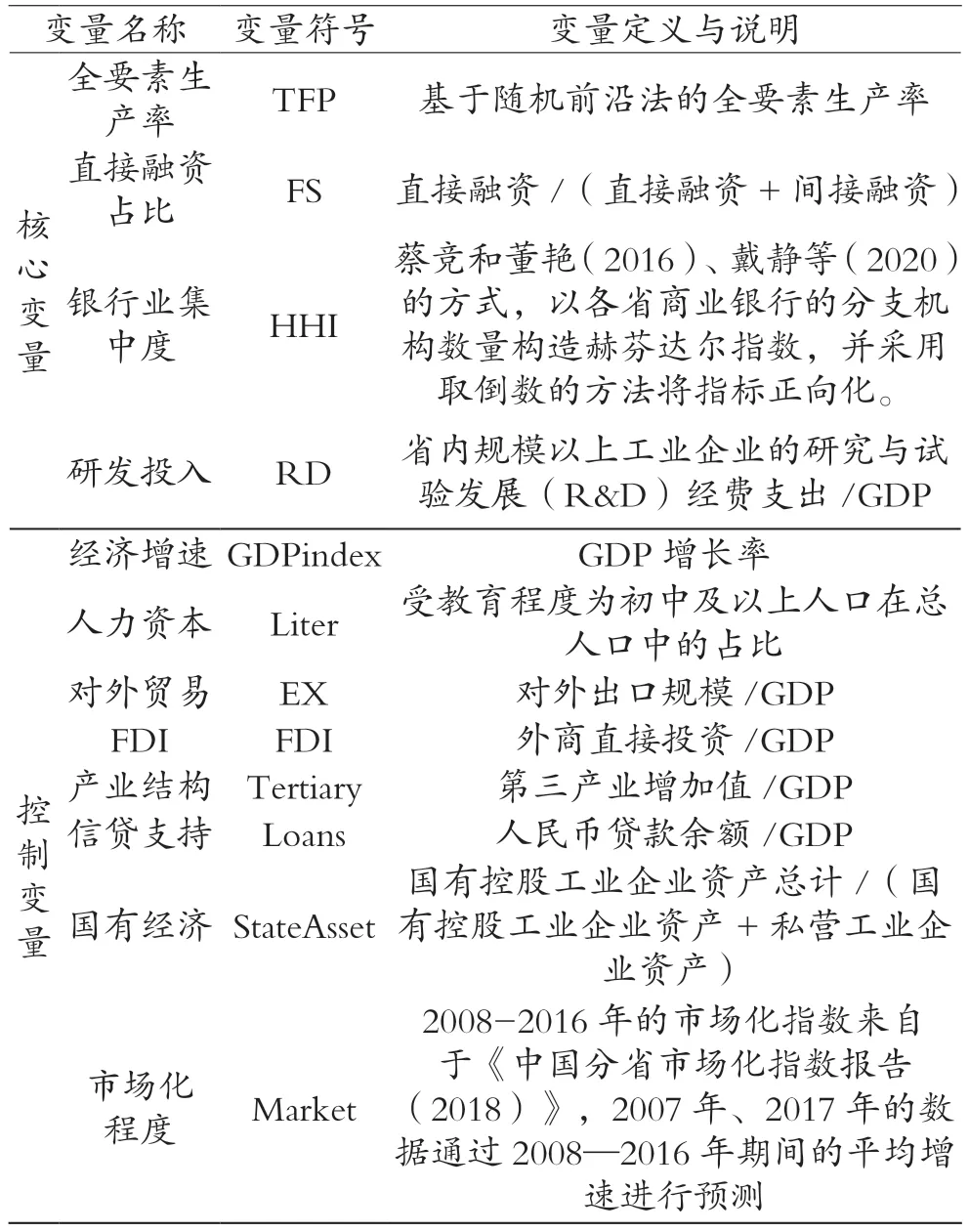

在实证研究模型中,样本数据为31 个省市自治区2008—2017 年的面板数据,模型中的变量主要包括金融结构、研发投入、经济高质量发展与控制变量四类,具体的赋值方式如表1 所示。

金融结构变量。本文的金融结构包含两个层次:一是融资方式层面的金融结构,二是银行业层面的金融结构。融资方式层面的金融结构通过直接融资占比[直接融资/(直接融资+间接融资)]衡量④龚强、张一林、林毅夫:《产业结构、风险特性与最优金融结构》,《经济研究》2014年第4期。,直接融资具体包括股票融资(含增发)、债券融资(不含国债),间接融资为银行贷款。银行业层面的金融结构为银行业集中度,在结构竞争理论之下,行业集中度是反映行业竞争度的主要指标。区域银行业竞争度的测度参考蔡竞和董艳、戴静等的方式⑤蔡竞、董艳:《银行业竞争与企业创新》,《金融研究》2016年第11期。、⑥戴静:《银行业竞争、创新资源配置和企业创新产出》,《金融研究》2020年第2期。,利用商业银行在各省的分支行数量份额构造了赫芬达尔指数(HHI):HHI=,Si为第i家商业银行的分支行数量与省内商业银行分支行数量总数的比值。HHI的取值越大,省内银行业竞争度越低,进一步采用取倒数的方法(1/HHI)将指标正向化。

表1 变量定义与说明

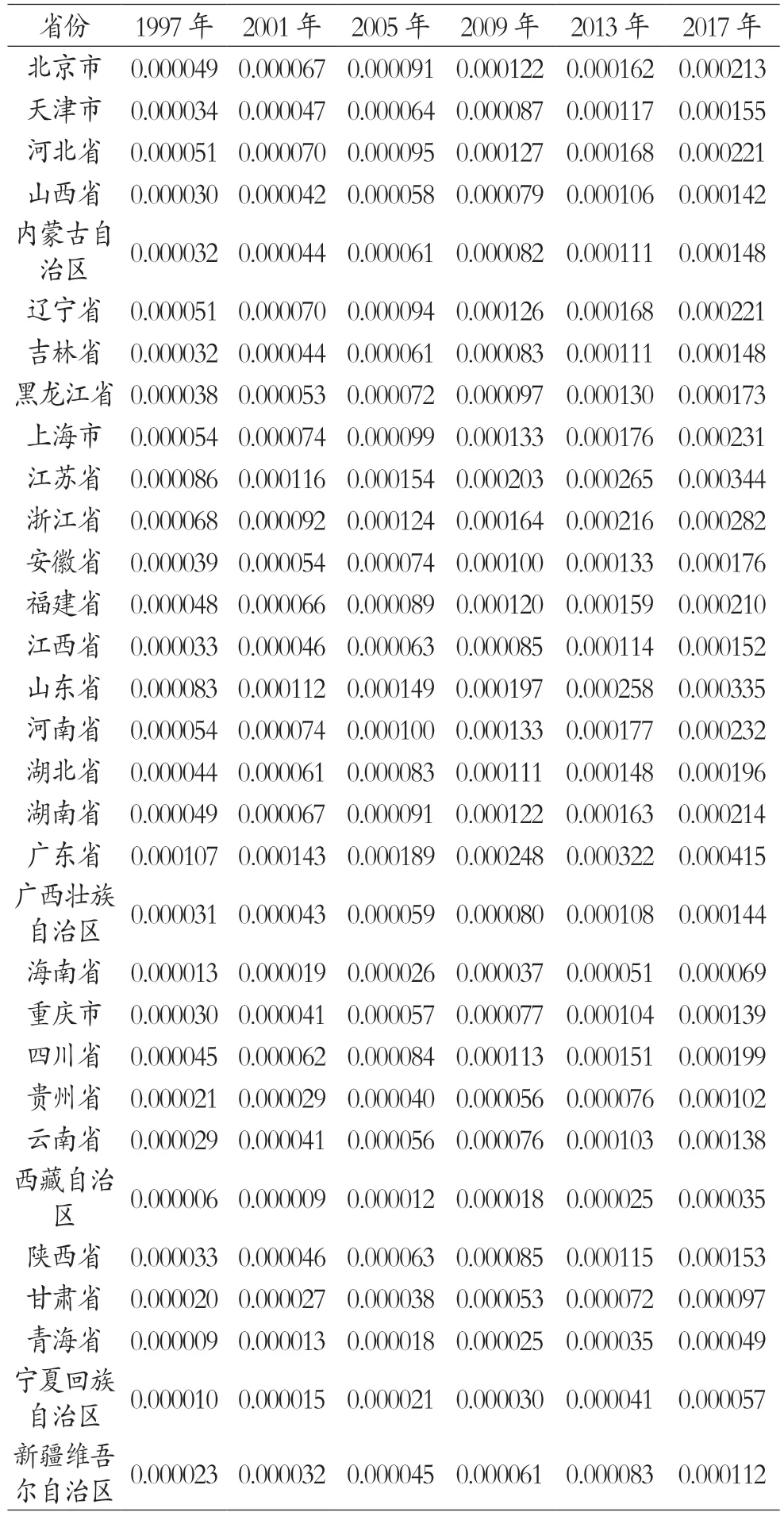

研发投入采用省内规模以上工业企业的研究与试验发展(R&D)经费支出/GDP,经济高质量发展则采用各省的全要素生产率加以量化。①刘志彪、凌永辉:《结构转换、全要素生产率与高质量发展》,《管理世界》2020年第7期。通过增加劳动、资本、自然资源投入实现的增长被称作“粗放式增长”,通过提高全要素生产率实现的增长被称为“集约式增长”。全要素生产率不仅能够反映劳动、资本、自然资源等有形要素的利用效率,还能够反映技术、制度、企业家才能、人力资本、规模报酬、产业结构、对外开放度等无形要素的产出效率,符合经济高质量发展的基本精神,故采用全要素生产率作为量化经济高质量发展的指标。②苏剑:《从全要素生产率看高质量发展》,《光明日报》2019年3月15日,第11版。全要素生产率的估计采用基于面板数据的随机前沿法③张健华、王鹏:《中国全要素生产率:基于分省份资本折旧率的再估计》,《管理世界》2012年第10期。,随机前沿法中的函数为生产函数,被解释变量为按可比价格的GDP,解释变量为按可比价格的资产存量与劳动力;其中,劳动力为受教育程度为初中及以上的人口规模。在全要素生产率的测算中,如何估计资本存量是重要前提,而资本存量的估计则主要依赖于资本折旧率,分省的资本折旧率主要参考Zhang(2008)、张健华等④张健华、王鹏、冯根福:《银行业结构与中国全要素生产率》,《经济研究》2016年第11期。、⑤Zhang J,“Estimation of China’s Provincial Capital Stock (1952–2004) with Applications”,Journal of Chinese Economic and Business Studies,Vol.6 No.2 (October 2008),pp.177-196.的研究。改革开放以来,中国的行政区划经过两次重要调整:一是设立海南省,二是将重庆市设立为直辖市。因此,在提供分省折旧率的文献中,未能将所有省市自治区囊括在内,通常缺失海南、重庆等数据。本文综合现有文献中的资本折旧率数据,再以《新中国—五十年统计资料汇编》《新中国六十年统计资料汇编》《中国国内生产总值核算历史资料(1952—1995、1996—2002)》以及《中国统计年鉴》为基础,结合张军等给出的思路⑥张军、吴桂英、张吉鹏:《中国省际物质资本存量估算:1952—2000》,《经济研究》2004年第10期。,估计出31个省市自治区的资本存量数据。由于劳动力人口的数据最早可以溯及1997年,分省固定资产数据披露至2017年,故在估计分省全要素生产率时,将1997—2017年作为样本区间,表2中给出了1997—2017年期间每隔3年的全要素生产率。由全要素生产率的估计结果可知,样本期间,各省的全要素生产率在总体上呈上升趋势,广东省、浙江省、江苏省、山东省的全要素生产率相对较高,与现实中的经济强省地位较为契合。

表2 全要素生产率的估计结果

在模型的估计中,为了便于解释系数估计值的现实含义,故将上述变量取对数值,变量的描述性统计结果如表3 所示。

表3 描述性统计

(三)实证结果与分析

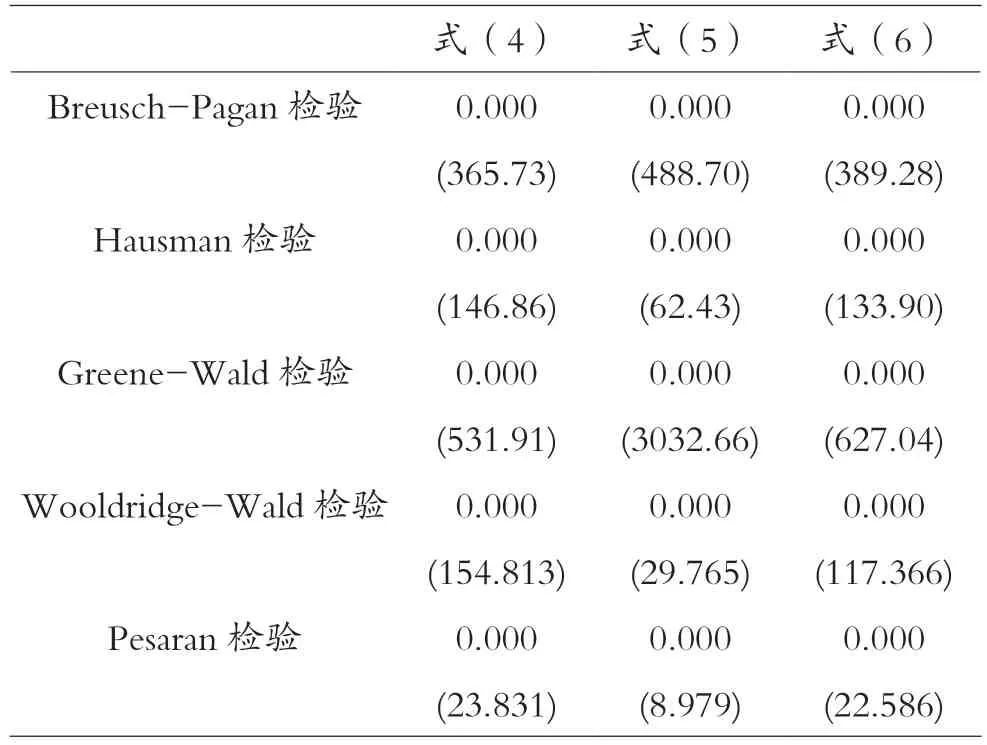

由于样本数据为面板数据,故需要在混合效应模型、随机效应模型和固定效应模型之间进行选择。在逐步法中,效应是否存在依赖于系数的显著性程度,而对于面板数据模型而言,组间异方差、组内自相关和组间同期相关问题均对系数的显著性存在影响,故需要通过一系列检验,确定模型的类型。首先,通过Breusch-Pagan(B-P)检验在混合效应模型和随机效应模型之间进行选择,再通过Hausman(豪斯曼)检验确定选择固定效应模型还是随机效应模型。如果选择固定效应模型或者随机效应模型,则进一步通过Greene-Wald检验确定模型是否存在组间异方差;其次,通过Wooldridge-Wald检验确定模型是否存在组内自相关;最后,由于样本数据的观察年份为10年,故通过适用于短面板样本数据的Pesaran检验确定模型是否存在组间同期相关。

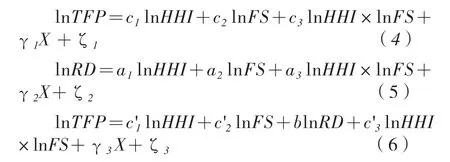

按照本文的研究思路,具体的实证模型如式(4)-(6)所示:

其中,X 为控制变量。模型的检验结果如表4所示,由检验结果可知,式(3)—(6)中的实证模型均为固定效应模型,并且在模型估计的过程中需同时考虑组间异方差、同期相关以及组内自相关问题,即采用全面可行的关于最小二乘法(FGLS)估计模型。

表4 模型类型选择与检验的P 值

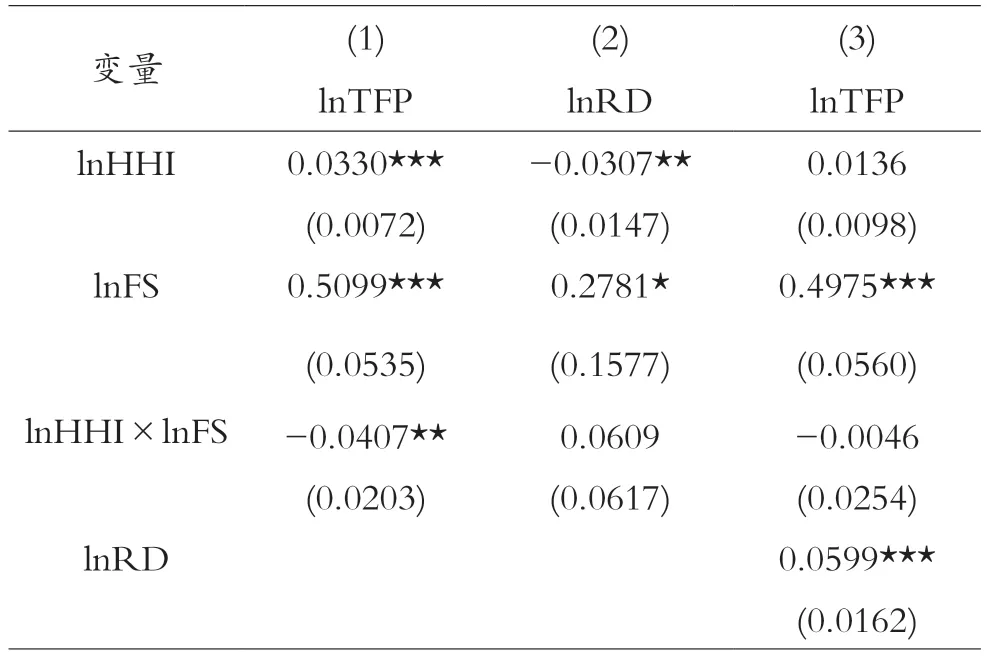

考虑到省与省之间存在异质性,故不统一各组的自回归系数,模型的估计结果具体如表5 所示。在1%的置信水平上,银行业结构、直接融资占比对全要素生产率存在显著影响,银行业竞争度提升、直接融资占比增加,显著提升了全要素生产率。在5%的置信水平上,银行业结构对研发投入存在显著影响,银行业竞争度提升显著减少了研发投入在GDP 中的占比,即与“市场力量假说”契合;直接融资占比对研发投入在GDP 中的占比不存在显著影响。在考虑调节效应的条件下,在1%的置信水平上,直接融资占比、研发投入对全要素生产率的影响是显著的,银行业结构及其与直接融资占比的交乘项则不显著。

表5 全面FGLS 的估计结果

续表5

将估计结果对应到式(4)—(6)中,结合逐步法的步骤,进一步验证中介效应与调节效应。按照检验中介效应的三个步骤,首先检验总效应是否显著,直接融资占比、银行业结构的系数c1、c2均显著为正,故总效应显著存在。其次检验系数的乘积是否显著,研发投入的系数b显著为正,银行业结构的系数仅a1显著为负,而系数c′不显著;直接融资占比的系数显著为正,而系数a2不显著。由此可见,银行业结构为完全中介效应,银行业结构经由研发投入的中介效应为-0.0018(=-0.0307×0.0599);与之不同的是,直接融资占比并未通过研发投入形成中介效应。与此同时,由于银行业结构与直接融资占比交乘项系数a3、c3均不显著,故调节效应不存在。

综上所述,在金融结构的两个维度中,仅银行业结构通过作用于研发投入形成了中介效应,且是银行业结构作用于全要素生产率的主要通道。融资方式层面的金融结构并未通过研发投入形成作用于全要素生产率的中介效应,故须进一步发挥资本市场为企业进行创新融资的功能。

四、稳健性检验

(一)稳健性检验策略

在中介效应方程中,通常假设随机扰动项是相互独立的,即在式(5)—(6)中的随机扰动项满足cov(ζ2,ζ3)=0。在全面FGLS估计中,并未考虑研发投入方程、全要素方程的随机扰动项是否存在相关性,故需要确定随机扰动项是否存在相关性。事实上,如何处理中介效应模型中随机扰动项的相关性是敏感性分析的重点。①Imai K,Keele L,Yamamoto T,“Identification,Inference and Sensitivity Analysis for Causal Mediation Effects”,Statistical Science,Vol.25 No.1 (November 2010),pp.51-71.鉴于此,本文主要通过调整模型的估计方法来验证实证结果的稳健性,考虑到随机变量之间存在相关性,故采用似不相关(SUR)估计模型,再以估计结果为基础,通过Breusch-Pagan检验确定随机扰动项的相关系数是否显著为0。如果不能拒绝相关系数等于0的原假设,在模型的估计中可以不考虑随机扰动项的相关性。与此同时,虽然全面FGLS估计最有效,但“OLS+面板校正标准误差”最为稳健。如果无需考虑随机扰动项的相关性,则可以通过“OLS+面板校正标准误差”的方法估计模型,再以估计结果为基础,通过逐步法验证实证研究结论的稳健性。

如上所述,逐步法也存在不足,第一类错误率低于设定的显著性水平,因而可考虑进一步采用Sobel法与Bootstrap方法验证检验结果的稳健性。Sobel法以最小二乘(OLS)以估计结果为基础检验效应是否存在,考虑到本文的样本数据为面板数据,故在模型中加入个体虚拟变量,即基于最小二乘虚拟变量模型(LSDV),以检验效应是否存在。

(二)稳健性检验结果

1.基于“OLS+面板校正标准误差”与逐步法的稳健性检验结果

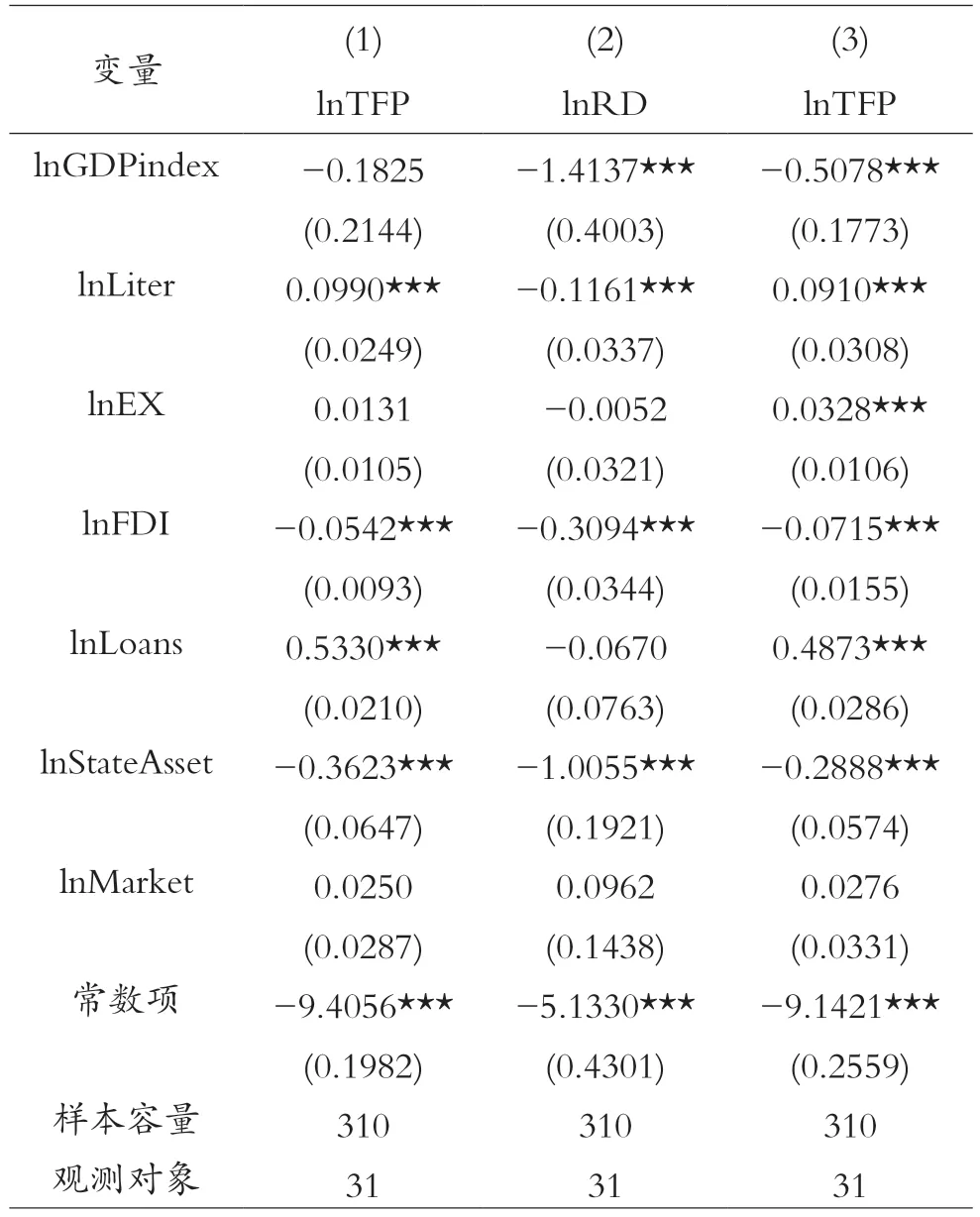

结合样本数据对式(5)—(6)进行SUR 估计,再检验随机扰动项的相关系数是否显著为0,估计结果如表5 所示。Breusch-Pagan 检验结果表明,在1%的置信度上,不能拒绝相关系数等于0 的原假设。故在模型的估计中可以不考虑随机扰动项的相关性,可以采用“OLS+面板校正标准误差”的方法估计模型,估计结果亦如表6 所示。

表6 SUR 估计与“OLS+面板校正标准误差”的估计结果

由“OLS+面板校正标准误差”的估计结果可知,在不考虑中介变量的条件下,在1%的置信水平上,银行业结构与直接融资占比均对全要素生产率存在显著影响;在5%的置信水平上,仅银行业结构对研发投入存在显著影响;在考虑中介变量的条件下,在1%的置信水平上,银行业结构、直接融资占比和研发投入均对全要素生产率存在显著影响。“OLS+面板校正标准误差”的估计结果与全面FGLS的估计结果在系数的显著性上基本一致,可见实证研究中的估计结果具有较好的稳健性。

将此估计结果对应到式(1)—(3)中,检验中介效应与调节效应是否存在。首先,银行业结构、直接融资占比的系数c1、c2均显著为正,故两者的总效应显著存在。其次,检验系数的乘积是否显著,研发投入的系数b显著为正,银行业结构的系数仅a1显著为负,而系数亦显著;直接融资占比的系数a2不显著,而显著为正;故银行业结构为部分中介效应,银行业结构经由研发投入的中介效应为-0.0044(=-0.0672×0.0659);与之不同的是,直接融资占比并未通过研发投入形成中介效应。由于银行业结构与直接融资占比交乘项系数a3、c3均不显著,故调节效应不存在。

综上所述,银行业结构的中介效应与直接效应均显著,直接融资占比仅直接效应显著,两者互相之间的调节效应均不显著,检验结果与实证研究结果基本一致。

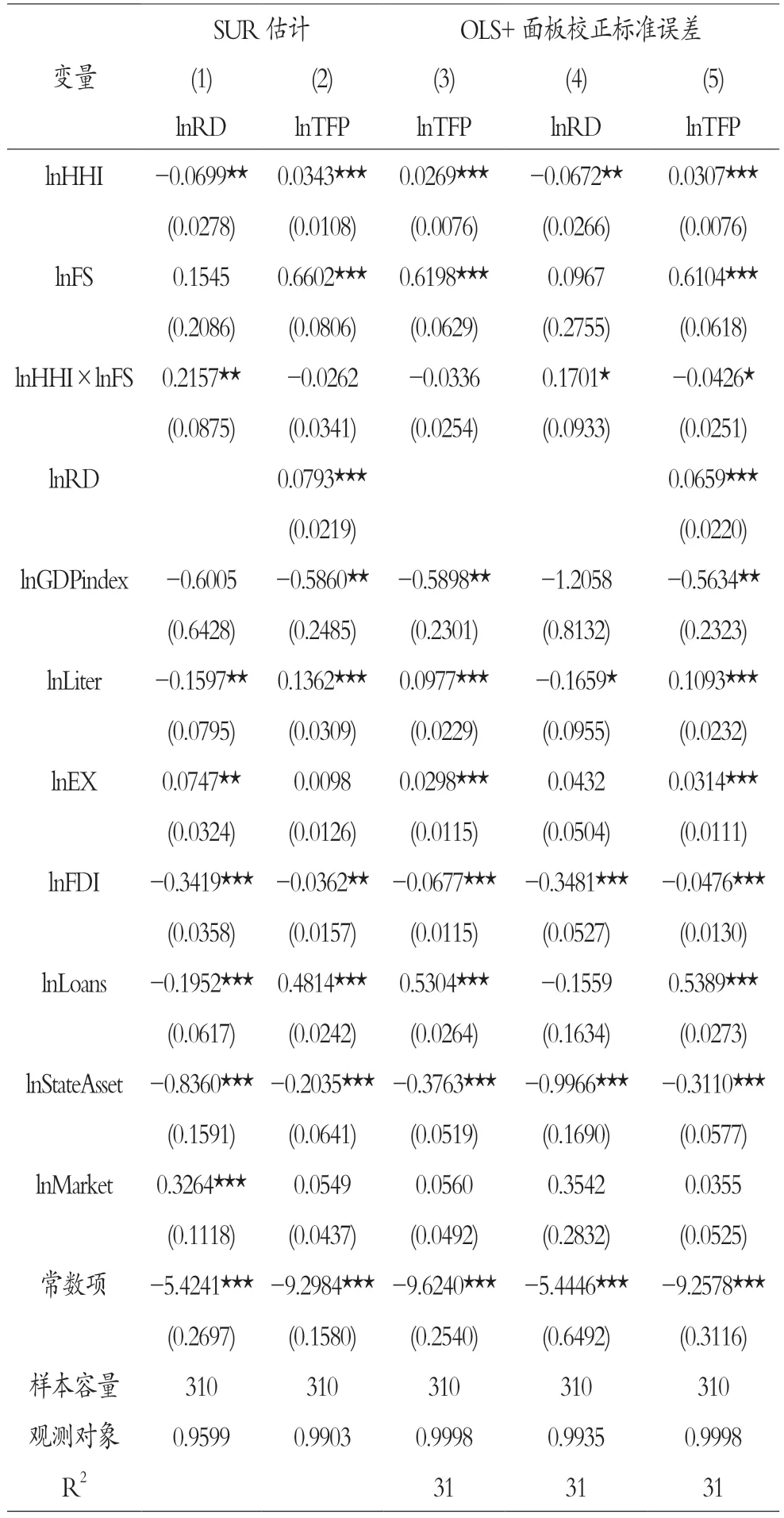

2.基于Sobel法与Bootstrap方法的稳健性检验结果

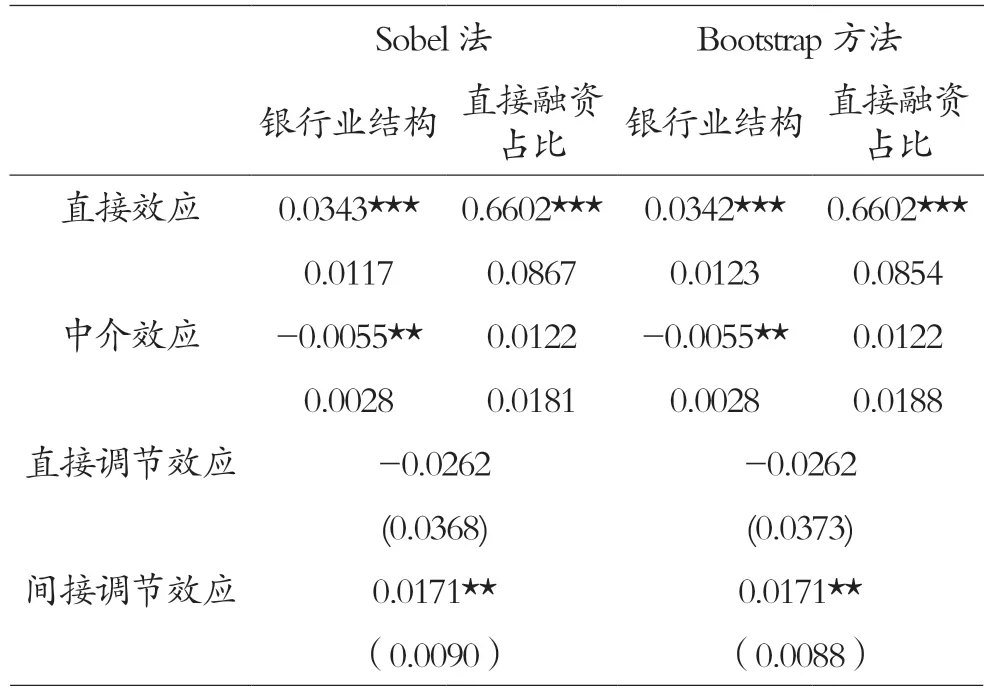

Sobel法与Bootstrap方法的检验结果如表7所示,由检验结果可知,在5%的置信水平上,银行业结构的中介效应显著为负;在1%的置信水平上,直接效应亦显著为正。对于直接融资占比而言,仅直接效应显著为正,中介效应不显著。在5%的置信水平,银行业结构与直接融资占比的间接调节效应显著为正。稳健性检验结果确认了银行业结构的中介效应显著,直接融资占比的中介效应不显著,进一步验证了实证研究结果的稳健性。

表7 基于Sobel 法与Bootstrap 方法的稳健性检验

五、结论与对策

(一)结论

智力与财力是创新的两大支柱,金融能否支持创新、助推经济高质量发展,不仅是一个总量问题,也是一个结构性问题。基于此,本文通过实证研究得出以下结论:第一,银行业结构与直接融资占比对经济高质量发展的总效应显著为正;第二,银行业结构通过研发投入作用于经济高质量发展的中介效应显著为负,而直接融资占比的中介效应不显著;第三,银行业结构与直接融资占比互相之间的调节效应均不显著。因此,如何进一步发挥资本市场对于促进创新的作用,是进一步推动金融更好服务实体经济的重点任务。

(二)对策建议

已有实证研究表明,直接融资未能显著发挥增加研发投入的作用。资本市场鼓励冒险的特征契合创新活动的特点,因而可以在促进资本市场发展的过程中,引导资金更多地投向创新活动,从而实现资本市场与实体经济的高质量发展。

资本市场之所以难以发挥增加研发投入的作用,一方面与研发投入的资金来源结构有关,另一方面与研发活动的特征有关。创新活动分为基础研究、产业孵化、产品开发与技术改造各阶段,其中基础研究是解决关键核心技术受制于人、推动经济高质量发展的关键阶段。但基础研究的投入巨大,转化出来的经济效益具有高度不确定,且回报周期较长,难以获得资本青睐,资本更倾向于投资产业孵化、技术改造,新产品开发等短期高回报项目。因此,如何针对基础研究、产业孵化、产品开发与技术改造的基本特征,借助资本市场工具分而治之,是金融体系结构性改革、促进资本市场支持创新活动的关键所在。本文认为可从以下四个方面入手:

第一,对于基础研究,构建“政府主导、企业参与、社会合力”的融资模式。在研发活动的组织上,应充分发挥“集中力量干大事”的制度优势,由政府主导投资活动,企业资金、社会资本广泛参与。因此,可借鉴重大基础设施工程的融资模式,在资本市场上发行支持基础研究、核心技术研发的长期专项债券,借助资本市场工具增加基础研究的投资总量。

第二,对于产业孵化项目,需增强产业项目的可持续性。在创新项目的选择上,立足于项目所在的产业链与行业发展趋势,因地制宜,充分发挥比较优势、后发优势,选择契合自身资源禀赋的创新项目。政府部门不仅要在完善政策环境、健全组织机构、夯实基础设施、引进稀缺人才等方面发挥作用,还可以通过股权投资,直接参与到重点创新项目的建设中,提升社会资本对创新项目的信心,从而吸引更多的资金流向产业孵化项目。

第三,对于新产品开发和技术改造,要确保创新融资落到实处。近年来,资本市场上屡屡出现套现离场的负面案例,不仅给个人投资者造成严重损失,也可能会影响全社会对于创新项目的预期。当前,中国已经推出了科创板,为成长中的创新型企业融资提供了融资平台。相比于主板上市条件,科创板上市条件相对较低,有可能为动机不纯的投资者创造了投机空间,上市的目的并不是纯粹地为了解决企业发展中的融资问题。因此,在促进资本市场支持企业创新的同时,必须强化信息披露,严格限售转让条件,规范企业的经营投资行为,防止企业盲目扩张,确保将所募集的资金落到创新活动的实处。

第四,在创新项目的退出上,构建合理的容错机制和风险分担机制。容许失败是鼓励创新的重要原则,恰当地分担创新失败带来的损失,能够为创新活动注入发展动力。在风险分担机制的设计上,应充分发挥制度优势。由各级政府部门出资建立创新基金,创新基金以市场化的方式进行运营,直接参与到重大创新项目的投资中。如果创新项目盈利,可按出资比例分享收益。反之,如果创新项目发生损失,创新基金也应分担相应比例的损失,对于涉及基础研究、核心技术研发的创新活动,可以分担损失的比例,从而提振全社会对于创新活动的信心。