企业金融化、内部控制与审计质量

朱欢欢

摘 要:本文以A股公司上市为例,证实金融化对内部控制、审计质量影响,企业金融化与审计质量存在负向相关,为了提高审计质量,可采取内部控制手段,控制金融化带来的不良影响。审计业务及审计风险在金融化作用下,提高了业务复杂程度,严重制约审计质量,增加了审计定价。通过进一步证实研究,内部控制各要素中仅有内部监督可以控制金融化带来的影响,为金融化经济发展及健全内部控制制度提供理论基础。

关键词:企业金融化;审计风险;审计质量;审计意见

引言

企业金融资产动机主要是逐利性和预防性储蓄两种,其中逐利性动机会增加企业风险,而预防性储蓄动机会增强企业获利能力,帮助企业规避经营风险,控制审计投入,企业过于注重逐利性金融资产的增加,会影响企业获利能力,增加审计风险。企业金融资产配置动机较多,为了控制金融化带来的审计质量不良影响,审计师应充分考虑审计风险后果及审计投入。审计师是资本市场与金融市场信息的监督者和鉴证者,应提高信息披露的可靠性,为投资人提供真实的信息,保护投资者利益。内部控制可以确保财务报告与审计质量一致,内部控制质量直接影响企业风险规避能力,控制粉饰财务信息、发生重大错报的发生。

1企业金融化与审计质量

企业金融化动机不同,审计质量影响有所区别,逐利性动机一般会受到“挤出效应”影响,金融资产高回报和高风险,会诱发管理者为了保持现有职位而通过操纵金融资产分类或者隐藏亏损投资,增加财务欺诈可能。会计师事务所应对当前风险,会通过增加审计定价方式,派有一定行业从业经验的审计师实施审计工作。金融资产交易过于频繁会影响企业运营可靠性,增加了审计业务复杂程度。企业资产金融化动机为预防性储蓄,可以将金融资产视为现金代替品,控制经营风险发生,这种情况下,审计费用会较低。企业持有金融资产为了便于资金周转,降低债务违约风险,其金融资产越多,审计定价越容易监督。企业投资金融资产缓解了融资约束和融资压力,帮助企业走出财务困境。金融资产增值可以降低审计风险和定价。企业金融化与审计质量、审计定价之间如果在逐利动机前提下,呈现正相关,预防性储蓄动前提下呈现负相关。

2内部控制的调节作用

为了确保公司规避各类经营风险和财务风险,提高财务报表的精准性,采取有效的内部控制可以平衡各利益主体利益,规范决策慈宁宫行为,避免管理层逐利性倾向和短视倾向,避免高管谋私动机,控制企业潜在风险发生。内部控制质量可以提高企业财务报告精准性,避免信息孤岛现象影响企业融资效率,提高企业风险抵御能力,减低系统性风险发生。会计师事务所工作人员在开展审计工作中,不仅要了解内部控制,还应对潜在的风险预判,评估风险发生的可能性,内部控制质量高会减缓漏报的可能性,推动审计质量的提升。企业内部控制风险高,就会引发诸多委托代理问题,存在一定经营風险,为了确保审计质量,会增加一定量的审计费用,增加了审计流程和测试实践及沟通环节。会计师事务所应根据审计风险赔偿以及行业信誉,对审计潜在的风险会收取一定的风险溢价,审计定价会有所增加。内部控制的有效性可以控制审计定价的额外投入。高质量的内部控制可以约束企业金融华兴微,避免金融化配比不科学,弱化了企业行业竞争能力,避免逐利性金融化行为而出现“挤出效应”,环节委托代理信息孤岛现象,控制企业各类风险的发生。内部控制在企业金融化与审计定价之间正向关系发挥负向调节作用,负相关系中发挥正向调节作用。

3研究设计

(1)本文以A股非金融上市公司样本为分析对象,财务数据来足浴WIND、CSMAR,内部控制数据来源于迪博数据库,借助Stata16.0 软件进行统计分析。

(2)被解释变量审计定价为In FEE,解释变量企业金融化水平为FIN,调节变量内部控制为IC,控制变量包括SIZE、SQSON、TENURE等。

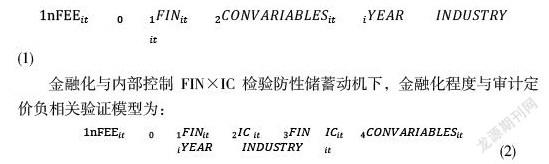

(3)为了验证假设逐利性动机下,金融化与企业审计定价正相关,模型

4.1企业规模的影响

企业规模直接影响企业投融资行为,尤其规模较大企业,金融化趋势尤为明显,大规模企业组织给内部控制带来较大难度,内部控制缺陷机会增加,代理成本更高,一般以样本为例,高于样本数企业称为规模较大企业,低于样本数企业称为规模较小企业。不同资产规模企业,审计定价有所区别,其中规模较大企业表明经济业务更多,面对审计调整事项更多,对审计定价影响较大,会计师需要的时间成本及审计证据更多,增加了审计定价。

4.2融资约束的影响

不同规模企业开展金融化都需要一定资金支持,企业应根据资金约束程度判断金融化发展,当企业闲置资金较多,融资约束相对宽松,企业会因此扩大投资金融资产占比,如果闲置资金较少,企业受到融资约束影响,决策层融资策略将会增加特质风险溢价,审计费用也会相应增多。融资约束较高,金融化程度与审计定价存在正相关,企业决策层会加大金融工具持有量,如果以更加激进的方式化解融资问题会加剧企业风险,审计费用将会随之增长。

5内部控制缺陷及严重程度的调节作用

管理层为了增加投资者信息,在内部控制存在缺陷时会恶意调整盈余管理,甚至出现内部控制放任会计纰漏问题,企业财务状况较差,存在一定信息风险,管理层管理能力低下等表现在内部控制存在缺陷,增加了审计风险。内部控制缺陷增加了会计风险,影响审计师对风险的判断,一般企业风险越高,审计师要求的风险溢价补偿越高,审计师对企业会做出风险衡量,并做出相应的审计费用收取。

6结束语

审计师在定价中应根据企业金融资产复杂程度、内部控制质量等对审计风险带来的负面作用。企业应加强对金融资产的结构优化,避免金融资产占比过大,制约企业可持续发展能力。企业应加强内部控制质量,提高对风险识别能力,控制额外审计监督成本。政府应对大规模公司金融资产配置践行监管,控制 “脱实向虚”企业发展,营造良好的市场监管环境。

参考文献:

[1]李珊. 企业金融化、代理成本与审计费用[D].南京财经大学,2021.

[2]许冠斌. 企业金融化、内部控制质量与审计收费[D].西安石油大学,2021.

[3]周雪晴. 金融资产配置、经济政策不确定性与审计费用[D].山东财经大学,2021.

[4]张宜. 高管激励、非金融企业金融化与审计收费[D].广西大学,2020.

[5]王贞洁,徐静.内部控制、外部审计和金融化相关股价崩盘风险[J].云南财经大学学报,2020,36(01):54-66.