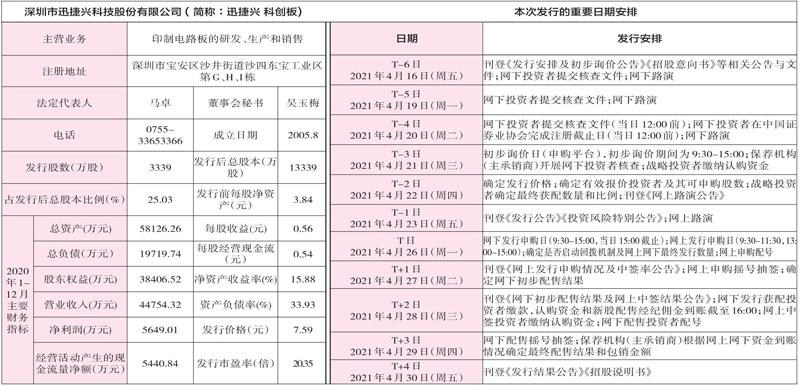

迅捷兴(688655) 申购代码787655 申购日期4.26

发行概览:公司拟公开发行不超过3339万股人民币普通股,募集资金总额将根据实际发行数量及发行价格确定。本次募集资金扣除发行费用后,将全部用于与公司主营业务相关的项目,具体投资项目按轻重缓急排列如下:年产30万平方米高多层板及18万平方米HDI板项目、补充流动资金。

基本面介绍:公司主营业务是印制电路板的研发、生产和销售,公司专注于印制电路板样板、小批量板的制造,产品和服务以“多品种、小批量、高层次、短交期”为特色,致力于满足客户新产品的研究、试验、开发与中试需求,产品广泛应用于安防电子、工业控制、通信设备、医疗器械、汽车电子、轨道交通等领域。为了更好地响应客户产品生命周期各阶段的需求,公司逐渐发展出了从样板生产到批量板生产的一站式服务模式,满足了客戶从新产品开发至最终定型量产的PCB需求,也为公司未来的发展开拓了更广阔的空间。

核心竞争力:公司深耕PCB样板和小批量板行业多年,积累了丰富的多品种生产经验,形成了完善的技术体系。在公司发展历程中,累计服务了过万家客户,这些客户广泛分布于安防电子、通信设备、医疗器械、工业控制、汽车电子、轨道交通等领域。不同领域客户在产品需求、应用场景、性能要求等方面存在明显差异。公司在服务客户的过程中不断总结提炼,在高多层、高精密、特种板及特殊工艺要求等方面积累了丰富的技术经验,形成了独特的技术优势,并在综合应用工艺技术的基础上,为客户提供更具个性化的优质服务。

募投项目匹配性:“年产30万平方米高多层板及18万平方米HDI板项目”应用盲埋孔板生产技术、高精度多层板生产技术等核心技术,新增高多层板产能30万平方米、HDI板产能18万平方米。补充流动资金将投向公司的主营业务,用于扩大生产、技术研发、市场开拓等方面。本次募集资金投资项目与发行人现有主要业务、核心技术之间具有紧密的联系。本次募投项目实施后,将进一步提升公司一站式服务的能力,但不会改变目前“样板到批量板生产一站式服务模式”的定位及其对应生产经营模式。

风险因素:宏观经济及下游市场需求波动带来的风险、主要原材料价格波动的风险、高新技术企业税收优惠政策变化的风险、应收票据及应收账款无法收回的风险、新型冠状病毒疫情对生产经营带来负面影响的风险、市场竞争加剧且市场规模与行业龙头企业存在较大差距的风险、技术风险、贸易摩擦风险、环保相关的风险、存货规模较大的风险、出口退税政策变化的风险、管理风险、募集资金投资项目的风险、主营业务毛利率下降的风险、公司对深南电路的销售收入不可持续增长甚至下降的风险、设备侵权诉讼风险。

(数据截至4月23日)