国际石油市场2020年回顾与2021年展望

薛 庆,李 展

(1.中国石油大学(北京)经济管理学院,北京 102249;2.中国石化集团经济技术研究院有限公司,北京 100029)

1 2020年国际油价回顾

1.1 2020年国际油价呈现L型走势,均价创2005年以来新低

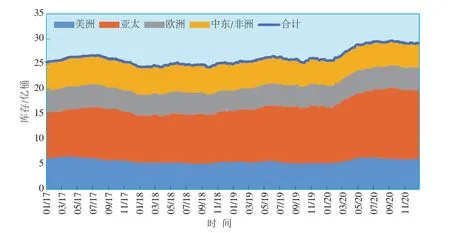

2020年,布伦特均价43.21美元/桶,同比下跌32.7%;WTI均价39.34美元/桶,同比下跌31.0%;迪拜均价42.3美元/桶,同比下跌33.4%,各基准原油品种的年度均价创2004年以来新低。国际油价年初断崖式下跌,4月20日WTI原油期货首行合约出现-37.63美元/桶的历史性负油价,随后低位反弹、缓慢复苏,全年呈现“L”型走势。新冠疫情和OPEC+减产协议分别成为2020年国际油价下跌和反弹的主要驱动因素。2020年国际油价走势及主要影响因素见图1。

图1 2020年国际油价走势及主要影响因素

1.2 区域性供需差异明显,基准原油价差大幅收窄

2020年布伦特/WTI价差3.53美元/桶,同比收窄50.5%,一方面由于新冠疫情全面暴发的情况下,欧洲大部分国家比美国采取了更加积极的防控措施,石油需求年度降幅比美国高3个百分点;另一方面由于低油价和债务压力导致美国页岩油产业投资大幅萎缩,原油产量同比减少3%,而北海地区因约翰·斯维尔德鲁普(Johan Sverdrup)海上油田投产,产量同比增加6.1%,两地供需形势的差异共同造成了价差的收窄。

2020年布伦特/迪拜现货原油价差-0.28美元/桶,与2019年(0.90美元/桶)相比,由正转负。造成这一局面的主要原因有两个:一是中国疫情防控得当,经济和石油需求率先复苏,作为中东原油的最大进口国,有力支撑了中东原油价格;二是OPEC+达成了史上最大规模减产协议,大幅收紧中东原油供应。

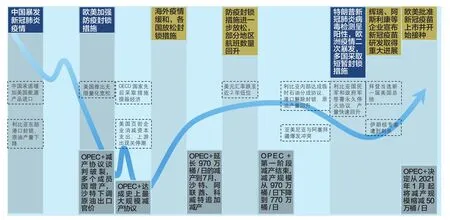

1.3 供应过剩全面失控,全球石油库存创历史最高水平

2020年,突如其来的新冠疫情席卷全球,经济严重衰退,世界GDP全年出现4.4%的负增长。为防控疫情,各国采取了不同程度的封锁措施,导致汽油、航空煤油、柴油、燃料油等交通燃料消费空前萎缩,全球石油需求同比减少约820万桶/日。尽管OPEC+合作减产、非OPEC产量全面收缩,但石油市场仍然出现了年均190万桶/日的供应过剩。受此影响,全球陆上原油库存于2020年9月中旬达到29.7亿桶的历史最高水平,比疫情暴发前增加了15.5%,全年OECD商业石油库存平均可供消费天数达到74天,远高于2008年次贷危机时期(57天)和2016年油价暴跌时期(64天)的水平。2017-2020年全球陆上原油库存变化情况见图2。

图2 2017-2020年全球陆上原油库存变化情况

1.4 上游投资大幅削减,美国页岩油行业掀起整合浪潮

国际油气价格大幅下跌,导致国际石油公司利润大幅下滑。其中埃克森美孚、BP、壳牌、雪佛龙和道达尔五大国际石油公司2020年上半年净利润同比下降54.4%,上游利润同比下降77.6%,道达尔、挪威国油、大陆石油公司等多家企业信用评级遭到下调。为了应对低油价,石油公司普遍加强投资管控、削减投资规模,2020年全球上游资本支出预算比年初计划下调了30%以上,资产减值达3 000亿美元,其中美国页岩油气生产商资本支出降幅达36%,资产减值480亿美元。由于收入锐减,大型石油公司继续剥离低效、非核心资产,部分中小生产商暴发债务危机,惠廷石油等102家石油公司宣布破产重组,其中包括勘探开发公司45家、油服公司57家,上游行业累计裁员超过7.5万人,康休、WPX等多家中小页岩油生产商完成并购重组交易,西方石油公司、诺贝尔能源公司等企业宣布降薪。2010-2020年全球上游开发投资变化情况见图3。

图3 2010-2020年全球上游开发投资变化情况

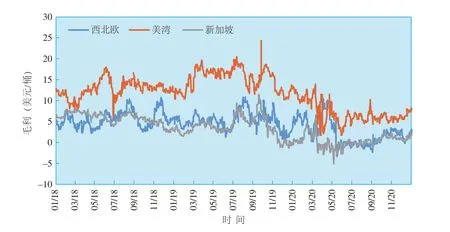

1.5 炼油毛利空前低迷,全球一次炼油能力负增长

由于终端消费疲软,全球炼油毛利持续低位徘徊。2020年,西北欧复杂型炼厂炼油毛利年均2.3美元/桶,同比下降56.4%;美湾年均7.2美元/桶,同比下降52.7%;新加坡年均0.4美元/桶,同比下降89.7%。受到高库存和低利润的双重冲击,全球大量炼厂被迫转型或永久关闭,部分新增项目的投产时间也遭到推迟。据普氏统计,2020年全球转型生物柴油厂、储运终端、发电厂或永久关停的炼厂合计约150万桶/日,全球一次炼油能力也出现了30万桶/日的负增长。2018-2020年全球主要地区炼油毛利见图4。

图4 2018-2020年全球主要地区炼油毛利

2 2021年国际油价展望

2.1 海外疫情防控前景堪忧,石油需求仍难恢复疫情前水平

全球新冠疫情的防控形势,是决定2021年石油需求复苏进程的最大不确定性因素。截至2021年1月,全球新冠疫情危机仍未解除,美国、欧洲、印度、南美等国家和地区仍是疫情重灾区。虽然已有35个国家开始接种新冠疫苗,但是接种速度明显不及预期。若局部地区疫情再次失控,迫使政府出台更加严格且持久的封锁措施,则石油需求的复苏进程将被大幅延缓。极端情况下,全球石油需求同比增幅将收缩至400万桶/日以下。

此前市场普遍预计,2021年三季度可达到70%的群体免疫临界水平,而根据目前的情况,整体时间可能会延后,其中欧美国家或于2021年四季度末实现,新兴市场国家则要到2022年以后才能获得充足的疫苗。受此影响,美国、日本、法国、英国等部分国家将继续采取不同程度的全国或局部封锁措施,石油终端消费的复苏前景仍不乐观。预计2021年全球石油需求同比增长约540万桶/日,仍比2019年的水平低约80万桶/日,实质性的需求回暖将主要出现在2021年下半年。2019-2021年全球石油需求变化情况见图5。

分地区来看,石油需求呈现出明显的东强西弱特征。欧美国家受政治体制、社会形态等内生因素的制约,疫情频繁起伏,预计2021年石油需求仍然偏弱,全年均值仅能恢复到2019年的90%左右;相比之下,中国不仅成功地遏制疫情蔓延,而且国内经济一直处于稳定的复苏势头,预计2021年石油需求将继续维持在约1 500万桶/日的历史最高水平。

分产品来看,化工原料继续走强,汽柴油复苏节奏快于航空煤油。由于卫生防疫物资需求增长,中国炼化一体化项目增量产能投放,乙烯需求保持强势,石脑油和LPG等化工原料消费将继续得到支撑;在疫苗大面积推广以前,企业和家庭层面的交通出行将持续受到新冠疫情和疲软经济抑制,使汽柴油消费缓慢回升,年底前基本达到2019年水平;而航煤消费将继续被较低水平的商务和休闲航空出行所拖累,全年平均水平将比疫情前低20%左右。

2.2 减产联盟妥协与分歧并存,沙特与俄罗斯构成合作博弈

2014-2015年国际油价断崖式下跌的过程中,OPEC采取增产保卫市场份额的策略,2年产量累计增加150万桶/日,但是美国页岩油产业在低油价环境下的韧性,以及供应侧残酷竞争下市场悲观情绪对油价的负反馈,使沙特等OPEC主要成员国的经常账户赤字因增产策略而飙升。为了摆脱财政困境、提升市场话语权,OPEC与俄罗斯等非OPEC产油国被迫抱团取暖,于2016年11月组建维也纳联盟(OPEC+),并达成了覆盖范围更广的减产协议。2017-2019年,美国页岩油产量保持强势,以沙特为核心的OPEC减产国,与以俄罗斯为核心的非OPEC减产国,在减产协议的框架下整体保持产量决策的联动,但是由于沙特、俄罗斯等产油国对低油价的忍耐力存在明显差异,虽然协同减产后能够掌控的产能规模大幅增加,但是每当油价大幅上涨时,减产联盟内部都会出现明显分歧,具体表现为减产力度的下降,或减产执行率的下滑,并反过来抑制美国页岩油产量的增长。以美国为代表的非OPEC产油国、以沙特为代表的OPEC减产国、以俄罗斯为代表的非OPEC减产国,实际上形成了供给侧的三方博弈格局。

2020年新冠疫情暴发期间,巨大的外部压力使OPEC+在短暂的分裂后,被迫达成了史上最大规模的减产协议,减产执行率整体保持在90%以上,全年OPEC+石油供应同比减少360万桶/日,对于缓解供应过剩压力做出了无可替代的贡献。与此同时,由于油价持续低位运行,美国石油产量同比减少50万桶/日,未能如疫情暴发前一样,享受到OPEC+减产带来的市场份额红利,全球石油市场的供应侧由美、沙、俄阵营的三方博弈,变成了OPEC+与非OPEC+阵营的双边竞争。

2021年在石油需求复苏和油价回升的过程中,供给侧三方博弈格局有望重现。OPEC+第13届部长级会议于2021年1月5日结束,沙特宣布2-3月自愿额外减产100万桶/日,俄罗斯及哈萨克斯坦则在2-3月分别增产6.5万桶/日和1万桶/日,增产基线为1月水平;其他OPEC+成员国维持1月产量不变。计入沙特的超额减产后,2月OPEC+实际减产额度将达812.5万桶/日,减产规模甚至比1月提高92.5万桶/日。尽管沙特额外减产的“壮举”将继续提振短期油价,但难以掩盖减产联盟内部越来越大的意见分歧。随着油价的回升,俄罗斯遏制美国页岩油等非OPEC供应的意图,与沙特进一步拉升油价、在中东区域内部和美国方面换取政治红利的意愿形成反向作用力,俄、沙两国及其所代表的阵营,实际上构成了产量的合作博弈关系,当美国和其他非OPEC产油国越来越有能力抢占减产联盟所带来的合作剩余时,无论沙特阵营是否继续通过超额减产来让渡利益、与美、俄两大阵营妥协,OPEC+的增产步伐都会不可避免地加快。初步预计,2021年OPEC+将继续密切跟踪石油需求和油价的复苏进程,保持高频磋商协调机制,督促超额生产的成员国落实补偿性减产措施,全年石油供应同比增长50~100万桶/日,但仍比2019年低250万桶/日左右。

2.3 美国页岩油逆水行舟,北美将成非OPEC+供应复苏风向标

2010-2013年,美国页岩革命的成功,使页岩油产量进入第一个高速增长阶段,随后全球石油供应严重过剩,国际油价断崖式下跌,页岩油生产商现金流吃紧,被迫收缩生产活动,并积极削减成本、进行套期保值。得益于成本的不断下降和政策的大力扶持,美国页岩油产业迅速摆脱了2014-2016年油价暴跌的阴影,产量小幅回落后很快强劲复苏。2016-2019年,美国页岩油产量出现二次暴发,累计增长310万桶/日,2019年产量比2015年提高了64.2%。新冠疫情暴发前,美国页岩油产量一度达到840万桶/日的历史最高水平,与2016年相比接近翻倍。新冠疫情暴发后,美国页岩油产业融资难度和负债压力迅速提升,被迫通过破产、并购、重组来进行深度整合,出清“落后产能”。2021年拜登就任总统后,美国页岩油产业将面临来自石油市场、金融行业和国内政策的三重压力,逆境中的生存和发展态势,将是决定全年油价走势的一大关键。

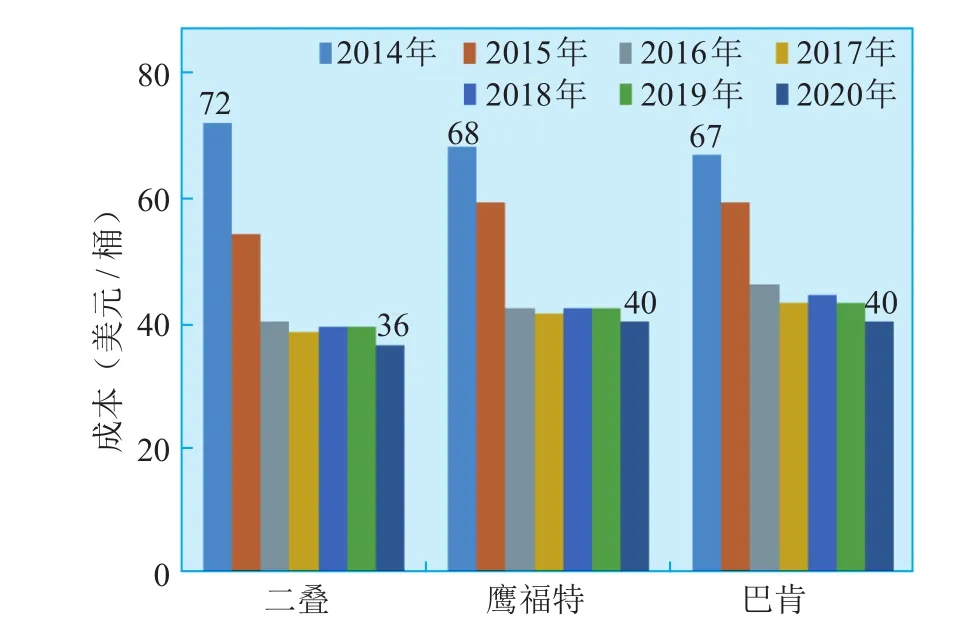

2021年一季度,沙特超额减产100万桶/日,为美国页岩油创造了第一个触底反弹的机会。截至1月中旬,WTI已经突破50美元/桶关口,而美国页岩油井的半周期盈亏平衡成本主要分布于35~45美元/桶。这意味着美国页岩油产量初步具备了止跌回升的油价环境。2020年8月中旬,美国石油钻机数降至174座,为近10年来的最低水平,随后缓慢回升,截至1月初为280座左右,仍处于历史底部区域,若油价稳定在50美元/桶上方,钻机数的回升速度将明显加快,原油产量也有望在上半年恢复到2019年同期水平(约1 200万桶/日),而当油价上涨到60美元/桶,美国上游项目将获得超过15%的内部收益率,届时页岩油产量有望全面复苏。初步预计,2021年美国石油供应(包括页岩油、陆上常规原油、海上原油、凝析油及天然气液)将同比增长约50万桶/日,基本恢复到2019年的平均水平。2014-2020年美国页岩油主产区盈亏平衡成本变化见图6。

图6 2014-2020年美国页岩油主产区盈亏平衡成本变化

为了提振现货价格、缓解库存压力,加拿大艾伯塔省从2019年开始对本地区的油砂产量采取限制措施,而2020年12月,持续两年之久的减产措施宣告结束。2020年加拿大石油供应同比减少30万桶/日,预计2021年同比增加约20万桶/日,与美国页岩油共同成为非OPEC+供应复苏的风向标。

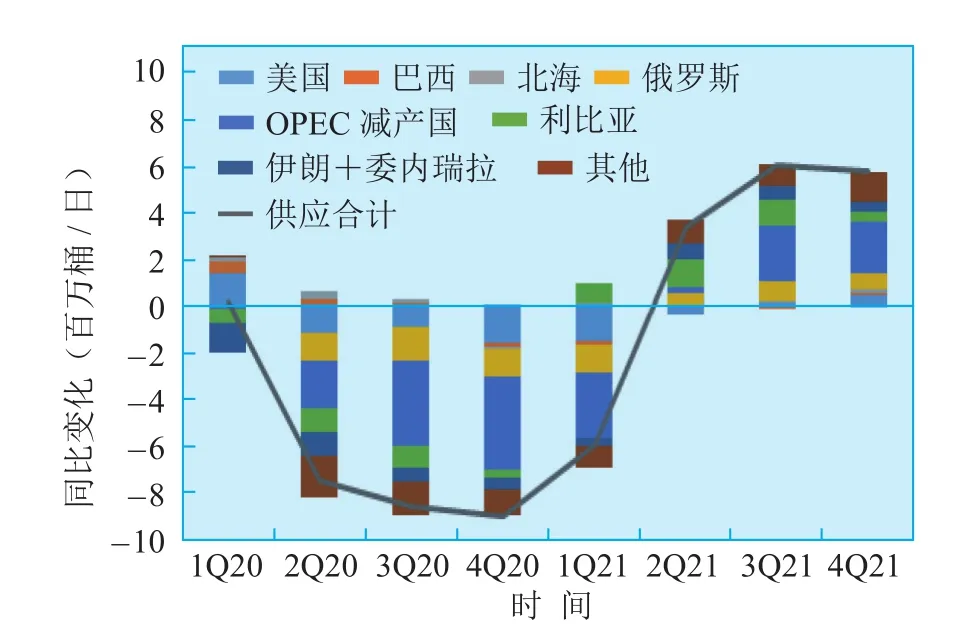

除了北美地区以外,北海地区的原油产量也有望延续增长势头,预计2021年同比增加约10万桶/日,主要的贡献来自于挪威和英国的海上油田。总体来看,非OPEC+2021年石油供应同比增加约100万桶/日,而与2019年相比,仍有约120万桶/日的产能无法恢复(见图7)。

图7 s2020-2021年全球石油供应分季度同比变化情况

2.4 再平衡将成为油市主旋律,预计下半年去库存成果显现

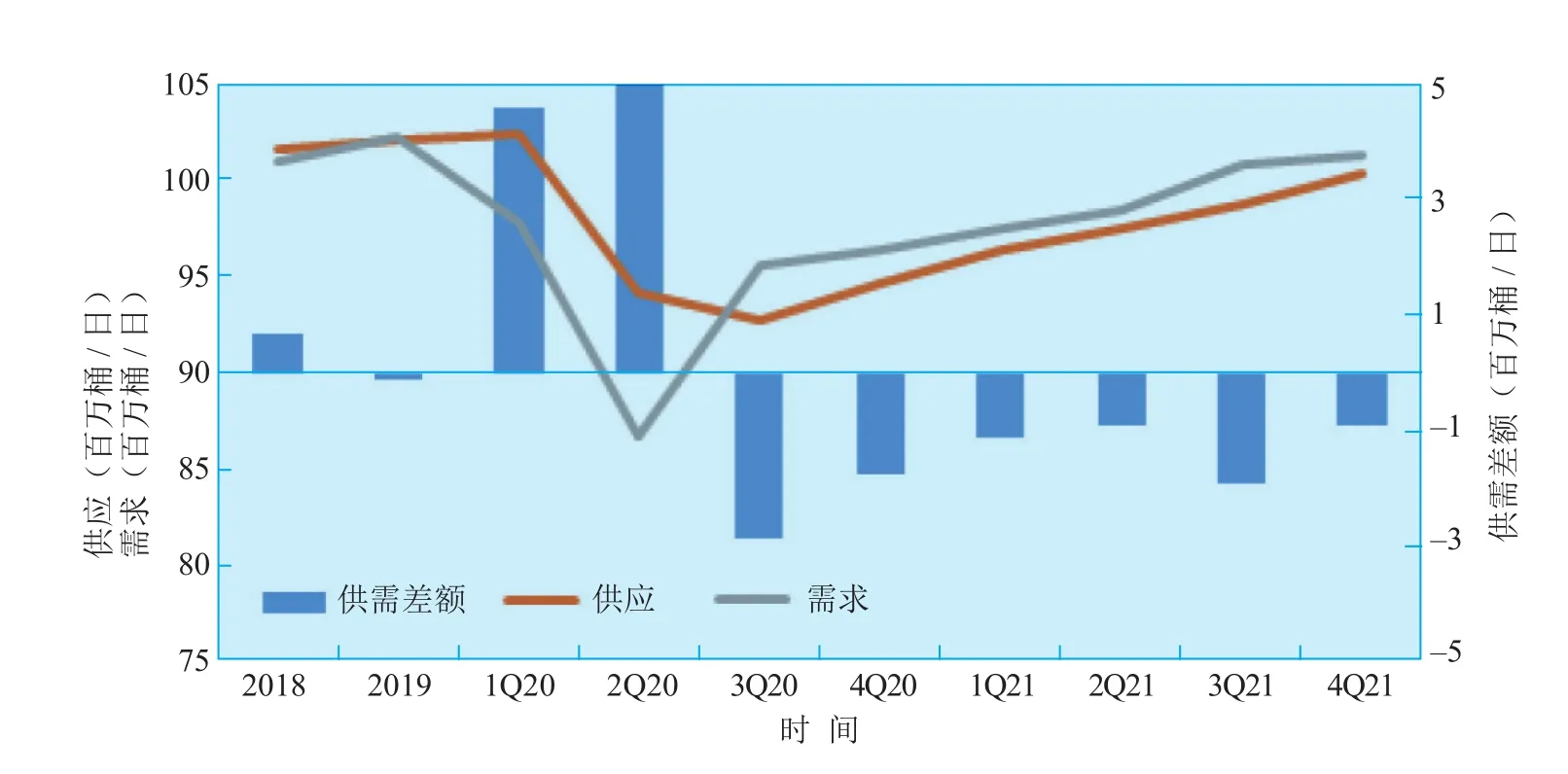

2011-2014年,后次贷危机时期,发达国家经济的复苏,以及中国、印度等新兴经济体的高速发展使石油需求潜力进一步释放,中东地缘政治动荡导致大规模供应中断,多种因素导致全球石油市场平均供应短缺23万桶/日。2016-2019年,尽管全球石油需求保持中高速增长,但页岩油产量的第二轮强劲增长使得美国原油供应激增,石油市场进入供应过剩阶段,全球油市年均供应过剩规模达到35万桶/日,这是最近10年里,供需格局的第一次颠覆性改变。2020年,伴随新冠疫情的暴发,全球石油需求大幅萎缩,全年供应过剩190万桶/日,再创历史新高。

截至2021年初,全球陆上原油和成品油库存比2020年最高水平下降了1.6亿桶左右,仍然比疫情前的水平高出约4亿桶。10月下旬以来,去库存速度明显放缓,海上在途库存有所回升,其中原油、柴油和航空煤油的库存积压形势仍然严峻。2021年全球石油市场的潜在供应短缺规模为120万~130万桶/日,这意味着供需再平衡将贯穿全年。随着时间的推移,OPEC+对于供给端的主动调控、炼厂开工率的持续低迷,以及终端消费的渐进式复苏,将共同为石油市场去库存提供动力,而在海上过剩原油库存消纳完毕后,去库存的主战场将从海上移到陆上,进入真正的攻坚阶段。在OPEC+减产协议贯穿始终、全球新冠疫苗接种覆盖率不断提高的情况下,预计三、四季度全球石油库存将加速回落,年底前有望恢复到疫情前水平(见图8)。

图8 全球石油市场供需平衡情况

2.5 OPEC减产豁免国产量看涨,或将延缓油市再平衡进程

受到美国经济制裁的伊朗、委内瑞拉,以及深陷内战泥潭的利比亚,2020年石油产量合计减少了150万桶/日,也因此而免于承担减产任务。2021年,随着国际地缘政治局势的变化,上述减产豁免国的产量存在较大的回升空间。

对于伊朗而言,拜登就任新一届美国总统后,较大概率会改变特朗普政府对伊朗的极限施压策略,转而寻求重返伊核协议的机会。在新的政策导向下,美国对伊朗的经济制裁将会有所放松,使伊朗获得更大的石油出口和上游生产空间。2020年伊朗石油产量为190万桶/日,创下伊核协议生效以来的最低水平,保守估计2021年将回升到200万桶/日以上,而若美伊双方能够迅速就伊核问题达成新的临时协议,或是以原油贸易豁免的形式绕开制裁,伊朗产量有可能加速回升。

与伊朗相比,利比亚产量回升的确定性明显更高。国民军和政府军两大派系达成石油收益分成的临时协议后,利比亚的原油出口基本恢复正常,产量也迅速回升到120万桶/日,由于国内政局仍然分裂,局部的武装冲突可能继续扰动石油供应,但在不出现大规模内战的情况下,预计2021年利比亚原油产量将维持在120万桶/日左右,比2020年增加约80万桶/日。

委内瑞拉石油供应的增长前景主要取决于两方面的因素,一是亚洲买家能否持续在规避美国制裁的前提下与委内瑞拉开展石油贸易,二是拜登能否在人道主义援助的框架下放松美国对委内瑞拉的制裁。保守估计,2021年委内瑞拉的石油供应将维持在40万桶/日左右,而若美国取消制裁,委内瑞拉石油产量可在数月的时间内恢复到70万桶/日以上的水平。

OPEC减产豁免国产量的回升,将给石油市场的再平衡和去库存带来新的压力。但与此同时,也不应忽略中东地缘政治局势带来的供应中断威胁,特别是红海地区、伊拉克和尼日利亚周边地区,地缘动荡正在加剧。2020年年底至今,沙特边境几乎每周都会出现武装袭击事件,伊拉克的炼厂、油田和储运设施也多次受到火箭弹等武器的袭击。2021年,预计在中低油价环境下,中东的局势动荡将会明显升级,对市场和油价的扰动也会随之增加。

3 结语

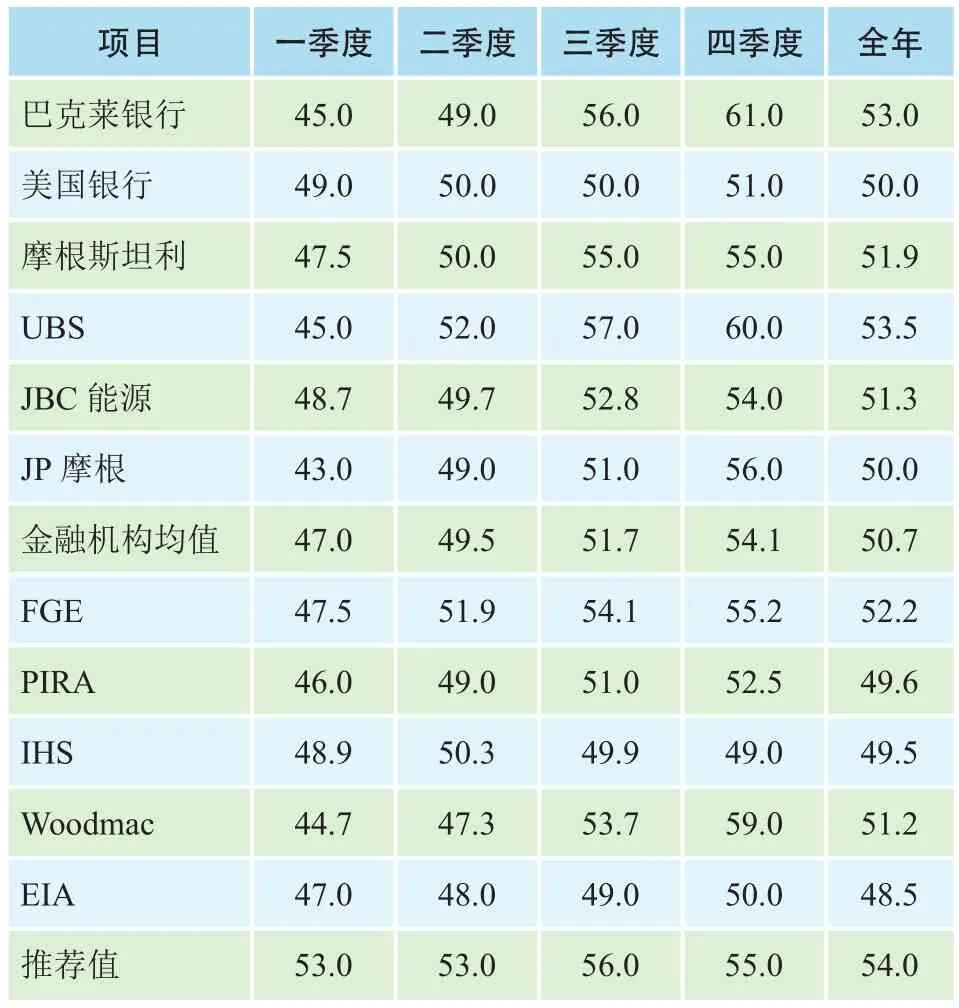

表1为2021年布伦特油价机构预测值。综合各方面因素,预计2021年国际油价同比上涨,建议布伦特均价参考区间为50~60美元/桶。在终端石油消费复苏、部分炼厂关停、原油价格中低位运行的情况下,2021年全球炼油毛利有望改善,汽柴油裂解利润也有望持续好转。但航煤和低硫船燃复苏态势仍存在较大不确定性,主要取决于疫情和国际贸易的恢复情况。

表1 2021年布伦特油价机构预测值 美元/桶

此外,还应重点关注中美关系和美元走势给油价走势带来的不确定性。一方面,美国新一届政府在贸易、金融、气候变化、科技等领域对中国的遏制不会从根本上改变,中美关系仍将从基本面、地缘政治、金融市场等多角度影响石油市场和油价走势;另一方面,为提振经济,美联储及其他主要货币当局的政策取向将大体保持宽松,给油价带来一定的溢价,但未来随着经济形势的变化,货币政策若出现转向,也会给油价带来相反的影响。