限制性股票公告日及弃购日的机会主义择时研究

陈昊鹏

[摘 要]文章以A公司的限制性股票为例,利用市场模型,研究了草案公告日及弃购限制性股票日的市场反应,以股票的超额收益率(ARit)和累计超额收益率(CARit)衡量市场反应。研究结果显示,公告日前20个交易日股票超额收益率明显为负,后20个交易日股票超额收益率明显为正,分布呈“U”型;弃购日前后股票超额收益率的差异不显著。研究结果说明,公告日前后,管理层通过机会主义信息披露获得一个最低的授予价格,最大化其未来行权时的收益;弃购日前后,管理层通过权益分派,配合机会主义信息披露,减小弃购对股价的影响,减小利益损失。本研究为科学设计限制性股票的授予价格提供了参考,同时从高管弃购股权激励的角度丰富了机会主义的研究,对实现股权激励计划的有效性具有重要意义。

[关键词]限制性股票;弃购;市场反应;机会主义择时;信息披露

1 案例介绍

A公司在2015年11月发布限制性股票激励计划草案,2016年5月宣布减少限制性股票中的授予对象,包括一些高管。对此,A公司解释高管弃购限制性股票的原因:作为公司的实际控制人,不愿受到双重奖励。之后发布限制性股票首次登记完成的公告,宣布此次限制性股票可以顺利实施。其中,高管弃购限制性股票一般有以下原因:一是高管不看好公司股价的走势,若行权时股价太低,甚至低于行权价格,就失去了行权的意义;二是不看好公司的发展,认为公司的发展达不到业绩条件中的标准;三是发行限制性股票以后会稀释股权,减少股东利益。

2 案例分析

2.1 研究方法

本研究采用事件日前后的超额收益率(ARit)和累计超额收益率(CARit)衡量市场反应,在计算超额收益率的方法上选取市场模型。市场模型中包括公司风险和市场风险,被国内外大多数学者使用。本研究分别以限制性股票草案公告日及弃购日为事件日,选择的事件期为[-20,20]天,如果在草案公告日前20天的超额收益率中负值较多,后20天正值较多,且累计超额收益的变化趋势为“U”型,则说明案例公司有意识地选择股价相对低点推出限制性股票激励计划草案。其中,超额收益率计算过程如下。首先,计算股票日收益率(Rit)和市场日收益率(Rmt)。

通过以上方法计算的超额收益率和累计超额收益率,本文将进行单样本T檢验,检验限制性股票授予及弃购对市场的反应。

2.2 限制性股票草案公告日前后的CARit分布特征与机会主义择时

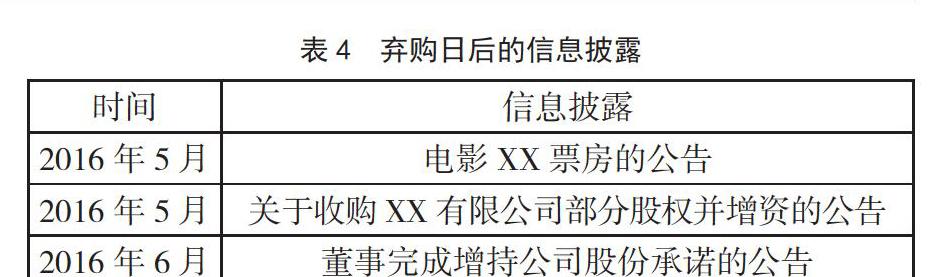

经过计算可以得到限制性股票草案公告日前后20天的超额收益率、累计超额收益率和T检验结果。公告日前20个交易日ARit的平均值为-0.006,后20个交易日ARit的平均值为0.032,P值为0.006<0.05,说明两组数据存在显著的差异。CARit分布呈现“U”型,公告日以前呈现缓慢的下降趋势,数值基本为负值,公告日后开始上升。进一步研究发现,A公司得到一个较低的股价方式是通过提前披露利空消息,延迟披露利好消息。根据公司的披露,草案公告日前的公告均为利空消息,草案公告日后的公告均为利好消息,如表1和表2所示。

A公司进行信息披露后,影响了股价的走势,公司股价于2015年6月后之后开始下跌直到停盘,复盘后,公司管理层公布了限制性股票激励计划草案,之后股价开始回升。股价的整体变化趋势呈“V”型。通过以上分析可以确定,管理层为了实现个人收益最大化,通过披露信息,影响股价走势,刻意选择在股价相对最低点推出了限制性股票激励计划的草案。虽然得到了最低的授予价格,但最大限度地激励了对象的个人利益,失去了应有的激励作用,损害了企业利益。

2.3 限制性股票弃购日前后的CARit分布特征与机会主义择时

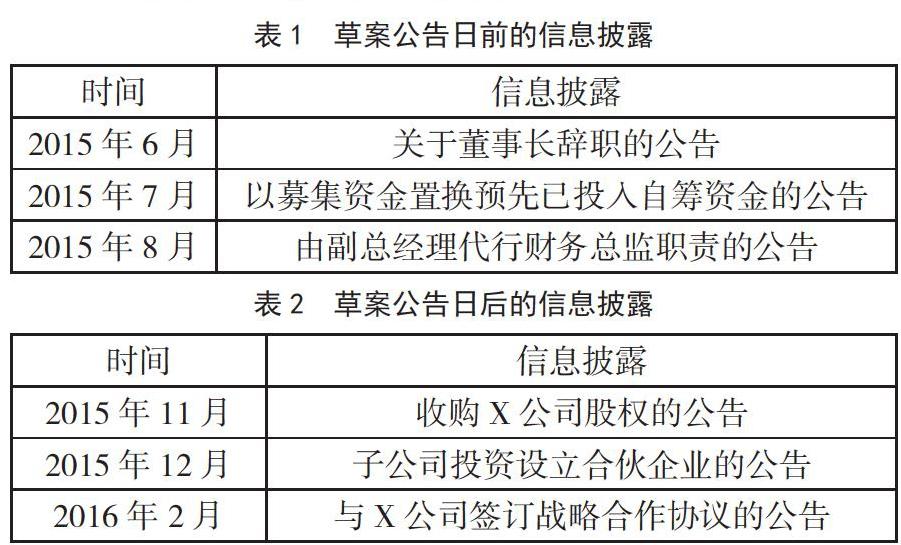

经过计算可以得到限制性股票弃购日前后20天的超额收益率、累计超额收益率和T检验结果。弃购日前20个交易日ARit的平均值为-0.022,后20个交易日ARit的平均值为-0.005,P值为0.117>0.05,说明两组数据差异不显著。T检验得到的结果不显著,主要原因是A公司在弃购日前进行了权益分派,以资本公积金向全体股东每10股转赠10股,总股本增加一倍,股价折半。在进行权益分派后,CARit明显地下降,所以T检验的结果不显著,受到了权益分派的影响。弃购限制性股票说明管理层对企业的发展没有信心,认为企业未来的业绩达不到限制性股票中的业绩条件,或者不看好企业发展,使公司的股价下跌。进行权益分派可以降低公司的股价,让更多的投资者买得起企业的股票,总股份增多,但总市值并没有变化。所以权益分派是一种能降低公司股价,同时又不会披露利空信息的操作方式。通过这种方式,公司股价下降到之前的一半,再配合披露利好信息,使股价回升。根据公司的披露,在弃购日前后披露的消息均为利好消息。如表3和表4所示。

综合以上分析,说明A公司的管理层在弃购限制性股票前后做出了机会主义行为,减少了自己的利益损失。

3 结论与展望

自从我国2006年出台《上市公司股权激励管理办法》以来,越来越多的上市公司推出了股权激励计划。实施股权激励的初衷是缓解两权分离产生的委托代理问题,为了降低代理成本,实现股东和经理人互利共赢。但实际上,股票期权激励制度并没有发挥出应有的作用,反而成为管理者谋取私利、最大化个人利益的工具。本文以A公司限制性股票激励为案例,研究了股权激励引起的机会主义行为。研究结果显示,案例公司不仅在限制性股票的草案公告日存在机会主义行为,在弃购限制性股票日同样存在机会主义行为。这说明无论是从股权激励的内部设计层面,还是从股权激励的外部披露层面,管理层都会基于个人利益的最大化做出机会主义行为,所以股权激励计划并不能减少代理成本、促进管理层努力工作。

本文的研究结果意味着,为了使股权激励能够实现其原本效果,在企业外部,要加大对上市公司高管的监督力度,制定一套健全的信息披露制度,防止高管运用自身权力改变信息披露的时间;在企业内部,要强化薪酬及考核委员会和独立董事的独立性,减轻管理层对制订股权激励计划的干扰程度,包括确定授予价格、行权期限、行权条件等。同时,还要加大公司的内部治理力度及对高管的约束和惩罚力度,增加高管的危机感,促进其努力工作。本文的研究对实现股权激励计划的有效性具有重要意义,但局限在于,基于个案的研究,其结论的普适性存在一定的局限性,还需进行大样本检验或后续进行深入研究。

主要参考文献

[1]Michael C Jensen,William H Meckling.Theory of the Firm:Managerial Behavior,Agency Costs and Ownership Structure[J].Journal of Financial Economics,1976(4):305-360.

[2]Lucian Arye Bebchuk,Jesse M Fried.Executive Compensation as an Agency Problem[J].Journal of Economic Perspectives,2003(3):71-92.

[3]Dechow Patricia M,Sloan Richard G.Executive Incentives and the Horizon Problem:An Empirical Investigation[J].Journal of Accounting & Economics,1991(1):51-89.

[4]许娟娟,陈艳,陈志阳.股权激励、盈余管理与公司绩效[J].山西财经大学学报,2016(3):100-112.

[5]苏东蔚,林大庞.股权激励、盈余管理与公司治理[J].经济研究,2010(11):88-99.

[6]林大庞,苏冬蔚.股权激励与公司业绩:基于盈余管理视角的新研究[J].金融研究,2011(9):162-177.