沪深300股指衍生品定价一致性研究

——基于股指期货与期权隐含期货价格关系的比较

■ 邓弋威 许昌豪 刘永合

(1.浙江工商大学金融学院 浙江杭州 310018;2.中国人民银行西宁中心支行 青海西宁 810001)

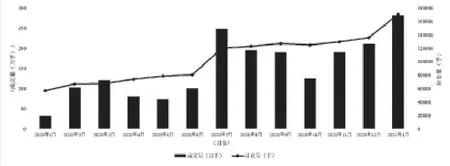

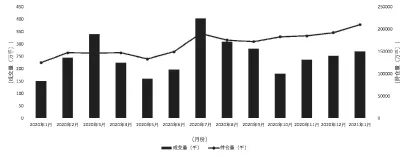

2019年12月23日,沪深300股指期权在中国金融期货交易所挂牌上市交易。上市后其持仓量和成交量稳步上升(如图1),截至2021年1月,其持仓量同比增长约300%,成交量同比增长约850%,已成为一个较为活跃的子市场。另一个以沪深300股指为标的的衍生产品——沪深300股指期货已经发展了十余年,市场体量巨大(如图2),是我国A股投资者用于构建投资组合和风险管理的重要工具。

图1 沪深300股指期权成交量与持仓量

图2 沪深300股指期货成交量与持仓量

新兴期权市场相较于成熟的股指期货市场定价是否具有一致性?若存在不一致,差异是由什么因素导致的?本文将围绕以上问题展开讨论。

本文针对沪深300股指期权和股指期货开展定价一致性的研究,沪深300股指期权合约不仅在合约月份的设置上涵盖了股指期货合约的合约月份,且到期日均为合约到期月份的第三个星期五,这使得通过股指期货与期权在合约上能做到一对一的匹配。基于以上两个特点,沪深300股指期权与股指期货满足了无套利条件,理论上期权隐含的期货价格应当与真实期货价格相同。

要检验以上猜想是否正确,需要计算期权隐含的期货价格。本文选择欧式看涨看跌平价公式(PCP)计算隐含期货价格,相较于B-S模型方法,它具有前提假设较少的优势。自PCP提出以后,这一方法在关于衍生证券与标的资产价格关系的研究中被大量使用。Grundy(2012)利用2008年次贷危机期间美国市场短暂的卖空限制时期的期权市场数据,证明了PCP会在卖空限制下产生偏离,做空限制割裂了股票和期权市场,使得市场效率下降。Alok等(2019)使用PCP方法,验证了印度的Nifty50期货与期权价格受到卖空机制的影响。王堃(2015)、雷书达和吴文锋(2017)均在研究中尝试利用PCP关系对上证50ETF及其期权进行套利交易,但并不能获得稳定的收益。王丹阳(2006)利用PCP关系对武钢、包钢、五粮液和万华的权证与股票价格进行了定价一致性研究,结果指出中国仅有的几个权证均偏离PCP关系,原因在于现货卖空受限且政策干预股市较为明显。

从国内外的研究中不难看出,PCP关系在卖空机制受约束的条件下,会呈现较大偏差,因此可以说在沪深300股指期权推出之前,中国市场上PCP关系是天然不成立的。本文的研究对象沪深300股指期权和股指期货则不存在以上的制度约束,因此可以使用PCP来验证两市场间的定价一致性。

本文的贡献主要有以下三点:第一,本文对新建立的沪深300股指期权市场进行了研究,这一新推出的股指期权产品和沪深300股指期货之间存在理论上的无套利关系,本文从实证角度探究它们的定价一致性问题;第二,以往文献中对于上证50ETF期权的定价研究,普遍采用Black-Scholes模型(乔克林和薛盼红,2016)或是蒙特卡洛方法(陈守涛,2015),这类方法想要得到较好的定价结果往往需要对波动率曲面进行复杂的建模;而本文在研究中另辟蹊径,用可做空的期货代替不可做空的现货,从而使得PCP这一简单的市场间定价一致性检验工具变得可用;第三,以往的文献中对于两市场间定价偏差的原因大都归根于单个市场(Ofek等,2004;梁巨方和韩乾,2016),本研究从两个市场联动的角度思考偏差,是一种较为新颖的切入角度。

一、方法与数据

(一)PCP平价

在无套利条件下,欧式无红利看涨期权满足以下看跌看涨平价关系:

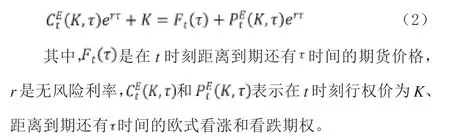

(1)式如果不成立必须要满足以下两个条件之一:第一,存在相当强的套利交易限制,最为常见的原因就是对于做空的限制;第二,存在一个能使得资产价格出现差异的初始原因,如行为金融中提到的投资者非理性等原因。中国市场一直处于较为严格的卖空限制之下,这使得(1)式在中国市场不能成立。但沪深300股指期货不存在做空限制,因此本文将(1)式改造为(2)式(郑振龙和陈蓉,2020),即“期货版本”的看涨看跌平价(下称PCFP),具体如下:

本文将市场对于PCFP的偏差定义为真实的期货价格减去由期权隐含的期货价格的商的对数,具体如下:

(二)数据选择

沪深300股指期权为欧式期权,期权合约标的为中证指数公司发布的沪深300股票指数,合约月份为当月、下2个月及随后3个季月,最后交易日与到期日均为合约到期月份的第三个星期五(遇国家法定假日顺延)。沪深300股指期货合约同样在中国金融期货交易所上市交易,并且其最后交易日以及到期日(交割日)均与股指期权相同。不同的是,沪深300股指期货的合约月份为当月、下月及随后2个季月,这就使得期权合约与期货合约间不能完美的一一对应,因此在本文研究中,剔除了无对应期货的期权合约。此外,沪深300股指期权合约,在距离当日期货价格较远的行权价上的交易量、持仓量均很小,为了减小极端异常值数据对研究结果的影响,本文研究中只选取满足(其中F为该期权对应的相同期限的期货价格,K为期权的行权价)的期权。最后,考虑期权在临近到期日时,价格会在更大程度上受到意外扰动的冲击,本文研究中将剔除到期日小于10个日历日的期权。

经过以上步骤,最终获得了在2019年12月23日至2021年1月20日间交易的18219组包含看涨期权、看跌期权和期货三个维度的日频数据。数据均来源于Wind数据库。

(三)数据预处理

根据(4)式可以计算出18219个偏差值,同一天内将会有多个偏差值存在。基于期权这一衍生工具通过行权价和期限两个维度表达市场信息,在不同的行权价和不同的期限上其信息可能有所差别,因此,本文根据以下规则对期权进行分组:

a.期限分组规则:

短期期权(Short):距离到期日10~59天的期权(日历日,下同)

中期期权(Medium):距离到期日60~150天的期权

长期期权(Long):距离到期日151~365天的期权

b.行权价分组规则:

虚值期权(OTM):-0.2≤在值程度<-0.05

平值期权(ATM):-0.05≤在值程度≤0.05

实值期权(ITM):0.05<在值程度≤0.2

二、PCFP偏差的统计特征

(一)组内分析

表1 偏差单样本t检验

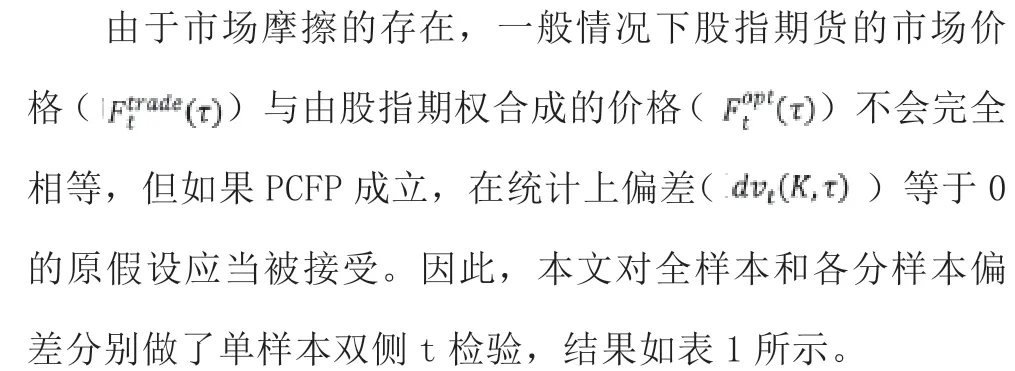

上表显示除了短期的虚值期权组(Short-OTM)外,其它所有组别的偏差在t检验中的p值均小于0.01,这说明在整体上是不能接受原假设的,间存在显著差异,且其偏差的均值均为负数。

(二)组间对比分析

期限与行权价的不同可能会使得偏差有差别,对此本文分两部分进行研究:第一部分,控制相同的到期期限,对比行权价的差异是否使得偏差出现差别;第二部分,控制相同的行权价,对比到期期限的差异是否使得偏差出现差别。

1.同期限分析

本文根据每日各组内若干期权对的交易量为权重,对偏差进行加权平均处理,得到相对简单的时间序列数据,图3分别给出了Short,Medium,Long各个期限在三个行权价的偏差情况。

图3 同期限偏差情况图

由图3可知在各个期限上,ATM期权的偏差波动幅度整体最小。为了结论的可靠性,本文对各个期限组内三个行权价组之间,两两进行双样本方差齐次性检验和双样本t检验,结果如表2所示。

表2 方差齐次性检验与t检验:同期限

从方差齐次性检验的结果看,在显著性水平为5%的情况下,9对检验对象均拒绝了方差齐次的原假设,因此各组之间偏差的方差存在显著差异,其中ATM组的偏差的方差(波动)显著小于同期限的其它行权价组别。

从t检验的结果来看,在显著性水平为5%的情况下,有6对检验对象拒绝原假设,3对检验对象不能拒绝原假设,其中OTM组与ATM组在全部的三个期限上均拒绝了原假设,即其均值存在显著差异。

总体而言,在期限相同时,各组间的偏差均值和波动幅度均存在一定差别,从数值与统计检验的结果来看,方差(波动幅度)的差别更大。

2.同行权价分析

与上面的处理方式相同,图4给出了OTM,ATM,ITM各个行权价在三个期限上的偏差情况。三个期限的偏差绝对值大小均呈现出Short 图4 同行权价偏差情况图 表3 方差齐次性检验与t检验:同行权价 从方差齐次性检验的结果看,在显著性水平为5%的情况下,除了OTM组当中的Short-Medium组,其它8对检验对象均拒绝了方差齐次的原假设,因此,结合具体的方差数值,整体上偏差的波动幅度随着期权到期期限的变大而显著变大。 从t检验的结果来看,在显著性水平为5%的情况下,9对检验对象均拒绝原假设,即可以认为当期权行权价处于相近水平时,不同的剩余到期期限的组别偏差在均值上具有显著差异,偏差(绝对值)随着期权到期期限的变长而显著变大。 总体而言,在相同行权价上,到期期限的不同造成了偏差的均值与波动幅度的差异。 上文对偏差情况做了分析,主要得出了以下结论:(a)偏差情况普遍存在,且真实期货价格小于隐含期货价格。(b)总体上来看,在控制了期限的情况下,偏差的均值与波动在行权价之间有显著差异;在控制了行权价的情况下,偏差的均值与波动在期限之间存在显著差异。 得出以上结论的同时,也相应地引出了一系列更为深入的问题。 首先,造成负偏现象的原因是什么?由于交易摩擦的存在,PCFP很难完全成立,但合理的偏差情况应当是正偏与负偏比例相当。本节的第一部分将针对负偏与期货市场、期权市场内部定价有效性的关系展开研究。 其次,偏差在各个行权价与期限之间也存在不同,这些差异是由什么因素带来的?期权在不同行权价和期限上存在不同的交易特征,比如虚值程度较浅和近月期权的流动性一般较好,不同的交易特征是否对偏差会造成不同的影响?本节的第二部分将会深入探讨这一问题。 从偏差的计算公式(4)看,负偏现象可能由三种方式驱动,即:(a)由现实交易中的股指期货的低估所驱动。(b)由期权隐含期货价格的高估所驱动,结合(3)式,这一驱动模式意味着看涨期权是相对于看跌期权高估的。(c)由期货、期权两个市场间的共同作用所驱动,即实际期货价格与隐含期货价格的低估同时存在,且实际期货价格的低估程度更大,结合(3)式,这一驱动模式意味着在期权市场内部看跌期权相对于看涨期权是高估的。 前人有大量研究指出中国股指期货存在严重的贴水现象,梁巨方和韩乾(2016)在研究中更是明确指出卖空约束与尾部风险厌恶共同造成了严重的贴水现象,这貌似支持第一种驱动方式,但是现货市场的卖空约束与尾部风险厌恶同样会使得看跌期权价格相对看涨期权被高估(Ofek等,2004),这些研究的结论首先否定了第二种驱动方式,再结合股指期货的贴水现象,本文合理猜想负偏是由两个市场共同作用带来的。 表4 偏差的驱动方式检验 表4中的(1)列报告了稳健标准误下的回归结果;表4(2)列中报告了标准化回归的结果,从中发现DISCOUNTfut、IVt以及SKEWIV对于偏差具有显著的影响。 其中,DISCOUNTfut的回归系数符号为正,结合DISCOUNTfut本身为负的比例在95%以上的事实,回归结果验证了期货相对于现货的贴水程度越严重,则负偏越严重的理论猜想。第二,回归结果发现不同期限的IVt对于偏差的影响不同,短期的IVt对于偏差存在负向影响,而中长期的IVt对于偏差的影响是正向的。最后,回归结果还显示短期和长期的SKEWIV对于偏差均存在正向影响。SKEWIV上升说明期权市场当中对于未来对应期限的乐观情绪上升,对于未来标的走出向上趋势的信心增强,期货与隐含期货价格偏差缩小。 表4中(2)列的标准化回归结果展示了更加清晰的图景,它显示出期货的低估与看跌期权的高估确实都与偏差存在关系,且期货低估具有更为明显的作用(DISCOUNTfut的系数要比其它几项的和大)。这与上文的猜想一致。 除了从PCFP关系直接出发解释负偏关系外,前人研究发现流动性、对冲成本、投机行为、市场表现等其它因素都有可能造成偏差,因此本文扩展模型对偏差进行了更为深入的分析。 从期权和期货两个市场出发对以上因素重新进行考虑,选取了合适的解释变量。在期权市场上:看涨看跌期权的持仓总量的对数(lnOIoption)作为流动性的代理变量;期权的交易持仓比(VORoption)作为投机行为的代理变量;看跌看涨交易量比值(PCRvol)作为期权市场的整体情绪的代理变量。在期货市场方面:期货的持仓量的对数(lnOIfut)作为流动性的代理变量;期货的日收益率情况(Freturn)反应期货市场的均值情况;期货的交易持仓比(VORfut)作为期货市场的投机行为的代理变量。 将以上变量加入回归方程后得到拓展模型(6): 续表 5 偏差多影响因素分析 表5各列分别报告了在模型(5)的基础上分别加入两市场流动性因素、两市场投机因素、整体市场表现因素,综合考虑以上因素的回归结果,主要得出以下结论: 表5 偏差多影响因素分析 第一,流动性(lnOIoption、lnOIfut)方面,lnOIoption的系数为负,这意味着期权流动性上升会使得负偏程度扩大。原因可能在于期权市场内部交易活跃程度上升,此时隐含期货价格上升,PCFP负偏程度扩大。为了验证以上猜想,本文将IVspread与lnOIoption进行回归分析,其中IVspread为看跌期权与看涨期权隐含波动率的差值,用于衡量看跌期权的相对高估程度(Chen et al.(2019)),表6结果显示两者呈负相关关系,这说明提升期权流动性确实有助于减小看跌期权相对于看涨期权的高估,从而扩大PCFP的负偏程度。 表6 期权流动性与相对价格 表 7 期权投机行为与相对价格 第二,投机行为(VORoption、VORfut)方面,两个市场的指标系数符号出现了差异(表5列(4))。原因可能是投机行为使得两市场内部的定价更合理了,即期货市场的投机行为增加使得期货的低估减少了,引起负偏缩小;而期权市场的投机行为增加使得看跌期权相对看涨期权的高估减少了,引起负偏扩大。表7中的回归结果显示DISCOUNTfut与VORfut呈正相关关系,这说明在期货上投机行为的增加将使得期货的相对低估有所减少;而表8中的回归结果显示IVspread与VORoption呈负相关关系,这说明投机行为的增加将使得看跌期权相对看涨期权的高估程度下降,以上两个回归验证了前文的假设。 表8 期货投机行为与期货升贴水 表 9 市场情绪与市场表现 第三,市场表现方面,市场的均值情况(Freturn)对偏差具有正向的影响,市场处于上升阶段(Freturn> 0)时,负偏将有所缩小;相应地,市场在下跌阶段(Freturn< 0)时,负偏将进一步扩大。可能的解释是:在超卖行情下,由于卖空限制,股指期货将出现额外卖压,使得贴水加深,而看跌期权则将出现额外买压,使得高估加重,但由于投资者相对而言对期货市场关注度更高,期货市场的反应更为快速,从而使得负偏扩大。市场的看跌看涨情绪(PCRvol)对偏差具有正向影响,结合Freturn与PCRvol的负向关系(见表9),则说明在市场下行时,买入的看跌期权量相较于看涨期权量将会在更大程度上上升,这种保护性行为会使得看跌期权价格上升,隐含期货价格下降,最终使得负偏缩小。 本文的研究发现真实期货与期权隐含期货间存在价格偏差,这一偏差通常表现为负(真实期货价格小于隐含期货价格),且在不同的行权价与期限上具有不同的统计特征。在控制了期限的情况下,偏差的均值与波动在行权价之间有显著差异;在控制了行权价的情况下,偏差的均值与波动在期限之间也存在显著差异。 研究表明偏差的负偏与期货升贴水、隐含波动率、偏度等期货、期权市场内部定价效率有关。具体而言,期货相对于现货的贴水程度越严重,负偏越严重;不同期限的IVt对于偏差的影响不同,短期的IVt对于偏差存在负向影响,而中长期的IVt对于偏差的影响是正向的;短期和长期的SKEWIV对于偏差均存在正向影响。市场流动性、投机行为以及市场表现等交易性因素也对偏差具有显著影响。具体而言,期权流动性上升会使得负偏程度扩大;期货市场的投机行为增加将缩小负偏程度,而期权市场的投机行为将扩大负偏程度;市场的均值情况(Freturn)以及看跌看涨情绪(PCRvol)对偏差具有正向的影响。针对以上发现,本文提出了以下两点有利于改善各市场内部定价效率或是市场间定价一致性的建议。第一,继续提升期权市场的基础流动性。期权市场流动性的提升能使得看跌期权与看涨期权价值相对均衡,在这种状态下,期权市场与期货价格形成的PCFP关系将变得更为稳定。具体而言,当日常的流动性水平较高时,波动率微笑的偏斜程度将较小,此时额外的流动性冲击能带来的对波动率微笑的修正也会较小,从而不会对隐含期货价格造成较大冲击,PCFP关系也将保持稳定。第二,更理性地看待市场中的投机交易者。本文的研究指出,投机行为的增加可以提升市场的定价效率,因此对于没有违反相关法律法规、恶性破坏市场秩序的投机交易者,市场管理者应当保护其合法权益,使其发挥出应有的作用。

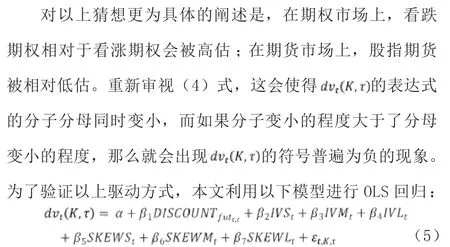

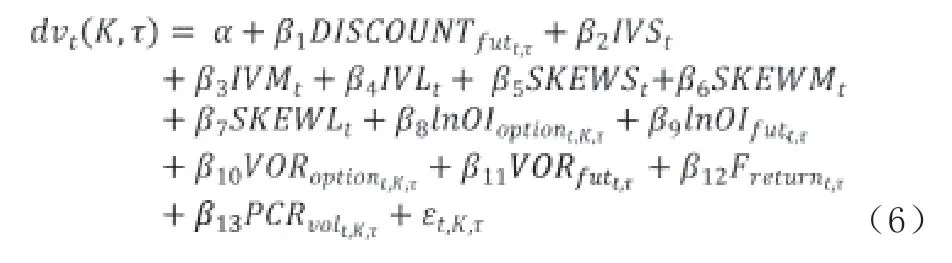

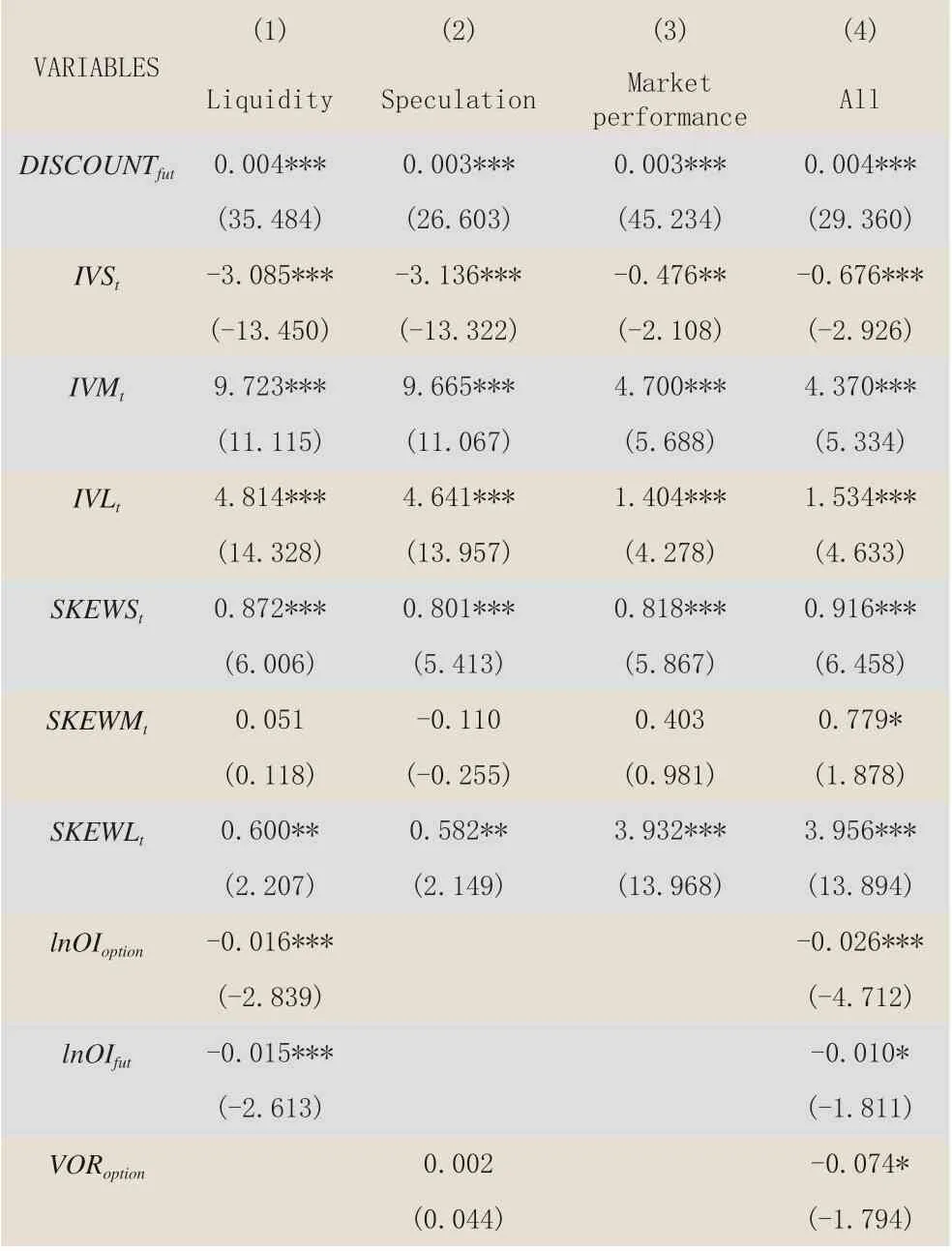

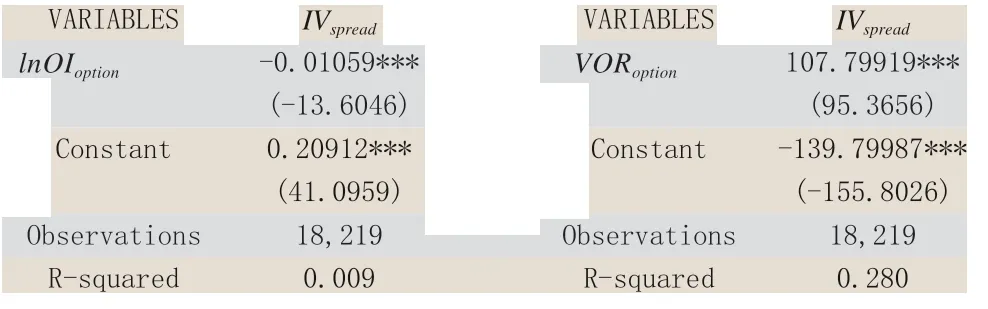

三、PCFP偏差成因分析

(一)偏差与期货、期权市场的定价

(二)偏差与交易性因素

四、总 结