非金融企业金融化对股价崩盘风险的影响

刘文茜 四川大学经济学院

一、引言

从世界视角来看,金融虚拟化和金融自由化的趋势不仅为金融机构带来了巨大的变革,对非金融企业的投资和融资决策也产生了显著影响。实体行业的投资收益率下滑以及金融市场的价格泡沫使得非金融企业更倾向于增加金融资产配置、减少实业投资,整体上呈现出“脱实向虚”的经济发展态势。以往学者研究表明实体企业的金融化程度对其主业投资具有挤出效应,对于融资约束具有缓解效应,也即实体经济脱实向虚的趋势对企业自身投融资行为的影响(杜勇等,2017)。除此之外,金融资产的配置比重对企业经营收益率的影响在不同的企业中也体现出一定的异质性,其中高业绩公司中金融化程度对企业发展具有富余效应,低业绩公司则呈现出替代效应。这种效应通过各种路径传导到金融市场,基于“管理者捂盘”理论,信息不对称的增加会加剧管理层的机会主义动机,公司管理层可能在事前隐藏企业运营过程中的坏消息和重大风险,当负面消息累积至公司所能承受的临界值会被集中释放,引致投资者的抛售和恐慌,从而导致股价崩盘。

本文旨在从非金融企业金融化的角度出发,探讨公司金融资产的配置情况与上市公司股价崩盘是否存在一定的相关关系,即金融化程度高的企业是否会增加或减少股价崩盘风险的积聚。这对于改善公司治理、减少代理问题具有重要的现实意义。

二、理论分析及假设提出

金融化作用于股价崩盘的传导主要是基于三个路径:

一是信息不对称。根据代理理论来看,企业管理者和大股东具有通过资金占用、股票回购和关联交易等方式转移公司资源的动机和能力,企业内部的实际财务状况很可能被掩盖,无法在财务报表中体现出来。相比于价格相对稳定的实业投资,短期金融投资提供了操作的高便利度和隐蔽性。由于信息不对称的存在,无论企业是否发生“掏空行为”,理性投资者都会对金融化程度较高的企业保持警惕和怀疑态度,一旦出现对企业不利的信息,更容易发生股价崩盘的现象。

二是金融市场的泡沫积聚效应。非金融企业基于“短期套利”动机将大量资金用于配置金融资产,导致资金从实体部门流向已过度繁荣的金融和房地产领域,产生“泡沫积聚效应”。这不但不能缓解实体企业的融资约束问题,过高的金融化程度还造成了企业内部资本的严重错配和资金空转,加剧未来的股价崩盘风险。

三是投资者情绪的影响。从我国国情出发,个人投资者在金融市场投资者主体中的比重不容小觑,对于公司发布的公告,尤其是负面信息的披露很容易出现反应过度的现象。许年行(2015)的研究发现,在实际进行投资的过程中,投资者往往依赖各个渠道的分析并参考其他投资者的投资行为,对于金融资产配置较高的企业体现出更高的风险厌恶程度,在企业出现负面信息时发生恐慌性抛售的行为,即使是机构投资者也不例外。

由上述分析提出假设:企业金融化程度越高,股价崩盘的风险越高。

三、实证研究设计

(一)样本选取和数据来源

本文选取中国沪深两市2014年至2018年的A股上市公司作为研究样本,去除金融业、房地产业、状态为ST的上市公司以及数据缺失的样本,包括2179个公司,共有10889个观测样本。所有数据来自CSMAR数据库,并结合上市公司公开的财务报表进行了一定的扩展和补充。

(二)主要变量的定义和度量

1.股价崩盘风险

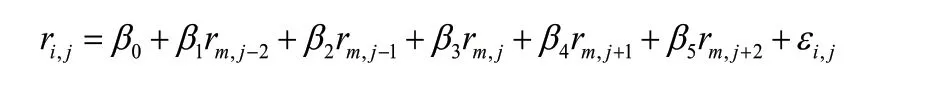

参考许年行(2013),我们将负收益偏态系数作为股价崩盘风险的度量指标,该系数与企业股价的崩盘风险呈现出鲜明的正相关关系。负收益偏态系数的值越大,企业股价的崩盘风险就越高。首先我们需要计算出个股的特有收益率:

其中,ri,j为股票i在第j周的个股收益率,rm,t为第 t 周的指数代表的市场收益率。股票i在第j周的特有收益为上述回归中的残差项:进而得到负收益偏态系数:

其中,n为股票i一年中交易的周数。

2.金融化程度

对金融化程度的计量主流学界有多种方法(宋军等,2015),主流观点认为用去除货币资金的金融资产占总资产的比值来表示金融化程度是比较科学的。即企业金融化程度:Fin=(交易性金融资产+衍生金融资产+发放贷款及垫款净额+可供出售金融资产净额+持有至到期投资净额+投资性房地产净额)/总资产。

(三)模型设定

为了更好地度量金融化对股市崩盘风险的影响,本文对以下的模型进行回归分析:

其中,Crashi,t+1是企业i在t+1年的股价崩盘风险,Fini,t是本文的主要解释变量,表示公司i在第t年的金融化程度。同时加入企业规模、资本结构、个股回报率、市值账面比、总资产收益率、股权集中度作为控制变量,以及Findum作为非金融企业是否配置金融资产的虚拟变量。

四、实证结果分析

(一)描述性统计分析

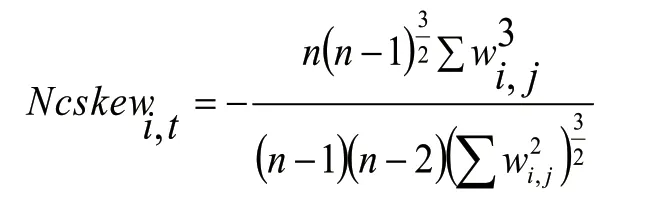

表1:变量描述性统计

由表1可以看出我国配置金融资产的企业占非金融企业总体的约65.59%,金融资产作为一种补充性的投资手段被企业广为接受,金融化的程度越来越高,日益呈现出脱实向虚的趋势。这可能与近年来经济形势不景气、企业实体投资收益不高且面临较大的经营风险有关,金融管制的逐步放开与影子银行的发展为社会提供了更多丰富的金融产品以及前些年房价的居高不下也是构成企业金融化程度不断提高的重要原因。同时,可以发现,股票的负收益偏态系数的均值并不高,但是标准差却很大,这表明我国上市公司的股价稳定性存在较大的个体差异。

(二)回归结果分析

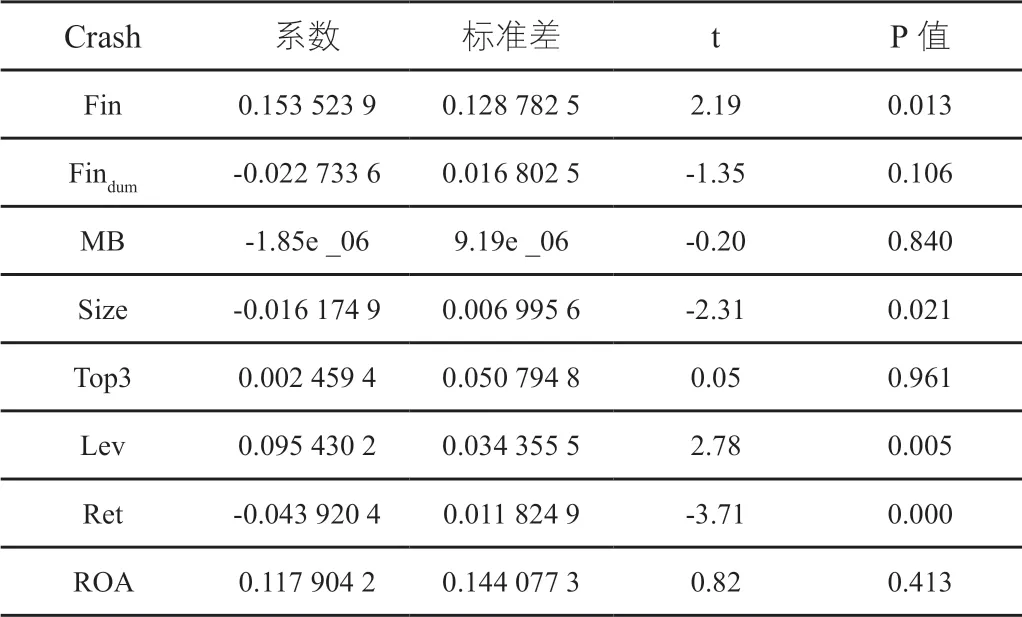

通过金融化的连续变量和虚拟变量对股价崩盘风险的回归,我们可以得到:

表2 非金融企业金融化程度对股价崩盘风险的影响

由上表2可知,在模型的回归中连续变量的系数为:0.1535239,具有正向的显著性,虚拟变量则不显著。这表明非金融企业的金融化程度与股价崩盘风险在经济学意义上呈现正相关的关系。企业金融资产的配置增加,使得企业面临的风险敞口变大,一旦金融市场出现风险事件,金融化程度较高的企业很容易发生股价崩盘。另外,在控制变量中我们可以看到资产负债率和个股回报率对于被解释变量具有一定的显著性,这与以往学者的研究结果一致,非金融企业的金融化程度提高对降低资产负债率具有一定的积极作用,而个股回报率越低,其分布左偏的可能性越大,股价崩盘发生的风险也就越大。

五、结语

本文研究结论表明:非金融企业金融化的程度与股价崩盘风险存在正相关,即金融化程度越高,股价崩盘风险越大,而是否配置金融资产对其的影响并不显著。非金融企业的金融化程度增加带来的实体经济“脱实向虚”问题历来受到各界的重视,当前阶段,经济本身增速放缓,实体企业金融资产的配置比例也在逐步升高,相关部门有必要采取措施引导资金流向实体经济,避免可能产生的系统性风险,充分发挥金融化的“资金平滑效应”。上市公司在利用金融资产及衍生品进行风险分散和流动性储蓄时,也应当密切关注自身股票价格的变化,积极公开企业经营状况,与市场进行沟通,防范股价崩盘风险。