消费税改革方向研究

唐秀英

摘要:消费税作为我国三大流转税之一,在国际国内的财政收入及政府宏观调控中都起着至关重要的作用,文章通过研究国际消费税变革情况,结合“营改增”后税务数据分析,探讨消费税的改革方向,着重分析作为地方税税种重建的可行性。得出结论:消费税作为地方税种在征收范围、征收总量以及征收能力上存在需要改革的地方,应在综合考虑整体税收负担以及征收能力的基础上进行消费税改革,不建议在“营改增”后匆忙将消费税设定为地方税种。

关键词:消费税;改革;地方税;重庆

一、引言

1994年,为了限制高档消费以及收入再分配,我国在流转税中新增消费税这一税种。为适应经济社会发展的需要以及国家产业政策的要求,消费税征税对象、税率和征税范围进行了多次调整,但其作为流转税、价内税以及中央税种的特征和主要作用一直未变。随着 “营改增”全面施行,占地方财政一般预算收入约1/4的营业税不再征收。从重庆市数据来看,虽然增值税分成使得地方税收无明显减少,但地方主体税种的缺失使得地方政府对经济发展调控乏力,地方税税种改革迫在眉睫,消费税作为传统三大流转税种之一,其作为地方税进行征收的呼声也颇为强烈,因此,本文以重庆市的数据为例,研究以消费税改革的地方税税种重建问题。

二、消费税综述

(一)消费税概述

消费税主要目的是为了调节消费结构,引导产业方向,维护商业体系的健康发展、保证国家财政收入以及实现收入再分配。狭义上的消费税是指在转让或交易环节以特定消费品或消费行为(服务)为课税对象征收的一种税;广义上的消费税是指在转让或交易环节以消费品或消费行为为课税对象征收的各种间接税,除狭义消费税外还包括征增值税、货物和劳务税、销售税等。大部分国家所称“消费税”为狭义消费税,日本等国家所称“消费税”为广义消费税。本文的研究对象为狭义消费税。

(二)国外消费税征收方式

1. 消费税征收范围

国际上一般把消费税按征税范围的宽窄分为有限型、中间型和延伸型。有限型消费税主要征收对象是奢侈品以及烟、酒等国家限制消费用品;中间型消费税除以上征收对象外还包括部分娱乐消费品;扩展型消费还包含了部分生活消费品。目前世界范围内征收有限型消费税的国家数量最多。随着宏观调控和财政收入的需要,越来越多的国家开始向延伸型消费税转化。

2. 消费税征收方式和环节

国际上通行的征收方式主要有价内税和价外税两种,相较而言,价内税具有一定的隐蔽性。而根据《世界税制现状(2017)》的统计显示,消费税的征收环节主要有以下几个类型:进口、生产、批发和零售环节。除进口应税口均在进口环节征收以外,主要有在生产(服务)环节和批发、零售环节征收消费税。而大多数由地方政府征收的消费税在批发和零售环节征收。不论采用哪种方式或者征收环节的不同,消费税的实际承担者都是产品的最终消费者。

3. 消费税归属问题

从国际范围看,消费税的收入归属主要有三种:一是中央政府独享消费税,例如中国;二是中央和地方政府就部分或全部消費税收入分成,各国比例不一,例如法国、西班牙、斯洛文尼亚、印度尼西亚和葡萄牙等;三是由地方政府独享部分或全部消费税,例如美国、加拿大等税权划分比较明确的国家,这些税种主要是燃油、机动车等税种。

尽管有消费税分享和部分地方独享的情况存在,消费税的收入仍然以中央税为主,完全由地方政府独享消费税的情况并不多见,一般都是一些税源比较很小的应税项目。

三、重庆市三大税种的数据分析

流转税三大税种中的增值税和消费税均为中央税种,营业税为地方税种,“营改增”税制改革后,营业税取消,本文以重庆市近十年三大税种的税收数据对比查看消费税作为地方税种的可能性。

(一)消费税税收

统计数据显示,消费税在重庆市所有税收中占比约为6.2%,略低于国家约7.8%的平均水平。由于消费税主要针对高档消费品或烟酒消费,说明重庆地区对于高档消费品和烟酒的进口与生产批发低于全国平均水平。

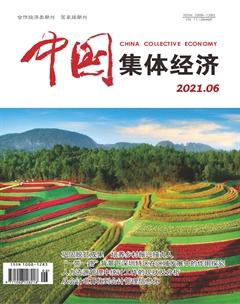

从图1中可以看出,消费税保持增长并近两年出现下滑,且下滑趋势明显,主要原因是2016年国家税务总局将征税范围的“化妆品”调为“高档化妆品”,且将税率由30%调整为15%,虽然对“超豪华小轿车”在零售环节加增了10%的消费税,但从数据来看,重庆市在“化妆品”领域损失的消费税更多。

(二)营业税税收

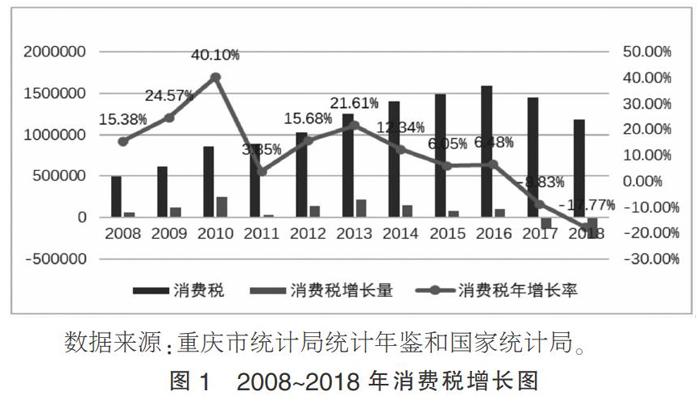

2017年国务院常务会议通过全面废止消费税,标志着征收了66年的营业税正式退出征收序列。根据统计数据来看,“营改增”之前,重庆市的营业税占税收总量之比约为21.3%左右,略高于国家15.3%的占比。

从图2可以看出,营业税占比基本保持持平,总量保持增长态势直到2016年国家开始“营改增”改革,营业税收入直线下滑。

(三)总体税收规模对比分析

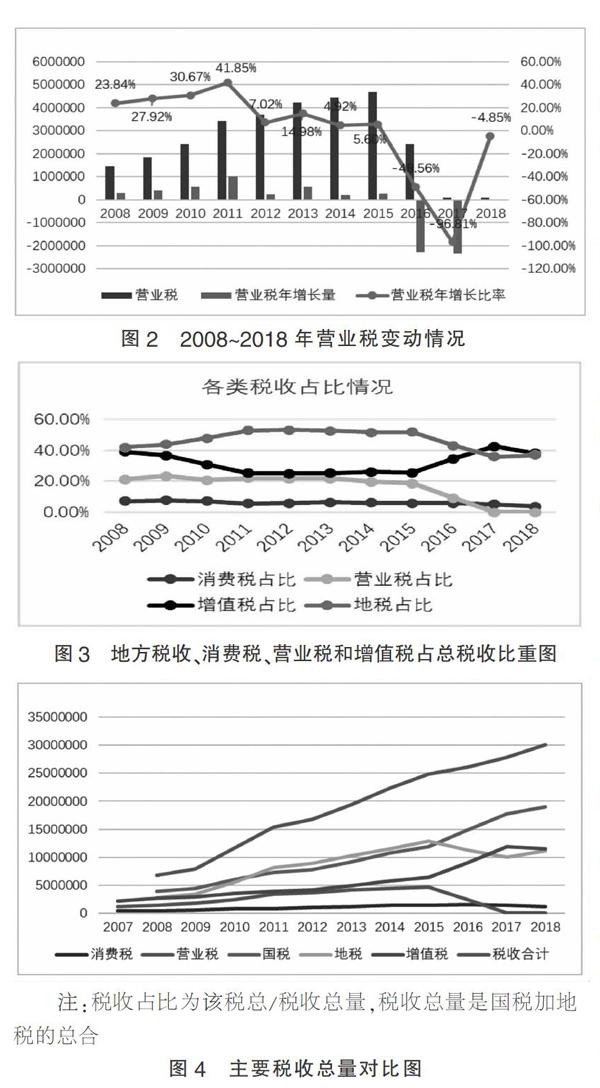

从图3中可以看出,地税收入的收入总量与营业税完全正相关,与增值税的占比反向相关,说明地方税收收入在很大程度上依靠营业税,而国税收入在近10年间基本保持稳定增加。消费税虽然作为流转税的主要税种,但总量偏小,变动不大,对税收的整体影响不大。

四、分析及建议

(一)消费税成为地方税收收入的可行性研究

1. 从税收规模分析

目前我国的消费税主要针对部分高档商品进行征收,税目虽然由原来的11个增加到了14个,但一些稀缺类资源、生态污染类消费品以及部分娱乐类奢侈品的消费税征收仍然缺失。从税收规模来看,消费税约为营业税的1/4,而消费税在税收总额中的占比还在持续降低,因此,目前从税收规模来看,还无法看出消费税替代地方税成为地方税收收入的可能性。

2. 从税收管理分析

税收部门层面分析。2018国税局、地税局合并且统一挂牌,数据已实现全面交互,将消费税由中央税改为地方税种,仅是管理部门在核算和分配上改变途径即可。但是由于城乡二元结构非常明显,很多消费终端并未申请进行税务登记,消费税征收对基层税务登记和征缴来讲,工作量繁重且管理难度大,征管成本高、税收流失可能性大。

地方政府层面分析。由于消费税应税产品的生产、批发企业在各地分布不一致,将消费税调整为地方收入必然会导致税收到各地区的重新分配,各地政府为了提高消费税收入可能开始盲目招商投资,为消费税税目类产品的生产、批发企业落户大开方便之门,从而引发盲目的招商投资热,不利于整个商业体系的有机统一发展,还违背了消费税征收的初衷。

3. 从纳税主体分析

尽管税收承担者都是最终消费者,但由生产(批发)商缴纳税款和终端销售商代扣代缴税款的意义和方式不同。理论上讲,在消费地征税更合理,一是零售端产品价格更高,能增加地方财政收入,同时也可让消费者与其转移支付的公共服务直接关联;二是在生产地征税,占用了生产企业和中间经销商的资金,更易引发产品价格的虚高。实际操作中,由于消费端征收难度大,可能会导致税款流失严重。同时,我国东西部经济发展并不均衡,消费地征税可能导致西部消费能力不足的地区财政收入急剧下降,不利于实现消费税收入再分配的作用。

(二)消费税改革建议

1. 扩大征收范围、增加绿色消费税

从近些年国际消费税的发展来看,扩大消费税征收范围已成为一种趋势。“营改增”前娱乐场所的营业税为5%~20%,转为增值税征收后统一为6%,小规模纳税人则按3%执行,这大大降低了娱乐消费特别是高端服务消费的征税水平。建议逐渐扩大消费税纳税范围,除现有的高端消费品外,将高端服务类消费、部分中高端消费品以及有害生态类消费品征收消费税,以促进财政收入、资源优化配置、保护环境。

2. 提高消费税率、体现征税差异

数据显示,目前消费税在我国占比仅7%~8%,其所起到的收入再分配作用非常有限。在扩大征收范围的同时,提高消费税税率,特别是高端消费、烟酒等限制型消费。同时体现出不同产品消费税的税率差异,中端消费品给予低税率,低端消费品不征收消费税,保障人民群众的生活必须品供应,区分出征收重点,起好调节居民消费的作用。

3. 调节价税关系、调整征收环节

由于目前我国实行的消费税为价内税,消费者作为税费的最终承担者不了解商品价值构成,无法体现消费税对税额对消费者的冲击,严重削弱的消费税限制高档和不良消费的目的所在。鉴于我国对于消费终端的税务控制力度不强,有两种值得探索借鉴的方向:一是借鉴增值税在消费末端的征收方式,不断强化终端消费控制,适时将消费税作为价外税单列,直接在消费者消费阶段征收;二是保持在消费链源头控管征税,为税收信用评级B级以上的批发商增加延期纳税优惠,减少税收垫付对交易的扭曲。

五、结语

综上所述,鉴于消费税的总量不高,在不增加范围和提高税率的情况下,无法填补营业税缺失所带来的地方财政空缺。从国际上消费税改革趋势来说,我国消费税税制仍有较大改革空间,切不可操之过急,以免造成税收流失及管理混乱。因此,在目前阶段,不建议将消费税改为地方税种。

参考文献:

[1]楼继伟.深化财税体制改革[M].北京:人民出版社,2015.

[2]陈志楣.税收制度国际比较研究[M].北京:经济科学出版社,2000.

[3]《世界税制现状与趋势》课题组.世界税制现状与趋势(2017)[M].北京:中国商务出版社,2018.

[4]杜珺楠.消费税作为地方税的利弊分析及改革建议[J].当代经济,2018(22):117-119.

[5]郑日晟.消费税收入分配机制调整:法理检视与实现路径[J].税务与经济,2019(01):93-100.

[6]张学诞,许文,梁季,施文泼,陈龙.消费税改革研究:基于共享税的考虑[J].财政科学,2017(12):66-89.

[7]陳弓.对“营改增”后建设地方主体税种的思考[J].商,2016(17):210-211.

[8]龚辉文.国外消费税征收以生产环节为主[N].中国财经报,2015-05-19(006).

[9]国家税务总局税收科学研究所课题组,靳东升,龚辉文,李平.消费税征收环节及收入归属的国际比较研究与借鉴[J].国际税收,2015(05):6-10.

(作者单位:重庆理工大学)