涉农企业参股银行对企业主业业绩的影响研究*

马九杰 ,黄 建

(中国人民大学 农业与农村发展学院,北京 100872)

一 引 言

近年来,越来越多的实体企业投资于金融行业,除了在金融市场购买股票、基金等金融产品外,还对金融机构进行股权投资,实现产业资本与金融资本的结合[1-3]。实体企业进行股权投资的金融机构包括银行、小额贷款公司、证券公司、担保公司等,其中以银行为主。近年来,越来越多的涉农上市企业也开始对银行业机构进行股权投资(为了行文方便,后文将这一现象或行为简称为“参股银行”或“持有银行股权”)。Wind数据显示,2019年,中国A股和新三板445家涉农企业中有62家企业持有银行股权,占比约为13.9%;从2008年到2019年,在3313个年度-企业样本中,有519个样本持有银行股权,占比约为15.7%(1)数据根据wind数据整理分析而得。。然而,在对银行等金融机构的股权投资实践中不乏失败案例,比如新疆德隆事件、台湾力霸集团事件,以及农业领域的雏鹰农牧集团遭强制退市等。在这些失败案例中,企业参股银行等金融机构后,不但未经营好金融板块,而且最终殃及企业的主业发展。这不禁引人发问:实体企业参股银行对企业主业业绩到底有怎样的影响?

调研发现(2)作者前期参与了对深圳诺普信集团、新希望六合股份有限公司和安徽农垦集团的调研,其中前两家公司创办了互联网金融平台为农业供应链提供信贷服务,安徽农垦集团旗下的怀远农亢农场是怀远农商行的股东,在农场的引荐下,农商行为部分农业经营主体提供融资。这些企业表示,办金融业务一是能为供应链上中小主体提供服务,有利于优化供应链;二是可增加企业收益。,涉农企业参股银行等金融机构的原因主要有两个:一是利用企业与金融机构的关系,以及企业在农业供应链上的特点和优势,促进农业供应链融资,推动供应链优化升级,以促进企业自身的主业发展;二是进行金融投资,增加企业收益。农业的收益率通常低于其他行业的收益率,那么涉农企业参股银行,能否提升其主业业绩呢?反之,是否会导致企业脱实向虚的问题,即企业偏重于金融投资而弱化了主业[4-5]。

关于这一问题,既有文献还缺乏较为深入的研究。多数文献利用中国上市企业数据,分析企业参股金融机构后对企业自身融资约束的影响。研究普遍发现,企业参股金融机构能降低企业自身与金融机构之间的信息不对称程度,缓解企业的融资约束[1,6-9]。融资方面的影响属于较为直接和基础性的影响,所以在此基础上,还有部分文献进一步分析了企业参股金融机构对企业创新、投资和绩效等方面的影响,但并未得出一致结论。一部分研究发现,非金融企业参股金融机构可通过缓解企业融资约束,促进企业创新[10],降低投资不足,提升投资效率[11]、主营业务增长率[12]和企业总体绩效[7,13]。但也有研究得出了不一样的结果:曾海舰和林灵利用2004-2011年中国A股企业数据通过匹配分析发现,企业参股银行虽有利于缓解融资约束,但是对企业业绩(ROA)并没有显著影响[6];李维安和马超利用2006-2010年中国A股企业数据发现企业控股金融机构会加剧企业投资过度,降低投资效率[13]。

可见,针对前述问题还可进一步探讨。第一,仅少数文献探讨了企业参股金融机构对企业主业业绩的影响[12],其他部分文献虽然分析了企业的总体业绩,但是并未完全理清企业参股金融机构后其主业与金融的关系。第二,既有研究主要从企业自身的融资约束视角进行机制分析,但是否存在“企业参股银行—影响供应链—影响企业主业业绩”这一机制还有待探讨。第三,金融机构有多种类型,参股不同的金融机构产生的影响可能不同,故需要区分不同类型的金融机构或聚焦于某一类金融机构。

基于以上讨论,本文利用2008年-2019年中国A股和新三板涉农企业数据,从农业供应链的视角分析了涉农企业参股银行对企业自身主业业绩的影响,创新点有三:第一,从供应链视角进行了理论分析与实证检验,与既有相关文献的研究视角有较大不同,对既有研究做了有益补充。第二,参考Penman[14]以及宋军和陆旸[15]的研究,在企业经营收益和总资产中分别剥离出金融投资收益和金融资产,构建了更为精确的主业业绩指标。第三,聚焦于分析银行机构,且进一步区分了银行类型(涉农类和非涉农类),研究更为深入细致。研究发现,涉农企业参股银行有助于通过优化农业供应链进而提升企业的主业业绩,拓宽了理论分析视角,对供应链机制是否存在做了实证检验,且对企业致力于加强产融结合,深耕和优化供应链以促进企业发展具有较好的指导意义。

二 理论分析与研究假说

建立银企关系有多种形式,比如通过延长银企合作加强银企关系[16],聘请具有银行从业经历的高管[17]。相较于这些间接的银企关系,更为直接的形式是企业持有银行股份建立银企股权联系。既有研究多从企业自身融资的角度分析企业参股银行对企业业绩的影响,但企业参股银行能否通过影响其所在供应链进而影响其主业业绩呢?

(一)涉农企业参股银行对主业的影响

涉农企业,尤其是上市或挂牌的涉农企业因其规模较大、技术水平较高和议价能力较强,成为其所在农业供应链上的龙头。但农业供应链上下游的其他经营主体,如农户、家庭农场、农民专业合作社和中小型农业企业等,由于小而分散、经营风险高、财务信息不透明,且缺乏抵质押品,长期面临银行等正规金融机构的金融排斥,融资需求难以得到有效满足。对于龙头企业而言,培育更多优质供应商和客户,增强供应链的稳定性和促进供应链优化升级是保证其主业发展的重要条件。所以,如何缓解供应链上利益相关者的融资约束,实现与企业自身主业业务的经营协同也成为企业考虑解决的问题[18]。

供应链金融是缓解中小经营主体融资难题的一种有效形式[19-21]。供应链金融分为供应链内部融资和外部融资,其中供应链外部融资指有金融机构参与,金融机构以供应链作为一个整体对供应链上的参与者提供融资[19,22,23]。涉农企业通过参股银行促进银行向供应链提供融资属于供应链外部融资。

涉农企业参股银行可以更好地优化农业供应链融资环境。第一,涉农企业深耕农业供应链,通过与供应商或客户的贸易关系积累了较为丰富的信息,比银行更了解这些利益相关者的生产经营状况、信誉和风险等信息;涉农企业与银行的股权关系则可推动银企互动,密切银企联系。所以,涉农企业参股银行后可以发挥信息中介的作用,为银行筛选和推荐客户,降低银行的信息搜寻成本,并减少信贷市场的逆向选择问题[19]。第二,涉农企业基于与上下游的贸易关系和对利益相关者的了解,在银行放贷后可持续向银行提供借款方的信息,协助贷后监督,降低信贷违约概率。第三,银行通过银企关系以较低成本获取供应链的专有信息后在未来可重复利用,成本节约带来的利益由银行与借款方共享,既有利于银行巩固和继续开拓金融业务,降低金融服务成本[24-26],又能降低借款方的融资成本[27-29]。所以,涉农企业参股银行,可发挥桥梁作用,有利于促进银行持续向企业主导的农业供应链提供金融服务。

农业供应链融资条件的改善,有助于涉农企业主导的供应链优化升级,进而促进企业主业发展。第一,农业具有农产品生产的生命连续性、生产季节性、自然影响不确定性[30]以及投资周期长、市场波动大等特点,即使是农产品加工和销售等中下游环节,也会受到上游的传递影响。所以,涉农企业如何保证上游原料供应渠道与下游产品销售市场的稳定和优质,对于企业主业发展至关重要。农业供应链融资条件的改善有助于上游供应商和下游客户缓解融资约束,改善生产条件,稳定和扩大生产,增强抗风险能力;而供应商和客户的成长则为企业进一步打通和优化了原料供应渠道以及产品销售市场,利于企业提升产品质量,进而提升企业的市场竞争力和经营绩效。第二,供应链融资环境的改善也有助于促进优质供应商和客户数量的增加,优化企业的供应商结构和客户结构,使企业降低对少数大供应商和大客户的依赖风险,进而增强企业在上下游中的市场地位和主业经营的稳定性。当企业的供应商和客户数量很有限时,一旦某一原料供应渠道或产品销售市场受到不利冲击,将损害企业的主业发展。第三,供应链系统外的金融机构为供应链提供融资,减少了涉农企业为上下游提供直接融资所耗费的精力和资源,有助于涉农企业专注于主业经营[31-32]。

由以上分析可得出假设1:涉农企业参股银行有助于通过优化农业供应链提升企业主业业绩。

(二)涉农企业参股不同类型银行的影响

银行机构有多种类型,不同银行的市场定位有差异,目标客户群体也不完全相同,进而对农业供应链的影响存在差异。如果涉农企业参股全国性或地方性股份制商业银行,由于这些银行的目标客户群体主要是非农经营主体,其网点也多分布在县级以上城市,与农业和农村的距离较远,为涉农企业上下游的中小经营主体提供金融服务的可能性较小;如果涉农企业参股涉农类金融机构,如农村商业银行、村镇银行、农村合作银行等,由于这些农村金融机构的重要目标客户包括了农业经营主体,其网点分支也主要在县城或乡镇,与农业经营主体的距离较近,对当地的地理情况、土地产权、农业产业特点、农业经营主体的投融资需求及风险等情况较为了解[33],因而能够为农业供应链上的中小经营主体提供金融服务,进而促进涉农企业提升主业业绩。

由此可得出假设2:涉农企业参股涉农类银行将促进企业提升主业业绩,而参股非涉农类银行则不会对企业主业业绩产生影响。

三 研究设计

(一)实证模型与变量设置

为了分析涉农企业参股银行对企业主业业绩的影响,构建如下模型:

Performi,t+1=α1+β1Dit+θ1Xi,t-1+γ1Industryi+δ1Yeart+uit

(1)

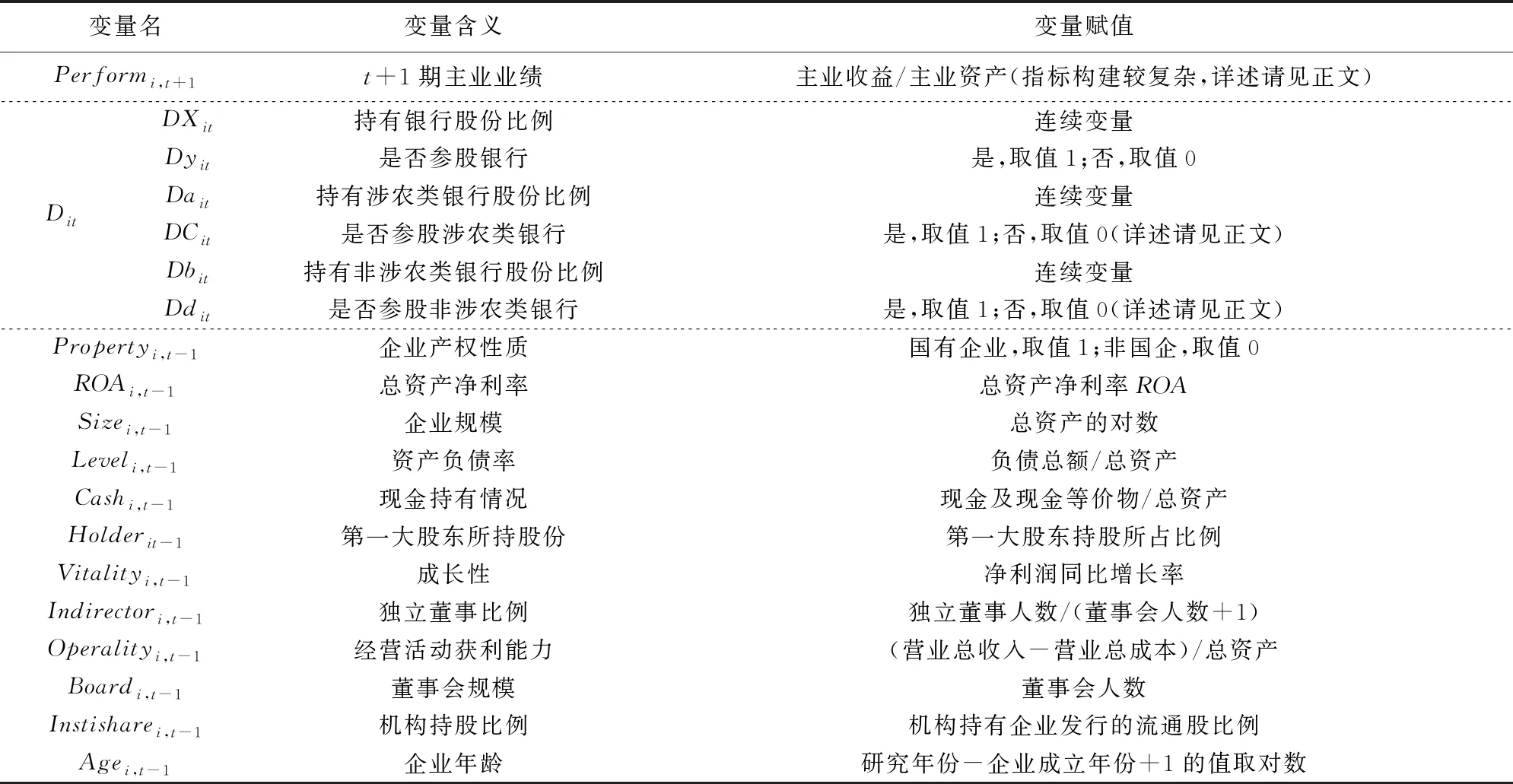

变量设置如表1所示。

一是,关于被解释变量。被解释变量Performi,t+1代表企业i在t+1期的主业业绩,选择t+1期值是因为企业主业发展受参股银行的影响可能需要一个过程。受Penman[15]以及宋军和陆旸[16]的研究启发,通过剥离总资产中的金融资产和收益中的金融投资收益,构造反映企业主业业绩的指标。在资产部分,总资产包括金融资产和非金融资产,其中金融资产包括企业通过参股银行等金融机构形成的金融资产和在证券市场上通过购买股票、债券等方式形成的金融资产,另外考虑到房地产具有虚拟化和独立性特征,也需要加以剥离。在收益部分,企业利润表中的营业利润包括了金融投资形成的收益和非金融部分的经营利润,因此需要剥离各种金融收益,包括参股金融机构获得的收益以及其他金融投资活动获得的收益。因此,主业业绩指标具体构成如下:

1)主业收益=营业利润-公允价值变动净收益-投资净收益+(对联营和合营企业的投资收益-参股银行所获投资收益-参股其他金融机构所获投资收益);2)主业资产=总资产-持有银行资产-持有其他金融机构资产-其他金融资产-投资性房地产(3)其他金融资产包括应收利息、应收股利、买入返售金融资产、交易性金融资产、发放贷款及垫款、持有至到期投资、其他非流动金融资产、其他权益工具投资、衍生金融资产、一年内到期的非流动资产、其他债权投资、其他短期投资、可供出售金融资产。;3)主业业绩(Performi,t+1)=主业收益/主业资产。

表1 变量设置与定义

二是关于自变量。核心自变量为Dit,衡量企业在t期参股银行的情况,选择t期值,可以缓解自变量和因变量(t+1期值)互为因果的问题。为检验假设1,以DXit(持有银行股份的比例)衡量企业参股银行情况,该指标既能衡量企业是否参股银行,又能体现参股比例,是一个相对全面的指标。对假设2的检验实际上是在进行异质性分析,即分别探讨参股涉农类银行对企业主业业绩的影响和参股非涉农类银行对企业主业业绩的影响。为验证该假设,需构建衡量参股不同类型银行的变量,根据银行与“三农”的关系,将农商行、农合行、农信社和村镇银行归类为涉农类银行;将城商行、民营银行、全国性股份制商业银行归类为非涉农类银行(4)研究中的涉农企业样本,没有参股农行、邮储行等大型银行的。。为分析参股涉农类银行的影响,设定连续变量Dait,代表持有涉农类银行股份比例(将参股非涉农类银行的样本排除在外);为分析参股非涉农类银行的影响,设定连续变量Dbit,代表持有非涉农类银行股份比例(将参股涉农类银行的样本排除在外)。

三是关于控制变量。在既有研究基础上[5,11]选择以下变量作为控制变量,考虑到因变量Performi,t+1和自变量Dit都可能受到企业t-1期特征的影响,若选择的控制变量为t期值则会使误差项和Dit明显相关,因此控制变量为t-1期值。控制变量包括:第一,企业财务特征,包括规模(Sizei,t-1)、资产负债率(Leveli,t-1)、成长性(Vitalityi,t-1)、总资产净利率(ROAi,t-1)。总资产净利率衡量的是企业总收益情况,包括经营收益和非经营收益(如获得的补贴、捐赠等),但并未进行区分,所以模型中还加入了经营活动获利能力(Operalityi,t-1),进而对两部分收益情况都进行了控制。第二,企业内外部治理特征,包括产权性质(Propertyi,t-1)、第一大股东所持股份(Holderi,t-1)、独董比例(Indirectori,t-1)、董事会规模(Boardi,t-1)和机构持股比例(Instisharei,t-1)。同时,模型还控制了企业年龄(Agei,t-1)。

此外,为控制不同年份、行业宏观社会经济环境因素的影响,还需要控制时间和行业虚拟变量。

由于涉农企业参股银行可能存在自选择偏误,会导致内生性问题。为解决可观测和不可观测因素引起的自选择偏误和内生性问题,将采用倾向得分匹配法和处理效应模型加以处理。届时将以虚拟变量形式衡量自变量:设定Dyit,代表是否参股银行,是则为1,否则为0; 为检验参股涉农类银行的影响,设定Dcit,代表是否参股涉农类银行,是则为1,否则为0(参股非涉农类银行的样本需排除在外)。同理,为检验参股非涉农类银行的影响,设定Ddit,代表是否参股非涉农类银行,是则为1,否则为0(参股涉农类银行的样本需排除在外)。

(二)数据来源与描述性统计

研究数据主要来自wind数据库,但企业参股金融机构的数据不全,需要根据企业年报手动整理补充;延伸讨论部分构建省级普惠金融服务水平的数据来自wind宏观数据库。为尽可能确保实证结果的信度,还对数据做了如下处理:1)删除总资产缺失的样本;2)删除研究时段内已退市或被PT和ST处理的样本;3)对主要连续型变量进行了上下1%缩尾处理,以减轻异常值的影响并尽可能保留有效样本。

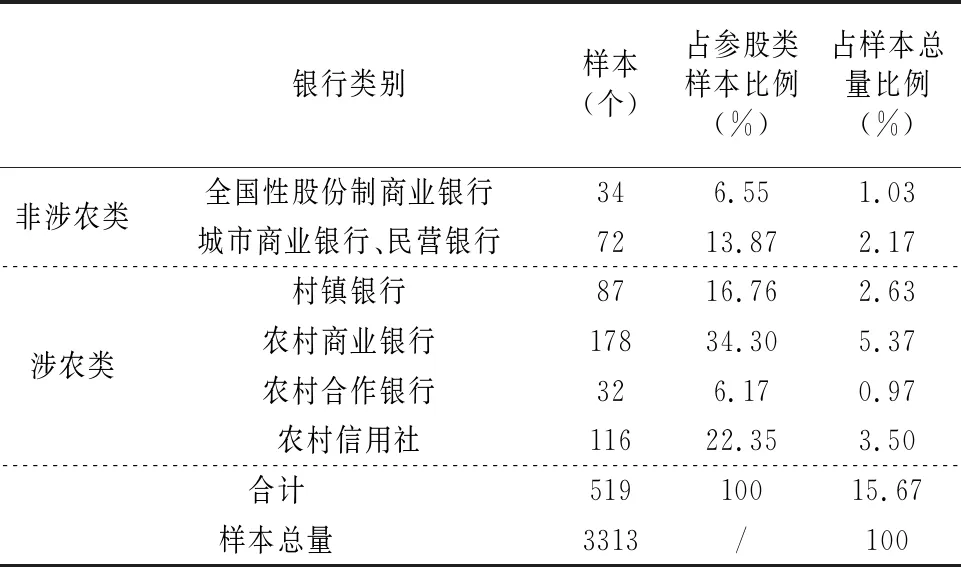

表2中,3313个样本中的519个样本持有银行股份,占样本总量的比例为15.67%。参股全国性股份制商业银行和城商行(含民营银行)的样本分别有34个和72个,分别占参股类样本的比例为6.55%和13.87%,合计占比20.42%;参股村镇银行、农商行、农合行和农信社的样本分别有87个、178个、32个和116个,占参股类样本比例分别为16.76%、34.30%、6.17%和22.35%,合计占比79.58%。可见,被参股银行类型中以涉农类银行为主。

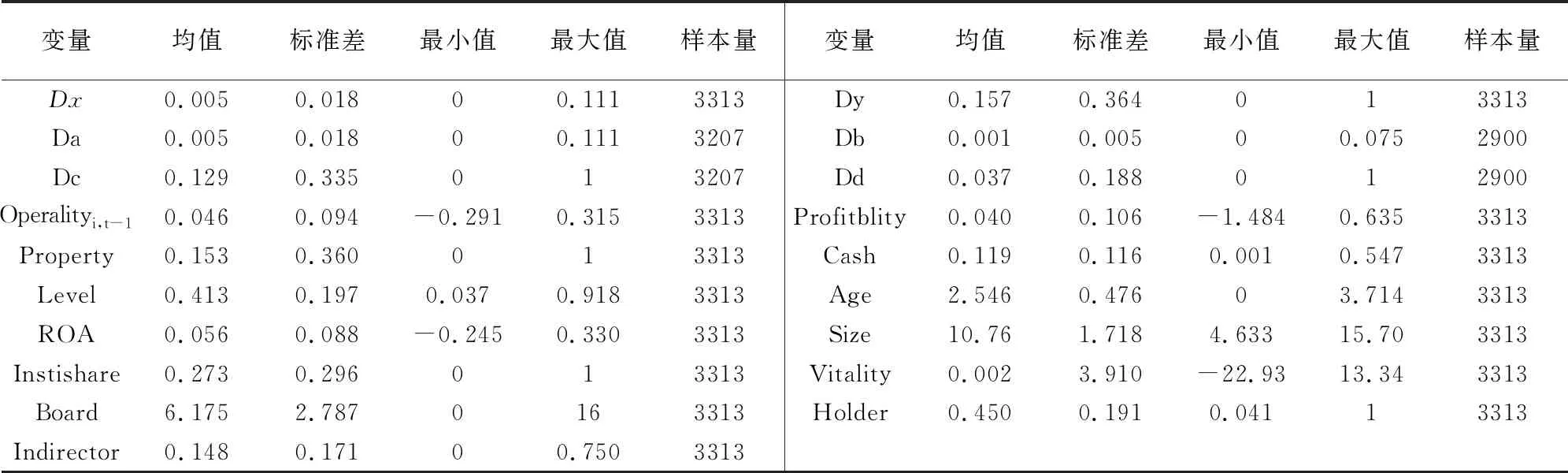

表3为主要变量描述性统计。Dx的最大值为0.111,说明涉农企业持有的银行股份比例最大值为11.1%,持有股份比例并不高。Da和Db的样本量分别为3207和2900,这是因为在设定Da时排除了参股非涉农类银行的企业样本,在设定Db时排除了参股涉农类银行的样本。Perform的最小值是-0.291,最大值是0.315,说明不同样本企业的主业业绩存在较大差异,有的主业经营较差,出现了亏损。

表2 参股不同类别银行的样本数量及比例

四 实证检验

(一)模型基准结果

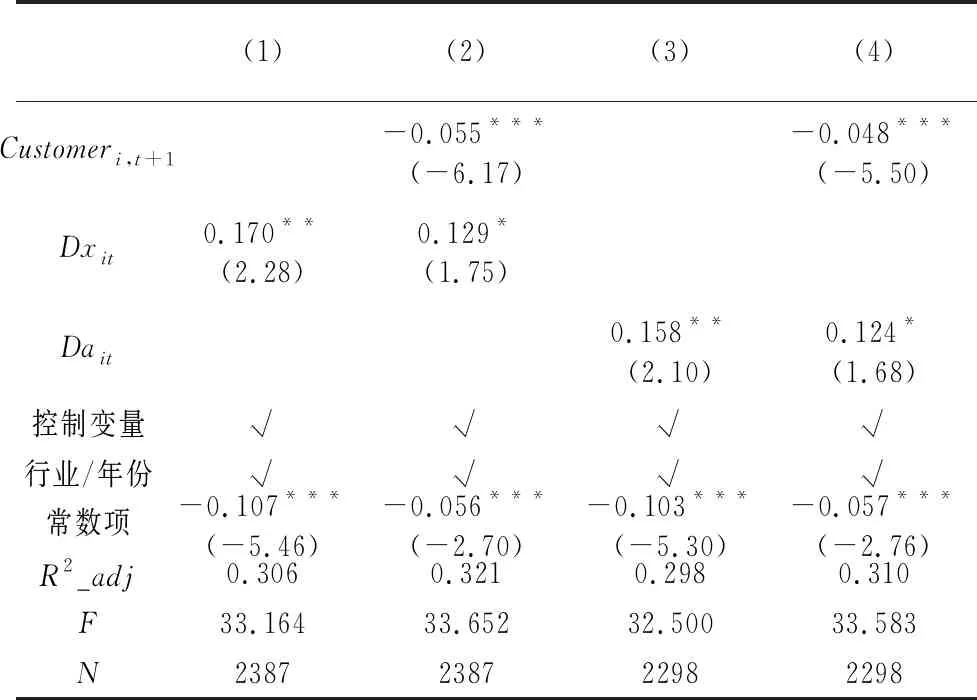

首先使用最小二乘(OLS)方法估计涉农企业参股银行对企业t+1期主业业绩的影响。表4中,Dxit的系数在5%水平上显著为正,说明涉农企业参股银行能促进企业提升主业业绩,初步验证了假设1。Dait的系数在5%水平上显著为正,说明涉农企业参股涉农类银行能提升主业业绩;Dbit的系数都不显著,说明涉农企业参股非涉农类银行对企业主业业绩没有影响,初步验证了假设2。由于企业是否参股银行可能存在自选择等问题,因此基准结果只能作为一个初步参考,后续还需要进一步做内生性处理。

表3 主要变量描述性统计

表4 基准回归结果

绝大多数控制变量的系数都显著,如Sizei,t-1的系数显著为正,说明规模越大的涉农企业可能在供应链上的影响越大,参股银行后越可能推动供应链优化升级,进而促进企业的主业发展。Agei,t-1的系数显著为正,说明企业年龄越大,可能掌握或使用的各方面资源越多,越可能通过参股银行提升企业主业业绩。由于篇幅所限,对其他控制变量系数的显著性结果不再论述。

(二)内生性处理

企业是否参股银行可能与企业本身的某些特征相关,可能存在自选择问题,需进行内生性处理。处理自选择偏误一般有两类方法:一是假设个体依可观测变量进入处理组,二是假设个体依不可观测变量进入处理组。对应于两类方法,这里分别采用倾向得分匹配方法(PSM)和处理效应模型。

1.倾向得分匹配法

在已有文献的基础上,选择以下变量作为协变量:Sizei,t-1、Propertyi,t-1、Leveli,t-1、ROAi,t-1、Cashi,t-1、Vitalityi,t-1、Operalityi,t-1、Holderit-1、Indirectori,t-1、Boardi,t-1、Instisharei,t-1。本文使用最近邻匹配方法进行匹配,所选择的协变量通过了平衡性检验(5)由于篇幅所限,平衡性检验结果备索。。表5为倾向得分匹配结果,匹配后,Dyit引致的平均处理效应(ATT)在10%水平上显著为正,说明涉农企业参股银行有助于企业提升主业业绩,支持了假设1。

对参股不同类型银行的PSM检验发现,Dcit引致的ATT在10%水平显著为正,但Ddit引致的ATT并不显著,说明涉农企业参股涉农类银行可促进企业提升主业业绩,而参股非涉农类银行则不会对企业主业业绩有影响,支持了假设2。

2.处理效应模型

倾向得分匹配方法只能解决可观测变量引起的自选择问题,如果存在影响企业选择是否参股银行的不可观测因素,则采用处理效应模型是一个可行办法。借鉴Lu and Zhu[7]一文的做法,在选择方程中加入了基年前一年的企业总部所在省份人口变量。之所以这么做,是基于这样的假设:人口越多,一个地区银行数量就越多,企业越可能参股银行,而地区人口数量和企业主业业绩又不会直接相关。本文样本中涉农企业所参股的银行约80%为涉农类银行(见表1),银行在成立及增设网点前考虑的一个重要因素是人口,农村人口是涉农金融机构的重要客户,所以将企业总部所在省份2007年的农村人口数(Ruralpopu2007)变量加入了选择方程;而为满足排除性条件,结果方程中并不加入该变量。由于两步法存在第一步误差带入第二步中引起估计效率损失的问题,故使用最大似然估计法同时估计两个模型的参数。表6第(1)(3)(5)栏为选择模型,第(2)(4)(6)栏为结果模型,选择模型中变量Ruralpopu2007的系数在10%水平上显著为正,说明地区农村人口越多,涉农企业越可能参股银行,符合预期;Dyit的系数在10%水平上显著为正,说明涉农企业参股银行有助于提升企业主业业绩,支持了假设1。Dcit的系数在10%水平上显著为正,但Ddit的系数不显著,说明参股涉农类银行能促进企业提升主业业绩,但参股非涉农类银行则无此效应,支持了假设2。

表5 PSM检验结果

表6 处理效应模型

(三)稳健性检验

1.变换因变量

考虑到在构建主业业绩指标时可能由于数据太繁杂等原因没有完全剥离金融投资收益,这里使用另一个更保守的主业业绩指标来考察前文结果的稳健性。此时的主业业绩衡量为:主业业绩2=(营业利润-公允价值变动收益-投资净收益)/(总资产-金融资产),该指标扣除了金融投资收益及长期股权投资中实体板块经营收益,因此,主业业绩≥主业业绩2。如果参股银行能显著提升主业业绩2,则能说明前文结果的稳健性。最终估计的结果与用原指标估计的结果基本一致,说明基准回归结果是稳健的(6)由于篇幅有限,结果备索。。

2.变换自变量

一是考虑《商业银行与内部人和股东关联交易管理办法》中将表决权或控股5%以上作为控股股东的标准;二是参考陈栋和陈运森的做法[34],这里将持有银行股份比例是否达到5%作为涉农企业是否参股银行的标准,即持股比例超过5%视为参股银行,否则视为未参股银行,利用分类变量衡量自变量,进行回归分析。最终得出的结果与基准结果基本一致①,这也说明基准回归结果是稳健的。

(四)影响机制分析

为验证涉农企业参股银行是否通过优化农业供应链,进而促进企业提升主业业绩,选择经典的中介效应模型进行检验。中介变量为农业供应链优化情况(Mediatori,t+1),以前五大供应商采购金额占比(Supplieri,t+1)和前五大客户销售收入占比(Customeri,t+1)作为供应链优化情况的代理变量,两个变量的值越低代表供应链优化程度越高。因为若更多中小供应商和客户得到了培育和成长,则企业有更为稳定、广阔的原料供应渠道和产品销售市场,对大供应商和大客户的依赖风险更低。以下三个模型中,(1)式即为前文基本模型,β1为参股银行对企业主业业绩影响的总效应;(2)式中β2表示核心自变量对中介变量(Mediatori,t+1)的影响;(3)式右边同时放入了核心自变量和中介变量,γ1为参股银行对企业主业业绩影响的直接效应。如果β2和λ显著为负,β1显著为正,β3为正数且小于β1,则说明存在中介效应。

Performi,t+1=α1+β1Dit+θ1Xi,t-1+γ1Industryi+δ1Yeart+uit

(1)

Mediatori,t+1=α2+β2Dit+θ2Xi,t-1+γ2Industryj+δ2Yeart+εit

(2)

Performi,t+1=α3+λMediatori,t+1+β3Dit+θ3Xi,t-1+γ3Industryj+δ3Yeart+ξit

(3)

对(2)式的检验发现,涉农企业持有银行股份比例(Dxit),以及持有涉农类银行股份比例(Dait)对Supplieri,t+1的影响不显著,但可显著降低Customeri,t+1;持有非涉农类银行股份比例(Dbit)对两个中介变量的影响都不显著①。以上结果初步表明,涉农企业参股银行可能是通过培育更多客户,降低企业对大客户的依赖风险,进而提升企业主业业绩。表7给出了对主业业绩的中介效应检验,第(1)(3)栏检验了参股银行对主业业绩影响的总效应,第(2)(4)栏则在模型中加入了中介变量Customeri,t+1。可见,第(2)(4)栏中自变量Dxit和Dait的系数分别小于第(1)和第(3)栏中核心自变量的系数,且系数显著性也下降了,这初步说明涉农企业参股银行能够通过优化供应链融资环境,培育更多中小客户,开拓和优化下游市场,进而提升企业主业业绩;而Dbit对两个中介变量的影响都不显著则说明涉农企业参股涉农类银行才能产生这一效应。进一步分析中通过bootstrap法再次证明了这一中介机制的存在,且中介效应占总效应的比例在20%以上①。

表7 机制检验(中介效应模型)

(五)进一步讨论:区域普惠金融服务水平的调节作用

前文机制讨论中,一个不足之处在于未能直接衡量企业参股银行对供应链融资环境的影响,而是以前五大供应商采购金额占比和前五大客户销售收入占比间接说明农业供应链的优化情况。为了做进一步的检验,构建了省级普惠金融服务水平,探讨在不同的普惠金融服务水平下,企业参股银行对企业主业业绩的影响是否存在差异。如果地区普惠金融服务水平越低,意味着农业供应链上中小经营主体直接获得正规金融机构信贷资源的可能性越低,其对核心企业直接或间接带来的金融资源的依赖性就越强。在这种情况下,涉农企业参股银行后通过优化供应链融资环境,进而提升自身主业业绩的机制作用就会越强。为了验证这一猜想,参考Sarma[35]以及王雪和何广文[36]的做法,从银行渗透性、银行服务可得性和服务使用效率性等几方面构建了省级普惠金融服务水平指数IFI(Inclusive Finance Index)(7)由于篇幅有限,构建省级普惠金融服务水平的具体指标备索。,并在前文基本模型(1)式中加入了IFI与核心自变量Dit的交互项,如果上述猜想成立,则交互项的系数应显著为负。由表8可知,Dxit、Dait分别与IFI的交互项系数显著为负,说明在普惠金融服务水平越低的地区,涉农企业参股银行对企业主业业绩的提升作用越大,这一结果间接支持了前文的分析结论。

表8 区域普惠金融服务水平的调节作用

五 结论与政策建议

本文利用2008-2019年中国A股和新三板涉农企业数据,探究了企业的银行业股权投资对其主业业绩的影响,并从供应链视角进行了机制分析。研究主要得出以下结论:第一,涉农企业参股银行有助于提升企业主业业绩;第二,参股涉农类银行可促进企业提升主业业绩,但参股非涉农类银行对企业主业业绩没有影响。产生以上影响的主要机制在于涉农企业参股涉农类银行,有助于优化企业所在供应链的融资环境,培育更多中小客户,优化客户结构,推动供应链优化升级。另外,通过分析区域普惠金融服务水平的调节作用,进一步支持了研究结论。

根据研究结论,提出如下政策建议:第一,在把控金融风险的前提下,进一步放宽社会资本参股农村地区银行业金融机构的准入政策,推动涉农企业与银行机构的产融结合;第二,通过财税等政策助力核心企业进一步打通和优化农业供应链的各环节,加强其与其他中小经营主体的上下游联系,为银行信贷资源流向农业供应链和降低信贷风险创造良好条件。