JCC与布伦特原油价差及其对LNG定价的影响

朱岩岩,马俊,郑心遥

( 中海石油气电集团有限责任公司)

自上世纪70年代日本开始进口液化天然气(LNG)以来,亚太地区进口LNG长期协议定价开启了与日本一揽子原油进口价格(简称日本一揽子价格,JCC)挂钩的先河,中国在本世纪初期签署的LNG购销长期协议也大多与日本一揽子价格挂钩。日本一揽子价格是由日本海关统计的月度一揽子原油进口价格,它反映了日本国内实际的原油进口情况(包括品种和价格)。与布伦特原油价格相比,日本一揽子价格的金融属性较弱,其衍生品价格透明度低且流动性差,但与布伦特油价有着较高的关联性。LNG进口企业通常会参考布伦特原油期货价格,预判进口LNG长协成本或进行套期保值锁定成本。2020年以来,国际原油市场经历了史上罕见的剧烈波动,JCC(m)价格(表示m月份的日本一揽子价格)与布伦特(m-1)原油期货价格(表示m-1月份的布伦特原油价格)也出现了罕见的负价差,分析日本一揽子价格与布伦特原油价差变化逻辑,对预判和锁定进口LNG长协成本具有重要意义。

1 日本一揽子价格与东北亚地区进口LNG定价

1.1 东北亚LNG长协价格大多与日本一揽子价格挂钩

从1970年至今,日本一直是全球最大LNG进口国,也是亚洲地区最早的LNG进口国。1969年,日本第一船LNG长期协议资源在东京湾东部的扇岛(Negishi)LNG接收站接卸,来源地为美国阿拉斯加州的基奈(Kenai)。当初,日本进口LNG主要用于替代燃料油发电,缓解经济高速增长背景下大城市和工业区空气污染问题,因此进口LNG长协大多与油价挂钩。数十年来,全球能源市场和LNG行业发生了巨大变化,日本LNG长协定价在经历了固定价、与产油国政府原油售价挂钩的方式后,当前多数LNG长协均与日本一揽子价格挂钩,采用直线或者S曲线的价格公式。由于日本LNG贸易发展较早且贸易量大,亚洲市场基本上参考以日本一揽子价格指数为基准的LNG长协定价方式。

1.2 日本一揽子原油进口价格的计算方式

日本一揽子价格的月度日元价格,按日本财政部公布的同期不同品类原油进口量及其到岸价格加权平均计算得出,再根据每个月的汇率计算出日本一揽子价格的美元价格。因此,日本一揽子价格主要受日本一揽子进口原油离岸价格(FOB)、运费以及汇率等因素影响。其中,日本进口原油离岸价格是最大的影响因素,进口原油的资源地、原油品类、日本一揽子价格计价期和其他原油计价期的时间差等,都会在很大程度上影响离岸价格。

日本主要进口中东地区轻质原油。2020年3-5月,日本自中东进口的原油约占93%(见图1),其中自沙特阿拉伯和阿联酋进口的原油分别占从中东进口原油的40%左右(见图2)。由于进口原油从装载港运抵日本通常会花费数周至数月时间,交付月日本一揽子原油进口价格高低主要取决于交付月前1~2个月进口原油离岸价格情况。以5月交付月为例,该月日本一揽子原油进口结算价主要受3月和4月日本进口原油离岸价格影响,同时因采购和运输时间因素,一定程度上也会受5月价格影响(主要是5月下旬到岸的原油)。此外,原油运费成本也会对日本一揽子原油进口月度结算价格产生一定影响。

图1 2020年3-5月日本原油进口来源

目前,预测日本一揽子原油进口近月价格,主要参照阿曼/迪拜原油和即期布伦特原油现货价,其中阿曼/迪拜原油的权重较大,因日本主要进口中东原油,且以阿曼/迪拜原油价格为基准,确定面向亚洲地区的销售官价(OSP)。由于日本也进口少量美洲原油,部分机构预测日本一揽子原油进口近月价格时加入极少量WTI原油,但WTI价格变化对日本一揽子原油进口价格的影响相对有限。

图2 2020年3-5月日本进口中东地区原油结构

1.3 日本一揽子价格不具有价格发现功能,短期价格走势参照布伦特

日本一揽子价格作为金融衍生品标的属于非标准合约,目前仅可进行场外交易,由于价格缺乏透明度,且交易流动性较差,日本一揽子价格不具有价格发现功能。而洲际交易所布伦特原油期货价格较阿曼/迪拜原油流动性更高,更能反映国际原油市场的总体供需状况,日本一揽子原油进口短期价格走势大多参考布伦特原油价格,部分与日本一揽子价格挂钩的LNG资源也参照布伦特原油期货价格进行套期保值。从过去10年的价格走势看,日本一揽子价格与布伦特原油期货价格有较高关联性,但受跨区域运输影响,日本一揽子价格与布伦特原油价格通常存在一两个月的滞后期。过去10年,JCC(m)与布伦特(m-1)的相关系数为0.996,因此在日常LNG贸易中,布伦特(m-1)原油期货价格往往会作为对JCC(m)价格走势判断的重要依据。

2 日本一揽子价格与布伦特原油的价差变化及原因

除了品质差等因素之外,由于日本一揽子价格是到岸价格(DES),布伦特原油价格是离岸价格(FOB),在考虑运费成本后,多数情况下JCC(m)价格高于布伦特(m-1)原油期货价格,从过去10年历史数据看,JCC(m)与布伦特(m-1)二者为正价差的比例约60.8%,负价差主要集中在3个时段:2010年8月至2011年8月、2015年10月至2017年2月以及2020年5月(见图3)。

2.1 2010年8月至2011年8月:布伦特原油较阿曼原油大幅溢价

过去10年,多数情况下JCC(m)与布伦特(m-1)负价差主要出现在国际油价大幅下跌的背景下,而在2010年8月至2011年8月,国际油价大幅上涨至超过100美元/桶高位,JCC(m)与布伦特(m-1)仍然出现较长时段的负价差,布伦特原油相对阿曼原油大幅溢价是JCC(m)与布伦特(m-1)出现负价差的主要原因。

2011年,利比亚局势动荡,参照布伦特原油体系定价的利比亚原油供应中断,叠加北海布伦特原油产量持续下降,布伦特原油价格走强。2008年金融危机导致国际油价大跌之后,随着国际油价的上涨,欧佩克的限产保价政策执行力度趋弱,中东地区阿曼原油价格回落,布伦特对阿曼原油溢价升高(见图4)。日本原油进口以中东原油为主,定价基准主要参照阿曼/迪拜原油价格,阿曼/迪拜原油价格回落抑制了日本一揽子价格上涨,导致JCC(m)与布伦特(m-1)出现负价差。

图3 2010-2020年1月JCC(m)与布伦特(m-1)价差

图4 2010-2020年1月布伦特原油与阿曼原油价差

2.2 2015年10月至2017年2月:中东原油亚洲销售官价较阿曼/迪拜基准原油大幅贴水

在此时段,JCC(m)和布伦特(m-1)出现连续17个月的负价差,国际原油市场严重供过于求,而且亚洲市场整体需求基本面大幅走弱,导致中东原油面向亚洲地区的销售官价较阿曼/迪拜基准原油大幅贴水,这是该阶段出现负价差的主要原因。

在需求侧,亚洲原油消费增长低于预期。2015年冬季,受厄尔尼诺现象影响出现暖冬,中国经济新常态导致能源需求总体下降。日本作为全球第四大原油进口国,2015年底成品油销售触及46年低位。

在供应侧,自2014年起,美国页岩油进入快速增长期,全球原油供应充足,2014年10月起国际原油价格断崖式下跌,至2015年12月,欧佩克仍未能就减产协议达成一致,引发市场恐慌抛售,国际油价进一步大幅跳水。国际原油市场供应有增无减,俄罗斯石油产量已增至创纪录水平,美国页岩油产量仅温和下滑,沙特阿拉伯不断加大原油供应量抢夺市场(尤其是亚洲市场)份额。中东产油国大幅下调面向亚洲地区的原油销售官价(见图5),其中阿拉伯轻质原油销售官价较阿曼/迪拜原油贴水0.2~1.6美元/桶。

2.3 2020年5月:中东产油国大幅下调面向亚洲销售官价,布伦特原油期货与现货价差出现异常

2020年5月,日本一揽子价格为24.96美元/桶,低于4月布伦特原油期货价格(26.69美元/桶)。国际原油市场再次出现严重供过于求,4-5月,沙特阿拉伯及中东各产油国再次大幅下调销售官价(见图5)。

在需求侧,受新冠肺炎疫情影响,2020年4-5月,亚洲地区除中国部分投机性需求外(同比增长约5%),日本需求同比下降约17%,韩国同比下降超过10%,印度同比下降接近20%。

在供应侧,2020年3月6日,沙特阿拉伯和俄罗斯未就减产协议达成一致,沙特阿拉伯开打价格战。沙特阿美石油公司滞后一周宣布下调其4月原油官方售价(OSP)6~8美元/桶,其中向远东地区销售的定价下降6美元/桶。4月13日,沙特阿美发布新的官方销售价格,其5月交付远东地区的原油(包括超轻质原油、中轻质原油、重质原油等)均较阿曼/迪拜原油基准价格加大了贴水力度,与4月官价相比继续下调3~5美元/桶,中东各产油国也纷纷下调了销售官价,远低于同期布伦特原油价格水平(见表1、表2)。

表1 2020年4-6月沙特阿拉伯销往远东地区原油官价升贴水(以阿曼/迪拜原油为基准)单位:美元/桶

表2 2020年4-6月布伦特和阿曼原油价格单位:美元/桶

此外,2020年3-4月,洲际交易所(ICE)期货布伦特与即期现货布伦特(Dated Brent)之间出现接近7美元/桶的异常价差(见图6),由于日本也进口部分以即期现货布伦特为基准计价的原油,布伦特原油期现价差扩大也在一定程度上打压了日本一揽子价格,致使负价差出现。

2.4 苏伊士运河东西两区原油市场供需状况是驱动JCC(m)与布伦特(m-1)价差变化的核心

图5 沙特阿拉伯面向亚洲销售原油官价较阿曼/迪拜原油升贴水

图6 即期布伦特与洲际交易所布伦特的价差(DFL)

过去10年,JCC(m)与布伦特(m-1)三个时段负价差的出现,在一定程度上反映了全球原油供需状况。按照地缘分区,北美WTI原油和欧洲布伦特原油是目前国际石油市场在苏伊士运河以西地区(简称“西区”)的两个重要基准原油,苏伊士运河以东地区(简称“东区”)的基准原油则由迪拜原油及阿曼原油承担,三大基准原油体现各自区域市场原油宏观供需基本面。

2010年8月至2011年8月,在国际油价大幅升高的背景下,JCC(m)与布伦特(m-1)负价差的出现,主要反映了西区原油供应相对东区偏紧的态势。2015年10月至2017年2月以及2020年5月,在国际原油价格暴跌的背景下,JCC(m)与布伦特(m-1)负价差的出现,主要反映了在东区和西区原油市场均处于严重过剩局面下,中东产油国以低价加大东区市场供应以争夺市场份额。两区原油市场供需平衡状况是驱动JCC(m)与布伦特(m-1)价差变化的关键。

由于2020年4-6月中东地区原油销售官价仍较阿曼/迪拜原油大幅贴水,5、6月可能是2020年日本一揽子价格最疲软的时期,6月日本一揽子价格与布伦特原油首行价差继5月后再次出现倒挂。随着“欧佩克+”大幅减产,国际原油需求回升,价格触底反弹,尤其是亚洲(中国)市场需求率先回暖,亚洲原油市场基本面大幅改善,沙特阿拉伯销往远东地区的原油官价也有所上调。预计2020年下半年,JCC(m)和布伦特(m-1)的负价差难以长期持续,但供应侧突发问题或疫情二次爆发都可能带来不确定性。

3 东北亚地区LNG长期购销协议挂钩日本一揽子价格存在的问题

通过日本一揽子价格与布伦特原油的价差分析发现,日本一揽子价格作为日本到岸原油进口价格,除受日本原油进口来源和品类、运费等因素影响外,还受全球原油市场供需基本面的影响,并在很大程度上受苏伊士运河东、西两区市场供需状况的影响,且多数情况下JCC(m)较布伦特(m-1)存在溢价。近几年,随着国际LNG市场快速发展,日本一揽子价格作为东北亚地区LNG长协定价基准的基础正逐步弱化,LNG长期购销协议挂钩日本一揽子原油进口价格的弊端凸显。

3.1 日本一揽子价格作为东北亚地区LNG长协定价基准指数的地位大为削弱

上世纪90年代,燃料油是日本发电的主力能源之一,在发电燃料结构中的占比约为29%;进口LNG作为替代燃料,在发电燃料结构中的占比为20%(见图7)。目前,日本电力结构已发生较大变化,气电成为主要电力,2018年气电占比35%;其次是煤电,占比约31%;燃料油发电占比仅为5%(见图8)。在发电领域,LNG已不再作为燃料油的替代性能源而存在,进口LNG定价挂钩日本一揽子原油进口价格的基础已被大幅削弱。

图7 1990年日本电力来源结构

随着亚洲地区LNG贸易的发展,日本LNG进口不再一枝独秀。2006年,随着中国进口首船LNG资源,亚洲LNG进口国家和地区增加到5个,除日本外,还包括韩国、印度以及中国台湾地区。当年,日本LNG进口量约为6200万吨,占亚洲地区LNG总进口量的60%以上,其他亚洲买家LNG进口占比相对较小,因此LNG长协定价参考日本一揽子价格仍有一定基础。近几年,亚洲地区LNG进口主体持续增加,新兴买家LNG进口规模增长较快。2019年,亚洲LNG总进口量已接近2.5亿吨,进口国家和地区增至11个,虽然日本LNG进口量达到7700万吨,但其在亚洲LNG进口总量中的占比下降至1/3左右(见图9),新签LNG长协挂钩日本一揽子价格指数的合同比例也大幅减少。

3.2 日本一揽子价格衍生品交易成本高,不利于企业进行套期保值

由于日本一揽子价格缺乏流动性且不具有布伦特原油期货的价格发现功能,要通过日本一揽子价格与布伦特原油的价差变化研判日本一揽子价格走势,在实际操作中存在一定难度。布伦特原油期货和现货市场报价体系较为完善,金融衍生品具有较好的流动性,价格透明度相对较高,能更好地反映国际原油市场供需状况。在实际交易中,机构对日本一揽子价格金融衍生品报价较布伦特原油衍生品会出现溢价,在最终结算时,若日本实际进口原油价格偏低,且较同期布伦特原油价格出现明显倒挂,对于LNG进口企业而言,将会导致纸货端挂钩日本一揽子价格的产品部分出现损失和浮亏。

图8 2018年日本电力来源结构

图9 2019年亚洲各地LNG进口在地区总进口量中的占比

4 国际LNG定价方式逐步向多元化发展

当前,国际LNG市场已签署的长期LNG合同定价仍主要与油价挂钩,这与传统国际LNG项目自身投融资特点有关。传统国际LNG项目,是指在美国页岩气革命前,由国际大石油公司例如埃克森美孚、雪佛龙以及卡塔尔石油公司等勘探开发的上游一体化油气项目。由于LNG项目投资成本大、风险高,新项目的投资均以签署“照付不议”的长期LNG购销合同为基础,否则很难获得融资,而大石油公司签署与油价挂钩的长期LNG合同,能较好地直接传递上游投资风险。近些年,国际LNG贸易的快速发展促使LNG定价方式逐步向多元化发展。随着天然气市场不断发展,与油价挂钩的天然气定价机制面临越来越多的挑战,气-气竞争的枢纽定价机制正在稳步发展。

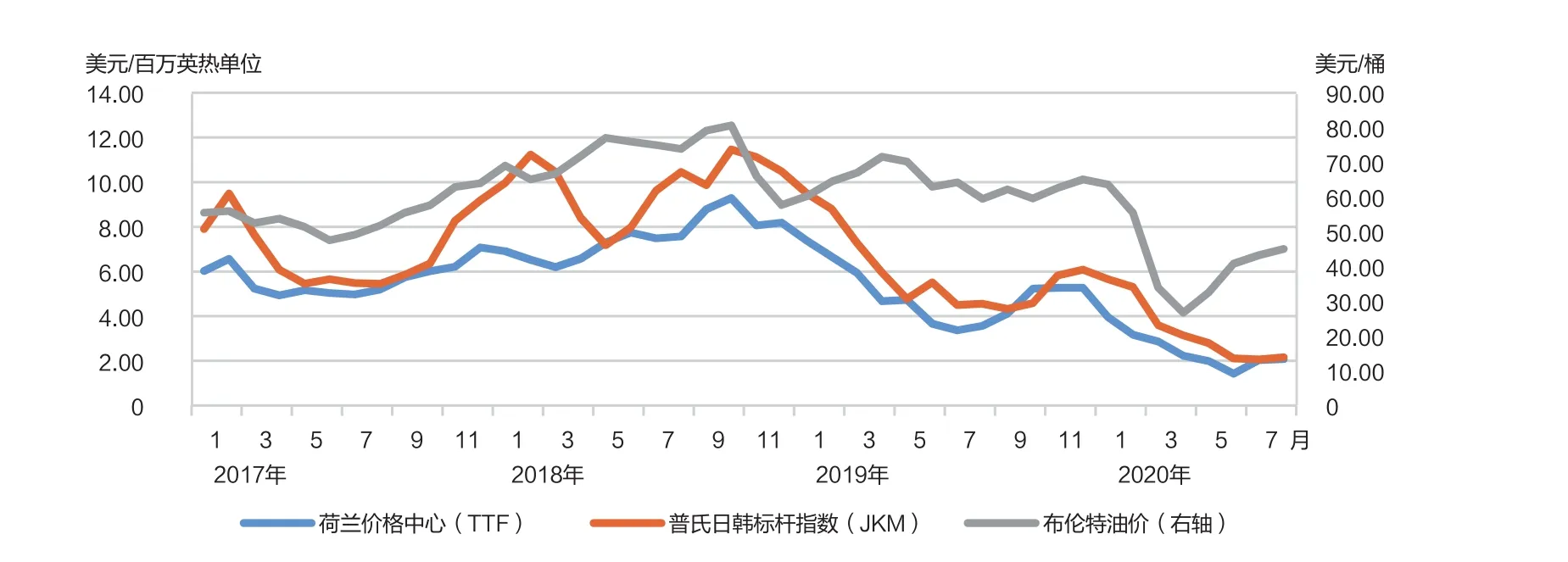

4.1 油气价格脱钩明显,LNG长协定价逐步出现多种挂钩指数

经过近30年的发展,欧洲天然气市场已经成熟,随着美国LNG出口项目规模不断扩大,加之国际短期现货LNG贸易发展驱动,国际LNG长协的定价模式正趋于多元化。近两年,国际原油价格与欧亚气价的相关性逐渐减弱(见图10),LNG定价越来越遵循其基本面逻辑。当前,除了与油价挂钩之外,LNG定价模式已出现与欧美天然气枢纽中心价格挂钩,或油气混合定价,个别买家开始探索挂钩东北亚现货LNG价格(即普氏“日韩标杆指数”JKM)的定价模式,日本甚至有买家签署了与煤炭价格挂钩的LNG长期合同。

上世纪90年代起,欧洲开始天然气市场化改革,2000年后,欧洲大陆天然气交易枢纽相继建成,其中英国国家平衡点(NBP)是欧洲第一个天然气交易枢纽,于1996年成立,荷兰价格中心(TTF)在2003年成立。随着欧洲天然气市场化改革进一步深入,管网、储气库及LNG接收站等基础设施逐渐完善,英国和荷兰交易枢纽价格的流动性和交易规模不断提升,并成为欧洲天然气市场重要的基准价格,欧洲市场逐渐发展成为气-气竞争的成熟市场。2010年以后,欧洲天然气长期购销合同中开始引入现货交易指数。目前,欧洲市场的天然气资源价格约28%与油价挂钩,约70%与当地各种指数(TTF、NBP等)或油气混合挂钩,约2%受政府管制。由于欧亚天然气/LNG市场价格联动性增强,目前,部分亚洲新签LNG长期购销协议也有挂钩欧洲天然气枢纽价格的情况。

图10 2017-2020年全球油气价格走势

自2016年美国实现LNG出口以来,其项目定价采用成本加成模式(即原料气成本+损耗气+管输/液化费),合同价格与美国亨利中心枢纽价格挂钩,合同模式为离岸交付模式(FOB),且无目的地限制,买家承担与亨利中心挂钩的天然气价格风险以及“照运不议”(ship-or-pay)或“照付不议”义务。

近年来,国际短期现货LNG贸易不断增长,2019年,全球LNG中短期现货总贸易量达到1.19亿吨,约占全球LNG总贸易量的34%。亚洲作为全球最大的LNG进口地区,部分亚洲买家也开始探索挂钩普氏“日韩标杆指数”现货价格的定价方式。但在当前的长期合同谈判中,挂钩普氏“日韩标杆指数”价格依然存在一些困难,主要原因在于普氏“日韩标杆指数”价格尚未发展成熟,并且新项目挂钩普氏“日韩标杆指数”销售仍面临融资问题。

4.2 新签LNG中长期合同仍主要与布伦特油价挂钩,但斜率水平①有较大幅度下降

①挂钩油价的中长期合同斜率水平即为LNG与原油的比价关系。按照1桶原油=5.8百万英热单位的LNG热值比计算,等热值LNG价格约等于17.2%×原油价格。在中长期合同实际谈判中,斜率水平由交易双方根据市场行情协商确定。

从市场反映的情况看,2020年上半年,全球共签署24份超过2年期的LNG合同,其中约2/3的合同仍与油价挂钩,基本都参考布伦特油价定价,与日本一揽子价格挂钩的合同大幅减少,亚洲多数买家在挂钩油价的合同中也更倾向于选择布伦特原油基准价格。近两年,国际LNG供应持续增长,叠加新冠肺炎疫情对全球需求的影响,2020年国际LNG供应过剩加剧,挂钩油价的中长期合同斜率水平稳步下降。2014年,挂钩布伦特原油价格的中长期合同斜率水平约在13%~14%,2020年以来,新签署与油价挂钩的中长期LNG合同价格斜率已低于11%。

5 结语

综上所述,从过去10年价格走势看,尽管日本一揽子价格与布伦特原油期货价格有较高关联性,但多数亚洲LNG进口企业面临日本一揽子价格波动的风险敞口。随着国际LNG市场快速发展,日本一揽子价格作为亚洲地区LNG长协定价基准指数的基础已被削弱,LNG长协挂钩日本一揽子价格的弊端也愈加凸显,这给进口LNG企业的生产经营带来巨大挑战。近些年,LNG定价方式正逐步向多元化发展,从当前新签LNG中长期合同看,虽然与布伦特油价挂钩的合同仍占主要部分,且日本一揽子价格仍是当前亚洲市场LNG长协定价的重要组成部分,但挂钩区域天然气/LNG价格的合同已有所增加。

未来,随着天然气/LNG基础设施的不断完善,现货天然气/LNG市场规模进一步增长,天然气/LNG市场的流动性将逐步提升,并将推动各区域尤其是亚洲天然气枢纽和市场化机制的建立完善,形成竞争性的市场环境,参考区域天然气枢纽价格的定价方式将会成为LNG市场定价的主要趋势。