股权集中度、管理者过度自信与公司价值

王泽祺

摘 要:本文利用沪深两市A股上市公司2013年-2019年的数据,在引入股权集中度作为调节变量的基础上研究了管理者过度自信与公司价值之间的关系。研究发现具有过度自信特征的管理者极大程度会推动公司价值的提升,并且在股权集中度较小的公司会强化这种作用。本文为研究管理者过度自信对公司价值的影响与作用机理提供了新思路,为后续研究提供了理论借鉴。

关键词:管理者过度自信;股权集中度;公司价值

一、引言

自从Roll(1986)提出了自负假说以来,管理者过度自信逐渐受到国内外学者的广泛关注。现有一部分研究认为过度自信管理者会过于乐观,低估投资项目中存在的风险,过分高估自身能力,肆意使用公司自由现金流,进行低质量投资。郝颖等(2005)以1999年前沪深上市公司作为研究样本,通过构建理论模型实证检验了高管过度自信与公司投资决策的关系。叶蓓和袁建国(2009)以经济学作为研究视角,研究发现信息不对称条件下经理人过度自信可能引发企业过度投资。马润平等(2012)研究发现管理者过度自信会导致公司过度投资规模增大,公司治理特征并不能明显抑制这种作用,而股权制衡度以及第二大股东为非国有时则能明显抑制这种作用(王霞等,2008;李建英等,2017;赵国宇等,2019)。

而还有一部分研究认为过度自信管理者会扩大公司研发投入,通过为公司创造核心竞争力来提升公司价值。有学者研究发现过度自信管理者更容易接受风险较高的项目,更倾向于扩大创新投入来展示自己高瞻远瞩的战略目光,并且在不确定性程度较高的环境下这种作用效果会被增强(林慧婷等,2014;梁彤缨,2020;程虹,2020)。叶蓁(2017)利用2002年到2016年上市公司数据研究企业承担风险在管理者过度自信与企业价值中的中介效应时发现,过度自信管理者通过积极承担企业风险来促进企业价值的提升。

上述文献的研究结果表明,高管的过度自信会对公司的决策产生影响,进而对公司价值产生影响。然而对于管理者过度自信对公司价值的影响结果,现有文献并没有得出统一结论。本文将股权集中度作为调节变量研究管理者过度自信和公司价值的关系,有助于拓宽公司治理研究视野,更好地指导公司经营决策。

二、理论分析与研究假设

由于信息不对称问题的存在,股东希望管理者以股东价值最大化为目标为公司创造更多价值,而管理者更倾向于获得悠闲舒适的生活以及更高薪酬,这就会加剧股东和管理者之间的冲突,导致公司资源浪费。虽然行为金融理论认为人是有限理性的,但是具备过度自信特征的管理者会更热情地投身工作,积极地寻找净现值为正的项目进行投资以此来展现自己的能力,这样可以减少代理成本,提升公司价值。同时,过度自信的管理者面对公司陈旧的运营模式敢于大刀阔斧地进行改革,对公司内部冗余机构进行裁剪,减少非必要开支,给予公司源源不断的动力与活力。此外,由于过度自信的管理者更愿意面对挑战以及承担风险,所以更倾向于增加公司研发投入来展示其高瞻远瞩的战略目光,帮助企业创造更强的核心竞争力,占据更多市场份额,为公司提供更多价值。基于此种情况,本文提出以下假设:

假设1:具备过度自信特征的管理者会推动公司价值的提升。

当公司股权集中度较小时,第一大股东持股比例较小,董事会其余股东对其权利进行了分散与约束,有助于董事会集体决策,充分发挥不同学历背景董事的才能,保证公司战略决策具有较高前瞻性。这样可以帮助过度自信管理者寻求更多与公司匹配的项目并且推动公司研发创新大力发展,促进公司价值提高。首先,公司股权集中度較高时,容易在董事会中出现“一言堂”现象,公司战略决策极易出现偏差,导致董事会和管理层意见相悖,造成公司内耗,影响公司长足发展。其次,可能会发生隧道效应,损害中小股东利益,严重损害公司利益。基于此,本文提出了第二个假设:

假设2:在股权集中度较小的公司会促进管理者过度自信对公司价值的提升,而在股权集中度较高的公司会抑制这种作用。

三、研究设计

1.样本选择与数据来源

本文选取2013年-2019年沪深两市A股上市公司作为研究样本,并对原始数据进行处理:(1) 剔除金融保险、ST和PT公司;(2) 剔除数据不全以及数据异常的公司;(3) 由于数据中异常值的存在可能导致数据分布出现偏差,最终影响实证结果,所以对原始数据进行1%缩尾处理。本文数据来源于CSMAR数据库,采用EXCEL与STATA进行后续研究。

2.变量设计

(1) 管理者过度自信指标

本文借鉴学者姜付秀(2009)对管理者过度自信指标衡量的思路,采用高管薪酬的相对比例来进行衡量。已有研究表明,CEO相对于公司中其他管理者的薪酬越高,表明CEO地位越显赫,也越容易出现过度自信情形。本文选取高管薪酬前三位总和与所有高管薪酬总和之比来表示管理者自信程度。当该比值大于0.5时,认为管理者具备过度自信特征,记为1;反之则视为管理者不具备该特征,记为0。

(2) 公司价值指标

本文选取TobinQ对公司价值进行衡量。由于TobinQ中重置成本难以获得,所以本文借鉴夏立军等学者(2005)的做法,用期末总资产值进行替换。

(3) 其他变量

本文选取股权集中度作为调节变量并使用第一大股东持股比例来反映股权集中度强弱程度。通过文献回顾选取全部现金回收率、独董数量、企业规模、资产负债率和董事会规模作为控制变量。

上述所有变量如表1所示。

3.模型建立

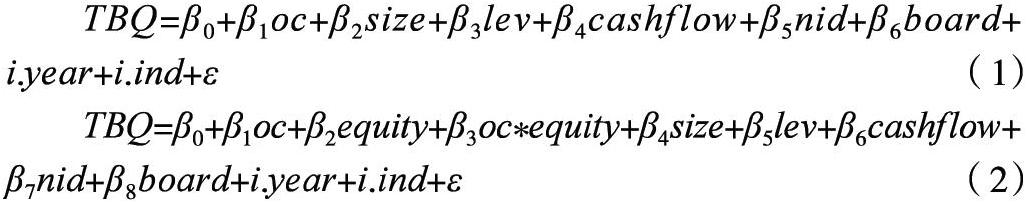

为了验证上文中提出的假设,本文构建两个模型。模型(1) 进行了主效应回归,分析管理者过度自信与公司价值的关系。模型(2) 在模型(1) 的基础上加入了调节变量股权集中度,分析在不同股权集中度情况下两者关系的变化。

四、实证分析

1.描述性统计

表2给出了描述性统计的结果。根据此表,我们可以看出具备过度自信特征的公司高管平均值为0.39,说明过度自信现象在公司高管中普遍存在。股权集中度(equity)的平均值为0.34,说明在沪深上市公司中第一大股东持股普遍较高,容易导致大股东掏空行为的发生。上市公司董事会(board)平均有8位董事,其中独立董事(nid)平均有3位,但是最大值和最小值相差甚大,说明各个公司治理水平也不相同,尤其在缺乏独立董事的公司中,很容易出现董事会内部串通情形,严重损害公司利益。

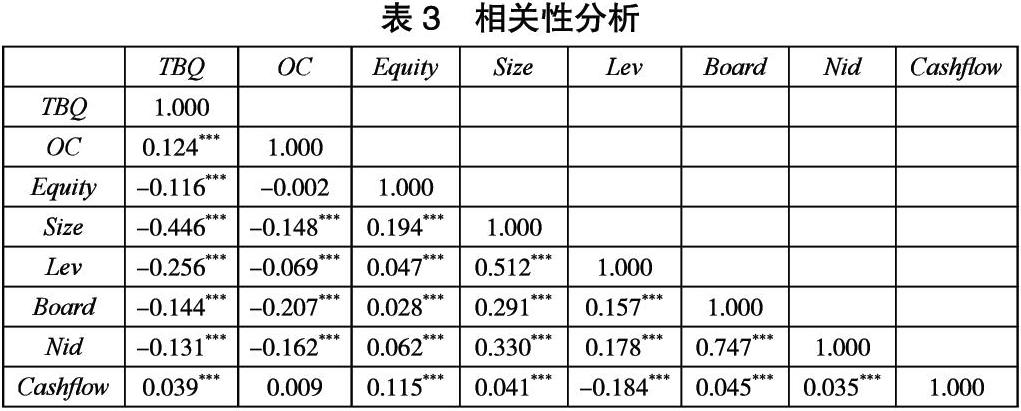

2.相关性分析

表3为相关性分析结果。通过相关性分析,可以发现管理者过度自信与公司价值呈现正相关关系在大于1%置信区间上显著。而股权集中度与公司价值呈现显著负向关系。上述分析初步说明管理者过度自信、股权集中度与公司价值呈现一定相关性,但仍需后续实证加以检验与证明。

3.回归结果分析

本文运用多元回归分析法,分别对管理者过度自信与公司价值(主效应)以及在此基础上加入调节变量股权集中度的三者(分效应)进行了回归,实证结果如表4所示。

从表4回归分析我们可以看出,管理者过度自信对公司价值的影响为正向显著。这说明过度自信特征,首先可以帮助管理者大刀阔斧在公司内部进行改革,构建适应新环境的运营框架,帮助公司剥离不良资产,远离不具备推动产业发展的陈旧模式。其次,在面对难以抉择的研发投入决策时,具备过度自信特征的管理者可以大胆决策,帮助企业创造更多核心竞争力,从而占据更大市场份额;最后,具备过度自信特征的管理者会具有更大热情来迎接工作和挑战,并会努力寻找更多净现值为正的投资项目来展示自己的才能,减少道德风险可能性。这一结果与本人的假设一致并验证了模型1,假设1得证。

在此基础上,本文增加了调节变量股权集中度,研究在股权集中度小的公司管理者过度自信如何影响公司价值。经实证研究结果表4可以发现,股权集中度与管理者过度自信的交乘项为负,这说明在股权集中度较小的公司,由于第一大股东持股比例小,一些重大经营决策需要董事会绝对多数通过,不会影响管理者日常经营管理公司的积极性。而当第一大股东持股比例即股权集中度较高时,董事会集体决策容易变成第一大股东的“一言堂”,形成“隧道效应”侵害中小股东利益。上述结果验证了本文的假设2。

五、研究结论及政策建议

1.研究结论

本文以2013年-2019年中国沪深两市A股上市公司为样本,综合金融学和管理学方面的知识,通过相关文献回顾以及理论分析确立了股权集中度、管理者过度自信与公司的价值衡量方法,并利用最小二乘法(OLS)研究和检验了三者的关系。

(1) 管理者过度自信会正向影响于公司价值。一方面,过度自信的管理者面对研发投入时,会更加大胆果断地做出决策,推动公司创新发展以此提升公司核心竞争力。另一方面,过度自信的管理者会更有热情的投身工作中,为了展示自身能力创造更多净现值为正的项目,提升公司价值。

(2) 在股权集中度较大时管理者过度自信会抑制公司价值的增长。因为第一大股东持股比例较大时,第一大股东拥有巨大话语权,容易出现董事会中“一言堂”的情形,导致大股东掏空行为损害公司中小股东利益。而股权集中度较小时,第一大股东容易受到董事会中其他董事的权力约束与制衡,众多董事能够集思广益,充分发挥董事会集体决策的优势,推动公司长期健康发展。

2.政策建议

(1) 充分重视董事会核心地位。重视外部董事尤其是独立董事的作用,充分发挥独立董事的独立和专业性。在面对公司一些重要的财务决策时,应该采用风险评估机制对投资前后的模拟风险进行评估,可以帮助管理者提前了解决策实施后可能带来的风险,防患于未然。

(2) 注重公司股权搭配。在构建公司章程时尽量设置限制条款,避免出现大股东持股比例过大掏空公司行为。同时重视监事会在上市公司中的地位,保证公司健康长期发展。

(3) 选择过度自信管理者。过度自信的管理者会通过帮助公司扩大研发投入来增加公司竞争力,占据更大市场份额,提升公司价值。

参考文献:

[1]程虹,胡德状.企业过度投资挤出了创新吗——基于“中国企业-劳动力匹配调查”(CEES)的实证分析[J/OL].科技进步与对策:1-10[2020-03-25].

[2]梁彤缨,陈昌杰.管理者过度自信与企业创新投资:融资约束和股权激励的作用[J].工业技术经济,2020,39(01):23-32.

[3]赵国宇,禹薇.股权激励、過度投资抑制与公司价值[J].经济与管理评论,2019,35(04):42-51.

[4]阮秀云,陈俐君,陈昌杰.CEO过度自信与公司价值——基于CEO权力和董事会治理的调节作用[J].财会通讯,2019(09):55-60.

[5]陈碧琴,李涛.CEO过度自信、多角化与公司价值——基于1995-2010年NYSE数据的检验[J].商业时代,2014(16):80-81.

[6]马润平,李悦,杨英,张文静.公司管理者过度自信、过度投资行为与治理机制——来自中国上市公司的证据[J].证券市场导报,2012(06):38-43.

[7]蒋东生.过度投资与企业价值[J].管理世界,2011(01):174-175.

[8]叶蓓,袁建国.经理人过度自信、不对称信息与企业投资决策[J].财会月刊,2008(32):6-9.

[9]王霞,张敏,于富生.管理者过度自信与企业投资行为异化——来自我国证券市场的经验证据[J].南开管理评论,2008(02): 77-83.

[10]Scott Richardson.Over-investment of free cash flow[J].Review of Accounting Studies,2006,11:2-3.