新准则下交易性金融资产的分类及会计处理*

郎 菁

(国家税务总局税务干部学院长沙校区, 湖南 长沙 410116)

一、交易性金融资产由原准则第一类变为新准则兜底类的原因

准则修订之前主要是按照持有金融资产的意图和目的来划分,将金融资产划分为以公允价值计量且其变动计入当期损益的金融资产、持有至到期投资、贷款和应收款项、可供出售的金融资产四类。准则制定者的初衷是为了与相关国际会计准则趋同,将金融资产尽量以公允价值计量且其变动计入当期损益的金融资产来划分,然而在实际执行时却事与愿违。新准则出台后将金融资产的分类重新进行了修订,将上述四分类变为了三分类。第一类是以摊余成本计量的金融资产,第二类是以公允价值计量且其变动计入其他综合收益的金融资产,第三类是以公允价值计量且其变动计入当期损益的金融资产。其中以公允价值计量且其变动计入当期损益的金融资产由原准则第一类变为新准则的第三类(即兜底类)。换言之,就是不能划分为上述第一类和第二类的金融资产都归为第三类,该类金融资产对应的会计科目为交易性金融资产。新准则将金融资产分成三类主要是按照企业管理金融资产的业务模式和金融资产的合同现金流量特征来划分的,业务模式主要有三种:以收取合同现金流量为目标;以收取合同现金流量和出售金融资产为目标;其他业务模式。

要划分为第一类以摊余成本计量的金融资产必须同时满足两个条件:企业管理该金融资产的业务模式是以收取合同现金流量为目标;该金融资产的合同条款规定,在特定日期产生的现金流量仅为对本金和以未偿付本金金额为基础的利息的支付。如果企业购买的金融资产的业务模式是为了获取利息并且符合合同现金流量测试的,就可以划分为该类金融资产。但对于企业持有的股票不能归为这一类,因为股权投资的业务模式既不是获取利息,也不符合合同现金流量测试,所以股权投资只能划分为第二类或第三类。第一类以摊余成本计量的金融资产对应的会计科目一般有贷款、应收账款、债权投资等。一般情况下除了应收账款这一类常见的会计科目以外,企业对于这一类金融资产往往使用债权投资科目进行相关会计处理。

第二类以公允价值计量且其变动计入其他综合收益的金融资产分为一般情形和特殊情形(直接指定),实际上是针对债权投资和股权投资两种情形分别处理。如果是债权投资,就按照一般情形的规定处理,即合同现金流量仅为本金和利息,并且业务模式既以收取合同现金流量为目标,又以出售该金融资产为目标(即有在某种特定情况下将其出售的打算)。如果企业持有该种债权,就应该将其划分为以公允价值计量且其变动计入其他综合收益的金融资产,为了同第一类下对应的会计科目债权投资相区别,该类金融资产对应的会计科目叫做其他债权投资。如果是股权投资,企业先是根据其对被投资企业影响力的大小来明确其拥有的股权投资应该执行哪一个相应的会计准则。如果是重大影响以上的股权投资(即投资方对被投资方拥有控制、共同控制或重大影响的股权投资),应该执行《企业会计准则第2号——长期股权投资》,其对应的会计科目为长期股权投资;只有重大影响以下的股权投资,才是金融工具准则里的金融资产。

对于执行股权投资,首先要看该股权投资是交易性的还是非交易性的。如果是交易性的,则只能划分为第三类;如果是非交易性的,按照准则规定,现金流量并非本金和利息的非交易性权益工具投资,在初始确认时可直接指定为以公允价值计量且其变动计入其他综合收益的金融资产。并且该指定一经作出,不得撤销。这就是说如果是非交易性的股权投资,如果企业不是直接指定为以公允价值计量且其变动计入其他综合收益的金融资产,则也只能划分为交易性金融资产。对于企业直接指定为以公允价值计量且其变动计入其他综合收益的金融资产的非交易性权益工具投资,其对应的会计科目为其他权益工具投资。

第三类交易性金融资产一般是针对股权投资。对于债权投资,准则规定如果能够消除或显著减少会计错配,企业可以在初始确认金融资产时,将其直接指定为以公允价值计量且其变动计入当期损益的金融资产。所谓会计错配是指当企业以不同的会计确认方法和计量属性对在经济上相关的资产或负债进行确认或计量由此产生的利得或损失时,可能导致的会计确认和计量上的不一致。如甲银行有一笔十年期的固定利率贷款,如果按照业务模式为获取利息并且符合“本金+利息”的现金流量测试,该贷款应该划分为以摊余成本计量的金融资产。如果未来期间市场利率持续上涨,而该贷款为按照合同签订的固定利率收取利息,为了规避由于将来市场利率上涨而可能造成的损失,甲银行与乙银行签订了一项利率互换合同,由于该合同属于衍生金融工具,实质上具有套期的性质,不符合“本金+利息”的现金流量测试,只能划分为交易性金融资产。如果甲银行与该利率互换合同对应的贷款分类为以摊余成本计量的金融资产,则会形成会计错配。为了消除这种会计错配,甲银行只能将该十年期的固定利率贷款在初始确认时,直接指定为交易性金融资产。

二、交易性金融资产的重分类

当企业管理金融资产的业务模式发生变化时,金融资产可以进行重分类。但企业持有的金融资产如果是股权投资则不能重分类。股权投资初始分类时不能归类为以摊余成本计量的金融资产,对于非交易性的权益工具投资,除非企业直接指定为以公允价值计量且其变动计入其他综合收益的金融资产,企业只能将其作为交易性金融资产核算;而对于交易性的权益工具投资,只能归类为交易性金融资产这一类别中,不能归为其他类别。因此,股权投资性质的交易性金融资产不可以重分类。对于债权投资,则可以在前述三个类别之间进行重分类,也就是说,作为债权投资的交易性金融资产可以重分类为债权投资或其他债权投资,反之亦然。

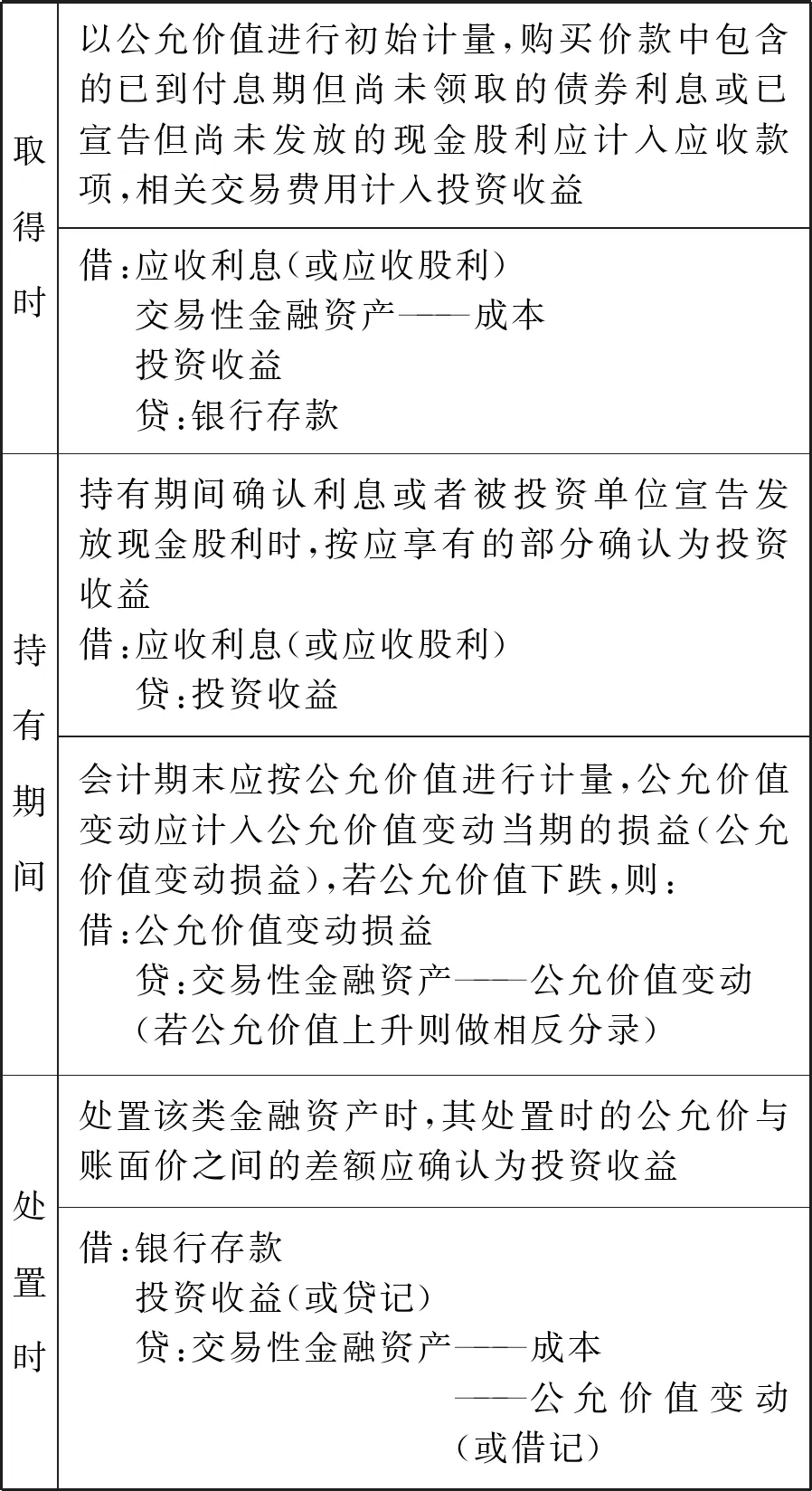

三、交易性金融资产相关会计处理

对于交易性金融资产的相关会计处理,新准则规定与原准则基本相同,该类金融资产应设置交易性金融资产科目,并设置成本、公允价值变动明细科目进行明细核算。如果是企业直接指定为该类金融资产的,则还应该在交易性金融资产科目下设置指定类明细科目进行单独核算。该类金融资产的会计核算主要包括初始取得、持有期间和处置三个环节。(见表1)

表1 交易性金融资产相关会计处理

若甲公司是一家上市公司,2019年11月3日甲公司从证交所购入了乙公司发行在外的普通股股票1000万股,购买价为10.33元/股,其中包含已宣告但尚未发放的现金股利0.33元/股,支付相关交易费用13万元。甲公司根据该股票的合同现金流量特征和公司管理该股票的业务模式将该股票分类为以公允价值计量且其变动计入当期损益的金融资产。2019年11月13日甲公司收到上述现金股利330万元;2019年12月31日该股票市价为11元/股;2020年3月7日乙公司宣告发放现金股利为0.3元/股,3月31日甲公司收到现金股利;2020年12月31日该股票市价为7元/股;2021年2月2日甲公司将其持有的乙公司的股票全部对外出售,该股票的卖出价为13元/股,支付相关交易费用15万元。因此甲公司对于其持有的乙公司股票可做如下会计处理。(单位:万元)

(1)2019年11月3日甲公司购入乙公司股票时:

借:应收股利——乙公司 330

投资收益 13

交易性金融资产——乙公司股票——成本 10000

贷:银行存款 10343

对于该笔会计分录应注意两点:一是购买价款中包含的已宣告但尚未发放的现金股利330万元,是甲公司的上家(即前面出售该股票给甲公司的投资人)应从乙公司获取的现金股利,只是乙公司虽然宣告但尚未实际发放,所以甲公司购入该股票时暂时垫付给前面的投资人,等到乙公司实际发放该现金股利时再从乙公司收回,所以虽然甲公司购买股票时实际支付10343万元,但其中的330万元应计入应收股利,不计入交易性金融资产的初始成本。二是购买时相关的交易费用(本例为13万元)应借记投资收益科目,不计入交易性金融资产的初始成本。主要考虑到交易性金融资产的特点是以公允价值计量,为了使其公允价值反映的是纯粹的市价,故应将相关的交易费用从其初始成本中剔除。会计的处理方式与企业所得税法的处理是有差异的,税法规定交易性金融资产的计税基础包括交易费用。按照本例,该交易性金融资产的计税基础应为10013万元,而其账面价值为10000万元,会形成税会差异。

(2)2019年11月13日甲公司收到乙公司前期宣告发放的现金股利330万元:

借:银行存款 330

贷:应收股利——乙公司 330

(3)2019年12月31日,该股票市价为11元/股:

借:交易性金融资产——乙公司股票——公允价值变动 1000

贷:公允价值变动损益——乙公司股票

1000

(4)2020年3月7日乙公司宣告发放现金股利为0.3元/股:

借:应收股利——乙公司 300

贷:投资收益 300

(5)2020年3月31日甲公司收到乙公司于2020年3月7日宣告发放的现金股利:

借:银行存款 300

贷:应收股利——乙公司 300

(6)2020年12月31日该股票市价为7元/股:

借:公允价值变动损益——乙公司股票

4000

贷:交易性金融资产——乙公司股票——公允价值变动 4000

(7)2021年2月2日甲公司以13元/股将所持乙公司的1000万股股票全部出售,则:

借:交易性金融资产——乙公司股票——公允价值变动 3000

银行存款 12985

贷:交易性金融资产——乙公司股票——成本 10000

投资收益 5985(倒挤)

出售时相关的增值税处理:

借:投资收益 169.81

贷:应交税费——转让金融商品应交增值税 169.81

需要说明的是,原准则规定在处置交易性金融资产时应将公允价值的累计变动额由公允价值变动损益科目转到投资收益科目。公允价值变动损益是持有期间的损益,是并未真正实现的损益,是虚的损益,因此在处置该类金融资产时应将持有期间公允价值的累计变动额由公允价值变动损益科目转到投资收益科目。上例中,2019年年末由于股价上涨,公允价值变动损益科目的贷方金额1000万元已结转至2019年的本年利润中,使该年的会计利润增加1000万元;同理,2020年年末由于股价下跌,公允价值变动损益科目的借方金额4000万元也结转至2020年的本年利润中,使该年的会计利润减少4000万元。如果处置时再将公允价值变动损益科目的余额再次转出,会显得会计处理不够严谨,所以新准则规定处置该类金融资产时,其公允价值与账面价值之间的差额应确认为投资收益,不需要再将公允价值的累计变动额由公允价值变动损益科目转到投资收益科目,这样在财务报表中更能反映各期因公允价值变动对该期损益造成的影响,持有损益转作已实现损益可以通过报表附注进行披露。

此外,在资产负债表日,交易性金融资产的公允价值的上升或下降要计入公允价值变动损益账户,计入会计利润,如上例中2019年12月31日,股价由购入时的每股10元上涨至每股11元,会计将该股价上涨的1000万元计入了该年的公允价值变动损益科目的贷方,即该1000万元计入了2019年的会计利润,使2019年的会计利润增加1000万元;2020年12月31日,股价由上年末的每股11元下跌至每股7元,会计将该股价下跌的4000万元计入了该年的公允价值变动损益科目的借方,即该4000万元计入了2020年的会计利润,使2020年的会计利润减少4000万元。然而这种会计处理企业所得税法是不认可的,因为企业只要没有处置该股票,其股价涨跌都是虚的,没有真正实现的损益,税法在处置该类资产时,其处置收入扣除其历史成本后的差额应该计入该资产处置期间的纳税所得。