影响中国上市钢铁公司净资产收益率的因素研究

□ 蒋为清

一、研究背景

钢铁行业是我国国有资本配置相对比较集中的行业,国有资本基本占据整个钢铁行业的半壁江山,提高国有资本效率、增强国有企业活力,做强做优做大国有企业,完善产权清晰、权责明确、政企分开、管理科学的现代企业制度是国有企业改革和国有资本管理体制改革的重要任务。本文以在中国上市的钢铁公司为研究对象,研究近12年来上市钢铁公司的重要盈利性指标——净资产收益率——状况,以及影响钢铁企业资本回报率的因素,为钢铁企业提高资本回报率提出管理建议。

二、理论文献综述

1.净资产收益率

根据卢峰(2007)的研究,本文认为使用资本创造的净利润与所使用的权益资本之比就是净资产收益率。文中使用在中国上市的钢铁公司的净资产收益率来衡量钢铁公司所有者权益资本的回报率。

2.资产负债率与净资产收益率的关系

于葳(2006)发现国内上市公司资产负债率与经营绩效指标存在负相关关系。杨沂(2011)认为资产负债率增长对上市公司经营业绩成长产生负面影响。本文将检验钢铁公司资产负债率和净资产收益率之间的关系。

3.人均拥有权益资本与净资产收益率的关系

张军(2002)认为中国工业的比较优势不是资本要素,而是劳动力要素,所以提高资本投入的密集程度对资本的收益会产生负面影响,资本密集程度与资本收益率之间呈负相关关系。乔根森(2001)和Krugman (1994)发现东亚国家工业化过程中出现了资本收益率和劳动生产率下降的趋势。不过,黄伟力(2007)不同意资本密集程度与资本收益率负相关理论。Gordon (1999)发现资本密集程度与资本收益率之间不是线性关系,资本收益率下降可能与资本配置效率有关。本文将检验钢铁上市公司人均拥有权益资本与净资产收益率之间的关系。

4.科技研发投入与净资产收益率的关系

黄伟力(2007)认为全要素生产率或科学技术是资本收益率的决定性因素;本文将检验钢铁公司研发投入率与净资产收益率之间的关系。

5.市场竞争程度与净资产收益率的关系

Slade,M. E.和 Jacquemin A.(1992)研究发现,行业内企业越少,企业相互串谋合作、阻止其他竞争者进入行业、造成寡头垄断越容易,寡头垄断企业因此可以获得垄断价格、垄断利润和高的资本收益率。Cowling和 Waterson(1976)发现在特定条件下行业利润与行业集中度呈线性关系。库诺特模型揭示了企业数量越多,行业盈利水平越低。伯川德的静态模型则揭示了价格、利润与行业中的企业数量没有相关性。本文将检验钢铁公司市场占有率与净资产收益率之间的关系。

6.国有股权比例与净资产收益率的关系

邵挺(2010)认为非国有企业的资本收益率比国有企业高。蒋云资和任若恩(2004)研究显示国有工业企业的资本收益率低于中国工业企业的平均水平。本文将检验钢铁公司国有股权占比与净资产收益率之间的关系。

7.生产投入品的成本与净资产收益率的关系

Thomas (1991)认为原材料和劳动力等生产要素价格对资本的收益率有显著的影响。在铁矿石价格大涨时,掌握低成本铁矿石的长流程钢铁企业具有成本竞争优势,在市场竞争中往往占据有利地位,可能获得比无自有低成本铁矿的钢铁企业更高的盈利水平。本文将检验钢铁公司铁矿自供比例与净资产收益率之间的关系。

8.全员劳动生产率与净资产收益率的关系

全员劳动生产率指根据产品的价值量指标计算的平均每一个从业人员在单位时间内的产品生产量,一家企业员工产出越多,人事效率越高,人工成本比同行竞争对手企业越低,资本收益率可能就越高。本文将检验钢铁公司员工劳动生产效率与净资产收益率之间的关系。

9.管理层持股与净资产收益率的关系

Demsetz 等(1985)认为公司高管持股占比与其经营的公司资本回报率之间有显著正相关关系。Mehran 也认为公司 CEO 持股比例对公司的资本收益率有显著的影响。国内学者魏刚(2000)认为国内上市公司的高管持股并未对公司绩效达到预想的提升作用。而冯根福等(2012)认为高管持股比例与公司资本收益率正相关。卢馨等(2013)认为公司高管激励的时间越长,公司高管持股对公司绩效产生的效果就会愈好。吴安琪(2014)认为高管持股与公司价值有显著的正相关关系。本文将检验钢铁公司管理层持股比例与净资产收益率之间的关系。

10.产品结构与净资产收益率的关系

钢铁企业的产品战略可能会影响钢铁企业的资本回报率,改革开放初期由于我国板材轧机少,无缝和直缝焊管少,成了制约经济发展的因素,提高这一比例是几代冶金工作者孜孜以求的目标。发达国家板管比达到50%以上,而改革开放初期我国的板管比不足30%,而一般认为43%以上是工业国家的合适比例。但是多年以来国内的钢铁企业把板材和管材看成是先进产能,过度追求板管比,“一窝蜂”上板材和管材生产线,造成了所谓的先进产能过剩及其投资回报率不理想。本文将检验钢铁公司的产品结构与净资产收益率之间的关系。

三、数据描述和模型的设定

本文从万得数据库(Wind)获得2008—2019年25家中国钢铁上市公司的经营数据并计算出这些上市钢铁公司的净资产收率、资产负债率、人均权益、研发费用投入率、粗钢产量占国内粗钢产量比例、铁矿石自供比例、人均粗钢产量、管理层持股比例、板材比、国有股权占比,然后应用EVIEW统计学软件检验国内上市钢铁公司净资产收益率与资产负债率、人均权益、研发费用投入率、粗钢产量占国内粗钢产量比例、铁矿石自供比例、人均粗钢产量、管理层持股比例、板材比、国有股权占比之间的关系,并由此得出管理建议。2008—2019年中国钢铁上市公司净资产收益率排名情况见表1。

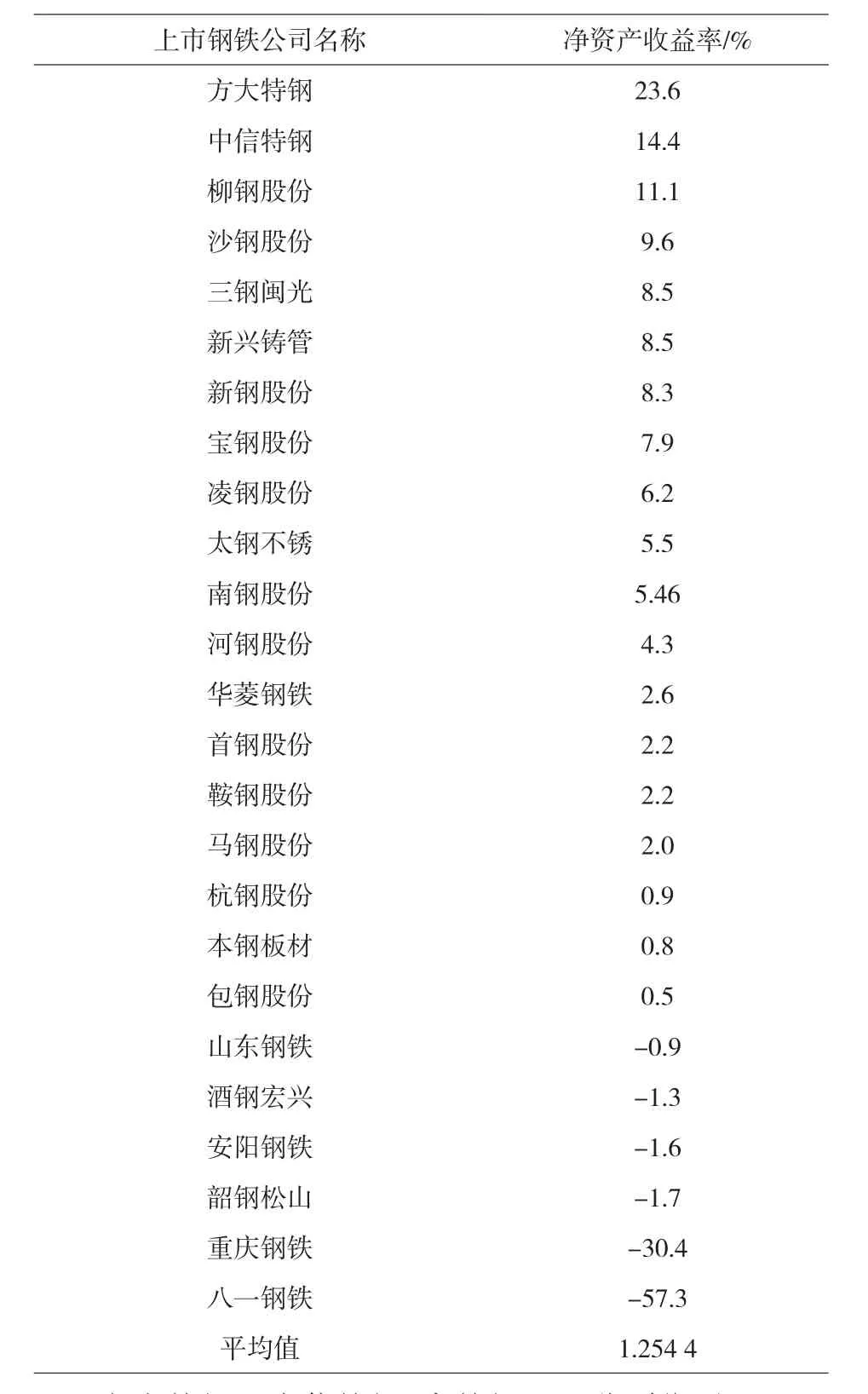

表1 2008—2019年中国钢铁上市公司净资产收益率(算术平均值)排名

方大特钢和中信特钢2家特钢企业分别位列2008—2019年中国钢铁上市公司净资产收益率平均值第一名和第二名。25家上市钢铁公司(2008—2019年)净资产收益率平均值只有可怜的1.254 4%,低于同期人民币存款1年期(整存整取)月度基准利率平均值2.23%,更低于长期存款利率。也就是说,假设投资者投资25家上市钢铁公司12年,获得的资本回报还不如在银行存款的月度利息收入。人民币存款基准利率见表2。

表2 人民币存款基准利率 单位/%

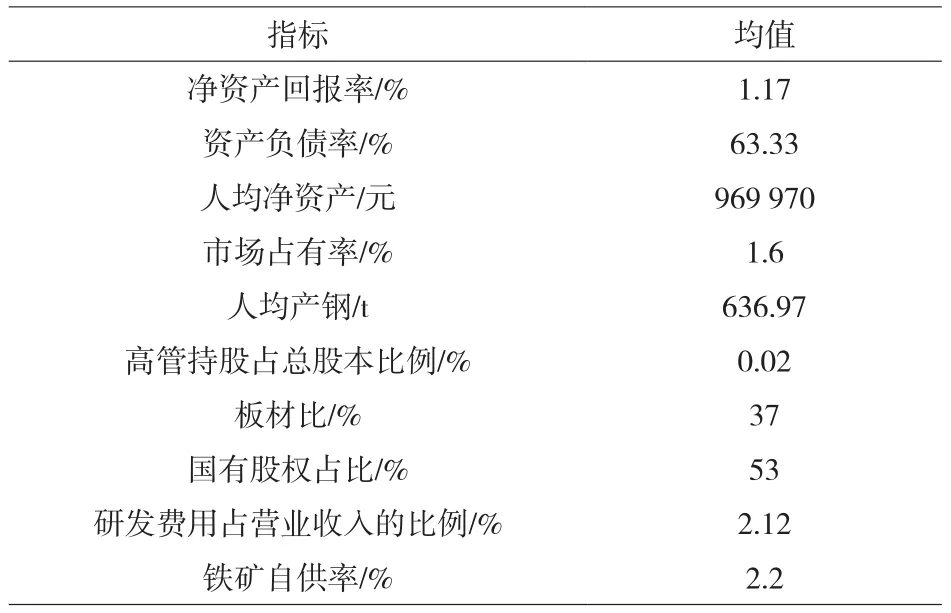

被解释变量为样本钢铁公司的净资产收益率,解释变量为资产负债率、人均权益、研发费用投入率、市场占有率、铁矿石自供比例、人均粗钢产量、管理层持股比例、板材比、国有股权占比,本文用样本钢铁公司的资产负债率度量样本钢铁公司的负债水平;用样本钢铁公司的员工人均权益数度量样本钢铁公司的资本深化程度,该比率越高,表明该公司资本深化程度越高;用样本钢铁公司的研发费用占营业收入的比例度量样本钢铁公司的研发费用投入率,该比率越高,表明该公司在研发方面的投入越大,对钢企技术创新促进作用可能越大;用样本钢铁公司的粗钢产量占国内粗钢产量比例近似地度量样本钢铁公司的市场占有率;用样本钢铁公司铁矿自供比例近似地衡量样本钢铁公司控制原材料成本的能力;用样本钢铁公司的人均粗钢产量度量样本钢铁公司的员工劳动生产效率;用高管持股占总股本比例衡量样本钢铁公司管理层持股程度,持股比例越高,说明高管与公司股东利益捆绑越紧,股东与高管的利益越趋于一致;用国有股本占样本钢铁公司总股本的比例衡量样本钢铁公司所有制结构;用板材产量占样本钢铁公司钢材产量的比例衡量样本钢铁公司的产品结构。变量描述性统计见表3。

表3 变量描述性统计

计算公式:

其中,F是方差比率值;RSS是混合面板数据回归模型的残差平方和;URSS是对25家钢铁上市公司的时间序列数据分别进行OLS估计,计算25个一元线性回归模型的残差平方和之和;N是样本对象数量;K是变量数;T是时间长度。

本文用Chow检验来决定采取何种估计模型。这里因为F值小于关键值,所以不能拒绝零假设:估计模型是混合面板数据模型。Chow检验结果是接受混合回归模型,因此本文运用混合回归模型来分析解释变量资产负债率、人均权益、研发费用投入率、粗钢产量占国内粗钢产量比例、人均粗钢产量、国有股本占比、板材占比、高管持股比例、铁矿自供率对被解释变量净资产收益率的影响。

四、模型估计结果和讨论

经过混合面板数据回归分析,获得以下检验结果(见表4):一部分解释变量对被解释变量净资产收益率有显著的影响,另一部分解释变量则对被解释变量净资产收益率没有显著影响;一部分解释变量和被解释变量净资产收益率的关系与本文理论预期一致,另一部分解释变量和被解释变量净资产收益率则与本文理论预期不一致。

表4 混合面板回归模型估计结果

市占率与净资产收益率正相关与本文预期一致。钢铁企业市占率越高,越有可能享受高额的寡头垄断利润,其资本回报率就越可能比低市占率的钢铁企业高;但在该数据模型中市占率对净资产收益率影响不显著,可能是所有上市钢铁公司在国内钢铁市场的市占率都很低,没有非常大的差别,所以市占率对其净资产收益率没有显著影响。

资产负债率与净资产收益率负相关与本文预期一致,且在该数据模型中资产负债率对净资产收益率有显著影响,说明资产负债率越低的上市钢铁公司,其净资产收益率越高。

人均权益与净资产收益率正相关与本文预期一致。钢铁行业是资本密集型行业,中国从2010年以后逐步告别了人口红利,人力成本上升,劳动力绝对数量开始下降,要降低人工成本,降低对人工的依赖,提高人事效率,钢铁企业就需要通过不断加大投资来提高生产和管理的自动化、信息化和智慧化程度,机器替代人的结果是人均拥有的权益资本数量上升;但在该数据模型中人均权益对净资产收益率影响不显著,有可能是样本钢铁公司开展的是同质化竞争、同质化投资,这种同质化的资本深化对样本钢铁公司的净资产收益率并没有带来显著影响。

研发费用占营业收入比例与净资产收益率正相关与本文预期一致,且在该数据模型中研发费用投入率对净资产收益率有显著影响,说明钢铁上市公司的研发费用投入占比越高,其净资产收益率越高,反之越低。因此,为摆脱同质化竞争,加大研发投入,开发新技术新产品,提高差异化竞争力,是钢铁企业提高盈利水平和资本回报率的重要路径。

国有股本占比与净资产收益率正相关与前面文献中一些研究发现的结论不一致,说明在钢铁行业中,国有股本占比高的钢铁企业资本回报率并不一定比国有股本占比低或民营钢铁企业差;但在该数据模型中国有资本占比对净资产收益率影响不显著,可能是所有上市国有钢铁公司在上市以后都实现了混合所有制,其已经不是纯国有企业的体制机制,国有股权比例高一点或低一点并不显著影响其净资产收益率。

人均产钢与净资产收益率正相关与本文预期一致。假设不考虑其他因素,人事效率越高,吨钢人工成本就越低,钢企吨钢盈利越高,那么净资产收益率也越高;但在该数据模型中人均产钢对净资产收益率没有显著影响。这可能是由于各上市钢铁公司披露的在岗员工数据口径不一致造成的,如有的上市钢铁公司含矿业公司,有的没有包含矿业公司,而本文因无法获得钢铁上市公司所含的矿业公司员工数,无法把矿业公司员工数剔除,因此数据的不可得性和不一致性可能影响了人均产钢数据的精确性,从而可能导致人均产钢量对净资产收益率影响不显著。

高管持股比例与净资产收益率正相关与本文预期一致。在该数据模型中高管持股比例对净资产收益率有显著影响,说明高管持股比例越高的上市钢铁公司,其净资产收益率越高,反之越低。

铁矿石自供比例与净资产收益率正相关与本文预期一致。假设不考虑其他因素,在铁矿石价格远远超过国产铁矿成本时,铁矿石自供比例高的钢铁企业体现出成本竞争力和优势,其盈利水平和净资产收益率应比没有铁矿石自供或铁矿自供比例低的钢铁企业高。但在该数据模型中铁矿石自供比例对净资产收益率影响不显著。可能的原因是,国内铁矿石一般比从澳大利亚和巴西进口的铁矿石成本高,含铁比低,环保性差;在样本研究时期,大部分时间铁矿石价格并未处于超高区间,自供铁矿石的钢铁企业比从巴西和澳大利亚进口铁矿石的钢铁企业在原材料成本方面实际上并没有什么显著优势。

检验结果中板材比与净资产收益率负相关的结论与传统预期不一致。板材曾是高端和先进产能的代名词,中国宝武依靠汽车板和硅钢曾赚到不少钱,但后来钢铁企业“一窝蜂”都上板材生产线,造成了所谓的高端和先进产能过剩,使板材比高的钢铁企业未必比板材比低的钢铁企业更赚钱。近两年国家财政刺激主要带动基建投资,长材比板材需求旺盛,但由于前几年长材作为落后产能被淘汰,现在却因供不应求而变得抢手,形成了“长强板弱”的格局,导致做长材的钢铁企业赚的钱反而比做板材的钢铁企业多。因此,本研究发现板材比与净资产收益率呈反比,正好说明了钢铁行业产品盈利的变化趋势。但在该数据模型中板材比对净资产收益率没有显著影响,可能是由于大量效益好的非上市的以长材为主的钢铁公司并未包含在本样本中,其产品结构差异对其净资产收益率的影响不显著。

五、结论和建议

本文对国内25家上市钢铁公司(2008—2019年)的经营数据进行实证分析后发现,25家上市钢铁公司(2008—2019年)净资产收益率平均值只有1.25%,低于同期人民币存款1年期(整存整取)月度基准利率平均值2.23%,更低于长期存款利率。通过建立混合面板数据模型来检验这25家上市钢铁公司净资产收益率与资产负债率、研发费用投入率、高管持股比例、市占率、人均权益、人均产钢、板材比、铁矿石自供比例、国有股权比例的关系发现:这25家上市钢铁公司资产负债率、研发费用投入率和高管持股比例对其净资产收益率有显著影响。根据研究结论,本文提出以下管理建议:

1.坚定不移地推进供给侧结构性改革,去杠杆,降财务成本

去杠杆是供给侧结构性改革的重点任务之一,钢铁行业又是去杠杆改革的重点行业之一,钢铁企业要抓住近3年来钢铁市场回暖、企业效益有所上升的有利时机,抓紧时机降低负债率,严控债务,特别是有息债务的规模,尽可能利用权益融资、减少债务融资来解决企业发展资金需求。

2.坚定不移转变发展方式,走创新驱动的发展道路

我国钢铁工业面临着产能过剩矛盾突出、创新发展能力不足、环境能源约束不断增强、企业经营持续困难等问题。要破解中国钢铁工业发展瓶颈,实现由大到强的蜕变,唯有转变钢铁行业粗放式的发展模式,走创新驱动之路,持续加大创新投入,在技术、质量、效益和绿色等方面引领全球钢铁行业。

3.坚定不移深化国企改革,激发钢铁企业人的积极性和创造性

企业能不能搞好,人是关键。《国务院关于国有企业发展混合所有制经济的意见》要求国有企业要按照现代企业制度要求建立市场化选人用人机制和激励约束机制,按照市场化原则决定薪酬,可以采取多种方式探索中长期激励机制。股权激励已被证明是提高钢铁企业资本回报率的有效机制,因此国有控股钢铁企业要深化国有企业改革,推进市场化的职业经理人制度改革。已经实行了高管股权激励的钢铁企业要根据以往改革的经验和教训,完善高管股权激励机制;还未实行高管股权激励的钢铁企业要加快探索实行管理层长期激励机制,加大改革力度,激发企业活力,为股东创造更多价值。