结构性货币政策的传导路径与调控效应研究

程璐 何广文

内容提要:结构性货币政策的定向调控效应会因政策工具使用的不同而差异巨大,本文考察了结构性货币政策对农业企业的传导路径和作用效果。考虑到差异性、特殊性和创新性等特点,结构性货币政策可以通过预期作用路径、利率与成本收益路径、信贷与定向支持路径和风险转移与风险补偿路径进行传导。基于农业企业微观数据,运用扩展的面板FAVAR模型实证分析研究发现:数量型和价格型结构性货币政策工具组合都会对农业企业的信贷可得性产生影响,且作用力度大于传统货币政策;数量型结构性货币政策工具组合对农业企业的盈利性影响不显著,而价格型结构性货币政策工具组合对农业企业的盈利性有显著影响,但存在滞后效应。因此,中央银行通过“精准发力”,采用价格型为主、数量型为辅的结构性货币政策工具,会更有利于緩解农业企业融资困境,实现乡村振兴和可持续发展。

关键词:结构性货币政策;农业企业;传导路径;面板FAVAR模型;调控效应

中图分类号:F82 文献标识码:A 文章编号:1001-148X(2020)09-0111-10

一、前言

习近平总书记在十九大报告中提出实施乡村振兴战略,而农业企业作为乡村振兴的主力军,融资难、融资贵依旧是制约其发展的瓶颈,如何发挥宏观经济政策的引导和激励作用,把更多的金融资源配置到农村重点领域和薄弱环节,破解农业企业的融资约束是现阶段政策关注的热点和难点。传统上总量调节的货币政策也尝试在引导结构调整优化方面发挥积极作用,中央银行先后创设了“定向降准”、“定向再贷款”、“借贷便利”等多种数量型和价格型结构性货币政策工具,把已有的存量和增量货币向三农领域倾斜[1],以期缓解农业企业的融资困境。由此有以下需要考虑的问题:与传统货币政策相比,结构性货币政策是否能缓解农业企业的融资约束?如果可以,其特有的传导路径是什么?究竟是数量型工具还是价格型工具更为有效?结构性货币政策对农业企业的定向调控效应会因政策工具使用的不同而差异巨大,不仅会对破解农业企业的融资约束乃至整个乡村振兴战略都会产生深远影响。这些问题的研究对当前结构性货币政策的定向操作具有显著的现实意义。

二、文献综述

Cole et al.(2011)[2]和Mishkin(2011)[3]等认为,当一个经济体出现融资条件恶化或者经济陷入流动性陷阱的情况下,传统货币政策可能会在一定程度下失效。此时,中央银行就会考虑采用非常规的货币政策调整和影响市场利率,以此促进实体经济的发展。货币政策通常被视为一种总量型调控方式,但在一定程度上也可以发挥产业结构调整效应。卞志村和孟士清(2014)[4]认为结构性货币政策兼具微观功能,可以降低部分金融机构融资成本,引导资金流向三农等微观主体。巴曙松等(2018)[5]认为结构性货币政策可以显著降低市场利率,但作用效果边际递减。

关于结构性货币政策的传导路径研究。Bauer和Neely(2012)[6]认为,结构性货币政策可以借助信号效应影响和稳定市场利率;刘澜飚等(2017)[7]研究表明中央银行通过政策公告等信号作用可以增强“借贷便利类”结构性货币政策工具的有效性,但是其有效性会随着利率期限的延长而减弱。Cecioni等(2011)[8]研究认为结构性货币政策实际上是一种“税收型”的货币政策,可以通过资产负债表进行传导,通过把私人部门的高风险资产转移到中央银行的资产负债表上,利用中央银行信用有助于稳定实体经济和降低金融体系风险,如美联储通过资产负债表的传导为金融市场注入流动性等。Peersman(2011)[9]认为与传统货币政策的传导路径一样,利率渠道和信贷渠道同样是结构性货币政策的主要传导渠道,中央银行运用结构性货币政策工具,通过利率和信贷传导渠道传导,可以引导资金流向特定领域,支持实体经济发展。胡育蓉和范从来(2017)[10]指出结构性货币政策具有导流效应、截流效应、成本效应和信号效应。

在我国,结构性货币政策效应研究早期多以国外研究和定性分析为主。随着结构性货币政策的运用不断丰富与成熟,学者们开始对支农再贷款、定向降准、差别存款准备金率、“借贷便利类”等结构性货币政策工具进行了大量的实证研究,肯定了结构性货币政策对调整经济结构和引导资金流向的作用。马理等(2015)[11]认为在财政、税收等政策协调配合下,定向降准有助于提高商业银行的涉农贷款比例,提升对三农领域的信贷投放。郑寿明等(2019)[12]认为支农再贷款的支持和带动效果显著,能够激发地方法人金融机构的积极性,通过增强其资金实力,使涉农贷款占比稳步提升;且运用再贷款资金发放涉农贷款的利率低于普通农业贷款利率,对农业企业信贷可得性起到了积极作用,可以有效带动当地支柱产业的发展。孙少岩和刘芮嘉(2019)[13]运用VAR模型实证得出利率导向型结构性货币政策工具对宏观经济的调控效果好于数量型结构性货币政策工具,中央银行在实际运用中应根据不同背景和政策目标,适时选取不同的政策工具。

但也有学者提出了不同意见。黎齐(2017)[14]认为定向降准政策的效果并不明显,商业银行作为传统中介政策效果不佳,释放的增量资金并没有精确流入小微、三农等弱势部门。张克菲和吴晗(2018)[15]则研究表明“借贷便利类”工具在短期能有效降低利率水平,但长期效果不显著。而万冲和朱红(2017)[16]认为结构性货币政策应定位于维持金融稳定而不是调整结构,且要避免其长期化、常态化。

通过现有研究文献可以看出:(1)国内外学者对结构性货币政策的传导路径研究大多基于传统的货币政策,对其特有的传导路径研究不够深入和系统,缺少完整的理论框架。(2)实证分析多集中在某一种结构性货币政策工具上,对其工具组合的效应分析较少;且实证分析多以银行信贷行为的变化为主,而对农业企业等微观主体的实证研究较少。

本文可能的边际贡献在于:(1)运用经济学理论从区别于传统货币政策传导路径的视角对结构性货币政策的传导路径从差异性、特殊性和创新性等维度进行深入分析,指出结构性货币政策可以通过预期作用路径、利率与成本收益路径、信贷与定向支持路径和风险转移与风险补偿路径进行传导,有助于疏通货币政策传导机制和构建完整的理论框架。(2)以农业企业微观数据为基础,运用扩展的面板FAVAR模型,从数量型工具组合和价格型工具组合两方面对结构性货币政策工具的定向调控效应进行评价,更符合应用实际。(3)对结构性货币政策定向调控效应的评价从引导金融机构的信贷行为延伸到影响农业企业的信贷可得性和盈利性等,是研究方法的有益尝试,而且为评价结构性货币政策的定向调控效应提供了更为针对性的实证依据。这些研究更有助于破解农业企业的融资约束,实现货币政策“精准发力”。

三、结构性货币政策的基本内涵

(一)结构性货币政策产生的背景

次贷危机后,由于零利率下限约束,使得传统的总量型货币政策无法发挥作用,经济陷入“流动性陷阱”。为加大对实体经济的金融支持,国外央行尝试使用结构性货币政策工具向金融市场注入大量流动性,刺激实体经济的增长。但是在我国,结构性货币政策的产生背景和国外略有不同,我国经济正处于从高速发展到高质量发展的转变,结构性矛盾突出,表现之一就是金融资源分配不合理,大型企业、国有企业和金融资产吸纳了过多的流动性,而农业企业和小微企业的流动性则较为匮乏,且融资成本相对较高。因此,中央银行的货币政策也从传统的总量调控向更有针对性的定向调控转变,要求不仅要把握好总量政策的取向和力度,还要在引导结构调整优化方面发挥积极作用,防止“大水灌溉”。2014年,中央提出在坚持区间调控基础上更加注重定向调控,实现货币政策的“精准发力”,标志着我国中央银行的定向调控政策迈入新阶段。

(二)结构性货币政策的目标

传统货币政策是总量型政策,主要用来熨平经济周期,缓解实体经济的波动;政策目标包括币值稳定、经济增长、充分就业和国际收支平衡。而结构性货币政策的政策目标则明显不同,它是在区间调控中更加注重定向调控。因此,本文认为,我国的结构性货币政策目标应体现以下两个方面:一是在“量”上以激励效应为主,即引导存量和增量资金流向农业企业和小微企业等国民经济发展中的重点领域和薄弱环节,缓解其融资困境;二是在“价”上给予定向支持,即通过“定向降息”等方式引导中长期利率下行,降低农业企业和小微企业的融资成本。

(三)结构性货币政策工具

为提高政策的针对性和有效性,防止大水漫灌,实现“精准滴灌”,央行不断创新完善调控方式和政策工具,形成了传统货币政策工具和结构性货币政策工具组合调控的新局面。在实际运用中,结构性货币政策工具也分为数量型工具和价格型工具。中央银行可以通过定向降准、支农、支小再贷款和PSL等数量型结构性货币政策工具,从“量”上对农业企业、小微企业等给予定向的资金支持;还可以通过常备借贷便利(SLF)、中期借贷便利(MLF)和定向中期借贷便利(TMLF)等价格型结构性货币政策工具,从“价”上通过构建不同期限的利率走廊上限,引导农业企业和小微企业的融资成本下行。具体的结构性货币政策工具的创设时间、主要功能、操作对象及投放方式等如表1所示。

四、结构性货币政策对农业企业的传导路径

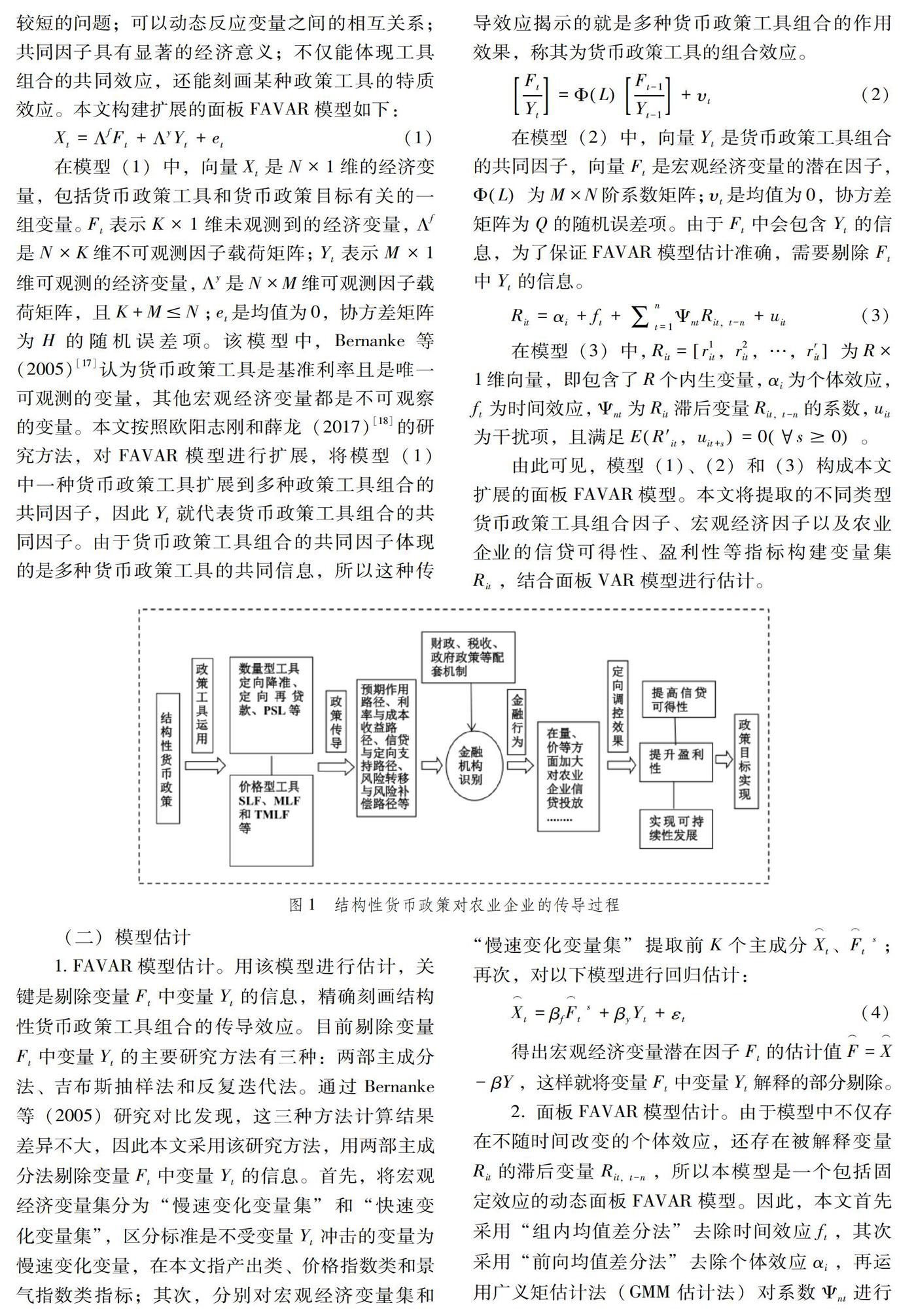

与传统货币政策相比,结构性货币政策的传导机制具有差异性、特殊性和创新性等特点。一是差异性维度:要充分考虑到从总量型经济政策到对农业企业等微观主体结构调整的转变,从调节整个金融市场流动性到影响金融机构信贷行为(包含信贷规模和信贷结构)的转变,使货币政策能够兼顾微观基础;二是特殊性维度:结构性货币政策在“量”、“价”上给予农业企业的定向支持以及通过预期管理提高政策有效性和前瞻性等;三是创新性维度:结构性货币政策工具具有风险转移与风险补偿功能,可以改善农业企业融资环境,提升农业企业的信贷可得性等。因此,结合学者们前期的研究成果,本文认为结构性货币政策对农业企业的传导路径主要有以下四个方面。

(一)预期作用传导路径

为了引导资金流向三农领域,缓解农业企业的融资约束,央行创设了多种数量型和价格型结构性货币政策工具,通过政策宣传和窗口指导向金融机构和农业企业等微观经济主体传递一种定向支持的信号,改善政策的有效性和前瞻性,加强市场预期,最终引导存量和增量资金流向农业企业,实现货币政策的“精准发力”。

(二)利率与成本收益传导路径

当经济陷入“流动性陷阱”,短期利率向长期利率传导受阻时,传统利率传导渠道可能失效,货币政策无法通过改善投资和总需求,刺激实体经济增长。而对于结构性货币政策而言,它可以直接或间接地通过影响中期或长期利率,提高短期利率向中期、长期利率的传导效率,达到疏通货币政策传导机制的目的。金融机构和农业企业等市场参与主体在理性决策下,都会遵循成本收益比较原则,当中央银行通过运用结构性货币政策工具,使各个参与主体获得薄利或者微利时,都可能潜在增加对农业企业等经济薄弱部门的信贷投放,同时降低融资成本。如通过SLF、MLF、TMLF等价格型工具“定向降息”,一方面中央银行以较低的资金价格对特定金融机构进行流动性支持,降低金融机构的负债端成本;另一方面中央银行通过构建各期限利率走廊机制,可以直接或间接地影响中长期贷款利率,降低农业企业等实体经济的融资成本。

(三)信贷与定向支持传导路径

对我国而言,信贷传导机制不仅是传统货币政策重要的传导机制,同样也是结构性货币政策重要的传导机制。无论是价格型结构性政策工具还是数量型结构性政策工具,都需要金融机构作为载体,将信贷资金发放到农业企业。中央银行运用结构性货币政策工具,通过规定资金用途和使用条件等,对全部金融机构或部分金融机构定向释放流动性,加大对农业企业的信贷支持。如支农再贷款的使用,通过对特定金融机构注入流动性,规定贷款发放对象,使用条件和资金用途等要素,控制资金投向,定向支持农业企业,最终达到缓解农业企业融资难的困境。

(四)风险转移与风险补偿传导路径

农业企业之所以融资难、融资贵,往往是因为其信贷资金成本高、风险大、收益低的特点,金融资源不愿向其倾斜。中央银行通过结构性货币政策不仅可以为特定金融机构的部分高风险实体项目提供定向融资支持和信用担保,实现风险转移;还可以通过与财政、税收、金融监管等政策相配合,对金融机构承担的风险進行补偿。因此,中央银行通过对部分金融机构发放的高风险资产进行风险转移和风险补偿,可以引导信贷资金和社会资本加大对农业企业的信贷投入,降低融资价格,最终实现乡村振兴的目标。如我国中央银行的PSL操作,一方面通过提高中央银行资产负债表中私人部门的风险资产,做到风险转移;另一方面作为间接让金融机构放贷的“机构投资者”,对高风险项目进行补偿,加大对三农领域基础设施等薄弱环节的信贷投放,改善农业企业的融资环境。

可以看出,作为传统货币政策的有益补充,结构性货币政策更有利于疏通货币政策传导机制,达到引导增量和存量资金流向农业企业或者降低农业企业的融资成本的目的。因此,对于农业企业融资难、融资贵的问题,可以通过货币政策的定向化、结构化进行缓解(参见图1)。

五、扩展的面板FAVAR模型设定与估计

(一)模型设定

对于货币政策的有效性研究,从国内外研究经验来看,主流实证研究方法有三种:分别是向量自回归模型(VAR模型)及其相关扩展模型分析法、事件分析法和动态随机一般均衡模型分析法。本文考察不同类型的结构性货币政策工具之间相互影响、相互叠加共同作用于农业企业等微观主体,如果只对某个结构性货币政策工具进行研究,而忽略多种结构性货币政策工具组合操作的共同影响,会导致不能真实的反映政策调控效果,可能与实际情况不符,给货币政策的定向操作带来难题。因此,结合前期学者们的研究基础和本文研究实际,拟采用扩展后的面板FAVAR模型。它的优势在于:信息含量丰富,且不存在过度参数化;可以有效克服微观面板数据样本量较少和时间序列较短的问题;可以动态反应变量之间的相互关系;共同因子具有显著的经济意义;不仅能体现工具组合的共同效应,还能刻画某种政策工具的特质效应。本文构建扩展的面板FAVAR模型如下:

Xt=ΛfFt+ΛyYt+et(1)

在模型(1)中,向量Xt是N×1维的经济变量,包括货币政策工具和货币政策目标有关的一组变量。Ft表示K×1维未观测到的经济变量,Λf是N×K维不可观测因子载荷矩阵;Yt表示M×1维可观测的经济变量,Λy是N×M维可观测因子载荷矩阵,且K+MN;et是均值为0,协方差矩阵为H的随机误差项。该模型中,Bernanke等(2005)[17]认为货币政策工具是基准利率且是唯一可观测的变量,其他宏观经济变量都是不可观察的变量。本文按照欧阳志刚和薛龙(2017)[18]的研究方法,對FAVAR模型进行扩展,将模型(1)中一种货币政策工具扩展到多种政策工具组合的共同因子,因此Yt就代表货币政策工具组合的共同因子。由于货币政策工具组合的共同因子体现的是多种货币政策工具的共同信息,所以这种传导效应揭示的就是多种货币政策工具组合的作用效果,称其为货币政策工具的组合效应。

FtYt=ΦLFt-1Yt-1+υt(2)

在模型(2)中,向量Yt是货币政策工具组合的共同因子,向量Ft是宏观经济变量的潜在因子,ΦL为M×N阶系数矩阵;υt是均值为0,协方差矩阵为Q的随机误差项。由于Ft中会包含Yt的信息,为了保证FAVAR模型估计准确,需要剔除Ft中Yt的信息。

Rit=αi+ft+∑nt=1ΨntRit,t-n+uit(3)

在模型(3)中,Rit=r1it,r2it,…,rrit为R×1维向量,即包含了R个内生变量,αi为个体效应,ft为时间效应,Ψnt为Rit滞后变量Rit,t-n的系数,uit为干扰项,且满足ER′it,uit+s=0s0。

由此可见,模型(1)、(2)和(3)构成本文扩展的面板FAVAR模型。本文将提取的不同类型货币政策工具组合因子、宏观经济因子以及农业企业的信贷可得性、盈利性等指标构建变量集Rit,结合面板VAR模型进行估计。

(二)模型估计

1.FAVAR模型估计。用该模型进行估计,关键是剔除变量Ft中变量Yt的信息,精确刻画结构性货币政策工具组合的传导效应。目前剔除变量Ft中变量Yt的主要研究方法有三种:两部主成分法、吉布斯抽样法和反复迭代法。通过Bernanke等(2005)研究对比发现,这三种方法计算结果差异不大,因此本文采用该研究方法,用两部主成分法剔除变量Ft中变量Yt的信息。首先,将宏观经济变量集分为“慢速变化变量集”和“快速变化变量集”,区分标准是不受变量Yt冲击的变量为慢速变化变量,在本文指产出类、价格指数类和景气指数类指标;其次,分别对宏观经济变量集和“慢速变化变量集”提取前K个主成分X

2.面板FAVAR模型估计。由于模型中不仅存在不随时间改变的个体效应,还存在被解释变量Rit的滞后变量Rit,t-n,所以本模型是一个包括固定效应的动态面板FAVAR模型。因此,本文首先采用“组内均值差分法”去除时间效应ft,其次采用“前向均值差分法”去除个体效应αi,再运用广义矩估计法(GMM估计法)对系数Ψnt进行估计。具体步骤如下:

第一步,采用“组内均值差分法”,对各个变量取平均值,得到:

Rit=αi+ft+∑nt=1ΨntRit,t-n+uit(5)

模型(5)减去模型(3)可去除时间效应,得到:

Rit=α~i+∑nt=1ΨntRit,t-n+uit(6)

其中Rit=Rit-Rit,其他变量同理。

第二步,采用“前向均值差分法”,对各个变量的“未来值”取平均,得到:

Rit=α-i+∑nt=1ΨntRit,t-n+uit(7)

模型(7)减去模型(5)去除个体效应,得到:

R⌒it=∑nt=1ΨntR⌒it,t-n+u⌒it (8)

其中R⌒it=Rit-Rit,其他变量同理。

最后,用GMM方法对扩展的面板FAVAR模型进行参数估计。

六、实证研究结构性货币政策对农业企业的定向调控效应

(一)构建指标体系(表2)

1.货币政策工具的选取和量化。本文研究不同类型的结构性货币政策工具组合对农业企业的影响,因此选取的货币政策工具分为三类。一是传统货币政策工具(y1):包括货币供应量(M1、M2)、一年期存款利率(D1)、三年定期存款利率(D3)、一年期贷款利率(L1)、一年LPR、1-5年贷款利率(L5);二是数量型结构性货币政策工具(y2):包括差别存款准备金率(分别用大型金融机构存款准备金率BR、中小金融机构存款准备金率MR代替)、抵押补充贷款余额(PLS)、支农再贷款余额(RLA)、支小再贷款余额(RLS);三是价格型结构性货币政策工具(y3):包括常备借贷便利余额(SLF)、中期借贷便利余额(MLF)。

2.农业企业调控效果指标体系的选取和量化。本文选用信贷可得性和盈利性作为衡量农业企业调控效果的指标。其中,信贷可得性用资产负债率(dar)表示,即资产负债率=总负债/总资产;盈利性用营业利润率(opr)表示,即营业利润率=营业利润/营业总收入。对于农业企业样本的选取,出于数据可得性的考虑,本文选取A 股和新三板上市交易的农业企业作为主要研究对象,并剔除ST农业企业。由于运用面板FAVAR模型进行分析时,需要所有数据均为平行面板数据,故剔除农业企业中资产负债率dar和营业利润率opr季度数据缺失值。经过筛选,本文选取的农业企业样本数为105个。

3.宏观经济数据集的选取和量化。本文中宏观经济数据集变量的选取包括以下几类:景气指数类、产出类、价格指数类、利率汇率类、金融市场类、进出口类等,共368个变量。

由于大部分结构性货币政策从2014年开始实施,因此本文选取的样本数据为2015年至2019年间的季度数据,数据来源于wind数据库、国家统计局网站和中国人民银行网站。其中对货币政策数据和宏观经济数据按如下原则处理:(1)日数据和月度数据取季度平均,得到季度数据;(2)用X12消除季节影响(存贷款利率和大、中小金融机构存款准备金率除外);(3)如数据为非平稳数据,则对数据取对数,如还不平稳取一阶差分,转化为平稳数据;(4)将数据进行标准化处理。

(二)实证检验

1.提取公共因子。首先对传统货币政策工具变量、数量型结构性货币政策工具变量和价格型结构性货币政策工具变量数据集提取一个公共因子,由此确定货币政策工具公共因子为3个,即传统货币政策工具组合因子y1、数量型结构性货币政策工具组合因子y2和价格型结构性货币政策工具组合因子y3。进一步的,通过因子成分矩阵可以看出,y1中LPR、L5、D1、D3、M1、M2的成分系数分别为0.987、0.980、0.980、0.980、0.980、-0.856、-0.777,y1的解释方差为87.86%,说明y1较好地解释了传统货币政策工具组合,主要表现为传统价格型货币政策工具的特征;y2中BR、MR、RLS、 PLS、 RLA的成分系数分别为-0.965、-0.965、0.927、0.894、0.738,y2的解释方差为81.23%,说明y2也较好地解释了数量型结构性货币政策工具组合;y3中SLF、MLF的成分系数分别为0.946、0.945,y3的解释方差为89.53%,同样说明y3能够较好的解释价格型结构性货币政策工具组合。

同样,对于宏观经济数据集F进行因子分析,最终确定两个公共因子,并按照上节所述Bernanke等(2005)提出的两部主成分分析法,剔除变量F中变量Y的信息,最终得到宏观经济数据集F的两个公共因子分别为f1、f2.

2.面板FAVAR模型。选取传统货币政策工具组合因子y1、数量型结构性货币政策工具组合因子y2、价格型结构性货币政策工具组合因子y3、宏观经济数据集因子f1、宏观经济数据集因子f2、农业企业资产负债率dar、农业企业营业利润率opr等7个变量构建变量集Rit,代入模型(3),根据上文中所述的面板FAVAR模型估计方法,并结合Granger因果检验、脉冲函数进行统计分析。在对模型进行估计前,需要确定变量的滞后阶数,根据AIC、BIC及HQIC准则可以看出(如表3所示),本文选择二阶滞后变量进行面板FAVAR模型估计。

(1)模型参数估计。运用GMM估计法对扩展的面板FAVAR模型进行参数估计,结果如表4,从中可以看出:

对农业企业信贷可得性的影响。传统货币政策工具组合因子y1、数量型结构性货币政策工具组合因子y2和价格型结构性货币政策工具组合因子y3在滞后一期均会对农业企业资产负债率dar产生影响,且数量型结构性货币政策工具组合因子y2和价格型结构性货币政策工具组合因子y3在滞后二期仍然对农业企业资产负债率dar有显著影响。通过系数可以看出,短期内,结构性货币政策工具的作用力度大于傳统货币政策工具,其中:y1对dar影响为负,从因子分析中的成分系数可知y1体现的是传统价格型工具,因此利率提高会减少农业企业的信贷可得性;而y2、y3的系数为正,从因子分析中的成分系数可以看出y2为数量型工具,即定向增加农业企业的可用资金,有助于提高农业企业信贷可得性;y3虽然为价格型工具,但选取的指标为数量型指标,可以认为随着某种特定用途且价格较低的资金供应量增加,是对政策扶持目标企业的利好,同样会提升农业企业的信贷可得性。因此,与传统货币政策相比,结构性货币政策更有利于获得金融机构信贷资金的支持,提高农业企业的信贷可得性。

对农业企业盈利性的影响。价格型结构性货币政策工具组合因子y3的滞后二期对农业企业营业利润率opr有影响显著;而传统货币政策工具组合因子y1、数量型结构性货币政策工具组合因子y2对农业企业资产负债率opr的影响不显著。表明与传统货币政策和数量型结构性货币政策相比,价格型结构性货币政策可以影响农业企业营业利润率opr,即使用价格型结构性货币政策可以改善农业企业的盈利性,更有助于农业企业的健康可持续性发展。

(2)Granger因果检验。通过Granger因果检验可以判断各个变量之间是否存在因果关系,表5列出了传统货币政策工具组合、数量型结构性货币政策工具组合和价格型结构性货币政策工具组合与农业企业的信贷可得性和盈利性之间的因果关系。

通过Granger因果检验表明,从农业企业信贷可得性来看,传统货币政策工具组合是农业企业信贷可得性的单项格兰杰原因,数量型结构性货币政策工具组合和价格型结构性货币政策工具组合与农业企业信贷可得性互为格兰杰因果。

从农业企业盈利性来看,数量型结构性货币政策工具组合是农业企业盈利性的单项格兰杰原因,而价格型结构性货币政策工具组合与农业企业盈利性互为格兰杰因果。

由此可见,传统货币政策和结构性货币政策都会对农业企业的信贷可得性产生影响,同时结构性货币政策还会影响农业企业的盈利性。此外,为提升农业企业的信贷可得性和盈利性也会促使中央银行运用不同类型的结构性货币政策工具,这恰恰体现了央行运用结构性货币政策的设计初衷,使金融资源在“量”和“价”上对特定领域和政策扶持企业(如农业企业)产生倾斜。

(3)脉冲函数分析。为了更好地刻画变量间相互影响的动态特征,本文模拟了传统货币政策工具组合因子y1、数量型结构性货币政策工具组合因子y2、价格型结构性货币政策工具组合因子y3分别对农业企业资产负债率dar和农业企业营业利润率opr的脉冲响应函数。通过一个标准差的正向冲击,使用蒙特卡洛模拟了800次得到在95%的置信區间内的脉冲响应函数,如图2所示。

从图2中可知,当传统货币政策工具组合因子y1发起一个正向冲击后,农业企业的资产负债率dar开始逐渐下降,在第3期达到最大值,随后影响效果相对平稳并缓慢趋于零,可见提高利率会降低农业企业的资产负债率。

当数量型结构性货币政策工具组合因子y2发起一个正向冲击后会迅速提升农业企业的资产负债率dar,在第3期达到最大值,随后政策效应开始减弱且逐渐趋于零;同样,价格型结构性货币政策工具组合因子y3发起一个正向冲击后会同样提升农业企业的资产负债率dar,在第5期达到最大值,随后政策效应开始减弱且逐渐趋于零。

由此可见,传统货币政策、数量型和价格型结构性货币政策均会对农业企业的信贷可得性产生影响。其中,结构性货币政策短期内对农业企业的信贷可得性影响较大,且作用效果更持久。

图3显示当发起一个标准差的正向冲击后,传统货币政策工具组合因子y1、数量型结构性货币政策工具组合因子y2、价格型结构性货币政策工具组合因子y3对农业企业营业利润率opr的冲击。从脉冲响应函数可知,y1、y2对opr的影响在95%的置信区间不显著,即传统货币政策工具组合和数量型结构性货币政策工具组合对农业企业的盈利性没有显著影响;而当价格型结构性货币政策工具组合因子y3发起一个正向冲击后,开始时对opr的影响并不显著,在第一期过后便对opr有显著影响,并在第2期达到最大值,随后缓慢下降,最终趋于零,说明y3可以影响农业企业的opr,但存在滞后效应。

由此看见,传统货币政策和数量型结构性货币政策对农业企业营业利润率的影响不显著,而价格型结构性货币政策能够对农业企业的盈利性产生影响,但存在滞后效应。因此,中央银行可以根据不同的政策目标,选择不同的结构性政策工具,实现货币政策的“精准发力”。

七、本文结论

本文首先从理论层面上分析了结构性货币政策对农业企业的传导路径,接着基于农业企业微观数据,运用扩展的面板FAVAR模型,实证考察了2015年1季度到2019年4季度间,传统货币政策工具组合、数量型结构性货币政策工具组合和价格型结构性货币政策工具组合对农业企业的信贷可得性和盈利性的作用效果。得出以下结论:一是考虑到与传统货币政策的差异性、特殊性和创新性等维度,本文认为结构性货币政策可以通过预期作用路径、利率与成本收益路径、信贷与定向支持路径和风险转移与风险补偿路径进行传导。二是运用扩展的面板FAVAR模型,结合GMM估计、Granger因果检验和脉冲函数分析表明,数量型结构性货币政策工具组合和价格型结构性货币政策工具组合可以对农业企业的信贷可得性产生影响,即运用结构性货币政策能够提升农业企业的信贷可得性,且作用力度大于传统货币政策。三是数量型结构性货币政策工具组合对农业企业的盈利性影响不显著,而价格型结构性货币政策工具组合对农业企业的盈利性有显著影响,但存在滞后效应。因此,价格型结构性货币政策工具对缓解农业企业融资困境的有效性要大于数量型结构性货币政策工具,更有利于农业企业的健康可持续发展。

结合实际,本文给出以下政策启示。一是作为传统货币政策的有益补充,结构性货币政策可以通过不同的传导路径进行传导,有助于疏通货币政策传导机制,引导存量和增量资金流向农业企业,缓解农业企业的融资困境。二是在实际操作中,中央银行可以尝试从数量型结构性货币政策工具向价格型结构性货币政策工具转变,通过SLF、MLF和TMLF等价格型结构性货币政策工具构建各期限利率走廊上限,合理引导社会融资成本下行,再辅以定向降准、再贷款等数量型结构性货币政策工具加大对农业企业定向支持,实现货币政策的“精准发力”,更有利于政策扶持企业的健康可持续性发展。三是发挥政策合力,为了把更多的金融资源配置到农村重点领域和薄弱环节,提升结构性货币政策的定向调控效果,还需要财政、地方政府的激励政策和金融监管政策协调配合,实施“激励相容”机制,使中央银行的“精准滴灌”更具实效,实现乡村振兴的目标。

参考文献:

[1] 易纲.坚守币值稳定目标实施稳健政策 [R/OL].[2019-12-01].求是http://www.qstheory.cn/dukan/qs/2019-12/01/c_1125288270.htm.

[2] Cole T, Sampson G, Zia B. Prices or knowledge? What drives demand for financial services in emerging markets? [J]. The Journal of Finance, 2011,66(6): 1933-1967.

[3] Mishkin F.S. Monetary Policy Strategy: Lessons from the Crisis [R].National Bureau of Economic Research, 2011.

[4] 卞志村,孟士清.擴大内需、需求结构调整与我国货币政策工具[J].上海金融,2014(4):3-9,116.

[5] 巴曙松,曾智,王昌耀.非传统货币政策的理论、效果及启示[J].国际经济评论,2018(2):146-162.

[6] Bauer D., Neely J. International Channels of The Feds Unconventional Monetary Policy. Journal of International Money & Finance, 2012,44(3):24-46.

[7] 刘澜飚,尹海晨,张靖佳.中国结构性货币政策信号渠道的有效性研究[J].现代财经,2017,37(3):12-22.

[8] Cecioni M., Ferrero G. and Secchi A. Unconventional Monetary Policy in Theory and in Practice [J]. Social Science Electronic Publishing, 2011(3):102-124.

[9] Peersman G. Macroeconomic Effects of Unconventional Monetary Policy in the Euro Area, Cepr Discussion Papers, 2011,28(7):1138-1164.

[10]胡育蓉,范从来.结构性货币政策的运用机理研究[J].中国经济问题,2017(5): 25-33.

[11]马理,娄田田,牛慕鸿.定向降准与商业银行行为选择[J].金融研究,2015(9): 82-95.

[12]郑寿明,吴滋兴,张茂林,等.农村金融创新与政策支持问题研究—基于乡村振兴战略视角[J].福建金融,2019(5):21-26.

[13]孙少岩,刘芮嘉.我国结构性货币政策执行效果的检验[J].商业研究,2019(10):43-54.

[14]黎齐.中国央行定向降准政策的有效性一一基于双重差分模型的实证研宄[J].财经论丛,2017(4):37-46.

[15]张克菲,吴晗.结构性货币政策工具如何影响利率传导机制?——基于 SLF、MLF和 PSL的实证研究[J].金融与经济,2018(11):15-21.

[16]万冲,朱红.中国结构性货币政策的效果评估及优化思路[J].学术论坛,2017(4):83-91.

[17]Bernanke B., Boivin J., Eliasz P. Measuring the Effects of Monetary Policy-a Factor Augmented Vector Autoregressive Approach[J]. The Quarterly Journal Of Economics, 2005(1):387-422.

[18]欧阳志刚,薛龙.新常态下多种货币政策工具对特征企业的定向调节效应[J].管理世界,2017(2):53-66.

Research on Transmission Path and Regulation Effect of Structural Monetary Policy:

From the Perspective of Alleviating the Financing Difficulties of Agricultural Listed

Enterprises

CHENG Lu,HE Guang-wen

(College of Economics and Management,China Agricultural University, Beijing 100083,China)

Abstract:The directional regulation effect of structural monetary policy will vary greatly with the use of different policy instruments.This paper examines the transmission path and effect of structural monetary policy on agricultural enterprises.Considering the characteristics of difference, particularity and innovation, structural monetary policy can be conducted through expected path, interest rate and cost-benefit path, credit and directional support path, risk transfer and risk compensation path.Based on the micro data of agricultural enterprises, this paper uses the expanded panel FAVAR model to analyze the empirical results,finding the combination of quantitative and price structural monetary policy instruments will affect the credit availability of agricultural enterprises, and the effect is stronger than that of traditional monetary policy;the combination of quantitative structural monetary policy instruments has no significant impact on the profitability of agricultural enterprises, while the combination of price structured monetary policy instruments has a significant impact on the profitability of agricultural enterprises, but there is a lag effect.Therefore, adopting structural monetary policy instruments with price type as the main factor and quantity type as the supplement will be more conducive to alleviating the financing difficulties of agricultural enterprises and achieving rural revitalization and sustainable development.

Key words:structural monetary policy; agricultural enterprises; transmission path; panel FAVAR model; regulation effect

(责任编辑:李江)

收稿日期:2020-06-30

作者简介:程璐(1982-),女,吉林德惠人,中国农业大学经济管理学院博士后,研究方向:货币政策、农村金融;何广文(1963-),男,四川达州人,中国农业大学经济管理学院教授,博士生导师,研究方向:农村金融、普惠金融。

基金项目:中国博士后科学基金项目,项目编号:2020M670530。