董事会异质性对公司股价崩盘风险的影响研究

[摘 要]以沪、深两市上市公司为研究对象,从多个维度系统研究了董事会异质性对公司股价崩盘风险的影响。研究发现:女性董事发挥着良好的治理功能,女性董事比例的提高显著降低了公司股价崩盘风险。董事长和CEO两职兼任增大了管理层权力和代理问题,提高了公司股价崩盘风险。独立董事在我国并不能有效降低公司股价崩盘风险。繁忙董事增大了公司代理问题,导致公司股价崩盘风险。董事会年龄异质性有助于弥补相互间的缺陷,提高治理效率,进而降低公司股价崩盘风险。研究对于优化公司董事会结构、降低股价崩盘风险具有重要意义。

[关键词]董事会特征;股价崩盘风险;信息不对称;委托代理

[中图分类号]F272.9;F832.51[文献标识码]A[文章编号]1673-0461(2020)10-0017-10

一、引 言

股价崩盘风险是我国目前经济发展中的一个突出问题,由于中国不成熟的资本市场环境,我国股价波动幅度相对更大。自2015年6月12日以来,我国股市进入了第十一次空头市场且长时间处于谷底,大量股票价格持续走低,股市点数从最高点的5 178一度跌破2 900,跌幅接近44%,股价崩盘的恐惧笼罩着整个资本市场。纵观中国企业发展现状,股价崩盘现象异常突出:2018年康美药业从10月开始经历断崖式暴跌,到11月底股价从21元每股跌至10元每股,市值蒸发500亿元。而我国股价波动幅度也比其他国家更明显且更难以预测[1],在这些现象背后,不仅有外部因素的影响,还有企业内部因素的作用。本文即是为探索内部因素中董事会特征对公司股价崩盘风险的影响,针对董事会具体组成特征分别进行实证分析,并提出相关建议。

董事会特征反映董事会组成、状态等多层面情况,具体包括董事会规模、独立董事比例、董事性别、学历等一系列特征。目前已有对董事会特征与企业业绩[2]、代理问题[3]、内部控制[4]等方面的研究。此外,在理论方面,也已获得包括委托代理、资源依赖、相似-吸引等在内的一系列董事会相关理论。基于以往实证与理论研究成果,本文中董事会特征包括董事会成员性别、董事长与CEO兼任、独立董事、繁忙董事以及年龄异质性等。

本文认为,首先,董事会特征对于公司来说是可控因素,如果可以通过调整董事会组成来达到抑制股价崩盘的结果,那么将对企业经营发展大有裨益;其次,股价崩盘风险对于股市尚不成熟的中国来说,恰如悬在企业和投资者头顶的达摩克利斯之剑,对股价崩盘风险了解越深,应对方法也将更为灵活有效。另外,从已有研究来看,针对中国企业董事会特征与股价崩盘风险间关系的文献仍然较为欠缺,且相关指标选择也相对较为片面,缺乏系统性。基于此,本文选取2004—2016年A股上市公司作为样本,从上述五个维度系统研究董事会特征对股价崩盘风险的影响。

二、文献回顾

(一)董事会特征的经济后果

目前已有大量对董事会成员年龄、教育水平、任期、相关工作经历、性别以及种族等变量的研究,也有关于董事会特征对公司业绩、公司治理以及企业风险应对等方面影响的分析。分别从本文选择的五个特征展开:

首先,就女性董事比例的影响来看,Gul和Srinidhi(2011)认为女性董事可以增加信息透明化程度,提高信息披露质量和财务报告质量[5];Jurkus et al.(2011)研究发现女性董事在市场竞争水平较低时,可以降低企业代理成本[6];Abbott et al.(2012)发现女性董事的存在提高了董事会独立性[7];纪成君和邹菡(2016)发现女性董事提升了企业价值[8];祝继高等(2012)认为女性董事更为重视风险规避,降低了高风险项目带来股价崩盘的可能性[9];但Francoeur et al.(2008)则发现女性董事参与并不会显著提高财务业绩[10];而Shrader et al.(1997)发现女性董事越多公司业绩却越差[11]。由此看来女性董事确实对企业经营有重要影响,但其治理作用并不统一,但近年来文献倾向于支持女性董事有利于企业经营的观点。

第二,通过整理研究董事长与CEO两职兼任的研究成果可以发现,部分学者如Donaldson和Davis(1991)认为两职分任对于企业绩效比兼任更好[12];丁庭选(2011)研究表明银行面对两职兼任情况会缩短企业的贷款期限[13];但Boyd(1995)等学者则认为分任对企业绩效的影响不如兼任[14];刘曼琴和曾德明(2002)分析认为这些结论的差异是由样本内部与外部的差异性造成的,不同国家的市场环境以及企业自身经营战略差异都对此产生了重要影响[15]。考虑到这一原因,把研究范围缩小到我国上市公司,李晓(2015)发现董事长兼任CEO可能导致企业代理成本增加,个人权力过大,从而降低公司绩效[16];谭庆美等(2015)发现上市公司管理层两职兼任可以改善企业投资效率[17];肖雅怡(2016)认为国有控股情况下董事长与总经理两职兼任可以适当缓和企业代理问题,但在非国有控股企业反而可能导致信息披露质量下降[18]。

第三,对于独立董事的研究,叶康涛等(2007)显示独立董事比例与公司业绩正相关[19];黄文伴和李延喜(2010)认为独立董事比例越高,则盈余管理程度越低[20];苏坤(2016)发现独立董事比例提高能够降低企业代理问题,促进风险承担[3];張勤和陈良华(2012)发现独立董事比例与盈余管理间没有显著关系[21];李晓(2015)研究发现独立董事比例增加与企业经营现金流并没有显著关系[16]。

第四,关于多席位董事的研究,Ferris et al.(2003)提出了繁忙董事假说,认为独立董事兼任职位过多可能降低监督力度,增加代理成本[22];Fich和Shivdasani(2006)研究发现一家公司若聘用过多同时在三个以上公司兼任职位的独立董事,那么该企业治理效率将显著降低[23];魏刚等(2007)发现繁忙董事兼任的企业数量越多,则上市公司绩效越差[24]。

最后,对于年龄与股价崩盘风险的关系,Zenger和Lawrenee(1989),Richard和Shelor(2002)[25-26]都发现高管年龄差异与公司业绩负相关;朱治龙和王丽(2004)发现公司管理层年龄与绩效负相关[27];Byrne和Neuman(1992)提出相似-吸引理论,认为当人与人间有相似特征时,可以降低出现矛盾冲突的概率[28]。与该理论相类似的假说还有如Cappozza和Brown(2000)的社会识别理论[29]。但田高良等(2013)发现年龄多元化有利于提升股价信息含量,减少负面信息积压[30];李民(2012)认为,董事会年龄异质性与公司业绩稳定性呈正比[31]。

(二) 股价崩盘风险的成因

本文将产生股价崩盘风险的原因概括如下:一是代理问题导致管理层机会主义,二是投资者与被投资者间的信息不对称问题,三是企业会计稳健性的影响。此外,分析师偏差、投资者行为、企业业绩等因素也会影响该风险。下面分别对上述三个方面进行介绍。

第一,关于代理问题导致的管理层机会主义。Kim et al.(2011a)发现管理者可能会为避税对企业的负面信息进行隐瞒[32];Kim et al.(2011b)提出提高短期内期权价值也可能成为经营者们掩盖坏消息的原因[33];许年行等(2013)[34]则认为,机构投资者的短期获利行为非但不能维护市场稳定,还会进一步加剧股市波动;Goh和Li(2011)、Mitra et al.(2013)[35-36]認为,内部控制好的企业管理者机会主义行为将减少,股价崩盘风险随之降低;Xu et al.(2014)发现高管的绩效奖励与企业绩效直接相关,因此高管们会为了绩效而隐瞒坏消息,最终导致股价崩盘风险[37]。陈翔宇和万鹏(2016)认为代理问题是影响股价崩盘风险的重要原因,代理成本越大的公司所面临的股价崩盘风险也越大。因此,如果董事会导致企业代理成本增加,也会增加企业股价崩盘的可能性[38]。

第二,投资者与被投资者间的信息不对称问题。企业信息透明度会影响信息不对称程度,信息不透明度高,很可能因为企业披露信息质量低下、隐瞒负面消息等,导致投资双方信息不对称性增大。Piotroski和Wong(2010)提出中国股市相较于发达国家,在制度上还存在着很多缺陷,这导致股价崩盘风险高于成熟股票市场[39];王冲和谢雅璐(2013)研究信息不透明度对股价暴跌风险的影响,发现信息不透明程度越高,股价暴跌风险也就越高[40];李小荣和刘行(2012)也认为股价与信息披露状况有关,由于信息不对称性,股价由虚假的美好表象所支持,而一旦真相被揭露,股票就可能出现暴跌[41];而越是在信息透明度低的企业,代理人操纵空间就越大,股价崩盘风险也相应增加[42]。此外,叶康涛等(2014)研究了内控信息披露水平对股价崩盘风险的影响,并认为二者呈负相关关系,而这在信息透明度低的企业中表现更为明显[43]。

第三,会计稳健性方面。王冲和谢雅璐(2013)认为无论是否控制滞后期的暴跌风险,会计稳健性都会对股价崩盘风险存在显著治理作用[40];Kim和 Zhang(2016)研究显示,会计稳健性有利于企业降低负面信息隐藏概率,进而降低股价崩盘风险[44];王雷(2015),权小锋和肖红军(2016)[45-46]等学者也发现会计政策越稳健,股价崩盘风险就越小;董建萍(2017)发现会计稳健性能有效抑制企业过度投资,降低代理成本,从而起到缓解股价崩盘风险的效果[47]。

(三) 董事会特征与股价崩盘风险

将董事会特征和股价崩盘风险联系起来的文献还不多。梁权熙和曾海舰(2016)研究了独立董事制度以及独立性与股价崩盘风险的关系,发现独立董事制度的引入以及聘用持不同意见独立董事的做法有利于降低企业股价崩盘风险[48];Yeung和Lento(2018)基于中国企业发现董事会结构与股价崩盘风险没有显著关系[49]。此外,还有一些研究董事会秘书对股价崩盘风险影响的文献,如彭情和郑宇新(2018)发现因为兼任提高了信息沟通效率,CEO与董秘两职兼任有利于降低股价崩盘风险,且在性别为男性或任职年限较短的董秘样本中更加明显[50];王成龙和余威(2017)研究认为高管与董秘兼任情况的企业相对设立专职董秘的企业,股价崩盘风险更高,且只有在民营企业中存在这种关系[51]。由此可见,关于董事会特征对股价崩盘风险的研究并不多,近些年才开始逐渐受到关注,研究的系统性和全面性尚有较大空间。

三、理论假设

利用在文献回顾中的代理理论、信息不对称和会计稳健性等对股价崩盘风险的影响机理进行分析,寻找各董事会特征对这些因素的影响,进而提出董事会特征与股价崩盘风险间关系的研究假设。本文从董事会成员性别比例、董事长与CEO兼任情况、独立董事、繁忙董事和董事会成员年龄异质性等董事会特征的五个方面来研究对于股价崩盘风险的影响。

从现任职情况来看,企业中女性董事远少于男性董事。Jurkus et al.(2011)认为女性董事的代理成本比男性董事低,女性董事道德水平比男性董事高,且女性董事机会主义行为更少,违法犯罪行为也更少[6];Gul和Srinidhi(2011)发现由于女性董事更擅长沟通和合作,她们可以提高信息透明度[5];祝继高等(2012)发现女性规避风险的意识较强,在过于激进的投资决策中扮演较为保守的角色,避免过大的风险行为[9]。由此可见,适当提高女性董事比例能够通过以下途径来降低公司股价崩盘风险。一是能够通过降低代理成本来降低股价崩盘风险。具体来说,提高女性董事比例可以帮助降低代理成本[6],且根据陈翔宇和万鹏(2016)研究发现,代理成本与股价崩盘风险呈正相关关系,降低代理成本可以降低发生股价崩盘的可能性[38]。二是能通过增强企业内部治理能力来降低股价崩盘风险。女性董事能完善内部监督机制,减少贪污腐败现象,强有力的监督治理可以降低信息操纵的可能性,减少坏消息隐藏的可能性,从而缓解股价崩盘风险[44]。三是能在提高信息质量的同时增强企业透明度,进而降低股价崩盘风险。由于女性董事的特质,她们更擅长沟通协作,能够减少信息不透明现象,而李小荣和刘行(2012)认为股价与信息不对称性相关,信息透明度越高越容易避免信息不对称,避免股票崩盘风险[41]。四是女性董事倾向于避免激进的投资决策,减少负净现值项目所带来的过高风险,降低股价崩盘发生的可能性。综上所述,女性董事比例的提高能降低股价崩盘风险。根据上述分析,提出假设1。

H1:女性董事比例的提升有助于降低公司股价崩盘风险。

董事长与CEO兼任对企业运营具有很大影响,两职兼任主要通过如下路径来影响公司股价崩盘风险。一是董事长与CEO兼任会促使管理层权力过大进而导致股价崩盘风险增大。过度集权化会增加企业决策中的风险,谢盛纹和廖佳(2017)也发现管理层权力越大股价崩盘风险就越高[52]。二是两职合一带来的企业监管弱化会增加股价崩盘风险。董事长与CEO两职兼任情况的出现,在很大程度上制约了公司治理监督机制发挥作用[53],增加企业代理成本[16],增大股价崩盘风险。三是两职兼任也可能增大信息不透明度进而引发股价崩盘风险。两职兼任降低了信息披露质量,增大了信息不透明度[18],而公司透明度的提高有助于降低公司股价崩盘风险[41]。四是从委托代理理论角度来看,企业代理成本会因两职兼任而增大[16],进一步导致了股价崩盘风险[38]。基于上述分析,提出假设2。

H2:董事长与CEO两职兼任增大了公司股价崩盘风险。

理论上来讲,独立董事在一定程度上可以增加管理层客观性,提高企业决策水平。叶康涛等(2014)研究表明独立董事比例与企业绩效正相关[43];同时,独立董事以外部人的身份对内部人行为进行约束,使管理层决策更为透明化,有助于降低企业代理成本。黄文伴和李延喜(2010)发现独立董事比例越高,企业对外报告的操纵程度就越低,内部控制和监管也就越到位[20],有助于进一步降低股价崩盘风险。因此,提出假设3。

H3:独立董事比例与股价崩盘风险呈负相关关系。

繁忙董事是不止在一个企业担任董事的人。Ferris et al.(2003)提出繁忙董事假说,并发现独立董事担任过多的兼职会导致其监督力度不足[22]。繁忙董事对股价崩盘风险的影响主要通过以下途径:首先,繁忙董事会通过代理成本问题影响股价崩盘风险。繁忙董事比例过高,容易导致董事工作时间不足,增大代理成本,而代理成本会导致股价崩盘风险。 Fich和Shivdasani(2006)研究发现,若一家公司过多地聘用三个以上兼职的独立董事,该企业的治理效率将被拉低[23]。魏刚等(2007)发现董事兼职数量越多,公司绩效就越差[24]。其次,繁忙董事还会通过降低企业声誉而增大股价崩盘风险。过多的外部席位会降低企业声誉,而多席位董事也会拉低公司股价,增大企业股票价格波动性[54]。因此,提出假设4。

H4:繁忙董事比例的提高增大了公司股价崩盘风险。

董事会年龄多元化对股价崩盘风险的影响可归纳为两种机制:一方面,不同年龄董事会成员间的互补作用可以弥补相互间的缺陷,提高管理层决策能力,促进绩效提升[55],进而降低股价崩盘风险。同时,董事会年龄多元化有利于提高企业信息透明化程度以及股价信息含量[30],透明度增加带来的盈余管理程度下降有利于降低股价崩盘风险[41]。而且年龄差异越大的企业,业绩表现越稳定[31],对于降低股价崩盘风险也有正面作用。这一观点强调年龄多元化对股价的正面影响。但另一方面,有学者认为相近年龄段成员间的相似-吸引又能提高沟通效率,减少代理成本,间接影响股价崩盘风险。从心理学角度看,根据Byrne和Neuman(1992)[28]所提出的相似-吸引观点,特征相近的群体可以减少沟通障碍,彼此间吸引力增强,代理成本下降,股价崩盘风险降低[27];反之年龄差异过大则可能会使董事会成员间出现小团体,降低团队成员间的合作程度,股价崩盘风险增大,这一观点倾向于强调年龄多元化带来的劣势。上述两个机制的影响力度主要受沟通和管理层结构的影响,在考虑到当前便捷的沟通交流条件后,本文认为董事会成员间的沟通交流问题要小于管理层决策问题,缺陷互补所带来的优势会更为明显。基于此,提出假设5。

H5:董事会年龄异质性有助于降低公司股价崩盘风险。

四、研究设计

(一)样本选取

本文选取2004—2016年A股上市公司为研究样本,并进行以下处理:①考虑到金融行业特殊性,剔除金融业上市公司;②剔除中小板与创业板公司;③剔除极端值样本,如所有者权益为负等,以及剔除ST、PT类样本公司;④为计算公司股价崩盘风险衡量指标,剔除年交易周数少于三十周的样本公司观测值;⑤剔除资料不全或缺少相关数据资料的样本。经过上述筛选程序,共得到2004—2016年14 414个样本观测值,对所有连续变量进行了上下1%的Winsorize处理以避免极端值对最终结果产生的干扰,所用财务数据主要来源于国泰安(CSMAR)数据库等,数据分析主要采用STATA12.0软件。

(二)变量定义

1.股价崩盘风险

參考许年行等(2011)[56]、Kim et al.(2011a,b)[32-33]、叶康涛等(2014)[43]学者研究,同时使用特定时期内股票的负收益偏态系数(NCSKEW)和收益上下波动率(DUVOL)来衡量股价崩盘风险。

首先,得到股票i的周收益率。由于衡量股价所使用的是个股收益率,在计算过程中没有考虑到股票市场的影响,因此先使用估计模型公式(1)来考虑市场因素的影响:

ri,t=α+β1,irm,t-2+β2,irm,t-1+β3,irm,t+β4,irm,t+1+β5,irm,t+2+εi,t(1)

其中,ri,t为股票i第t周的周收益率,rm,t为第t周所有股票的市场流通市值加权平均收益率。并根据Dimson(1979)的研究,通过在公式(1)中加入超前项和滞后项来调节非同步交易的影响。εi,t为残差项,εi,t为负且数值越小时,股票i的收益率与市场收益率相差越大,越背离市场收益率。然后,使用公式(2)计算经市场调节的周特定收益率Wi,t:

Wi,t=ln1+εi,t(2)

εi,t即为公式(1)中的残差项。

然后,使用周特定收益率Wi,t构建负收益偏态系数和收益上下波动比率两个股价崩盘风险度量指标。

负收益偏态系数(NCSKEW)是指经市场调节后股票i周特定收益率的负偏态,如公式(3)所示:

NCSKEWi,t=-nn-132∑W3i,t/n-1n-2∑W2i,t32(3)

其中,n为股票i在第t年中的交易周数。NCSKEW数值越大,股价崩盘风险也越大。

收益上下波动率(DUVOL)衡量的是股价上升和下降波动的差异,用公式(4)计算:

DUVOLi,t=lognu-1∑DOWNW2i,t/nd-1∑UPW2i,t(4)

公式(4)将周收益率分成了上升阶段和下降阶段两个部分,分别代表周收益率高于和低于年平均收益率的情况。其中,nu(nd)為股票i的周收益率高于(或低于)当年平均收益率的周数。在企业没有隐藏信息的情况下,Wi,t应该处于无偏状态,上升与下降的概率和幅度应该是相等的。但考虑到自身利益,管理层往往会对负面信息进行隐瞒,这将导致Wi,t处于上升阶段的概率大于处于下降阶段的概率,随后等负面消息累积到一定程度被集中披露出来后,Wi,t的下降幅度将大于上升幅度。DUVOL数值越大,股价崩盘风险也就越大。

2.董事会特征

本文选取五个董事会特征作为研究对象,分别为女性董事比例、董事长与CEO两职兼任、独立董事比例、繁忙董事比例以及年龄异质性。其中,女性董事比例使用女性董事人数除以董事会成员人数来表示;董事长与CEO两职兼任使用虚拟变量来表示,当两职兼任时,该变量取值为1,否则为0;独立董事比例使用独立董事人数占董事会总人数的比例表示。繁忙董事指在本公司任职的同时也在其他公司担任董事的董事会成员,本文使用繁忙董事人数占董事会成员总人数的比重来衡量;年龄异质性指董事会成员之间年龄的多元化程度,以五年一个区间将所有年龄的董事分成了12组,将30岁以下记为“1”,31—35岁记为“2”,36—40岁为“3”,以此类推,最后80岁以上记为“12”,共12组,然后使用公式1-∑P2i进行处理,Pi指第i个年龄区间人数占总人数的比例,计算出每个企业每一年的董事会年龄多元化程度。

3.控制变量

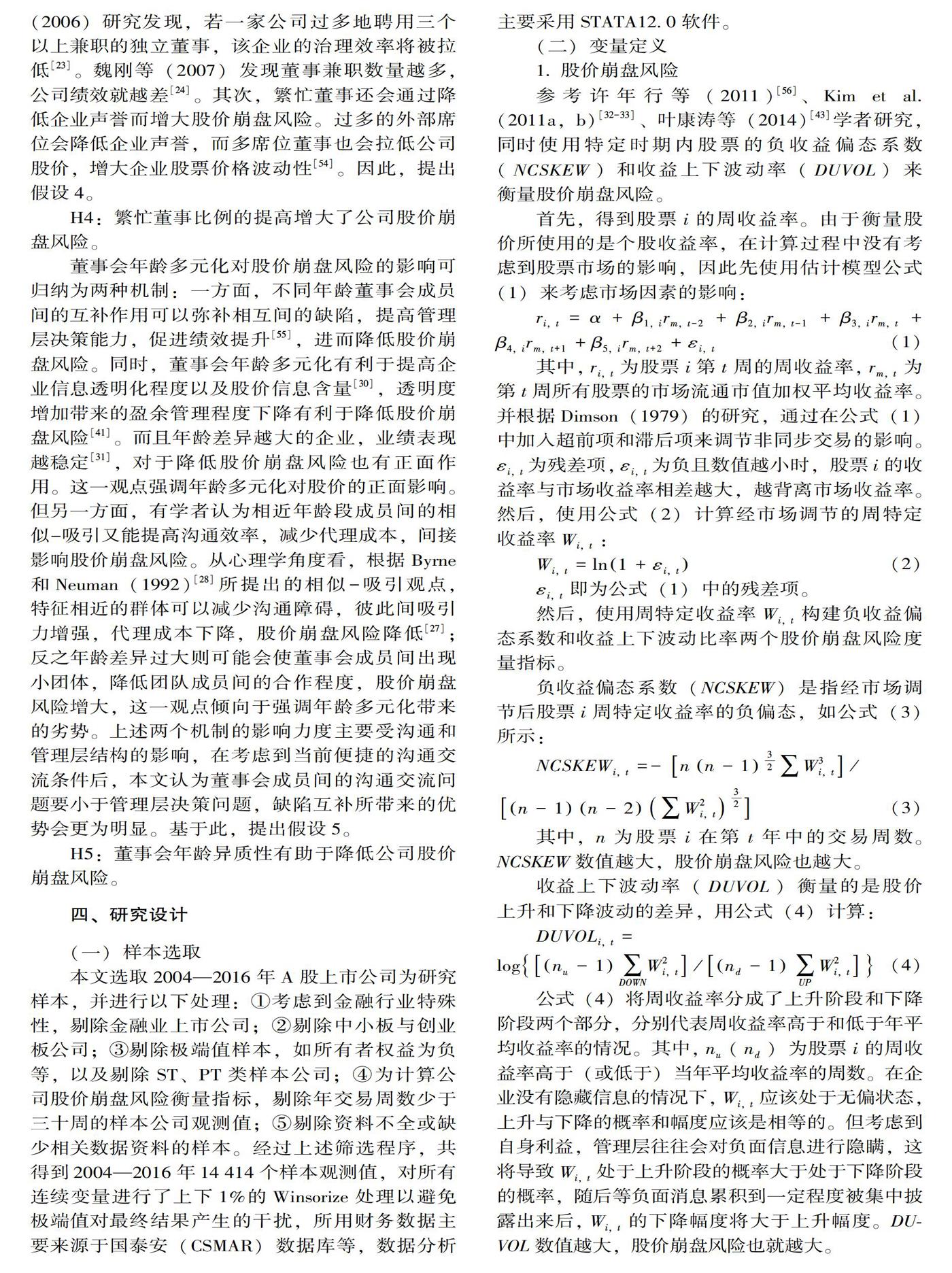

参考许年行等(2011)[56]、Kim et al.(2011a,b)[32-33]等,本文的控制变量包括上市公司规模、资产负债率、总资产收益率、上市年份、股票换手率的变化、周特有收益率均值、周特有收益率标准差、信息不透明度、账市比、审计意见类型和市场化指数等,具体计算方法如表1所示。此外,本文还控制了行业(Industry)和年度(Year)虚拟变量。

(三)模型设定

参考以往文献,采用公式(5)运用多元回归分析法来检验董事会特征对股价崩盘风险的影响:

Crashriskt+1=α+β1×Crashriskt+β2×Featuret+γ×ControlVariablet+Year+Industry+εt(5)

其中Crashriskt+1为股价崩盘风险,Featuret为五个董事会特征变量,ControlVariablet为控制变量。因变量样本时间相较于自变量和控制变量滞后一期,Year和Industry分别为年度控制变量和行业控制变量,是本文设置的虚拟变量。在样本自身的对应年份或行业中记为1,反之则记为0。本模型在回归分析检验时对标准误差进行了公司层面的Robust调整。

五、实证分析

(一)描述性统计

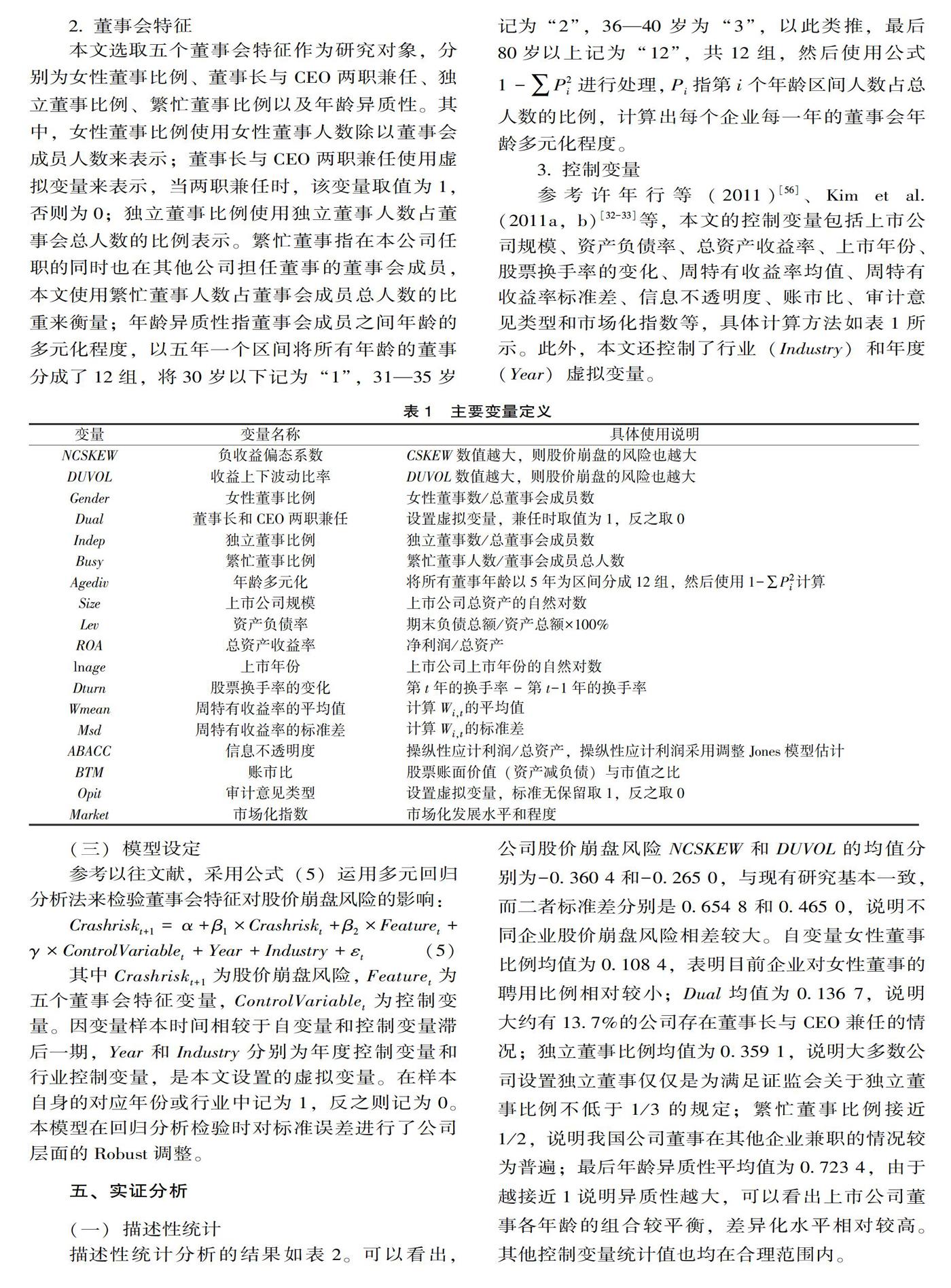

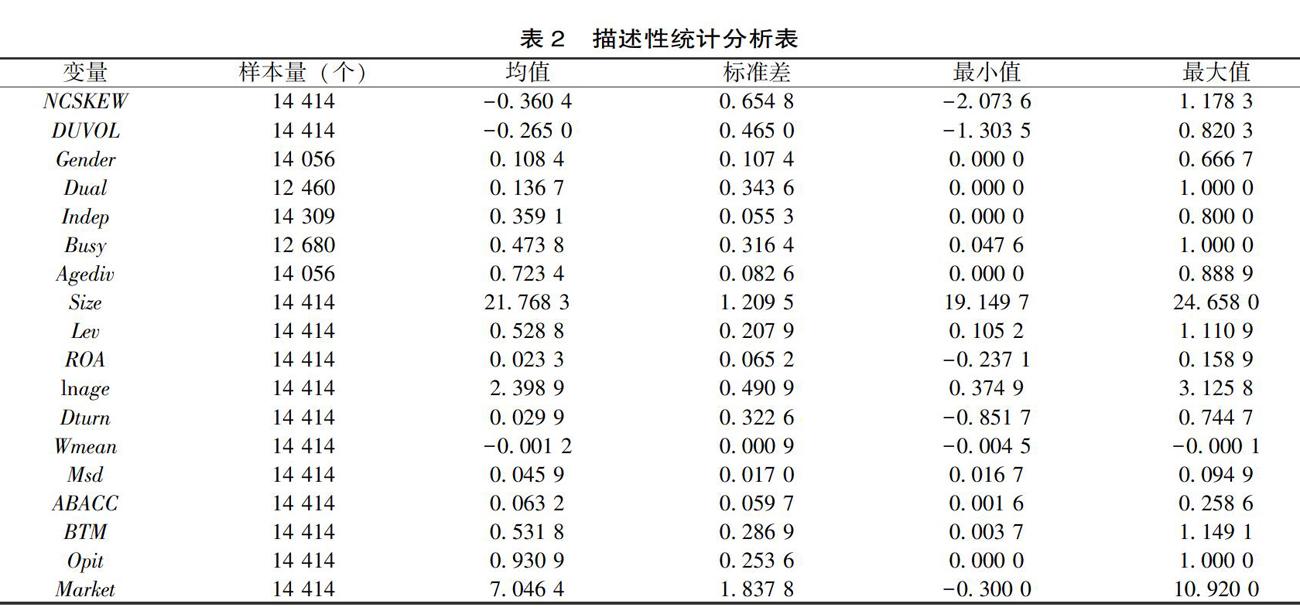

描述性统计分析的结果如表2。可以看出,公司股价崩盘风险NCSKEW和DUVOL的均值分别为-0.360 4和-0.265 0,与现有研究基本一致,而二者标准差分别是0.654 8和0.465 0,说明不同企业股价崩盘风险相差较大。自变量女性董事比例均值为0.108 4,表明目前企业对女性董事的聘用比例相对较小;Dual均值为0.136 7,说明大约有13.7%的公司存在董事长与CEO兼任的情况;独立董事比例均值为0.359 1,说明大多数公司设置独立董事仅仅是为满足证监会关于独立董事比例不低于1/3的规定;繁忙董事比例接近1/2,说明我国公司董事在其他企业兼职的情况较为普遍;最后年龄异质性平均值为0.723 4,由于越接近1说明异质性越大,可以看出上市公司董事各年龄的组合较平衡,差异化水平相对较高。其他控制变量统计值也均在合理范围内。

(二)相关性分析

表3是各变量的Pearson相关性分析检验结果。可以看出,公司股价崩盘风险NCSKEW和DUVOL之间的Pearson相关系数为0.881 3,且在1%的水平上显著,体现了两种测度方法之间较强的一致性。两个指标均与董事会特征变量具有显著关系,说明董事会特征对公司股价崩盘风险具有重要的影响。其他控制变量与公司股价崩盘风险之间的关系也大都与理论分析一致。

(三)多元回归分析

基于公式(5)通过多元回归分析检验董事会特征对股价崩盘风险的影响,检验结果如表4和表5所示。表4列示了对被解释变量负收益偏态系数(NCSKEW)的回归结果,表5列示了对被解释变量特有收益上下波动率(DUVOL)的回归结果。

从表4和表5第(1)列可以看出,女性董事比例对负收益偏态系数(NCSKEW)和特有收益上下波动率(DUVOL)的回归系数分别为-0.128 9和-0.076 9,且均在5%的水平上显著,说明在控制其他变量的情况下,女性董事比例与股价崩盘风险呈显著负相关关系,女性董事比例的提升能够显著降低公司股价崩盘风险,假设1得到验证。从表4和表5第(2)列可以看出,董事长与CEO两职兼任对负收益偏态系数(NCSKEW)和特有收益上下波动率(DUVOL)的回归系数分别为0.059 0和0.027 7,且分别在1%和5%的水平上显著,说明在控制其他变量的情况下,董事长与CEO两职兼任增大了公司股价崩盘风险,假设2得到验证。从表4和表5第(3)列可以看出,独立董事比例对负收益偏态系数(NCSKEW)和特有收益上下波动率(DUVOL)的回归系数均不显著,说明在我国独立董事并不能明显降低公司股价崩盘风险,假设3没有得到验证。从表4和表5第(4)列可以看出,繁忙董事比例与反映股价崩盘风险的两个指标均在1%的水平上显著正相关,说明繁忙董事增大了公司代理问题,进而增大公司股价崩盘风险,繁忙董事比例与公司股价崩盘风险显著正相关,验证了假设4。从表4和表5的第(5)列可以看出,董事会年龄异质性显著降低了公司股价崩盘风险,假设5得到验证。

从控制变量的影响来看,公司规模、周特定收益率均值、周特定收益率标准差、市账比、审计意见和市场化程度都与股价崩盘风险具有显著相关关系。公司规模越大越可能出现股价崩盘风险。账面价值/市值比越高,股价崩盘风险就越低,账面价值相对于市值越低,就意味着企业成长性越好,不确定性也越大,负面信息被隐瞒的可能性也就越高,增大了股价崩盘风险。被出具标准无保留意见的公司,发生股价崩盘的概率相对较低。市场化程度的提高有助于降低公司股价崩盘风险。信息不透明度在一定程度上增大了公司股价崩盘风险。

六、研究结论

本研究以我国沪、深两市2003—2016年上市公司为研究对象,系统研究了董事会异质性特征如何影响公司股价崩盘风险。研究结果表明:女性董事发挥着良好的治理功能,女性董事比例的提高显著降低了公司股价崩盘风险;董事长和CEO两职兼任增大了管理层权力和代理问题,削弱了公司治理水平,提高了公司股价崩盘风险;在我国,独立董事的作用有限,并不能显著降低公司股价崩盘风险;繁忙董事增大了公司代理问题,削弱了其功能作用的发挥,进而增大了公司股价崩盘风险;董事会年龄异质性有助于弥补相互间的缺陷,提高治理效率,进而降低公司股价崩盘风险。本文的研究表明董事会结构对公司股价崩盘风险具有重要的影响,对于优化我国上市公司董事会结构配置和董事会成员选聘、降低公司股价崩盘风险具有重要的启示意义。

[参考文献]

[1]王秀丽,梁诗卉.股价异常波动时期公司业绩与股票价格的关系研究——基于2015年中国A股上市公司的经验证据[J].北京工商大学学报(社会科学版),2016,31(6):64-73.

[2]MEHROTRA S.The nature of corporate board structure and its impact on the performance of USA listed firms[J].Venture capital,2016,4(2):103-124 .

[3]苏坤,张健.公司治理对企业风险承担的影响研究[J].西安财经学院学报,2016,29(1):43-49.

[4]CHEN Y,ROBERT K,MARISETTY V B,et al.Board independence and internal control weakness:evidence from sox 404 disclosures[J].Auditing:a journal of practice & theory,2017 (2) :45-62.

[5]GUL F,SRINIDHI B.Does board gender diversity improve the informativeness of stock prices?[J].Journal of accounting & economics,2011,51(3):314-338.

[6]JURKUS A F,PARK J C,LORRAINE S WOODARD.Women in top management and agency costs[J].Journal of business research,2011,64(2):180-186.

[7]ABBOTT L J,PARKER S,PRESLEY T J.Female board presence and the likelihood of financial restatement[J].Accounting horizons,2012,26(4):607-629.

[8]纪成君,邹菡.女性参与董事会与企业价值的关系[J].西安财经学院学报,2016,29(2):54-60.

[9]祝继高,叶康涛,严冬.女性董事的风险规避与企业投资行为研究——基于金融危机的视角[J].财贸经济,2012(4):50-58.

[10]FRANCOEUR C,LABELLE R,SINCLAIRDESGAGNE B.Gender diversity in corporate governance and top management[J].Journal of business ethics,2008,81(1):83-95.

[11]SHRADER C B,BLACKBURN V B,LIES P.Women in management and firm financial performance:an exploratory study[J].Journal of management,1997:355-372.

[12]DONALDSON L,DAVIS J H.Stewards hip theory or agency theory:CEO governance and shareholder returns[J].Australian journal of management,une,1991(1):49-65.

[13]丁庭選.董事会独立性与银行债务融资契约研究——基于2007~2009年上市公司数据实证分析[J].经济与管理研究,2011(5):56-62.

[14]BOYD B K.CEO duality and firm performance:a contingency model[J].Strategic management journal,1995(16):301-312.

[15]刘曼琴,曾德明.CEO、董事长两职合任与公司绩效的理论分析[J].湖南大学学报(社会科学版),2002(2):3-5.

[16]李晓.两职兼任、独立董事与公司绩效的关联性——基于中国证券市场的经验检验[J].财会月刊,2015(10):51-56.

[17]谭庆美,陈欣,张娜,等.管理层权力、外部治理机制与过度投资[J].管理科学,2015,28(4):59-70.

[18]肖雅怡.两职兼任是否会影响上市公司信息披露质量[J].浙江金融,2016(4):61-65.

[19]叶康涛,陆正飞,张志华.独立董事能否抑制大股东的“掏空”?[J].经济研究,2007(4):101-111.

[20]黄文伴,李延喜.公司治理结构与盈余管理关系研究[J].科研管理,2010,31(6):144-150.

[21]张勤,陈良华.董事会特征与盈余管理关系的实证研究——基于我国中小板上市公司的面板数据[J].会计之友,2012(36):101-106.

[22]FERRIS S P,JAGANNATHAN M,PRITCHARD A C.Too busy to mind the business? monitoring by directors with multiple board appointments[J].Journal of finance,2003,58(3) :1087-1111.

[23]FICH E M,SHIVDASANI A.Are busy boards effective monitors?[J].The journal of finance,2006,61(2):689-724.

[24]魏剛,肖泽忠,Nick Travlos,等.独立董事背景与公司经营绩效[J].经济研究,2007(3):92-105.

[25]ZENGER T,LAWRENEE B.Organizational dernography:the differential effects of age and tenure on communication[J].Academy of management journal,1989,32:353-376.

[26]RICHARD O C,SHELOR R M.Linking top management team age heterogeneity to firm performance:juxtaposing two midrange theories[J].The international journal of human resource management,2002,13(6):95-97.

[27]朱治龙,王丽.上市公司经营者个性特征与公司绩效的相关性实证研究[J].财经理论与实践,2004(2):38-43.

[28]BYRNE D,NEUMAN J H.Issues,theory,and research in industrial and organizational psychology[M].New York:Elsevier,1992.

[29]CAPPOZZA D,BROWN R.Social identity processes[M].London:Sage,2000.

[30]田高良,杨星,马勇,等.董事会多元化特征对股价信息含量的影响研究[J].西安交通大学学报(社会科学版),2013,33(6):34-40.

[31]李民.上市公司董事年龄异质性与业绩波动实证研究[J].预测,2012,31(5):64-67.

[32]KIM J B,LI Y H,ZHANG L D.Corporate tax avoidance and stock price crash risk:firmlevel analysis[J].Journal of financial economics,2011,100(3):639-662.

[33]KIM J B,LI Y H,ZHANG L D.CFOs versus CEOs:equity incentives and crashes[J].Journal of financial economics,2011,101(3):713-730.

[34]许年行,于上尧,伊志宏.机构投资者羊群行为与股价崩盘风险[J].管理世界,2013(7):31-43.

[35]GOH B W,LI D.Internal controls and conditional conservatism[J].The accounting review,2011,86(3):975-1005.

[36]MITRA S,JAGGI B,HOSSAIN M.Internal control weaknesses and accounting conservatism:evidence from the PostSarhanesOxley period[J].Journal of accounting,auditing & finance,2013,28(2):152-191.

[37]XU N H,LI X R,YUAN Q B.Excess perks and stock price crash risk:evidence from China[J].Journal of corporate finance,2014,25(2):419-434.

[38]陈翔宇,万鹏.代理成本、媒体关注与股价暴跌风险[J].会计与经济研究,2016,30(3):45-65.

[39]PIOTROSKI J D,WONG T J.Institutions and information environment of Chinese listed firms[R].NBER,2010.

[40]王冲,谢雅璐.会计稳健性、信息不透明与股价暴跌风险[J].管理科学,2013,26(1):68-79.

[41]李小荣,刘行.CEO vs CFO:性别与股价崩盘风险[J].世界经济,2012,35(12):102-129.

[42]JIN L,MYERS S C R. Around the world:new theory and new tests[J].Journal of financial economics,2004,79(2):257-292.

[43]叶康涛,张姗姗,张艺馨.企业战略差异与会计信息的价值相关性[J].会计研究,2014(5):44-51.

[44]KIM J,ZHANG L.Accounting conservatism and stock price crash risk:firmlevel evidence[J].Contemporary accounting research,2016,33(1):412-441.

[45]王雷.会计稳健性、产品市场竞争与股价崩盘风险[J].南京审计学院学报,2015,12(6):35-44.

[46]权小锋,肖红军.社会责任披露对股价崩盘风险的影响研究:基于会计稳健性的中介机理[J].中国软科学,2016(6):80-97.

[47]董建萍.现金股利分配、会计稳健性与股价崩盘风险[J].会计之友,2017(16):86-91.

[48]梁權熙,曾海舰.独立董事制度改革、独立董事的独立性与股价崩盘风险[J].管理世界,2016(3):144-159.

[49]YEUNG W H,LENTO C.Ownership structure,audit quality,board structure,and stock price crash risk:evidence from China[J].Global finance journal,2018,37:1-24.

[50]彭情,郑宇新.CFO兼任董秘降低了股价崩盘风险吗——基于信息沟通与风险规避的视角[J].山西财经大学学报,2018,40(4):49-61.

[51]王成龙,余威.实权高管兼任董秘的有效性研究——基于股价崩盘风险的视角[J].投资研究,2017,36(10):106-128.

[52]谢盛纹,廖佳.财务重述、管理层权力与股价崩盘风险:来自中国证券市场的经验证据[J].财经理论与实践,2017,38(1):80-87.

[53]DECHOW P M,SLOAN R G,SWEENEY A P.Causes and consequences of earnings manipulation:an analysis of firms subject to enforcement by the SEC[J].Contemporary accounting research,1996,13(1):1-36.

[54]苏坤.股价崩盘风险研究述评与未来展望[J].西安财经大学学报,2020,33(4):48-62.

[55]MILLIKEN F J,MARTINS L L.Searching for common threads:understanding the multiple effects of diversity in organizational groups[J].Academy of management review,1996,21 (2) :402-433.

[56]许年行,洪涛,吴世农,等.信息传递模式、投资者心理偏差与股价“同涨同跌”现象[J].经济研究,2011,46(4):135-146.

The Effect of Board Heterogeneity on Stockprice Crash Risk

Su Kun

(School of Management,Northwestern Polytechnical University,Xian 710072,China)

Abstract:

Based on the 2004-2016 Shanghai and Shenzhen Ashare listed companies, the paper studies the influence of board heterogeneity on the companys stockprice crash risk from multiple dimensions.The study found that female directors play a good governance function, and the increase in the proportion of female directors significantly reduces the risk of corporate price crash.The concurrent roles of the chairman and CEO increases management power and agency issues, which increases the stockprice crash risk.Independent directors in China cannot effectively reduce the stockprice crash risk.Busy directors increasesthe agency problems of the company, which leads to the companys stockprice crash risk.The age heterogeneity of the board helps to compensate for shortcomings of each other, improve governance efficiency, and thus reduce the companys stockprice crash risk. This research is significant to improve the board structure and reduce the stock price crash risk.

Key words: board characteristics;stockprice crash risk;information asymmetry;principal agent

(责任编辑:李 萌)

收稿日期:2020-02-24

网络出版网址:https://kns.cnki.net/kcms/detail/13.1356.F.20200413.1008.002.html网络出版时间:2020-04-1311:00:54

基金项目:国家自然科学基金项目(71773088、71802159);中央高校基本科研业务费专项资金(3102019AX13、3102020JC01)。

作者简介:苏坤(1984—),男,河南民权人,博士,西北工业大学管理学院教授,研究方向为财务管理与公司治理。